【孫に遺産を】孫への遺産相続方法を徹底解説!

「孫に遺産を相続させたい」

近年、少子化であることにより、孫の人数も少なく、昔よりも孫との接点が増えている背景がみられます。

孫と密にかかわることによって、「自分の遺産は孫に」と考える方も少なくありません。

では実際に、孫に遺産を相続させるにはどうしたらいいのでしょうか。

そこで今回は、孫への相続方法をおおまかに4パターンに分けてわかりやすくまとめてみました。

孫への相続方法は様々です。自分と孫に合った相続方法をみつけて、お互いに「ベストな相続」ができるようにしたいですね。

目次

孫に遺産を相続できる?できない?

方法によっては、孫に遺産を相続することが可能です。民法では、誰がどのくらい相続できるか定められています。

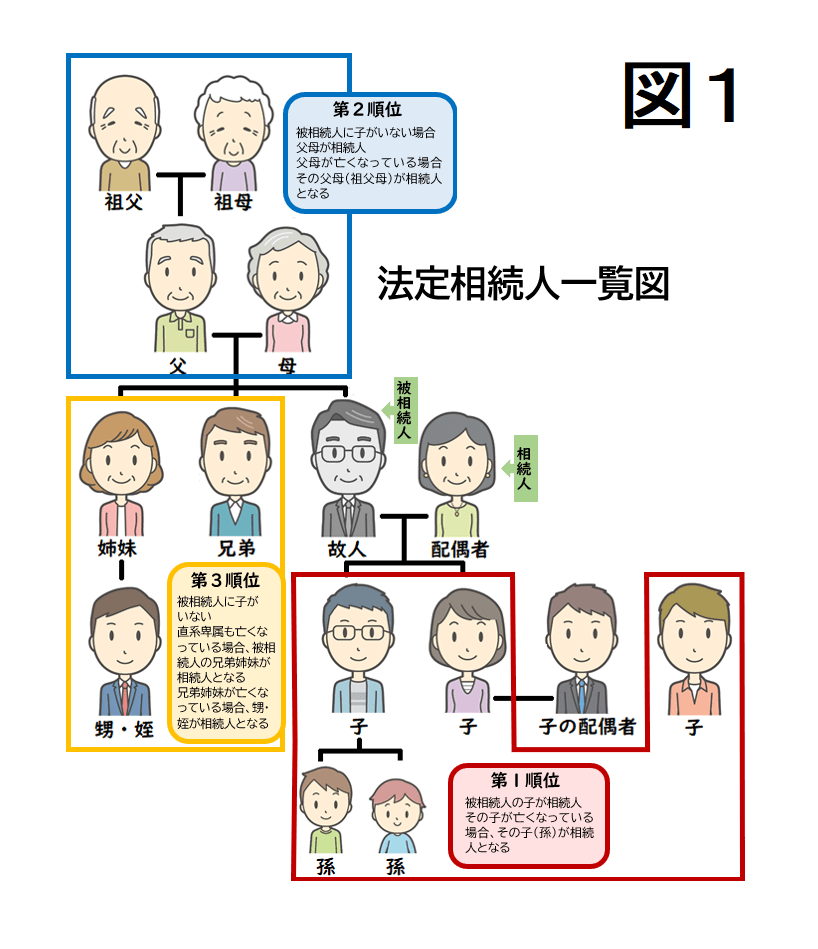

民法で相続できると定められている相続人を法定相続人といい、同法で定められている相続割合を法定相続分といいます。

遺言書が無効である場合や遺言書がない場合に、法定相続分を目安に協議を行います。

また、法定相続人の間には優先順位が定められています。

第2順位…被相続人の直系尊属(父母→祖父母→曾祖父母)

第3順位…兄弟姉妹→甥・姪

配偶者…順位関係なく常に法定相続人

このように、法律によって相続する順序が決められているため、法定相続で「孫」に相続させるには、自分の子が死亡していなければなりません。

代襲相続は意図的に発生させるものではないので、そのため法定相続分に沿って孫に相続をさせるとなると、その順番がまわってくるまで待つ方法しかありません。

代襲相続とは

被相続人の子が死亡している場合、その死亡した子に子(被相続人の孫)があれば、その子(孫)が親の相続分を引き継ぐことになります。これを代襲相続といい、引き継ぐ子(孫)を代襲相続人といいます。

※直系尊属や相続放棄をした相続人の子には代襲相続はありません。

では、どのような方法であれば、孫へスムーズな遺産相続ができるのでしょうか。

孫に遺産を相続できる方法

孫に遺産を与える方法として、4つの方法をご紹介します。

| 孫に遺産与える4つの方法 | |

|---|---|

| 遺言書 遺贈 |

法的に有効な遺言書であれば、法定相続よりも遺言内容による相続が優先されます。 財産をどのように与えるかは被相続人の自由であるため、相続権のない人への相続も可能です。 |

| 養子縁組 | 実の親子関係ではない者同士が、法律上の親子関係を成立させる制度です。 |

| 生前贈与 | 相続は被相続人が死亡してから行うものですが、贈与は贈与者が存命中に時期を選んで行います。 |

| 生命保険 | 生命保険の受取人を孫に設定します。 |

こうしてみると、どの方法も生前からの準備や実行がポイントであることがわりますね。

孫に遺産を譲りたいと考えているのであれば、生前からその対策をとることで、スムーズに遺産を相続してあげることができそうです。

孫に遺産相続させる「メリット・デメリット」

孫に遺産を与える際にはメリットとデメリットが発生します。

特にデメリットは、孫に遺産を与えるかどうかの判断材料になるため、知っておくといいでしょう。

メリット

通常は自分から子へ、子から孫へ、といった順で相続されていくものですが、自分から孫へ与えることにより、一回分の相続税の負担がなくなるというメリットがあります。

デメリット

相続税法により、被相続人の1親等の血族と配偶者以外の人が財産を取得した場合、算出した税額に2割相当の額が加算されることになっているので、よく検討した上で適用しましょう。

それでは、次の項で孫に遺産を与える4つの方法を詳しくみていきましょう。

遺言書で遺産を相続させる

遺言書は法的効力のある内容になっていれば、その遺言に沿って遺産相続が執行されます。

相続人が複数いる場合や、相続人同士の関係が複雑な場合、「争族」を回避するためにも有効なものです。

しかし、遺言の内容が特定の相続人のみ有利である場合や、あいまいなことを記載していると相続人間の争いの火種になりかねません。

そうならないためにも、相続人が最低限の財産を確保できる「遺留分」を考慮したものを作成することがベストです。

遺言書の基礎知識

遺言書の存在は相続の流れを左右する重要なものであることから、その内容は「法的に有効であること」が不可欠です。

せっかく遺言に残しても、内容が無効なものであればその遺言書には意味がありません。

遺言書には何を書いても構いませんが、法律上、効力のある遺言内容とされている事項が

おおまかに3つあります。

- 財産の処分に関すること

- 身分に関すること

- 相続に関すること

上記の3つに関しては、法的効力が認められ、「葬儀は密葬にしてほしい」などは法的な拘束力は認められません。

遺言書の作成は一見簡単なように思われますが、法的効力を意識して作成するとなると基礎知識が必要です。

遺言書の性質に理解を深め、「法的効力のある適切な遺言書」を作成できるようにしましょう。

遺言書の3つの種類

遺言書には、「自筆証書遺言書」「公正証書遺言書」「秘密証書遺言書」があります。

自筆証書遺言書

手持ちの用紙に消えることのないボールペンなどを使用して自筆で作成し、完成した遺言書は自分で管理ができるため、もっとも簡単でコストもかからない遺言書です。

しかし、自作であるために必要事項の見落としなどで法的効力が無効になってしまうケースや、作成した遺言書の保管場所がわからなくなってしまったなどのケースも少なくありません。

また、自筆証書遺言書は、相続が発生した際に相続人は開封できません。開封するには家庭裁判所の検認手続きを得て、検認が終了してはじめて遺言書の内容をみることができます。

※自筆証書遺言書保管制度を利用している際は、検認の必要はありません。

自筆証書遺言書保管制度

自作した遺言書を法務局で保管してくれる制度です。

遺言書の保管を申請する際、その遺言書の内容が形式に合ったものになっているか、遺言書保管官のチェックを受けることができます。

※遺言書の内容の有効性を判断するチェックではありません。

保管された遺言書のデータは、原本は遺言者死亡後50年間、画像データは遺言者死亡後150年間、長期にわたって管理されます。

尚、自筆証書遺言書保管制度を利用している場合は、開封時の検認は必要ありません。

公正証書遺言書

公証役場にて遺言者の口述を2人以上の公証人が筆記して作成します。

完成した遺言書は公証役場にて保管されるため、遺言書の紛失や偽造などのリスクがありません。

なお、公正証書遺言書は公証人立ち合いのもと作成されたものであるため、開封の際には家庭裁判所での検認は必要ありません。

秘密証書遺言書

「遺言の内容は秘密にしたいが、死後に遺言書があることを知らせておきたい」という場合は秘密証書遺言書を利用します。

作成は、自筆・ワープロ・代筆のどの方法でも可能ですが、署名と押印は必ず本人が行います。

遺言書が完成したら、公証役場で申述し2人以上の公証人が封紙に署名押印をして秘密証書遺言書の存在が確実なものとなります。

秘密証書遺言書は、本人が自宅に持ち帰るため、紛失のないよう注意して保管しなければなりません。また、遺言書の開封時には家庭裁判所での検認が必要です。

確実に遺言書の内容に沿って孫に相続させたい、と考えているのであれば、遺言書の法的効力と、保管場所が確保されている公正証書遺言書を利用するといいでしょう。

遺言執行者を選任する

遺言書の内容を確実に執行する者を遺言執行者といいます。

遺言執行者は必ず選任しなければならないものではありません。

遺言執行者は遺言の執行に関するすべての権利をもっているため、相続人間の関係が複雑な場合は、その間に入って公平な立場で手続きを行うことができます。

孫に遺産を相続する際に、相続人間の間に入って遺言を執行してくれる者がいれば、当人同士で執行するよりもスムーズに進行できる可能性があります。

また、遺言執行者がいれば、預貯金の解約時に単独で解約手続きができるため、その他の相続人の手間が省けるというメリットもあります。

遺言執行者は被相続人が選任して遺言書で指定しておきます。

遺言執行者は相続人の中から指定することも可能ですが、利害関係のない税理士や弁護士などの専門家を選任する方が、相続人間の関係悪化のリスクが少なく済むでしょう。

遺言書に遺言執行者の指定がなく、遺言執行者を選任したい場合は、家庭裁判所で選任の申し立てができます。

遺言書を作成するにあたっての注意点

仮に「孫に全財産を相続する」という内容の遺言を作成したとしましょう。

この場合、その他の相続人から異議がなければ、遺言通りに全財産を孫に相続できます。

しかし、その他の相続人が納得いかない場合は、「遺留分」を主張してくる可能性があります。

遺留分とは

「遺留分」とは、民法で定められた相続人の最低限の相続分のことをいいます。

遺留分を侵害された場合は、侵害してきた相手に対して遺留分侵害額請求ができます。

※遺留分侵害額請求ができるのは、配偶者、直系卑属、直系尊属のみで、兄弟姉妹は認められない。

つまり、孫に全財産を相続することに不満を抱く相続人がいた場合、その相続人は孫に対して遺留分の請求ができます。

孫に全財産を相続させるという遺言内容だった場合、現実的には遺留分侵害額請求が発生する可能性が高いでしょう。

遺留分侵害額請求対策をするならば、あらかじめ遺留分を考慮した遺言内容にしておくことが必要です。

かわいい孫への相続ですから、孫をトラブルに巻き込むことなく、少しでも円満に相続できるような配慮をすることが、遺言書で遺産相続をする大切なポイントになりそうですね。

養子縁組で遺産を相続させる

実の親子関係ではない者同士が、法律上の親子関係になる制度を養子縁組といいます。

孫を養子にすると、法律上は実子と同じ権利をもつことになり、相続人が配偶者と子である場合は当然にして養子も被相続人の子として相続人となります。

ただし、相続税の計算上、養子を法定相続人に入れることができるのは、被相続人に実子がいる場合は1人まで、実子がいない場合は2人までと制限が定められています。

養子縁組は節税効果にも有効

相続税は、相続人の人数が多いほど相続税の負担が軽くなる仕組みです。

養子縁組をすることによって、法定相続人の数が増えます。

法定相続人がひとり増えることによって、ひとり分の相続税の基礎控除額が増え、さらにひとり分の税率が下がるため、結果的に節税につながることになります。

また、子への相続をスキップして孫に相続することで、相続税の支払いが一回分減るというメリットがあります。

ただし、実子が健在の状況で、孫が養子になって相続をした場合、この孫に対して相続税額が2割加算されます。

2割加算をされても、一般的には養子縁組をしたほうが節税になることのほうが多いですが、節税効果が気になる場合は、事前に相続税を算出して節税効果の高い相続方法を選ぶことをおすすめします。

孫への相続税2割加算について詳しく解説

2003年の税制改正で、被相続人の養子となった孫が相続する場合、相続税額の2割が加算されることになりました。

孫を養子にすることで、本来【被相続人から子】に相続するものが【被相続人から孫】といったように1代スキップします。そのため課税の公平を保つために、たとえ養子であってもその養子が孫である場合には、相続税の2割加算を適用するということになりました。

(詳細:国税庁 相続税額の2割加算を参照)

養子は実親・義親の2つの相続権をもつ

法律上で子となった養子は、実の親との親子関係がなくなったわけではありません。

養子は、実親と養親の両方の親をもつことになり、どちらに相続が発生しても相続人になるため、養子は実親・養親の2つの相続権をもつことになります。

ただし、例外として実の親と親子関係を断つ特別養子に関しては、実親に対する相続権は発生しません。

養子縁組トラブルを回避するために

孫と養子縁組することで、デメリットとして考えられることは、その他の相続人、特に同じ立場になる被相続人の子たちから快く思われないパターンです。

このようなケースが起きると、せっかく養子縁組した孫も肩身の狭い状況になりかねません。

孫を養子縁組する際には、身近な親族にその旨を伝え、理解を得てもらう環境をつくることが大切です。

遺贈で遺産を相続させる

遺言によって特定の人へ遺言者の財産を渡すことを遺贈といいますが、遺贈には2つの方法があり、財産の割合を指定して与える方法を「包括遺贈」といい、土地や家屋など特定の財産を与える方法を「特定遺贈」といいます。

また、遺贈は相手の合意を必要とせず、遺言者の一方的な意思だけで遺贈が成立します。

遺贈は、相続人以外の人にも財産を渡すことができ、遺贈相手が相続人である場合は、「特別受益※」として扱われることになります。

特別受益

相続人の中に特別受益者がいる場合、特別受益を得てないその他の相続人との公平を保つために、相続分の算出方法は通常と異なった方法となります。

算出方法

- 相続開始時の財産に特別利益分の額を加えます。

- 1の総額を相続財産とみなします(みなし相続財産)

- 特別受益者ではない相続人は、このみなし財産を法定相続分で分けた額が相続分となり、特別受益者である相続人は、さらにそこから特別受益の額を差し引いた分が相続分となります。

注意点

遺贈をする際にも、他の相続人への遺留分の配慮がない場合は、遺留分侵害額請求をされる可能性があります。

遺贈するときは、他の相続人の遺留分を侵害しない範囲で行うことが大切です。

生前贈与で遺産を相続させる

被相続人が存命中に、財産を贈与することを「生前贈与」といいます。

生前贈与は、贈与する側と受け取る側の両者が合意していないと成立しません。

また、生前贈与には贈与税が発生しますが、利用する制度によって課税非課税の程度が変わってきます。

暦年課税制度

受贈者一人につき年間110万円の基礎控除があります。年間の贈与額が110万円以内の場合は課税されません。(年間:1月1日~12月31日)

暦年課税額の税額は、年間の贈与額から基礎控除(110万円)を引いて計算します。

贈与は毎年行うことが可能なので、早くから生前贈与を利用して、長い期間で贈与していけば節税効果が高くなります。

相続開始前3年以内の贈与は相続財産に加わる!?

通常、毎年基礎控除額を意識した贈与をしていた場合でも、贈与者が亡くなると、その亡くなった日から3年以内に贈与された財産は、相続財産に加え、相続税の対象になりますが、被相続人の死亡時に、生前贈与以外にもらっている財産がない場合は、孫はその対象外と定められています。

被相続人の死亡時に代襲相続することになった場合【課税対象】

被相続人の死亡時に遺言書によって財産を相続することになった場合【課税対象】

被相続人の死亡時に生命保険の受取人になっている場合【課税対象】

名義預金に注意

孫名義の口座に贈与のつもりで毎年入金をし、孫がある程度の年齢になったときに渡そうと考えている贈与方法は注意が必要です。

生前贈与は、贈与する側と受け取る側の合意がなければ成立しないのが前提であり、この口座の存在を孫が知らない状態で毎年贈与として入金していた場合、これは生前贈与と認められず、贈与者の名義預金とされてしまいます。

よって、贈与者が死亡した際に発生する相続財産に含まれるため、その総額分の相続税がかかる結果になります。

それを避けるためには、贈与を入金する口座は孫に贈与の合意をとっておくことが重要となります。

(孫の年齢によっては親権者が代理人となって管理代行することが可能です)

住宅取得資金の贈与

父母・祖父母などの直系尊属にあたる者から、住宅を取得するための資金の贈与をうけた場合、一定額まで非課税になります。

適用条件

- 贈与者が直系尊属であること

- 受贈者は20歳以上であり、さらに年間給与所得が2,000万円以下であること

- 贈与を受けた翌年3月15日までに住居を取得し、居住すること

- 家屋の登記面積が40㎡以上240㎡以下であること

- 家屋が中古の場合は、耐火構造が築25年以内、耐火構造以外は築20年以内であること(中古であっても、構造が安全基準を満たしている場合は築年数の制限はない)

住宅取得資金を贈与した場合の非課税限度額(消費税等の税率:10%の場合)

| 住宅用の家屋の新築等に係る契約の締め切り日 | 省エネ住宅 | それ以外の住宅 |

|---|---|---|

| 平成31年4月1日~令和2年3月31日 | 3,000万円 | 2,500万円 |

| 令和2年4月1日~令和3年12月31日 | 1,500万円 | 1,000万円 |

この制度が適用された場合、被相続人(贈与者)が3年以内に死亡したとしても、この制度を利用して非課税とされた贈与金額に関しては相続財産に含まれることはありません。

注意点

「孫に住宅をもたせてあげたい」と思い、住宅を孫の名義で登記してしまうと、孫に贈与税が発生してしまう可能性があります。住宅取得のための援助を考えている場合は、この住宅取得資金の贈与制度を上手に活用するといいでしょう。

教育資金一括贈与の非課税制度

孫に教育資金として贈与したい場合、教育資金を一括で贈与すれば1,500万円までは非課税で贈与できる制度です。(平成25年4月1日~令和5年3月31日まで)

贈与された資金は、学校の入学金・授業料・修学旅行・塾代などに使うことができます。

(教育資金一括贈与の1,500万円のうち、学校以外(塾や習い事など)で使われる金額は500万円までと定められています。)

適用条件

- 30歳未満の者が、信託銀行などで教育資金専用口座を開設すること

- 贈与者が直系尊属であること

- 受贈者は30歳未満であり、さらに年間給与所得が1,000万円以下であること

注意点

贈与された者が30歳に達した時点で、教育資金専用口座に贈与の残金がある場合は、その残金に対し贈与税が発生します。

また、教育費以外の目的に使用したお金も課税対象になるので注意しましょう。

契約期間中に贈与者が死亡した場合

相続が発生した時点での残額は相続財産として加算されるため、その残額は課税の対象になります。

ただし、贈与者が死亡した時点で、贈与を受け取った者が、

- 23歳未満

- 学校に在学中

- 教育訓練給付金の支給対象である教育訓練を受けている

といった条件に該当する場合は、加算されることはありません。

(贈与者死亡の届出を金融機関等に提出する際には、上記が証明できる書類の添付が必要です)

結婚・出産・子育て資金の贈与

孫が結婚するときや、出産、子育てという大きな節目を迎える際に、その生活が豊かになることを願って、贈与を考える人も少なくありません。

結婚・出産・子育て資金の贈与は、1,000万円まで非課税で贈与ができます。

(結婚資金への贈与額は1,000万円のうち300万円まで)

適用条件

- 贈与者が直系尊属であること

- 受贈者は20~50歳未満であること

- 受贈者の年間所得が1,000万円以下であること

注意点

贈与された者が50歳に達した時点で、贈与の残金がある場合は、その残金に対し贈与税が発生します。

また、受贈者が贈与者の子以外(孫など)である場合、令和3年4月1日以後に贈与により取得をした信託受益権等は、相続税額の2割加算が適用されます。

契約期間中に贈与者が死亡した場合

相続が発生した時点での残額は相続財産として加算されるため、その残額は課税の対象になります。

相続時精算課税制度

「まとまった財産を生前に渡したい」といったときに利用する制度です。

この制度は生前贈与というよりも、贈与の際に免除されていた贈与税を、将来相続が発生したときに相続税として清算するしくみなので、相続財産の前渡しのようなものです。

相続時清算課税の贈与税の算定は、2,500万円までの贈与については贈与税がかかりません。

ただし、2,500万円超えた場合は、超えた分に対して一律20%の贈与税がかかります。

そして、将来相続が発生した際には、贈与された総額を相続財産に加算して相続税額を計算することになります。

適用条件

- 贈与者が60歳以上であること

- 受贈者が20歳以上であること

注意点

この制度を利用した場合は、その年以降同じ贈与者から贈与された分には暦年課税を利用することができません。

祖父からは相続時精算課税制度を利用した贈与、祖母からは暦年課税を利用した贈与、といった活用方法は可能ですので、制度を上手に活用するといいでしょう。

代襲相続で遺産を相続させる

本来相続人となるべき人が、被相続人が亡くなる前に亡くなっている場合や、相続人の廃除や相続人の欠格によって相続権を失っている場合、その相続人の直系卑属(子や孫)が相続人になります。これを代襲相続といいます。

代襲相続は、本来相続人であった人の相続分をそのまま相続します。

孫の代襲相続とは、自分の子が死亡した場合に、子に代わって孫が相続を受け継ぐということです。

さて、この相続方法ですが、これは子の死亡をもって発生する相続方法であり、故意でできるものではありません。

したがって、代襲相続での相続方法は「意図的に孫に遺産を相続させたい」という観点でみれば、現実的ではありません。

孫が自分の遺産を相続するひとつのパターンとして、代襲相続という相続方法があることを知っておくといいでしょう。

孫を生命保険の受取人に設定する

孫を自分の生命保険の受取人に設定し、死亡時にその保険金を受け取れるようにします。

生命保険金は、被相続人からではなく保険会社から支払われるものですが、その保険料は被相続人が支払っていたものであるため、みなし財産として扱われることになります。

みなし財産であるため、課税の対象になりますが、生命保険の課税の算出方法は契約者が誰であるか、保険料を負担していたのは誰なのか、そしてその保険金は誰が受取者であるかによって変わってきます。

| 契約者 | 被保険者 | 受取人 | 課税の種類 |

|---|---|---|---|

| 自分 | 自分 | 子 | 相続税 |

| 自分 | 配偶者 | 子 | 贈与税 |

| 子 | 自分 | 子 | 所得税+住民税 |

| 自分 | 自分 | 孫 | 相続税(非課税枠無) |

相続税の非課税枠が使える条件は、契約者と被相続人が同じで、受取人が法定相続人であることです。(非課税となる生命保険金の限度額は【500万円×法定相続人の数】)

このことから、自分の生命保険金の受取人を孫にしている場合は、法定相続人ではないのであれば、その相続税には非課税枠は使えません。

さらに、相続人から孫に相続する際には、相続税額が2割加算されるため、最終的に手元に残る金額が思っていたよりも少なくなってしまうということも考えられます。

また、孫が未成年である場合、保険金の請求ができません。受取時には代理人の手続きが必要になります。

孫を生命保険金の受取人に設定したい場合は、上記の事情を理解しておかなければなりません。

トラブルを回避するには

せっかく孫へ遺産を相続しようと進めたのに、周りからの不満や、課税によって思いがけず

孫に負担をかけてしまうことになっては本末転倒です。

そういったトラブルを回避するキーポイントは、「生前にできることは生前のうちに」ということになりそうです。

生前から遺言書を用意したり、家族会議をひらいたり、孫に負担が発生しない贈与方法を利用して、「争族」にならないようにしましょう。

さいごに

今回の記事では「孫に遺産を相続させたいときはどうしたらいいのか」という疑問に対して、いくつかの方法をご紹介させていただきました。

どの方法にもメリットやデメリットがあり、さらに適用条件がついている制度もあるので、「結局どの方法が自分と孫にとってベストなのか」と迷ってしまうのも当然です。

孫に負担をかけたくないと思えば思うほど、なかなか実行にうつせないという方も少なくないでしょう。

そういった不安を解消するためには、専門家に相談してみるのがおすすめです。

遺言書の作成や相続・贈与対策のことなら司法書士や弁護士に、相続税のことなら当税理士法人にて相談ができます。当税理士法人では、司法書士、弁護士の紹介も可能です。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ