【図解】直系尊属とは誰?相続分、遺留分についても解説

直系尊属とはどのようなものなのでしょうか?

直系尊属(ちょっけいそんぞく)という言葉は、遺産相続が開始されたときや、戸籍謄本を取り寄せるときなどに使われることが多く、そのときはじめて自分が子や孫の直系尊属であるのかどうかを知ったという方は少なくありません。

直系尊属は遺産相続のさまざまな場面で使われる言葉です。

そこで今回は、遺産相続と直系尊属の関係についてわかりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

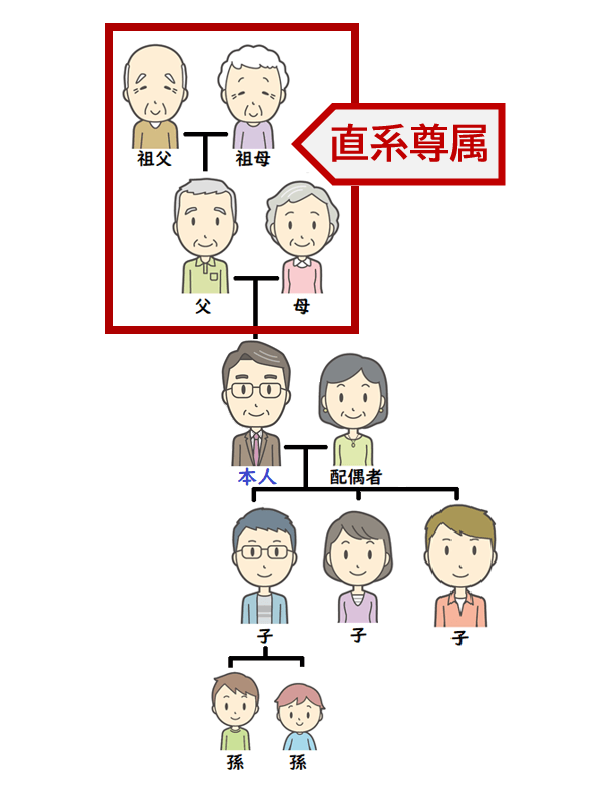

直系尊属とは?範囲はどこまで?

直系尊属(ちょっけいそんぞく)とは本人の父母・祖父母・曾祖父母のことをいいます。

つまり、直系尊属とされる人は、本人よりも上の世代の血族になります。

また、本人よりも下の世代の血族(子や孫・曾孫)は直系卑属(ちょっけいひぞく)といいます。

被相続人(故人)にとって直系尊属になるひと、ならない人

| 誰 | 直系尊属となる〇 ならない× |

|---|---|

| 両親(父母) | 〇 |

| 祖父母 | 〇 |

| 曾祖父母 | 〇 |

| 養子縁組した養父母 | 〇 |

| 配偶者 | ✕ |

| 子 | ✕ |

| 孫 | ✕ |

| 養子 | ✕ 養子縁組をした子は実子と同じ扱いとなります。 |

| 兄弟姉妹 | ✕ |

| 内縁の妻 | ✕ |

| 離婚した親 | 〇 たとえ離婚をしていても、血族であるため直系尊属となります。 |

直系尊属と遺産相続

遺産は誰が相続するの?

被相続人の財産を誰が相続するかは、遺言があるかどうかで変わってきます。

遺言があれば原則としてその内容にしたがって財産を分けることになります。

遺言がない場合は、民法で定められた相続人(法定相続人)が財産を相続することになります。

法定相続人となる人は次のとおりです。

- 配偶者

- 子どもなどの直系卑属

- 親などの直系尊属

- 兄弟姉妹や甥姪

遺産相続はすべての法定相続人が相続できるわけではなく、相続できる順位が決められています。

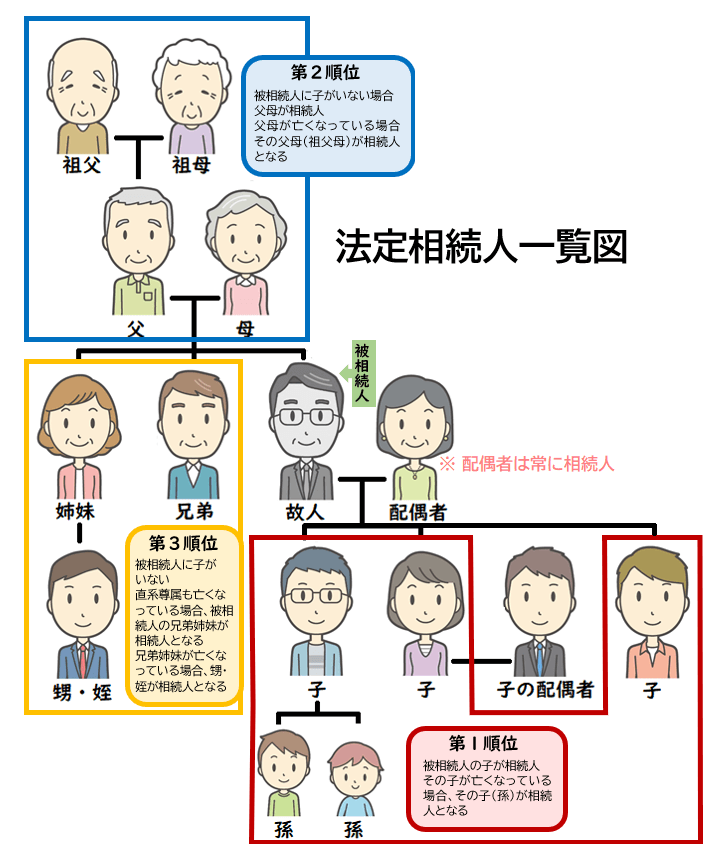

法定相続人の相続順位は?

法定相続人の相続順位は以下のとおりです。

- 第1順位…直系卑属(子、子がいない場合は孫、子と孫がいない場合は曾孫)

- 第2順位…直系尊属(父母、父母がいない場合は祖父母)

- 第3順位…兄弟姉妹(兄弟姉妹がいない場合は甥姪)

- 配偶者…常に相続人

つまり、被相続人に配偶者と子どもがいれば、配偶者と子どもが相続人となり、被相続人に配偶者はいるが子どもがいない場合は、配偶者と第2順位の直系尊属が相続人となります。

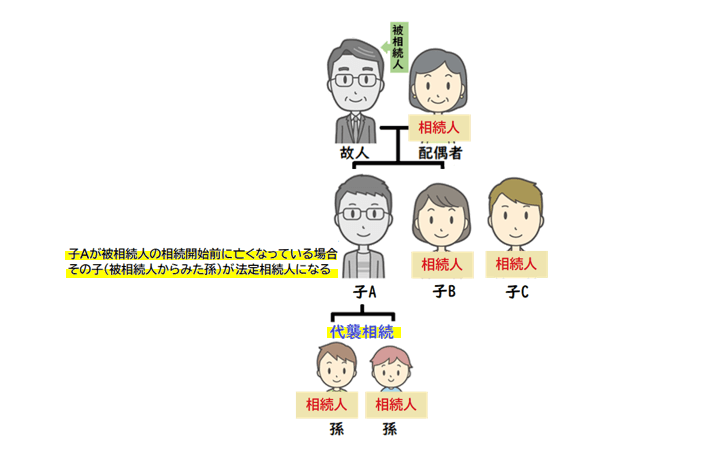

また、被相続人の子が被相続人の死亡以前に亡くなっており、その子(被相続人の孫)がいる場合は、第2順位の直系尊属が相続人になるのではなく、その子が親に代わって相続人となります。これを代襲相続といいます。

直系尊属が相続するときはどんなとき?

直系尊属が相続するときは、次のようなケースです。

- 被相続人に配偶者も子も孫もいない

- 被相続人に配偶者はいるが、子や孫がいない

- 被相続人に配偶者も子も父母もいない

「被相続人に配偶者も子も孫もいないケース」

配偶者と、第1順位の子も孫もいない場合、相続権は第2順位の直系尊属に移転し、父母が相続人となります。

「被相続に配偶者はいるが、子や孫がいないケース」

配偶者はいるが、第1順位の子や孫もいない場合、相続権は配偶者と第2順位の直系尊属がもち、配偶者と父母が相続人となります。

「被相続人に配偶者も子も父母もいないケース」

配偶者もおらず、子や孫、父母もいない場合、相続権は第2順位の直系尊属の祖父母がもちます。

直系尊属に代襲相続はある?

直系尊属に代襲相続はありません。代襲相続が認められているのは、子どもと兄弟姉妹のみです。

したがって、父母が相続人となる場合、どちらか一方が亡くなっていたとしても代襲相続は発生せず、存命中の親のみが相続人となり、祖父母に相続権は移転しません。

祖父母に相続権が移転するときは、父母の両方が亡くなっている場合のみです。

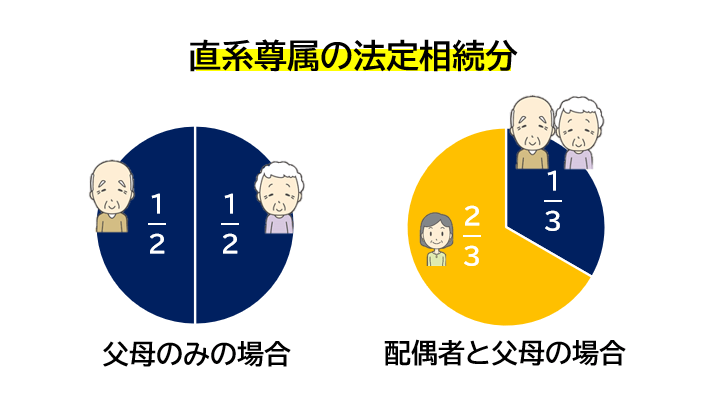

直系尊属の相続割合「法定相続分」

民法では、誰がどのくらいの割合で相続できるのかという目安を定めています。

この相続できる割合を法定相続分といいます。

直系尊属の法定相続分は、父母のみが相続人のときは父母で遺産の1/2ずつ相続し、配偶者と父母が相続人となるときは配偶者が遺産の2/3、父母は遺産の1/3を2人で等分にして相続することになります。

(父母が両者ともいない場合は、祖父母が父母の場合と同じ割合で相続します)

〇相続人が最低限相続できる相続分「遺留分」

民法では、相続人が最低限相続できる割合を定めており、これを「遺留分」といいます。

先に述べたように、相続財産は遺言があれば遺言どおりに分割するのが原則ですが、たとえ遺言があったとしても、必ずその内容どおりになるわけではありません。

たとえば「長男にすべての財産を相続する」という内容だったとき、その他の相続人は不公平を感じるのではないでしょうか。

そこで、最低限相続できる割合に満たされていない相続人は、遺留分を侵害している人に対して遺留分侵害額請求権を行使することができるのです。

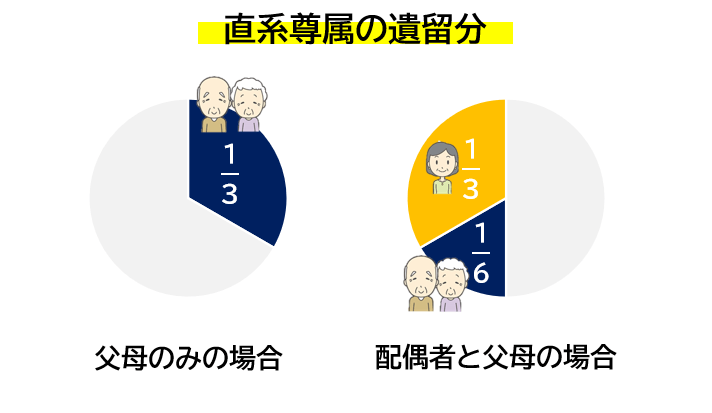

〇直系尊属の遺留分割合

直系尊属の遺留分割合は下図のとおり、父母のみが相続人のときは父母合わせて遺産の1/3を遺留分として相続することができ、配偶者と父母が相続人となるときは配偶者が遺産の1/3、父母は合わせて遺産の1/6を遺留分として相続することができます。

遺留分侵害額請求権は、相続があったことを知ってから1年以内に申立てなかった場合、消滅します。

また、相続が開始してから10年が経つと、遺留分の侵害があったことを知っても知らなくても、請求権自体が消滅するので注意が必要です。

「相続のことは、ゆっくり考えよう」は危険です!

家族が亡くなると、通夜、葬儀、初七日、その他役所への届け出や手続きで慌ただしく時間が過ぎていきます。

主な手続きが済むと、次は相続について考えなくてはなりません。

「相続のことはまだ先にしてゆっくり考えよう」なんて考える方もいるかもしれませんが、相続の手続きの中には期限が設けられている手続きもあります。

まずは、相続手続きにおいて3つの重要ポイントをおさえておきましょう。

相続手続き重要ポイント1

相続放棄や限定承認をするなら相続開始から3カ月以内に申述が必要。

相続放棄や限定承認をしたいと考えている場合は、相続開始から3カ月以内に相続放棄や限定承認の意向を申述しなければなりません。期限が過ぎた場合は、プラスの財産、マイナスの財産(借金など)のすべてを相続するとみなされます。

そのようなトラブルを回避するため、相続のことは後回しにせず、相続が開始されたらすみやかに被相続人が所有していた財産を漏れなく調査することが重要です。

相続手続き重要ポイント2

被相続人の準確定申告が必要な場合は、相続開始から4か月以内に行う必要がある。

被相続人が個人事業者などで、生きていれば所得税の確定申告が必要だったという場合、相続開始から4ヵ月以内に準確定申告を行う必要があります。

「準確定申告の手続きの仕方がわからない」という場合は、税理士に相談しましょう。

相続手続き重要ポイント3

相続税の申告と納付の期限は、相続開始から10カ月以内に行う必要がある。

「相続税申告の期限」は相続手続きの中で最も重要となる期限です。

相続税申告の期限は、相続が開始されてから10カ月以内に済ませる必要があります。

10カ月という言葉だけだと“まだ時間に余裕がある”と思いがちですが、この10カ月は、被相続人が亡くなった翌日から数えて10カ月です。被相続人のさまざまな手続きなどをこなしているうちに、案外あっという間に過ぎていくものです。

相続税の手続きはひとつひとつの行程がとても複雑といわれており、慌ただしく手続きをすることによって、修正や追徴課税が発生してしまうケースも少なくありません。

相続が開始されたら相続税申告の期限を常に意識して進めましょう。

また、「相続のことを先送りにしていて相続税の申告に間に合わないかもしれない」という不安がある場合は、少しでも早いうちに相続税専門の税理士に相談してみましょう。

相続税申告を相続税専門家へご相談をされたい方へ

電話でサクッと申し込み

0120-716-476

電話受付:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

相続税の相談はどこでできる?

先述したとおり、相続税の計算や財産の評価方法はとても複雑です。

また、土地の評価においては同じ税理士であっても土地の評価に慣れている税理士と慣れていない税理士とでは評価額に差が出ることもあります。

そういったことから、相続税の相談をするなら相続税専門の税理士に問い合わせることをおすすめしています。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ