遺産分割協議書とは?作り方や作成の流れをご紹介

遺産の分け方について相続人の間で話がまとまったら、遺産分割協議書を作成しましょう。この記事では自分で作成できるよう、ひな形を交えながらわかりやすく解説するとともに、専門士業に任せたときのメリットやデメリット、金額などについても記載しています。

遺産分割協議書の作成に困っているあなたへ

電話でサクッと申し込み

0120-716-476

受付時間:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

目次

遺産分割協議書とは?

遺産分割協議書は亡くなった人(被相続人)が残した財産を、法定相続人がどのように分割したかの内容を記載した書類のことです。

遺言書がない場合、遺産分割協議書がないと、特例の適用を含めた申請や不動産の登記、預金の解約などができません。

また、誰がどの遺産を相続したかを明文化するので、その後の遺族同士のトラブルを回避することができます。

遺産分割協議書はどんなときに必要?

以下の場合は、遺産分割協議書が必要です。

| 遺産分割協議書が必要な場合 | 理由 |

|---|---|

| 不動産の相続登記をするとき | ・不動産を法定相続分で分けることを回避するため ・手続き人にのみ発行される権利証(登記識別情報通知)のトラブルに備えるため。 |

| 相続税の申告をするとき | ・配偶者の税額軽減や小規模宅地等の特例などを適用するため |

| 預金口座が多い場合 | ・故人の預金の引き出しのため。 |

| 相続人間でトラブルが予想される場合 | ・遺産をめぐる話し合いの内容を記録しておくため。 ・言った、言わないのトラブル回避 |

| 遺言書が法的に無効になった場合 | ・協議の上遺産を分割するため |

遺産分割協議書はどこで必要になるのか

遺産分割協議書は相続人がそれぞれ保管しておき、必要に応じて提出する必要があります。

基本的に、提出はコピーではなく原本を用います(ただしFax申請ではコピーで可)。

| 遺産分割協議書が必要な相続手続き | 提出先 |

|---|---|

| 相続税の申告 | →税務署へ |

| 不動産の名義変更 | →法務局へ |

| 預金の名義変更や解約手続き | →金融機関(銀行、信用金庫など)へ |

| 株式の名義変更や解約手続き | →証券会社、信託銀行などへ |

| 普通自動車の名義変更 | →陸運局へ |

| 船舶の名義変更 | →大型船舶は国土交通省へ →小型船舶は日本小型船舶検査機構へ |

| ゴルフ会員権 | →会員権を発行したゴルフ場へ |

| 特許権の名義変更や解約手続き | →相続の届けを特許庁長官へ |

| 航空会社のマイレージ(マイル)解約手続き | →対象の航空会社へ |

| 土地や建物の所有権移転登記 | →税務署へ |

■遺産分割協議書が必要でないのは?

以下の場合は、遺産分割協議書は必要ありませんが、協議内容の記録として遺産分割協議書を作成しておくと、相続人同士のトラブルが発生したときに非常に有効です。

| 遺産分割協議書が必要でない場合 | 理由 |

|---|---|

| 相続人が1人だけのとき | 遺産をすべて1人で相続するため。相続の手続きでは戸籍関係の書類を提出(相続人が1人であることを確認)。 |

| 遺言書どおりに遺産分割するとき | 相続の手続きでは遺言書を提出。自筆証書遺言または秘密証書遺言の場合は、家庭裁判所で検認を済ませておく必要あり(ただし、自筆証書遺言の保管制度を利用して法務局に保管した自筆証書遺言については検認が不要)。 |

遺産分割協議書を書き間違えるとどうなるの?

遺産分割協議書を誤った形式で作成すると、訂正箇所によっては相続人全員の実印が必要なことがあります。

すべての相続人が再び集まることは手間もかかり、時間もかかります。そのため、相続税の申告や相続登記などにも支障をきたすことがあるため、記載内容を間違えないように注意する必要があります。

遺産分割協議書 作成の流れ

遺産分割協議書の作成は、以下の流れで作成します。

- 法定相続人の確定

- 故人の財産を確定

- 相続人全員で遺産分割協議

- 遺産分割協議書の作成

遺産分割協議書の作成は、流れを掴んでいればスムーズに進行できます。

遺産分割協議書作成に必要なものは?

遺産分割協議書を作成するには、以下の書類が必要です。取り寄せ先も記載します。

| 遺産分割協議書作成に必要な書類 | 必要書類入手場所 |

|---|---|

| 故人(被相続人)の誕生から死亡までの一連の戸籍 | 故人の住んでいた市区町村役場 |

| 被相続人の住民票の除票と附票 | 故人の住んでいた市区町村役場 |

| 相続人全員の戸籍謄本 | 相続人の住む市区町村役場 |

| 相続人全員の印鑑証明書と実印 | 相続人の住む市区町村役場 |

| 登記簿謄本や預金通帳などの相続財産に関する資料 | 関係する金融機関など |

自分で遺産分割協議書を作るときの書き方

遺産分割協議で法定相続人全員が合意した内容は、遺産分割協議書として書面に記載します。遺産分割協議書には決まった書式があるわけではなく、手書きでも、パソコンで作成してもかまいません。

決まった書式はないとはいえ、書かなくてはいけない内容があります。これを一つでも欠いてしまうと、受理されない可能性があります。

記載のポイント

遺産分割協議書は以下のポイントを押さえておきましょう。

- 誰がどの資産をどれくらい相続するのかを明記する

- 法定相続人全員分を作成して相続人各自が保管

- 法定相続人全員が自筆で署名する

- 法定相続人全員の実印を押印する

これらの一つでも外してしまうと、受理されなかったり、無効になる可能性がありますので注意しましょう。

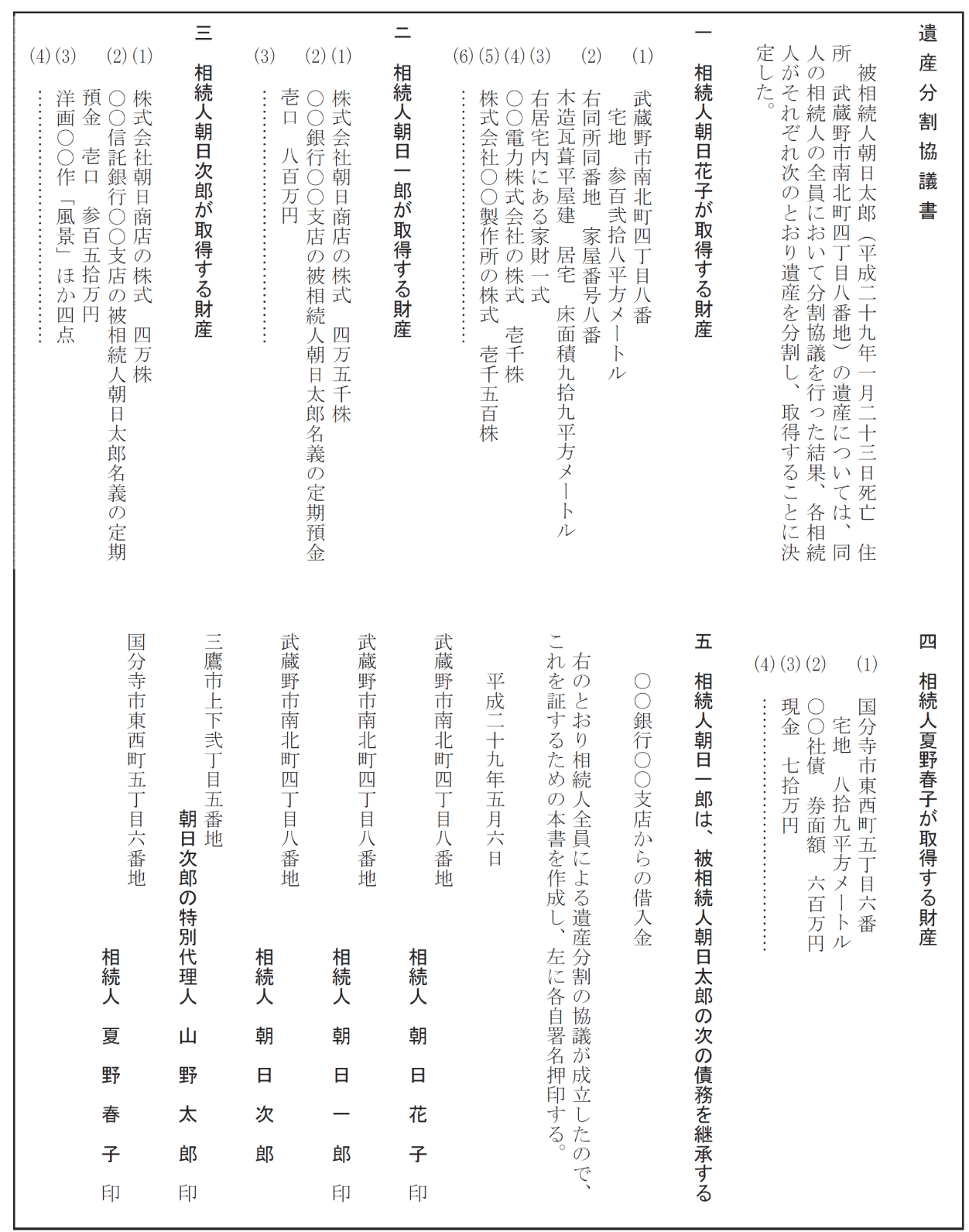

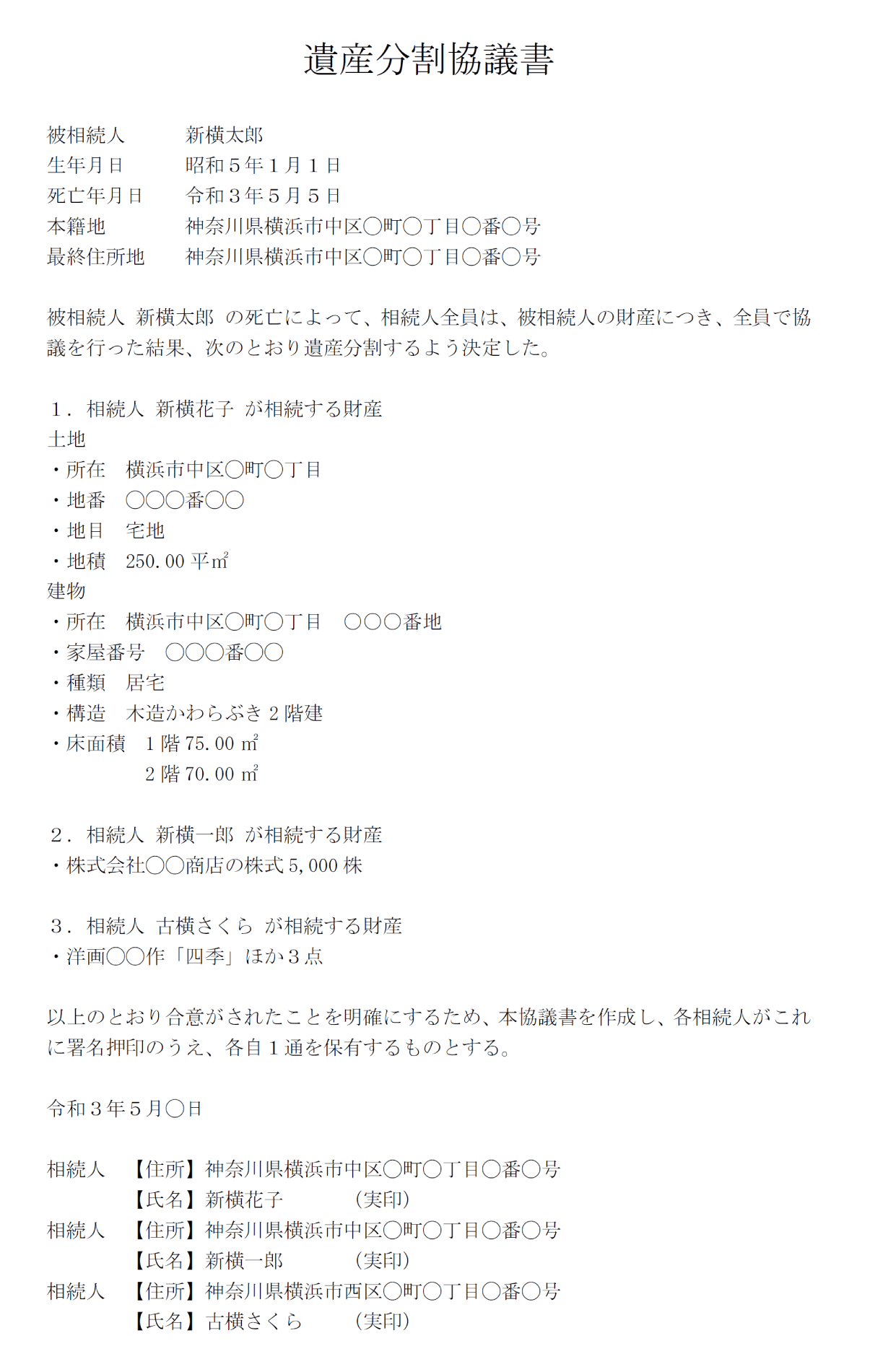

標準的な遺産分割協議書の書き方・雛形

遺産分割協議書には決まった書式はありませんが、国税庁から参考にできる書式が出ています。

国税庁の遺産分割協議書の書式例は、国税庁「相続税の申告の記載例」36ページ(参考)遺産分割協議書の記載例から参照可能です。

(出典:国税庁「相続税の申告の記載例」36ページ(参考)遺産分割協議書の記載例より)

遺産分割協議書の記載項目

遺産分割協議書は一般的に、以下の項目を順に記載します。

- タイトル(「遺産分割協議書」)

- 被相続人について

- 前書き

- 各相続人が取得する財産について

- 債務について

- 後日判明した財産について

- 後書き

- 協議成立年月日

- 相続人の署名捺印

上記の内容を項目別に落とし込んでいきます。

遺産分割協議書の書き順について

- 法定相続人の記載の順番は、一般的に年齢が上の人から降順で記載

- 相続財産の記載の順番は、不動産から記載

- プラスの財産を記載し終えたら、ローンや借金などのマイナスの財産を記載

以上を書き順の基本として押さえておきましょう。

遺産分割協議書の文例集とNG文例も!をご紹介

遺産分割協議書が無効になる場合

以下の状況で作成した遺産分割協議書は無効になります。

- 一部の相続人を除外して行われた遺産分割協議のもとに作成された場合

- 認知症、知的障害、精神障害などの理由で、判断能力がない人が遺産分割協議を行った場合

- 民法上の法律行為の無効(遺産分割の意思表示に要素の錯誤がある)に該当する場合

特に③は、よくわからないまま捺印してしまったというケースが認められます。相続人全員が遺産分割協議の意図をよく理解した上で、協議に臨むようにしましょう。

遺産分割協議書の書き方についてのよくある質問

ここでは遺産分割協議書にまつわる質問を集めてみました。

Q1.生命保険金や死亡退職金は遺産分割協議書に記載しなくていい?

A1.死亡退職金や生命保険金はすでに受取人が決まっており、「みなし相続財産」となるため遺産分割協議書に記載する必要はありません。

Q2. 海外に住んでいる法定相続人の扱いはどうなるの?

A2.海外に住んでいる法定相続人がいて、日本に住民票や印鑑証明を残している場合は、郵送でのやりとりで実印の押印・署名をします。

ただし、海外に住所を移しており、日本に住所がない場合は、印鑑登録証明書の代わりに「サイン証明(署名証明)」が必要となります。

サイン証明発行手続きについて

以下の手順で手続きします。

- 作成した遺産分割協議書を在外公館(住んでいる国の日本国大使館や総領事館)に持参する

- 担当官の面前で、サイン証明の用紙に署名と拇印を押印する

- 遺産分割協議書と在外公館で発行したサイン証明書を擦り合わせ、担当官に割り印を押してもらう

海外に法定相続人がいる場合、在外公館に足を運んだり国際郵送をしたりと、通常よりも遺産分割協議書の作成に手間と時間がかかるため、時間に余裕をもって早めに遺産分割協議書の作成を行うようにします。

Q3.遺産分割協議書を紛失した!再発行できる?

A3.遺産分割協議書を紛失した場合、法定相続人が実印を押印してくれるのであれば、再発行できます。押印を拒まれたり、トラブルになりそうな場合は再発行は難しくなります。遺産分割協議書の紛失を防ぐため、公正証書化しておくとよいでしょう。

Q4.遺産分割協議書の事項を守らない相続人がいる!どうしたらいい?

A4.遺産分割協議書を作成して法定相続人が一度は合意したものの、後で記載内容を守らない法定相続人がいることもあるでしょう。このような場合、まずは話し合いによって解決しましょう。当事者同士で話し合うことが難しい場合は、弁護士を立てるなど、司法の場で解決を図ります。

Q5.相続人の住所氏名は自筆が決まり?

A5.住所はテキスト打ちで問題ありません。しかし、氏名に関してはテキスト打ちのものだと手続きを受け付けてくれない金融機関もあるため、手書きにしましょう。

Q6.印鑑は何を使ったらいいの?

A6.実印を使います。どんな手続きも【遺産分割協議書+実印+印鑑登録証明書】で要求されることが多いです。

Q7.実印でなければならない理由は?

A7.遺産分割協議書は、協議が成立したことを証明するため、相続人全員の押印が求められます。

この押印は必ずしも実印である必要はありません。しかし、不動産や預貯金の名義変更のため、法務局や金融機関などに提出するほとんどの場合、実印の押印と相続人の印鑑証明書の添付が求められます。そのため、遺産分割協議書への押印も実印で行うのが一般的となっています。

Q8.捨印は押す必要はあるの?

A8.遺産分割協議書を作成するとき、場合によっては欄外に捨印を押印する箇所があります。これは、協議書の内容に誤記があった場合、遺産分割協議書自体を作り直したり、訂正箇所に相続人の印鑑をもらったりする手間を省くため、あらかじめ押印しておくものです。

しかし、捨印を使うことによって、その書類の内容をどこまで変更できるかについては明確な規定がないため、遺産分割協議書に法定相続人全員が署名押印後、不動産など高額な財産を相続する人の氏名が書き換えられてしまうことも可能性としては考えられます。

「捨て印(訂正印)によって訂正できる範囲を誤字脱字に限る」などの規定を遺産分割協議書に定義することも一つの考え方です。

一方、司法書士などの専門士業が遺産分割協議書の作成にかかわる場合は、法律専門家としての職責の観点から捨印の悪用がほぼ心配ないと考えられることから、専門士業がかかわって作成する場合は捨印を押すことが通常だと考えられます。

Q9.印鑑登録証明書は絶対に必要?

A9.遺産分割協議書の作成時に印鑑登録証明書は不要ですが、相続の手続きには【遺産分割協議書+実印+印鑑登録証明書】のセットが最終的に要求されることになるため、取得しておいたほうが得策です。

Q10. 遺産分割協議書の分量が多い!どうしたらいいの?綴じ方に決まりはある?

A10. 全ページをホッチキス止めして、契印します。 契印は遺産分割協議書に判を押したすべての相続人が、遺産分割協議書に押したものと同じ印鑑を使って行います。

Q11. 署名捺印は相続人全員がそろってやるべきなの?

A11.遺産分割協議書への署名捺印を一つのセレモニーと考えると、全員が集まって行うには意味があります。しかし、法定相続人の数が多い、または遠方にいるなど、全員がそろう機会はそう滅多にはありません。その結果、郵送手続きで署名を集めることになります。

Q12.協議書作成後に財産が見つかった、どうしたらいい?

A12.遺産分割協議書で定めた内容は、遺産分割協議書に載せた財産にのみ適用されるため、遺産分割協議書に記載しなかった財産があれば、その財産について遺産分割協議書を再度作成しなければなりません。これが手間でなければ協議して遺産分割協議書を再度作成しましょう。

相続人全員が集まりにくいなど、再度作成に困難が予想される場合は、遺産分割協議書作成後に見つかった財産の取り扱いについて、あらかじめ記載しておくとよいでしょう。

Q13.相続人全員が一堂に会して遺産分割協議をしなければならない?

A13.遺産分割協議は相続人全員で行い、協議書も相続人全員の押印が必要ですが、相続人全員が一堂に会して協議をすることが求められているわけではありません。したがって相続人の1人が分割案を提案し、ほかの相続人からそれぞれ同意をもらうような方法でも問題ありません。

Q14.遺言があった場合、遺産分割協議は必要なの?

A14.遺言があった場合、原則として遺産分割協議は必要なく、遺言どおりに遺産を相続しますが、遺言に記載されていない相続財産がある場合は遺産分割協議が必要となります。

また、相続人全員が遺言と異なる内容で遺産分割を希望する場合は、遺言があってもこれとは別に遺産分割協議を行うことは可能です。

Q15. 被相続人に借金がある場合は?

A15.被相続人に借金があった場合、この負債を誰が相続するかを遺産分割協議で決めたとしても、債権者に対する関係では効力がないため、返済を求められれば支払わなければなりません。しかし遺産分割協議で得られた合意は相続人の間では有効なので、遺産分割協議書に記載する意味はあります。

遺産分割協議書の作成を専門士業に任せるとどうなるか

専門士業に任せた場合のメリット、デメリット

| メリット | デメリット |

|---|---|

| 以下のような、協議書作成が比較的難しい事案をこなすことができる。 ・相似相続 ・換価分割 ・代償分割 ・代表相続人を定める場合 ・海外に相続人が住んでいる場合 |

費用がかかる。 |

| 正確な書類を作成するので、受理されやすい。 | |

| 分割方法を相談して相続税の節税ができる。 |

専門家に任せたときの相場金額

| 依頼内容 | 依頼する専門士業 | 費用の目安 |

|---|---|---|

| 遺産分割協議の段階でもめ事やトラブルが発生 | 弁護士 | 遺産総額によって変動 |

| 相続税を申告しなければならない | 税理士 | 遺産総額の0.5〜1.0% |

| 相続財産に不動産が含まれ、登記などの手続きがある | 司法書士 | 不動産1箇所につき10万円程度 |

| 煩わしい相続手続き(不動産を除く)全般を頼みたい | 行政書士 | 総額で10万円前後 |

ここに記載した費用は遺産分割協議書の作成に加え、目的に合った手続きも含んだ費用となっています。

専門士業の専門性を上手に活用すれば、相続手続きを円満に進めることができます。

時間と労力、今後の相続人同士の関係を考えると、専門家に任せることも一案です。

まとめ

遺産分割協議書はポイントを押さえれば自力で作成が可能ですが、協議する項目などによっては、自力では難しい部分もあります。そのような場合、専門士業に任せたほうが効率的にかつ安全に遺産分割協議書を作成することができます。

当社は遺産分割協議書の作成に適した士業をご紹介できます。遺産の総額を的確に把握し、相続の申告をお考えなら当社へご相談ください。

司法書士の紹介を希望する方は、お問い合わせ時に司法書士の紹介を希望する旨お伝えください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ