「相続した土地を売る」手続き。特例や控除による節税方法も解説。

「相続した土地を売る」場合、手続きの第一歩は「売ったら譲渡所得はいくらになるか」をシミュレーションすること。評価額は固定資産税の課税明細書で確認できます。不動産業者の無料査定を利用するのも一つの方法です。次に「税金はいくらかかるか」を計算。相続開始後3年10ヵ月以内に売却を行う時の特例や100万円控除できる節税、減税方法についても解説します。

「相続した土地を売る」シミュレーション

相続した土地を売却して現金化する場合、まず気になるのは「いくらで売れるか」ということでしょう。ネットで調べると、不動産の一斉査定サイトや不動産会社の机上査定サービスがいろいろあります。こうした無料サービスを利用して、売却価格の目安をつけておくのも一つの方法です。

次に気になるのが、「税金がいくらかかるのか」ということだと思います。単純に言えば、被相続人がその土地を購入した時の価格より、売却した時の価格が高ければ、所得税が課せられます。

では、具体的にそのシミュレーション方法についてご説明していきます。

まず譲渡所得の有無を計算

不動産を売却して得た利益は「譲渡所得」と呼ばれ、以下の計算方法で求められます。

譲渡所得=売却価格―取得費―譲渡費用

取得費は、被相続人がその土地を買った時の購入代金、購入時にかかった税金、仲介手数料、ローンの借入利息、整地費など、その土地を買うために直接かかった費用の合計額です。売買契約書が残っていればわかりますが、わからない場合は売却価格の5%相当額として計算します。

譲渡費用とは、その土地を売った時の仲介手数料、売却主が支払った印紙税、古屋の取り壊し費用、貸家があった場合の立ち退き料など、売るために直接かかった費用です。修繕費や固定資産税などその土地の維持・管理のための費用や、売った代金の取り立て費用などは譲渡費用になりません。

例えば、バブル経済の時代に購入した土地なら、もしかしたら、譲渡所得が0円以下という可能性もあります。逆に、戦後すぐに購入した土地や、いわゆる「先祖伝来の土地」の場合、譲渡所得が高額になることも考えられます。

ここで、「売るかどうか」判断に迷う相続人もいらっしゃるかもしれません。相続した土地を売却するかどうかは、価格だけでなく、様々な条件に左右されます。

ですが、相続税が支払えず、相続税の支払いのために土地の売却が必要な場合、特例適用の可否などにも注意しないといけません。相続税申告は相続発生から10ヵ月以内という期限がありますから。時間をかけて迷ったり悩んだりできない場合は、信頼できる専門家に相談されることをおすすめします。

話を前に進めましょう。譲渡所得のシミュレーションができたところで、次は「所得税がいくらかかるか」です。譲渡所得がプラスの場合、課される税金が何種類かあります。

次に売却益が出た場合の税金を計算

相続した土地を売って、譲渡所得を得られた場合、課せられる税金には以下のものがあります。控除額が定められている税金もありますので、計算方法も併せて掲載いたします。ご参考になさってください。

■所得税と住民税

「譲渡所得」は、売却した土地や建物の所有期間(被相続人が取得した日から計算)によって、「長期譲渡所得」と「短期譲渡所得」に区分されます。そして、それぞれに税率が異なる所得税が課されます。

所得税は、資産を譲渡した年の翌年の2月16日から3月15日の間に、確定申告を行うこととなっています。

なお、所得税と同時に住民税も課税されます。所得税の確定申告を行えば、申告後、区市町村の役所から住民税のお知らせが届きます。住民税単体で申告を行う必要はありません。

控除と税額の計算方法は以下の通りとなります。

| 区分 | 要件 | 税額の計算方法 |

|---|---|---|

| 長期 譲渡所得 |

譲渡した年の1月1日現在の所有期間が5年を超える土地や建物を売ったとき | 税額=課税長期譲渡所得金額×15%(住民税5%) |

| 短期 譲渡所得 |

譲渡した年の1月1日現在の所有期間が5年以下の土地や建物を売ったとき | 税額=課税短期譲渡所得金額×30%(住民税9%) |

なお、一定の要件を満たすと、以下の特別控除も受けられる可能性があります。詳しくは、国税庁のホームページ『No.1440 譲渡所得(土地や建物を譲渡したとき)』『土地や建物を売ったとき』をご覧ください。

収用等により土地建物を譲渡した場合:5,000万円

収用等により土地建物を譲渡した場合:5,000万円 マイホームを譲渡した場合:3,000万円

マイホームを譲渡した場合:3,000万円 特定土地区画整理事業等のために土地を譲渡した場合:2,000万円

特定土地区画整理事業等のために土地を譲渡した場合:2,000万円 特定住宅地造成事業等のために土地を譲渡した場合:1,500万円

特定住宅地造成事業等のために土地を譲渡した場合:1,500万円 平成21(2009)年及び平成22(2010)年に取得した土地等を譲渡した場合:1,000万円

平成21(2009)年及び平成22(2010)年に取得した土地等を譲渡した場合:1,000万円 農地保有の合理化等のために農地等を譲渡した場合:800万円

農地保有の合理化等のために農地等を譲渡した場合:800万円 低未利用土地等を譲渡した場合:100万円

低未利用土地等を譲渡した場合:100万円

■復興特別所得税

平成23(2011)年12月2日に東日本大震災からの復興のための施策を実施するため、必要な財源の確保に関する特別措置法(平成23年法律第117号)が公布され、「復興特別所得税」が創設されました。

そのため、平成25(2013)年から令和19(2037)年までは、「復興特別所得税」として各年分の基準所得税額の2.1%を所得税と併せて申告・納付することになります。

■印紙税

不動産売買契約書に印紙を貼ることで納税されます。

一般的に土地を売却した人が1通、購入した人が1通保管し、それぞれが1通分の印紙代を負担します。

| 契約書に記載された契約金額 | 印紙税額(1通または1冊につき) |

|---|---|

| 10万円以下 | 200円 |

| 10万円超~50万円以下 | 400円 |

| 50万円超~100万円以下 | 1千円 |

| 100万円超~500万円以下 | 2千円 |

| 500万円超~1千万円以下 | 1万円 |

| 1千万円超~5千万円以下 | 2万円 |

| 5千万円超~1億円以下 | 6万円 |

| 1億円超~5億円以下 | 10万円 |

| 5億円超~10億円以下 | 20万円 |

| 10億円超~50億円以下 | 40万円 |

| 50億円超~ | 60万円 |

なお、平成26(2014)年4月1日から令和4(2022)年3月31日までの間に作成された不動産の譲渡に関する契約書のうち、契約書に記載された契約金額が10万円以上のものは、印紙税の軽減措置が適用されます。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 10万円超~50万円以下 | 400円 | 200円 |

| 50万円超~100万円以下 | 1千円 | 500円 |

| 100万円超~500万円以下 | 2千円 | 1千円 |

| 500万円超~1千万円以下 | 1万円 | 5千円 |

| 1千万円超~5千万円以下 | 2万円 | 1万円 |

| 5千万円超~1億円以下 | 6万円 | 3万円 |

| 1億円超~5億円以下 | 10万円 | 6万円 |

| 5億円超~10億円以下のもの | 20万円 | 16万円 |

| 10億円超~50億円以下 | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

■登録免許税

相続した土地にローンが残っていて、抵当権が設定されている場合、抵当権を抹消して買主に引き渡す必要があります。

ローンを完済して抵当権の抹消手続きを行う際に課税されるのが、登録免許税 です。

登録免許税は抵当権1つに対して1000円ですから、家屋と土地がある場合は2000円になります。

■消費税

不動産業者の仲介手数料にかかります。令和元(2019)年10月から消費税率は10%になりました。

■相続税

相続した土地の相続税を計算するには、その土地を評価する必要があります。土地の評価方法には、「路線価方式」と「倍率方式」という2つの方法があります。

「路線価方式」と「倍率方式」については、以下のコラムもご覧ください。

相続税の「土地の評価方法」とは。倍率方式と路線価方式の違いは?

相続税の納付のために一定期間内に土地を売却した場合、譲渡所得税が軽減される「相続税の取得費加算の特例」があります。次の章では、相続した土地を売却した場合、節税につながる特例や控除についてご説明します。

「相続した土地を売る」節税に使える特例や控除

相続税は土地単体にかかるのではなく、預貯金や有価証券などを含めた遺産総額に課せられます。この遺産総額から債務や葬式費用を除いた課税価格の合計額から、さらに相続税の基礎控除額3,000万円+(600万円×法定相続人の数)を差し引けます。残りが0円以下であれば、相続税の申告や納税は必要ありません。

さらに、一定の要件に当てはまれば、1.2の「所得税と住民税」で列挙した特例や控除も適用できる可能性があります。相続した土地を売る場合、節税方法として特に注目したい特例や控除についてご説明します。

「取得費加算の特例」は相続開始後3年10ヵ月以内に

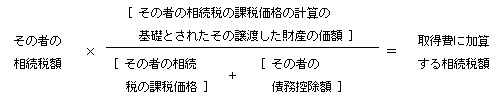

「相続税の取得費加算の特例」は、一定期間内に相続した土地などの財産を譲渡した場合、譲渡資産の取得費として加算できるものです。

<算式>

国税庁『No.3267 相続財産を譲渡した場合の取得費の特例』より抜粋

この特例を受けるためには、以下の要件があります。

相続や遺贈により財産を取得した者であること。

相続や遺贈により財産を取得した者であること。 その財産を取得した人に相続税が課税されていること。

その財産を取得した人に相続税が課税されていること。 その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

その財産を、相続開始のあった日の翌日から相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

相続税の申告期限は相続開始日の翌日から10ヵ月後ですから、3年10カ月以内に相続した土地を売却することが要件の一つとなっています。

低未利用土地には「100万円控除」

令和2(2020)年度の税制改正で「低未利用土地の長期譲渡所得特別控除」が創設されました。低未利用土地等とは、居住や事業などの用途に利用されておらず、また周辺の地域でそういった用途に利用されている土地に比べて、その利用の程度が著しく劣っている土地のことを指します。

このような利用ニーズの低い土地は、売却したくてもなかなか買い手がつかないのが実情です。また、仮に売却できたとしても安価なため、売却するための測量や家屋解体の費用が捻出しにくく、放置されるケースが増えてきました。

そのため、治安面や衛生面、また景観の悪化等が社会問題化し、有効活用化を促進できるよう設けられたのが「低未利用土地の長期譲渡所得特別控除」です。

令和2(2020)年7月1日から令和4(2022)年12月31日までの期間内に、都市計画区域内にある一定の低未利用土地等を500万円以下で売った場合、こちらの特別控除が適用されます。

具体的には、その土地を売却した年の譲渡所得の金額から100万円が控除できます。譲渡所得額が100万円に満たない場合には、その譲渡所得額が控除額になります。

この特別控除にも要件があります。

売却した土地が都市計画区域内にある低未利用土地等であること。

売却した土地が都市計画区域内にある低未利用土地等であること。 売却した年の1月1日において、所有期間が5年を超えること。

売却した年の1月1日において、所有期間が5年を超えること。 売手と買手が、親子や夫婦など特別な関係でないこと。※特別な関係には、生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

売手と買手が、親子や夫婦など特別な関係でないこと。※特別な関係には、生計を一にする親族、内縁関係にある人、特殊な関係のある法人なども含まれます。 売却金額金額が、低未利用土地等の上にある建物等の対価を含めて500万円以下であること。

売却金額金額が、低未利用土地等の上にある建物等の対価を含めて500万円以下であること。 売却後、その低未利用土地等の利用がされること。

売却後、その低未利用土地等の利用がされること。 この特例の適用を受けようとする低未利用土地等と一筆であった土地から前年または前々年に分筆された土地、またはその土地の上に存する権利について、前年または前々年にこの特例を受けていないこと。

この特例の適用を受けようとする低未利用土地等と一筆であった土地から前年または前々年に分筆された土地、またはその土地の上に存する権利について、前年または前々年にこの特例を受けていないこと。 売却した土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど、他の譲渡所得の課税の特例を受けないこと。

売却した土地等について、収用等の場合の特別控除や事業用資産を買い換えた場合の課税の繰延べなど、他の譲渡所得の課税の特例を受けないこと。

このほかにも、相続した土地を売る場合に関連した特例や控除はいろいろあります。「うちの相続した土地の場合はどうだろう?」と思われたら、まずは当税理士法人までお気軽にお問い合わせください。ご相談・お見積は無料で承っております。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ