【土地の遺産相続】手続きや分割方法、登記・相続税申告

土地の遺産相続の手続きは、「相続登記(名義変更)をするだけ」ですが、それ以前の土地の分割方法を決める話し合い(遺産分割協議)や、相続した土地の評価額を出して相続税を算出する作業は、とても複雑なものであるといわれています。

今回は土地を相続した場合、「どのような手続きがある?」「必要な書類は?」「どのように土地を分割するの?」「土地の評価方法は?」「相続税の計算方法は?」といった「土地の遺産相続」にまつわる疑問をわかりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

土地を遺産相続の手続き方法

土地を遺産相続したときに行う手続きは、「相続登記(不動産の名義変更)」と「相続税申告」があります。

相続登記と相続税申告の順序に決まりはありません。

しかし、相続税申告の必要がある方は、「相続税上でデメリットのない土地分割方法を決めた後、相続登記(不動産の名義変更)の手続きをする」というのが、損せずに済む手順です。

相続財産(土地、不動産、現金等)の合計額が3,000万円を下回る場合、相続税申告は不要です。

相続財産が3,000万円を上回る場合は、相続税申告の義務がある可能性があります。

相続税申告義務がある場合、相続開始(一般的には、故人が亡くなった日)から10ヶ月以内に相続税申告を行わなければいけません。

相続税額は、相続税申告の作成を依頼をする税理士によって大きく差(~数億円)があるので、注意が必要です。

相続に税理士は必要?相続税に強い税理士の選び方や料金の目安でも、税理士の選び方での失敗事例等を紹介していますので、併せてご覧ください。

また、相続税申告義務の有無の確認や、相続税申告の無料面談をしたい方は、【全国対応】相続税申告無料面談お問合せフォームより、ご連絡ください。

土地相続時の手続きの流れ(一例)

土地相続時の手続きの流れは以下の通りです。

- 遺言書の有無の確認

- 土地の分割方法を決める

- 相続税申告書の作成

- 相続税の申告・納付を行う(相続開始から10カ月以内)

- 相続登記(登記申請)をする

土地の分割方法

土地を相続したときは、はじめに土地の分割方法を決めます。

分割方法は遺言書の有無によって方法が異なってきますので、相続が開始されたら最初に遺言書の有無を確認しましょう。

遺言書がある場合の土地の分割方法

被相続人が遺言書を残していた場合は、原則その遺言書の内容に沿って分割をします。

遺言書がない場合の分割方法

遺言書がない場合は、すべての相続人が話し合い(遺産分割協議)に参加して土地の分割方法を決めます。

遺産分割協議で土地の分割方法が決まったら、遺産分割協議書を作成します。

遺産分割協議で話がまとまらない場合は、法定相続分によるすべての相続人の共有財産として相続登記することも可能です。

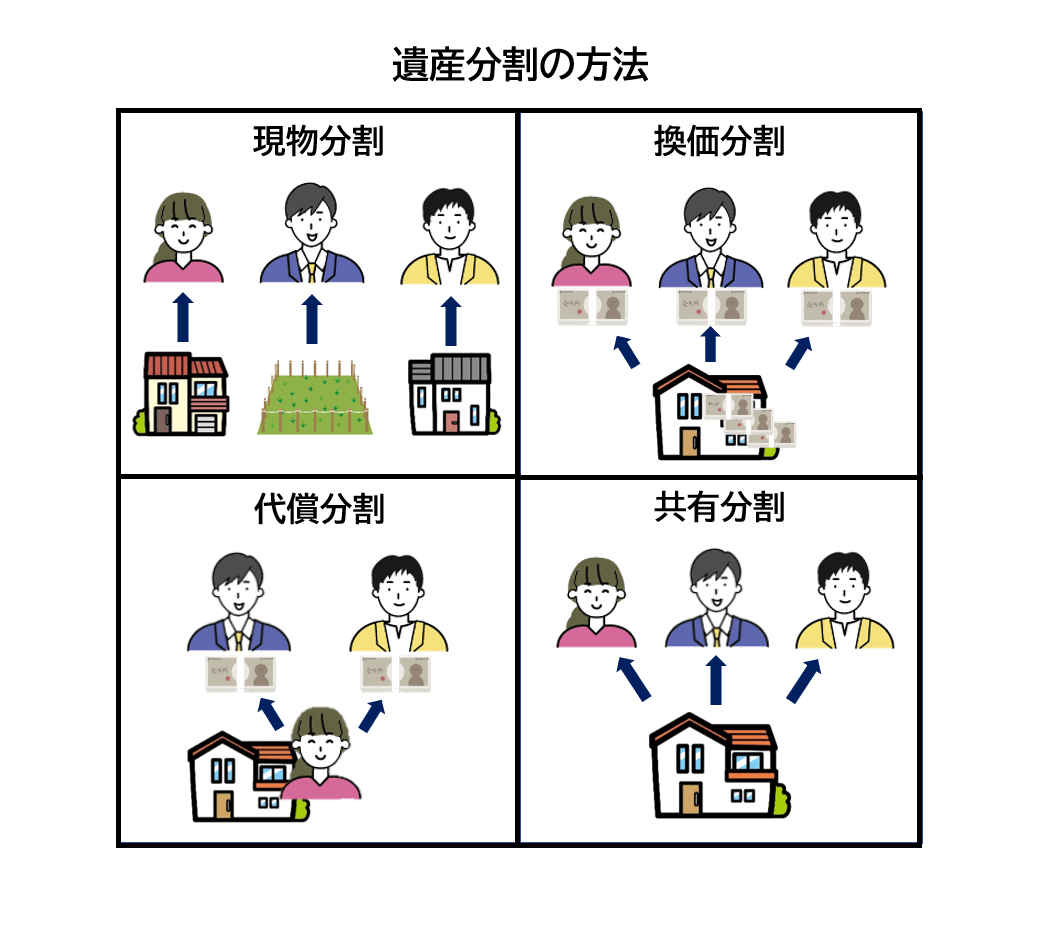

土地の分割の仕方には、以下の4つの方法があります。

- 現物分割

- 換価分割

- 代償分割

- 共有分割

各分割方法のメリットとデメリットは以下の通りです。

| 分割方法 | メリット | デメリット |

|---|---|---|

| 現物分割 それぞれの土地や不動産を各相続人にそのままの形で分割 |

・手間が少ない ・土地や不動産をそのままの形で残すことができる |

・相続分通りに分割することが難しい |

| 換価分割 土地や不動産を換金して各相続人で分割 |

・公平性がある ・現物分割の補填にまわせる |

・手間と費用がかかる ・土地や不動産が残らない ・売却益に税金がかかる ・ケースによっては時間がかかる |

| 代償分割 相続分を超える土地や不動産を取得した者が、その差額を他の相続人に代償金として支払う |

・公平性がある ・事業用資産、農地などの場合、後継者にそのままの形で相続できる |

・代償金を支払わなければならない相続人は、その資金が必要 |

| 共有分割 土地や不動産の一部、あるいは全部を相続人全員が共同名義で所有する |

・公平性がある ・土地や不動産をそのままの形で残すことができる |

・処分の際に、共有者全員の合意が必要 ・次世代からの相続の際には相続人関係が複雑になる |

土地を売却する場合

土地の名義変更を行う(相続登記)

土地を売却する場合、被相続人の名義のままでも売却は可能ですが、亡くなった人の名義のままだと買い手がつきにくいのが現実です。

土地の名義を相続人の誰かに変更して、相続登記を行ってから売却手続きに入るといいでしょう。

不動産業者に売却の依頼をする

不動産業者に依頼するときは、一社に限らず他社にも相談して売却の査定をしてもらうといいでしょう。複数の業者に査定をしてもらうことで、売値が妥当かどうかの判断がつきやすくなります。

売却が成立した場合は、不動産業者に支払う仲介手数料(成功報酬)が発生します。

仲介手数料は取引物件の売買価格によって変わります。下記の表を参考にしてください。

| 売買価格 | 仲介手数料の上限 |

|---|---|

| 200万円以下 | 取引物件価格(税抜)×5%+消費税 |

| 200万円~400万円以下 | 取引物件価格(税抜)×4%+2万円+消費税 |

| 400万円超 | 取引物件価格(税抜)×3%+6万円+消費税 |

税金を支払う

土地の売却時には、売却して得た利益に対して「譲渡所得税(15.315%)+市県民税(5%)」が発生します。

(詳細:国税庁「譲渡所得」参照)

取得費加算の特例

相続した土地の売却時には、譲渡所得が発生します。

この譲渡所得を計算する際につかう「取得費」に相続税の一部を上乗せできる特例があります。

これを「取得費加算の特例」といいます。

取得費加算の特例が適用されることによって、譲渡所得が軽減され節税につながります。

取得費加算特例の適用条件

- 相続または遺贈により財産を取得した人であること。

- その財産を取得した人に相続税が課税されていること。

- その財産を相続開始日の翌日から3年10カ月以内に売却すること。

取得費に加算できる相続税額の計算式

土地を相続放棄する場合

相続財産の土地を放棄したいときは、相続開始から3カ月以内に相続放棄を申し立てます。

このとき、相続放棄はひとりでもできますが、他に相続人がいる場合は以下のようになるため、相続放棄をする旨の連絡をしておきましょう。

- 自分以外に法定相続人がいる場合…その他相続人の相続割合が増えます。

- 自分と同じ順位の法定相続人がいない場合…次の順位の法定相続人に相続権が移ります。

相続人全員が土地の相続放棄をした場合

相続人全員が土地の相続放棄をした場合は、その土地の相続人が不存在となるため、放棄した土地はいったん法人化されます。

法人化されたからといって、土地の次の管理者を決めなくていいわけではありません。

家庭裁判所に相続財産管理人の申立てをし、管理者を選任してもらいます。

次の管理者が選任されるまでは土地の管理責任がある

民法では、相続放棄が成立した後でも他に相続する者がいない場合は、次の管理者が現れるまでその土地の管理をする義務があるとしています。

したがって、相続放棄が成立していても次の管理者が選任されるまでは、放棄した土地の管理をしなくてはなりません。

土地の評価をする

土地の評価方法

相続税を算出する際に、重要となるポイントが財産評価です。

相続税は課税対象の財産を評価して算出するため、財産評価が高ければ相続税の負担が多くなり、低ければ負担が少なくすみます。

土地の評価の仕方には、以下の2つの方式があります。

| 評価の仕方 | 計算方法 |

|---|---|

| 路線価方式 市街地に多い |

路線価に面積をかけて評価する |

| 倍率方式 郊外に多い |

固定資産税評価額に倍率をかけて評価する |

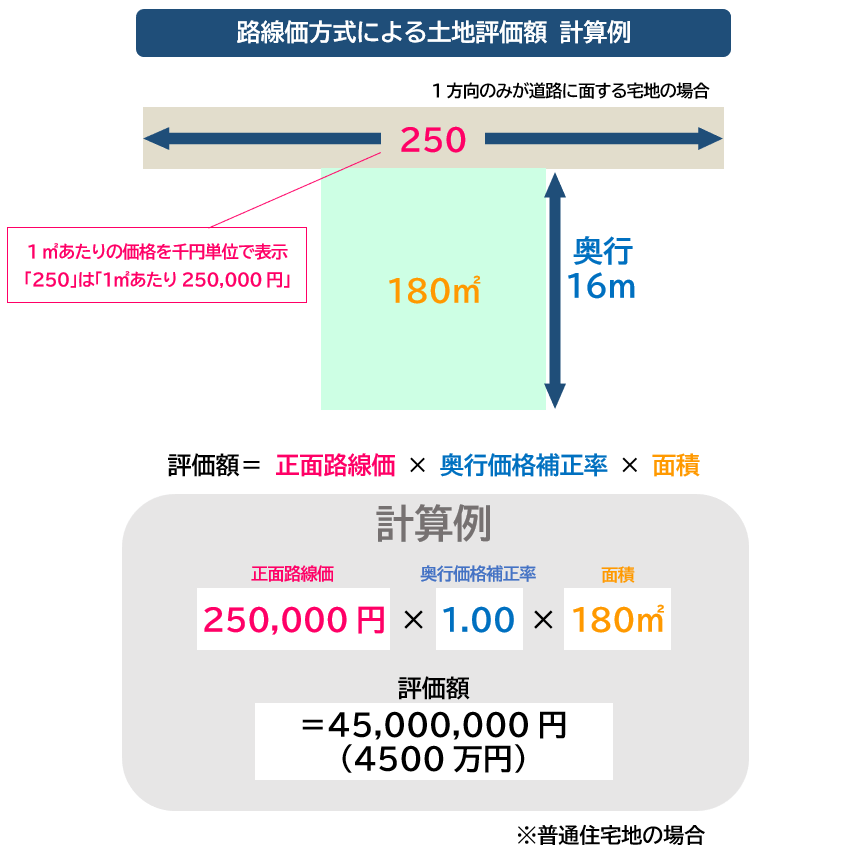

路線価方式

路線価とは

路線価とは、道路ごとにつけられた値段で、1㎡あたりの価格で表示されています。

路線価は、国税庁で公表される「路線価図」(毎年更新)で確認できます。

路線価方式は、宅地が面している道路の路線価に土地の面積をかけて評価額を求めます。

さらに、宅地の形状や位置、道路との関係などに応じて評価額を加算したり減算したりして補正をします。

倍率方式

地価の差が少ない郊外や農村部など路線価がついていないところでは、その土地の固定資産税評価額に国税庁が定める評価倍率をかけて算出した金額で評価します。

固定資産税評価額とは

固定資産税評価額とは、各市町村の税務課にある固定資産課税台帳に登録されている土地や建物の評価額のことをいいます。この固定資産税評価額は3年ごとに見直されています。

※東京23区内では都税として東京都主税局(各都税事務所)が管轄です。

土地の相続税申告の際には、税務課で固定資産税評価証明書、または名寄帳・印鑑証明証等を発行してもらう必要があります。

(年に一回発行される固定資産課税明細書でも代用可能です)

相続税申告・納税の手続き

土地の分割方法が決まったら、相続税を算出して相続税の申告と納税をします。

遺産総額が基礎控除額以下であれば納税義務はない

相続税はすべての人が納税するわけではありません。

相続税には基礎控除というものが設けられており、遺産の総額がこの基礎控除以下だった場合は納税義務はありません。

基礎控除の計算方法は以下のとおりです。

遺産総額が基礎控除額以上になると納税義務がある

相続税の計算方法は以下のとおりです。

ステップ1 各相続人の課税価格を計算して、課税遺産総額を算出する

①各相続人の課税価格を求める

②課税遺産総額を出す

※基礎控除額=3,000万円+(600万円×法定相続人の数)

ステップ2 相続税の総額を求める

各相続人の取得金額を出す

各相続人の相続税額を出す

※税率と控除額は相続税速算表参照

相続税速算表(平成27年1月1日以後の場合)

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 1,000万円超~3,000万円以下 | 15% | 50万円 |

| 3,000万円超~5,000万円以下 | 20% | 200万円 |

| 5,000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1,700万円 |

| 2億円超~3億円以下 | 45% | 2,700万円 |

| 3億円超~6億円以下 | 50% | 4,200万円 |

| 6億円超~ | 55% | 7,200万円 |

【相続人A+相続人B+相続人C………=相続税の総額】

ステップ3 各相続人の相続税額を求める

①各相続人の相続税額を出す

この計算は、各相続人の課税価格に応じた割合(按分割合)を相続税の総額にかけて行います。

按分割合の算出方法は、課税財産全体に対する、その相続人が受け取った課税財産の割合のことであるため、「各相続人の課税価格÷課税価格の合計額」で求めます。

※100円未満は切り捨て

② 各相続人の納税額を確定する

【各相続人の総額税額+加算-控除=各相続人の納税額】

相続税の加算と控除

| 税額の加算 「相続税の2割加算」 |

対象者 被相続人の配偶者、1親等の血族(父母・子・代襲相続人になっている孫)以外の者には算出した相続税額の2割に相当する金額が加算される。 ※孫に関しての補足 遺贈によって財産を取得した場合と孫養子の場合は2割加算の対象。 代襲相続人として相続した孫は2割加算の対象外。 |

|

|---|---|---|

| 税額の控除 | 暦年課税分の贈与税控除 | 相続開始前3年以内の贈与は相続財産の対象であるが、そのときの贈与税額が控除される。 |

| 配偶者の税額控除 | ① 1億6,000万円 ② 配偶者の法定相続分 いずれか大きい金額まで相続税がかからない。 ※相続税申告期限までに遺産分割していないとこの特例は使えません。 |

|

| 未成年者控除 | 法定相続人が20歳未満の場合、その年齢に応じて控除を受けることができる。 | |

| 障害者控除 | 法定相続人が85歳未満の障害者の場合、その年齢に応じて控除を受けることができる。 | |

| 相次相続控除 | 今回の(二次相続)開始前から10年以内に被相続人が相続・遺贈により財産を取得して課税されていた場合、その被相続人から相続・遺贈により財産を取得した人の相続税額から一定の額を控除できる。 | |

| 外国税額控除 | 外国にある財産を受け取ったとき、外国の法令に基づいて日本の相続税に当たる税金を課税されると、日本と外国の税金を2重に支払うことになります。そういったときは、外国で課税された税額と同じ金額を日本の相続税から差し引くことができます。(ただし控除には限度があり) | |

〇暦年課税分の贈与税控除 計算式

〇未成年者控除 計算式

※2022年4月以降…18歳

〇障害者控除 計算式

〇相次相続控除 計算式

土地の相続税申告で相続税額が軽減できる特例

小規模宅地等の減額特例

居住用宅地や事業用宅地など生活に必要不可欠である宅地については、相続税が高額にならないように評価額の減額が適用される特例があります。これを「小規模宅地等の特例」といいます。

この特例の適用をうけるには、原則、相続税の申告期限までに遺産分割が成立していることが必要です。

ただし、申告期限までに遺産分割が決まらない場合は、申告書に「申告期限後3年以内の分割見込書」を添付し、申告期限から3年以内に分割を成立させたあと更正の請求をすることで特例の適用がうけられます。(更正の請求は分割が行われた日の翌日から4カ月以内まで)

「小規模宅地等の特例」対象となる宅地と限度面積

- 特定居住用宅地…330㎡

- 特定事業用宅地…400㎡

- 貸付事業用宅地…200㎡

減額の割合

貸付事業用宅地…50%減額適用

適用条件

この特例は、対象となる宅地を「誰が相続したのか」で異なります。

居住用宅地の適用条件

配偶者

無条件で減額が適用されます。

同居の親族

相続税の申告期限までその宅地を所有し、居住を継続することが適用条件です。

持ち屋のない親族

相続税の申告期限までその宅地を所有することが適用条件です。

他、下記表の☆印参照。

生計をともにする親族

相続税の申告期限までその宅地を所有し、居住を継続することが適用条件です。

| 相続した人 | 申告期限まで所有する必要 | 申告期限まで居住する必要 | |

|---|---|---|---|

| 被相続人の居住用宅地 | 配偶者 | なし | なし |

| 同居の親族 | あり | あり | |

| 持ち家のない親族(☆) | あり | なし | |

| 被相続人と生計を共にする親族の居住用宅地 | 生計を共にする親族 | あり | あり |

☆持ち家のない親族:相続前3年以内に、本人または本人の配偶者、3親等内の親族または特別な関係のある法人が所有する家に居住したことがない。かつ、本人が居住していた家を過去に所有したことがない。

事業用宅地の適用条件

特定事業用宅地

・事業を引き継ぐ親族

相続税の申告期限までその宅地を所有し、事業を継続することが適用条件です。

・生計を共にする親族

相続税の申告期限までその宅地を所有し、事業を継続することが適用条件です。

貸付事業用宅地

・貸付事業を引き継ぐ親族

相続税の申告期限までその宅地を所有し、事業を継続することが適用条件です。

・生計を共にする親族

相続税の申告期限までその宅地を所有し、事業を継続することが適用条件です。

| 相続した人 | 申告期限まで所有する | 申告期限まで事業を継続する | ||

|---|---|---|---|---|

| 特定事業用宅地 | 被相続人の事業用宅地 | 事業を引き継ぐ親族 | 適用 | 適用 |

| 被相続人と生計を共にする親族の事業用宅地 | 生計を共にする親族 | 適用 | 適用 | |

| 備考 | 相続開始前3年以内に、事業用に提供された一定の宅地は適用条件の対象外 | |||

| 貸付事業用宅地 | 被相続人の貸付事業用宅地 | 貸付事業を引き継ぐ親族 | 適用 | 適用 |

| 被相続人と生計を共にする親族の貸付事業用宅地 | 生計を共にする親族 | 適用 | 適用 | |

| 備考 | 相続開始前3年以内に、貸付事業用に提供された一定の宅地は適用条件の対象外 (相続開始3年を超えて事業的規模で貸付事業を行っていた場合は対象) |

|||

特例の併用

・特定居住用宅地と特定事業用宅地はそれぞれ上限まで併用が可能です。(合計730㎡まで可)

・[特定居住用宅地と貸付事業用宅地]、[特定事業用宅地と貸付事業用宅地]の併用は適用面積の調整が必要です。

土地の相続税申告で必要となる主な添付書類

土地の相続税申告では、

- 登記事項証明書(登記簿謄本)

- 公図・地形図

- 実測図

- 固定資産税の評価証明書

- 路線価(図)

- 評価倍率表

- 土地賃貸貸借契約書(貸付地の場合)

等々が、添付書類で必要となります。

相続税申告期限

相続税の申告期限は相続開始後10カ月以内です。

参考記事

相続した土地の名義変更をする【相続登記】

相続登記の手続き

申請場所

相続登記は、土地や不動産の所在地を管轄する法務局、地方法務局、支局、出張所で申請できます。

相続登記の申請方法 2パターン

| 書面申請 | オンライン申請 (法務局:登記オンライン申請) |

|---|---|

| ① 登記申請書と添付書類を管轄の法務局に直接持参する方法 ② 登記申請書と添付書類を管轄の法務局へ郵送で送付する方法 |

① オンラインで登記申請情報と添付情報を送信する方法 ② 登記申請情報はオンラインで送信し、添付書類は管轄の法務局に持参もしくは郵送で送付する方法 |

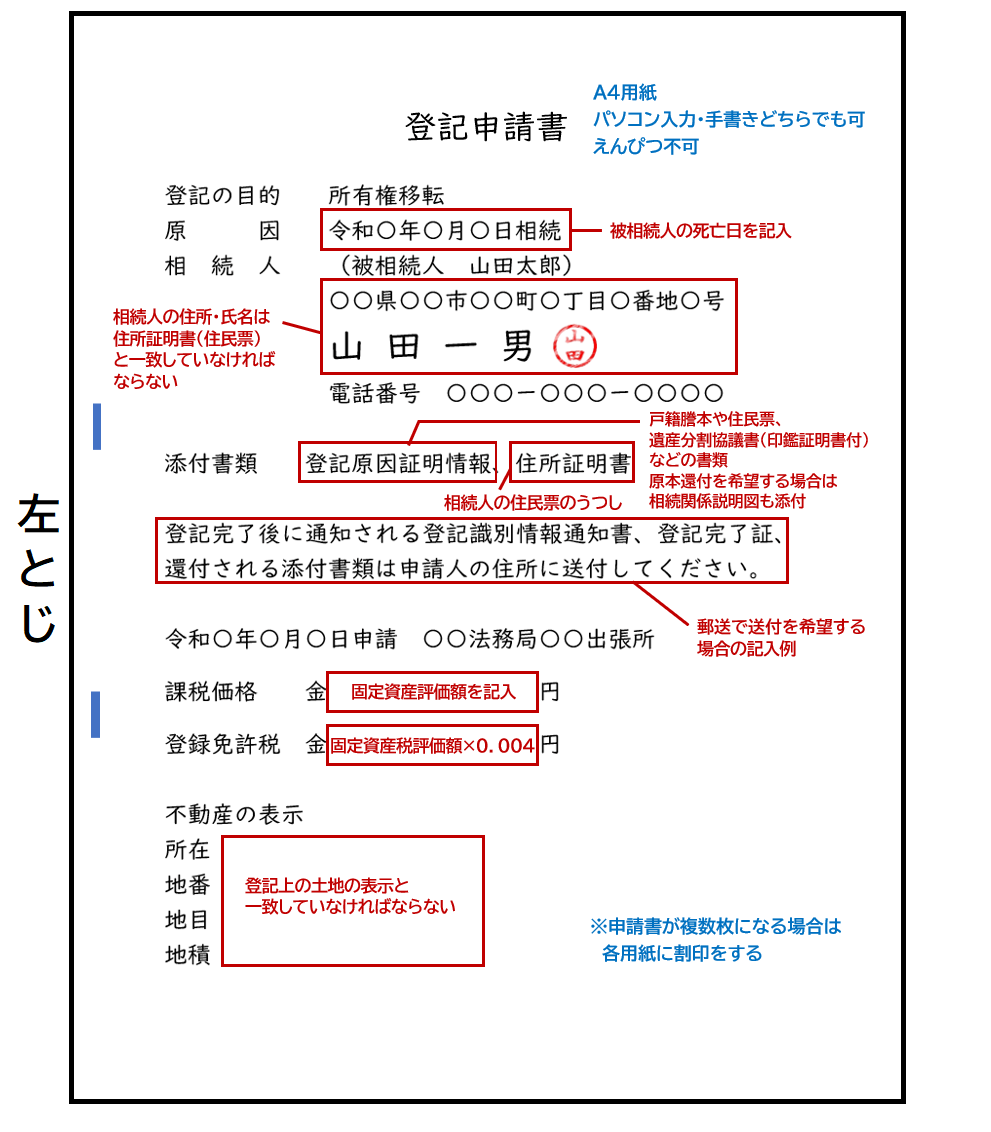

〇相続登記申請書の作成方法

用紙…A4普通紙 縦置き横書き ※裏面は使用しないこと

申請書の綴じ方…左側ホチキス

文字…字画は明確に記入すること。 数字は算用数字可。

〇申請書の記載事項

〇相続登記の主な必要書類

| 申請書類 | 登記申請書 | |

|---|---|---|

| 相続を証明するための書類 | 被相続人 | ・被出生から死亡までの戸籍謄本 ・住民票の除票 |

| 相続人 | ・戸籍謄本(相続人全員) ・住民票(土地や不動産を取得する者のみ) |

|

| ★原本還付を希望する場合は、相続関係説明図を添付 | ||

| その他の書類 | ・遺産分割協議書 ・固定資産税評価証明書 ・遺言書(遺言書がある場合) ・遺産分割協議書(遺産分割協議を行った場合) ・相続人全員の印鑑証明書(遺産分割協議を行った場合) |

|

★相続関係説明図を提出した場合、戸籍関係書類の原本は調査完了後に返却されます(原本還付)。

原本還付手続き方法:「相続関係の必要書類」原本で提出するものコピーでいいもの参照

〇相続登記にかかる費用

相続登記の際には、登録免許税がかかります。

登録免許税の計算方法は以下のとおりです。

〇相続登記の申請期限

2021年8月現在では相続登記には申請期限がありません。(2024年から相続登記の申請義務が3年以内になります)

しかし、相続登記をしないまま放置していると、世代が進むにつれて相続人関係が複雑になっていきます。また、何年も経過しすぎると、相続登記の際に必要となる書類の保存期間が終了していて取得ができなくなることもあります。

したがって、土地を相続した際には早めに相続登記(名義変更)の手続きをし、不要なトラブルを防ぎましょう。

2024年より相続登記申請は不動産取得を知った日から3年以内に行うことが義務化されます。

2021年4月21日、民法・不動産登記法の改正案が参議院本会議で可決され成立しました。

改正法は2024年から施行予定です。

〇相続登記の手続き開始から完了までの流れ

- 必要書類の収集・必要事項記入

- 必要書類を添えて登記申請書を管轄の法務局に提出

- 登記申請書の調査など(法務局側)

- 申請書等に不備がなければ相続登記手続き完了

(不備がある場合は、修正・補正をして再度提出します)

〇相続登記完了後

相続登記が完了すると、登記識別情報通知書と登記完了証が通知されます。

このとき、原本還付を希望していた場合は、原本書類も返却されます。

これらの書類は、法務局の窓口で直接受け取ることもできますが、郵送でも受け取りが可能です。

登記識別情報通知書とは

登記識別情報通知書とは、登記識別情報が記載された書類です。大切に保管しましょう。

土地の相続税は税理士によっても異なる

相続税申告の中でも土地の相続税申告は専門性が高いものとされています。

そして、土地の評価では特例や控除など相続税額を左右する重要なポイントがあり、税理士によっても評価額が大きく異なることがあります。

したがって、土地の相続税申告を税理士に依頼するのであれば、土地の評価に精通している相続税専門の税理士に依頼することがベストです。

土地の評価の際に、減額の可能性があるケースをいくつか紹介します。

- 土地の面積が広い

- 線路沿いなど、騒音や工場などの悪臭がある

- 土地の一部が私道や通路になっている

- 土地の上に高圧線が通っている

- 土地に高低差がある

- 土地の形状がいびつ

- 狭い道路に接している

- 土壌汚染地である

- 空地もしくは田畑

- マンションやアパート、店舗の敷地になっている

- 墓地に隣接している

このように、減額の可能性があるケースはいくつかあります。

「自分の土地の場合はどうだろう」と気になるときは、土地の評価に精通している税理士に相談することをおすすめします。

税理士に相談すると、税理士が資料や現地調査を行うなどして確実な評価を出してくれます。

相続税の申告は岡野相続税理士法人にご相談ください

今回、土地の相続税申告にまつわる様々な手続きを解説してきましたが、土地の相続税申告は特例の適用条件や土地の評価など大変複雑なものです。

少しでも気になる点があれば、早いうちに土地の評価に精通している相続税専門の税理士に相談することをおすすめします。

岡野相続税理士法人では、土地の評価のみの代行も受け付けております。

遠隔地でも気軽に相談ができるオンライン面談も実施しております。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ