【遺産相続には時効がある⁉】知っておきたい8つの時効を解説

遺産相続には様々な手続きがありますが、その中で時効が定められているものがあることをご存知ですか?

たとえば、相続放棄は相続開始から3カ月が時効とされています。時効を知らずに3カ月が過ぎてしまうと、万が一借金があった場合、その借金を相続することになってしまいます。

本来、3カ月以内に相続放棄をすれば背負わずにいられた借金を、時効が過ぎてしまったがために背負うことになり、人生が一変してしまうことになりかねません。

このように、遺産相続では時効によってデメリットが発生してしまうケースもあるので、相続が起きた際は時効を抑えておくといいでしょう。

今回は、遺産相続に関する8つの時効についてわかりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

遺産相続に関する8つの時効とは?

時効とは

- ある事実状態が一定期間継続した場合、たとえ法律上正当ではないとされたとしても、その事実状態を尊重し、正当なものとして法律上で認める制度。

- 一定期間が経過してその効力がなくなること。

たとえば、「相続税申告の時効は申告期限から5年」とされています。

申告漏れが見つかった場合、5年以内であれば申告の義務があるため、見つかった後はただちに修正申告と納付を済ませます。しかし5年が過ぎていた場合、相続税の申告時効は5年ですから、後日修正申告と納付をする必要はなくなります。

また、相続放棄でいえば、相続放棄を申し立てる権利の時効は3カ月とされているため、3カ月が経過するとその権利の効力がなくなり、相続放棄はできなくなります。

このように時効とは、ある一定の期間を節目として、その後の状況が変わっていくものです。

遺産相続にも、知っておくべき8つの時効があるので、次の項から解説していきます。

遺産相続に関する8つの時効

- 相続税申告の「時効」

- 相続放棄の「時効」

- 遺留分侵害額請求の「時効」

- 遺産分割請求権の「時効」

- 相続回復請求権の「時効」

- (生前)贈与にかかる贈与税申告の“時効”

- 預金債権の「時効」

- 相続登記の「時効」

遺産相続に関する“時効”タイムテーブル

| 相続放棄 | 3カ月 |

|---|---|

| 相続税申告 | 5年 |

| 悪意があると判断された場合 7年 |

|

| 遺留分侵害額請求権 | 1年 |

| 遺留分が侵害されていることを知らないでいた場合 10年 |

|

| 相続回復請求権 | 5年 |

| (生前)贈与税申告 | 6年 |

| 悪意があると判断された場合 7年 |

|

| 預金債権 | 5年 |

| 遺産分割請求権 | なし |

| 相続登記 | なし※ |

※改正法により、2024年から「不動産取得を知った日から3年以内に相続登記申請の義務化」が施行されます。

相続税申告の時効(除斥期間) 原則5年(悪意があれば7年)

相続税とは

相続税とは、相続や遺贈によって、財産を受け取った人にかかる国税のことをいいます。

ただし、遺産総額が基礎控除額以下であれば相続税を納める必要はありません。

相続税の申告の時効(除斥期間)は原則5年

相続税の時効は、相続税の申告期限から5年です。(相続開始日から数える場合は、5年10カ月)

相続税の申告後に、申告漏れや計算ミスが見つかった場合、ただちに修正申告書を提出し、相続税が不足しているのであれば、修正申告書を提出する日までに不足分の納付を済ませなければいけません。

ただし、申告漏れや計算ミスが見つかった日が、相続税の申告期限から5年以上経過していた場合、時効のため、修正などができなくなります。

したがって、5年以上経過している相続分に関しては、税金が発生していたとしても支払う義務はありません。

ただし、納付すべき相続税を故意的にごまかしたり、不正をはたらいたりして悪意がある場合は、時効が7年になります。

相続税還付の時効は5年

相続税還付とは、相続税の申告後に財産評価や計算の誤りにより、相続税を多く支払いすぎた分が返還されることをいいます。

この場合、税務署に更正の請求書を提出し、相続税の還付金を受け取ることになります。

更正の請求によって還付が認められる期間は、相続税の申告期限から5年です。(相続開始から数えると5年10カ月)

メモ

コロナ禍での相続税申告

2019年に発生した新型コロナウイルス感染症は、今や世界的流行によって生活のあらゆる面に影響を及ぼしています。

コロナの影響は少なからず、相続税の申告にも影響が出ているようです。相続税の申告は、相続開始日から10カ月以内とされていますが、コロナ禍によりやむを得ない事情がある場合は、相続税の申告納付期限の延長が認められるようになりました。

(詳細:新型コロナの相続税申告期限延長の手続き方法(4/16以降)参照)

※コロナ禍による期限の延長は、いつまで可能かはっきりとされていないため、時折国税庁のHPなどで確認するといいでしょう。

相続放棄の時効 3カ月

相続放棄とは

相続放棄とは、すべての財産(プラスの財産・マイナスの財産)を放棄することをいいます。

相続放棄は、相続人が複数いる場合でもひとりで放棄できますが、一度相続放棄したら撤回や代襲相続ができなくなります。

相続放棄の時効は3カ月

相続放棄は、相続開始後3カ月が時効です。

相続が開始されたら、3カ月以内に遺産を相続するかしないかを決めなければいけません。

何も手続きをしない場合は、自動的に「単純承認(すべての財産を相続する)」とみなされるため、マイナスの財産があるかもしれない場合は注意が必要です。

相続放棄の期限の伸長

相続開始後の財産調査が3カ月以内にできない場合は、家庭裁判所に「期限の伸長」を申し立てることで、さらに3カ月の猶予をもらうことができます。(詳細:国税庁HP「相続の承認又は放棄の期間の伸長」参照)

相続放棄の手続き

| 申述先 | 被相続人の最後の住所地の家庭裁判所 |

|---|---|

| 申述する人 | 相続放棄する相続人 |

| 主な必要書類 | ・相続放棄申述書 (以下、a、bいずれか1点) a 申述人の戸籍謄本(★) b 被相続人の戸籍の附票 ・被相続人の住民票の除票 ★申述人が配偶者、直系卑属、直系尊属、兄弟姉妹によって必要となる戸籍謄本の内容が異なります。(詳細:裁判所HP「相続の放棄の申述」参照) |

| 費用 | 申述人ひとりあたり収入印紙800円、連絡用郵便切手代(管轄の家庭裁判所に確認してください) |

| 手続きの流れ | ① 管轄の家庭裁判所に相続放棄申述書を提出 ② 家庭裁判所から相続放棄の申述書についての照会書が届く ③ 照会書に必要事項を記入して管轄の家庭裁判所に提出 ④ 問題がなければ、相続放棄完了 |

遺留分侵害額請求の時効 1年(最長10年)

遺留分侵害額請求とは

遺言により、振り分けられた自分の相続分が遺留分を下回ったとき、その遺留分を取得するために遺留分を侵害した相手に対して請求をすることをいいます。

(遺留分…法律上、相続人が最低限保証されている相続分)

遺留分侵害額請求の時効は1年

遺留分侵害額の請求権は、相続があったことを知ってから1年以内に申立てなかった場合、請求権は時効によって消滅します。

また、相続が開始してから10年が経つと、遺留分の侵害があったことを知っても知らなくても、請求権は消滅します。

遺留分侵害額請求の時効を回避(止める)するには

遺留分侵害額請求をする際、侵害している相手に対して「遺留分侵害額請求をします」という意思を伝えます。

そこで注意したいのは、遺留分侵害額請求の時効がせまっているときに、遺留分侵害の事実を知った場合、時効までに侵害している相手を特定できない可能性があります。

そういったときは、遺留分侵害額請求の意思を、遺留分侵害額請求ができそうなすべての相続人に対して内容証明郵便で遺留分侵害額請求の意思を伝えることで、時効を止めることができます。

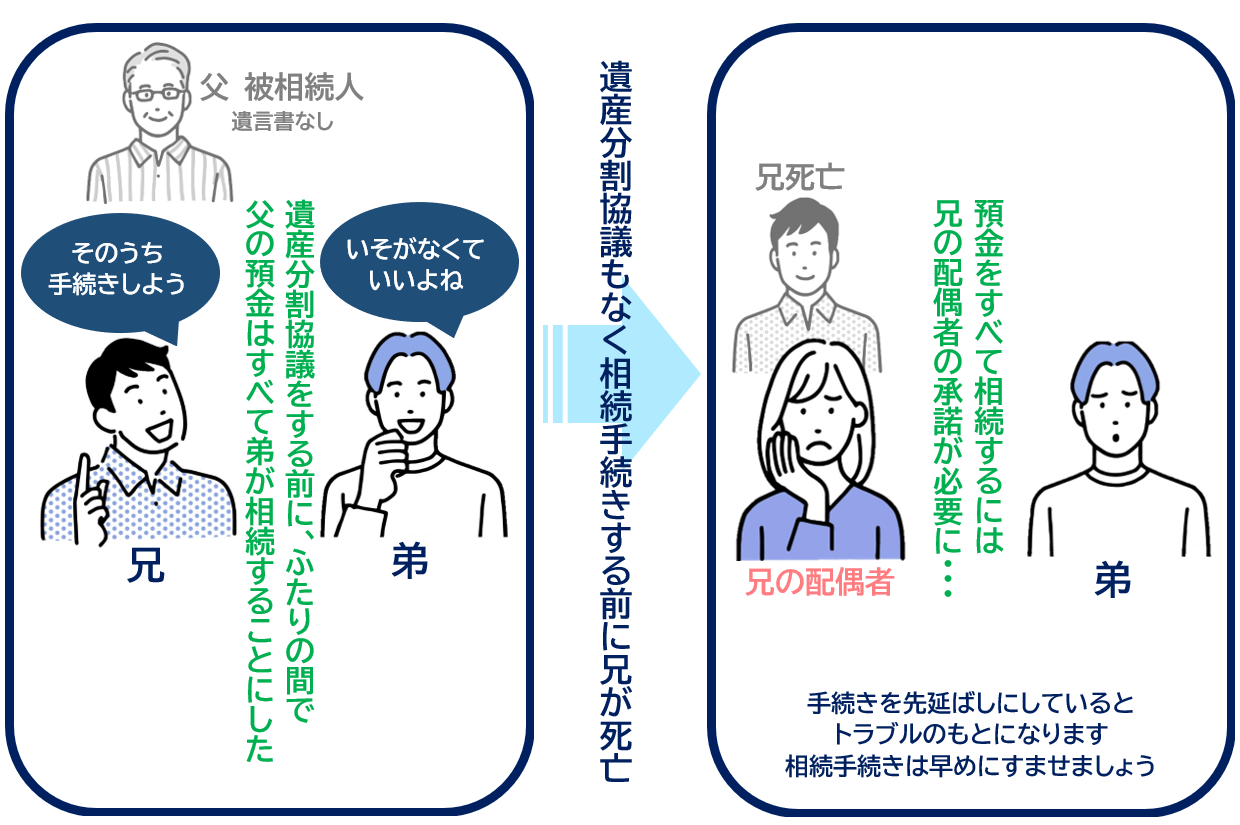

遺産分割請求権の時効 なし

遺産分割請求権とは

遺産分割請求権とは、相続人の中のひとりが他の相続人に対して「遺産分割協議を行いましょう」とはたらきかける権利のことをいいます。

(遺産分割協議…相続する遺産をどのように分割するかを、すべての相続人が参加して話合うこと)

遺産分割請求権に時効はない

遺産の分割は、この時期までに完了させなければならないといった時効はありません。そのため、相続人間で遺産分割協議をすることなく、何年も経過してしまうケースも少なくありません。

ただし、遺産の分割をしていないといくつかのデメリットが生じます。

遺産分割をしないままでいる場合のデメリット

- 遺産分割するまで遺産は共有状態のため、遺産を処分する際には全員の承諾が必要になる。

- 相続税申告は未分割での申告になるため、相続人の負担が大きくなる。

- 相続税に対する特例が適用されないものがある。

- 世代が進むにつれて相続人が増えていくため、さらに相続関係が複雑になっていく。

このように、遺産分割をしないまま放置しておくことで、特段に得られるメリットはなく、むしろデメリットのほうが多くなります。

したがって、相続が開始されたら早期に遺産分割協議を開始することが望ましいといえるでしょう。

遺産分割協議のやりなおしに時効はない

遺産分割を「やりなおしたい」となった場合、すべての相続人の合意があれば、遺産分割の再協議には時効がないためいつでも可能です。

ただし、遺産分割協議時に錯誤、詐欺、強迫などの行為があった場合は、すべての相続人の合意がなくても「取り消し」が主張できます。

取り消しの主張ができる権利は、取り消しができると知ったときから5年が時効です。

したがって、遺産分割協議時に錯誤、詐欺、強迫などの行為があることがわかったときから5年過ぎてしまうと、取り消しの権利が消滅してやり直しの主張はできなくなります。

また、遺産分割の再協議をすることによって、新たに課税が発生したり、再度相続登記の手続きが必要になったりするリスクが考えられるため、再協議にあたっては十分に考慮してから進めるといいでしょう。

メモ

債権消滅時効について

債権とは、ある者が特定の者に対して、一定の財産上の行為(給付)を請求(要求)する権利のことをいいます。また、この権利をもつ者を債権者とよびます。

債権も相続財産の対象であるため、相続人が債権を相続した場合、債務者に対して債務請求をすることができます。

債権の時効

時効の起算点は以下の2通りがあり、

- 債権者が権利を行使することができることを知ったときから5年で時効。(主観的起算点)

- 権利を行使することができるときから10年間行使しなければ時効。(客観的起算点)

このうちいずれか早い方とされています。

相続回復請求権の時効 5年(最長20年)

相続回復請求権とは

相続回復請求とは、相続人ではない者が相続人であるかのように立ち振る舞って財産を相続した者に対し、真の相続人が「相続した財産を返還するように請求」することをいいます。

相続回復請求権の時効は5年

相続回復請求権は、真の相続人が自分の相続権を侵害されていることを知った日から5年が経過すると時効によって消滅します。

また、この事実を知らなった場合、20年が経過すると時効によって相続回復請求権は消滅します

(生前)贈与税申告の時効(除斥期間) 6年(悪意があれば7年)

贈与税とは

贈与税とは、贈与者から財産の一部を無償で受け取り、その受け取った額に応じて受け取った者に課せられる税金のことをいいます。

贈与税申告の時効(除斥期間)は原則6年

贈与税の時効は原則6年です。

贈与税は、年間で110万円以上の金額を贈与者から受け取った場合に発生しますが、贈与された日の年の翌年3月15日から起算して6年で時効となります。(贈与税の申告期限から6年)

ただし、相続税の時効と同様、納付すべき贈与税を故意的にごまかしたり、不正をはたらいたりして悪意がある場合は、時効が7年になります。

注)贈与と認められない場合は、贈与税の時効は成立しない

たとえば、「名義預金」です。

名義預金とは、口座の名義人とは別の人が、入金・管理している口座のことをいいます。この場合、贈与者(口座の名義人)が贈与と思っていたとしても、贈与の事実を客観的に証明できなければ贈与として認められません。

したがって、贈与税の時効も成立しません。

メモ

平成15年以前では、贈与税の時効は5年とされていましたが、税制改正後は6年が時効です。

預金債権の時効 5年

預金債権とは

預金債権とは、金融機関に対して寄託された金銭債権のことをいいます。

〇預金債権の時効は5年

預金債権の時効は5年です。

したがって、お金を預けた日から5年経過すると預金者(債権者)は預金を引き出す権利が消滅します。

時効を回避するには、5年経過する前に預金を引き出すことです。預金を引き出すことによって、またその日から起算が始まります。

万が一、時効である5年が経過してしまった場合でも、時効を援用して払い戻しをするかしないかは金融機関次第です。

実際のところでは、金融機関との取引の事実があれば、消滅時効を援用せず払い戻しに応じる金融機関が多いです。

メモ被相続人の預金口座を相続手続きせずにそのまま放置しておくと…

預金者(被相続人)が亡くなり、相続税の申告をする際に財産の調査をしますが、それによって相続する総額が基礎控除以下だったときは相続税の支払い義務はありません。

相続税の支払いがないからといって、遺産の分割を話し合わずそのまま被相続人の口座を放置していると、トラブルにつながることが考えられます。

このようなことになりかねないため、預金は早期に遺産分割して相続手続きを済ませるといいでしょう。

相続登記の時効 なし※2024年からは申請義務が3年になります

相続登記とは

相続登記とは、不動産を相続した際に、相続した土地や建物の名義変更を行う手続きのことをいいます。

相続登記に時効はない

2021年8月現在では相続登記には時効がありません。

しかし、名義変更をせずにそのまま放置していると、次のようなデメリットが考えられます。

相続登記をせずに、そのまま放置している場合のデメリット

- 売却や担保を考えたときに契約ができない。

- 世代が進むにつれて、相続人が増えていくため、さらに相続関係が複雑になっていく。

- 相続人の債権者から差し押さえされる可能性が生じる。

このようにトラブルを回避するためにも、早期に相続登記を済ませておくといいでしょう。

2024年から相続登記の申請義務が3年以内になります

2024年より相続登記申請は不動産取得を知った日から3年以内に行うことが義務化されます。

2021年4月21日、民法・不動産登記法の改正案が参議院本会議で可決され成立しました。

改正法は2024年から施行予定です。

必ず、専門家に相談しましょう

今回は、遺産相続における注意しておきたい8つの時効について解説してきました。

時効の存在を知らずにいた場合、その後相続人に大きな負担が生じてしまうケースもあるため、遺産相続における時効(期限)はよく理解し、把握しておかなければなりません。

また、時効に関しては慎重な判断が必要となるケースもあるため、少しでも不安を感じるようであれば、早めに専門家に相談することをおすすめします。

相続のことは司法書士または弁護士に、相続税の還付や相続税申告のことは、当税理士法人にご相談ください。

当税理士法人では司法書士、弁護士の紹介が可能です。

相続に強い司法書士や弁護士の紹介のみご希望の方は、お問い合わせ時に「士業の紹介のみ希望する」旨をお伝えください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ