【遺産相続いつもらえる?】受取完了までの期間、手続き方法

「親の遺産相続手続きが始まるけど、相続した財産はいつもらえるのだろう…」

相続が開始されると、ほとんどの人が考えることではないでしょうか。

しかし、被相続人が他界したばかりなのに「相続した遺産はいつもらえるの?」なんて聞くにはちょっと気がひけますよね。

そこで今回は、【相続した遺産はいつもらえるのか】という疑問にポイントをおいて、相続開始から遺産がもらえるまでの流れを詳しく解説していきます。

あわせて、「遺産をもらう前にお金が必要」といった場合の対処方法もご紹介しますので参考にしてください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

遺産相続手続き完了から【最短10日】で遺産がもらえる

相続手続きが完了すると、いよいよその遺産を引き継ぐことになります。

遺産がもらえる時期は、相続の手続き方法や財産の種類によって変わってきますが、必要書類を提出し、不備などなく無事に相続手続きが完了すれば、最短10日で遺産がもらえます。

遺産がもらえる時期は手続き方法によって異なる

相続手続きを開始してから、実際に遺産がもらえるまでの期間は、相続手続きの進め方によって異なります。

例えば、銀行口座にある遺産を引き出すという手続きを行う場合、「遺言書」または「遺産分割協議書」が必要書類となります。

遺言書がある場合、その遺言書が自筆証書遺言書であれば、家庭裁判所での検認が必要となります。

検認の手続きは、申し立てを行ってから2週間~2ヶ月かかるため、その分遺産相続手続きを開始するのが遅くなります。

遺産分割協議書が必要場場合も、相続人同士の遺産分割協議が長引けば、その分遺産相続手続きを開始するのが遅くなります。

相続手続きの進め方は大きくわけて2つのパターン

- 遺言書があり、遺言書の内容にそって進める方法

- 遺言書がなく、相続人間で遺産の分割を話し合って進める方法(遺産分割協議)

手続きの進め方がどちらになるのかは、遺言書の有無によって変わってくるので、相続が開始されたら、まずは遺言書を探すことから始まります。

それではそれぞれの手続き方法を詳しくみていきましょう。

遺言書の内容に沿って手続きを進める方法

遺言書の開封時の検認が、あるかないかによって相続手続きを開始するタイミングが変わってくる。

遺言執行者が選任されている場合、相続手続きにかかる時間は、遺言執行者の進め方次第。

遺言書には3つの種類があります

- 自筆証書遺言書

- 公正証書遺言書

- 秘密証書遺言書

この3つの種類の、どの遺言書にあてはまるかによって、遺産相続の手続きを開始するタイミングが変わってきます。

自筆証書遺言書の場合

自筆証書遺言書がみつかったときは、その場で開封せず、見つけたままの状態で家庭裁判所に持参し、家庭裁判所による検認を受けてから遺言書の内容を確認することになります。

なお、自筆証書遺言書保管制度を利用している場合は、検認の必要がないので、スムーズに遺産相続手続きを開始することができます。

自筆証書遺言書保管制度 詳細:法務省HP参照

公正証書遺言書の場合

公正証書遺言書は、作成時に遺言者が口述した内容を、2人以上の公証人が立ち合って書き取り、書面にした遺言書です。

したがって、公正証書遺言書である場合は、公証人の手で作成された遺言書であるため、検認の必要がありません。

検認の必要がないので、スムーズに遺産相続手続きを開始することができます。

秘密証書遺言書の場合

秘密証書遺言書は、公証役場で2人以上の公証人立ち合いのもと、遺言者が遺言書の内容を口述し、公証人によって遺言書の存在を証明してもらいますが、開封時には家庭裁判所での検認が必要です。

| 遺言書の種類 | 検認 |

|---|---|

| 自筆証書遺言書 | 必要 |

| 自筆証書遺言書保管制度を利用している | ― |

| 公正証書遺言書 | ― |

| 秘密証書遺言書 | 必要 |

検認についての注意事項

検認は、申し立ててから検認日までおおよそ2週間から2ヶ月かかります。

遺言書が見つかって、即日検認ということではありません。

したがって、検認が必要な遺言書であれば、まずは早めに検認の申立てをすることが、遺産相続手続きを早く開始することができるポイントになります。

※検認は遺言書の有効性を確認するものではありません。

遺言執行者が選任されていれば遺言執行者の進め方次第

遺言書の内容を確実に実行する者を遺言執行者といいます。

遺言執行者が選任されている場合は、その遺言執行者が手続きを進めることになるので、手続きの進行加減はその執行者次第ということになります。

遺産分割協議書の内容に沿って手続きを進める方法

話し合い(遺産分割協議)を始めるタイミングによって遺産相続手続きを開始する時期が変わってくる。

相続人間でトラブルが発生した場合は、その分だけ遺産相続手続きの開始時期が遅くなる。

遺産分割協議と遺産分割協議書

遺言書がない場合は、すべての相続人が話し合いに参加して、遺産の分割方法を決めます。

この話し合いを遺産分割協議といい、話し合いで決まった内容を書面にまとめたものを遺産分割協議書といいます。

遺産分割協議を早めに開始した方がいい理由とは

遺言書がない場合、相続人の中の誰かが「遺言書がないので、遺産分割協議をしましょう」と声をかけるのが一般的です。しかし、「遺言書もないし、落ち着いた頃ゆっくり相続の話し合いでもすればいいか…」とのんびり構えていると、遺産相続手続きはおろか、相続税申告の手続きを始める時期が遅くなり、申告期限(相続開始から10カ月以内)に間に合わない!といったことになってしまうので注意が必要です。

さらに、相続放棄や限定承認をする場合は、相続開始から3カ月以内、被相続人の準確定申告は相続開始後から4ヵ月以内と期限が決められています。

のんびり構えていると、その期限を過ぎてしまい、多額の借金があるのに相続放棄ができなくなってしまった…ということになりかねません。

遺産分割協議を早めに開始すれば、慌てることなく手続きや話し合いを進めることができます。

相続に関係する注意が必要な4つの期限

| 相続に関する手続き | 期限 |

|---|---|

| 相続放棄 | 相続開始後3カ月以内 |

| 限定承認 | 相続開始後3カ月以内 |

| 被相続人の準確定申告 | 相続開始後4ヵ月以内 |

| 相続税申告・納付 | 相続開始後10カ月以内 |

相続人間で意見の相違が発生すると…

遺産分割協議は、当然ながら相続人全員で行います。

話し合いがスムーズにまとまれば、それに越したことはありませんが、相続人間で意見が食い違うことがあれば、その分だけ遺産分割協議も長引いてしまいます。

話し合いがまとまらず、調停や審判に進めば、申し立て手続きなどでさらに時間を要することになります。

したがって、遺産分割協議で遺産の分割方法を決める場合は、その話し合いの進み方によって、相続手続きを開始する時期が変わってきます。

遺産をもらえる時期は財産の内容によって異なる

さて、これまで遺産をもらえる時期は、相続の手続きの進め方によって変わってくると解説してきましたが、財産の種類によっても、もらえる時期が変わってきます。

相続財産には様々なものがあります。

預貯金・土地や不動産・有価証券・家庭用財産のプラスの財産の他に、マイナス財産といわれる借金などがある場合があります。

遺産相続は財産ごとに手続きを進める

遺産相続は、財産ごとに決められた手続き方法があり、その方法によっても遺産がもらえる時期が異なってきます。

財産ごとの相続手続きの主な内容と遺産がもらえるまでの目安期間

預貯金の相続手続き 手続き先:各金融機関

| 手続きの内容と流れ | 遺産がもらえるまでの目安期間 |

|---|---|

手続き方法は以下の2つから選択

手続きの流れ

|

10日~2週間程度 |

備考

手続きが完了してから遺産がもらえるまでは10日~2週間程度ですが、それまで必要書類の収集作業や、書類に必要事項を記入する作業があります。

この作業がスムーズにいかない場合は、その分だけ時期も長くなります。

また、金融機関によっては、相続手続きの案内をホームページに掲載しています。

被相続人が契約していた金融機関のホームページを確認するといいでしょう。

| 銀行名 | URL |

|---|---|

| ゆうちょ銀行 | 相続手続きご案内ページ |

| 農協 | JA横浜:相続手続きご案内ページ 各支店HPで調べる |

| みずほ銀行 | 相続手続きご案内ページ |

| 三菱UFJ銀行 | 相続手続きご案内ページ |

| 三井住友銀行 | 相続手続きご案内ページ |

| りそな銀行 | 相続手続きご案内ページ |

| きらぼし銀行 | 相続手続きご案内ページ |

| 静岡銀行 | 相続手続きご案内ページ |

| スルガ銀行 | 相続手続きご案内ページ |

| 千葉銀行 | 相続手続きご案内ページ |

| 山梨中央銀行 | 相続手続きご案内ページ |

| 横浜銀行 | 相続手続きご案内ページ |

不動産の相続手続き 手続き先:管轄の法務局

| 手続きの内容と流れ | 遺産がもらえるまでの目安期間 |

|---|---|

| 手続き方法 ●相続登記の申請 手続きの流れ

※相続登記の申請方法は直接窓口、オンライン、郵送があります。どの方法を選択するかによっても登記完了までの期間が異なります。 |

1~2週間程度 |

備考

現在施行されている法律では、相続登記には期限がありません。※注)

しかし、相続登記(名義変更)をしていないと、不動産を売却したいと考えたときに契約ができません。

また、相続登記(名義変更)をしないまま次の世代に引き継ぐことになった場合、次の世代の者に、手続きや費用面で負担がかかってしまいます。

不動産の分割方法が決定したら、なるべく早めに相続登記の申請をすることをおすすめします。

※注)2024年より不動産取得を知った日から3年以内に相続登記申請を済ませることが義務化されます。

2021年2月10日に民法・不動産登記法(所有者不明土地関係)の改正に関する要綱案が決定され、同年4月21日の国会で成立しました。

改正法は2024年度に施行予定です。

したがって、今現在(2021年8月)では相続登記の期限はありませんが、2024年度からは「相続で不動産取得を知った日から3年以内に相続登記」をすることが義務化されます。

死亡保険の相続手続き 手続き先:各保険会社

| 手続きの内容と流れ | 遺産がもらえるまでの目安期間 |

|---|---|

| 手続き方法 ●死亡保険金の請求 手続きの流れ

|

2~3週間程度 |

備考

死亡保険金は、受取人または相続人の中の代表者が保険会社に連絡して保険金の請求手続きを行います。

生命保険金の請求期限は、3年までというのが一般的ですので、早めに手続きを済ませましょう。

有価証券の相続手続き 手続き先:各証券会社

| 手続きの内容と流れ | 遺産がもらえるまでの目安期間 |

|---|---|

| 手続き方法 ●口座の移管手続き 手続きの流れ

|

2~3週間程度 |

備考

被相続人名義の株や債券、投資信託などの有価証券は、相続人の口座に移してから換金します。

しかし、その証券会社に相続人の口座がない場合は、新しく口座を開設する必要があるため、その分、移管されるまで、期間が長くなります。

また、相続人の口座に移された有価証券は、換金してもいいですし、そのまま相続人が運用し続けることも可能です。

自動車の相続手続き 手続き先:管轄の陸運局

| 手続きの内容と流れ | 遺産がもらえるまでの目安期間 |

|---|---|

| 手続き方法 ●移転登録(自動車の名義変更) 手続きの流れ

|

1週間程度 |

備考

名義変更が完了すれば、その後、相続人が使用するか、売却もしくは廃車にするかは相続人の判断で選択できます。

遺産をもらう前にお金が必要になったら

「生前の入院治療費や葬儀代は、できれば被相続人の預貯金から支払いたい」

それぞれの相続人にも様々な事情があり、被相続人の預貯金で支払えるのであれば、そう思うのも無理はありません。

そこで、遺産をもらう前にお金が必要になったときの対処法として、【仮払い制度】と【死亡保険】の2つをご紹介します。

仮払い制度を利用する

金融機関では、被相続人の死亡の連絡があった時点で被相続人名義の口座を凍結することになっています。

凍結されてしまえば、相続手続きが完了するまで預貯金の引き出しはできません。

そこで、「葬儀代の支払い期日がせまっているのに、遺産分割協議が長引いていて遺産をもらえるまで時間がかかりそう…」「預貯金が凍結されてしまって生計をたてるのが困難になってきた…」といった状況を救済するために、令和元年7月より「仮払い制度」が執行されました。

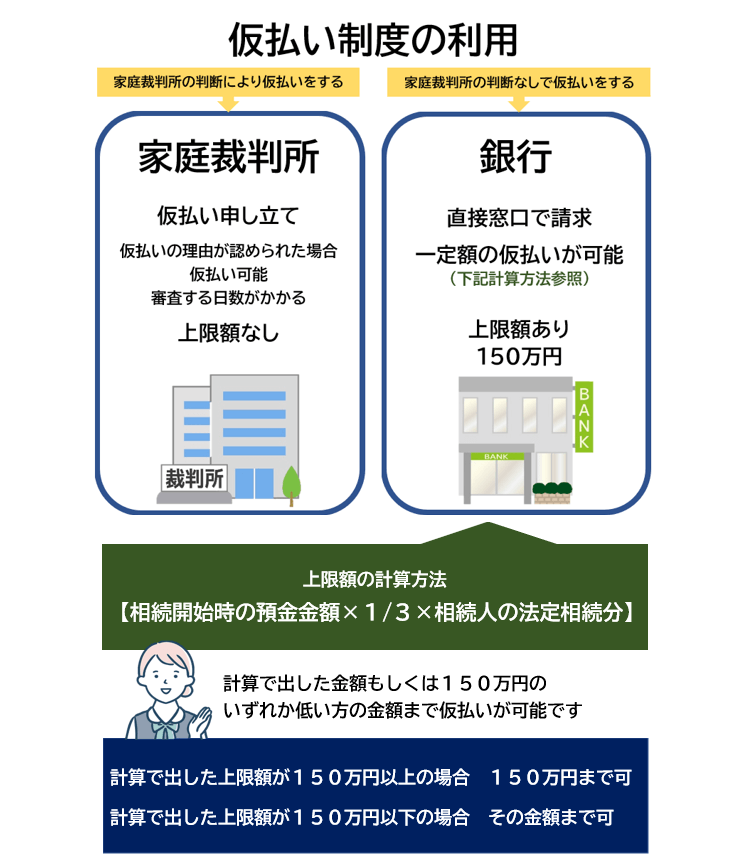

仮払い制度には2つの方法があります

- 家庭裁判所の判断によって仮払いをする方法

- 金融機関に一定額の預貯金を請求して仮払いをする方法

それぞれの特徴

【家庭裁判所での仮払い】

預貯金から引き出せる金額に上限はないが、家庭裁判所に申し立ててから審査の日数がかかる。

【金融機関での仮払い】

預貯金から引き出せる金額は、金融機関ごとに150万円という上限はあるが、直接窓口にて請求ができる。

金融機関:仮払いができる金額の求め方

相続開始時の預貯金額×1/3×相続人の法定相続分=仮払いが可能な金額

この計算で出た上限額が150万円よりも高い場合は、150万円まで仮払いが可能です。

一方、この計算で出た上限額が150万円よりも低い場合は、その低い方の金額まで仮払いが可能です。

150万円以上のお金が必要なときは…

「葬儀代が150万円以上かかったから、150万円だけでは支払いが間に合いそうにない…」など、事情によっては150万円では足りないことがあるかもしれません。

金融機関での上限150万円というのは、法定相続人ひとりあたり上限150万円という決まりなので、他の相続人の誰かに仮払い申請をしてもらうことでさらに上限150万円の仮払いができます。

また、仮払い制度は金融機関ごとに上限150万円という設定なので、複数の金融機関に被相続人名義の口座があれば、複数の金融機関で仮払い制度を利用することも可能です。

家庭裁判所に申立てをして仮払い制度を利用する場合は、金額の上限はありませんが、審査に日数がかかるため、少しでも早くお金が必要という場合は、金融機関で仮払い制度を利用するほうがいいでしょう。

仮払い制度を利用するにあたっての注意事項

この制度は名前のとおり「仮払い」ができる制度です。

当然ですが、仮払いのお金の出どころは、のちに相続する預貯金からです。

したがって、相続する予定の預貯金からお金を引き出すことによって、「単純承認した」と認められてしまうと、のちに相続放棄をしたくてもできなくなる可能性があります。

また、相続する預貯金から借金の支払いをすることになったとき、仮払いをしたために支払うお金が足りない、ということにもなりかねません。

仮払い制度は、相続人に寄り添ったとてもありがたい制度ではありますが、利用する際には慎重に考慮することが重要です。

死亡保険を利用する

お金を必要としている人が、被相続人の死亡保険金の受取人に指定されていれば、死亡保険を利用する方法もあります。

死亡保険金は、受取人が指定されていれば、原則その受取人が保険金を受け取ることになります。そういった場合は、遺産分割協議の対象外となるため、その他の相続人の合意は必要なく、スムーズに手続きを進められるのがメリットです。

しかし、例外もあるため注意してもらいたい点があります。

特別受益とみなされた死亡保険金

原則、死亡保険金は相続財産の対象にはなりません。

ただし、過去に相続財産のバランスが不公平であることから、生命保険金も特別受益とみなされ、その保険金を相続財産に含めて遺産分割をした判例があります。

この場合、父の死亡保険金は相続財産の対象にはならないため、遺産分割協議で話し合う必要はありません。

しかし、相続財産は預貯金3,000万円しかなく、その預貯金を仮に法定相続分で分割する場合、その他の相続人である次男と三男は、それぞれ1,000万円相続することになります。その場合、生命保険金を受け取った長男も1,000万円相続することになるため、死亡保険金を合わせると、9,000万円受け取ったことになります。長男…9,000万円

次男三男…1,000万円ずつ

このような状況に対して、次男と三男から異議がなければいいのですが、「長男だけこんなにもらって不公平だ!」となれば、判決によって、長男の生命保険金が特別受益とみなされる可能性があります。

このようなケースは、稀な事例ではありますが、こういった事例もあることも気に留めておくといいでしょう。

さいごに

遺産をもらう時期は、遺産相続の手続き方法や財産の種類によって異なることがわかりました。

遺産を早くもらうためのポイントは、何事も計画的に進めることです。

検認が必要な遺言書であれば早めに家庭裁判所に申し立てること、遺産分割協議となれば早めに相続人間で話し合いを開始すること、必要書類の収集は計画的に進めることで、手続きの進み具合が変わってきます。

しかし、相続という出来事は、人生で何度も経験することではありません。

一度経験していても、前回の相続とまったく同じということはないでしょう。

「何から始めたらいいのか」「優先にするべきことは何か」悩んでいるうちに時間はどんどん経ってしまいます。

遺産相続でお困りのことがあれば、専門家に相談してみることをおすすめします。

専門家に相談することで、不安も解消され、手続きも計画的に進むというメリットがあります。

遺産相続のことであれば司法書士もしくは弁護士に、相続税のことであれば当税理士法人にご相談ください。当税理士法人では司法書士や弁護士のご紹介もしております。

相続に強い士業の紹介のみをご希望の方は、お問い合わせ時にその旨をお伝えください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

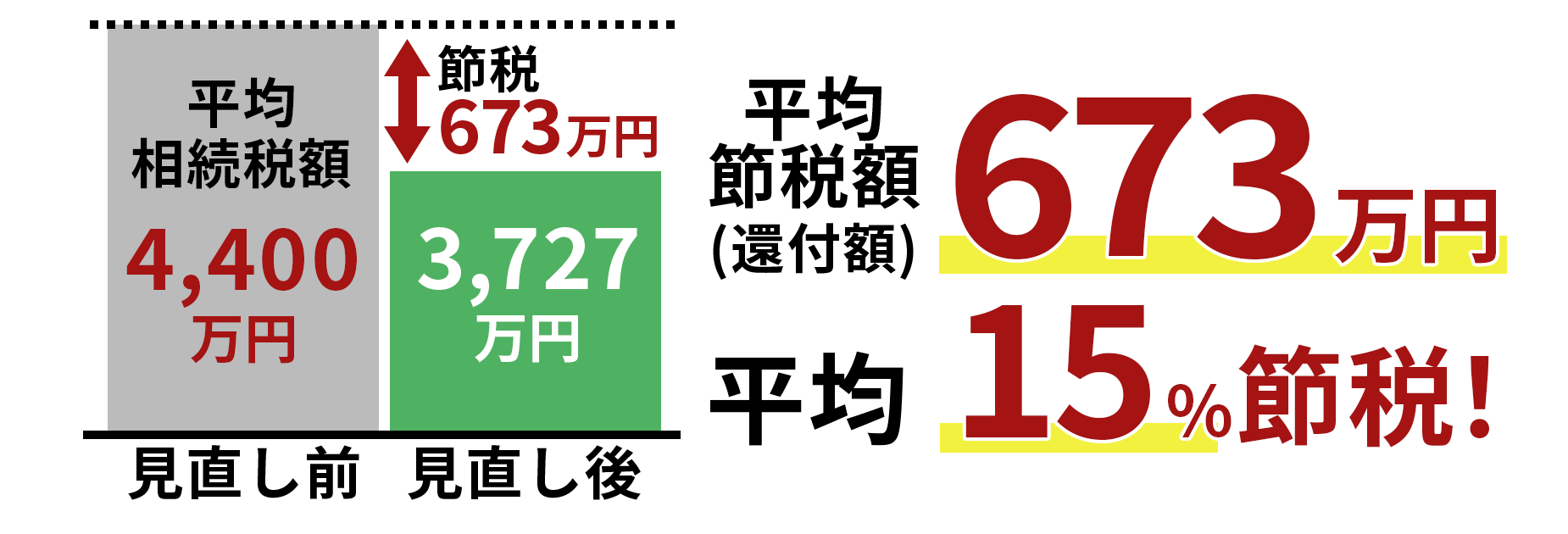

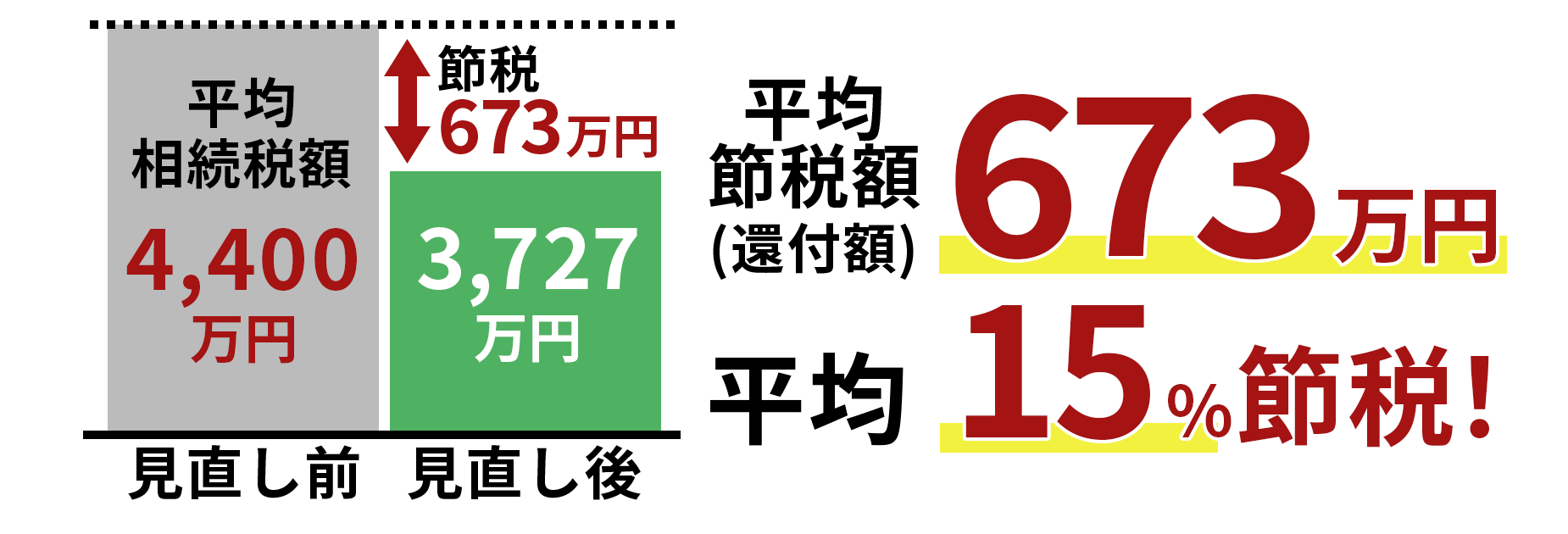

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ