【未支給年金とは】請求方法や期限、よくある質問を詳しく解説

年金を受給している方が亡くなった場合、受け取るはずだった「未支給年金」はどうしたらよいでしょうか。未支給年金は本来なら故人の生前に支給されるはずだったものなので、生計を同一にする人が相続することができます。この記事では、未支給年金について請求方法や期限、よくある質問を詳しくご紹介します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

未支給年金とは

年金給付の受給権者が死亡した場合、その人に支給されるべき年金のことを未支給年金といいます。まだ支給されていない年金は、請求に基づいて一定範囲の遺族に支給されることになっています。

未支給年金を請求できる年金の種類

未支給年金として請求できる年金には次のようなものがあります。

- 国民年金(受給されていたすべての人が対象)

- 厚生年金・共済年金(会社員・公務員だった人が対象)

- 企業年金(勤め先で企業年金基金に加入していた人が対象)

- 国民年金基金の年金(基金に加入していた自営業の人が対象)

未支給年金はいつ発生するか

次のタイミングで未支給年金が発生します。

- 国民年金や厚生年金・共済年金といった公的年金の受給者が死亡した場合

- 企業年金・国民年金基金など私的年金の受給者が死亡した場合

受給者の死亡の時期によって、請求できる未支給年金の金額が変わります。

本章では、公的年金での未支給分の請求について記載しています。私的年金の手続きについては、企業年金連合会または故人が加入していた国民年金基金までご問い合わせください。

国民年金基金についてよくある質問

未支給年金は相続財産になる?

未支給年金は相続財産にはならないため、相続税の課税対象ではありません。

未支給年金は一時所得に分類されるため、受け取った金額が特別控除額の50万円を超えてしまうと確定申告しなければなりません。ほかにも一時所得があった場合、合計金額が50万円を超えていると確定申告が必要になるので注意が必要です。

未支給年金は誰が請求できる?

受給権者と生計を同じくしていた人だけ

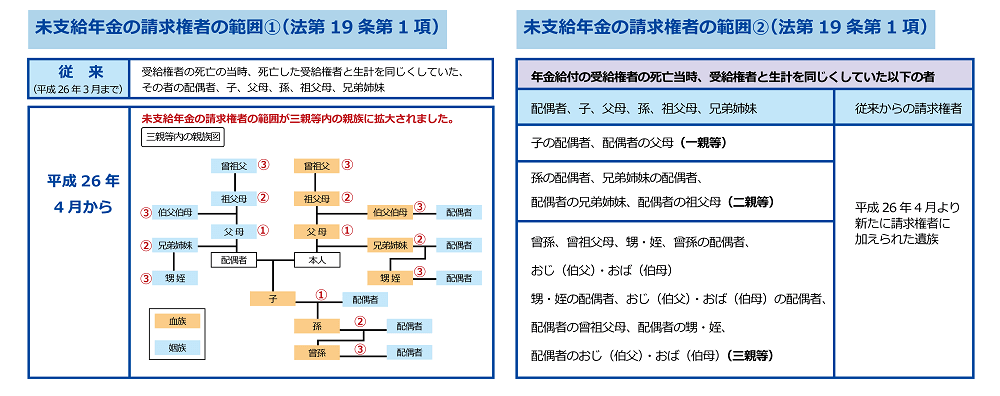

これまで未支給年金を請求できる遺族の範囲は、故人が亡くなった時点で生計を同じくしていた人、例えば故人の配偶者や子、父母、孫、祖父母、兄弟姉妹となっていましたが、平成26年4月から、年金機能強化法に基づき三親等内の親族にまで拡大されました。

三親等の親族とは、曾孫、曾祖父母、甥・姪、おじ(伯父)・おば(伯母)、配偶者の曾祖父母をはじめ、配偶者の甥や姪、配偶者のおじ(伯父)・おば(伯母)なども含まれます。

出典:厚生労働省ホームページ

ただし未支給年金を請求できるのは、受給権者の死亡の当時、死亡した受給権者と生計を同じくしていた人だけです。生計を同一としない場合、請求権はありませんので注意が必要です。

請求者には順位があります

未支給年金を受け取る権利のある遺族には順位があります。

1位:配偶者

2位:子

3位:父母

4位:孫

5位:祖父母

6位:兄弟姉妹

7位:上記以外の三親等内の親族

同順位者が2人以上いる場合

同じ優先順位の権利者が2人以上いる場合、1人が全員を代表して受け取るよう支給されます。

請求者が故人と別世帯・別住所の場合

未支給年金の請求者が故人と別世帯・別住所の場合は、生計を同一とする証明が必要です。

生計を同一とする人がいない場合

故人と生計を同一にする人がいない場合は、未支給年金は請求できません。

未支給年金の請求期限と請求先について

未支給年金の請求期限は5年以内

未支給年金の請求期限は5年以内です。

5年以内に請求を行わなかった場合、未支給分は時効となってしまいます。

故人が繰り下げ受給待機中だった場合は、時効の起算が65歳からとなり、時効までの時間が少なくなるため、早めに請求しましょう。

遺族給付の請求

遺族に支給されるもので、遺族基礎年金、遺族厚生年金、寡婦年金、死亡一時金などをまとめて「遺族給付」といいます。

こちらも請求期限があります。遺族年金・寡婦年金の時効は5年、死亡一時金の時効は2年です。

未支給年金はいくらもらえる?

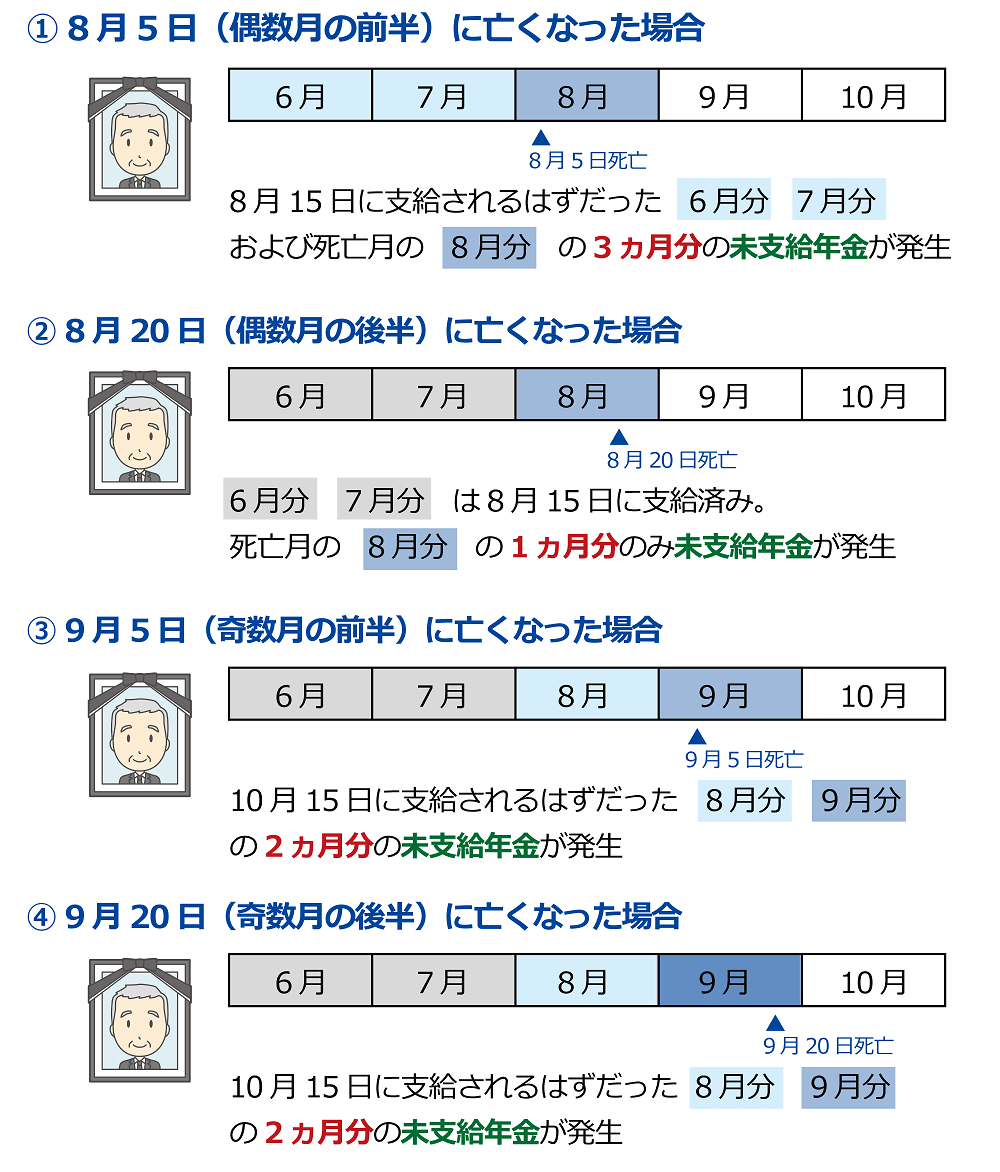

死亡届の提出によって年金受給者が亡くなったことが市町村役場に伝わると、死亡月の15日に支給されるはずだった年金の支給が停止されます。未支給年金は、故人がいつ亡くなったのかによって受取分が変わります。

- 未支給年金は故人が偶数月の前半に亡くなると3カ月分、後半に亡くなると1カ月分発生します。

- 未支給年金は故人が奇数月に亡くなると、前半に亡くなっても2カ月分、後半に亡くなっても2カ月分が発生します。

例えば、老齢基礎年金の受給権者が9月20日に死亡した場合、故人が最後に受け取る年金は、10月15日に支給される8月分と9月分とになります。

年金は、受給権者が死亡した月の分まで支給されるため、この場合であれば、8月分と9月分が未支給年金となります。

未支給年金の請求のやり方

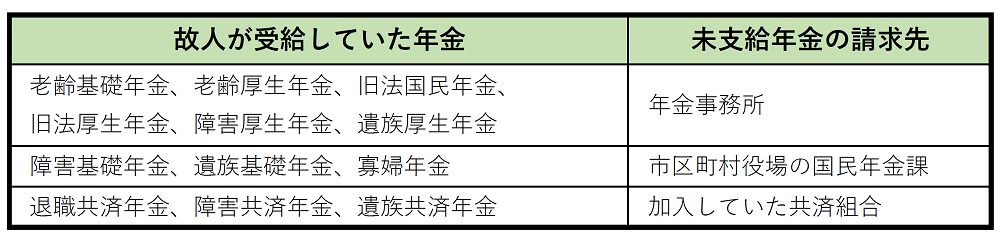

未支給年金の請求先

請求先は、受給していた年金の種類によって次のように変わります。

※障害基礎年金:初診日が第3号被保険者期間なら年金事務所。

※遺族基礎年金:死亡日が第3号被保険者期間中の場合は、年金事務所。

※寡婦年金:年金事務所でも可。

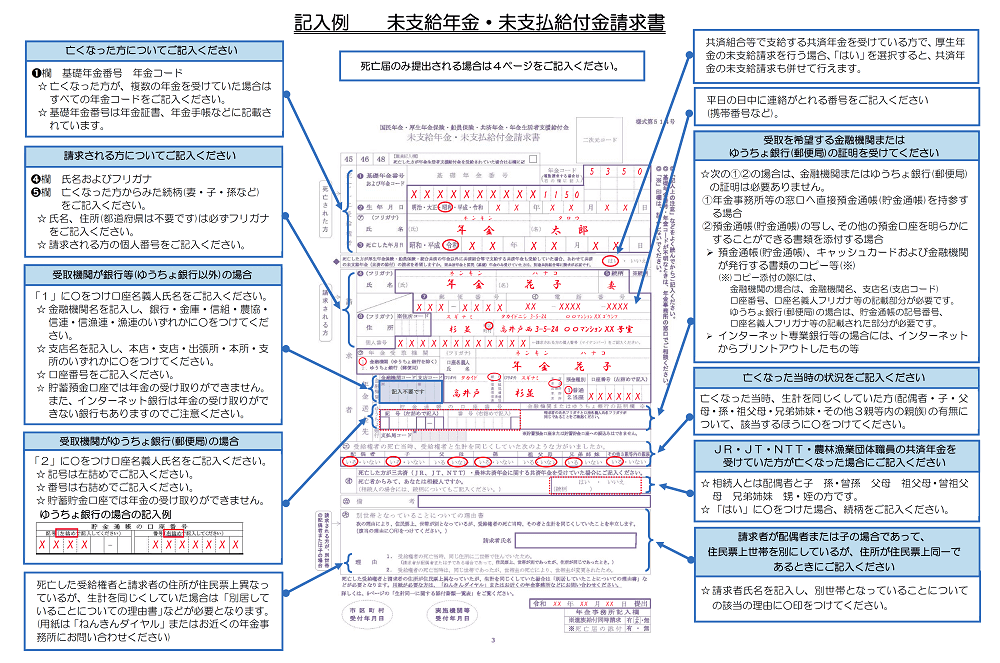

請求に必要な書類

請求に必要となる書類は主に次のとおりです。請求先によって必要書類が異なることがあるので、詳しくは請求先で確認することをおすすめします。

- 未支給年金請求書:「日本年金機構」からダウンロードできます。

- 故人の年金手帳・年金証書

- 戸籍謄本

- 故人の住民票除票

- 請求者の世帯全員の住民票

- 振り込み先の通帳・キャッシュカード

詳しくは、日本年金機構「死亡した方の未払い年金を受け取ることのできる遺族がいるとき」を参照してください。

相続手続きを相続税専門家へご相談をされたい方へ

電話でサクッと申し込み

0120-716-476

電話受付:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

未支給年金Q&A

Q1.未支給年金の振込日はいつごろになりますか?

A1.請求から5~6カ月後になります。

未支給年金の支給決定、支給にかかる事務は日本年金機構が行い、請求から3~4カ月経過したころに未支給決定通知書または不該当通知書が郵送されます。

未支給年金は、支給決定通知書が送付されてからおおむね2カ月ほどで支給されます。

Q2.未支給年金は相続放棄した人も受け取れますか?

A2.受け取れます。

Q3.未支給年金は確定申告が必要ですか?

A3.場合によっては必要です。

未支給年金は一時所得として扱われます。一時所得には50万円の特別控除がありますが、ほかの一時所得と合算して50万円を超える場合は確定申告が必要です。

Q4.未支給年金に相続税はかかりますか?

A4.未支給年金に相続税はかかりません。

未支給年金を受け取った場合は一時所得ですので、所得税の課税対象です。

Q5.介護施設に入所している母の未支給年金は受け取れますか?

A5.受け取れます。

「未支給年金請求書」と共に「生計同一関係に関する申立書」を提出して請求します。未支給年金の支給決定、支給にかかる事務は日本年金機構が行いますので、支給決定が下されれば受け取ることができます。

Q6.確定申告が必要である場合、実際に振り込まれた日を基準とする年の分としての確定申告でよいですか?それとも、あくまで前年に受け取るべき年金として考えるべきでしょうか?

A6.受け取った(振り込まれた)年度の申告の対象となります。

遺族が支給を受けた未支給年金は受け取った方の一時所得となります。そのため受け取った(振り込まれた)年度の申告の対象となります。一時所得には50万円の特別控除があるので、ほかの一時所得と合算して50万円を超えなければ申告の必要はありません。

相続税申告の依頼は岡野相続税理士法人がおすすめ

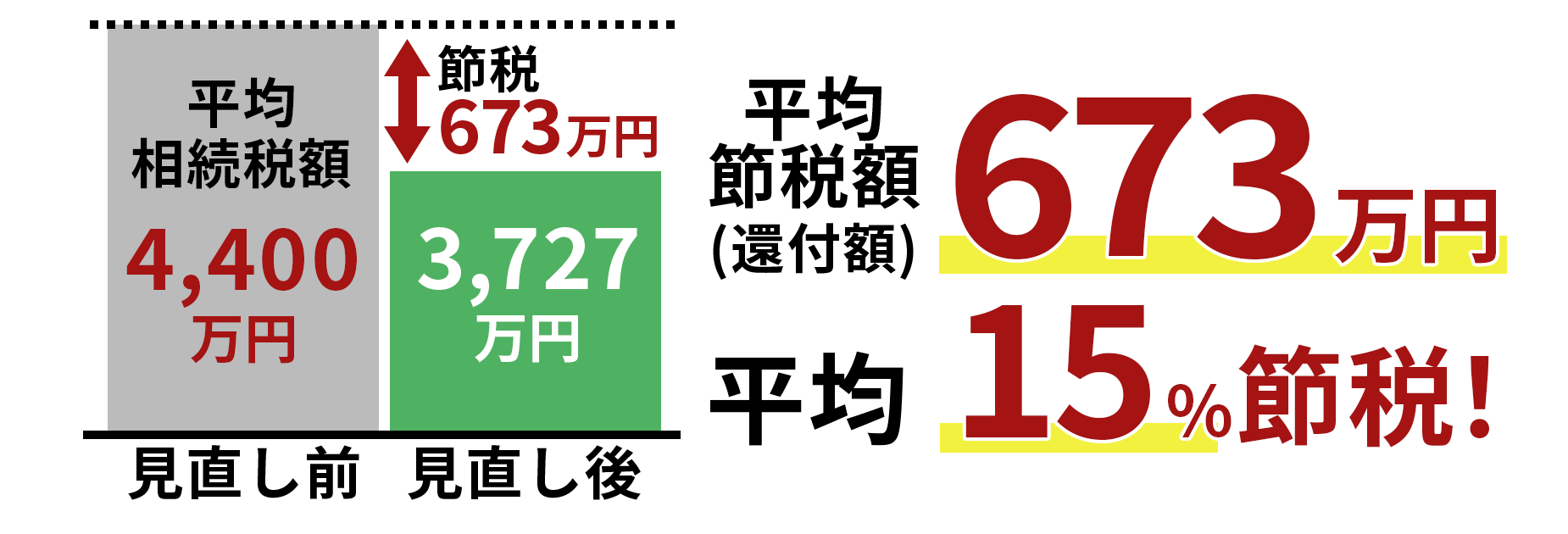

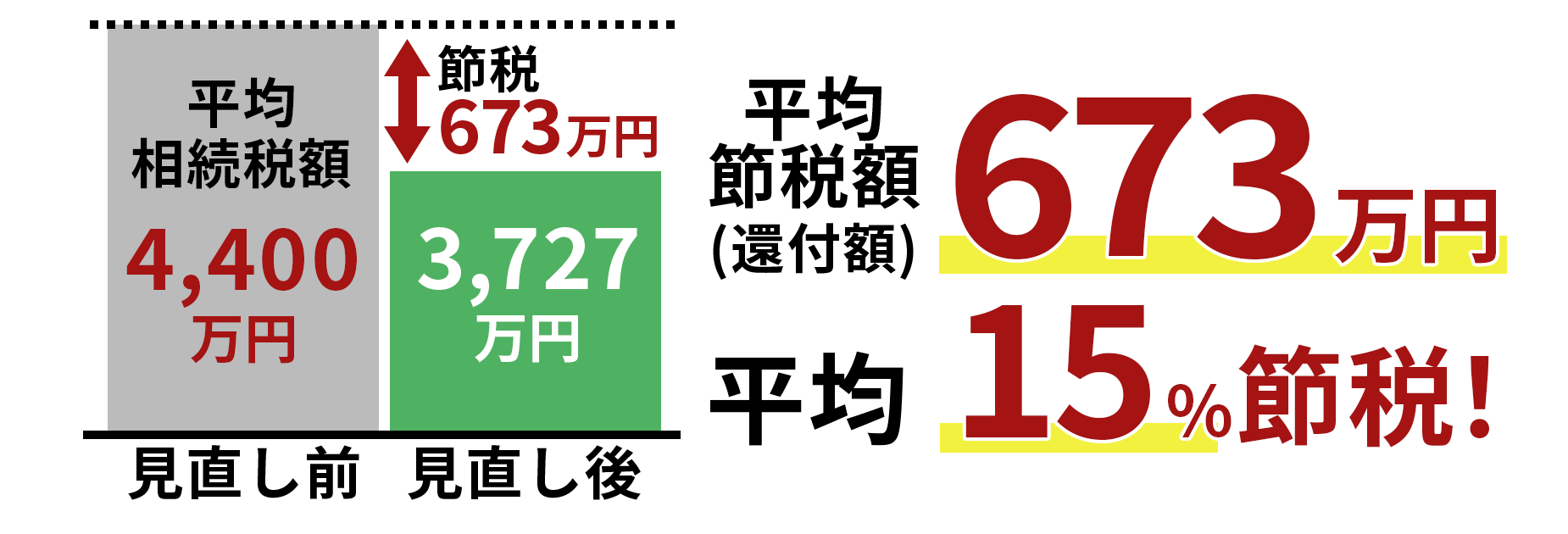

(1)相続税平均節税額(還付額)673万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計194億円/2,882件(2025年2月末時点)。 相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は673万円で、平均して15%の節税を実現しています。

※還付額194億円÷相続税還付成功件数2,882件=平均節税額(還付額)673万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。 なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。 その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続 税額が2億円超の減額に繋がった事例もあります。 岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。 これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,882件)

岡野相続税理士法人の相続税還付成功件数は、累計2,882件(2025年2月末時点累計)にも及びます。 つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。 これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

まとめ

年金受給者が亡くなると、亡くなった人は死亡した月の分まで年金を受け取る権利があります。生計を同一にする方は、未支給年金を受け取る権利がありますので請求手続きをしましょう。未支給年金は故人の財産で相続財産として考えられがちですが、あくまでも受け取った方の一時所得で所得税の対象となります。一時所得の合計金額が特別控除額である50万円を超える場合は翌年の2~3月に確定申告を忘れずに行いましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ