相続登記の義務化とは?ペナルティや相続人申告登記についても解説

相続登記とは、不動産の所有者が亡くなった後、相続人が新たな所有者として登記名義を変更することを指します。これまで相続登記は任意でしたが、法改正により、令和6年4月1日から義務化されることとなりました。

この記事では相続登記が義務化された背景から相続登記をしない場合のペナルティ、相続登記の義務化を受けて新設された相続人登記制度まで詳しく解説いたします。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続登記の義務化はいつから?いつまでに?

相続登記の義務化は、令和6年4月1日より始まりました。ただし、令和6年4月1日以前に相続した土地に関しても義務化の対象となりますので注意が必要です。

相続登記は、相続人が不動産を相続で取得したことを知った日から3年以内に行う必要があります。

相続登記しないとどうなる?

相続登記の義務化に伴い、相続で取得したことを知った日から3年以内に正当な理由なく相続登記をしなかった場合、最大10万円の過料が課せられる可能性があります。

また、義務化された令和6年4月1日以前に不動産の取得を知った場合は、令和9年3月31日までに相続登記をしない場合で、相続登記をしないことについて正当な理由がない場合には過料が課せられる可能性があります。

過料とは

過料とは、行政上の秩序罰であり、金銭の納付を命じる罰則です。刑事罰ではない為、刑事裁判にかけられたり、前科がつくことはありません。

相続登記義務違反の過料は、裁判所において決定されます。

参考:【令和6年4月1日から施行】相続登記の義務化で違反の場合は罰則!必須知識をまとめて解説

相続登記を行わない「正当な理由」とは

法務局に掲載されている相続登記の申請義務化に関するQ&Aによると、「正当な理由」となるのは以下の5つの事情が認められる場合を指します。

(1) 相続登記の義務に係る相続について、相続人が極めて多数に上り、かつ、戸籍関係書類等の収集や他の相続人の把握等に多くの時間を要する場合

(2) 相続登記の義務に係る相続について、遺言の有効性や遺産の範囲等が相続人等の間で争われているために相続不動産の帰属主体が明らかにならない場合

(3) 相続登記の義務を負う者自身に重病その他これに準ずる事情がある場合

(4) 相続登記の義務を負う者が配偶者からの暴力の防止及び被害者の保護等に関する法律(平成13年法律第31号)第1条第2項に規定する被害者その他これに準ずる者であり、その生命・心身に危害が及ぶおそれがある状態にあって避難を余儀なくされている場合

(5) 相続登記の義務を負う者が経済的に困窮しているために、登記の申請を行うために要する費用を負担する能力がない場合

相続登記義務化の背景

相続登記義務化の背景として、国土交通省は所有者不明土地の増加による周辺の環境悪化や公共工事の阻害を理由に挙げています。

① 所有者不明土地の増加による周辺の環境悪化

所有者不明土地とは、相続等の際に土地の所有者についての登記を行わない事で登記簿を調べても所有者や所有者の連絡先が分からない土地の事を指します。

所有者の分からない土地は管理されず放置されてしまうため、長年管理されない空き家は周辺の住環境に悪影響を及ぼします。また、倒壊や空き巣の危険性も高まるため安全面でも重大なリスクとなります。地震など災害の発生時には、撤去しなければならない家屋が所有者が分からないという理由で処分できず放置されてしまうといった問題も起きています。

② 公共工事の阻害

不動産は所有者が明確でないと売却を行うことができない為、所有者の分からない不動産を新たに購入する場合は所有者を探さなくてはなりません。公共事業の為自治体が土地の取得を進めようとしても、対象となる土地の相続登記がされておらず最後に登記された日が何十年も前の場合、相続人を探すだけでも多くの時間と費用がかかります。また、土地の所有者が見つかったとしても多数いる相続人間で合意形成ができず、いつまで経っても土地の取得が進まないことから事業計画に支障をきたすケースもあります。

相続登記の手続きがすぐにできない時はどうする?

遺産分割協議がうまく進まず、期限内に相続登記を行うことが難しい場合もあります。

そんな時には相続人申告登記を活用しましょう。

相続人申告登記とは

相続人申告登記とは、相続後すぐに遺産分割や相続登記の申請をすることが難しい相続人が、簡単に相続登記の義務の履行ができるよう新設された制度です。

従来の相続登記よりも簡単に手続きができ、過料などのペナルティを避けることができます。

相続登記と相続人申告登記の違い

相続登記

相続登記とは、不動産の所有者の名義を相続人に変更する手続きのことです。氏名や住所の他に持分など権利についても記載されます。遺産分割が成立し、誰がどの財産を相続するかどうかが明確になり初めて相続登記をすることができます。相続登記をすると不動産の贈与や売却を行うことが可能になります。

相続人申告登記

相続人申告登記は自分が登記されている所有者の相続人であることを申し出る制度のため、登記に記載されるのは申し出をした相続人の氏名と住所となります。相続登記と同様の義務を履行できますが、権利関係まで公示されるわけではない為不動産の贈与や売却を行うことはできません。相続した土地を活用したい場合は別途相続登記の申請を行う必要があります。

相続人申告登記の必要書類とは

相続人の申告登記に必要な書類は以下の4つとなります。

② 申出人の住民票

③ 被相続人の戸籍謄本

④ 申出書

相続登記は専門家に相談しよう

相続登記の義務化は今年の4月1日に施行されましたが、それ以前に相続した土地を相続登記していない場合も遡及して義務化の対象となります。3年後の2027年4月1日までに相続登記をすれば良いため今すぐに過料が課せられるわけではありませんが、ペナルティ回避のためにも余裕をもって登記の手続きを進めるようにしましょう。相続登記はご自身ですることも可能ですが、必要書類が多岐にわたるため、難しい場合は司法書士などの専門家に相談しましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

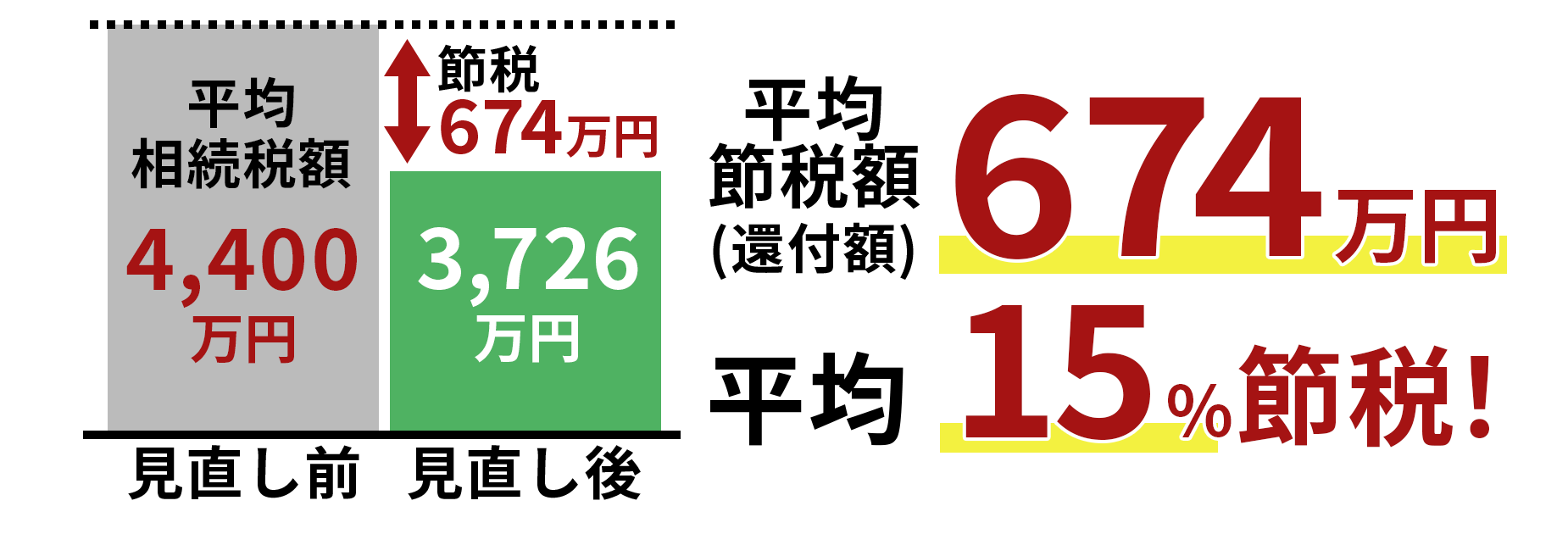

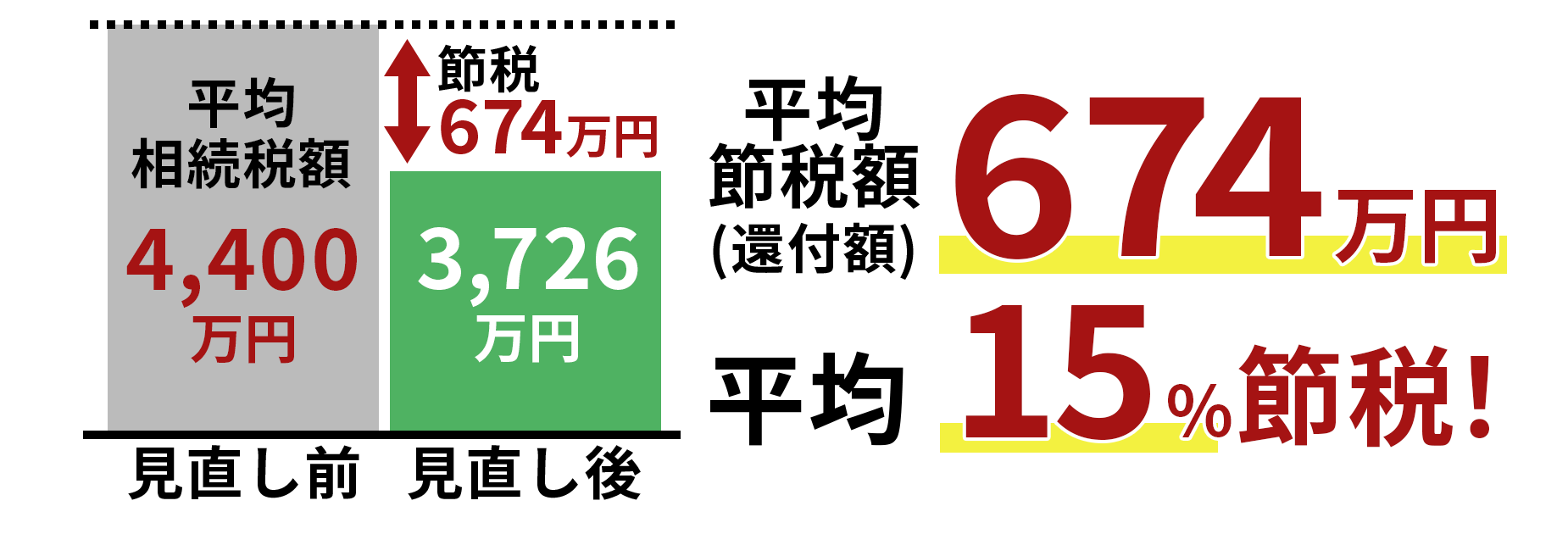

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,465件(2024年12月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。