【法定相続人とは?】範囲や数え方などをわかりやすく画像で解説

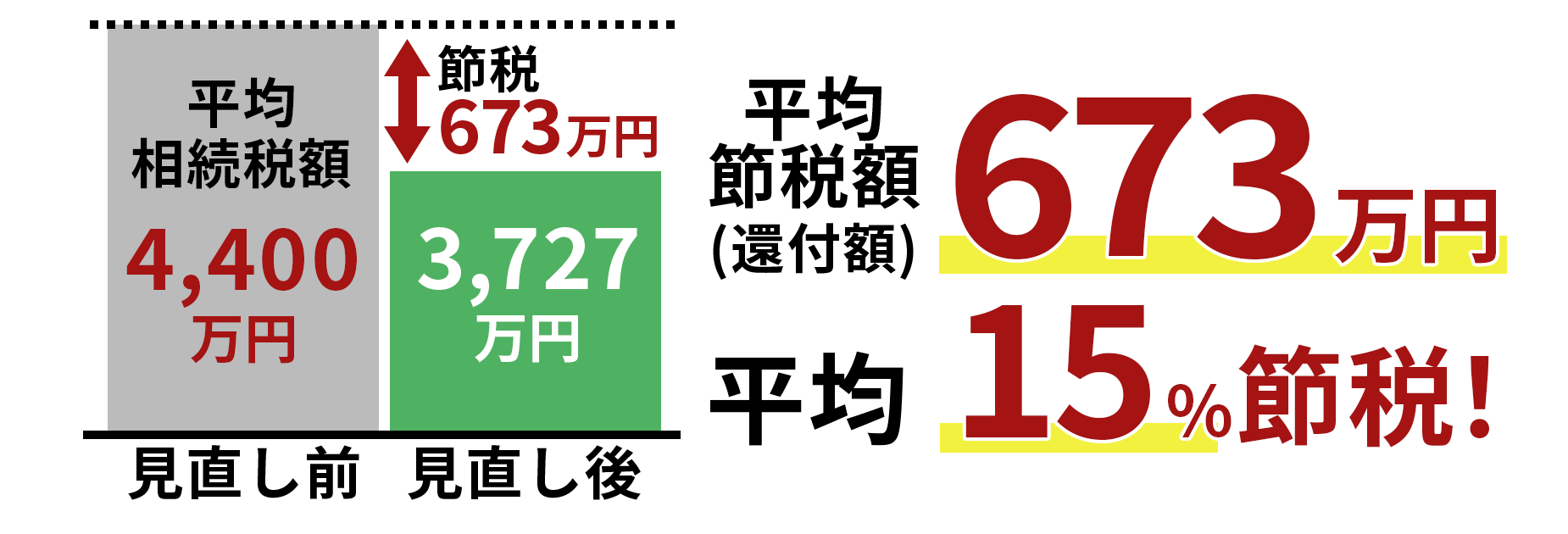

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

法定相続人とは

法定相続人とは、民法が定めた相続人(遺産を相続する人)を指します。

相続人には「血族相続人」と「配偶者相続人」があります。配偶者相続人とは、読んで字の如く、故人(=被相続人)の夫または妻のことを言い、常に法定相続人に数えられます。

注意すべき点としては、「内縁関係」が含まれないことが挙げられます。配偶者相続人は、法律上の婚姻関係がある場合に限られます。

血族相続人には、子、直系尊属、兄弟姉妹が該当し、次のような順位があります。

第二順位、第三順位の相続人は、上位順位の者が一人もいない、または全員が相続を放棄した場合にのみ、はじめて相続権を得ることができます。

法定相続人の数は、何に使用する?

法定相続人の人数は、

- 相続税の基礎控除額の計算

- 生命保険金の非課税限度額の計算

- 死亡退職金の非課税限度額の計算

- 相続税の総額の計算

の際に必要になってきます。

法定相続人の人数を明らかにする上で、重要になってくるのは、被相続人(亡くなった方)の家族構成です。

家族構成によって、法定相続人に含まれる範囲が異なってきます。

以下段落では、家族構成ごとの法定相続人に含まれる範囲と人数の計算方法をご紹介いたします。

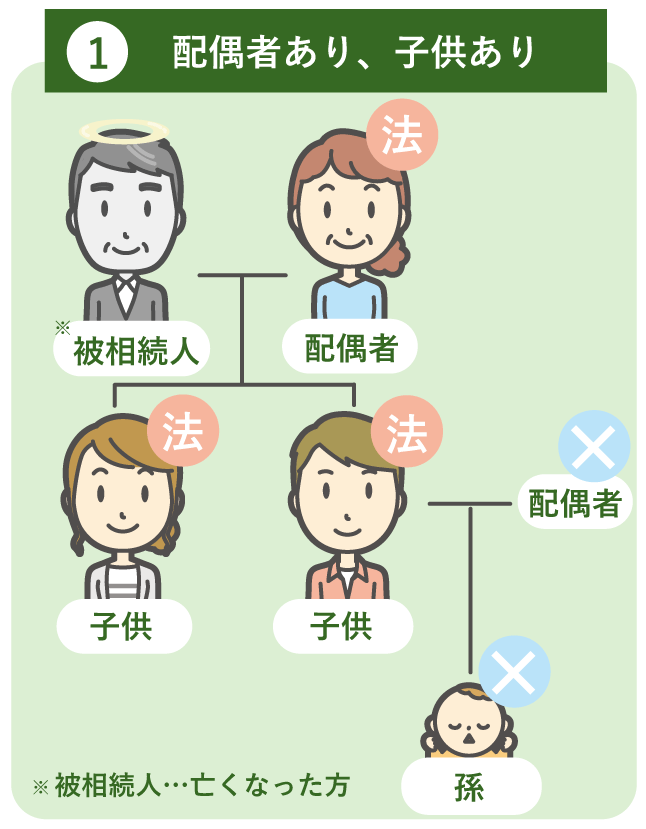

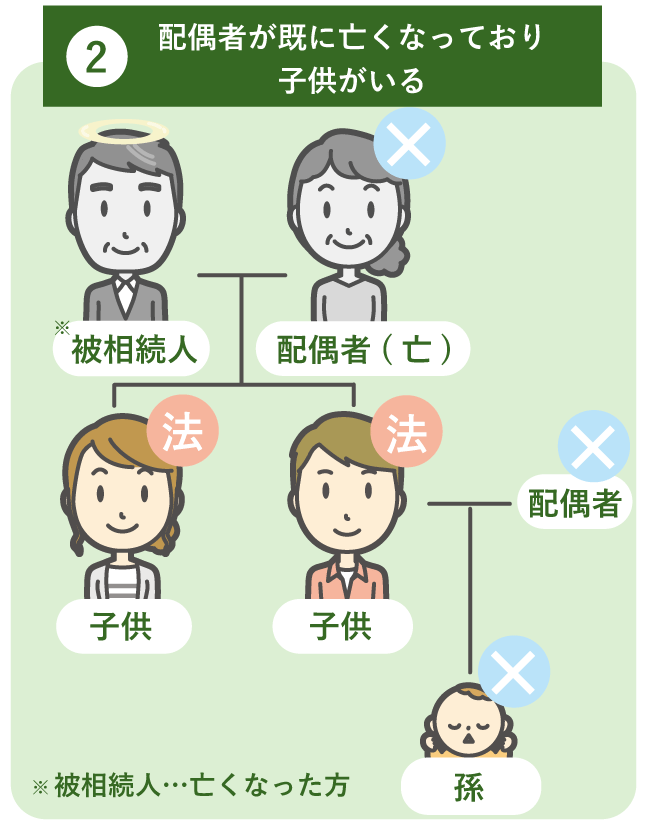

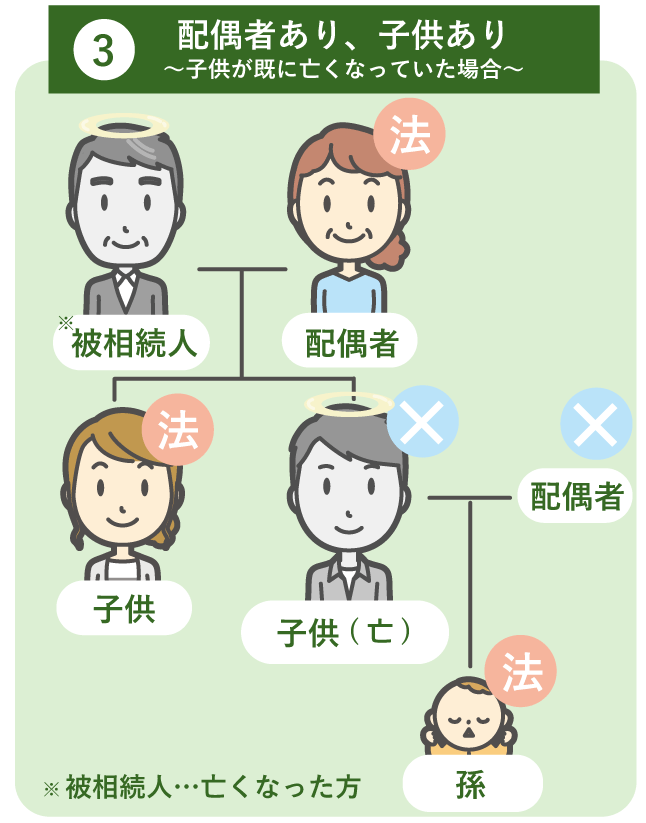

子供か孫がいる場合の法定相続人の範囲

被相続人(亡くなった方)に子供がいる場合は、子供が法定相続人となります。法定相続人の範囲は、子供までとなり、被相続人の兄弟や、両親は法定相続人になりません。また、被相続人の子供が亡くなっており、その亡くなった子供に子がいる場合(被相続人の孫)、代襲相続が起き、被相続人の孫が法定相続人となります。

※画像内顔右上に〇法マークがついていれば、法定相続人。✕マークがついていれば、法定相続人ではありません。

子供か孫がいる場合の法定相続人の範囲の人数

- 被相続人に配偶者がいた場合は、「配偶者(1)+子供の数」が、法定相続人の人数となります。(画像①)

- 被相続人の配偶者が亡くなっていた場合や、離婚していた場合は、「子供の数」が法定相続人の人数となります。(画像②)

- 代襲相続の際の、法定相続人の数は、「配偶者(存命していたら1、いない場合は0)+被相続人の生きている子供の数+被相続人の亡くなった子供の子供(被相続人の孫)の数」となります。(画像③)

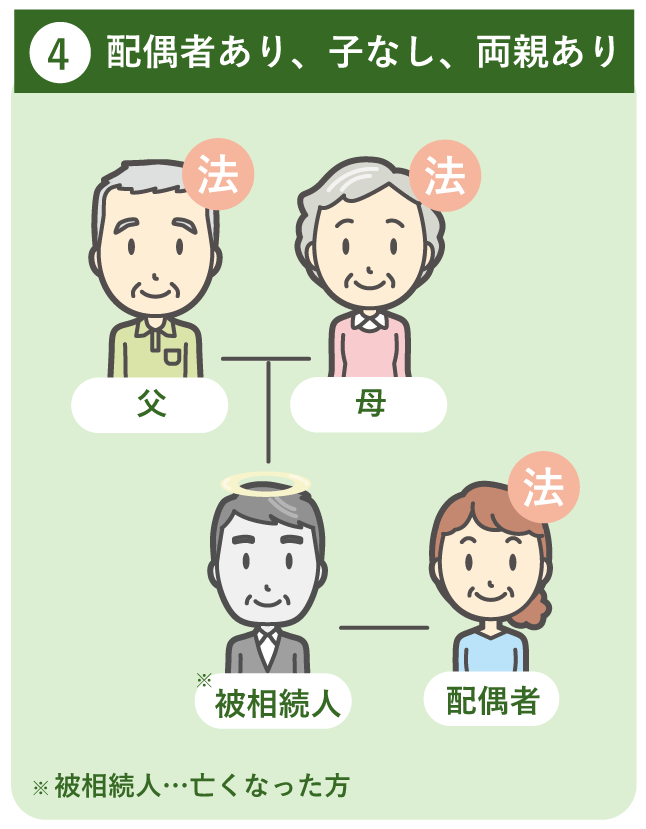

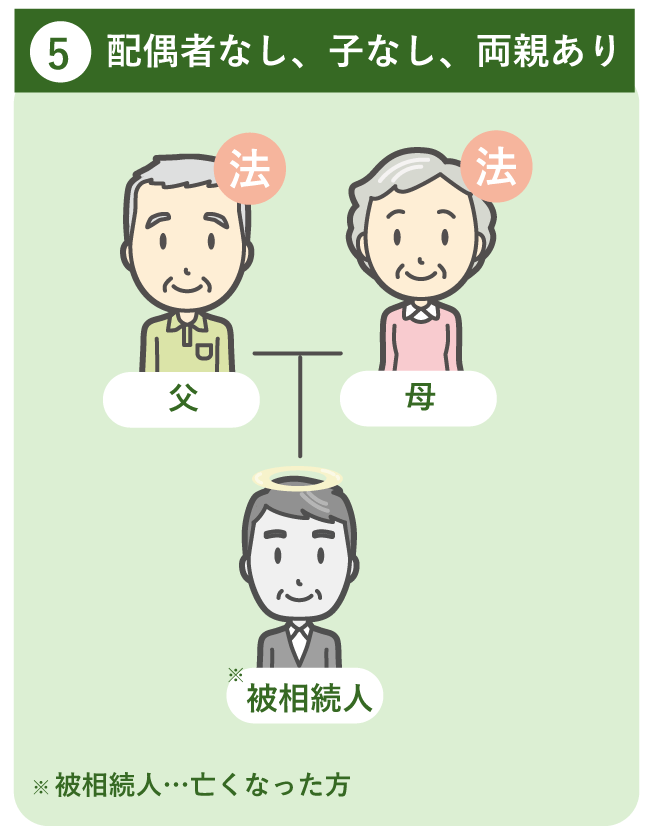

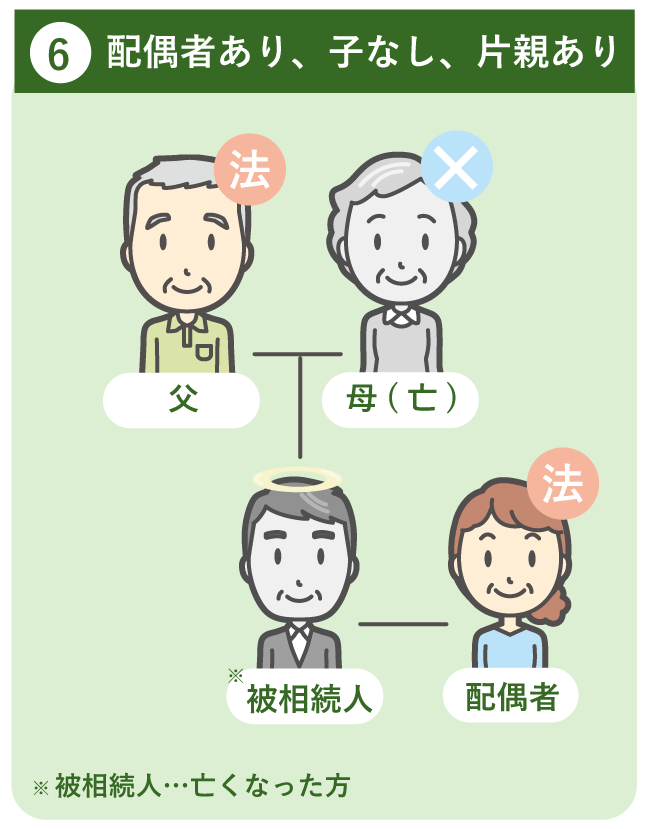

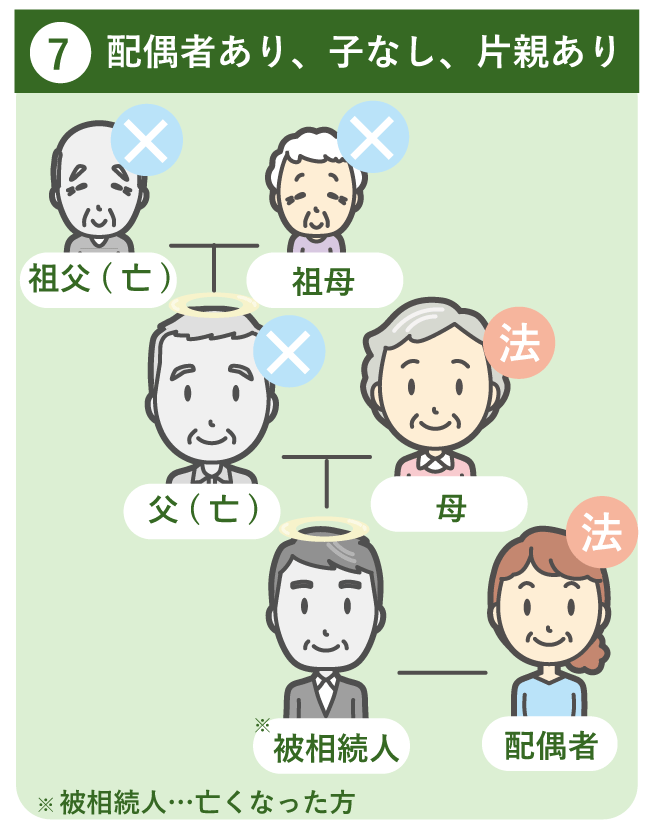

法定相続人に親が含まれるケース

被相続人(亡くなった方)に子供や孫がおらず、被相続人の親が存命の場合、親が法定相続人となります。

法定存続人の数は、「被相続人の配偶者(存命していたら1、いない場合は0)+被相続人の存命している親の数」です。また、両親が離婚し、被相続人の親権が片方の親だけにあったとしても、両親二人ともが、法定相続人に含まれます。

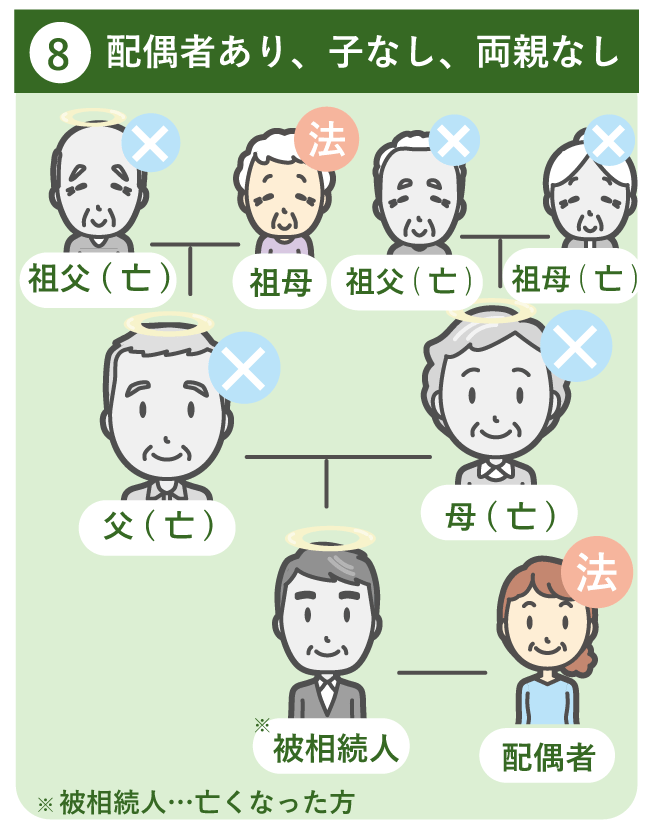

被相続人の両親は亡くなっているが、祖父母は生きていて代襲相続が起きるケース

被相続人(亡くなった方)の両親は亡くなっているが、祖父母が生きている場合、代襲相続が発生し、祖父母が法定相続人となります。

被相続人の親が片方でも生きている場合は、祖父母に代襲相続はされません。あくまで、両親ともに亡くなっていた場合で、祖父母が存命だった場合に代襲相続が発生します。

法定存続人の数は、「被相続人の配偶者(存命していたら1、いない場合は0)+被相続人の存命している祖父母の数」です。

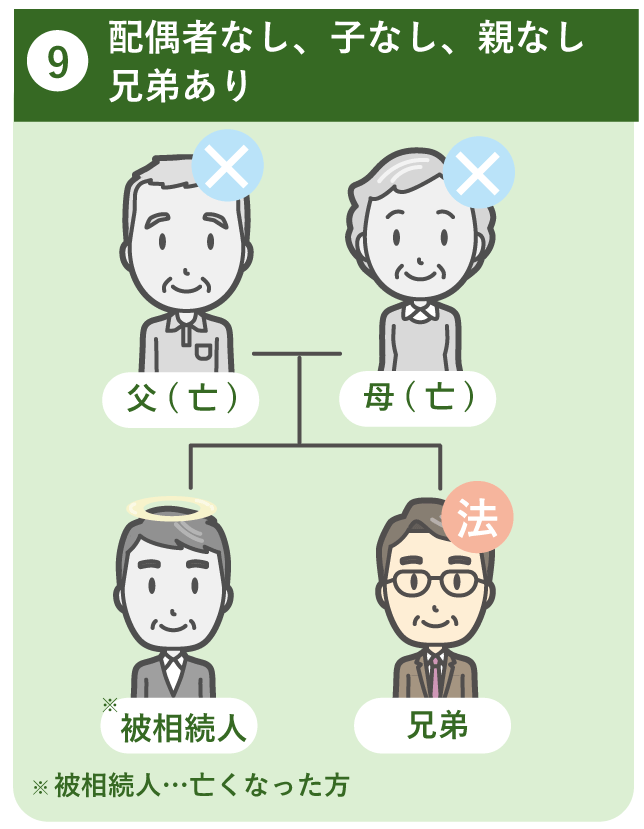

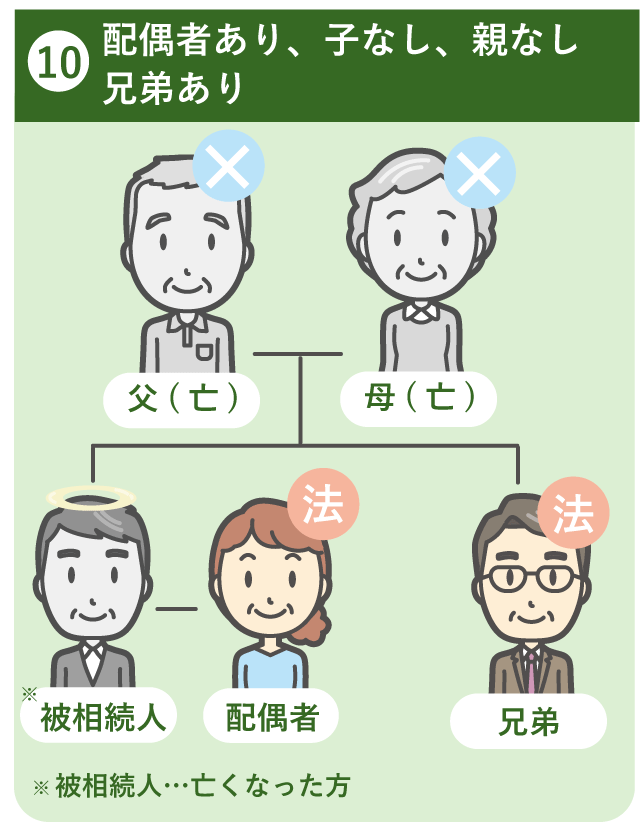

法定相続人に兄弟や姉妹が含まれるケース

被相続人(亡くなった方)に子供や孫、親、祖父母がおらず、兄弟や姉妹がいる場合、兄弟や姉妹が法定相続人となります。法定存続人の数は、「被相続人の配偶者(存命していたら1、いない場合は0)+被相続人の存命している兄弟、姉妹の数」です。

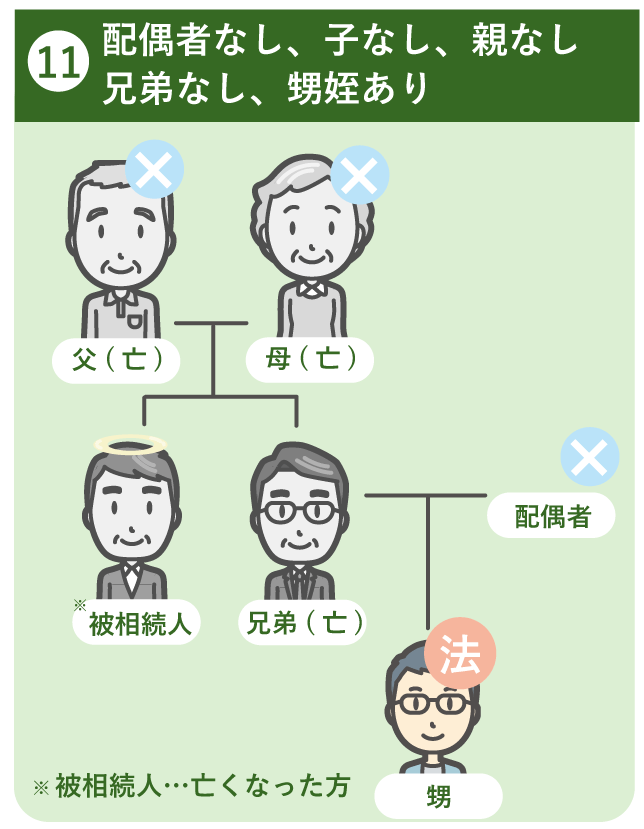

被相続人の兄弟は亡くなっているが、甥姪がいるケース

被相続人(亡くなった方)の兄弟は亡くなっているが、甥や姪が生きている場合、代襲相続が発生し、甥や姪が法定相続人となります。

前妻(前夫)や前妻に子供がいた場合の法定相続人の人数は?

被相続人に前妻(前夫)がいる場合、前妻(前夫)の子供は法定相続人に含まれますが、前妻(前夫)自身は、法定相続人には含まれません。

例えば、被相続人と前妻との間には子供がおり、再婚相手との間にも子供を産んでいるケースですと、「再婚相手(1)+再婚相手の子供との数+前妻(前夫)の子供の数」が法定相続人の数となります。

内縁関係、内縁関係の子供がいた場合の法定相続人の人数は?

法定相続人は、婚姻関係に基づいて決められるため、内縁関係の相手は法定相続人にはなりません。しかし、内縁関係の人と、被相続人の間に子供がおり、その子供を被相続人が認知していた場合、その子供(非嫡出子)は、法定相続人に含まれます。

法定相続人に養子は含まれる?

法定相続人の人数に養子は含まれます。しかし、法定相続人に含まれる養子の人数には、上限の数があります。

- 要親に実子がいる場合は、法定相続人に含めることのできる養子の人数1人まで

- 要親に実子がいない場合は、法定相続人に含めることのできる養子の人数2人まで

この上限は、養子縁組で無制限に相続人を増やすことを防ぐための、相続税法上での制限です。

また養子縁組には、「特別養子縁組」と「普通養子縁組」がありますが、特別養子縁組で養子となった場合は、相続税法上は、養子でなく実子と定義されます。

他にも、「被相続人の配偶者の実の子で、被相続人の養子となった」場合や、「被相続人と配偶者の結婚前に特別養子縁組によりその配偶者の養子となっていた人で、被相続人と配偶者の結婚後に被相続人の養子となった」場合、「被相続人の実の子供、養子又は直系卑属(子供や孫)が既に死亡しているか、相続権を失ったため、その子供などに代わって相続人となった直系卑属(子供や孫)。」等も、相続税法上実子と定義されるため、全て法定相続人に含まれます。

相続放棄があった場合の法定相続人の数は?

相続放棄があったとしても、相続税の基礎控除額を計算する際の法定相続人の人数に、放棄した人も数に含めます。

また、全員放棄し、相続権が他者にうつったとしても、基礎控除額の計算の際に用いる、法定相続人の人数は、相続放棄前の人数と同じです。

独身者の法定相続人は誰?

被相続人(亡くなった方)が独身だが子供はいるという場合は、子供が法定相続人となります。子供がいないという場合は、被相続人の親が法定相続人となります。両親がおらず、祖父母がいるというケースは代襲相続が発生し、祖父母が法定相続人となります。両親、祖父母がいない場合は、被相続人の兄弟姉妹が法定相続人となります。兄弟が亡くなっており、甥姪がいる場合は、甥や姪が、法定相続人となります。

配偶者、子供、両親、祖父母、兄弟、甥や姪がいない場合は、法定相続人は0人となります。こういった場合の相続は、遺言を残すことで、財産を遺贈する事が可能です。また、遺言もない場合は、被相続人を療養看護した人や、生計を同じくしていた人、内縁の妻、親代わりをしていた人等が特別縁故者になり、財産分与が認められる場合があります。特別縁故者と認められるには、特別縁故者自身が、家庭裁判所に申し立てを行い、家庭裁判所が特別縁故者だと認められる必要があります。

遺言ある場合の法定相続人の人数は?

また、遺言内で法定相続人ではない人が、相続人として指定されていたとしても、法定相続人に該当する人や、法定相続人の人数が変わることはありません。(法定相続人の人数は、基礎控除額の計算の時に使用します。)

法定相続人は、あくまで、民法上、相続する権利を持つ人のことを指します。

法定相続人のまとめ

- 被相続人(亡くなった方)の配偶者(婚姻関係)は必ず法定相続人に含まれる

- 被相続人に子供がいる場合、子供の人数が法定相続人に含まれる

- 被相続人に孫がおり、その孫の親(被相続人の子供)が亡くなっている場合、孫の人数が法定相続人に含まれる※代襲相続

- 被相続人の子供や孫がおらず、被相続人の親がいる場合は、親が、法定相続人に含まれる

- 被相続人に子供や孫や両親がいないが、祖父母が生きている場合、祖父母が法定相続人に含まれる

- 被相続人に子供や孫や親や祖父母がいないが、兄弟がいる場合、兄弟が法定相続人に含まれる

- 被相続人に子供や孫や親や祖父母がいないが、甥や姪がいる場合で、その甥や姪の親(被相続人の兄弟)が亡くなっている場合、甥や姪が法定相続人に含まれる※代襲相続

- 被相続人に、愛人など内縁関係(婚姻関係でない関係)いる場合、愛人は、法定相続人に含まれない

- 被相続人の内縁関係との間に生まれた子供は、被相続人が子供であると認知していた場合、法定相続人に含まれる

- 被相続人の養子は法定相続人に含まれる

- 被相続人の前妻や前夫は、法定相続人にならない

- 被相続人の前妻や前夫の子が、被相続人の実子や養子だった場合、法定相続人に含まれる

- 相続放棄した人も、基礎控除を計算する際の法定相続人の人数には含まれる

- 配偶者、子供、両親、祖父母、兄弟、甥や姪がいない場合は、法定相続人は0人

- 遺言内で、法定相続人以外の人が相続人として指定されていたとしても、法定相続人の人数は変わらない

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

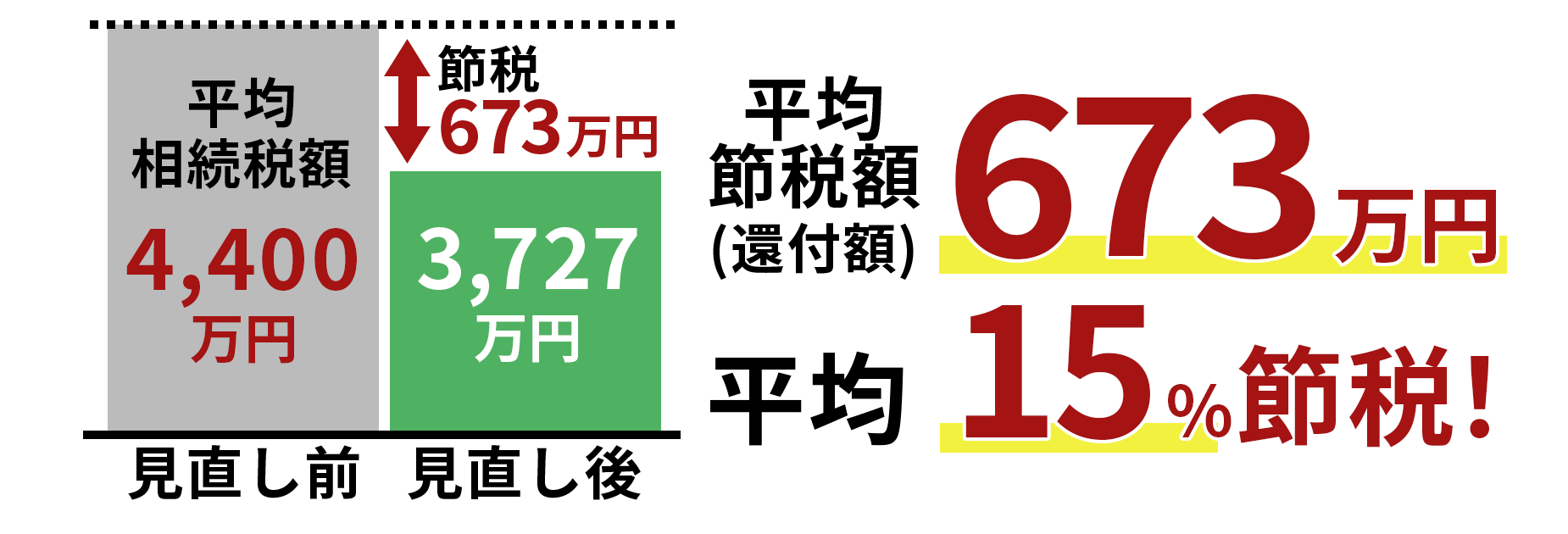

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ