【原戸籍とは】相続で必要な場面、集め方、有効期限などについて解説

原戸籍とは「改製原戸籍」のことです。

戸籍は法改正により何度か作り替えられており、改製前の戸籍を「改製原戸籍」といいます。

原戸籍(改製原戸籍)は、亡くなった方の出生から死亡までの戸籍を収集する際に必要とされる書類です。

今回は、原戸籍(改製原戸籍)とはどのような書類なのか、必要となる場面や取得方法、手数料、有効期限などについて分かりやすく解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

原戸籍とは?正式名称は「改製原戸籍」

原戸籍とは、「改製原戸籍」のことをいいます。

読み方は、「かいせいげんこせき」と読むのが一般的ですが、「げんこせき」と読んだ場合、現在の戸籍という意味合いで伝わることを防ぐために、「はらこせき」と読む場合もあります。

原戸籍(改製原戸籍)とはどんなもの?

原戸籍(改製原戸籍)とは、改製前の戸籍のことです。

戸籍は、法改正により何度か作り替えられており、改製前の戸籍を「改製原戸籍」といい、その写しを「改製原戸籍謄本」といいます。

平成6年に戸籍法の改正が行われました。したがって、平成6年以前の戸籍は原戸籍(改製原戸籍)になります。

「改製」と「改正」との違いは?

改正は法律が変わることを指し、改製は法律の改正に伴い戸籍や住民票などの様式や編製基準を変更することを指します。

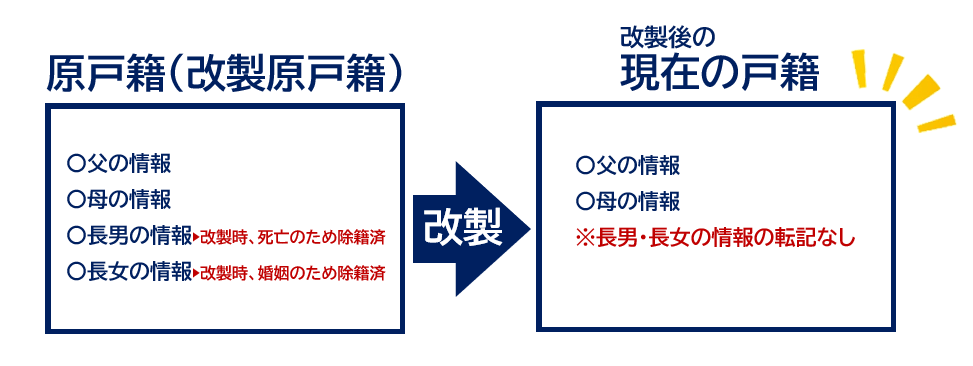

改製後の戸籍(現在の戸籍)には原戸籍(改製原戸籍)の情報がすべて転記されているの?

改製後の戸籍(現在の戸籍)には、原戸籍(改製原戸籍)のすべての情報が転記されているわけではありません。

戸籍が改製されるとき、婚姻や離婚、養子縁組や分籍、失踪宣告や死亡などの理由によって戸籍から除籍された人については、改製後の戸籍(現在の戸籍)には転記されません。

相続の手続きの際には、相続人の確定のために、亡くなられた方の出生から死亡までの戸籍が必要とされるため、亡くなられた方が平成6年以前に生まれている場合、改製原戸籍は必ず必要となります。

原戸籍(改製原戸籍)の保存期間は、戸籍改製が行われた年度の翌年から150年です。

注意したいのは、150年という保存期間に定められたのは平成22年であるため、それ以前の保存期間に該当する場合は、すでに廃棄されている可能性があります。

| 大正4年式の戸籍で改製原戸籍となったもの (昭和23年式戸籍に改製したものを含む) |

保存期限50年 |

|---|---|

| 明治19年式の戸籍 明治31年式の戸籍 (昭和23年式戸籍に改製したものを除く) |

保存期限80年 |

| 昭和23年式戸籍で改製原戸籍となったもの | 保存期限100年 |

なお、現在の戸籍の保存期間については定めがないため、除籍や改製が行われるまで保存されます。

相続の手続きで原戸籍(改製原戸籍)が必要になる4つの場面

相続の手続きで、原戸籍(改製原戸籍)が必要となる主な場面は、下記の4つです。

- 相続人を確定するとき

- 相続登記手続きを行うとき

- 預金口座の名義変更や解約手続きを行うとき

- 有価証券の名義変更手続きを行うとき

相続の手続きでは、亡くなられた方の戸籍が必ず必要となります。

相続が開始されると、誰が相続人になるのか(相続する権利がある人)を確定しなくてはなりません。

その際、現在の戸籍に記載されている情報だけでは、亡くなられた方の過去の情報が記載されていないため、婚姻歴や養子縁組歴などがあるのかどうか確実な判断がつきません。

確実な情報を調査するためには、亡くなられた方の出生までさかのぼる必要があるため、原戸籍(改製原戸籍)を取得しなければならないのです。

原戸籍(改製原戸籍)の集め方

原戸籍(改製原戸籍)の集め方は、亡くなられた方の本籍地で戸籍謄本を請求することから始まります。そこに記載されている情報をもとに、そのひとつ前の戸籍謄本を取得します。

この作業を繰り返し、亡くなられた方の出生時の戸籍に辿り着くまでさかのぼります。

また、引っ越しなどで、本籍地の市区町村が変更されている場合は、記載されている本籍地に請求しなければなりません。

原戸籍(改製原戸籍)の取得方法

原戸籍(改製原戸籍)は、亡くなられた方の本籍地の自治体窓口、もしくは郵送で取得することができます。コンビニ交付での取得はできません。

また、郵送の場合は投函してから手元に届くまで、おおよそ10日前後の日数がかかります。その間、休日や祝日が入っている場合はさらに日数を要する場合があるので、余裕をもって請求するようにしましょう。

原戸籍(改製原戸籍)を請求するときに必要となる書類

原戸籍(改製原戸籍)を請求する際に必要となる書類は、取得の方法によって異なります。

また、必要書類は各自治体によって多少異なる部分があるので、各自治体のホームページまたは問い合わせなどで必ず確認してから提出してください。

【自治体窓口で原戸籍(改製原戸籍)を請求する】

自治体窓口で原戸籍(改製原戸籍)を請求する際の必要書類は以下の通りです。

- 交付請求書

- 本人確認書類(本人確認書類は、運転免許証、健康保険証、マイナンバーカードなど)

- 手数料(750円/1通)

- 委任状

※同じ戸籍に入っていない直系の親族が請求する場合、名欄に記載されている人との親族関係が分かる書類が必要になる場合があります。

交付請求書、委任状は各自治体窓口もしくは各自治体のホームページからダウンロードできます。例)横浜市「戸籍証明書請求書(窓口用)」 例)横浜市「委任状」

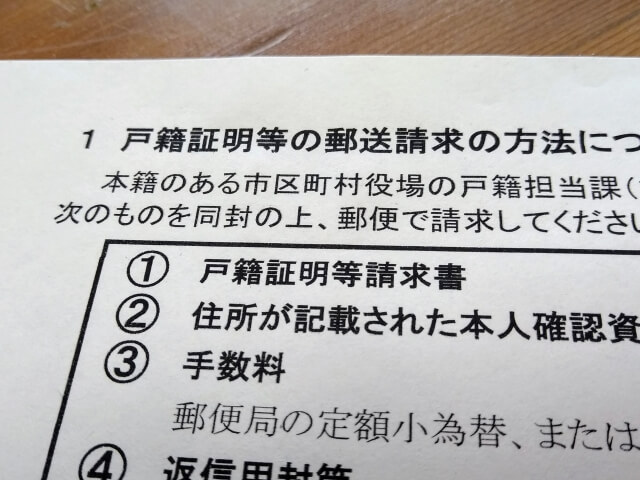

【郵送で原戸籍(改製原戸籍)を請求する】

郵送で原戸籍(改製原戸籍)を請求する際の必要書類は以下の通りです。

- 交付請求書

- 本人確認書類(本人確認書類は、運転免許証、健康保険証、マイナンバーカードなど)

- 手数料分の定額小為替(750円/1通)※指定受取人欄は空欄のまま送付します。

- 返信用封筒(返送先住所、請求者氏名を記入し、返信用切手を貼り付ける。)

※同じ戸籍に入っていない直系の親族が請求する場合、名欄に記載されている人との親族関係が分かる書類が必要になる場合があります。

交付請求書は各自治体窓口もしくは各自治体のホームページからダウンロードできます。

例)横浜市「戸籍証明書請求書(郵送用)」

定額小為替は、ゆうちょ銀行または郵便局の窓口で購入することができます。

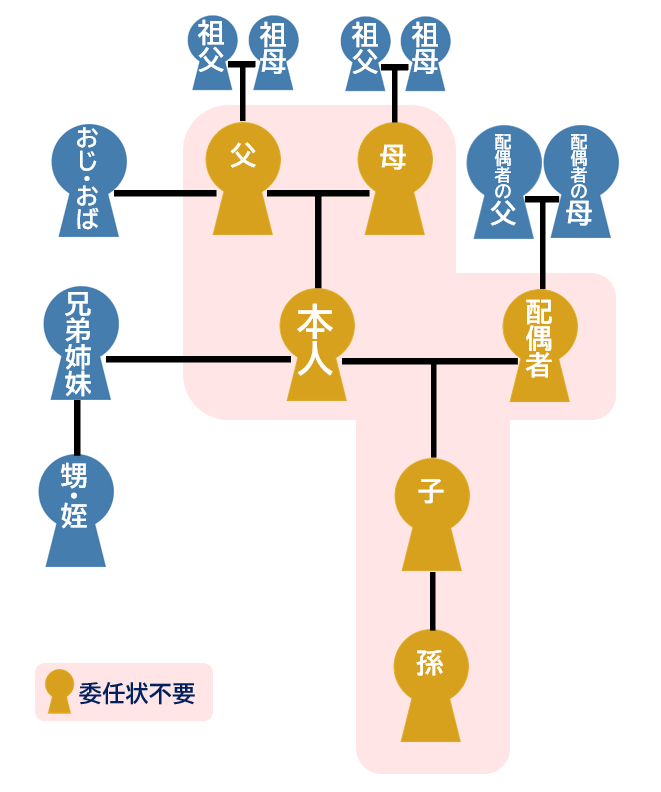

原戸籍(改製原戸籍)を取得できる人

原戸籍(改製原戸籍)を取得できる人は、原則、本人・配偶者・直系の血族です。

上記以外の第三者※が取得する場合は、使用目的に正当な理由がある場合に限られています。

※第三者とされる人……戸籍に記載されていない人、配偶者や直系の親族以外の人、法定代理人、弁護士・行政書士・司法書士などの委任を受けている専門家など。

改製原戸籍(原戸籍)を請求する前に知っておきたい2つのポイント

原戸籍(改製原戸籍)を請求する前に、次の2つのポイントを知っておくといいでしょう。

- 相続には相続放棄申述期限や相続税申告期限があるため、時間に余裕をもって戸籍の収集を開始する

- 原戸籍(改製原戸籍)の筆頭者の氏名、本籍、生年月日の正確な情報を知っておく

亡くなられた方の出生までさかのぼった戸籍をすべて取得するには、多くの時間を要します。

特に、本籍地が転々としている場合は郵送で取得することとなるため、出生から死亡までのすべての戸籍を集めるには1カ月ほどかかる方も少なくありません。

相続には、相続放棄申述期限(相続が開始されたことを知った日から3カ月)や、相続税申告期限(相続開始から10か月)があるため、時間に余裕をもって、できるだけ早く戸籍の収集を開始した方がいいでしょう。

相続放棄や限定承認の裁判手続きを行う場合は、被相続人の住民票の除票または戸籍の附票が必要となります。戸籍を取り寄せるのと一緒に戸籍の附票も取り寄せると手間が省けます。

戸籍の附票とは?

本籍地で戸籍とともに管理されている、住民登録をされた住所の異動が記載されている書類です。相続放棄や限定承認以外にも遺言書の検認を受ける手続きでも被相続人の戸籍の附票が必要となりますし、不動産の相続登記の際にも役に立つ書類です。

不動産の登記事項証明書には所有者の氏名と住所地が記載されていますが、相続登記をする際には、所有者の住所と氏名が同じであることを公的な書類で証明する必要があります。

たとえば、被相続人が不動産登記後に引っ越しをし、登記上の住所と現在の住所が異なる場合、戸籍の附票で住民登録地の異動歴を明らかにすることによって、被相続人が元の不動産所有者であることを証明できます。

また、原戸籍(改製原戸籍)を請求するときは、交付申請書に筆頭者の氏名と本籍、生年月日を記入する必要があるので、事前に正確な情報を知っておくことも原戸籍(改製原戸籍)をスムーズに取得できるポイントとなります。

忙しくて戸籍を収集する時間がない方や戸籍の収集について心配や不安がある方は、弁護士や行政書士などの専門家に戸籍の収集代行を依頼するのもいいでしょう。

改製原戸籍(原戸籍)の有効期限

原戸籍(改製原戸籍)に有効期限はありません。

しかし、金融機関に提出する原戸籍(改製原戸籍)は、発行から○カ月~○カ月のもの、と発行期間を指定される場合があるので、発行日を確認してから提出しましょう。

改製原戸籍のまとめ

相続の手続きの際には、相続人の確定やその他の相続手続きで、亡くなられた方の出生から死亡までが分かる戸籍が必要になります。

原戸籍(改製原戸籍)においては、本籍地に請求しなければならないため、本籍地が遠方である場合は郵送で請求することになるでしょう。その場合は、投函から手元に届くまで相当の日数を要します。

相続では相続放棄申述期限や相続税申告期限が設けられているため、余裕をもって早めに戸籍の収集を開始した方がいいでしょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ