【親が亡くなったらやること】必要な手続きと期限のすべて

親が亡くなるとさまざまな手続きを行う必要があり、親を見送った後も慌ただしい日々が続きます。親のどちらかが亡くなった場合、年老いた父や母に代わって子が手続きを行うこともあるでしょう。

そこで今回は、親の死後に行う主な手続きについてわかりやすく解説します。大切な人が亡くなられた後、少しでも負担が少なくなるように手続きの内容を知っておきましょう。

ぜひ、手引きとしてご活用ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

親が亡くなったら行う主な手続き

親が亡くなったら行う手続きは、以下のとおりです。

- 国民健康保険以外の健康保険資格喪失届【5日以内】

- 死亡届【7日以内】

- 火葬・埋葬許可証の申請【7日以内】

- 世帯主変更届【14日以内】

- 遺言書の有無を確認【早めに】

- 水道や電気など、ライフライン等の名義変更・解約【早めに】

- 年金受給停止の手続き【厚生年金:10日以内 国民年金:14日以内】

- 国民健康保険資格喪失届【14日以内】

- 後期高齢者・介護認定者の資格喪失手続き【14日以内】

- 相続放棄、限定承認の申述【3か月以内】

- 準確定申告【4か月以内】

- 相続税の申告【10か月以内】

- 葬儀費用補助金の受給申請【2年以内】

- 死亡一時金・寡婦年金の請求【死亡一時金:2年以内 寡婦年金:5年以内】

- 遺族基礎年金の請求【5年以内】

- 遺族厚生年金の請求【5年以内】

相続手続きに関しては、相続放棄の申述期限は3か月以内、相続税の申告期限は10か月以内と定められており、期限が過ぎた場合は相続放棄が不可能となったり税金の延滞税が課せられたりするため、期限を意識して進めましょう。

次の項からは、各種手続きを下記内容に分けて解説します。

・早めに行う手続き

・必要に応じて行う手続き

・遺産相続・相続税の申告手続き

親が亡くなったら【早めに】行う主な手続き

参考:人が亡くなったときに行う届け出と手続き-1 [すぐに]

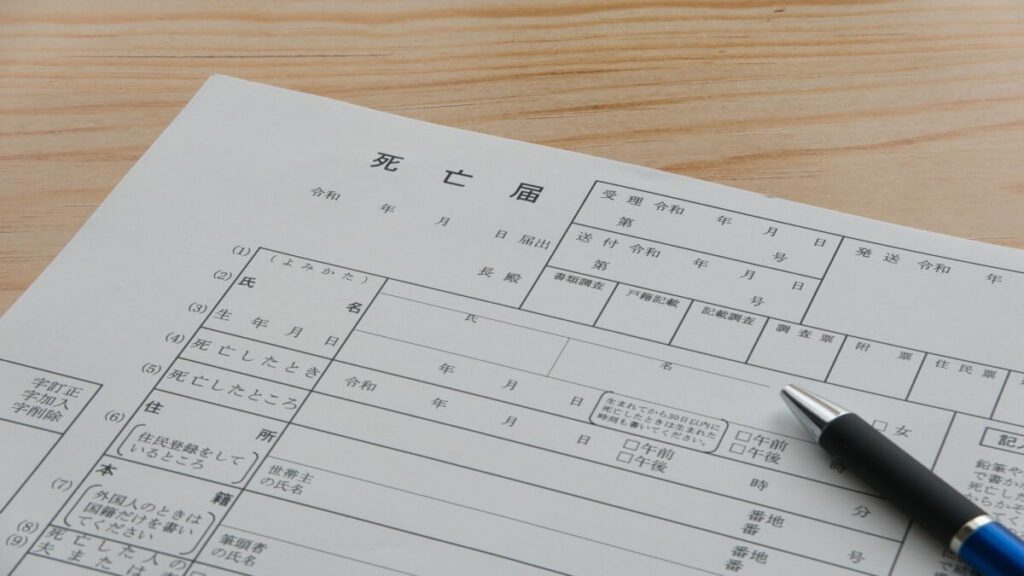

(1)死亡届の手続き

| 死亡届手続き期限 | 死後7日以内 |

|---|---|

| 提出書類名 | 死亡届 |

| 提出先 | ①死亡地の市区町村役場②故人の本籍地の市区町村役場③届出人の現住所地の市区町村役場のいずれか |

死亡届の用紙は死亡診断書と一対になっています。

病気などで亡くなった場合は、死亡を確認した医師が死亡診断書を作成しますが、事故や変死の場合は警察の監察医によって検死が行われ、死体検案書が作成されます。

このとき、死亡診断書は3,000円~1万円、死体検案書は3万円~10万円ほど作成費用がかかります。死亡届を提出する際の手数料はかかりません。

死亡届は代理による提出も可能です。

代理が可能とされる対象者は、親族・親族以外の同居者・故人の家屋や土地の管理人・後見人・補佐人・任意後見人などがあげられます。

一般的には、葬儀社が代行してくれますが、その際には届出人と代行者の印鑑が必要となります。

死亡届・死亡診断書は国民年金や厚生年金、生命保険の手続きでも必要になるため、提出する前にコピーしておくといいでしょう。

ただし、場合によってはコピーでの提出が不可とされる手続きもあります。その場合は市区町村役場で死亡届の「写し」を発行してもらいましょう。

(2)火葬・埋葬許可証の申請

| 火葬・埋葬許可証の申請期限 | 死後7日以内 |

|---|---|

| 提出書類名 | 火葬許可証申請書(自治体によってはHPでダウンロードが可能) |

| 提出先 | 市区町村役場 |

火葬許可証申請書は、一般的に死亡届の提出と同時に提出します。

交付された火葬許可証は火葬の際に火葬場の受付に提出する必要があります。

ちなみに、火葬は原則、死後24時間以内にしてはならないとされているため、その間に火葬の許可を得ることはできません。

火葬を終えると、火葬済みの証印が押された火葬許可証が返却されます。

この火葬済の証印が押された火葬許可証が、納骨(埋葬)の際に必要とされる埋葬許可証となるため大切に保管しておきましょう。

(3)世帯主変更届または住民移動届

| 世帯主変更届または住民移動届の期限 | 死後14日以内 |

|---|---|

| 提出書類名 | 世帯主変更届または住民移動届(自治体によってはHPでダウンロードが可能) |

| 提出先 | 市区町村役場 |

残された世帯員が配偶者のみの場合や配偶者と幼い子どもだけの場合など、新しく世帯主になる人が明白な場合は、世帯主変更届を提出する必要はありません。

(残された世帯員に15歳以上の者が2人以上いるときは届出が必要です)

(4)年金受給停止手続き

| 年金受給停止手続きの期限 | 厚生年金 死後10日以内 国民年金 死後14日以内 |

|---|---|

| 提出書類名 | 年金受給権者死亡届(日本年金機構HPでダウンロードできます) |

| 提出先 | 厚生年金:保険事務所 国民年金:市区町村役場 |

故人が生前に年金を受け取っていた場合は、年金受給権者死亡届を提出して年金の受給を停止する手続きを行います。提出先と期限は加入していた年金の種類によって異なるので注意が必要です。

なお、亡くなった方のマイナンバーが日本年金機構に登録されている場合は、年金受給権者死亡届を提出する必要はありません。

年金の支給は原則として年6回に分けられ、偶数月の15日に2か月分が支給されます。

年金は亡くなった日の属する月まで支給されるので、たとえば5月1日に亡くなっても5月31日に亡くなっても、5月分の年金を受給することができます。(実際に受け取れるのは2カ月ほど先になります)

なお、亡くなった方と生計を同じくしていた遺族は、未支給年金を請求する権利があるので、未支給分が発生する場合は年金受給権者死亡届の手続きと同時に未支給請求の手続きを済ませましょう。

請求できる優先順位は、配偶者→子→父母→祖父母→兄弟姉妹→それ以外の3親等の親族の順で、優先順位が最も高い人が請求をすることになります。

未支給年金の請求は、年金支払日の翌月1日~5年以内が期限とされていますが、年金受給停止手続きと同時に済ませてしまいましょう。

(日本年金機構「年金を受けている方がなくなったとき」)

未支給年金について詳しく知りたい方は以下の記事もご覧ください。

(5)健康保険の資格喪失手続き

| 健康保険の資格喪失手続きの期限 | 健保 死後5日以内 国保 死後14日以内 |

|---|---|

| 提出書類名 | 国民健康保険以外の健康保険:健康保険・厚生年金被保険者資格喪失届 国民健康保険:国民健康保険被保険者資格喪失届 |

| 提出先 | 国民健康保険以外の健康保険:勤務先に提出 国民健康保険:市区町村に提出 |

健康保険に加入していた人が死亡した際には、被保険者としての資格を失うので、資格喪失届を提出します。

提出先と期限は加入していた健康保険の種類によって異なります。

故人の扶養に入っていた遺族は、故人と同様に死亡翌日から健康保険の資格を失うため、できるだけ早く国民健康保険加入手続きを行う必要があります。

手続き方法は、故人の死亡後14日以内に、故人の勤務先から発行された健康保険資格喪失証明書と本人確認書類を市区町村役場に提出します。(必要となる書類は自治体によって異なるため、事前に確認が必要です)

(6)後期高齢者医療・介護保険の資格喪失手続き

| 後期高齢者医療・介護保険の資格喪失手続き期限 | 後期高齢者医療 死後14日以内 介護保険 死後14日以内 |

|---|---|

| 提出書類名 | 後期高齢者医療:後期高齢者医療資格喪失届 介護保険:介護保険資格喪失届 |

| 提出先 | 市区町村役場 |

故人が75歳以上または65歳~74歳で障害がある後期高齢者だった場合、後期高齢医療被保険者証が交付されているため、死亡後は後期高齢者医療資格喪失届を提出し、保険証を返却します。

故人が65歳以上または40歳以上65歳未満で要介護・要支援認定を受けていた場合、介護保険被保険者証が交付されているため、介護保険資格喪失届を提出し、保険証を返却します。

このとき、未払い分の保険料があれば遺族が支払います。逆に、払いすぎた保険料がある場合は手続き完了後に還付されます。(※還付金は相続税の対象となります)

(7)葬儀費用補助金の受給申請

| 期限 | 葬祭を行った日または死亡の翌日から2年以内(起算日は自治体によります) |

|---|---|

| 提出先 | 健康保険:勤務先の健康保険組合または協会けんぽ 国民健康保険・後期高齢者医療制度:市区町村に提出 |

故人が国民健康保険・健康保険・共済組合・後期高齢者医療制度などに加入していた場合、加入していた保険から葬祭費・埋葬料の一部が支給されます。

一般的には、国民保険や後期高齢者医療制度からは葬祭費が支給され、健康保険からは埋葬料が支給されます。

申請をしない限り補助金は支給されないので忘れずに申請手続きを行いましょう。

(8)遺言書の有無を確認(できるだけ早めに)

| 期限 | できるだけ早く |

|---|---|

| 提出書類名 | 家事審判申立書 |

| 検認申請先 | 家庭裁判所 |

親の死後はさまざまな手続きがあり慌ただしくなりますが、それと並行して早いうちに遺言書の有無を確認することも重要です。

遺言書は下記の三種類があります。

・公正証書遺言書

・秘密証書遺言書

このうち「自筆証書遺言書」「秘密証書遺言書」が見つかった場合は、家庭裁判所での検認※が必要となります。

※検認は即日に実施することはできず、申請をしてから1か月ほどかかります。

後で詳しく解説しますが、相続財産を放棄する場合は相続開始から3か月以内に申述する必要があります。もし、検認が必要な遺言書だった場合、検認まで遺言書を開封することができないため、それまで相続する財産の内容を確認することができません。

つまり、検認が遅くなればなるほど、相続放棄の思慮期間が短くなってしまうということです。

よって、遺言書の有無はできるだけ早いうちに確認し、相続手続きの開始が遅くならないようにしましょう。

遺言書の検認とは、家庭裁判所が遺言書の形式や状態を調査・確認する手続きのことをいいます。

自筆証書遺言書・秘密証書遺言書が見つかった場合は、その場で開封せず、見つけたままの状態で家庭裁判所に持参し、家庭裁判所による検認を受けてから遺言書の内容を確認することになります。

検認せずに開封すると、遺言そのものが無効となるので注意が必要です。

なお、公正証書遺言書や自筆証書遺言書保管制度を利用している場合は、検認の必要はありません。

親の死後【必要に応じて】行う主な手続き

(1)ライフライン等の名義変更・解約

| ライフライン等の名義変更・解約の期限 | できるだけ早めに |

|---|

公共料金の名義変更やクレジットカードの解約手続きはできるだけ早く行いましょう。

契約の変更や解約、返却が必要とされる主な手続きは以下です。

- 電気・ガス・上下水道の名義変更や解約(契約会社)

- 電話(携帯電話)・インターネットの名義変更や解約(契約会社)

- クレジットカードの解約(契約会社)

- 運転免許証の返納(警察署・運転免許センター)

- マイナンバーカードの返納(市区町村役場)

- 各種保険証の返却(市区町村役場・組合)

- パスポートの返納(旅券事務所・市区町村役場)

- 銀行など契約している金融機関に連絡(契約機関)

- 各種保険会社への連絡(契約会社)

マイナンバーカードは、保険金の請求時に必要とされる場合があるので、急がずに様子をみて返却するといいでしょう。

また、パスポートや運転免許証などの証明証は死亡とともに失効するため返却の義務はありませんが、悪用防止のためにも返却したほうが望ましいでしょう。

(2)死亡一時金・寡婦年金の請求

| 死亡一時金・寡婦年金の請求期限 | 死亡一時金:死亡日の翌日から2年以内 寡婦年金:死亡日の翌日から5年以内 |

|---|---|

| 提出書類名 | 死亡一時金:死亡一時金請求書(日本年金機構HPでダウンロードできます) 寡婦年金:年金請求書(日本年金機構HPでダウンロードできます) |

| 請求先 | 市区町村役場 |

(日本年金機構「死亡一時金を受け取るとき」)

死亡一時金は、受け取る人の年齢や収入に関係なく支給されます。

ただし、以下のすべてに該当していることが条件となります。

- 国民年金の保険料を3年以上納めている(免除期間も含む)

- 故人が老齢基礎年金または障害基礎年金を受けていない

- 死亡日時点、遺族は故人と生計を同じくしていた

受給できる優先順位は、配偶者→子→父母→祖父母→兄弟姉妹で、年齢の制限はありません。

(日本年金機構「寡婦年金を受け取るとき」)

寡婦年金は、国民年金第1号被保険者の遺族である妻に支給されます。

ただし、以下のすべてに該当していることが条件となります。

- 10年以上故人と婚姻関係にある

- 故人によって生計を維持されていた

- 保険料納付期間と保険料免除期間が併せて10年以上ある

- 故人が老齢基礎年金や障害基礎年金を受けていない

- 本人が老齢年金の繰り上げ受給をしていない

受給できる期間は、妻が60歳~65歳までです。

(※故人がすでに老齢基礎年金を受け取っていた場合や、妻が老齢基礎年金を繰り上げ支給として60歳から受給していた場合は受給できません。また、妻が60歳までに再婚した場合も受給できません。)

死亡一時金と寡婦年金のどちらも受給要件に該当する場合、併用して受給することはできないため、今後の生活に有利な方を選択します。

(3)遺族基礎年金の請求

| 遺族基礎年金の請求期限 | 死亡日の翌日から5年以内 |

|---|---|

| 提出書類名 | 年金請求書(日本年金機構HPでダウンロードできます) |

| 請求先 | 市区町村役場 |

故人が公的年金に加入していて、かつ18歳未満の子どもがいる場合に支給される年金です。

遺族基礎年金の詳細は日本年金機構ホームページ内の遺族基礎年金(受給要件・対象者・年金額)にてご確認ください。

(4)遺族厚生年金の請求

| 遺族厚生年金の請求の期限 | 死亡日の翌日から5年以内 |

|---|---|

| 提出書類名 | 年金請求書(日本年金機構HPでダウンロードできます) |

| 請求先 | 年金事務所 |

故人が厚生年金に加入していた場合、生計を維持されていた妻・子・孫・55歳以上の夫・父母・祖父母などに支給される年金です。(支給額や支給期間は要件によって異なります)

遺族厚生年金の詳細は、日本年金機構ホームページ内の遺族厚生年金(受給要件・対象者・年金額)にてご確認ください。

(5)相続財産の相続放棄・限定承認の申述

| 相続財産の相続放棄・限定承認の申述の期限 | 相続開始から3か月以内 |

|---|---|

| 提出書類名 | 相続放棄:相続放棄申述書 限定承認:限定承認申述書 |

| 申述先 | 家庭裁判所 |

被相続人(故人)に大きな負債(借金)があった場合は、相続を放棄することできます。ただし、相続放棄をした場合は、マイナスの財産のみならず、プラスの財産も含むすべての財産を放棄することになるので、相続方法は慎重に考慮する必要があります。

また、プラスの財産の範囲内でマイナスの財産を弁済することができる限定承認という相続方法もあります。

いずれも、家庭裁判所に意思表示をする必要があり、その期限は相続開始から3か月以内とされています。

3か月の期限を過ぎた場合は、単純承認(すべての財産を相続する)とみなされるため、死亡後はすみやかに相続人を確定し、故人の財産や負債などを調査して相続方法を検討しなければならない点に注意しましょう。

相続放棄について詳しく知りたい方は以下の記事もご覧ください。

(6)準確定申告

| 準確定申告の期限 | 相続開始から4か月以内 |

|---|---|

| 提出書類名 | 確定申告書 |

| 提出先 | 税務署 |

故人が個人事業主で確定申告を行っていた場合は、1月1日~死亡日までの分を亡くなった年の所得として相続開始(亡くなった日の翌日)から4か月以内に申告する必要があります。

故人が会社員などの場合、確定申告は原則不要ですが例外として以下のケースがあります。

- 給与が一定額以上の人

- 給与以外の副収入がある人

- 個人事業主に雇用されていて、源泉徴収が行われていない人など

- 準確定申告が必要か不要かわからない

- 準確定申告の手続き方法がわからないなど

準確定申告について詳しく知りたい方は以下の記事もご覧ください。

(7)遺産相続手続き

| 相続税の申告手続き期限 | 相続放棄・限定承認の申述 相続開始から3か月以内 相続税の申告 相続開始から10か月以内 |

|---|---|

| 提出書類名 | 遺産相続:遺産分割協議書(遺言書がなく、遺産分割協議を行った場合) 相続税の申告:相続税申告書 |

| 提出先 | 税務署 |

遺産相続は死亡と同時に自動的に開始されます。

相続税申告をはじめとする遺産相続の手続きは、親の死後、なるべく早く取り掛かりたい手続きです。

なぜなら、遺産相続時に必要な手続きには期限が設けられているものも多いからです。

特に、次の2つの期限を意識して、早急に準備を進めましょう。

- 相続放棄もしくは限定承認の申述期限は相続開始から3か月以内

- 相続税の申告・納付は相続開始から10か月以内

重要期限① 相続放棄もしくは限定承認をするなら相続開始から3か月以内

相続開始から3か月以内までに故人のすべての財産を把握しておく必要があります。

誰が相続人となるのか、誰がどのくらい相続するのかが分からないことには相続方法を決めることもできないからです。

申述期限が過ぎた場合は、単純承認(すべての財産を相続)したとみなされるため注意が必要です。

重要期限② 相続税の申告期限は相続開始から10か月以内

相続税の申告期限が過ぎてしまった場合は、加算税とされる“延滞税”が課せられます。

相続税の申告は、確定申告とは違い非常に複雑な手続きが含まれるため、多くの時間を要することになります。

期限内に申告できるよう、相続税の申告手続きの手順を把握し、早めに取り掛かりましょう。

相続税の申告についての相談は、相続税を専門に扱っている岡野相続税理士法人にご相談ください。

相続税申告をするうえで10か月以内に行わなければならないことについて詳しく知りたい方は以下の記事もご覧ください。

親が亡くなった後は口座開設の凍結に注意

まず、銀行口座は「相続人の誰かが銀行に連絡をした後」に凍結されることを理解しておきましょう。

ひとたび口座が凍結されると、口座凍結解除の手続きを行うまでは、被相続人の預金の引き出しは一切できなくなります。

つまり、葬儀費用などを被相続人の口座から支払いたい場合でも、すぐに引き出しができなくなってしまうのです。

銀行口座の凍結解除の手続きの流れは以下の通りです。

口座凍結解除に必要な書類の収集

凍結解除の必要書類を銀行に提出

親が亡くなった後の銀行口座の解除方法について詳しく知りたい方は以下の記事もご覧ください。

相続税申告と相続手続きを専門家へご相談をされたい方へ

電話でサクッと申し込み

0120-716-476

電話受付:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

相続税申告のよくある質問

Q1.相続税の申告は必ずしなくてはいけないのですか?

A.相続税の申告が必要とされるのは、遺産の総額が基礎控除額を超えたときです。

つまり、遺産総額が基礎控除額以下であれば申告は必要ないということです。

ただし例外として、配偶者の税額軽減や小規模宅地等の特例などを利用した場合は、たとえ相続税額が0円になったとしても、相続税の申告を行う必要があります。

相続税の申告が必要か不要かの判断に自信がない場合は、税理士に相談して判断してもらえば安心です。

Q2.相続財産の評価は自分でもできますか?

A.自分で行うことは可能です。

自分で行う場合は、専門家への依頼報酬がかからないというメリットがありますが、デメリットもあるので注意してください。

自分で行う場合のデメリットとしてあげられるのは以下です。

- 相続財産の評価は複雑であるため時間と手間がかかる

- 適切な控除の活用ができず、相続税の負担額が大きくなる

- 相続税の申告内容に誤りなどが発生し、税務調査を受けることになる

- 税務調査によって、加算税のペナルティが発生することがあるなど

場合によっては、メリットよりもデメリットのほうが大きく影響することも考えられますので、まずは自分で判断をせず、相続税の申告手続きを自分でできる程度のものか相続税専門の税理士に相談してみることをおすすめします。

Q3.相続税を少しでも減らす方法はありますか?

A.相続税を少しでも減らすには、財産の評価に精通していることがポイントとなります。

特に土地の評価は非常に複雑とされ、評価額を減らすための細かな要件に精通していることが重要です。

また、すべての税理士が相続税に精通しているわけではないので、相続税を少しでも減らしたいとお考えであれば、相続税を専門としている税理士に相談するといいでしょう。

困ったときは早めに専門家に相談しましょう

(1)公的手続きに関する相談

公的手続きに関する相談は市区町村役場に相談するといいでしょう。

また、自治体のホームページでは各種手続きの手順や必要となる書類などの案内が掲載されています。実際に問い合わせる前に、ホームページで確認してみてもいいでしょう。

(2)遺産相続に関する相談

遺産相続に関する相談は、弁護士や司法書士に相談するといいでしょう。行政書士は、相続に関する書類の作成の代行が可能です。

当税理士法人では相続に強い各種専門家の紹介も行っておりますので、ぜひお問合せください。

(3)相続税に関する相談

相続税に関する相談は、相続税を専門としている税理士に相談しましょう。

税理士の中でも相続税は複雑なものとして認識されています。一般的に税理士は法人税、消費税、所得税を専門に扱っていることが多く、相続税を扱ったことがないという税理士も少なくありません。

さらに、土地の評価は特に複雑とされており、土地の評価に慣れている税理士とそうでない税理士とでは、評価額に大きく差が出ることもあります。

財産の評価額を適切に算出するには高度な知識と豊富な実務経験が必要です。

相続税に強い税理士の選び方について詳しく知りたい方は以下の記事もご覧ください。

まとめ

この記事では、親が亡くなったら必要になる手続きについて解説しました。

すべての手続きにおいて期限があり、期限を守らなければ損をしてしまうことになりかねません。

特に相続税の申告は期限内に正確に行わなければ、延滞税などのペナルティを課されてしまいます。

岡野相続税理士法人は相続を専門としており平均節税額が679万円にも達し、平均して15%の節税に成功しています。

なるべく納税額を低く抑えつつ、期限内に適正な相続税申告を行うなら、ぜひ岡野相続税理士法人へご依頼ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ