遺産相続時の振込はいつ?手続きや流れのご紹介!

「遺産相続したお金はいつ振込まれる?」これは、預貯金などの現金を相続する場合、一番気になるところでもあり、一番聞きにくい疑問でもありますよね。

今回は、「遺産相続発生時から相続したお金が振込まれるまで」の流れをご紹介し、ひとつひとつ順を追って詳しく解説していきます。

あわせて、「遺産分割前に遺産のお金が必要となったときに利用できる仮払い制度」についてもご紹介しますので、ぜひ参考にしてください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続したお金はいつ振り込まれる?

相続したお金の振り込みにかかる期間は、必要書類を提出して最短1週間ほどです。

(不備が見つかった場合や、手続きが混み合っている場合を除く)

必要書類を提出してから振込まれるまではとてもスムーズに思えますが、実はその必要書類を提出するまでがとても手間のかかる作業であり、時間を要するものなのです。

そのため、遺産相続が発生してから相続したお金が振込まれるまでの期間でみると、おおよそ1カ月~3カ月ほどの時間を有するとみておいたほうがいいでしょう。

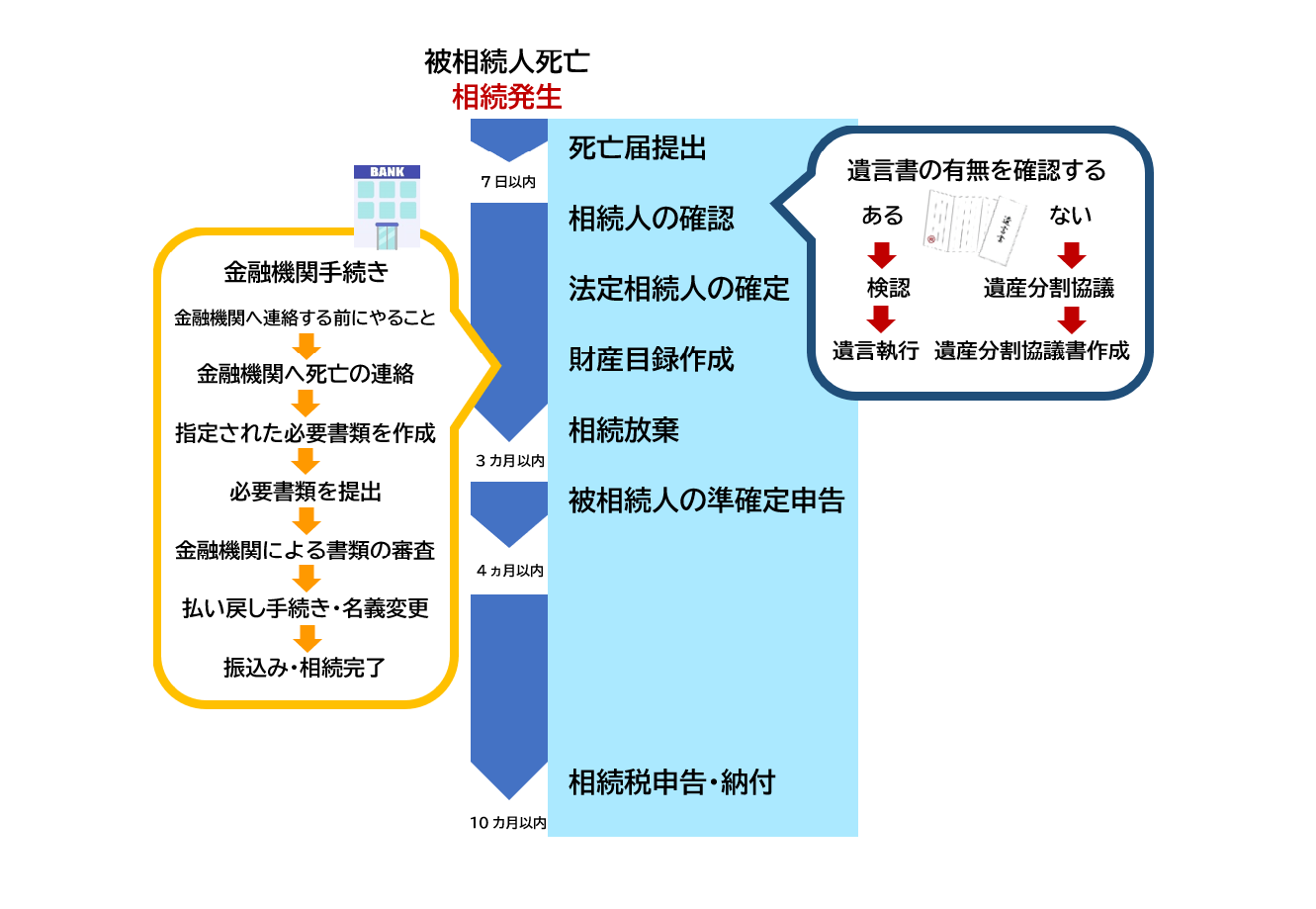

遺産相続発生からお金が振込まれるまでの流れ

遺産相続発生時からお金が振込まれるまでのおおまかな流れは、以下の通りです。

- 被相続人の死亡確認<相続開始>

- 死亡届提出(死亡から7日以内に提出)

- 相続人の確認(必要書類を取得する)

- 法定相続人の確定(1~2カ月以内が望ましい)

- 遺言書の有無を確認(相続開始すぐ)

- 遺言書がある場合は、遺言検認(自筆証書遺言書と秘密証書遺言書の場合はできるだけ早めに検認申請)。遺言書がない場合は、遺産分割協議。

- 財産目録の作成(2カ月以内が望ましい)

- 相続承認、財産放棄の選択(3カ月以内)

- 被相続人の準確定申告(4ヵ月以内)

- 遺産分割協議書の作成

- 遺言の執行・相続手続き

- 相続税申告と納付(10カ月以内)

相続の振り込みに関する、金融機関の手続き流れ(金融機関の手続きは相続手続きと並行して行う必要があります)

- 被相続人の死亡と相続開始の旨を報告

- 指定された必要書類の提出(遺産分割協議書などの提出)

- 金融機関による審査

- 払い戻し手続き・振込完了(金融機関に必要書類を提出してから1~2週間程度)

注意)被相続人の死亡を報告すると、口座が凍結されます。

凍結されると困る場合は、葬儀などが終わり、ある程度落ち着いてから報告するといいでしょう。

こうして流れをみてみると、遺産相続発生時からお金が振込まれるまでの所要期間は決して短くはないイメージですね。

では、次の項からはそれぞれの手続きを詳しく解説していきます。

法定相続人の確定

取り寄せた戸籍謄本をもとに、被相続人の出生時から死亡時までの状況をさかのぼって、過去の婚姻関係や子の有無、さらには認知している子がいるなどを明らかにし、法定相続人を確定します。

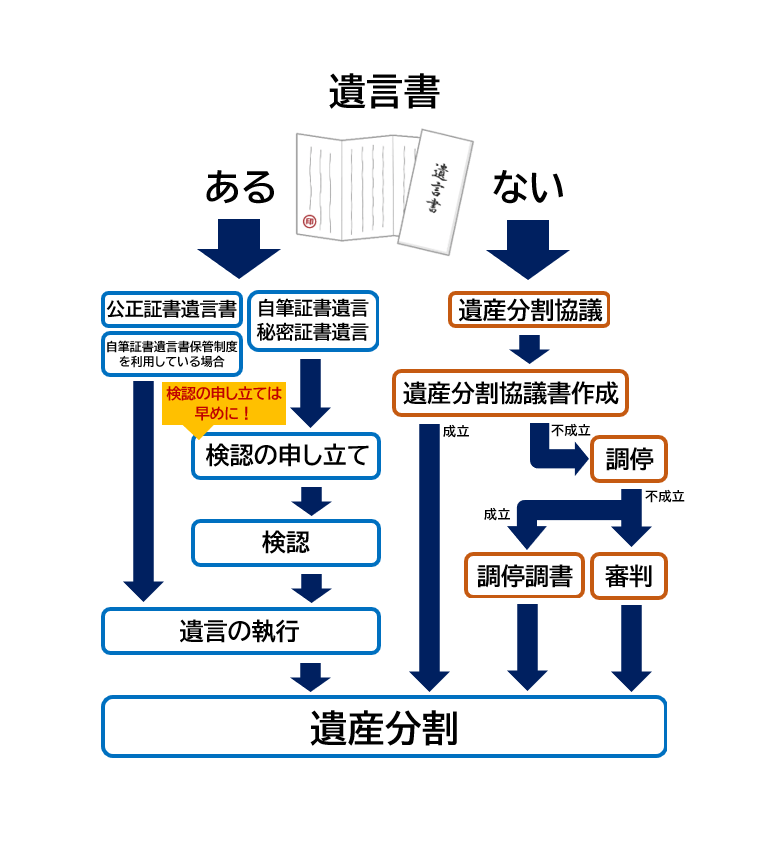

遺言書の有無を確認(相続開始時すぐ)

遺言書の有無は遺産相続の手続き方法の分かれ道です。

被相続人が亡くなったらまずは遺言書が残されていないか確認しましょう。

- 自筆証書遺言書・秘密証書遺言書がある…遺言書の検認※へすすむ

- 公正証書遺言書がある…検認の必要なし 遺言執行へすすむ

- 遺言書がない…遺産分割協議へすすむ

遺言書の【検認】と注意すべきこと(できるだけ早めに申し立てをすること!)

遺言書には主に「自筆証書遺言書」「秘密証書遺言書」「公正証書遺言書」の3種類があります。

遺言書の種類が自筆証書遺言書と秘密証書遺言書である場合は、見つかった状態のまま封を開けずに家庭裁判所で検認します。

万が一、検認前に遺言書の封を開けてしまった場合は、5万円以下の罰金が処せられます。

自筆証書遺言書に関しては、2020年7月から導入された自筆証書遺言書保管制度を利用している場合は検認の必要がありません。

提出した遺言書は家庭裁判所にて、遺言者による遺言書であることを確認し(検認)、遺言が執行されるまでその遺言書の内容を確実に保存します。

検認は、申立人や相続人の立ち合いのもと行われ、所要時間はおおよそ10~15分ほどです。

※この手続きは遺言書そのものの存在を保全することが目的であり、遺言書の内容の有効性無効性を判断する手続きではありません。

公正証書遺言書は、公証人が2人以上立ち会って作成されたものであるため、検認の必要はありません。

遺言書で注意すべきこと

自筆証書遺言書と秘密証書遺言書が見つかったら、できる限り早く検認の申し立てをしましょう。

検認の申し立てをしてから検認日まで1カ月ほどかかります。

遺言書の内容によっては、相続放棄を考えることになりますが、相続放棄は被相続人が死亡してから3カ月以内と定められています。

検認日が遅くなることを理由に、相続放棄の申述期限の延長などはありません。

それらを考えて、早めに申し立てしましょう。

財産目録の作成(2カ月以内が目安)

生前に目録を作成されている場合は、その目録内容に間違いがないことを確認してから使用します。

目録がない場合は、相続人が被相続人のすべての財産を調査して作成することになりますが、相続の内容によっては放棄を考慮する場合があるため2カ月以内を目安に作成するといいでしょう。

金融機関への連絡

被相続人の死亡届を提出した後、被相続人や相続人の必要書類を収集する作業に入りますが、同時に金融機関への手続き(死亡の連絡や相続の開始の報告など)も考えなくてはなりません。

ここで、注意しなければならない点があり、金融機関に被相続人の死亡の連絡をすると、被相続人の口座が凍結されてしまいます。すると、その口座では一切の入出金ができなくなります。

金融機関に連絡する前にやるべきことは?

先に述べた通り、被相続人の死亡を連絡すると被相続人の口座が凍結されてしまいます。

その口座での入出金が一切できなくなってしまうので、賃貸関係の入金予定がある場合は入金元への連絡を済ませておく必要があります。

あわせて、クレジット決済やその他の引き落としに関しても、契約元に連絡をして対処しておきましょう。

金融機関に被相続人の死亡と相続開始の連絡をする

被相続人の通帳・キャッシュカード等、取引内容が分かるものを準備し、被相続人の死亡を連絡します。

口座の入出金停止の手続きは金融機関窓口にて対応してもらえます。

また、金融機関によってはWebフォームを利用して申し出る方法もあります。その場合は後日、今後の手続きについて案内が郵送されてきます。

財産放棄の選択(3カ月以内)

相続内容によっては多額の借金があるなど、相続するには難しいケースもあります。

そういった場合は、相続を承認せずに放棄する選択肢もありますが、相続放棄を決定するまでの期間は相続開始から3カ月以内と定められています。

被相続人が死亡してから、葬儀や法要、様々な手続きなどを済ませ、そこから財産の目録を作成するとなると3カ月という期間は長くはありません。

さらには、先に述べたように遺言書の検認を申し立てた場合は、その検認日まで遺言書の内容が明かされることがないため、検認が遅くなればなるほど相続放棄を熟慮する期間も短くなります。

大切な人をなくし心情も落ち着かない中、現実的な手続きに直面するのはとてもつらいことですよね。しかし、遺産相続の手続きは相続人が多いほど長い時間を要する傾向があるので、早めに開始することが望ましいでしょう。

遺産分割協議書の作成

遺言書がない場合は、すべての相続人が参加して分割方法を話し合います(遺産分割協議)。

遺産分割協議がまとまったら遺産分割協議書を作成します。

協議がまとまらない場合➡家庭裁判所での調停

調停が成立しなかった場合➡裁判所で法律に基づいた審判

遺言の執行・相続手続き

遺言で指定されている遺言執行者※がいる場合や、遺言書の内容により遺言執行者を選任しなければならない場合は、その遺言執行者に従って進めます。

【遺言執行者】

遺言の内容を確実に実行する執行人。

遺言執行者は必ず選任するものではありませんが、利害関係のない中立な立場で進めることができるため、スムーズに実行できるメリットがあります。

遺言執行者を必要とする場合は、家庭裁判所で遺言執行者の選任の申し立てをします。

遺産分割協議書がある場合は、協議書に記載されている内容に沿って相続を実行します。

金融機関の手続き

- 金融機関から指定された必要書類を準備し提出(必要書類は相続形態によって異なり、各金融機関に確認して準備します)

- 金融機関による必要書類の審査(提出書類に不備が見つかった場合や、手続きが込み合っている場合は手続きの完了まで1カ月ほどかかることがあります。)

- 払い戻し手続きもしくは名義変更

- 代表相続人の口座へ振り込み完了・相続金の受け取り

※払い戻し手続き…被相続人の預金を解約し、相続人の口座にお金が振込まれる手続き

※名義変更…被相続人名義の口座を、ひとりの相続人の名義に変更する手続き

各金融機関の必要書類提出から手続き完了までのおおよその所要期間

- ゆうちょ銀行 1週間~2週間程度(公式HPで確認)

- 三菱UFJ銀行 2週間程度(公式HPで確認)

- 新生銀行 2週間程度(公式HPで確認)

- りそな銀行 (公式HPでの明記なし)

- JAバンク (公式HPでの明記なし)

- 横浜銀行 (公式HPでの明記なし)

- 三井住友銀行 (公式HPでの明記なし)

- みずほ銀行 (公式HPでの明記なし)

各金融機関によって手続き完了までの所要期間は異なりますが、おおよそでみると1~2週間程度というのが平均的なようですね。

ここでは公式ホームページ上での情報をご紹介しているので、詳細を知りたい場合は被相続人が契約していた金融機関へ直接問い合わせてみるといいでしょう。

遺産分割前に遺産のお金が必要になった!!

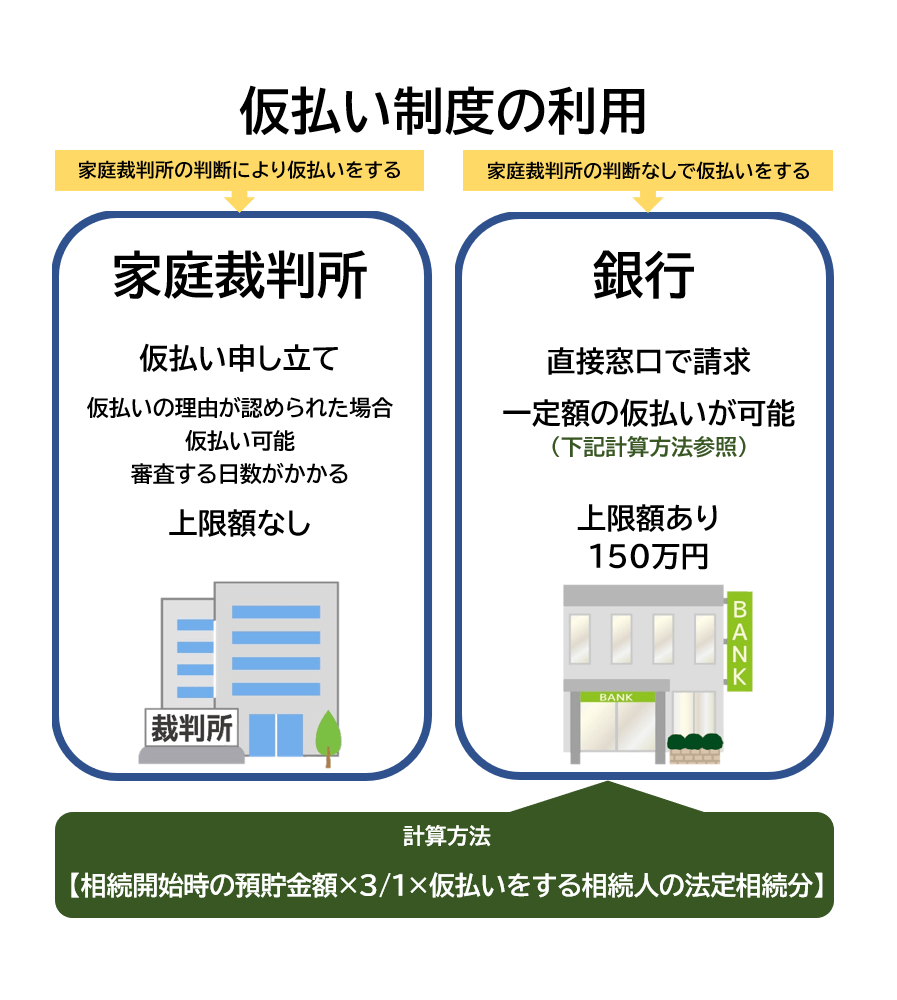

遺産が分割される前に遺産のお金が必要となった場合、「仮払い制度※」を利用してお金を引き出す方法があります。

仮払い制度

被相続人の配偶者の当面の生計や、葬儀費用の支払いのために遺産であるお金が必要になった場合、凍結された口座から一定額引き出せる制度です。

この制度は「家庭裁判所の判断により仮払いをする方法」と「家庭裁判所の判断なしで仮払いをする方法」があります。

家庭裁判所の判断により仮払いをする

これは、家庭裁判所に仮払いの申し立てをしてお金を引き出す方法です。

お金の必要性が認められると、預貯金の全てまたは一部が仮払いされます。

家庭裁判所での仮払い制度のメリットは、仮払い額の上限がないことですが、申し立てをしてから、日数がかかるのがデメリットです。

家庭裁判所の判断なしで仮払いをする

これは、金融機関窓口に直接依頼してお金を引き出す方法です。

家庭裁判所での仮払い額には上限がありませんが、金融機関での仮払いは150万円までと上限が定められており、相続人が単独で仮払いができる金額は以下の計算で決まります。

注1)同一の金融機関に口座が2つ以上あっても、上限額は合計して150万円です。

注2)相続人が単独で仮払いができる金額は金融機関ごとに150万円です。

金融機関での仮払い額計算方法

【相続開始時の預貯金額×1/3×仮払いをする相続人の法定相続分】

仮払いができる金額は、仮払い額計算方法で出た金額、もしくは上限である150万円のいずれか低い方の金額です。

いずれにおいても、仮払いしたお金は遺産からのお金であることから、遺産分割時にはその仮払い分も調整して分割されます。よく考慮した上で活用しましょう。

仮払い制度を利用するにあたっての注意

相続放棄ができなくなる可能性があります!

仮払い制度は被相続人の預貯金口座から引き出して利用するものです。

そのため、仮払いをしたことを単純承認したものとみなされてしまい、後に借金などが判明しても相続放棄ができなくなる可能性があります。

また、他の相続人から「葬儀以外のものでお金を使用したのではないか?」という疑惑をもたれトラブルに発展する恐れもあります。

仮払い制度を利用する際には、そのお金を何に使用したのかがはっきりわかるよう、葬儀費用の領収書などの記録を残しておくことが大切です。

また、仮払い制度の他に、遺産相続前にお金を取得する方法として被相続人の死亡保険金を請求する方法もあります。

お金を必要としている相続人が受取人になっている場合は、この方法を活用するのも一つの案です。

相続税申告の依頼は岡野相続税理士法人がおすすめ

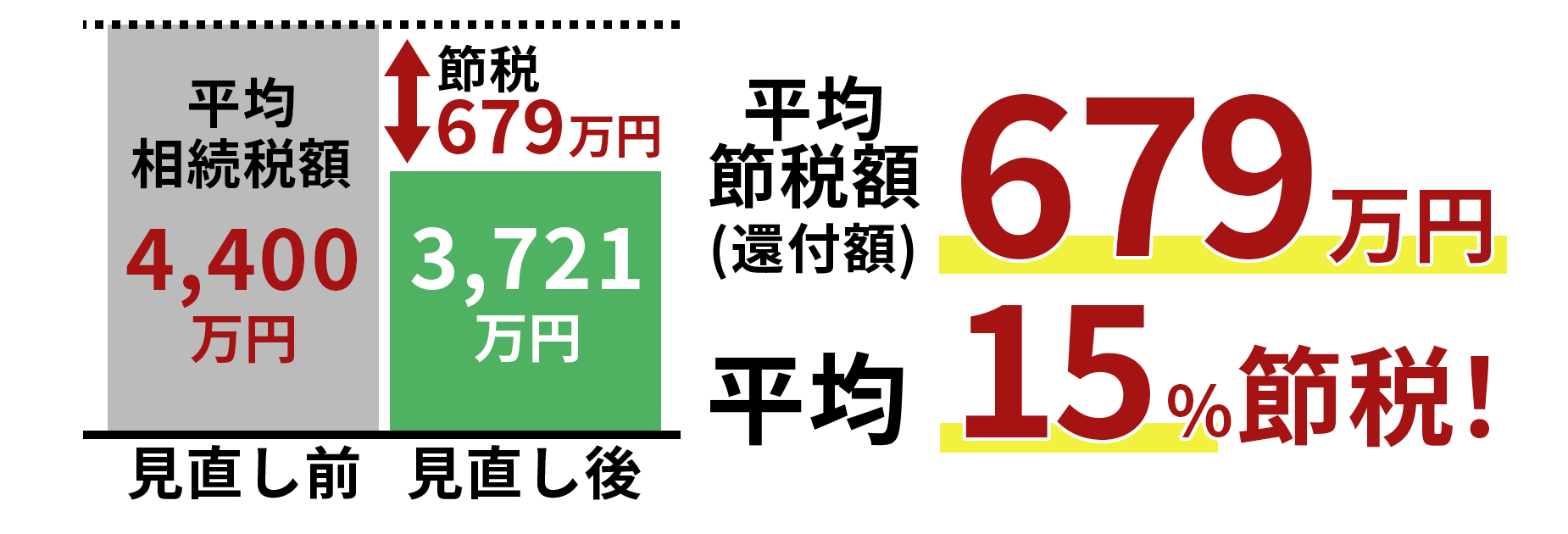

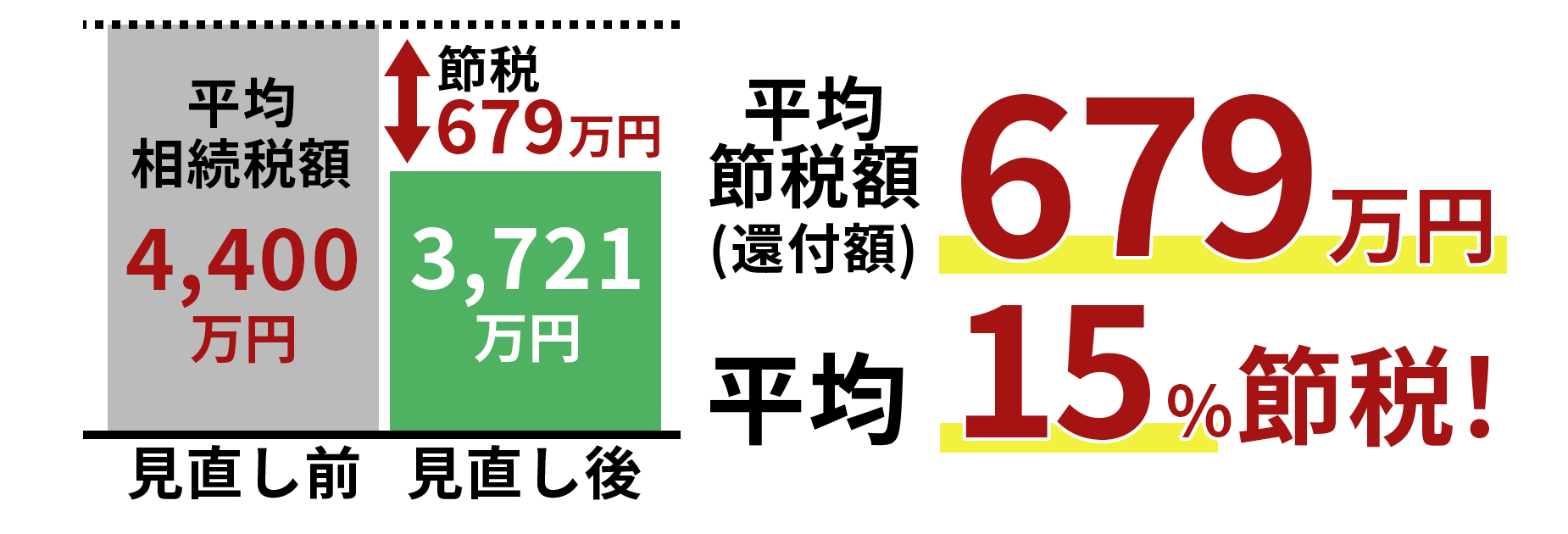

(1)相続税平均節税額(還付額)679万円

岡野相続税理士法人は、相続税専門の税理士法人として19年以上お客様のサポートをしてきており、相続税還付成功件数は、累計190億円/2,801件(2024年10月末時点)。 相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は679万円で、平均して15%の節税を実現しています。

※還付額190億円÷相続税還付成功件数2,801件=平均節税額(還付額)679万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。 なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。 その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続 税額が2億円超の減額に繋がった事例もあります。 岡野相続税理士法人は年間7,399箇所(2023年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。 これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,801件)

岡野相続税理士法人の相続税還付成功件数は、累計2,801件(2024年10月末時点累計)にも及びます。 つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。 これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

さいごに

金融機関に必要書類を提出してからお金が振込まれるまではさほど期間を要するものではなく、むしろそれまでの手続きまでが手間がかかり、時間を要するものだと分かりました。

お金を取り扱う手続きはあらゆる決まり事があり、本当に複雑ですよね。

当税理士法人は、相続税申告手続き以外の業務が発生した場合、弁護士や司法書士の紹介が可能です。

弁護士や司法書士の紹介のみご希望の方は、お問い合わせ時にその旨をお伝えください。

凍結されてしまった場合については、口座凍結後の預金の引き出しを参照してください

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。