遺産相続の数ある手続き、何をいつまでに、全体の流れを把握!

遺産相続の手続きは、故人(被相続人)が亡くなったときから、通夜や葬儀の手続きにはじまり、実にさまざまな手続きを行わなければなりません。

これまでの記事でも、相続開始(被相続人が亡くなった翌日)から相続税の申告(および納付)までの手続きやその流れなどについて触れてきましたが、相続税の申告を済ませたあとも、さまざまな手続きが必要になる場合があります。

そこで、今回の記事では、遺産相続に関する手続きにはどんなものがあるのか、それぞれの期限とあわせて解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

死亡日から7日以内に行いたい相続手続き

死亡診断書を入手

大切な家族が亡くなると、悲しみに暮れるいっぽうで、通夜や告別式といった葬儀の手配などさまざまな手続きに追われることになります。

人が亡くなった場合、相続発生(死亡を知った翌日)から7日以内に故人の死亡地か本籍地、届出人の所在地の役所に「死亡届」を提出しなければなりません。この死亡届を手に入れるためにも、被相続人が亡くなったら、まずは病院で「死亡診断書」を入手する手続きを行います。

| 死亡診断書の入手先 | 病院 |

|---|---|

| 死亡診断書の手続きにかかる費用 | 5,000円程度(目安) |

| 死亡診断書の手続きにかかる時間 | 即日 |

| 死亡診断書の手続きに必要なもの | 印鑑など |

| 死亡診断書の提出先 | 死亡地または本籍地の市区町村役場、届出人の所在地の役所 |

死亡届および火葬許可証申請書を提出

「死亡届」は死亡診断書と一体になっているため(左が死亡届、右が死亡診断書)、病院で死亡診断書を発行してもらった時点で入手できます。

必要事項を記入し、死亡届と一緒に「火葬許可証申請書」を市区町村役場に提出すると、「火葬許可証」が交付されます。葬儀の申し込みにはこの火葬許可証が必要になります。

死亡診断書の内容はその後の手続きでも必要になるため、提出前にコピー(5部)をとっておくようにしましょう。

死亡届の入手、提出

| 死亡届の入手先 | 病院、役所戸籍係 |

|---|---|

| 死亡届の入手手続きにかかる時間 | 即日 |

| 死亡届の提出の際に必要なもの | 死亡届、死亡診断書(自分の控えも含め提出前にコピーを5部ほど用意)、届人の身分証明書、印鑑など |

| 死亡診断書の提出先 | 死亡地または本籍地の市区町村役場、届出人の所在地の役所 |

死亡日から10日以内に行いたい相続手続き

葬儀の申し込み

葬儀業者に「火葬許可証」を提示して、通夜や告別式といった葬儀の手配を行います。通夜や告別式などの葬儀費用は相続財産の控除の対象となるので、領収書を受け取り保管しておきましょう。

年金受給停止の手続き

故人(被相続人)が年金受給者である場合、厚生年金であれば死亡を知った翌日から10日以内に受給停止の手続きを、住民票にある住所地の管轄の社会保険事務所で行わなければなりません(国民年金の場合は期限が死亡を知った翌日から14日以内となります)。

年金受給停止の手続きには、年金証書、死亡診断書、戸籍謄本などが必要となります。

| 年金受給停止手続きを行う場所 | 故人の住民票の管轄の社会保険事務所 |

|---|---|

| 年金受給停止手続きにかかる費用 | 無料 |

| 年金受給停止手続きにかかる時間 | 即日 |

| 年金受給停止手続きに必要なもの | 年金証書、死亡診断書、戸籍謄本、印鑑など |

死亡日から14日以内に行いたい相続手続き

国民健康保険の資格喪失届の提出

故人(被相続人)が国民健康保険に加入していた場合、死亡を知った翌日から14日以内に国民健康保険の資格喪失届を市区町村役場に提出しなければなりません。

故人(被相続人)が75歳以上の場合、後期高齢者医療資格喪失届を提出します。喪失届を提出する際には、健康保険証を返却します。

| 国民健康保険の資格喪失届の入手先 | 故人の住所がある市区町村役場 |

|---|---|

| 手続きにかかる費用 | 無料 |

| 手続きにかかる時間 | 即日 |

| 手続きに必要なもの | 国民健康保険資格喪失届 後期高齢者医療資格喪失届(故人が75歳以上の場合) 国民健康保険の保険証 高齢受給者証(あれば限度額適用認定証) 死亡を証明するもの(戸籍謄本や死亡届のコピー) 手続きする人の本人確認ができるもの(運転免許証など) 印鑑など |

| 書類の提出先 | 故人の住所がある市区町村役場 |

介護保険の資格喪失届の提出

故人(被相続人)が介護保険の被保険者である場合、資格喪失届を市区町村役場に提出しなければなりません。要介護認定を受けていた場合、死亡を知った翌日から14日以内に「介護被保険者証」も返還します。

また、65歳以上の方が亡くなった場合、未納保険料がある場合は相続人に請求が行き、納め過ぎている場合は相続人に還付されます。

なお、手続きには介護保険の資格喪失届や介護被保険者証が必要になります。

| 介護保険の資格喪失届書類の入手先 | 故人の住所がある市区町村役場 |

|---|---|

| 手続きにかかる費用 | 無料 |

| 手続きにかかる時間 | 即日 |

| 手続きに必要なもの | 介護保険の資格喪失届、介護保険被保険者証など |

| 書類の提出先 | 故人の住所がある市区町村役場 |

世帯主変更届の提出および住民票の除票を取得

市区町村役場に「死亡届」を提出すると、故人が住民票から自動的に抹消される仕組みになっています。そのため住民票の抹消届の手続きは必要ありませんが、故人が世帯主であった場合には、世帯主変更届の提出が必要となります。

住民登録が抹消された住民票の除票は、相続税の申告手続きにおいて必要となるため、取得する必要があります。手続きは、住民基本台帳カードなど届出人の身分証明書を持参のうえ、故人が住んでいた市区町村役場にて行います。

〈世帯主変更届〉

| 世帯主変更届の入手先 | 故人の住所がある市区町村役場 |

|---|---|

| 手続きにかかる費用 | 無料 |

| 手続きにかかる時間 | 即日 |

| 手続きに必要なもの | 届出人の本人確認できるもの(運転免許証など)、印鑑など |

| 書類の提出先 | 故人の住所がある市区町村役場 |

〈住民票の除票〉

| 住民票の除票の入手先 | 故人の住所がある市区町村役場 |

|---|---|

| 手続きにかかる費用 | 300円(戸籍証明等の取得にかかる費用) |

| 手続きにかかる時間 | 即日 |

| 手続きに必要なもの | 住民基本台帳カードなど届出人の身分証明書など |

| 書類の提出先 | 故人の住所がある市区町村役場 |

できるだけ早く行いたい相続手続き

生命保険金の受取申請

故人(被相続人)が生命保険に加入していた場合、受取人になっている人は生命保険会社に連絡して保険金の受取申請を行います。生命保険金は受取人固有の財産となるため、他の相続人に許可をとる必要はありません。

| 書類の入手先 | 加入している生命保険会社または生命保険会社のWebサイト |

|---|---|

| 書類の提出先 | 加入している生命保険会社または生命保険会社のWebサイト |

金融機関への連絡

故人(被相続人)が口座名義人になっている金融機関に連絡をして、名義人が死亡した旨を伝え、預金口座を凍結させます。そのまま放置しておくと、他の相続人が口座から勝手に出金する恐れがあります。死亡届を提出した時点で口座が凍結すると思っている方もいますが、これは間違いです。誰かが亡くなったということは個人情報なので、死亡届を受理した役所が銀行等に知らせることはありません。

銀行口座の凍結解除の手続き

口座が凍結されると、たとえ通帳やキャッシュカードがあり、暗証番号がわかっていても、凍結解除の手続きをしなければ、口座から現金を下ろすことはできません。

※仮払い制度を利用すれば、制限額付きで、お金をおろせる可能性があります。

口座凍結解除の手続きの流は次の通り。

| 手続きを行う場所 | 故人が口座名義人になっている金融機関 |

|---|---|

| 手続きにかかる費用 | 450円(戸籍取得にかかる一通あたりの費用) |

| 手続きにかかる時間 | 窓口での手続きは即日(口座凍結解除までは、必要書類を提出後約10営業日程) |

| 手続きに必要なもの | 被相続人の通帳・証書 キャッシュカード等 遺言書(遺言書がある場合) 遺産分割協議書(遺産分割協議書がある場合) 相続関係届出書(遺言書、遺産分割協議がない場合) 検認調書または検認済証明書(遺言書がある場合) 被相続人の戸籍謄本 相続人全員分の戸籍謄本(遺言書がない場合) 相続人の印鑑証明書(遺言書がある場合は遺言執行者のもの、遺言書がない場合は相続人全員分) 遺言者の選任審判書謄本(遺言書があり、遺言執行者が選任されている場合)など |

※各銀行によって必要となる書類が異なります。

公共料金や各種サービスの変更と解約(※)

故人(被相続人)の銀行口座が凍結されると公共料金や各種サービスの引き落としが滞ってしまうため、支払い方法や各種サービスの変更や解約などを行うようにしましょう。

・電気、水道、ガス、携帯電話、固定電話、インターネット回線、運転免許証、パスポート、クレジットカードなど

| 手続きを行う場所 | 各サービスの連絡窓口 |

|---|

遺言書の有無の確認

遺言書がある場合は遺言に書かれた内容に従って遺産を分け、遺言書がない場合、遺産は相続人全員で集まって分け方を決めます。このように、遺産相続の手続きにおいて、遺言書の有無は大きなポイントです。そこで、まずは遺言書が残されているか確認します。

遺言書の検認

一般的な遺言書には、「公正証書遺言」、「自筆証書遺言」、「秘密証書遺言」があり、遺言書が「自筆証書遺言」、「秘密証書遺言」だったときは、家庭裁判所で検認の申し立てを行います。

検認を受けずに開封すると偽造や変造を疑われることがあり、法律では5万円以下の過料が課せられることになっています。

| 手続きを行う場所 | 家庭裁判所 |

|---|---|

| 手続きにかかる費用 | 収入印紙800円分(遺言書一通につき) |

| 手続きに必要なもの | 戸籍書類、申立書類など |

相続人の確認

遺産相続において、誰が相続人であるかを把握することはとても重要です。例えば、遺言書に「すべて長男に相続させる」と特定の人物が書かれている場合は話が早いのですが、遺言書がない場合、民法で定められたルールに則って「法定相続人」を確定させます。

故人(被相続人)に離婚歴があって前妻との間に子どもいるケースもあるため、法定相続人となる人全員を、出生から死亡まで途切れのない戸籍を調べて確定させます。

| 手続きを行う場所 | 故人の住所がある市区町村役場 |

|---|---|

| 手続きにかかる費用 | 450円(戸籍取得にかかる一通あたりの費用) |

| 手続きにかかる時間 | 窓口の場合は即日、郵送の場合は2~3日 |

| 手続きに必要なもの | 法定相続人の戸籍書類、法定相続人全員の同意 など |

相続財産の確認

相続人たちで「遺産分割協議」を行うためにも、故人(被相続人)が所有していた全財産を確認する必要があります。

預貯金は取引のある金融機関で確認でき、不動産は毎年5月頃に送られてくる「固定資産税の課税明細書」や、市区町村役場の資産税課で名寄帳をもらうことができます。

また、相続する財産には借金がある場合もあるのでしっかりと確認しておきましょう。

財産を確認する場所や確認する上で必要になる書類や手続きは以下の通りです。

| 不動産 | 登記簿謄本、固定資産税納税通知書、権利書(登記識別情報通知、登記済証) |

|---|---|

| 借地権・借家権 | 登記簿謄本、賃貸借契約書、不動産業者への問い合わせ |

| 貯金・現金 | 自宅金庫、通帳、カード、銀行の残高証明 |

| 生命保険金 | 生命保険の証券、保険会社への問い合わせ |

| 株式や他の有価証券 | 証券会社から送付される通知書、証券会社への問い合わせ |

遺産分割協議の開始

遺言書が残されていなかった場合、民法が定める法定相続人全員で遺産をどう分配するか遺産分割協議を行います。死亡を知った翌日から3ヵ月以内には、単純承認・限定承認・相続放棄など、相続の選択が迫られるため、遺産分割協議はできるだけ早めに開始したいものです。

死亡日から3ヵ月以内に行いたい相続手続き

単純承認・限定承認・相続放棄の選択

相続人が被相続人の財産を相続する場合、プラスの財産より借金などのマイナスの財産が上回ることもあり、なかには「相続したくない」というケースも出てきます。そこで相続人は相続の方法を、「単純承認」「限定承認」「相続放棄」の3つから選ぶことができます。

「単純承認」は、特別な手続きなしに、被相続人の財産を無条件で相続することです。被相続人の死亡を知った翌日から3ヵ月以内に、限定承認や相続放棄の手続きを行わなかった場合は自動的に財産を相続することになります。

「限定承認」は、相続した財産の中に借金などマイナスの財産がある場合、プラスの財産で支払える分だけ支払う制度です。この場合、相続人全員の合意を得た上で、被相続人の死亡日から3ヵ月以内に家庭裁判所に申述します。

「相続放棄」は、被相続人が多額の債務を抱え、相続した財産において明らかにマイナスの財産が多い場合に、相続を放棄するという方法です。相続放棄は1人で決断でき、行う場合は相続発生から3ヵ月以内に家庭裁判所に申述します。一度放棄すると撤回できないので慎重に決断しましょう。

相続の承認または放棄の期間延長の申請

被相続人の死亡日から3ヵ月以内に、相続するか否か選択できない場合、家庭裁判所へ申し立てすることで期間を延長することができます。

死亡日から4ヵ月以内に行いたい相続手続き

被相続人の所得税の準確定申告

「準確定申告」とは、確定申告が必要な被相続人が確定申告をしないまま年の途中で亡くなった場合、相続人が被相続人に代わって行う確定申告のこと。通常の確定申告と同様に、被相続人が2,000万円以上の給与所得がある場合、この申告が必要となります。

通常、確定申告は事業年度の翌年の2月16日~3月15日に申告手続きを行いますが、準確定申告の期限は死亡を知った翌日から4ヵ月。期限を過ぎると延滞税などがかかる恐れがあります。

| 書類の提出先 | 故人の住所地を管轄する税務署 |

|---|

死亡日から10ヵ月以内に行いたい相続手続き

遺産分割協議書の作成

相続人全員で遺産分割協議を行い、それぞれの相続分が確定したら「遺産分割協議書」を作成します。

遺産分割協議書は、不動産や金融機関などでの手続きで必要になることがあります。相続人全員分を作成し、各相続人が1通ずつ保管することで、相続手続きをスムーズに進めることができます。

各種の相続手続き

遺産分割協議書を作成したら、その内容に応じて遺産の相続手続きを行います。預貯金を相続する場合は払い戻しの手続きを、不動産を相続する場合は名義書換の手続きを行います。名義書換の手続きを行わないまま相続人が亡くなってしまった場合、次の相続人の手続きがとても複雑になってしまいます。

相続税申告と納付手続き

相続税申告は、相続した遺産の総額が相続税の非課税枠である「基礎控除」の範囲を超えている場合にその義務が発生します。相続した遺産の総額が基礎控除の範囲内なら、相続税を申告する必要はありません。

基礎控除の額は3,000万円を基本とし、法定相続人が増えるごとに600万円ずつ増えていきます。つまり、法定相続人が1人の場合は3,000万円+600万円=3,600万円。2人の場合は3,000万円+1,200万円=4,200万円。3人の場合は3,000万円+1,800万円=4,800万円となります。

相続した遺産の総額が基礎控除の範囲を超えている場合は申告が必要となるので、申告期限(被相続人の死亡を知った翌日から10ヵ月以内)までに相続税を申告・納付しなくてはなりません。

| 申告書の提出先 | 故人の住所地を管轄する税務署 |

|---|---|

| 相続税の納付先 | 税務署および金融機関 |

死亡日から1年以内に行いたい相続手続き

遺留分侵害額請求の手続き

配偶者や子どもなど被相続人の兄弟・姉妹以外の近親者には、「遺留分」という最低限保障されている遺産取得分があります。例えば、被相続人が遺言状を残していて「遺産はすべて長男に相続させる」といったように、遺言で遺産相続割合が極端に少なく設定されていることに対し不服を申し立てる場合(上記の場合、次男は長男に対して)、相続人には「遺留分」を確保する権利「遺留分侵害額請求権」があります。

この手続きの期限は、被相続人の死亡を知った翌日から1年以内。相続開始から10年経ってしまうと、相続のことを知らなかったとしても遺留分侵害額請求はできなくなってしまいます。

| 手続きを行う場所 | 家庭裁判所 |

|---|---|

| 手続きにかかる費用 | 1,200円(収入印紙代) |

| 手続きに必要なもの | 申立書(裁判所のHPからダウンロード可能) 故人の戸籍謄本 申立人の戸籍謄本 請求を申し立てる相手の戸籍謄本 遺産目録 当事者目録など |

死亡日から2年以内に行いたい相続手続き

葬祭費・埋葬費の給付申請

故人(被相続人)が国民健康保険などに加入していた場合、喪主が葬祭費や埋葬費の給付を受けることができます。

故人が国民健康保険に加入していた場合、葬祭費は期限内に市区町村役場の保険年金課に申請することで50,000~70,000円が給付され、協会けんぽ等の社会保険に加入していた場合、埋葬費は健康保険協会に申請することでおよそ50,000円が給付されます。

〈葬祭費の支給〉

| 手続きを行う場所 | 故人の住所がある市区町村役場 |

|---|---|

| 給付される金額 | 50,000円~70,000円 |

| 手続きに必要なもの | 申請する人が本人確認できるもの、喪主の確認ができる書類(葬儀でかかった領収書など)、通帳、印鑑など |

〈埋葬費の支給〉

| 手続きを行う場所 | 健康保険組合、社会保険事務所 |

|---|---|

| 給付される金額 | 50,000円 |

| 手続きにかかる時間 | 窓口の場合は即日、郵送の場合は2~3日 |

| 手続きに必要なもの | 健康保険埋葬料支給申告書、死亡診断書、埋葬許可証、葬儀費用の領収書など |

高額療養費の払い戻し申請

故人(被相続人)の生前の医療費において、1ヵ月のうちに支払う医療費が高額になった場合、超過分の払い戻しを受け取れる制度「高額療養費制度」があります。対象となるのは、国民健康保険や健康保険組合など公的医療保険に加入している人物で、受給額は年齢や所得によって異なります。

70歳以上で一般的な所得の方の場合、1ヵ月の負担限度額は44,400円ですが、1ヵ月に医療費として70,000円支払った場合、25,600円が超過分となり、手続きすることでこの超過分が払い戻しされます。

1ヵ月の医療費が高額で支給条件に該当する場合、市区町村役場や健康保険組合から通知が届きます。申請の期限診療を受けた翌月初日から2年以内。故人(被相続人)の死亡後に支給された金額は相続財産に含まれることを把握しておきましょう。

| 手続きする場所 | 健康保険証に記載の協会けんぽ支部 |

|---|---|

| 手続きに必要なもの | 高額療養費支給申請書、故人との関係を証明する戸籍の写し、医療費の領収書など |

死亡日から3年以内に行いたい相続手続き

生命保険金の請求

保険の契約者あるいは保険の受取人になっている人が生命保険金の請求手続きを行います。手続きは、生命保険会社のWebサイトまたは保険証書に記載されている連絡先にアクセスします。生命保険金の請求期限は、被相続人の死亡を知った翌日から3年以内です。

| 手続きする場所 | 生命保険会社のWebサイトなど |

|---|---|

| 手続きに必要なもの | 請求書 被保険者の住民票 受取人の戸籍抄本 印鑑証明 死亡診断書 保険証券など |

死亡日から3年10ヵ月以内に行いたい相続手続き

相続税軽減の手続き

相続税にはさまざまな軽減措置がありますが、遺産の分割協議がまとまらない「未分割」の状態で申告・納税を行った場合、「配偶者控除」や「小規模宅地等の特例」などの軽減措置が適用されない場合があります。

未分割で申告・納税を行った後で遺産分割協議がまとまり、相続税の修正申告や更正の請求の手続きを行う場合、申告時に「申告期限後3年以内の分割見込書」を予め税務署に提出しておく必要があります。

これを提出した上で、被相続人が亡くなってから3年10ヵ月以内に遺産分割協議をまとめ、その後4ヵ月以内に税務署に更正の請求を行うことで、配偶者控除や小規模宅地等の特例の軽減措置を受けることができます。

〈申告期限後3年以内の分割見込書〉

| 書類の入手先 | 国税庁のHPからダウンロード可能 |

|---|---|

| 書類の提出先 | 故人の住所地を管轄する税務署 |

死亡日から5年10ヵ月以内に行いたい相続手続き

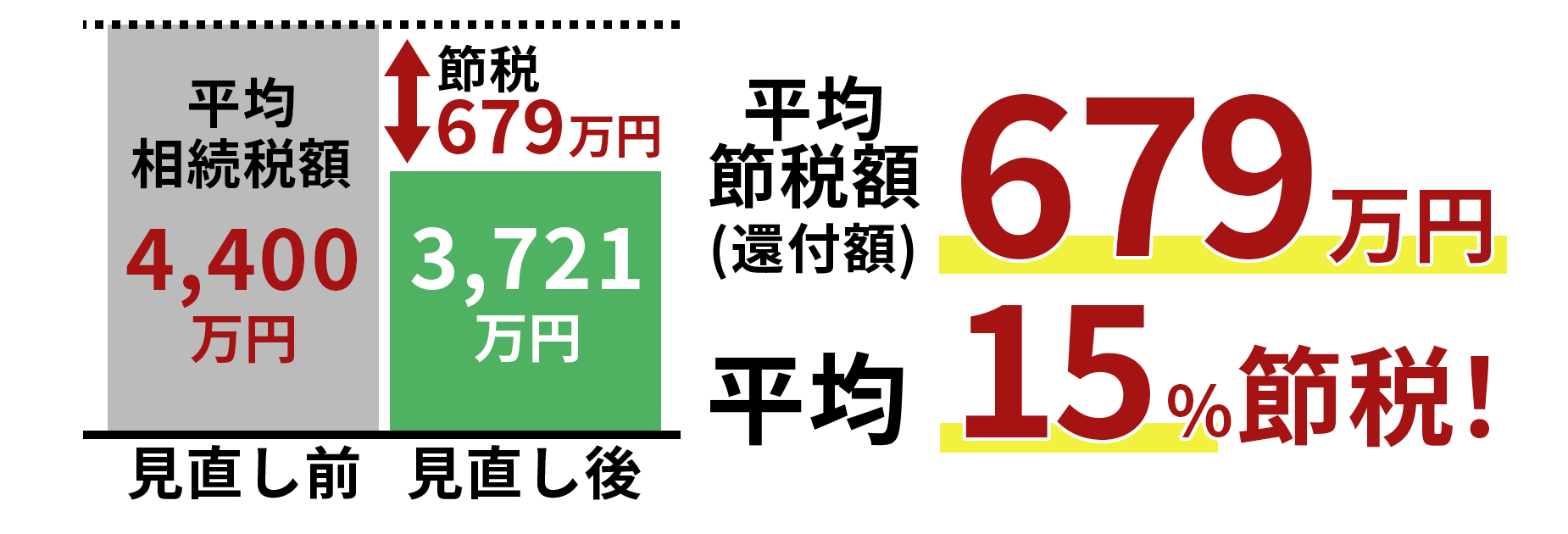

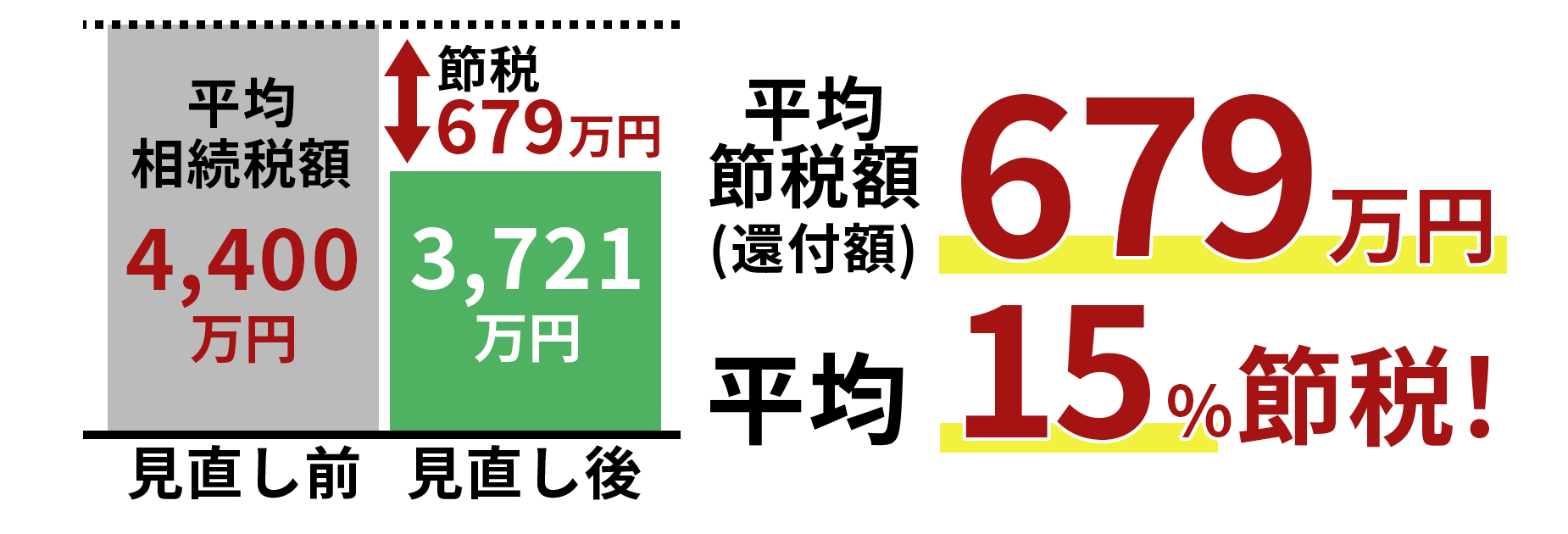

相続税還付の手続き

相続税の申告時に、申告書の提出とともに納税を済ませますが、この際、税務署に払い過ぎているケースがあり、専門家の指摘などによって払い過ぎた分が返金されることがあります。

「相続税還付」はこのように払い過ぎた相続税を取り戻す手続きで、「更正の請求」とも呼ばれています。期限は被相続人の死亡を知った翌日から5年10ヵ月以内です。

とても複雑な遺産相続の手続きのなかでも、相続税還付(更正の請求)の手続きはかなりの専門性を要するため、その道の専門家(相続税の申告などに詳しい税理士)にご依頼されることをおすすめします。

遺産相続の手続きはぜひ専門家のアドバイスを

遺産相続においては実にさまざまな手続きを行わなければならず、手続きする先も、市区町村役場の各課、税務署、金融機関とバラバラで、提出する書類も膨大な量にのぼります。しかも、手続きには期限が定められているものもあり、期限を過ぎると罰則を受けることに…。

今回ご紹介した内容をもとに、段階ごとに必要となる手続きを把握し、ひとつずつ確実に行っていくことを心掛けてください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。