遺産を子どもが相続!相続順位やトラブル対処法について解説

遺産を相続する場合、遺言書が無い場合は相続順位に沿って、法定相続人が財産を受け継いでいきます。被相続人の子が相続人となる時には、どのようなトラブルが起きやすいでしょうか。

この記事では、子どものみで遺産を相続する場合に発生しやすい相続トラブルやその対処法、さらに子どもに相続させたくないときの対処法もあわせて解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

法定相続人とは?

法定相続人とは民法で定められた相続人のことです。

相続は、遺言書がある場合は遺言書に沿って行われます。しかし「遺言書がない」、もしくは「遺言書に特に記載されていない遺産を相続しなければならない」場合は、法定相続人が遺産を相続します。

民法では遺産を相続する範囲や順番、相続分(相続する割合のこと)など、相続に関するルールが決められています。遺産分与について話し合う遺産分割協議も、このルールにほぼ則って行われます。

法定相続人の範囲と相続順位

民法で定めている相続人を「法定相続人」は以下の通りです。

- 被相続人の配偶者※

- 被相続人と血縁のある人(血族)

※被相続人の配偶者は常に相続人となりますが、ここに示す配偶者とは被相続人と「法律婚をしている配偶者」のことです。内縁関係や同性のパートナーは民法上、相続人とは認められていません。

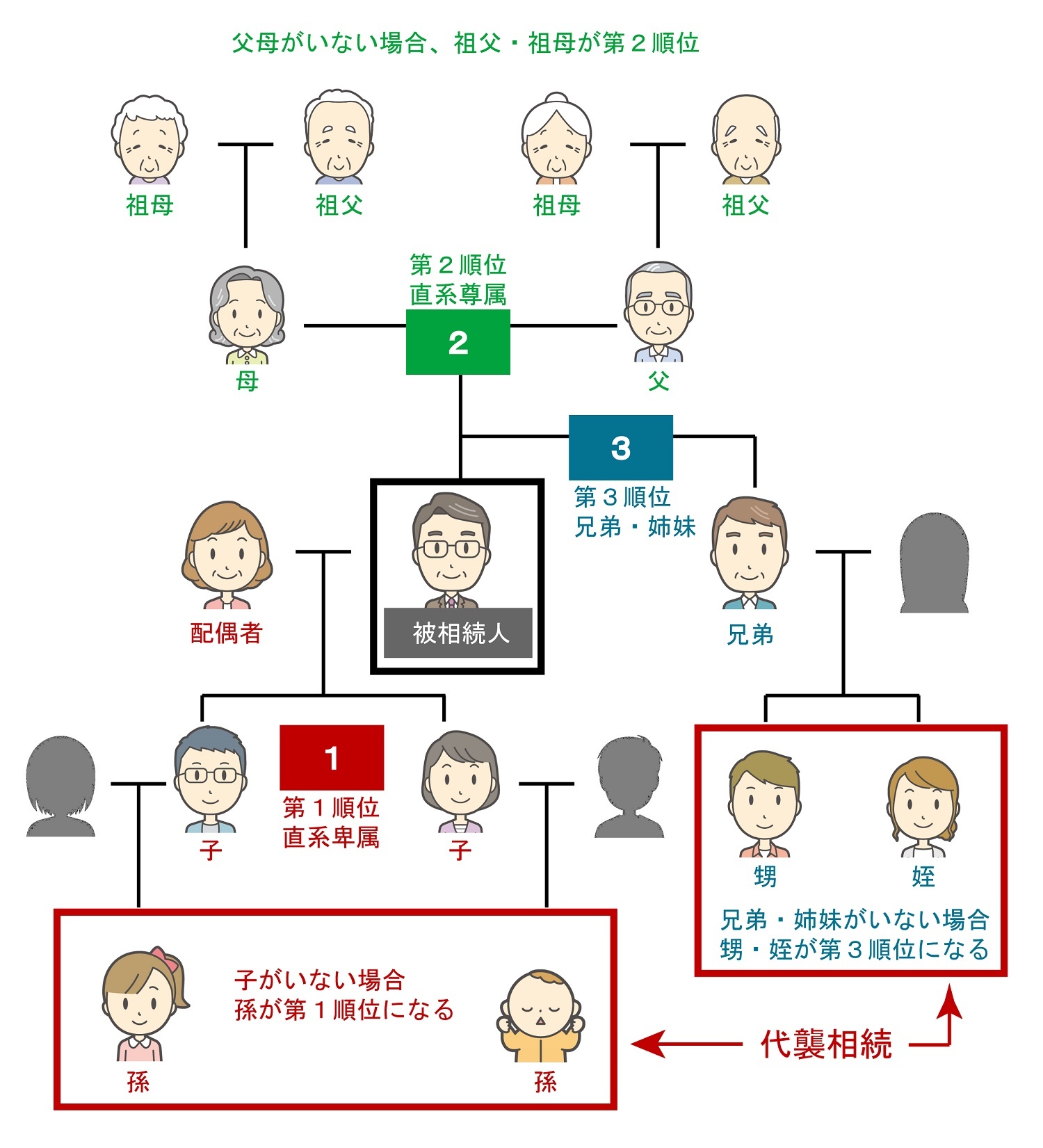

相続人になった血族には相続の順番や受け取れる遺産の割合(相続分)に一定のルールがあります。たとえば、前の相続人が相続放棄をした場合、後の順位者は相続人ではあるけれども法定相続人ではないなどといったものがそれにあたります。以下の表でざっくりと説明します。

法定相続人の範囲と相続順位、相続分

| 相続範囲 | 配偶者 | 直系卑属 | 直系尊属 | 兄弟姉妹 |

|---|---|---|---|---|

| 定義 | 被相続人と法律婚をしている人 | 子(子がいない場合は代襲相続で孫やひ孫となる) 養子(実子がいる場合は1人、いない場合は2人まで) |

父母(父母が亡くなっている場合はさかのぼって祖父母、曾祖父母など) | 兄弟姉妹が亡くなっている場合は甥・姪まで |

| 相続順位 | 必ずなる | 1 | 2(ただし1位がいない場合) | 3(ただし1位、2位がいない場合) |

| 相続分 | 1/2 | 1/2 ÷人数分 | ― | ― |

| 2/3 | ― | 1/3 ÷人数分 | ― | |

| 3/4 | ― | ― | 1/4÷人数分 | |

| ― | 100%÷人数分 | 100%÷人数分 | 100%÷人数分 |

民法で定めている法定相続分は、相続人の間で遺産分割の合意ができなかったときの遺産の取り分であり、必ずこの相続分で遺産の分割をしなければならないというわけではありません。

代襲相続とは?

代襲相続とは、死亡などの理由で遺産を相続できなかった法定相続人の代わりに、新たに法定相続人になることです。

代襲相続人の範囲は民法で決められています。

・第3順位の傍系卑属で「甥・姪」

代襲相続の範囲

代襲相続では、お腹の中にいる胎児も「すでに生まれたもの」とみなして考えます。したがって死産した場合は適用できません。

代襲相続は民法で「次の世代の人が行う」と定められているので、直系尊属(両親や祖父母)は第2順位の法定相続人ですが代襲相続とは呼びません。

法定相続人は相続税にはどのように影響する?

相続税には「基礎控除」が定められています。基礎控除とは「相続税がかからない」基準額です。したがって、課税遺産総額が基礎控除以下ならば、相続税は発生しません。

基礎控除額は「3,000万円+法定相続人の人数×600万円」で計算できます。

仮に法定相続人が1人もいない場合でも、3,000万円以下の遺産であれば相続税はかかりません。

逆に、法定相続人の数が増えれば増えるほど、基礎控除の金額は高くなるので、相続税がかかりにくくなります。

子ども同士では相続順位があるの?

相続が発生した時点で配偶者がいない場合は、その子どもがすべての財産を受け取ることになります。子どもが複数いる場合、平等に相続権があり、相続分も平等です。したがってその中で相続順位はありませんので兄弟姉妹はそれぞれ平等に相続することができます。

前の配偶者との間に生まれた子にも相続の権利があります。平成25年の法改正以前は「非嫡出子は嫡出子の2分の1」しか相続できませんでしたが、現在は嫡出子(婚姻中の夫婦の間に生まれた子ども)である場合も、非嫡出子(婚姻中でない男女の間に生まれた子ども)である場合も相続の権利があります。

なお、母親の相続の場合の被摘出子は自動的に法定相続人になりますが、父親の相続の場合は子どもとして認知されていないと法定相続人にはなりません。

また養子の場合は、法定相続人として認定される人数が実子がいる場合は1名のみ、実子がいない場合は2名までと決まっています。これは、相続税の軽減を狙ってむやみに法定相続人を増やさないためです。

子どもが被相続人の死亡前に亡くなっている場合は代襲相続が発生します。つまり被相続人から見て孫が対象になります。

子ども同士の相続トラブルの原因と対処法

遺産相続をめぐって子ども間にトラブルが発生することがあります。

遺産相続のトラブルは、以下のケースが考えられます。

- 「遺産を平等に分け合えない」

- 「子どもの間で親の介護負担に偏りがある」

- 「子ども間で相続についての見解が異なる」

- 「親の相続財産がはっきりしていない」

- 「遺言書で財産分与が著しく差のある内容になっていた」

以下でトラブルと対処法を解説します。

「遺産を平等に分け合えない」

相続財産の約35%は不動産が占めていると言われています。物理的に分割できない財産を子どもが相続するとなると発生しやすいトラブルです。

不動産の場合、売却して現金化しなければ平等に分け合うことができないうえ、購買意欲の低迷などでなかなか売却できないという現実もあります。

さらに親と同居していた子どもがいた場合などは、その取り分について兄弟姉妹間で揉め事に発展してしまうケースもあります。

不動産は早期の所有者の決定が望ましい

不動産は共有状態になると、さらなる相続の発生や、管理者不在による近隣トラブルが起きやすくなります。早期に所有者が決められるように、話し合いを重ねることが大切です。所有してほしい子が居る場合、生前に遺言書を遺しておくこともトラブル回避につながります。

「子どもの間で親の介護負担に偏りがある」

親と同居する子どもがいる場合に起こりやすいとも言われている介護負担の違いです。親の生前、日常的な世話や介護があり、子どもの間で介護負担に偏りがあった場合に発生しやすいトラブルです。

日常的な世話や介護の負担は外からは見えづらく、認識してもらいにくいものです。生前に介護などを行っていた場合、法定相続分に「寄与分」として遺産取得分を上乗せできる可能性はあるものの、この「寄与分」をめぐりトラブルが発生することもあります。双方で折り合いがつかない場合は「寄与分が認められるか、認められた場合それはいくらになるのか」の判断を裁判所にゆだねることになります。

介護に関する評価は遺言書の活用も有効

寄与分を巡っては家庭裁判所に申立てを行い、調停で争うことも考えられます。しかし、子ども同士の紛争は、調停結果が出ても不仲として残ることがあります。円満な解決を目指すためにも、介護をしてくれた子を評価した内容の遺言書を残すこともおすすめです。

「子ども間で相続についての見解が異なる」

家業を継いでいる子どもが遺産を独占する、長子(一番初めに生まれた子ども)が不動産などを独占的に相続することからトラブルに発展する可能性があります。

地方ではいまだに根強く長子が相続する文化もあるため、子ども同士で言い争いが起きることがあります。

贈与も含めて生前の話し合いを

住まいや事業などを長子に引き継がせたい場合は、生前から贈与を開始するなど家族全体で円満な継承を目指すことがおすすめです。特に事業が絡んでいる場合は、株式などの相続が失敗すると、事業継続が不透明となります。早めに未来の相続人を含めた継承の話し合いを持ちましょう。

「親の相続財産がはっきりしていない」

親が認知症になった場合、介護で同居している子どもが財産を管理することはままあります。しかしこれが相続となるとトラブルに発展することも多いのです。

いざ相続になった段で「思っていたより親の遺産が少ない。同居している家族が使い込みをしていたのでは?」と子ども間で疑ってしまうのです。これは、親の財産の支出を子ども間で共有していない結果、発生すると考えられます。

成年後見人や家族信託の活用も検討を

介護は相続トラブルの温床となりやすいものです。将来の相続トラブルの会費を目指すには、被相続人が元気なうちから家族信託を検討したり、認知症が分かったら成年後見人制度で財産を適切に管理する方法が考えられます。

信頼できる家族に財産を託し、適切な方法で財産の管理や処分を任せるのが家族信託です。これは家族間でその内容を自由に決めることができるので、フレキシブルに財産管理できる点が活用しやすいと言えます。

家族信託は相続人が亡くなったら次の相続人も決定することができます。

「遺言書で財産分与が著しく差のある内容になっていた」

遺言書があっても、全資産を子どもの1人に相続させるなど、その内容が著しく偏っているとトラブルの原因になります。ほかの兄弟姉妹から、〝遺留分″を請求されることもあるので注意が必要です。

遺留分とは遺言書などによって遺産のうち法定相続分を受け取れない場合、法定相続人に最低限保証されている遺産取得分のこと。仮に遺言書で一切遺産分与がないとされていても請求することで一定割合の遺産は分割されます。ただしこれにも時効がありますので注意しましょう。

専門家に相談しながら遺言書の作成を

遺言書は遺留分だけではなく、表記の誤りなどを理由に相続の火種になってしまうことがあります。自筆で思いのままに書くことも可能ですが、トラブルにならないように、専門家のアドバイスを受けながら作ることがおすすめです。

子ども同士の相続トラブルを回避するには?

遺産相続で最も効力が強いのは遺言書です。遺言書で定めておけば、原則、それに従って遺産が分割されます。

遺言書は遺産相続のトラブル回避に有効です。しかし人の気持ちを無視したものを遺していては、遺留分の請求などを受けることもありますし、トラブルの原因にもなりかねません。

遺産によって家族や兄弟姉妹が分断されるのは非常に悲しいことです。こうしたトラブルを避けるために、何をしたらよいのでしょうか。

遺産相続のトラブルの対処法には、以下2つが挙げられます。

- 家族で話し合い

- 遺言書の作成

家族で話し合い

相続について、親世代から積極的に話し合いの場を持つことがトラブル回避につながります。「財産を誰にゆずるのか」「なぜその相続分与にいたったか」「どのように遺産を使ってもらいたいか」など、子どもたちと意見を交わし、納得した結果を共有しておくことが大切です。

争族(財産争いをする家族)を子世代が考えるのは自明の理とはいえ、生前に相続を考えることは非常に重いものがあります。その点からも親から子どもたちに相続について話を切り出してみましょう。

こうした話し合いにエンディングノートは非常に有効です。作成するプロセスの一つとして相続に関する家族会議などを目論むことができるからです。

遺言書の作成

相続トラブルの対策として最も有効なのが「遺言書」です。自分が亡くなった後、家族が争うことがないよう、残された人の事情に配慮して相続内容を検討し記載することが大切です。

遺言書は一定の決まりを守って作成しないと、有効に機能しません。したがって、遺言書の作成で不明な点や気になることがあるのなら、司法書士や弁護士など専門家に相談するとよいでしょう。

トラブルを回避する相続へのロードマップ

遺された家族が相続で争うということは避けたいもの。遺言書や遺留分で、全面解決といかないのが相続トラブルです。これを事前に防ぐのは、財産を残す親世代の役割と言えるでしょう。

トラブルを回避するためのロードマップを作成しました。ステップの1,2はできれば何度か回して、情報を更新するようなつもりで共有しておくと、円満にことが進みます。

「手伝いができる士業」は、あくまでも財産を正確に把握するなど、争族にならないための法的な知恵を授けてもらうための有効なツールの一つとして考えておけばよいでしょう。

| ステップ | To Do | 具体的なアクション | 手伝いができる士業 |

|---|---|---|---|

| 1 | エンディングノート作成 | ・遺産の把握 ・遺産分与のしかた(希望) |

税理士・弁護士 司法書士 |

| 2 | 相続について家族会議 | ・どのくらいの資産があるのか ・親の介護をどうするか ・誰がどの財産を受け継ぐか ・家族信託の検討 など |

弁護士 |

| 3 | 遺言書作成 | ・遺産分与のしかた | 弁護士・司法書士・行政書士 |

ご自身の死後、残された家族がこれまで通り円満に日々を過ごしていけるよう、適切な対策を講じておきたいものですね。

子どもに相続させたくないとき┃その対処法とは?

人によっては「子どもに相続させたくない財産がある」「相続させたくない子どもがいる」など、込み入った事情もあるかもしれません。特別な場合を除き、原則として「強制的に相続権を奪う」ことはできません。その点を考慮しながら子どもに相続させたくないケースとその対処法について紹介します。

子どもに相続させたくない場合の対処法は以下2つが考えられます。

- 遺言書で相続させないようにする

- 相続人廃除の手続きをする

遺言書で相続させないようにする

「遺産のすべてを子ども以外の人に贈与する」ことを遺言書に記載しておけば、子どもに財産を相続させないようにすることもできます。例えば、全財産を県や市に寄付するなどが考えられますね。

しかし、前述したように法定相続人である子どもは遺留分を請求する権利を有しているので、遺産の一定割合は子どもに渡ります。その点は留意しておきましょう。

相続人廃除の手続きをする

相続人廃除とは、相続権を持っている人を相続から外すことができる制度のことです。特定の人物には財産を渡したくないとなったとき、効力を発揮します。相続人廃除の手続きが認められると、遺留分まで剥奪されます。

とはいえ、被相続人の意のまま誰でも自由に廃除できるというわけではなく、一定の条件を満たした人が該当します。

| 相続人廃除に該当する人(一定の条件) | 対処法 |

|---|---|

|

|

財産を渡すのにふさわしくない相続人、被相続人に対して不利益な行為や著しく不快にさせる行為を行った相続人は廃除が認められることがあります。この要件を見る限り、社会的にも許されない行為と言えそうですね。

まとめ

遺産を子どものみで相続する場合、仮に遺言書があっても法律の誤解や相続人の間の認識の違いからトラブルが発生することがあります。

相続トラブルを回避する、あるいは争族問題を早期に解決するには遺産の総額をできるだけ早く、正確に算出し、専門家の手にゆだねることと言えるでしょう。遺産の約35%は不動産関連であると言われ、不動産は自力では正確に算出することが難しいこともあります。

したがって遺産総額の算出や相続税への対処法などは、不動産の鑑定に強い相続に詳しい税理士にご相談ください。

当税理士法人は、弁護士や司法書士の紹介が可能です。相続税申告手続きがある場合、弁護士や司法書士と連携しながらスムーズに対応することができます。

弁護士と司法書士の紹介のみご希望の方は、お問い合わせ時にその旨をお伝えください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

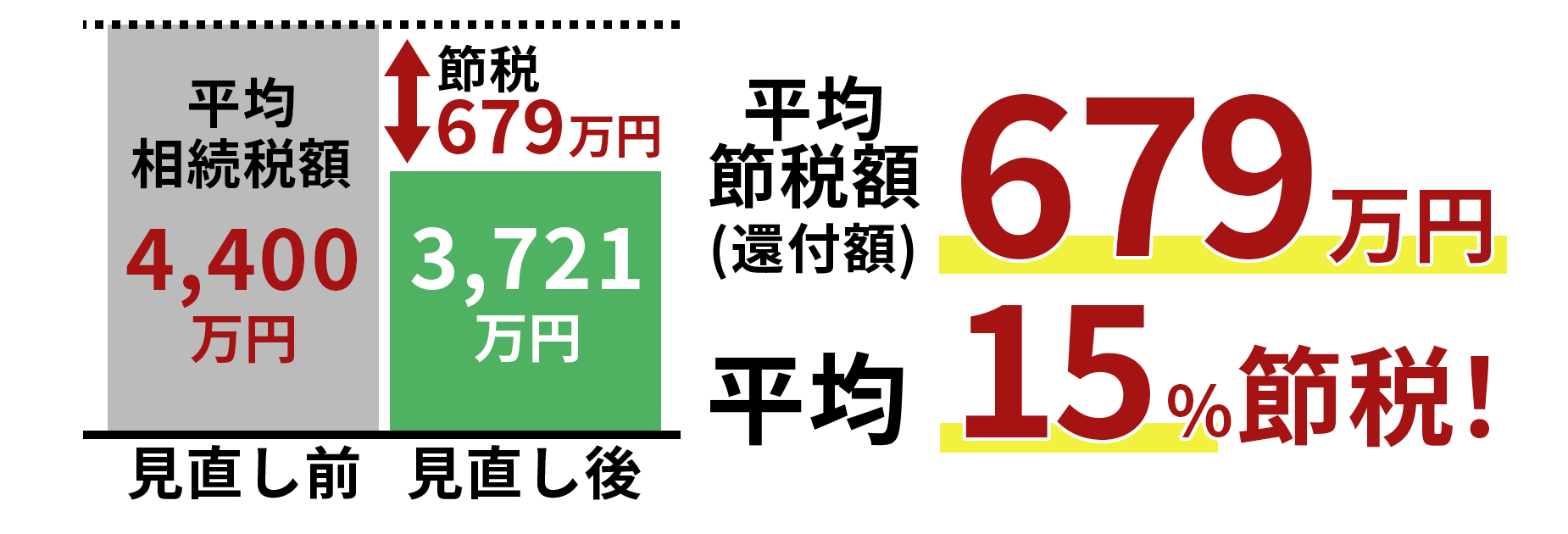

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

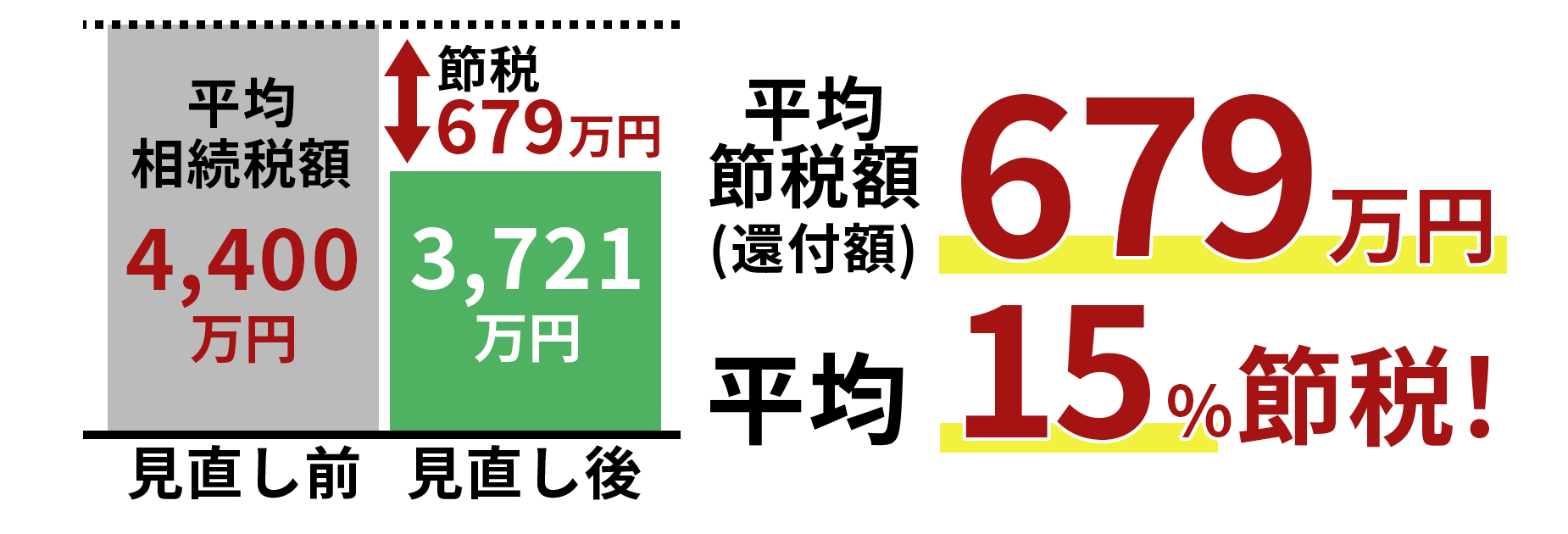

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。