【遺産相続とは】税金・手続き・相続順位に関してわかりやすく解説!

「遺産相続」といえば「お金の問題」「紛争」「ややこしい」「手続きが大変」というイメージをお持ちの方も少なくありませんよね。

実際、相続内容によってはとても複雑になるケースもあり、必要となる書類の量も増えてしまうため、「ややこしいもの」といっても過言ではありません。

しかし、遺産相続は誰にでも起こりうることですので、遺産相続について重要なポイントとなる【いつ・誰が・どのように・どのくらい・いつまで】をおさえておくといいでしょう。

また、2019年7月より相続法が改正執行されました。

遺産相続についての書籍はたくさんありますが、旧民法のままの内容のものも含まれていますので、遺産相続に関して調べる際は、「最新の情報」を得るようにしましょう。

このページでは、遺産相続のあらましを最新の情報で解説していきますので、ぜひ参考にしてみてください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

遺産相続とは?

「遺産」とは、ある人の死後に残された財産のことをいい、「相続」とは、ある人が亡くなったあとに、その人が有していた一切の財産や法律上の地位を次世代の人が引き継ぐことをいいます。

つまり、「親の遺産相続の手続きが開始した」ということであれば、「亡くなった親が生前有していた財産や法律上の地位を、その子あるいは孫たちが引き継ぐ手続きが始まった」ということです。

亡くなった人を被相続人といい、亡くなった人の遺産を引き継ぐ人を相続人と呼びます。

また、「財産」ときくと、プラスの財産だけのように思えますが、遺産相続をする財産には、借金などのマイナスの財産も含まれています。

さらに、被相続人の損害賠償請求権や損害賠償責任がある場合は、これも相続として承継されることになります。

遺産相続はいつから開始するの?

遺産相続は被相続人の死亡をもって開始されます。

死亡の日時は、原則として死亡診断書に記載されているとおりのものとされています。

(医学上の脳死状態は、その状態が長期間であっても死亡とみなされず、相続は開始されません)

また、遺産相続の発生は被相続人の死亡だけに限りません。

一定の期間(7年間)、生死が不明であり、その者を死亡したとみなす「失踪宣告」がされた場合も、その者の相続が開始されます。

失踪宣告とは?

- 不在者が7年以上音信不通で生死不明

- 戦地に行き、戦争終了後1年以上生死不明

- 乗船していた船が沈没して、その後1年以上生死不明

- 震災などの危難が去った後1年以上生死不明

上記にあてはまる者がいる場合、法律上の利害関係のある人が家庭裁判所に失踪宣告の申立てをします。

申立て後、家庭裁判所の審判により、その者(失踪者)が死亡したとみなされる判決が出れば、失踪宣告が確定します。(詳細:裁判所HP 失踪宣告参照)

遺産相続は誰にでも起こりうること

遺産相続は被相続人の死亡をもって開始されるため、身近な人が亡くなった場合、自分が相続人のひとりになる可能性もあります。

例えば、両親のどちらかが死亡した場合、高い可能性で相続人のひとりになります。

「遺産相続」は財産を多くもっている人が行うもの、というイメージをもつ方もいるかもしれませんね。

しかし、被相続人が所有していた財産のすべてを引き継ぐことが相続なので、どんなに財産が少なくても遺産相続は開始されます。

したがって、遺産相続は誰にでも起こりうることなのです。

遺産を相続するかしないかは自分で決める

遺産相続が開始されたら、必ずその財産のすべてを相続しなければならないのでしょうか?

先に述べたように、遺産相続する財産にはマイナスの財産も含まれています。

マイナスの財産の例としては、被相続人の生前の借金や、未払い金、損害賠償責任などがあります。

このマイナスの財産が相続に大きく影響しそうな場合は、財産のすべてを放棄できる相続放棄、もしくは、相続で得た財産の限度で借金を支払い、その残った分を相続する限定承認を利用することができます。

遺産を相続するかしないかは、自分で決めることですが、限定承認を利用する際は、その他の相続人全員の意思の一致が必要です。

相続放棄 限定承認 単純承認

相続には3つのパターンがあります。

相続放棄

一切の相続財産を放棄することを相続放棄といいます。

プラスの財産を借金返済にまわしてもマイナスの財産が残ってしまう場合や、「自分はなにもいらない」といった場合にも相続放棄を利用できます。

相続放棄は相続開始時から3カ月以内に家庭裁判所に申し出なければなりません。

3カ月以内に申し出なかった場合は、相続を開始したとみなされるので注意が必要です。

限定承認

被相続人の財産に借金などのマイナスの財産がある場合、相続によって得た財産の限度内でマイナスの財産を弁済する方法です。弁済して残った財産は相続分として相続します。

限定承認は、その他の相続人全員の意見と一致する必要があります。

相続人の中に、ひとりでも反対する者がいれば、限定承認は認められません。

限定承認は相続開始時から3カ月以内に家庭裁判所に申し出なければなりません。

3カ月以内に申し出なかった場合は、相続を開始したとみなされるので注意が必要です。

単純承認

相続人が被相続人のすべての財産を無条件に引き継ぐことを単純承認といいます。

単純承認は、3カ月以内に申し出るか、相続放棄や限定承認の手続きをしなければそのまま単純承認をしたとみなされます。

遺産は誰が相続するの?

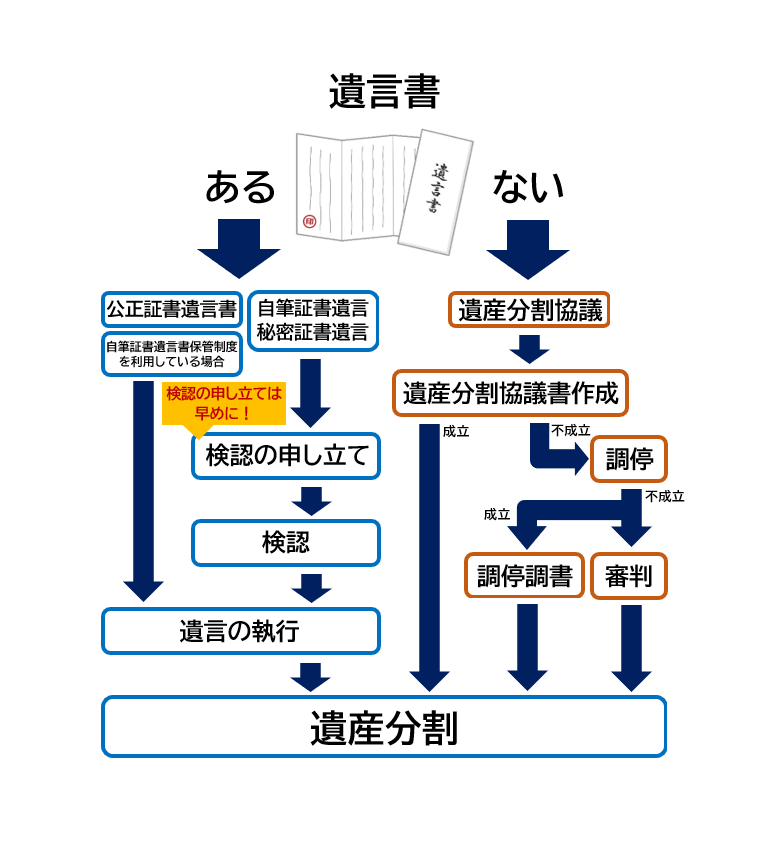

遺言書の有無がわかれ道

遺産を相続する人が誰になるのかは、遺言書の有無で決まります。

遺言書があれば、原則遺言書の内容に沿って相続が行われるため、遺言書に記載されている人が相続人となります。

遺言書がなければ、民法で定めている相続人間(法定相続人)で話し合いをして、遺産の分割方法を決めます。

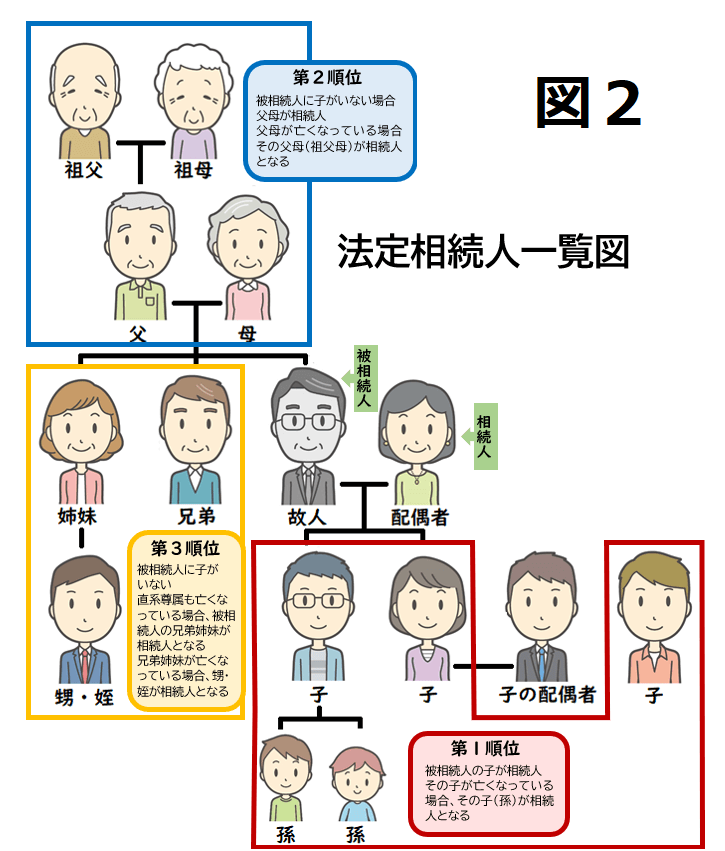

民法で定められている相続人【法定相続人】

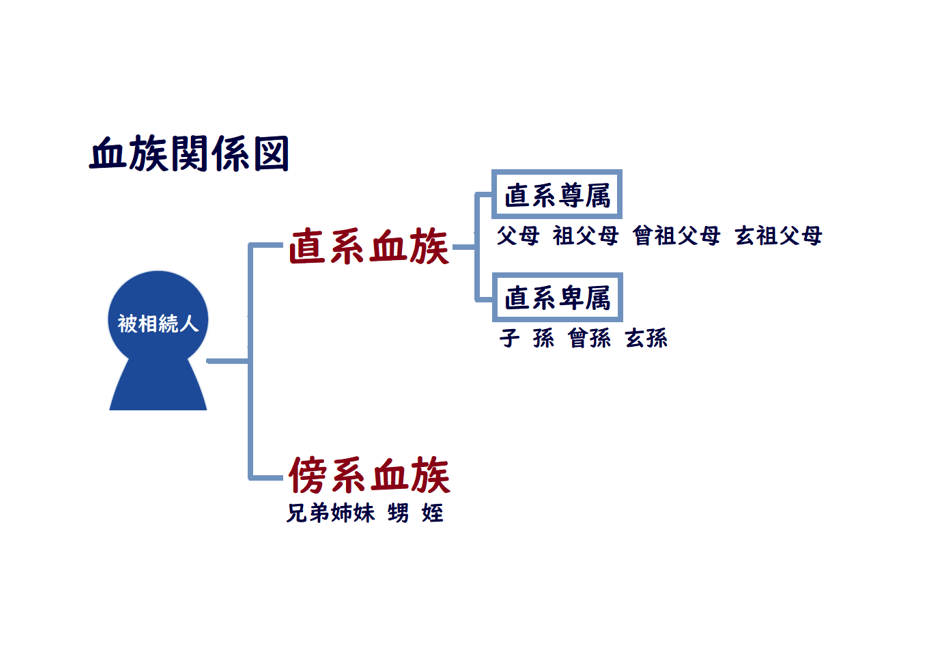

民法では血族と配偶者をもとに、相続する人の範囲を定めています。

この民法で決められた相続人のことを法定相続人といいます。

相続人とされる者の範囲は、直系血族である直系尊属と直系卑属、傍系血族である兄弟姉妹、甥姪、そして配偶者があれば配偶者は常に相続人という位置です。

法定相続人は、相続する順位も規定されており、誰が相続人になるのかは、被相続人が亡くなった時点で存在している血族によって変わってきます。

法定相続人一覧に記載されていませんが、胎児、養子、被摘出子も相続権をもちます。

| 胎児 | 相続法上ではすでに生まれたものとして相続権が発生します。 ただし、死亡して生まれた場合はこの規定は適用されません。 |

|---|---|

| 養子 | 法律上の親子関係が認められるため、養子として迎えた子も被相続人の子として相続権が発生します。 また、被相続人と親子関係を断ち切って特別養子として出た子に関しては、相続権がありません。 |

| 非摘出子 (ひしゃくしゅつし) |

認知されていれば、その時期に関わらず相続権が発生します。 認知されていない場合、非摘出子が認知の訴えを申し出るのは相続開始後3年以内です。 |

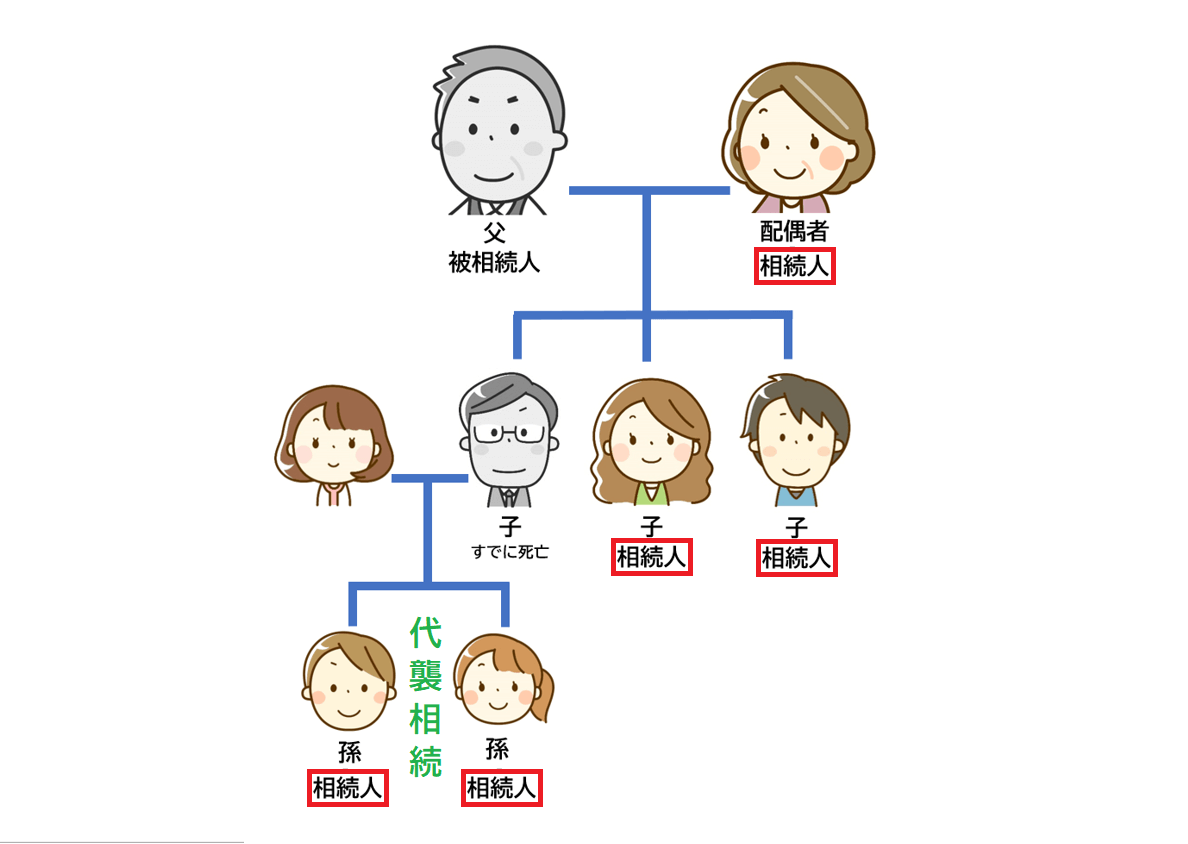

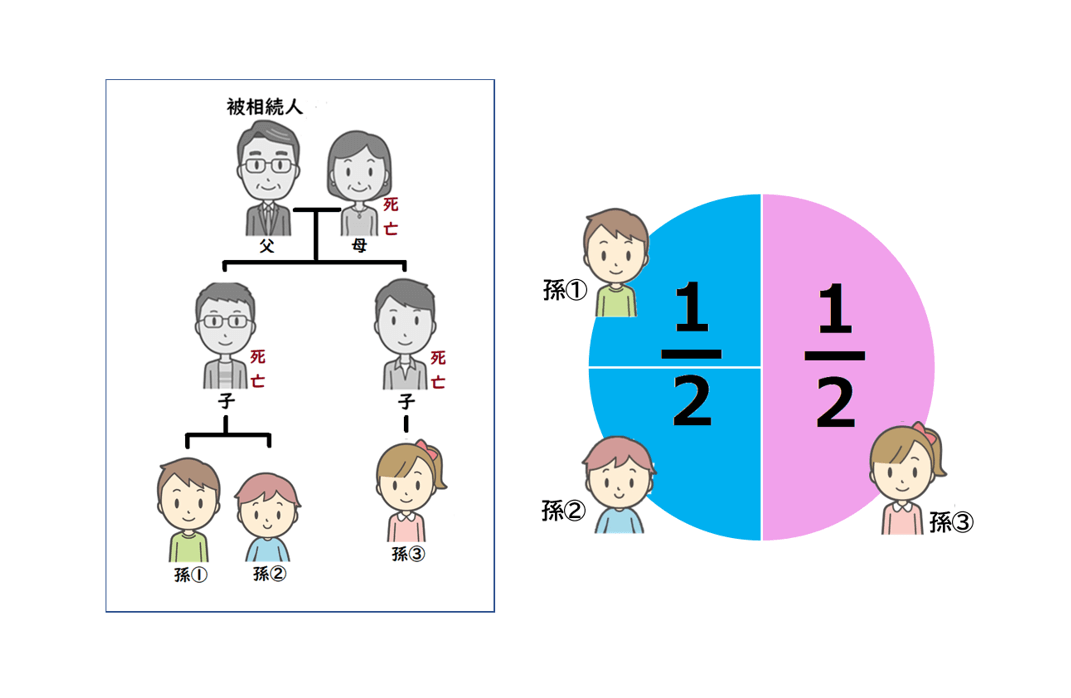

代襲相続のしくみ

民法で定められた法定相続人が相続する際に、もっとも多くみられるケースは、常に相続人の位置である被相続人の配偶者と、第一順位である被相続人の子です。

しかし、次のようなケースの場合はどうなるのでしょう。

子3人の中のひとりが、被相続人が亡くなる前に他界しているケースです。

この場合、本来相続人のひとりであるはずの長男に子があれば、その子(被相続人からみた孫)が相続を引き継ぎます。

このように、本来相続するはずであった相続人が死亡している場合、その相続人に代わって相続を引き継ぐことを代襲(だいしゅう)相続といいます。

被相続人に子や父母がいない場合は、第三順位である傍系血族の兄弟姉妹、兄弟姉妹が死亡している場合は、その子(被相続人からみた甥姪)が代襲相続します。

なお、直系卑属以外には代襲相続は発生しません。

未成年の代襲相続について

代襲相続人が未成年だった場合、死亡していない親がいれば、その親が親権者として法律上の手続きを行います。

両親が死亡している場合は、後見人が法定代理人となって手続きを行います。

法定相続人がいない

被相続人に法定相続人とされる血族がいない、または音信不通で生死不明な血族がいる場合であっても、被相続人が死亡すれば相続は開始されます。

こういったケースでは、相続財産管理人が法定相続人に代わって相続の手続きを行います。

相続財産管理人について

被相続人の利害関係者もしくは検察官が家庭裁判所に申し立てて選任されます。

相続財産管理人ができること

| 被相続人の相続財産の管理 | 財産状況を知り、内容の報告などを行う。 |

|---|---|

| 債権者や受遺者に対する請求の催告 | 催告開始2カ月以内に申し出があれば弁済する。 |

| 相続人の捜索 | 捜索開始6カ月以内に相続人が発見されない場合は 相続人の不存在が確定する。 相続人の不存在が確定すると、相続財産管理人が知らずにいた債権者・受遺者はその権利を失う。 |

特別縁故者

被相続人と生計をともにしていた者、あるいは被相続人の介護や療養に努めた者、その他特別な縁故があった者を特別縁故者といいます。

被相続人に特別縁故者の存在がある場合は、相続人の不存在が確定した時点で家庭裁判所に申し立てることで、相続財産のすべて、もしくはその一部が特別縁故者に分与されます。

ただし、申し立ては相続人の不存在が確定してから3カ月以内とされています。

※特別縁故者として認められるには家庭裁判所での審理が必要です。

法定相続人でも相続できない人とは?

たとえ法定相続人であっても、ある理由によって、その権利が認められず相続できないケースがあります。

権利が認められず相続できないケースとは、相続において犯罪行為をした場合(相続人の欠格)や被相続人に対して、生前に虐待や侮辱などをしていた場合(相続人の廃除)です。その者の相続権は失われます。

| 相続人の欠格 | ●故意的に、被相続人あるいはその他の相続人を死に至らせたとき、または死に至らせようとしたとき ●被相続人が殺されたことを知っていながら、犯人を告訴・告発しなかったとき ●被相続人に対して、詐欺・強迫行為をして遺言書を作成、撤回変更させたとき ●遺言書の偽造・破棄・隠ぺいなどをしたとき |

被相続人の意思の有無は関係なく欠格される |

|---|---|---|

| 相続人の廃除 | ●相続人に対して、虐待・重大な侮辱・いちじるしい非行行為をしたとき ●財産を目的とする婚姻および養子縁組をしたとき |

意思表示は生前から可能 家庭裁判所での手続きが必要 |

| 注意点 | 相続人の欠格、相続人の廃除が適用されると、その者はすべての相続権が失われます。 しかし、その者に子がいた場合、相続権はその子に代襲相続されます。 例)被相続人の子が廃除された場合、その子(孫)が代襲相続します。 |

|

遺産の分割方法は何で決まる?

被相続人が死亡すると、その時点から相続が開始されます。

被相続人が突然亡くなれば、相続もそれと同時に開始されるため、心が落ち着かないまま様々な手続きをこなしていかなくてはなりません。

そのような状況のとき、「もう相続は始まっているよ」と言われても、何から手をつけたらいいのかわからず、心が落ち着くまで時間がほしいと考える方も少なくないでしょう。

しかし、相続が開始されると様々な手続きや準備があり、さらには法で定められている提出期限などもあるため、ゆっくりしていられないのが現実です。

それでは、相続が開始されたらまずは何をしたらいいでしょうか。

遺言書の有無を確認する

相続の分割方法は遺言書の有無によって決まります。

相続が開始したら、まずは遺言書の有無を確認しましょう。

遺言書は、生前に作成するものであり、被相続人が遺言書の存在を家族に伝えていることもありますが、家族の知らない間に作成しているケースもあります。

まずは、被相続人の自宅に保管されていないか確認してみましょう。

また、遺言書には3つの種類があり、その種類によっては保管場所が公証役場のケースもありますので、遺言書が見当たらないときは、公証役場や法務局に問い合わせるなどして確認しましょう。

遺言書がある場合

原則、遺言書の内容に沿って分割を進めます。

ただし、遺言書の内容が法的効力のある内容になっていることが必要です。

詳しくは、以下の【遺言書による相続方法】で解説していきます。

遺言書がない場合

遺言書が無い場合は、遺産分割協議というすべての相続人が参加した話し合いで、分割方法を決定します。

詳しくは、以下の【遺産分割協議での相続方法】で解説していきます。

遺言書による相続方法

遺言書の基礎知識

遺言書には3つの種類があります。

種類によって、作成する人、保管場所、作成方法などが異なります。

| 遺言書の種類 | 保管場所 | 作成方法 |

|---|---|---|

| 自筆証書遺言書(検認必須) ※自筆証書遺言書保管制度を利用している場合は検認不要 |

自宅や事業所の金庫など。 自筆証書保管制度を利用している場合は法務局で保管。 |

遺言者が自筆で作成 |

| 公正証書遺言書(検認不要) | 公証役場 | 公証役場にて被相続人の口述を2人以上の公証人が筆記して作成 |

| 秘密証書遺言書(検認必須) | 自宅や事業所の金庫など | 遺言者が作成 (自筆・ワープロ・代筆のどの方法でも可能だが、署名と押印は必ず本人が行う) 遺言書が完成したら、公証役場で申述し、2人以上の公証人が封紙に署名押印をして秘密証書遺言書の存在が確実なものとなる。 |

遺言書がみつかったらやるべきこと

遺言書が自筆証書遺言書または秘密証書遺言書だった場合、その場で開封をしてはいけません。

必ず、家庭裁判所よる検認を済ませてから開封します。

(検認を待たずに開封してしまった場合、5万円の過料が課せられます)

尚、公正証書遺言書と自筆証書遺言書保管制度を利用している場合は検認の必要がありません。

遺言通りに分割されないケース

たとえ遺言書がある場合でも、その内容通りに遺産の分割が執行されないケースがあります。

遺言書の内容が無効である

遺言書がある場合、原則遺言書の内容に沿って遺産の分割が執行されますが、その内容が曖昧である場合や、必要とされる事項が記載されていない場合は無効になってしまいます。

遺言書の内容に大きく偏りがある

遺言書の内容が、「次男だけにすべての財産を相続する」など大きく偏っている場合、その他の相続人から遺留分侵害額請求をされる可能性があります。

この場合、遺留分侵害額請求をされたら、その相続人には遺留分を相続しなければなりません。

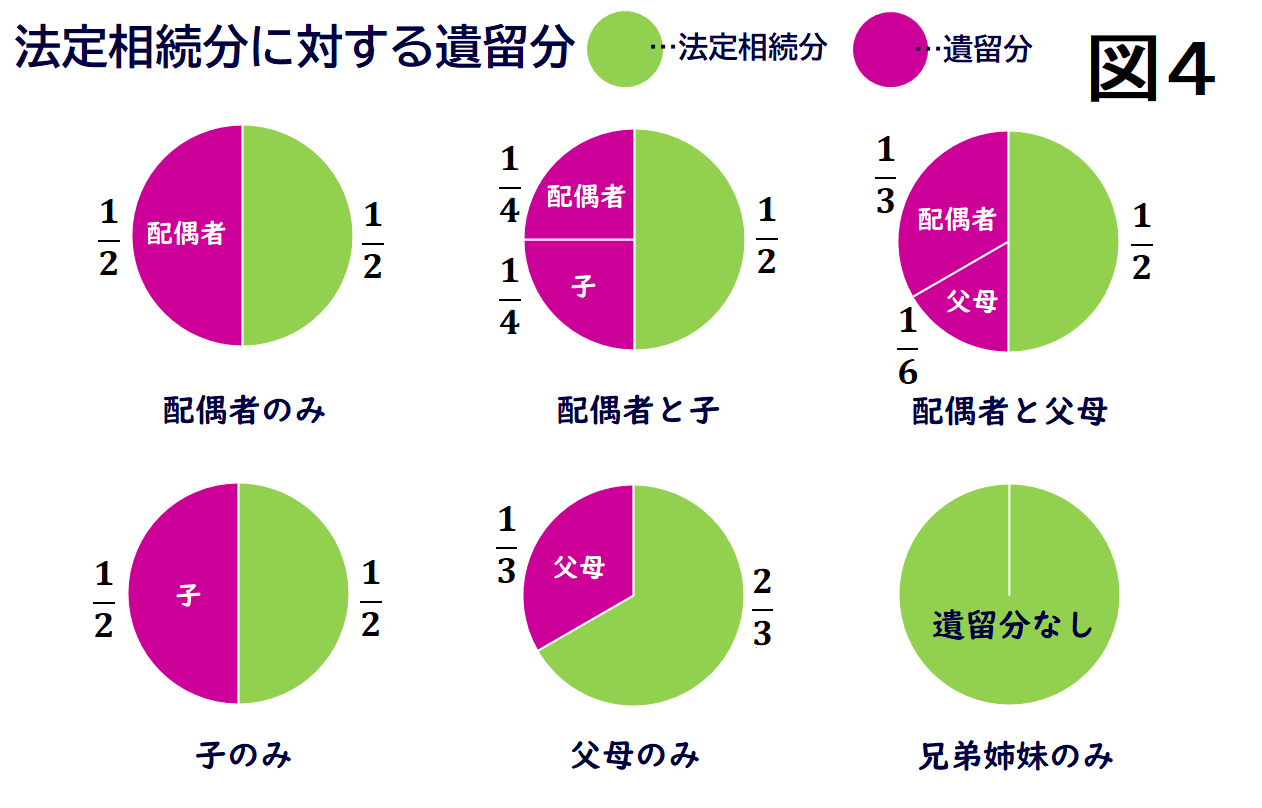

遺留分

遺留分とは、法定相続人である者が、最低限取得できる相続分のことをいいます。

法定相続人である者の相続分が遺留分を下回っている場合、最低限の相続分を取得する遺留分侵害額請求ができます

遺留分侵害額請求ができるのは、第1順位の(子・孫)と第2順位の(父母)のみであり、被相続人の兄弟姉妹にはその権利は認められません。

遺言書を作成するのであれば、トラブルを予防するためにも、あらかじめ遺留分を考慮した内容にするといいでしょう。

遺産分割協議による相続方法

遺産分割協議はすべての相続人が参加して進めなくてはいけません。

話し合いで相続人全員が納得した分割方法であれば、法定相続分どおりの分割でなくても構いません。

話し合いがまとまれば、その内容を遺産分割協議書にして、遺産分割協議書に記載されたとおりに遺産分割をします。

話し合いがまとまらない場合は、遺産分割調停・遺産分割審判の申立てをして、裁判所が決めた方法で分割することになります。

相続人の中に未成年がいる場合

未成年の者は法定代理人が変わって参加します。

基本的に、代理人といえば親権者ですが、相続の場合はその親権者も相続人である場合があります。このようなケースは、家庭裁判所に特別代理人の選任を申し立てる必要があります。

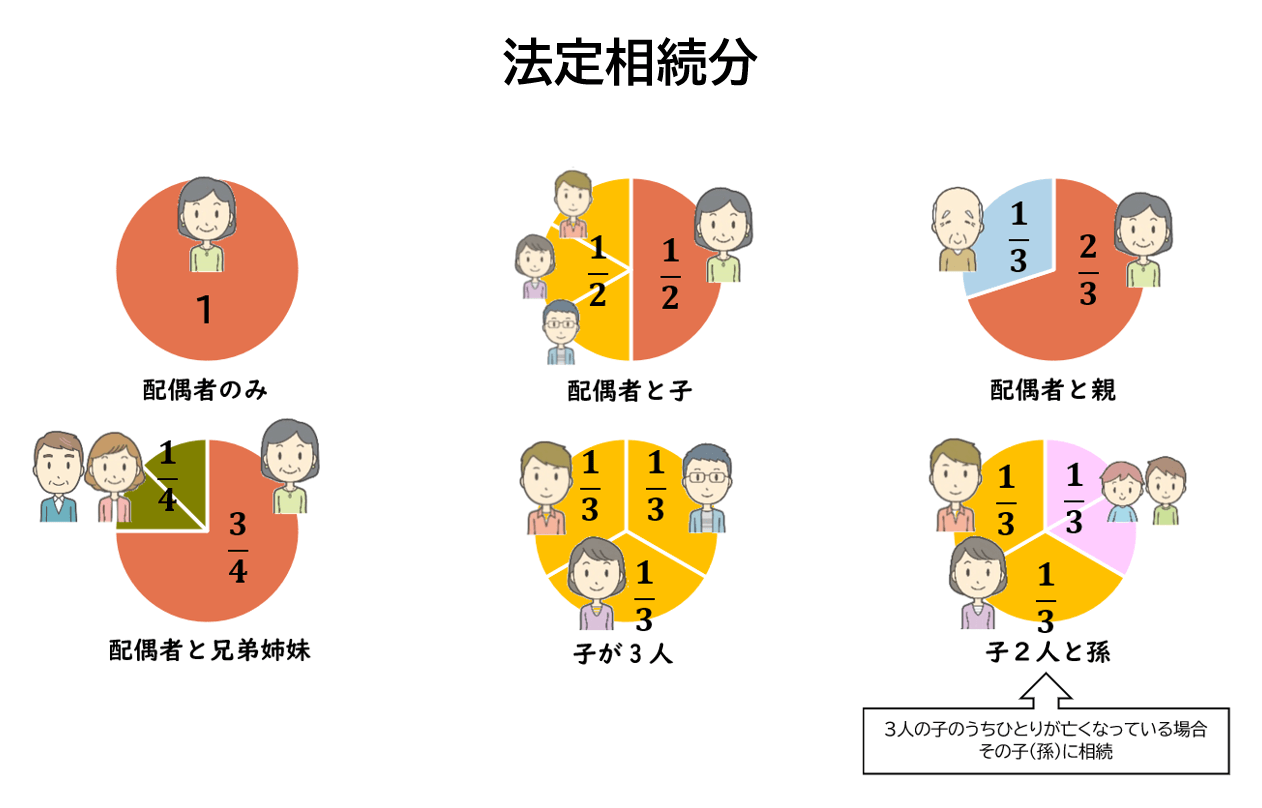

民法で定められている相続分【法定相続分】

法定相続人と同様に、民法では相続分の規定もあります。

民法上の相続分の規定を、法定相続分といいます。

このように、法定相続分はどの順位の誰が相続するかによって変わってきます。

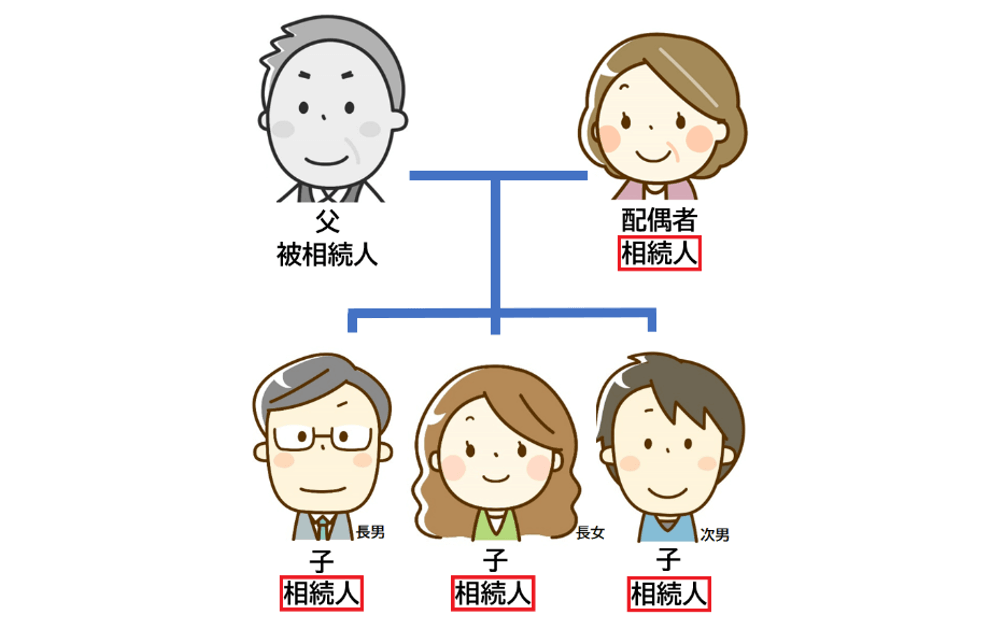

一番多いケースでは、配偶者と子の相続です。

この場合、配偶者の相続分は1/2で、子は全部で1/2のため、子が3人いる場合は、1/2を3等分にします。

配偶者はいるが子がいない場合、第2順位の父母が相続権をもちます。その父母がいない場合は祖父母が相続権をもちます。

第2順位である父母や祖父母もいないという場合は、被相続人の兄弟姉妹が相続権をもちます。(このとき配偶者は常に相続人です)

この場合は、配偶者が3/4、兄弟姉妹は2人いるので1/4を2等分にします

孫だけで相続する場合は、配偶者も子も死亡しているときです。

この場合は、本来相続するはずの子(孫からみたら親)の相続分をそのまま代襲相続するので、孫①と②で1/2を2等分にし、孫③は1/2相続することになります。

生前贈与・遺贈

相続人のひとりが被相続人の生前に贈与や遺贈をうけていた場合は、これを特別受益として、相続分から特別受益を差し引きます。

つまり、特別受益がある相続人は、相続分が減らされるということです。

特別受益がある場合の相続分算出方法

(贈与財産+相続開始時の財産)×法定相続分-贈与・遺贈額=相続分【特別受益なしの計算方法】

(贈与財産+相続開始時の財産)×法定相続分=相続分

算出によって、特別受益額が相続分よりも大きく上回っていても、超えている分は返還する必要がありません。

特別受益となる例

| 婚姻のための贈与 | 支度金・結納金・新居に関わる準備など |

|---|---|

| 養子縁組のための贈与 | 持参金・今後の生活に関わる準備など |

| 生計の資本としての贈与 | 学費・独立開業資金など |

注意点

生前に贈与したものは、時が過ぎると記憶が曖昧になりがちです。

贈与した日付や贈与した分など、細かく記録に残しておくといいでしょう。

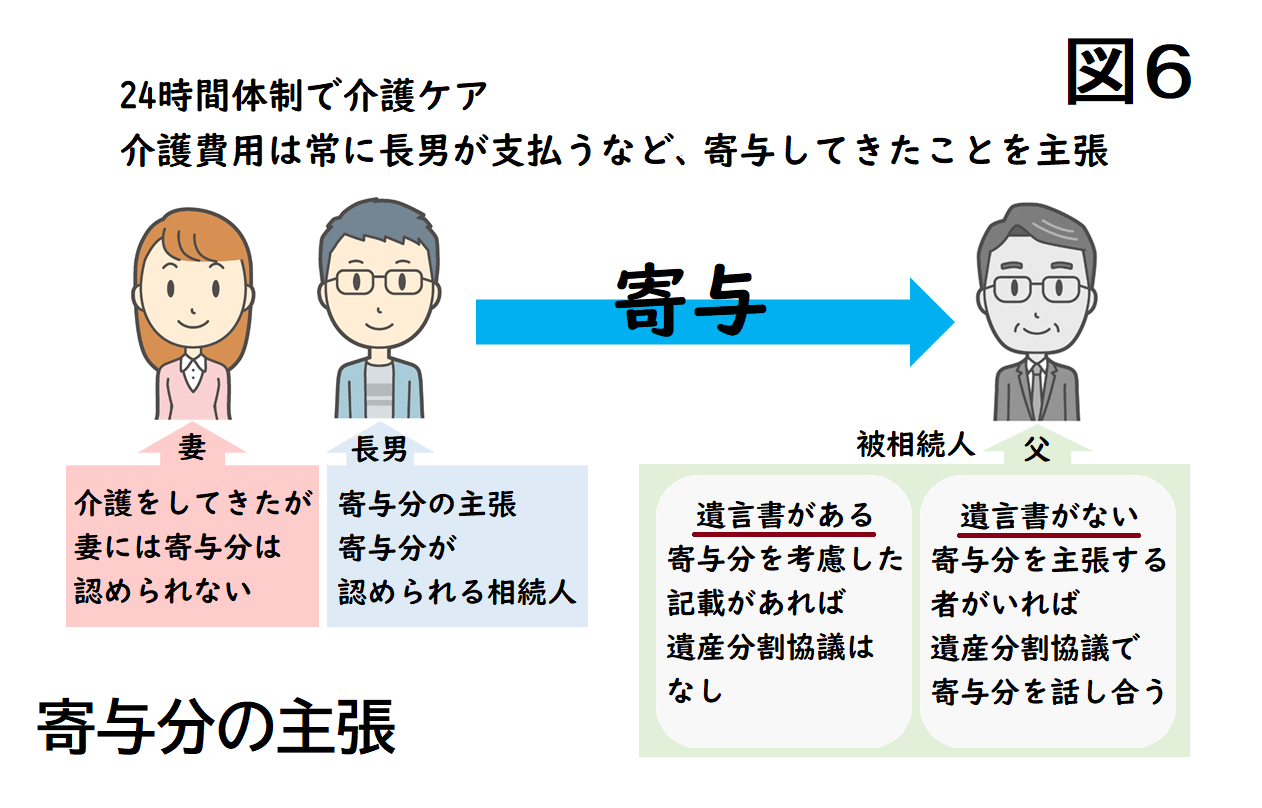

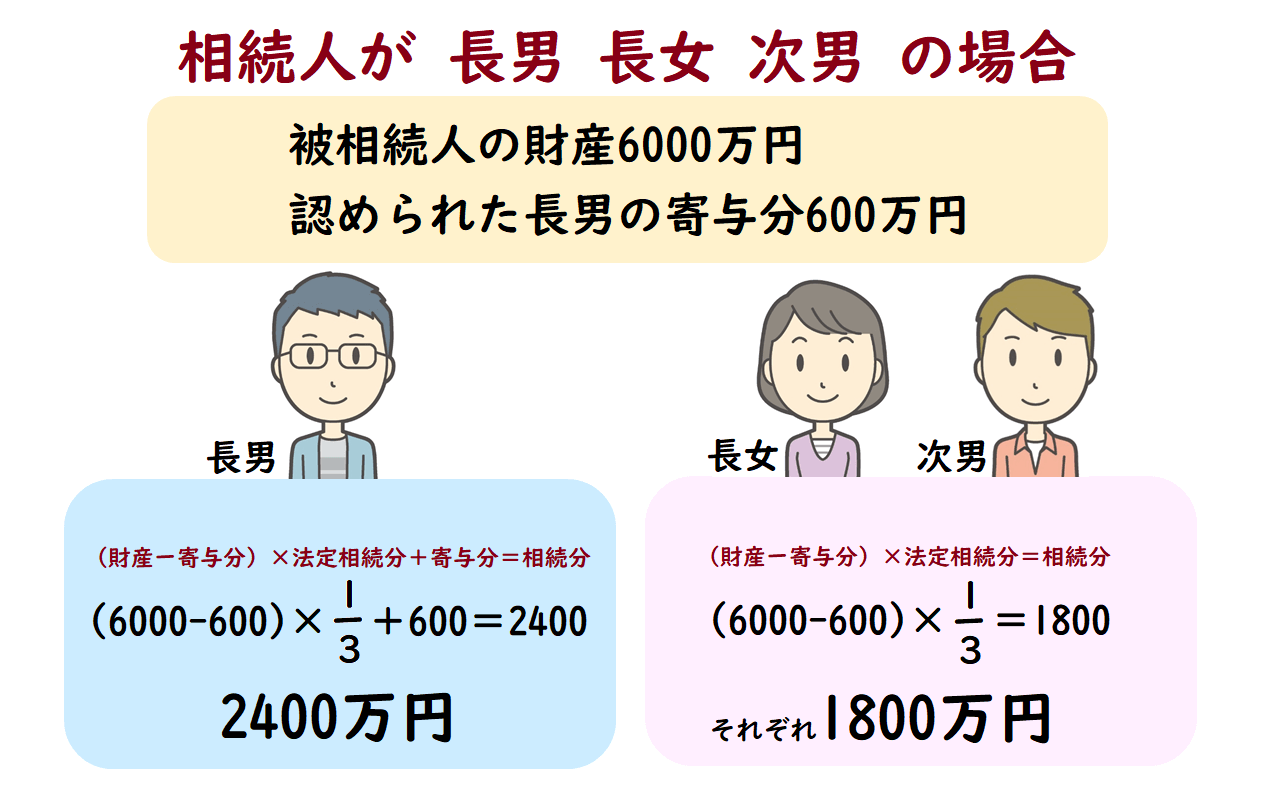

寄与分

寄与分とは、被相続人の生前に、被相続人の財産の維持や財産の増加に貢献(寄与)した相続人に与えられるものです。

寄与分はどのようにして認められるのか

寄与分と認める明確な基準はないため、寄与分を主張する相続人がいる場合は、相続人間で話し合い、寄与分を決定します。

寄与分について話し合いがまとまらない場合は、寄与者が家庭裁判所に「寄与分の審判の申立て」をします。

【寄与分が認められた場合の相続分算出方法】

寄与分がない相続人 (財産―寄与分)×法定相続分=相続分

特に寄与分を主張する相続人がいなくても、寄与していた相続人に対して「寄与分を上乗せしてあげたい」と思う相続人がいる場合、その他の相続人全員が合致すれば寄与分として認められます。

相続財産の対象となるもの

プラスの財産 マイナスの財産

相続財産は、相続人にとってプラスになになるものはもとより、マイナスになるものも含まれます。

プラスの財産 マイナスの財産の例

| プラスの財産 | マイナスの財産 |

|---|---|

| ●土地、建物 ●金融資産(預貯金や有価証券) ●その他の財産 (宝石・貴金属類・自動車など) |

●借金 ●税金 ●連帯保証債務 |

マイナスの財産が大きなものであれば、その分相続人にかかる負担も大きくなることが予想されます。

「相続したくない」場合は、相続開始3カ月以内に財産放棄を申し出るか、限定承認を申し出る方法があります。

すべての財産を調査するのは簡単な作業ではなく、財産放棄を熟慮する時間を考えると、相続開始3カ月以内という期限は、そう長くはありません。

生前から財産の状況を目録にして準備しておくといいでしょう。

財産の調査が難しい、相続放棄するまでの期限がせまっている場合、財産の調査を司法書士などの専門家に依頼するといいでしょう。

(調査の依頼にかかる料金は、財産調査の内容や難易度にとって異なりますので、直接専門家に問い合わせて確認しましょう。)

相続財産対象外とされているもの

財産にはプラスの財産とマイナスの財産があることが分かりましたが、相続財産には、その対象とならない財産もあります。

| 香典 | 喪主に送られたものとされるため相続の対象外 |

|---|---|

| 遺族年金 | 受給の権利をもつ者の財産であるため、相続の対象外 |

| 祭祀財産 | 墓地・墓石・仏壇仏具・神棚など祖先を祀るためのものは、承継者が単独で引き継ぐものをされ、相続の対象外 |

生命保険金や死亡退職金のように、分割の対象にはならないが、被相続人の死亡をもって取得することになった財産は相続税を申告する義務があります。

このような財産のことを「みなし財産」と呼びます。

みなし財産の代表例(相続税の課税対象)

| ★生命保険金 | 被相続人の死亡をもって支払われる保険金の保険料を被相続人が負担していた場合 【非課税の適用あり】 |

|---|---|

| ★死亡退職金 | 被相続人が受け取る予定であった退職金を被相続人の死亡をもって受け取った場合 【非課税の適用あり】 |

| 生命保険等の契約に関する権利 | 被相続人が保険料を負担していた保険契約等で、相続時にまだ保険事故が起きていないもの |

| 定期金(年金)の契約に関する権利と受給権 | 被相続人が掛け金を負担していた年金契約等で、相続時にまだ年金給付の原因が発生していないもの |

| 退職年金の継続受給権 | 被相続人が支給を受けていた退職年金で、死亡後に遺族に継続して支給されるもの |

生命保険金と死亡退職金は、みなし財産として相続税の課税対象に含まれていますが、生命保険金や死亡退職金は、被相続人が亡くなったあとに、そのお金をたよりにしている遺族も少なくありません。

そこで、遺族の生活を保障するために、非課税枠が設けられています。

生命保険金・死亡退職金の非課税枠

生命保険金・死亡退職金の非課税控除が適用されます。

非課税枠が使える人は、相続人とされている者のみです。受取人が相続人以外に設定されている場合は、非課税の適用は受けられません。

生命保険金に課税される税金の種類は、誰が保険料を負担し、誰が受取人になっているかで税金の種類が異なります。

| 被保険者 | 保険料負担者 | 保険金受取人 | 課税の種類 |

|---|---|---|---|

| 被相続人 | 被相続人 | 相続人 | 相続税 |

| 被相続人 | 被相続人 | 被相続人以外の人 | みなし財産として 相続税 |

| 被相続人 | 保険金受取人 | 保険料負担者 | 所得税 |

| 被相続人 | 上記以外の人 | 保険料負担者を除いた被相続人以外の人 | 贈与税 |

生命保険金・死亡退職金の非課税適用額算出方法

たとえば、受け取った生命保険金もしくは死亡退職金が3,000万円で、法定相続人が配偶者と子ども3人であった場合

500万円×4(人)=2,500万円

2,500万円まで非課税となり、残りの500万円は相続税の課税対象となります。

不動産を相続する

不動産の相続は、相続財産の中で最も複雑であり、トラブルの原因になりやすい財産です。

不動産物件によっては複数の相続人で分割することが不可能である場合や、分けてしまったことによって、その不動産の価値が下がってしまうことがあるため、単に「分割しましょう」といった方法で進めにくいケースがあります。

遺産分割協議によって、相続人間で相続する不動産を決めた場合は、その内容に沿って分割することができますが、相続人のひとりが、唯一ある不動産を独り占めした場合、その他の相続人から「遺留分の侵害」と異議申し立てされる可能性もあります。

遺産分割協議で話がまとまらない場合は、家庭裁判所での調停や審判にすすみます。

土地や家屋を相続する手続き

| 手続き | ●相続登記申請 (登記は強制されているものではありませんが、早めに行うといいでしょう) |

|---|---|

| 場所 | ●管轄の法務局(詳細:法務局管轄のご案内参照) |

| 必要書類 | ●登記申請書 ●被相続人の出生時から死亡時までの戸籍・除籍謄本 ●相続人全員の戸籍謄本 ●不動産を取得する相続人の住民票 ●固有資産税評価証明書 〇遺産分割協議書(相続人全員の実印が押されている印鑑証明の添付が必須) 〇原本還付を希望する場合は相続関係図 (詳細:【相続税申告の必要書類】原本で提出するもの コピーでいいもの参照) |

(相続登記詳細:自分でできる相続登記【完全マニュアル】参照)

登録免許税

相続登記をする際には、登録免許税がかかります。

登録免許税算出方法

相続登記手続きは、「登記識別情報通知書」が発行されて完了となります。

預貯金を相続する

被相続人名義の預貯金はすべて相続財産の対象となります。

相続方法は、被相続人の名義から相続人の名義に変更する方法と、被相続人の預貯金を解約する方法があります。

預貯金相続時の必要書類は、相続の分割方法によって異なります。

なお、必要となる書類は各金融機関によって多少異なる場合があるので、金融機関に出向く際には、事前に必要事項を確認しておきましょう。

| 分割方法 | 一般的に必要となる書類 |

|---|---|

| 遺言書の内容に沿った分割 | ●遺言書 ●被相続人の除籍謄本 ●受け取る相続人の印鑑証明書 ●被相続人の預金通帳と届出印 |

| 遺産分割協議書に沿った分割 | ●各金融機関の払い戻し請求書 ●被相続人の預金通帳と届出印 ●被相続人の出生時から死亡時までの戸籍謄本 ●相続人全員の戸籍謄本・住民票 ●相続人全員の実印が押された印鑑証明書 ●遺産分割協議書 |

| 調停・審判に沿った分割 | ●家庭裁判所で発行される調停調書謄本もしくは審判謄本 ●預金を相続する人の戸籍謄本・印鑑証明書 ●被相続人の預金通帳と届出印 |

借金(マイナスの財産)を相続する

先に述べたように、相続財産にはマイナスの財産も含まれるため、相続放棄をしない限りはそのマイナスの財産も相続することになります。

たとえば、法定相続人が3人の子である場合、その3人の子がマイナスの財産を3等分することになります。

ただし、3人の話し合いによってそのうちの誰かが多く相続することを容認した場合は、その話し合いの通りの負担となります。

しかし、この話し合い通りの負担に債権者が承諾しない場合は、その効力はなく無効になります。

借金は相続人間で等分割できない!?

上記のように、遺産分割協議時に相続人間で借金の分散をすることが決まったとしても、それはあくまで遺産分割協議内(相続人同士の同意)でのことであり、債権者には遺産分割協議の内容は関係ありません。

したがって、その協議内容を債権者が認めない限り、遺産分割協議で決めた返済方法は無効となります。

つまり、相続放棄をしなかったすべての相続人に、マイナスの財産を負担する義務があるということです。

もちろん、債権者が遺産分割協議で決まった分散方法を承諾すれば、その方法でマイナスの財産を引き継ぐことができます。

相続発生から相続税申告・納税までの手続きや流れ

相続は被相続人が死亡した時点で開始するものです。

また、相続税の申告・納税には期限(相続開始から10カ月以内)が定められており、それまでに申告・納税できないとペナルティが課されることになります。

急な相続発生やはじめての経験である場合、何をどうしたらいいのか分からないまま手をつけずに時間が経ってしまうと、10カ月以内に相続税の申告・納付を完了させることがむずかしくなってしまいます。

さらに、遺産相続の手続きでは必要となる書類の量が多く、すべての書類を収集するためにかかる時間は、1~2カ月とされているため、10カ月という期限を考えると、少しでも早めに取り掛かることがベストでしょう。

相続発生から相続税申告・納税までのタイムスケジュール

このように、相続が開始されると、相続放棄は3カ月以内、準確定申告は4ヵ月以内といったように、一定の期限に基づいて手続きを進行しなければなりません。

10カ月という期限の中で、様々な手続きを済ませなくてはならないのですが、すべてがスムーズにいく保証はなく、相続財産の内容や、相続する人の人数、相続方法によって各種手続きにかかる時間は様々です。

少しでもスムーズに進行できるよう、相続が開始されたら計画的に行動しましょう。

遺産相続の必要書類

遺産相続が開始されると、まず初めに必要となる書類を集めることになります。

ここでは、「遺産相続の手続きの際に、必ず必要となる書類」「金融関係で必要となる書類」「相続登記に必要となる書類」「相続税申告に必要となる書類」の4つにわけてご紹介します。

また、必要となる書類は、相続内容によって異なるため、ここでは一般的に必要とされる書類を紹介していきますので参考にしてください。

| 遺産相続手続き時、必ず必要となる書類 | ●被相続人の戸籍謄本(出生時から死亡時までのもの) ●被相続人の住民票の除票 ●相続人全員の戸籍謄本 ●相続人全員のマイナンバーカードまたは通知カード ●相続人全員の身元確認書類 |

|---|---|

| 金融関係 | ●被相続人の戸籍謄本(出生時から死亡時までのもの) ●被相続人の住民票の除票 ●相続人の戸籍謄本・住民票 ●遺産分割協議書(遺産分割協議をした場合) ●相続人全員の印鑑証明書(遺産分割協議をした場合) ●相続関係説明図 ●金融機関から指定された書類(相続人の通帳や振込用紙等) |

| 相続登記 | ●被相続人の戸籍謄本(出生時から死亡時までのもの) ●被相続人の住民票の除票 ●相続人の戸籍謄本 ●不動産を取得する人の住民票 ●遺産分割協議書(遺産分割協議をした場合) ●相続人全員の印鑑証明書(遺産分割協議をした場合) ●登記証明書 ●固定資産税評価証明書 ●委任状(登記を自分以外の者に委任した場合) |

| 相続税申告 | ●被相続人の戸籍謄本(出生時から死亡時までのもの) ●被相続人の住民票の除票 ●相続人の戸籍謄本・住民票 ●相続人の戸籍の附票 ●相続人の印鑑証明書 |

| 不動産関係書類 ●登記事項証明書 ●公図 ●地積測量図 ●固定資産税評価証明書 ●名寄帳 ●賃貸借契約書(賃貸不動産がある場合) ●売買契約書(家を売買したときの契約書) ●見取り図 |

|

| 有価証券関係書類 ●証券会社の残高証明書 ●配当金の支払い通知書 |

|

| 預貯金関係書類 ●被相続人の残高証明書 ●被相続人の過去5年分の通帳 ●定期預金証書(定期預金がある場合) ●既経過利息計算書(定期預金がある場合) |

|

| 生命保険関係書類 ●生命保険金支払い通知書 ●生命保険証書 ●保険証書(火災保険など) ●解約返戻金が確認できる資料 |

|

| 債務・葬式関係書類 ●借入金残高証明書 ●返済予定表 ●金銭消費貸借契約書(金融機関以外からの債務がある場合) ●税金や公共料金の未払い請求書 ●葬儀費用などの領収書 |

※戸籍謄本がコンピューター化している場合は、改正原戸籍を取得します

よくある質問

必要書類は原本で提出するものですか?

必要書類の中で必ず原本で提出しなければならないのは印鑑証明書だけです。

(詳細:【相続税申告時の必要書類】原本でいいもの コピーでいいもの参照)

必要書類は自分で収集しないとだめですか?

必要書類の代行は可能です。

上の必要書類一覧を見るだけでも、その数は少なくありません。

しかし、遺産相続の手続きには期限が定められているため、計画的に行動すべきでしょう。

仕事の都合上、収集のために確保できる時間が少ない、体調が悪く収集をスムーズに行えないといった場合は、専門家(相続に特化した行政書士や司法書士など)に代行を依頼することもできです。

注)印鑑証明書だけは本人が収集することになっています。

税理士に依頼するにはどうしたらいいですか?

相続税に関することであれば、「相続に強い税理士」を選ぶといいでしょう。

税理士を探すには、インターネットを活用して探す方法や、知り合いに紹介してもらう方法もあります。

当税理士法人「岡野相続税理士法人」は、創業16年 相続税を専門に取り扱うプロが揃っておりますので、どうぞお気軽にご相談ください。

詳しくは、岡野相続税理士法人 相続税に強い税理士の選び方をご覧ください。

遺産相続と相続税

相続税とは

被相続人が生前有していた財産を引き継いで取得した場合、その取得した相続人に対し、加算される税金のことを相続税といいます。

相続人ではなくでも、遺贈や死因贈与(死亡後に財産を譲る契約)によって財産を取得した者に対しても課税されます。

相続税が課税される財産

| 相続や遺贈によって取得した財産 | 土地・建物・預貯金・有価証券・家庭用財産など |

|---|---|

| 相続や遺贈で取得したとみなされる財産(みなし財産) | 生命保険金・死亡退職金・個人や企業年金など |

| 相続時精算課税制度を利用して受け取った財産 | 詳細:国税庁 相続時精算課税制度の選択参照 |

| 相続開始前3年以内の生前贈与財産 | すでに贈与税を納めている場合は、相続税から差し引き |

相続税の基礎控除

相続税は必ず納めなくてはならないわけではありません。

では、相続税は「いくらから」かかるものなのでしょうか?

相続税を納めなくてはならないのは、相続した財産の総額が基礎控除額を超えた場合です。

(相続税を算出するには財産の総額を把握することも大切です)

3,000万円+600万円×法定相続人の数=基礎控除額

相続財産の総額がこの基礎控除額以下であれば、相続税の支払い義務はありません。

たとえば、相続財産の総額が4,000万円で、法定相続人が3人いた場合

3,000+600×3=4,800

4,800万円が基礎控除額となるので、相続財産が基礎控除額を下回っているため、無税となります。

相続税がかかるのは誰?

相続税がかかる対象の人は以下のとおりです。

- 法定相続人

- 法定相続人以外で遺贈を受け取った者

上記の者が課税対象となりますが、先に述べたように、取得した財産の総額が基礎控除以下であれば非課税となります。

相続税はその他の税金の基礎控除と比べて大きい額ではありますが、2015年の改正によって、相続税の基礎控除額が引き下げられたため、改正前と比較して課税される人の割合が増えているのが現状です。

課税財産 非課税財産

上の項では、基礎控除による非課税枠について解説してきましたが、その他、非課税財産とされている財産があります。

| 相続や遺贈によって取得した財産 | 土地・建物・預貯金・有価証券・家庭用財産など |

|---|---|

| 相続や遺贈で取得したとみなされる財産(みなし財産) | 生命保険金・死亡退職金・個人や企業年金など |

| 相続時精算課税制度を利用して受け取った財産 | 詳細:国税庁 相続時精算課税制度の選択参照 |

| 相続開始前3年以内の生前贈与財産 | すでに贈与税を納めている場合は、相続税から差し引き |

※仏壇仏具では、仏像や骨董的なものであった場合、課税の対象に含まれることもあります。

相続財産の評価

さて、相続税の算出には、相続する財産の総額を把握することが大切だと先に述べましたが、財産の総額はどのようにして算出していくのでしょうか。

相続財産には様々な種類がありますが、相続財産の総額を算出するときは、その財産に対して相続税計算上の評価額を出して、その評価額をもとに相続財産の総額を算出します。

財産の評価における時価について

相続財産を評価する際、財産によってはその時々で価格が変動するものがあります。

そこで、相続財産の評価に関しては、被相続人が死亡した時点での価格(時価)で評価することになっています。

贈与された財産は贈与された日の時価で評価します。

相続財産の評価方法

財産の種類は無限とあり、評価をつけにくい財産もあります。

そのため国税庁では、様々な財産の具体的な評価を定めています。

(詳細:国税庁HP財産評価関係個別通達)

したがって財産評価は、原則、国税庁が定めた評価方法に基づいて行われます。

相続税の計算方法4つのステップ

相続する財産の課税価格がわかったら、いよいよ相続税の総額の計算です。

ここでは、相続税の計算手順を4つのステップにわけて解説してきます。

ステップ① 課税価格の合計を算出する

相続財産の評価額から非課税の財産などを差し引いて課税価格の合計を出します。

ステップ② 課税遺産総額を算出する

課税価格の合計から基礎控除額を差し引き、課税遺産総額を出します。

ステップ③ 相続税の総額を算出する

課税遺産総額に相続人の法定相続分をかけて、法定相続分に応ずる取得金を算出します。

次に、法定相続分に応ずる取得金に相続税の速算表の税率をかけて控除額を差し引き、相続人の税額を算出します。

ステップ④ 納税額を算出する

相続税の総額を、相続人が実際に取得した財産に応じた割合で按分します。

按分割合算出方法

相続税の節税

相続財産が多ければ多いほど、相続人の相続税負担が大きくなります。

逆にいえば、相続財産が少なければ相続人の負担が軽くなるため、生前から財産を減らす工夫をすることで節税につながります。

生前贈与

財産の縮小をするなら生前贈与を利用するといいでしょう。

生前贈与には暦年課税と相続時精算課税があり、そのどちらかの方法を利用して贈与します。

暦年課税は、年間110万円まで非課税とされるので、少額を継続して贈与することで節税につながります。

相続時精算課税は、総額2,500万円まで非課税になるので、大きい額の贈与をしたいときに適しています。

相続時精算課税の注意点

この制度は、相続の前渡しのようなものなので、相続が開始すると贈与された金額そのものが相続財産とされて相続税が発生します。

そのため、贈与されたときの時価が、相続開始されたときの時価より高い場合、贈与によって相続税の対象となる相続財産が減ることにはならず、結果として節税効果にはつながりません。

したがって、相続時精算課税制度を利用するならば、将来価値が上がりそうな財産を贈与することが節税効果としては有効です。

暦年贈与の注意点

相続開始3年以内の贈与は、相続財産に持ち戻しされます。

せっかく築き上げてきた財産なのですから、相続税で損することのないよう、上手に制度を活用して節税対策につなげましょう。

相続税申告・納税の注意点

申告期限は守ること

相続が開始されてから相続税申告までは10カ月以内といった期限が定められています。

期限内に申告しないと、無申告とみなされ延滞税とは別に無申告加算税が課されるので申告期限は厳守しましょう。

また、申告の際に、本来の申告内容をごまかして相続税を少なく申告した場合は、後に過少申告加算税が課せられるため、本来の申告内容と異なった申告をすることは厳禁です。

相続税が払えない!

相続税は原則として現金一括納付とされています。

しかし現金で、しかも一括となれば相続税が高額な場合は、一度に納付することが難しいこともあります。

そういったときに適用される制度があり、一度に払えない場合は「延納制度」を、金銭で払えないときは「物納制度」を利用するといいでしょう。

延納制度

期限内に相続税を納付しないと延滞税が課せられてしまいます。

そこで、期限内に相続税を完納できない場合、延納申請をすることで、一定の条件のもと分割納入ができます。(延納の期間は5年~最長で10年とされています)

適用条件

- 相続税が10万円以上である

- 金銭での納付が困難な事情がある

- 担保を提供する(延納したい税額が100万円以下であり、延納期間が3年以下の場合は不要)

- 申告期限までに延納申請書を提出する

※延納を続けることが困難になった場合、申告期限から10年以内であれば延納から物納に変更することが可能です。

物納制度

相続税を金銭で納付できない場合、不動産物件などで物納することができます。

適用条件

〇延納したとしても金銭で納付できない事情がある

〇物納できる財産が国内にある

物納申請の優先順序

| 第1位 | 不動産 国債 地方債 船舶 |

|---|---|

| 第2位 | 社債 株式 投資信託や貸付信託の受益証券 |

| 第3位 | 動産 |

〇申告期限までに延納申請書を提出する

物納を不動産で行うときの注意点

物納を不動産で行う際には、どんな不動産でも可能なわけではありません。

国の審査により認められない場合もあります。

したがって、自分が物納したいと思っている土地があっても、国に否認された場合はその土地での物納はできません。

申告漏れに気づいたときは

万が一申告の漏れに気づいたときは、修正申告書を提出します。

修正申告書の提出は、税務署から更生の通達がくるまでならいつでも可能です。

注意点

納税者が申告漏れに気づき、自主的に修正申告をした場合はペナルティ課税されることはありませんが、税務調査によって修正申告をすることになった場合は、ペナルティとして過少申告加算税が、期限が過ぎたら延滞税が課せられます。

相続税の時効

相続税を申告するにあたり、申告漏れがあった場合はすみやかに申告の修正を申し出ることが最優先です。

しかし、申告漏れに気づかずに一定期間がすぎてしまった場合、税務署ではその申告漏れに対する課税処分ができなくなります。

税務署が課税処分を行える期間のことを除斥(じょせき)期間といいますが、除斥期間は法定申告期限の翌日から5年とされています。

しかし、その申告漏れが詐欺や不正なものであった場合、除斥期間が7年に延長されます。

したがって、「10年前の相続税の申告漏れがあった場合」は、すでに時効であり、あらたに課税されることはありません。

さいごに

「遺産相続とは何か」と一口に言っても、その遺産の内容や、遺言書の有無などにより相続方法が異なるため、実際遺産相続が開始されたときは、「相続手続きを自分で行うには不安」

となるのも当然です。

また、相続税は様々な過程を経て算出していくものなので、自分で算出するにはハードルが高い作業になるでしょう。

遺産相続が発生すると、相続税を申告するまで期限が10カ月しかありません。

期限が過ぎてしまうと、ペナルティが生じてしまうので、遺産相続や相続税に関して「わからない」ことがある場合は、早めに対処することが重要です。

遺産相続のご相談は司法書士または弁護士に、相続税のことは当税理士法人にご相談ください。

当税理士法人では相続につよい司法書士または弁護士の紹介も可能です。紹介のみ希望の方は、その旨を問い合わせ時にお伝えください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

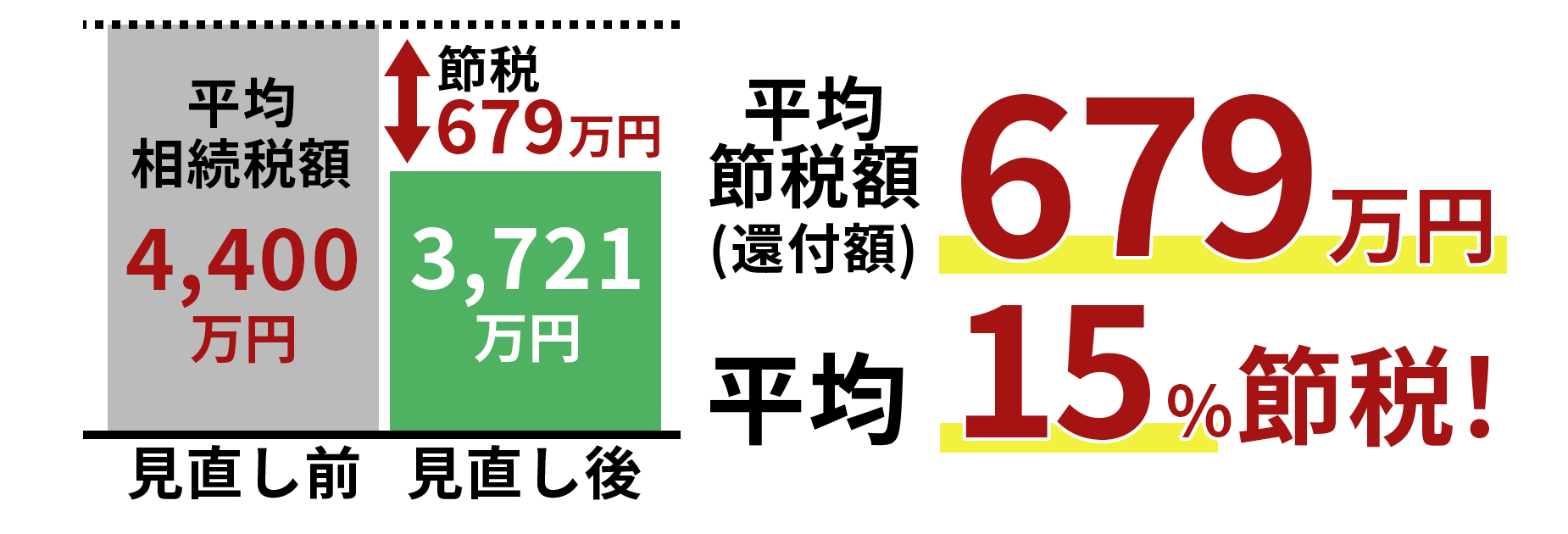

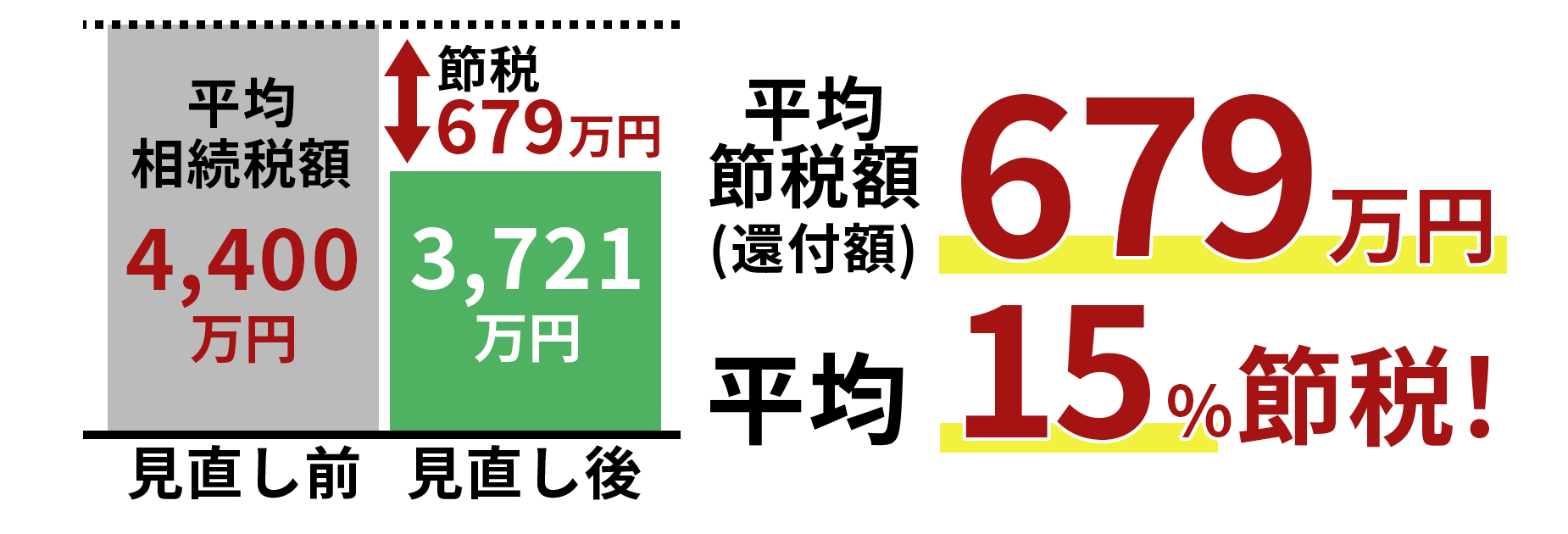

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。