「2022年参院選で与党圧勝」どうなる?!相続税と贈与税の一体化

令和4(2022)年7月10日に投開票が行われた参議院議員通常選挙は、改選議席125(欠員1補充含む)のうち自由民主党が単独で過半数の63議席、公明党が13議席を確保。与党の大勝となりました。与党が勝利したことで、気になる「相続税と贈与税の一体化」はどうなるのでしょう?

「税制」が争点になると、投票率は上がる…?

第26回参議院議員通常選挙は、選挙期間中に安倍晋三元首相が銃撃され死亡するという衝撃的な事件が発生しました。心からご冥福をお祈りいたします。自民党にとっては「弔い選挙」の様相を呈したことが、選挙結果にも大きな影響を与えたのではないかという意見も多くありました。

暴力によって日本の民主主義が脅かされるのは断固許しがたいことで、そういった意味でも民主主義にとって重要である選挙の行方が注目されました。しかしながら、残念なことに投票率は52.05%と、前回比3.25ポイント上昇したとはいえ、有権者の約半数しか投票しなかったことになります。

平成28(2016)年からは「18歳選挙権」が適用されるようになりましたが、18歳と19歳の投票率は34.49%と、投票したのはおよそ3人に1人の割合でした。こちらも前回の参院選に比べ増えてはいるものの、相変わらずの「若者の選挙離れ」を示す結果となりました。

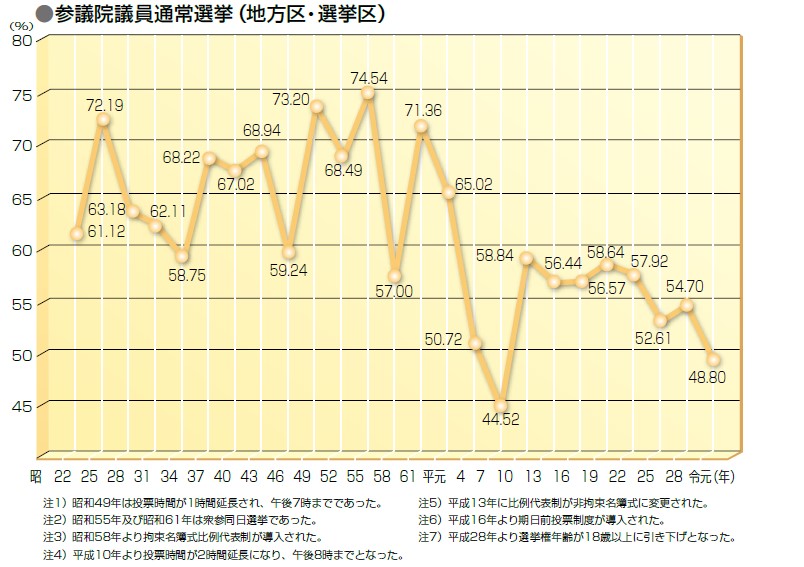

以下は、総務省による参院選投票率の過去データですが、投票率が最も高かった昭和55(1980)年は、衆議院議員と参議院議員選挙が同日に行われる「衆参同日選挙」でした。6年間にわたって自民党が与党政権を継続しながらも、参議院では全野党との「保革伯仲」状態で、選挙によって変化が訪れるかどうかが注目されました。

そんな中、現職総理大臣の大平正芳首相が急死する事態が起こり、自民党が「弔い選挙」に勝利を収め、保革伯仲は終焉を迎えました。また、この参院選は、3年後から比例代表制へ移行する前の全国区制による最後の選挙となりました。

※出典:総務省 選挙部『目で見る投票率(令和4年3月)』

今回の参院選での主な争点は、「物価高対策」としての消費税やガソリン税関連、「雇用対策」としての所得税や法人税関連、また「外交・安全保障」としての憲法第9条改正や防衛費負担などが挙げられています。特に「消費税」は、ポケットから直接支払うため税負担を実感しやすく、生活に直結する問題として争点になりやすいテーマです。

平成26(2014)年の第47回衆院選は、消費税率引き上げ延期の是非を問うとして突如の衆院解散による選挙で、「アベノミクス解散」と呼ばれました。結果、自公与党が2/3超の衆院議席を得、この年、消費税は8%に引き上げられました。遡れば、平成2(1990)年の第39回衆院選、昭和54(1979)年第35回衆院選も、「消費税解散」による選挙でした。

また、与党民主党が自民党に敗北し「ねじれ国会」を生んだ、平成22(2010)年の第22回参院選も、当時の菅直人首相が突然「消費増税」を打ち出したことが敗因と言われます。土井たか子委員長率いる社会党が「マドンナ旋風」を巻き起こし大勝した平成元(1989)年の第15回参院選も、「消費税」「リクルート」「農政批判」の3点セットの争点が「逆風」を呼んだと言われています。

相続税と贈与税に関する各党の公約は?

では、相続税対策として最も気になる「相続税と贈与税の一体化」はどうだったでしょう?「相続税と贈与税の一体化」が話題となったのは、自公与党による『令和3年度税制改正大綱』がきっかけでした。「暦年贈与が廃止されるのではないか」といった憶測も生みましたが、翌年『令和4年度税制改正大綱』でも「本格的な検討を進める」という表現にとどまりました。

「相続税と贈与税の一体化」については、『相続税と贈与税が一本化!相続税対策には早めの贈与が効く!?』『「令和4年度税制改正大綱」12月10日に決定&公表』のコラムもご参照ください。

令和4(2022)年の第26回参議院議員通常選挙では、自民党・公明党共に公約やマニフェストで「相続税」「贈与税」について大きく掲げてはいません。しかし、自民党は個人向けに「規制緩和と税制など政策総動員で魅力的な投資環境を実現する」と謳っていますし、公明党は賃上げをした企業や労働環境の改善に取り組む企業に対して「税制支援を行う」ことを述べています。

選挙の際に政党や立候補者が発表する「公約集」のことです。当選後に実施する政策について、具体的な数値目標や実施時期、財源は何によるかなどが明示され、「政権公約」とも呼ばれます。「公約」も選挙の際、政党や立候補者が当選後に実施を約束した政策のことですが、必ずしも数値等は具体的に示されるとは限りません。

一方、今回の参院選で改選議席を獲得した野党各党の中で、「相続税」「贈与税」について触れている政党もあります。「相続税」「贈与税」を公約の一つとして掲げている政党例と、マニフェストなどからその公約文を抜粋してみます。

●立憲民主党(今回獲得議席数:17)

相続税・贈与税

・相続税については、格差是正の観点から税率構造の見直しを行います。

・教育資金贈与特例措置等の効果も見極めつつ、格差是正と資産の世代間移転を促進する観点から、相続税・贈与税のあり方について見直しを進めます。

・雇用を支え地域経済の中核となっている中小企業や、地域の医療を支える医療機関等の事業承継の円滑化を推進するため、10年限定の特別措置となっている事業承継税制の恒久化および免除措置の創設を行います。

・相続税の小規模宅地評価にかかる特例措置の拡充を検討します。

※出典:立憲民主党『立憲の政策がまるごとわかる政策集 Policies 2022~財務金融・税制』より抜粋

●日本共産党(今回獲得議席数:4)

相続税・贈与税の最高税率を引き上げます

相続税・贈与税の最高税率は、2003年に70%から50%に引き下げられました。2015年から55%に戻されましたが、対象も増税額もわずかにすぎません。逆に、基礎控除を引き下げ、少額の遺産への課税を強化しています。その一方、孫などに1人1,500万円までの「教育資金一括贈与の非課税枠」を創設するなど、富裕層向けの減税措置は強化されています。中間層の負担増にならないように、基礎控除額を引き上げるなどの措置をとりつつ、最高税率を元の70%に戻し、富裕層の資産への課税を強化します。

富裕税を創設します

富裕層の資産に対して、低率で毎年課税する新たな税として、「富裕税」を創設します。純資産が5億円を超える場合に、その超過部分に対して、0.5~3%程度の範囲で累進的な税率で課税します。課税対象資産額の算定にあたっては、相続税の課税評価額に準じた方式で、自宅用不動産の評価の軽減、自営業者などの事業資産への特例措置、営農中の農地については宅地並み基準を適用しないなどの措置を講じ、中間層に負担がかからないように配慮します。これにより、富裕税の対象は1,000人に1人程度の富裕層に限定されます。これは、相続税(被相続人の5%前後が対象)にくらべ、50分の1程度です。しかし、「アベノミクス」のもとで富裕層の金融資産が急増しているもとで、1兆円以上の税収が見込めます。大株主が株式を資産管理会社に移すような場合には、その会社を保有していること自体を「資産」とみなして富裕税を課税し、税逃れを許さないようにします。相続税は数十年に一度しか課税されないため、さまざまな「資産隠し」「課税逃れ」が生じる可能性がありますが、富裕税は毎年申告するため、資産隠しを防ぐためにも有効です。

※出典:日本共産党『日本共産党の政策2022参議院選挙政策~26、税制(2022参院選/各分野の政策)』より抜粋

●れいわ新選組(今回獲得議席数:3)

~(前略)~ 相続税についても「富の偏在是正」(金持ちの資産が子供に引き継がれて格差が拡大しすぎないようにする)の側面から改革します。税制の全体を、富の再分配と物価安定のために活用します。

※出典:れいわ新選組『参議院選挙2022緊急政策~れいわ財政政策~⑥積極財政のルール【消費税・機能的財政政策・税制改正】』より抜粋

今後の参議院のスケジュールと注目すべき点は?

参議院議員の通常選挙当選による任期開始は、公職選挙法の定めに従って、前の通常選挙による参議院議員の任期満了の日の翌日から起算します。第 26回通常選挙では、改選を迎えた第24 回通常選挙当選議員の任期満了が令和4(2022)年7月25日であるため、その翌日以降からということになります。

公職選挙法により、通常選挙は、議員の任期が終わる日の前 30 日以内に行うとされています。ただし、この期間が参議院開会中または参議院閉会の日から 23 日以内にかかる場合、参議院閉会の日から 24 日以後 30 日以内に行うことと定められています。

国会の主な年間スケジュールは以下のようになっています。

| 1月 |

|

|---|---|

| 2月 |

|

| 3月 |

|

| 6月 |

|

| 7月 |

|

| 9月 |

|

| 10月 |

|

| 11月 |

|

| 12月 |

|

参議院議員の任期は6年で、衆議院議員の4年より長い任期となります。衆議院のような全員改選(総選挙)ではなく、3年ごとに半数改選(通常選挙)が行われます。また、参議院では衆議院のように任期途中での解散が生じません。

このため、国の長期的な課題に取り組めるという特徴があり、参議院は「熟慮の府」「再考の府」とも呼ばれてきました。衆議院で審議された法案を、さらに熟慮を重ねて審議するという役目が参議院にはあるのです。調査会を結成し、調査内容を議員立法に繋げる、関係委員会に立法を勧告するといったこともできるのが、参議院の利点と言えるでしょう。

税制改正は毎年行われますが、各省庁からの「令和5年度税制改正要望」は8月末日までに財務省へ提出されます。そして、12月には『令和5年度税制改正大綱』が政府与党より公表されます。今度の大綱では、「相続税と贈与税の一体化」がより具体的に明示されるかもしれません。しっかりと見定めていきましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ