「3,000万円特別控除」延長!相続空き家の売却はなる早で

相続発生から3年以内の年末までに、被相続人の居宅を相続した人がそれを売却すると、その譲渡所得から最高3,000万円までを特別控除できる制度、それが「空き家特例」です。適用期限が令和5(2023)年12月31日まで延長されることが決定しています。

住む人がいない家を売るなら2023年末までに

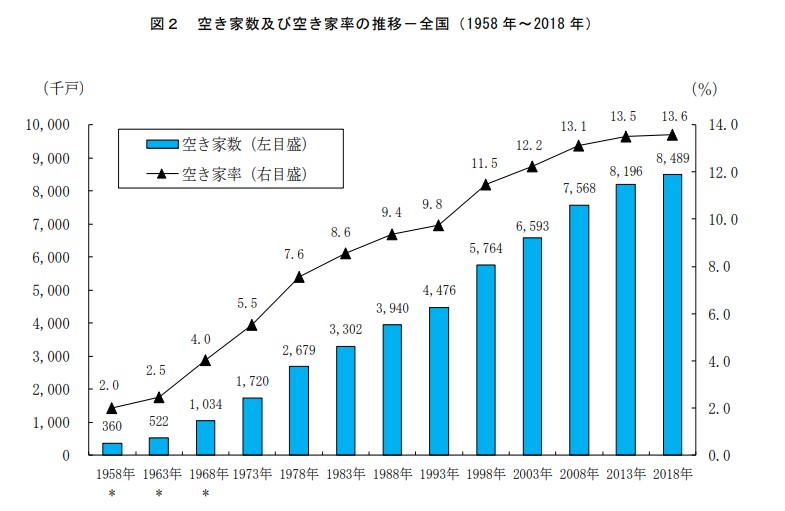

総務省が5年ごとに実施する「住宅・土地統計調査」。「平成30年 住宅・土地統計調査」によると、総住宅数に占める空き家の割合(空き家率)は 13.6%と、前回調査の平成25(2013)年から 0.1 ポイント上昇し、過去最高となったそうです。

※出典:総務省統計局『平成30年住宅・土地統計調査住宅及び世帯に関する基本集計結果の概要』〔令和元(2019)年9月30日発表〕

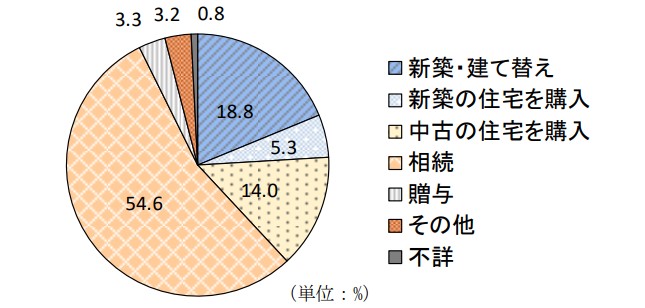

また、令和2(2020)年12月に国土交通省住宅局が発表した『令和元年空き家所有者実態調査報告書』によると、空き家の取得方法については「相続」が54.6%と最も多かったそうです。

※出典:国土交通省『令和元年空き家所有者実態調査』報告書

こうした状況を踏まえ、平成31年度税制改正により、令和元(2019)年12月31日までとされていた「空き家特例」の適用期間が令和5(2023)12月31日まで延長されました。

また、この特例の対象となる相続家屋について、以前は被相続人が相続の開始直前まで居住していたものに限られましたが、一定要件を満たせば老人ホーム等に入居していた場合も対象に加わることとなりました。

※なお、「空き家特例」という呼称で一般的には知られていますが、国土交通省では『空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)』、国税庁では『被相続人の居住用財産(空き家)を売ったときの特例』と表記されています。

この3年以内に被相続人の居住用家屋または被相続人の居住用家屋の敷地等を相続または遺贈により取得した方は、令和5(2023)12月31日までに売却すれば、譲渡所得金額から最高で3,000万円控除される可能性があるということです。

コロナ禍とはいえ、不動産市場は活況を呈しています。令和3(2021)年は、特に首都圏で中古マンションや中古戸建ての成約価格が上昇。政府の金融緩和政策が不動産市況に功を奏し、新型コロナウイルス感染症拡大の影響で在宅勤務が増え、不動産ニーズが高まったのも好況の背景にあるようです。

また、「ウッドショック」や「アイアンショック」という言葉を、ニュースなどで目や耳にされた方も多いかもしれません。コロナ禍による労働力不足や建築資材の流通停滞で、木材や金属材料が急騰し、住宅建築価格や住宅販売価格も高騰。そのため、中古市場に不動産需要が流れている状況です。

そういった意味でも、住む人のいない空き家を所有されている方は「今が売り時」といえるでしょう。空き家といえども固定資産税はかかりますし、「空き家特例」を適用できるのは令和5(2023)12月31日まで。戸建ての売却には通常3カ月~1年はかかるといわれるので、早いに越したことはありません。

譲渡所得の計算と「空き家特例」の手続き

では、売却の手間をかけてでも「空き家特例」を適用して節税したほうがいいのか、譲渡所得はいくらぐらい減税されるのか、知りたいところですよね。「空き家特例」適用要件の一つとして、「譲渡対価の額の合計額が1億円以下(共有で譲渡する場合には合計額が1億円以下)であること」があります。

例えば、一人暮らししていた父の自宅を令和元(2019)年7月に相続したとしましょう。築40年の家屋とその敷地ともに父の所有でしたが、同居の家族はなく、空き家となっていました。この空き家を取り壊した後(解体・除去費は300万円)、その土地を令和4(2022)年2月に3,500万円で売却したとします。

売却で得た収入金額3,500万円-(概算取得費3,500万円×5%+譲渡費用300万円)=譲渡益3,025万円

譲渡益3,025万円-特別控除3,000万円=譲渡所得25万円

譲渡所得25万円×税率20.315%=譲渡所得税額5万787円

土地や家屋にかかる固定資産税は、その固定資産税評価額(課税標準額)×標準税率1.4%で求めます。固定資産税評価額は公示価格の約70%を目安にしますから、概算ではありますが、3,500万円×70%×1.4%で計算すると固定資産税は約34万円になります。「空き家特例」による特別控除がいかに大きいかがわかります。

「空き家特例」を適用できる条件など、詳しくは当サイトのコラム『空き家特例とは?適用要件は?老人ホーム入居の場合も対象。』をご参照ください。

「空き家特例」の適用を受けるには、まず、その空き家所在地の区市町村にて「被相続人居住用家屋等確認書」の交付を受けなければなりません。交付の申請に必要な書類は各区市町村によって異なりますので、役所・役場にお問い合わせください。なお、交付を受けるための申請書は、国土交通省HP『空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)』からダウンロードできます。

「被相続人居住用家屋確認書」の申請から交付までに要する日数は、区市町村によって異なりますが、およそ3週間が目安です。「被相続人居住用家屋確認書」が交付されたら、以下の書類を添え、譲渡翌年の2月16日~3月15日に確定申告をします。

申告先は納税を行う税務署となりますが、オンライン申告も可能です(国税庁『確定申告書等作成コーナー』)。確定申告を行わなければ、「空き家特例」適用の可否は下りません。

《確定申告のための必要書類》

- 区市町村から交付された「被相続人居住用家屋確認書」

- 確定申告書(国税庁『令和3年分譲渡所得の申告のしかた』からダウンロード可能)

- 譲渡所得の内訳書(国税庁『令和3年分譲渡所得の申告のしかた』からダウンロード可能)

- 登記事項証明書等(法務局サイトからオンライン交付請求が可能)

- 売買契約書のコピー等

※家屋がある場合は『耐震基準適合証明書等』(発行依頼先:一級建築士のいる建築事務所、指定確認検査機関、登録住宅性能評価機関、住宅瑕疵担保責任保険法人)を提出。発行までに1ヵ月程要します。「耐震基準適合証明書等」は、国土交通省HP『空き家の発生を抑制するための特例措置(空き家の譲渡所得の3,000万円特別控除)』からダウンロードできます。

なお、相続発生後3年10ヵ月以内に相続財産を売却した場合、相続税額の一部を取得費に加算することで譲渡所得税が軽減できる「取得費加算の特例」は併用できません。「空き家特例」「取得費加算の特例」いずれかを選択することになります。

一定条件を満たせば、以下の特例や控除は「空き家特例」との併用が可能です。ただし、要件に当てはまるかどうかで併用できるケースは限られますので、相続税に詳しい税理士に相談されることをおすすめします。

- 小規模宅地等の特例

- マイホーム(居住用財産)を売ったときの特例

- 特定のマイホーム(居住用財産)を買い換えたときの特例

- マイホーム(居住用財産)を買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

- 住宅ローン控除

- 認定住宅新築等特別税額控除

解体費は売り側持ち?マンションの場合はどうなる?

相続した空き家を売却して「空き家特例」を適用しようと思う場合、主に以下の2つのケースが考えられるでしょう。

- ケース1:空き家を新耐震基準に適合するようリフォームして敷地付きで譲渡

- ケース2:空き家の古屋を取り壊して敷地のみ譲渡

ケース2の場合で、古い家屋の取り壊しは買主側で行い、解体費用も買主側が負担し、その分を売買金額から差し引く契約を結んだとしましょう。残念ながら、このようなケースでは「空き家特例」が適用できないという判例があります。原則として、家屋の解体費は売主(相続人)負担と心得ておいたほうが良いでしょう。

なぜなら、「空き家特例」による特別控除は、被相続人居住用の土地と家屋をセットで相続し、建築物の全部を取り壊し、もしくは除却した後での譲渡が前提となっているからです。

例えば、一次相続で父から土地のみを相続し、二次相続で母から家屋を相続したとしましょう。二次相続で土地と家屋の両方が相続財産となったわけですが、同時に土地と家屋セットで相続していないので、「空き家特例」は適用できません。

また、家屋の全部を長女が相続し、敷地は長女と長男の共有名義として相続したとしましょう。長女は土地と家屋をセットで相続したので「空き家特例」は適用可能ですが、長男は土地のみの相続なので「空き家特例」は適用不可です。

では、マンションの場合はどうなのでしょう?「空き家特例」には、「区分所有建物登記がされている建物でないこと」という適用条件があります。マンションなどの集合住宅には、「空き家特例」が適用できないと覚えておきましょう。

ただし、一つの敷地内に親が一人暮らししていた母屋と離れがあったとしましょう。離れを書斎や物置など、生活に必要な建物として使われていたとしても、母屋のみが被相続人の主たる居住の用に供されていたとみなされます。土地も母屋が占める割合に応じた部分だけが、「空き家特例」の対象となります。

「空き家特例」を適用するとしないとでは、税金の控除額が大きく異なります。しかし、それだけに適用要件も複雑です。特例の申請は売却を行い、譲渡が成立してからの手続きとなりますので、令和5(2023)12月31日の期限まであまり時間がありません。

「空き家特例」に関しては、不動産や相続税に詳しい専門家へ早めのご相談をおすすめいたします。

相続税申告は、依頼する税理士を間違えると、相続税額で大きく損してしまう可能性があります。

実際、「相続税申告時に、税理士の選び方を間違えたことが原因で、知らず知らずのうちに2億円損している方」も見てきました。

これから相続税申告をする予定の方は、相続税に強い税理士の選び方|必要性や比較方法、失敗例紹介をご覧ください。

税理士に相続税申告書の作成を依頼しても、相続税が過払いになる可能性があります。

相続税が取り戻せる人の特徴や、相続税を取り戻す手続きに興味がある方は相続税還付サービス/料金をご覧ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ