「資産家の相続税額」とは!千葉真一氏の遺産相続は…!?

令和3(2021)年8月19日、俳優の千葉真一(本名:前田禎穂)氏がお亡くなりになりました。サニー千葉(JJ Sonny Chiba)として海外でも人気を博す日本を代表するアクションスターの突然の訃報に、心よりご冥福をお祈りします。

千葉真一氏に金銭トラブル?自宅は豪邸?

千葉真一氏は優れた身体能力を活かし、アクロバティックなスタントや殺陣を自らこなすアクションスターの草分け的存在でした。そんな「不死身の男」が新型コロナウイルス感染症に屈し、肺炎によりこの世を去ってしまったのは非常に惜しまれます。享年82歳。ワクチンは摂取していなかったそうです。

二度の結婚・離婚歴があり、華やかな恋愛ゴシップを報じられたこともありますが、近年は幼少より育った地・千葉県君津市の自宅で一人暮らしをされていたようです。かつては別荘数件を所有し、京都の別宅は総工費20億円以上、プール&テニスコート付き1,000坪の大豪邸と報じられたこともありました。

千葉真一氏は映画の本場・ハリウッドでも活躍し、当時はハリウッド映画1作品の出演料で豪邸が建つともいわれましたから、一時期の年収は相当なものだったのでしょう。しかし、その一方で、芸能ビジネスに次々と私財を投じ、製作費をつぎ込んだ映画の不当たり、俳優養成学校をめぐる金銭トラブルなど、負債も多く残したのではないかと報じられています。

そこで、相続税を専門とする税理士の観点から、千葉真一氏の相続の行方に着目しました。

相続税に強い税理士の選び方

被相続人に借金があったかどうか不明な時の調べ方

相続税の申告は、被相続人の死を知った日の翌日から10ヵ月以内に行うのが原則です。相続税の計算を漏れなく行うために、相続人はその期限までに相続財産のすべてを把握せねばなりません。また、相続税の対象となる相続財産には預貯金や有価証券、不動産などのプラスの財産、借入金や債務などのマイナスの財産があり、そのプラスの財産からマイナスの財産を差し引いたところに相続税は発生します。

| 相続税の対象となるマイナスの財産例 | 消費者金融・カードローン・クレジットカードなどの負債 |

|---|---|

| 事業用ローンや融資残債 | |

| 個人からの借金 | |

| 滞納家賃 | |

| 滞納水道光熱費 | |

| 滞納通信通話料・受信料 | |

| 滞納税 | |

| 連帯保証債務 |

被相続人に借金があることを知らずに相続してしまうと、相続人は被相続人の債権者=相続債権者に対して債務弁済、つまり借金の返済義務を負うことになります。相続人が複数いる場合、原則として、各相続人が法定相続分の割合に応じた債務弁済の義務を負います。

遺言書や財産目録、あるいはせめてエンディングノートのようなものが作成されていれば、相続発生時に遺族が故人の財産を把握する手がかりとなります。しかし、新型コロナウイルスに感染した千葉真一氏のように、急逝された場合、遺言書が残されていないほうが多いのではないでしょうか。

では、被相続人に借金があるかどうかわからない場合、どうしたらいいでしょう?まずは、金融機関口座の入出金履歴を徹底的に調べることです。銀行や証券会社、クレジットカード会社などからの郵便物も細かくチェックし、私的な借用証や金銭消費貸借契約書などがないか探しましょう。

それでもわからない場合は、「信用情報の開示」という制度があります。法定相続人であれば借入の状況等の情報の開示請求ができ、金融機関別に以下の3つの信用情報機関があります。

| 株式会社日本信用情報機構(JICC) | 主に貸金業者・割賦販売業者・リース業者などが加盟する信用情報機関 |

|---|---|

| 株式会社シー・アイ・シー(CIC) | 主に信販会社やクレジットカード会社が加盟する信用情報機関 |

| 全国銀行個人信用情報センター(KSC) | 主に銀行や信用金庫などが加盟する信用情報機関 |

「負の遺産」が残された場合の相続人の対処方法

では、プラスの財産額よりもマイナスの財産額が上回る場合、マイナスの財産しかない場合は、どうすればいいでしょう?相続人は、いわば「負の遺産」のみを背負うことになってしまいます。遺産を無条件で相続することを「単純承認」といいます。それ以外に、相続人には3つの選択肢があります。

1. 相続放棄

その相続財産に対する相続権自体を放棄することで、マイナスの財産しかない場合はこの方法を選択することになるでしょう。20歳以上※の相続人であれば、相続発生から3ヵ月以内に「相続の放棄の申述書」(裁判所サイトからダウンロードできます)を被相続人の最後の住所地の家庭裁判所(管轄の裁判所は裁判所サイトで調べられます)へ提出し、認可されれば相続放棄できます。

※令和4(2022)年4月1日以後は18歳以上

2. 相続分放棄(財産放棄/遺産放棄)

法律用語としては「相続分の放棄」といわれるものですが、1の「相続放棄」と紛らわしいので、一般的には「財産放棄」「遺産放棄」と呼ばれます。自身の相続権は維持しながら相続財産の自己の取得分を放棄する、平たくいえば、自分の相続分を「いらない」と意思表示することです。

家庭裁判所の認可によって、相続分は他の相続人に分配されます。しかし、要注意なのは、相続権を放棄するわけではないので、相続財産に借金がある場合、相続分に応じた借金返済の義務が生じる可能性もあります。

3. 限定承認

プラスの財産の範囲内でマイナスの財産を相続することです。相続発生から3ヵ月以内に、相続人全員が共同して被相続人の最後の住所地の家庭裁判所へ申述する必要があります(管轄の裁判所は裁判所サイトで調べられます)。「限定承認」は手続きが複雑で、申立てから手続き終了までに1~2年かかることがあります。

しかし、借金や連帯債務などのマイナスの財産をプラスの財産で相殺でき、マイナスの財産がプラスの財産を上回るケースでも、自宅や実家など相続したい不動産がある場合、自社株を引き継いで自分が経営を続けたい場合、「限定承認」を選択すると良いでしょう。

ただし、不動産や株式など、値上がりする可能性のある財産には譲渡所得税が課せられることがあり、限定承認の手続き終了までに一部でも遺産を処分すると自動的に単純承認をしたものとみなされるので、注意が必要です。

「相続放棄」「相続分放棄(財産放棄/遺産放棄)」「限定承認」について詳しくは、【遺産相続】相続放棄したい!財産放棄との違いは?メリット&デメリットや相続放棄について税理士がお答えしますもご参照ください。

千葉真一氏にマイナスの財産がある場合、相続人は1の「相続放棄」もしくは3の「限定承認」を選択することになると思われますが、もしも相続人全員が「相続放棄」したらどうなるのでしょう?

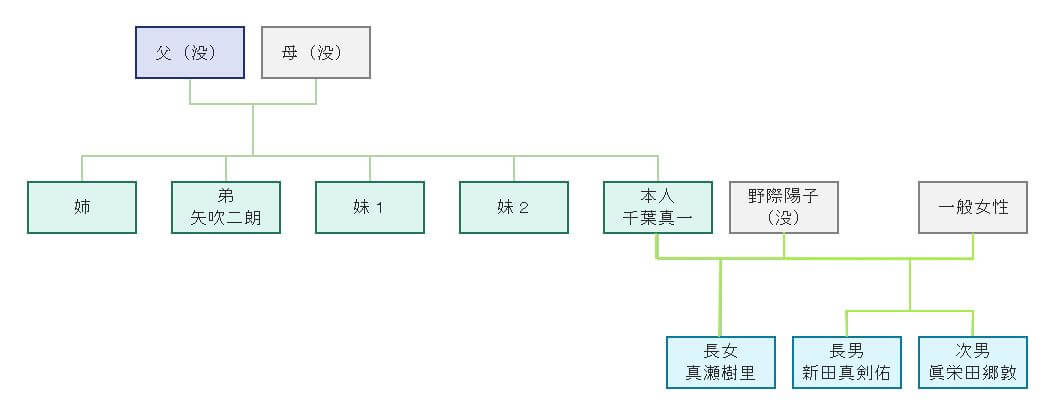

配偶者は常に法定相続人となりますが、最初の妻・野際陽子さん(故人)、先妻の一般女性ともに、法的な婚姻関係を解消しているので相続権はありません。相続の第1順位は子で、お子さんたちが放棄すれば第2順位の親や祖父母などが相続しますが、すでにご存命ではありません。第3順位は兄弟姉妹ですが、この兄弟姉妹までも相続放棄したら、そこで相続権の移転は打ち止めです。

なお、第1順位の子が亡くなっていればその子である孫、第3順位の兄弟姉妹が亡くなっていればその子である甥や姪が代襲相続しますが、相続放棄の場合は相続権そのものを放棄するので代襲相続はありません。

▼千葉真一氏・家系図(敬称略)

相続人も、特別縁故者(生前に被相続人の世話をするなど、特に被相続人と親しい関係にあった人)もいない場合、相続の利害関係者(被相続人の債権者や特定遺贈を受けた者など)や検察官が相続財産管理人の選任を申し立てることになります。申立て先は、相続放棄や限定承認同様、被相続人の最後の住所地の家庭裁判所です。

-

- 相続財産管理人選任及び選任公告

- 相続債権者・受遺者に対する請求申出の公告、催告、弁済

- 相続人捜索の公告

- 相続人不存在の確定

以上のステップを経て、残余財産は国庫へ帰属することになります。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ