「基準地価」が下落。2020年、相続税路線価も新型コロナが影響!?

「基準地価」とは、各都道府県内の基準地における標準価格のこと。毎年7月1日時点での標準価格を都道府県知事が国土利用計画法に基づき判定し、9月下旬に公表します。令和2(2020)年度は全国の全用途平均が3年ぶりに下落。国土交通省も新型コロナの影響と見ています。地価公示価格等の80%が目途の相続税路線価にも考慮されることが予測できます。

国土交通省が9月末に「基準地価」を公表

国土交通省 不動産・建設経済局『令和2年都道府県地価調査の概要』によると、この1年間の前半期間である令和元(2019)年7月1日~令和2(2020)年1月1日は、「交通利便性や住環境の優れた住宅地、オフィス需要の強い商業地、訪問客の増加に伴う店舗やホテルの進出が見込まれる地域を中心に地価の回復傾向が継続していた」とのことです。

しかし、後半の令和2(2020)年1月1日~令和2(2020)年7月1日は、全国各地の住宅地は下降へ転落または横ばい、前半には上昇傾向にあった商業地も上昇幅は縮小しています。

もう少し詳しく見ていきましょう。

住宅地は下落幅拡大、商業地は5年ぶり下落

今回の基準地数は、21,519地点(うち、福島第一原子力発電所の事故の影響による12地点は調査を休止)。各都道府県知事が令和2(2020)年7月1日における基準地の1平方メートル当たりの価格を調査し公表しています。

その発表を基に、国土交通省が全国の状況をとりまとめた概要によると、「住宅地は下落幅が拡大し、商業地は平成27年以来5年ぶりに下落に転じた」とのこと。三大都市圏では、住宅地は東京圏・大阪圏が7年ぶりに、名古屋圏は8年ぶりに下落に転じました。商業地は東京圏、大阪圏で上昇幅が縮小し、名古屋圏は8年ぶりに下落に転じました。

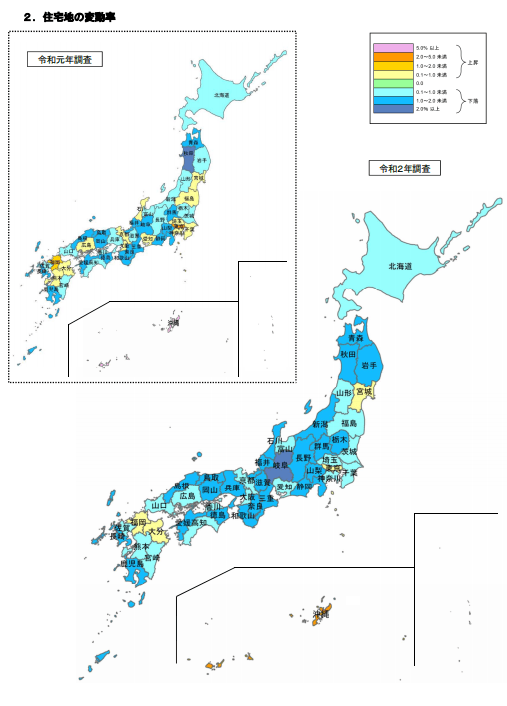

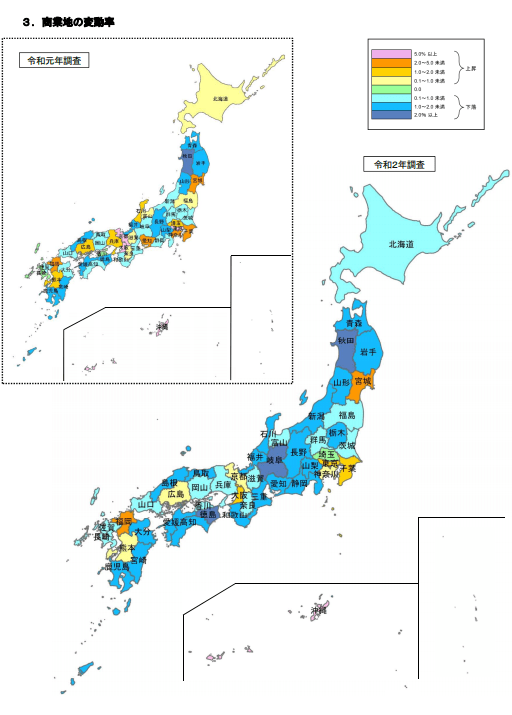

地図で見るとわかりやすいので、比較図を抜粋します。

令和2年地価調査 都道府県別地価変動率(住宅地)

令和2年地価調査 都道府県別地価変動率(商業地)

※出典:国土交通省 不動産・建設経済局『令和2年都道府県地価調査の概要』

新型コロナウイルスが地価に与える影響

この1年間の前半と後半、半年間で状況はなぜこうも一変し、地価は下降傾向へと急転したのでしょう?誰しも思い当たる通り、2020年初め、世界中を揺るがしたものと言えば、新型コロナウイルス(COVID-19/SARS-CoV-2)感染症の拡大です。

新型コロナウイルスはあっという間に世界中で蔓延し、国際経済をも停滞させました。国土交通省も「新型コロナウイルス感染症の影響による先行き不透明感から需要が弱まり、総じて上昇幅の縮小、上昇から横ばい又は下落への転化となった」と見ています。

地価算定の目安となるものとして、「基準地価」のほかに「公示地価(公示価格/地価公示価格)」があります。「基準地価」は不動産鑑定士1名以上による評価であるのに対し、「公示地価」は不動産鑑定士2名以上とされています。

また、「基準地価」は毎年9月下旬に公表されますが、「公示地価」は毎年1月1日の評価が3月中旬頃に公表されます。今年3月の「公示地価」によると、全国平均では全用途平均が5年連続の上昇となっていました。

しかし、これは平成31(2019)年1月以降の1年間の地価についてであって、新型コロナウイルス感染症が世界の国々を席巻する以前のことです。令和3(2021)年の「公示地価」がどうなるか、注目したいところです。

▽令和2(2020)年度の「公示地価」について、詳しくはこちらのコラムもご一読ください。

「公示地価」が発表!2020年度の全国公示地価は5年連続上昇

公示地価や基準地価と相続税との関係性

なぜ、「基準地価」や「公示地価」に注目が集まるのでしょうか?不動産取引は「公示地価」を基準にした価格で行われます。また、日本経済の状況を大きく反映するのが不動産価格です。しかし、それだけではありません。

不動産に関わる主な税金と言えば、相続税、贈与税、固定資産税です。いずれも、「公示地価」を基にした「路線価」により評価され、税額が算出されます。

相続税路線価は公示地価の80%が目安

相続税を算出する路線価を「相続税路線価」と呼びます。国税庁のホームページでも毎年発表されます。今年7月にも、『令和2年分の路線価等について』が発表されています。

1 相続税や贈与税において土地等の価額は、時価により評価することとされています。しかし、納税者の皆様が相続税等の申告に当たり、土地等についてご自分で時価を把握することは必ずしも容易ではありません。そこで、相続税等の申告の便宜及び課税の公平を図る観点から、国税局(所)では毎年、全国の民有地について、土地等の評価額の基準となる路線価及び評価倍率を定めて公開しています。

(注) 納税者の方が不動産鑑定士による鑑定評価額などに基づき、相続等により土地等を取得した時の時価により評価することもできます。

2 令和2年分の路線価及び評価倍率を記載した路線価図等を7月1日(水)に国税庁ホームページで公開しました。

(注)1 国税庁ホームページには、平成26年分から令和2年分までの路線価図等を掲載しています【財産評価基準書|国税庁】。

2 全国の国税局(所)・税務署でも、パソコンにより閲覧できます。

3 令和2年分の都道府県庁所在都市の最高路線価は、別表のとおりです。

4 路線価等は、1月1日を評価時点として、1年間の地価変動などを考慮し、地価公示価格等を基にした価格(時価)の80%程度を目途に評価しています。

(注) 今後、国土交通省が発表する都道府県地価調査(7月1日時点の地価を例年9月頃に公開)の状況などにより、広範な地域で大幅な地価下落が確認された場合などには、納税者の皆様の申告の便宜を図る方法を幅広く検討いたします。

(参考)

1 路線価等は、全国の民有地の宅地、田、畑、山林等を対象として定めています。

なお、路線価等の評価における宅地とは、住宅地、商業地、工業地等の用途にかかわらず、建物の敷地となる土地をいいます。2 路線価が定められている地域にある土地については路線価方式により評価し、その他の地域にある土地については倍率方式により評価します。

路線価方式による評価

路線価方式では、評価対象地が接する路線の路線価に、必要な画地調整率(評価対象地の形状等(奥行距離、不整形の度合い、角地など)に基づき、価額を補正する率)及び地積を乗じて評価額を算出します。路線価は、土地の価額がおおむね同一と認められる一連の土地が面している路線ごとに評価した1平方メートル当たりの価額です。倍率方式による評価

倍率方式では、固定資産税評価額に地価事情の類似する地域ごとに定めた評価倍率を乗じて評価額を算出します。3 令和2年1月1日現在において、原子力発電所の事故に関する「帰還困難区域」及び「避難指示解除準備区域」に設定されていた区域内にある土地等については、路線価等を定めることが困難であるため、令和元年分と同様に、相続税等の申告に当たり、その価額を「0」として差し支えないこととしています。

出典:国税庁『令和2年分の路線価等について』

「4 路線価等は、~後略~」という記述があるとおり、相続税路線価は地価公示価格の80%程度を目安に評価されます。ちなみに、固定資産税路線価は地価公示価格の70%程度です。

相続税納税額も下がる可能性は

繰り返しになりますが、国税庁『令和2年分の路線価等について』の4の下の(注)には、以下の記述があります。

今後、国土交通省が発表する都道府県地価調査(7月1日時点の地価を例年9月頃に公開)の状況などにより、広範な地域で大幅な地価下落が確認された場合などには、納税者の皆様の申告の便宜を図る方法を幅広く検討いたします。

※国税庁『令和2年分の路線価等について』より抜粋

ここに注目する理由は、都道府県地価調査、つまり基準地価が国内の広範囲で下落した場合は、「申告の便宜を図る」という一文があるからです。基準地価が下がれば、評価額も下がる、すなわち相続税も下がる可能性があるということになります。

相続税法第22条によると、相続、遺贈又は贈与による財産の取得時の時価で評価すると規定しています。今年7月1日以降に相続が発生した方にとっては、特に気になるところでしょう。

また、相続不動産の評価には、路線価方式のほかに、倍率方式という方法もあります。詳しくは、以下のコラムもぜひご覧ください。

相続税の「土地の評価方法」とは。倍率方式と路線価方式の違いは?

相続不動産の評価は、相続税と不動産に関する知識やノウハウがないと、プロの税理士でも評価額が分かれることがあります。専門家に相続税申告の代行を依頼されるなら、相続税に詳しく、経験を積んだ税理士を選ばれることが肝心です。

当税理士法人は、相続税申告に関して3,284件という日本でも屈指の実績を誇ります。なお、ご相談・お見積は無料ですので、まずはお気軽にお問い合わせください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ