【家屋や建物の相続税はいくら?】評価方法、節税対策を解説

家屋・建物の相続税はいくらかかる?どうやって計算するの?節税できる対策はある?

家屋の相続税評価方法は、自分で住んでいるのか、貸しているのか、建築中なのかなど、家屋の使用状況によって変わってきます。

そこで今回は、家屋の使用状況別相続税評価方法や相続税の計算方法、利用できる節税対策をご紹介します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

家屋・建物の相続税評価方法は

家屋・建物の相続税評価方法は主に3つあります。

- 自分で使用している自用家屋の評価方法【固定資産税評価額×1.0】

- 他人に貸している貸家の評価方法【固定資産税評価額×(1-借家権割合※)】

- アパートやマンション(1棟)の評価方法【固定資産税評価額×(1-借家権割合※×賃貸割合※)】

※借家権割合…全国一律30%(令和3年)

※賃貸割合…延床面積に対する、実際に賃貸されている床面積の合計の割合(空室なしであれば賃貸割合は100%)

固定資産税評価額は何を見れば分かる?

- 毎年4月~6月頃に送付されてくる固定資産税納税通知書

- 家屋がある地域を管轄している役所(東京都は都税事務所)にて、名寄帳・固定資産課税台帳・固定資産評価証明書など

上記いずれかの方法で確認ができます。

自分で使用している自用家屋の評価方法

自用家屋の評価方法は【家屋の固定資産税評価額×1.0】です。

また、家屋の付属設備については、3つに区分して評価します。

| 付属設備 | 評価方法 |

|---|---|

| 電気設備・ガス設備・衛生設備など | 家屋(建物)の評価額に含めて評価する |

| 門・塀など | 再建築価格から経過年数に応じて減少した価格を差し引いた金額に70%をかけて評価する 【評価額=(再建築価格-経過年数に応じた減価の額)×70%】 |

| 庭木・庭石など | 課税時期の調達価格に70%をかけて評価する 【評価額=調達価格×70%】 |

建築中の場合はどうやって評価する?

家屋の固定資産税評価額は、家屋が完成してから決まります。

そのため、建築中の家屋には評価額がついていません。

したがって、建築中の家屋の評価額を算出する場合は【対象の家屋の費用原価(課税時期までにかかったもの)の70%相当額】で評価します。

他人に貸している家屋の評価方法

他人に貸している家屋の評価方法は【固定資産税評価額×(1-借家権割合)】です。

他人に貸している家屋は、借りている人に一定の権利「借家権」があるため、自用家屋とは評価方法が異なります。

評価の対象となる家屋の固定資産税評価額から、借家権割合(30%)を差し引いて評価します。

したがって、他人に貸している家屋の評価額は、自用家屋評価額の70%相当となります。

アパート・マンション(1棟)の評価方法

アパートやマンション(1棟)の評価方法は【固定資産税評価額×(1-借家権割合×賃貸割合)】です。

アパートやマンション(1棟)の場合は、課税時期において全室数(延床面積)のうち何室(賃貸面積)を貸しているかを考慮して評価します。

アパートもしくはマンション(1棟)の固定資産税評価額=5,000万円

借家権割合=30% 賃貸割合=100%(空室なし)

計算式【5,000万円×(1-30%×100%)=3,500万円】

評価額=3,500万円

家屋・建物の相続税の節税対策

相続税の節税対策として「空き家を貸家にすること」「賃貸割合を上げること」「配偶者居住権を利用すること」この3つをご紹介します。

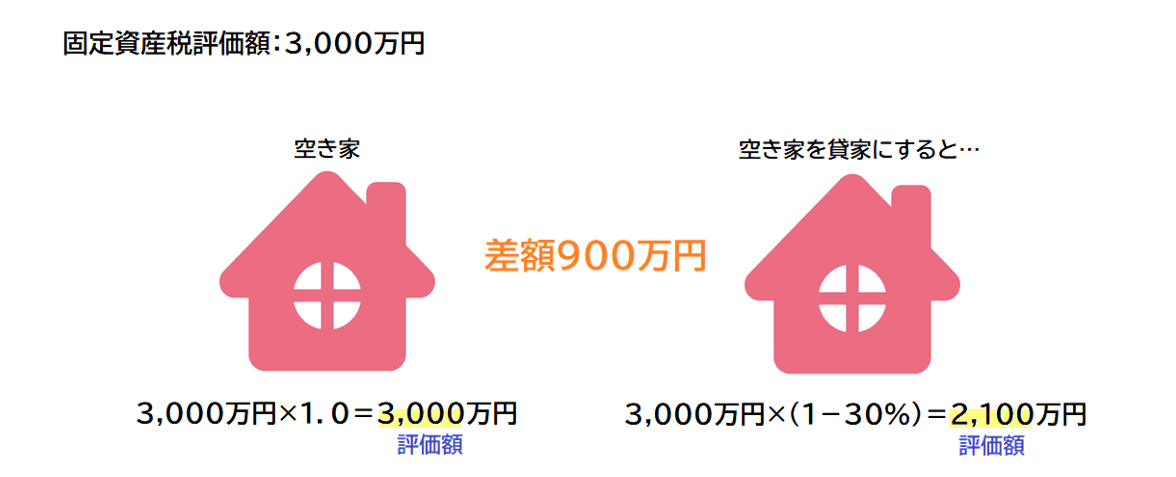

空き家となっている家屋は他人に貸して評価額を下げる

空き家になっている家屋を他人に貸すことで「貸家」となり、通常の家屋評価額より30%減額されるため節税につながります。(※無償で貸した場合や賃料が相場より著しく低い場合は自用家屋としてみなされます)

アパートやマンション(1棟)は空室を減らして評価額を下げる

アパートやマンション(1棟)の評価額は、賃貸割合が高いほど下がります。

下記の例を見てみましょう。

賃貸割合が50%になると、空室がない場合(100%)の評価額より1,200万円も増額してしまいました。

したがって、アパートやマンション(1棟)の評価額を下げたい場合は、できる限り空室を減らすことが節税につながるということです。

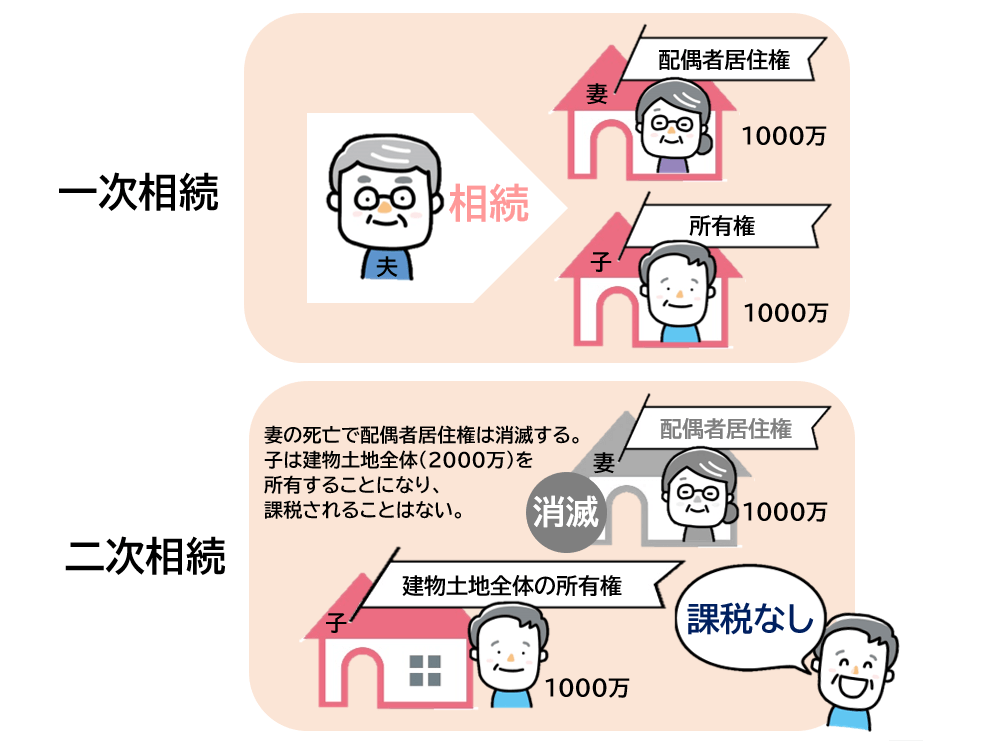

配偶者居住権

配偶者居住権は、被相続人が亡くなった後も被相続人が所有していた自宅にそのまま住み続けることができる権利です。

配偶者居住権は、配偶者が亡くなった場合の二次相続で節税になると考えられます。

ただし、以下のような場合は配偶者から所有者への贈与とみなされ、受贈者である所有者に対して贈与税が課されることになるので注意が必要です。

- 配偶者が配偶者居住権を破棄した

- 所有者から配偶者居住権の消滅請求があったことで配偶者居住権が消滅したとき

- 配偶者と所有者の合意により配偶者居住権が消滅したとき

例1) 配偶者居住権の期間満了で消滅した場合。

例2) 配偶者居住権の期間満了で消滅したことにより、所有者から配偶者に支払われる対価がない、もしくは著しく低下した場合。

- 一次相続の際、配偶者の取得分が減り、その他の相続人の相続税が上がる場合がある

- 所有者は原則建物を第三者に貸したり売却することができない

家屋・建物の評価の留意点は?

被相続人が共同名義の家屋を所有していた場合の評価方法

被相続人が共同名義の家屋を所有していた場合【家屋の固定資産税評価額×被相続人の持ち分=評価額】といったような計算で評価額を算出します。

共同名義の家屋は相続が発生するたびに名義人が変わっていくため、相続を重ねるごとに共同名義人同士の関係性が複雑化していきます。そのため、売却をしたいと考えたときなど、共同名義人全員の承諾のもとで手続きを行わなければならない場合、スムーズに進まないなどのトラブルの要因になりやすいです。

将来にトラブルを残さないためにも、共同名義人間で話し合うなどして早いうちに共同名義を解消することをおすすめします。

家屋を無償で貸している場合の評価方法

家屋を無償で他人に貸している場合は、入居している人がいても貸家として評価されません。

相続直前に家屋の増築や大規模リフォームを行った場合

家屋の増築や大規模なリフォームを行うと、固定資産税評価額は増改築した部分の評価額が加算されます。

しかし、家屋の評価見直しは3年ごとに航空写真撮影などによって行われており、増改築をした場合は個別に家屋調査で評価額を出してもらう必要があります。

したがって、増改築を行った際には必ず役所に申請をする必要があるため注意が必要です。

もし、その間に相続が開始された場合は、原則として近隣に増改築を行った同じような家屋があれば、その家屋の固定資産税評価額をもとに増改築部分の評価額を算出します。

実際には近隣で同じような状態の家屋を探すのが困難なので、実務上次のような評価方法で評価額を算出します。

※経過年数…1年未満の端数は切り上げる

増築した部分しかわからないなら家屋内のリフォーム分は申告しなくていい!?

固定資産税評価額は、3年ごとに役所が航空写真による調査を行うと解説しました。

当然ながら航空写真では外観しか確認できません。つまり、役所が確認できるのは増築した部分です。

しかし、「増築した部分しかわからないなら家屋内のリフォーム分は申告しなくていい」ということではありません。

大規模リフォームを行った場合は、その分も加算して申告することが必要です。

リフォームの規模が小さくても申告は必要?

現状維持のための修理や修繕工事の程度であれば申告の必要はないでしょう。とはいえ、その判断が難しいところです。

ある人は「これは小規模の工事だ」と判断するかもしれませんし、ある人は「これは小規模な工事ではない」と判断するかもしれません。

リフォーム規模の判断に困った場合は、自治体の資産税課に問い合わせるか、相続税に特化している税理士に相談するといいでしょう。

相続税の計算方法

相続税の計算方法

相続税の計算方法は4つのステップに分けて解説します。

1.各相続人の課税価格を算出する

算出方法

プラスの財産にみなし財産を加え、さらに相続開始前3年以内に贈与された財産や、相続時精算課税制度で受け取った財産がある場合はそれも加えます。そこからマイナスの財産である債務や非課税財産、葬儀費用を差し引いて算出します。

2.課税遺産の総額を算出する

算出方法

ステップ1で算出した各相続人の課税価格を合計して課税価格の合計額を算出します。

そこから遺産にかかる基礎控除額※を差し引いて、課税される遺産の総額を算出します。

※基礎控除額…【3,000万円+600万円×法定相続人の数】

3.相続税の総額を算出する

算出方法

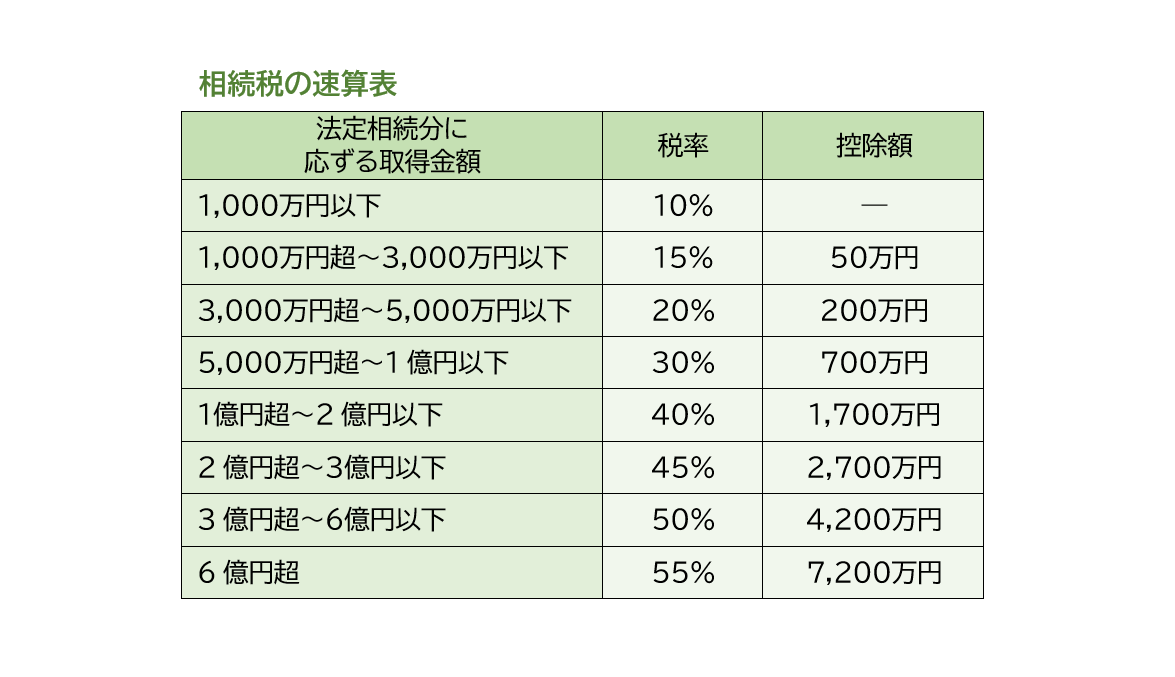

各相続人が法定相続分で相続したと仮定し、法定相続分に応ずる取得金額を算出します。

その取得金額に応じた税率※をかけて控除額を差し引き、各法定相続人の仮の相続税額を算出します。

そして、各法定相続人の税額を合計して相続税の総額を算出します。

※税率…相続税の速算表を利用する

4.各相続人の相続税納税額を算出する

算出方法

各相続人の課税価格に応じた按分割合※を相続税の総額にかけて算出します。

※按分割合…【各自の課税価格÷課税価格の合計額】

各相続人の相続税額が分かったら、そこから必要に応じて相続税の2割加算や控除を行い、各相続人の納税額を算出します。

相続税の計算は、各相続人によって相続税の加算や利用できる控除が異なる他、土地など評価方法が複雑とされるものもあり、ひとつひとつの過程を慎重に行わなければなりません。

間違えた計算方法や、間違えた控除の利用で、後から税務調査による追徴課税が発生するケースもあります。

- 少しでも家屋の評価額を減らしたい

- 相続税の計算方法が合っているか不安

- 利用できる控除を見落としていないか不安

- 相続税申告期限までの時間がない

- 相続税について相談したいことがあるなど

正確な相続税の申告をするためのご相談は、相続税につよい当税理士法人にお問合せください。

当税理士法人では、遠方でも安心してご利用いただけるウェブ面談も実施しております。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ