【土地の相続税評価額とは?】計算方法や減額要件を詳しく解説!

土地の相続税評価は相続税額に大きく影響します。

相続財産の中でも大きな比重を占めている土地は、形状や環境、使われ方によって評価方法が変わり、細かい減額ポイントを見逃すことなく評価することで、相続税を節税することができます。

そこで今回は、土地の評価方法や評価額が減額されやすいケースについて解説していきます。

併せて、土地の評価を適切に行い、最大限に相続税を抑えることができる得策もご案内しますので、ぜひ最後までご確認ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

土地の相続税評価額算出に必要なもの

土地の相続税評価額を算出するには、いくつか必要なものがあります。

ここでは、下記内容に沿って土地の相続税評価額の算出に必要なものを解説します。

- 固定資産税の課税明細書

- 登記事項証明書

- 路線価図(路線価方式の場合)

- 倍率表(倍率方式の場合)

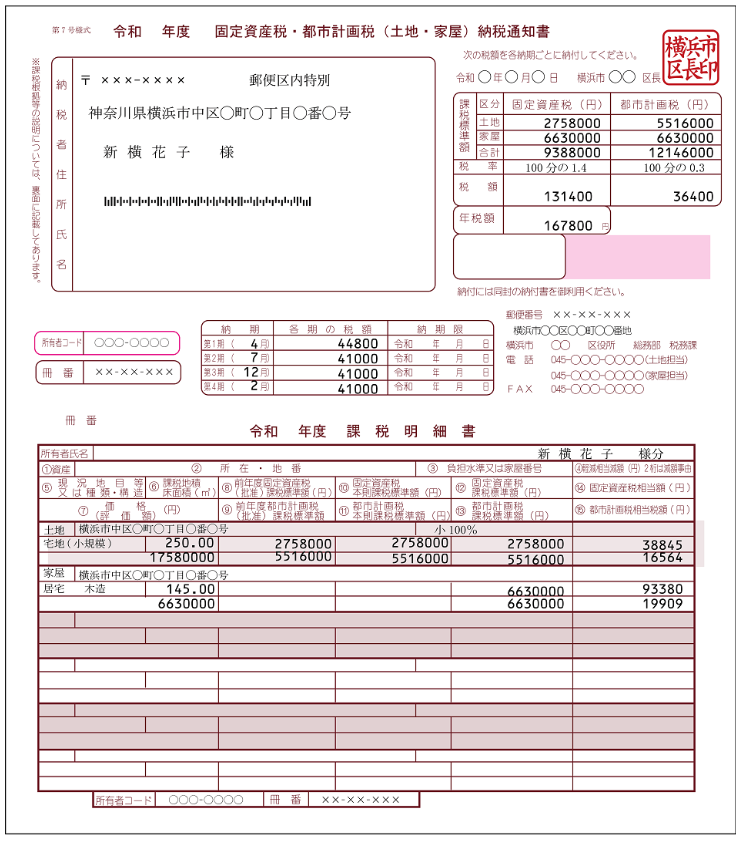

固定資産税の課税明細書

土地の相続税評価額を算出する際に必要な書類の一つが、固定資産税の課税明細書です。

この明細書には、地方自治体が毎年公表する土地と建物の固定資産税評価額が記載されており、相続税の計算には不可欠な書類です。

この明細書を基に、相続税の申告書を正確に作成し、適正な税金を計算することになります。

<例>

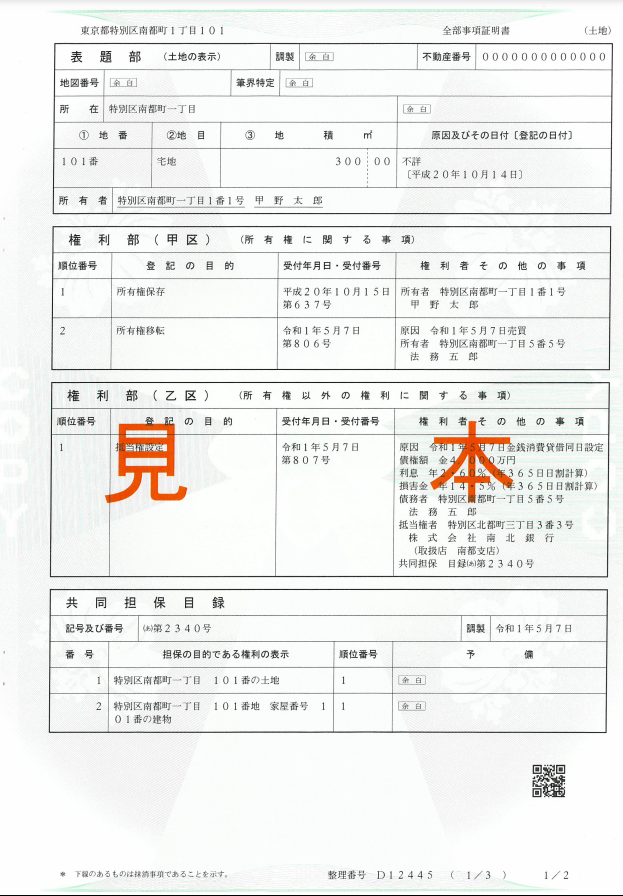

登記事項証明書

土地の相続税評価額を算出する際には、登記事項証明書も必要です。

登記事項証明書には、土地の所有権や地目、面積などの詳細情報が記載されています。

この情報は、土地の評価方法として路線価方式や固定資産税評価額方式を利用する際に、正確な評価を行うために不可欠です。

登記事項証明書を取得し、最新の情報を確認することで、相続税申告の際に適切な評価を行い、税務署への対応もスムーズに進めることができます。

<例>

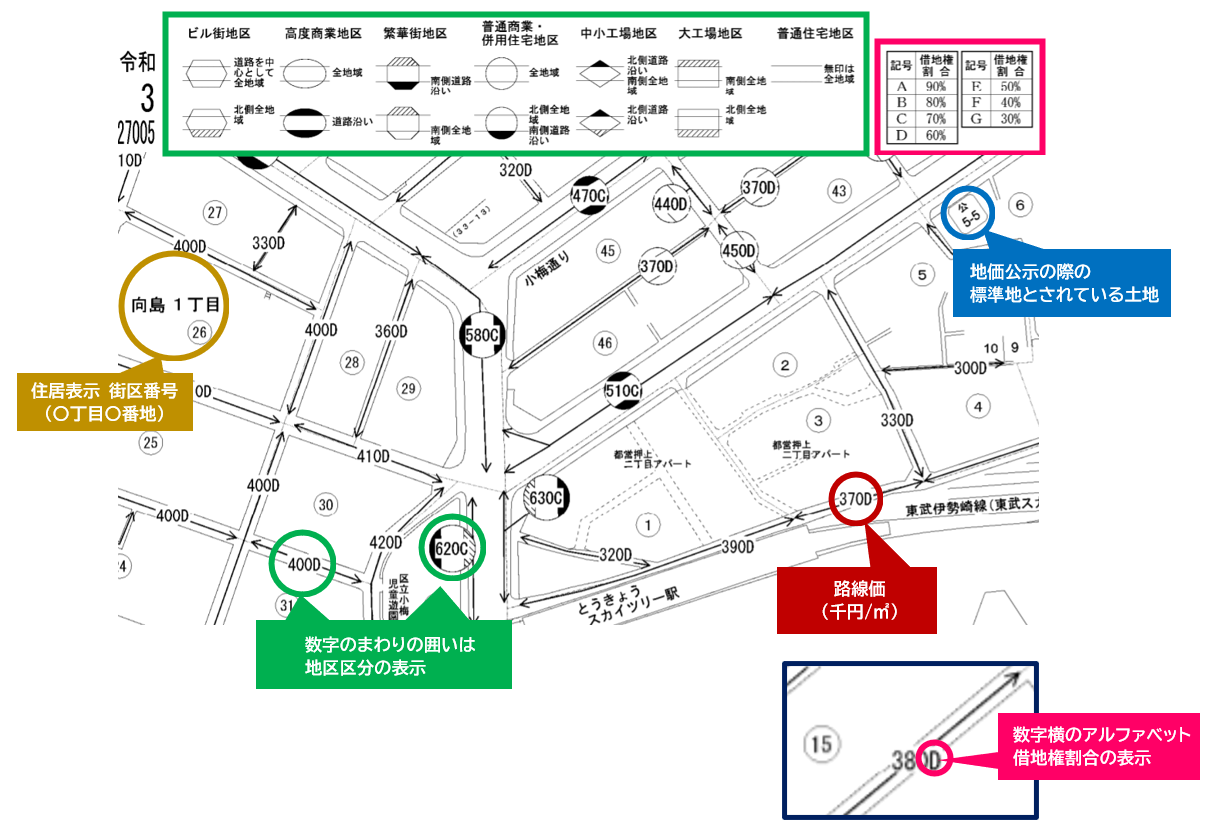

路線価図(路線価方式の場合)

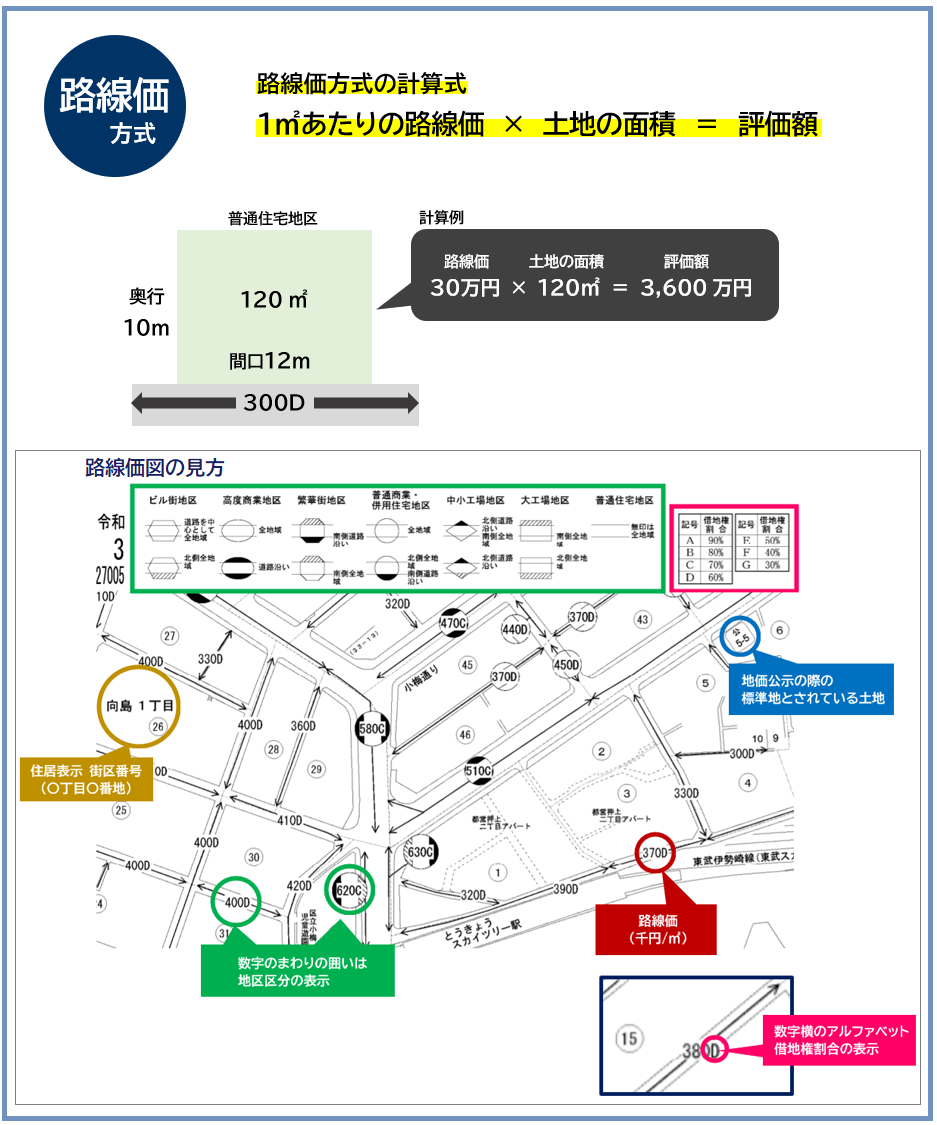

路線価方式で土地の相続税評価をする場合は、「路線価図」が必要になります。

路線価図とは、相続税や贈与税を算出するときの目安にされている「路線(道路)に面する1㎡あたりの標準的な宅地の価格」を図に表したものをいいます。

<例>

路線価図の見方や路線価の調べ方について詳しく知りたい方は、以下の記事もご覧ください。

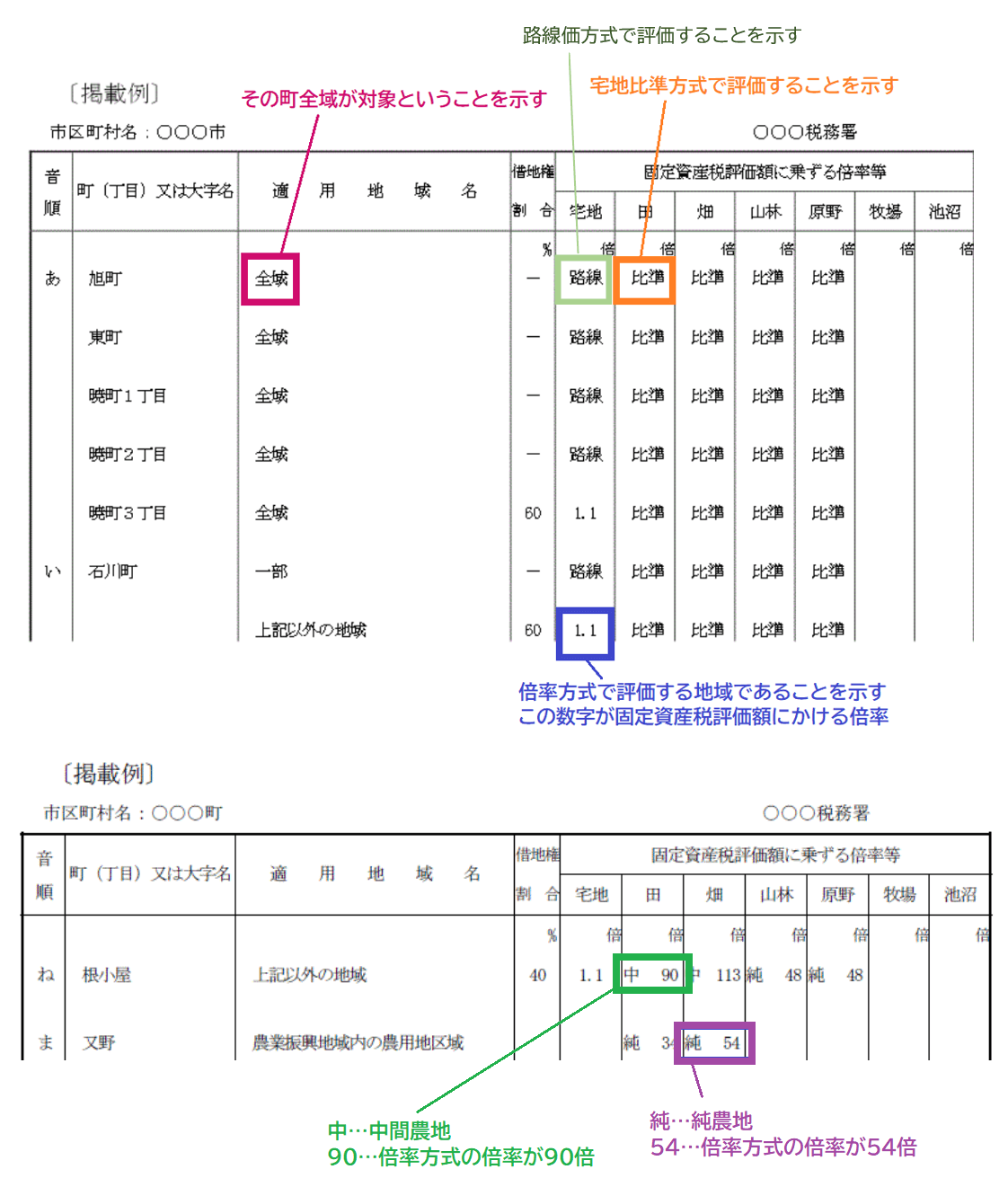

倍率表(倍率方式の場合)

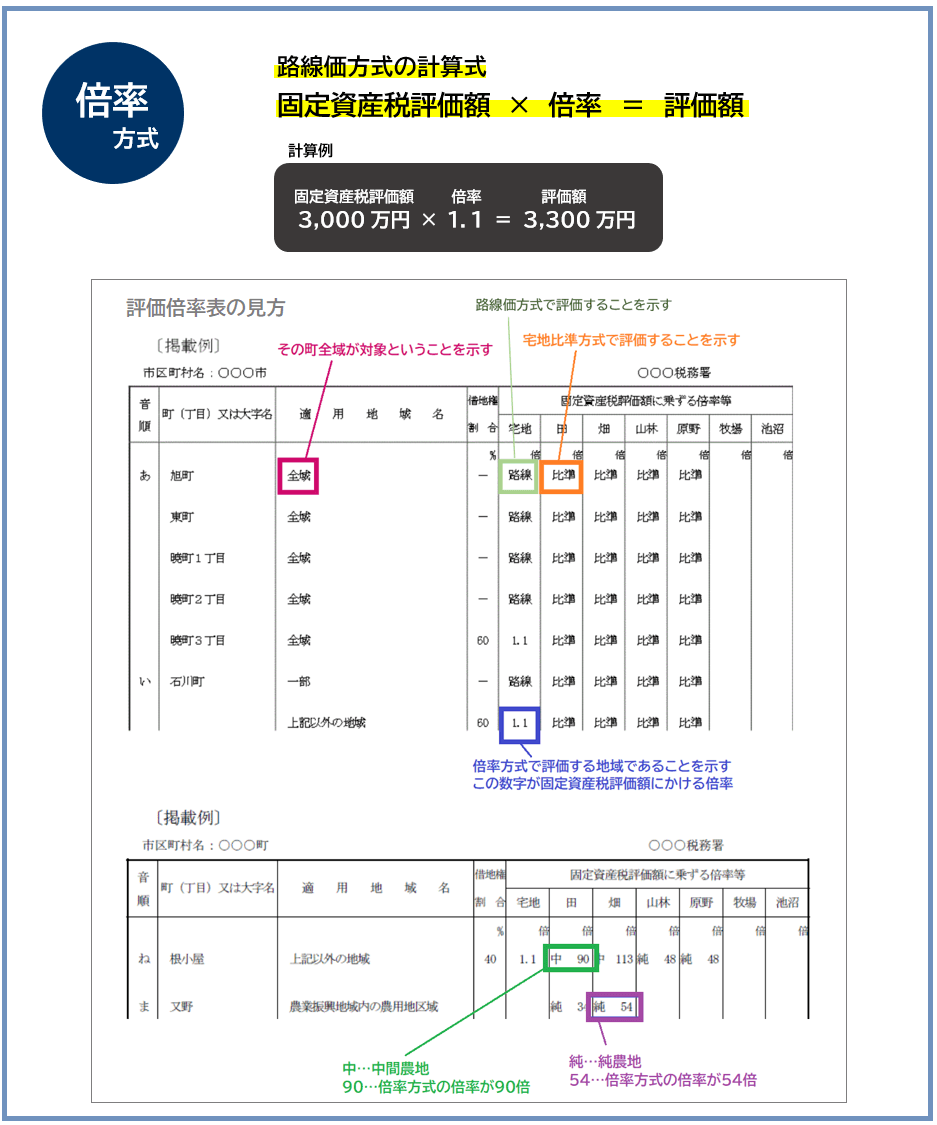

倍率方式で土地の相続税評価をする場合は、「倍率表」が必要になります。

倍率表は、国税庁が毎年公表するもので、固定資産税評価額に一定の倍率を掛けることで土地の評価額を算出するための基準になる表です。

<例>

土地の相続税評価は「路線価方式」「倍率方式」で計算する

相続税の土地の評価額は、「路線価方式」もしくは「倍率方式」で計算します。

路線価方式は、道路ごとにつけられた1㎡あたりの路線価に、土地の面積を掛けて評価額を算出します。路線価は毎年7月頃に発表される路線価図で確認することができます。

倍率方式は、主に路線価が設定されていない地域で使用する計算方法で、その宅地の固定資産税評価額に、評価倍率表に基づいた倍率を掛けて評価額を算出します。

路線価図、倍率表ともに、国税庁ホームページ内で閲覧することができます。

路線価方式による土地の評価額の算出

路線価方式の場合は、まず路線価図で土地に隣接している道路の路線価を調べます。

次に、該当の路線価に土地の面積を掛けて計算するのですが、土地の形状や立地環境を考慮して路線価に一定の補正率をかけて調整をします。(画地調整)

このとき、土地の形状や立地環境を把握し、土地評価の減額ポイントを見逃さないことが、相続税額の負担を左右することになるため、慎重に行う必要があります。

路線価図の確認方法:国税庁ホームページ

倍率方式による土地の評価額の算出

倍率方式の場合は、土地の固定資産税評価額に、地域ごとに定められた評価倍率をかけて評価額を求めます。

倍率方式では、路線価方式のように土地の形状や立地環境を考慮した画地調整はありません。

評価倍率表の確認方法:国税庁ホームページ

固定資産税評価額の確認方法:毎年4月~6月頃に送付される課税明細書、もしくは市町村役場(東京23区内は都税事務所)

借りている土地、貸している土地の相続税評価

被相続人(亡くなられた方)が住んでいた家が借りている土地に建っている場合や、他人に貸している土地に他人が建物を建てている場合、所有している土地に賃貸目的の建物を建てて他人に貸している場合は、いずれも土地の所有者が自由に使用できないという制限があるため、相続財産としては土地の評価が下がります。

借りている土地「借地権」の相続税評価

地主から借りている土地に家を建てて住んだりした場合、建物の所有を目的として土地を借りる権利のことを「借地権」といいます。

この借地権も相続財産となるため、相続人は「土地を使用する権利」を相続することになります。

借地権の評価額は、その土地を自用地として評価した場合の評価額に借地権割合を掛けて算出します。

貸している土地「貸宅地」の相続税評価

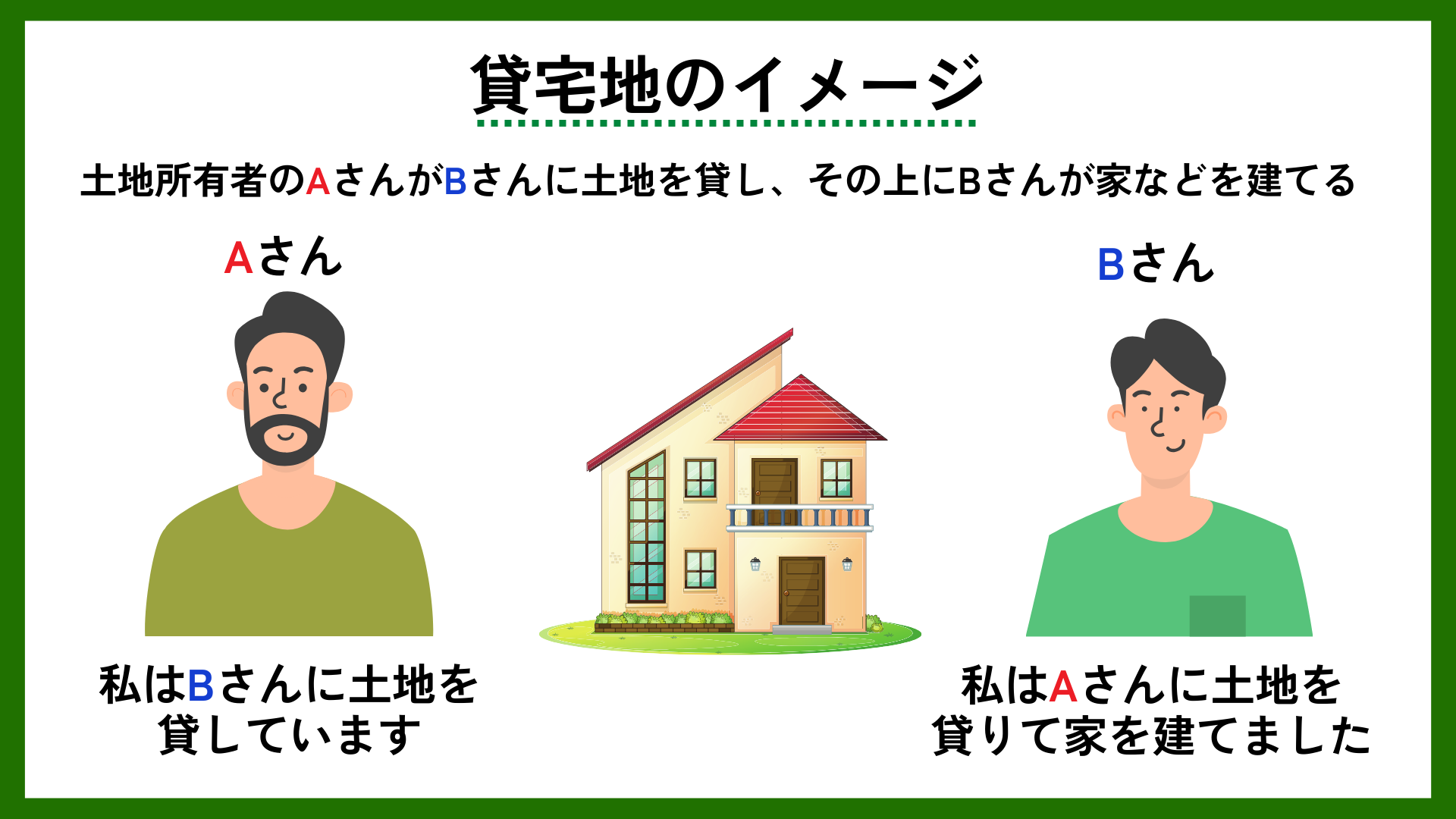

他人に土地を貸していて、その土地に他人が建物を建てている土地のことを「貸宅地」といいます。

貸宅地は所有者が自由に使用することができないという制限があるため、借地権の評価額分だけ減額されます。

なお、借地権割合は、路線価図・評価倍率表で確認できます。

賃貸目的の建物を建てた土地「貸家建付地」の相続税評価

アパートなど賃貸目的の建物を建てた土地のことを「貸家建付地」といいます。

貸家建付地は、土地と建物の所有者が同じですが、借りている人が住んでいることから所有者は土地を自由に使用することができないという制限があるため、通常の自用地よりも評価額が低くなります。

なお、借家権割合は全国一律で30%とされています。

相続税評価額が減額されやすい土地

土地の評価が減額されやすいのは以下のケースです。

- 不整形地

- 間口狭小地

- 奥行長大地

- 地積規模が大きな土地

- 線路や踏切に隣接している土地

- 墓地に隣接している土地

- 都市計画道路予定地

- 全面道路の幅が4mに満たない土地

- がけ地を含む土地

- 高圧線の下にある土地

- 土壌が汚染されている土地

- 地下鉄の上にある土地

- 埋蔵文化財がある土地など

不整形地

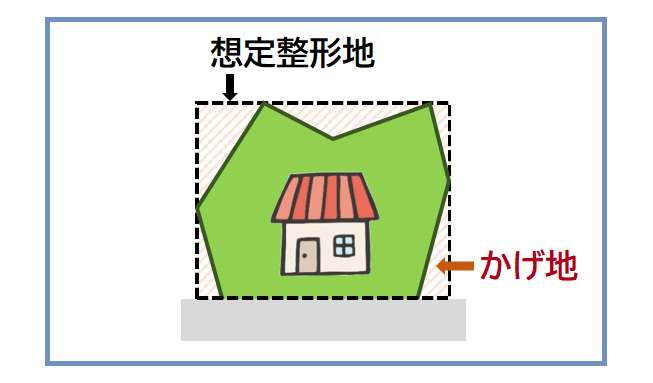

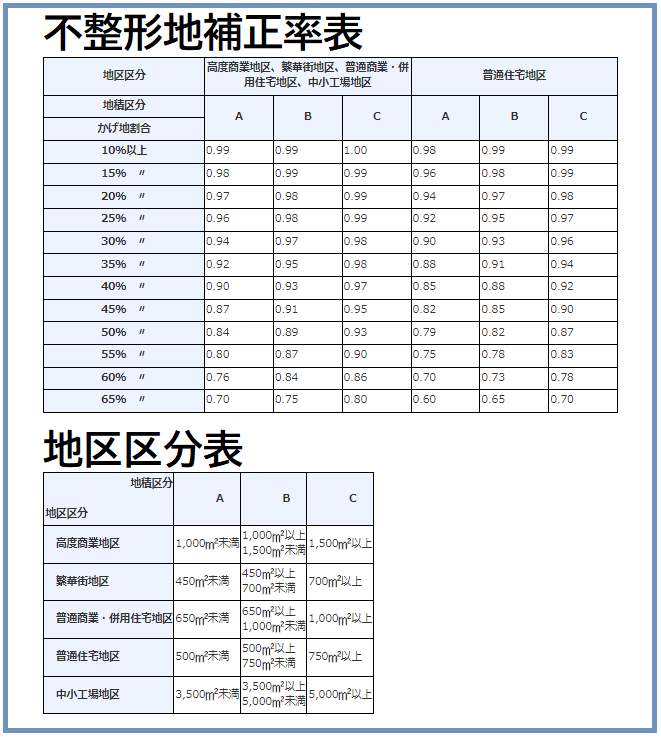

不整形地とは、正方形や長方形に整形されていない土地のことです。

不整形な土地は利便性が悪いため評価額が下がりやすいです。

上の図のような不整形地は、まず想定整形地を描き、かげ地の面積を求めます。

このかげ地の部分の割合が大きいほど、評価額が減額されます。

さらに、不整形地補正率を算定する地積区分表に基づいて不整形補正率を求め、整形地として求めた土地の評価額に不整形補正率を掛けて、対象の不整形地の評価額を算出します。

不整形地の計算はかなり複雑なため、税理士や土地家屋調査士など専門家に相談するとよいでしょう。

相続の土地評価サービス/料金

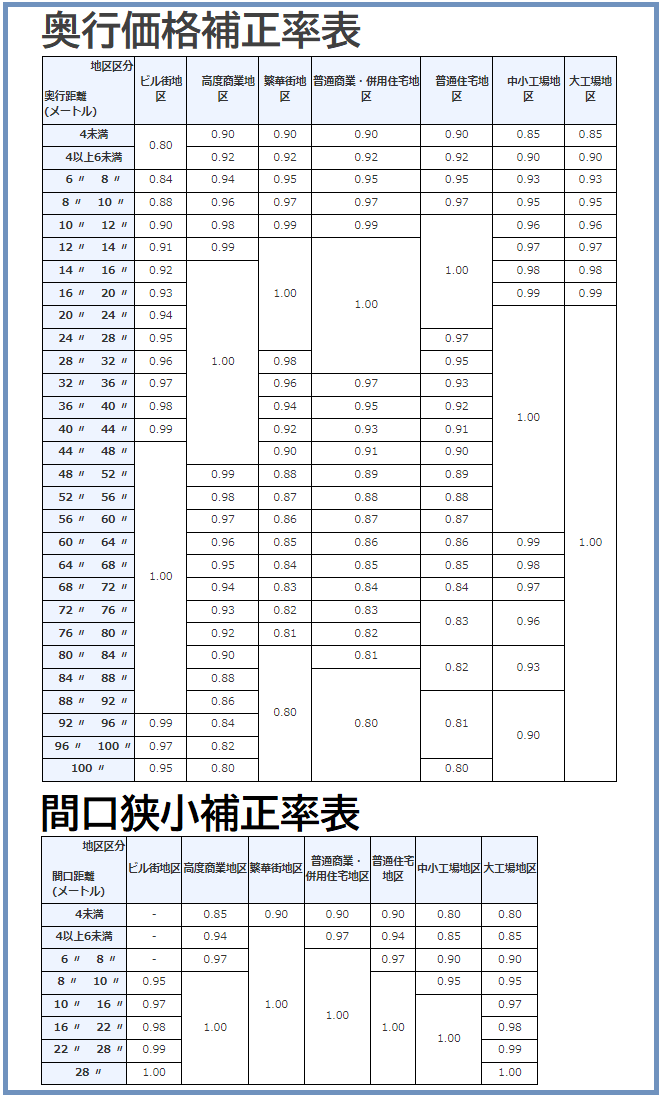

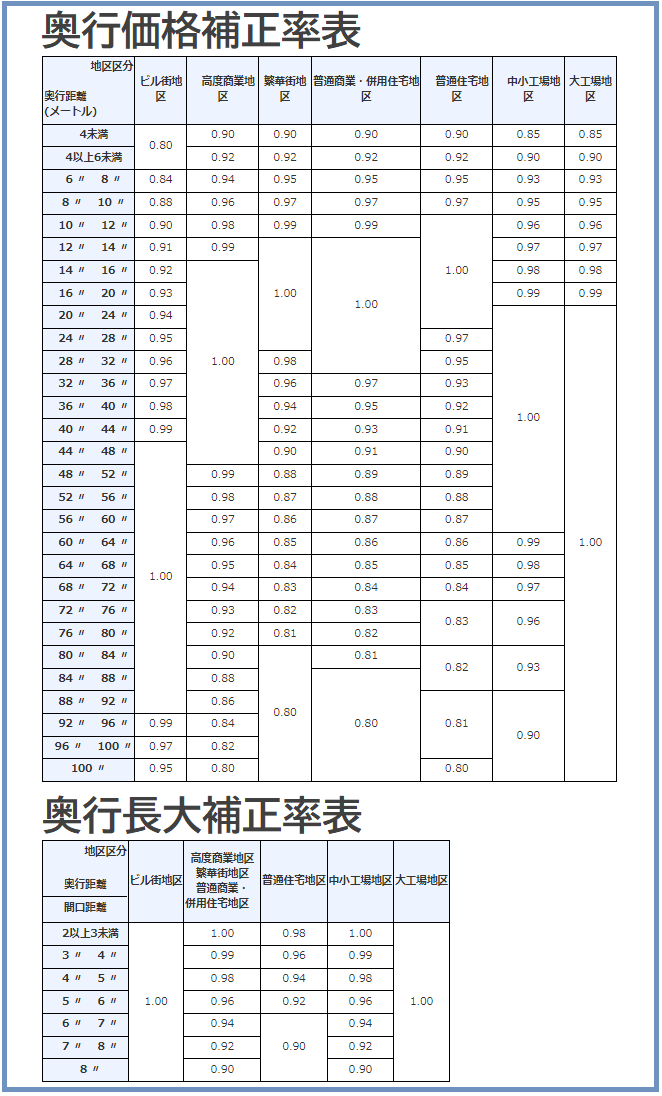

間口狭小地

間口狭小地とは、間口が狭い土地のことです。

間口が狭い土地は、利用価値が下がるとされ、評価額が下がりやすいです。

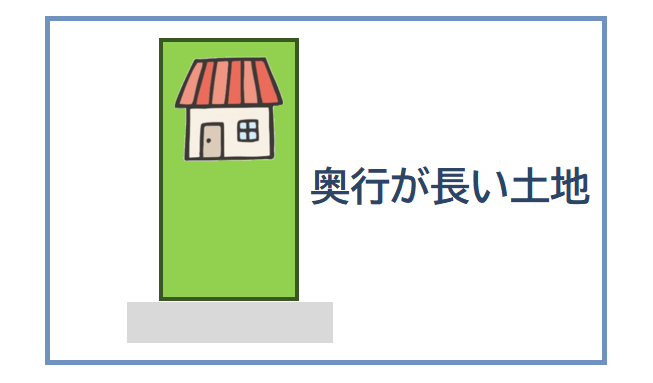

奥行長大地

奥行長大地とは、土地に面している道路からの奥行距離が長い土地のことです。

奥行の距離が長い土地は、奥行が長くなるほど評価額が下がります。

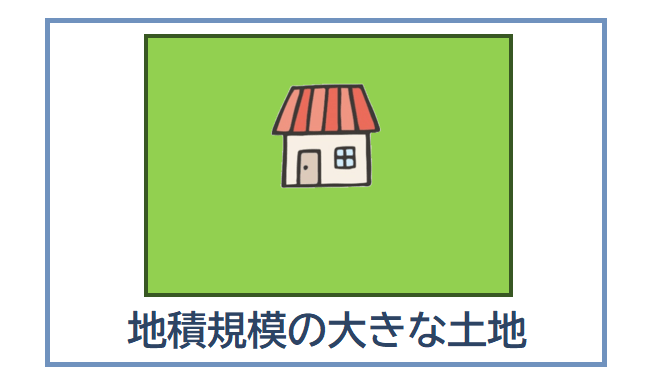

地積規模の大きな土地

地積規模の大きな土地とは、3大都市圏は500㎡以上、それ以外の地域は1,000㎡以上の地積の土地のことです。

規模格差補正率は、以下のような計算式で求めます。

地積規模の大きな土地について詳しく知りたい方は、以下の記事もご覧ください。

線路や踏切に隣接している土地

線路や踏切に隣接している土地は、騒音や振動の影響を考慮して、通常の土地の評価額から10%減額できる可能性があります。

注意したいのは、線路や踏切による騒音が基準値を超えていたとしても、必ず減額できるというわけではないということです。騒音による影響を反映した路線価が設定されている場合は、10%の減額が認められません。

墓地に隣接している土地

墓地に隣接している土地は、場合によっては通常の土地の評価額から10%減額できる可能性があります。

注意したいのは、墓地に隣接している土地に関して明確な基準がないため、評価においては判断が難しいということです。

そのため、このような判断が難しい土地の評価においては、土地の評価に慣れていて経験が豊富な税理士に相談することをおすすめしています。

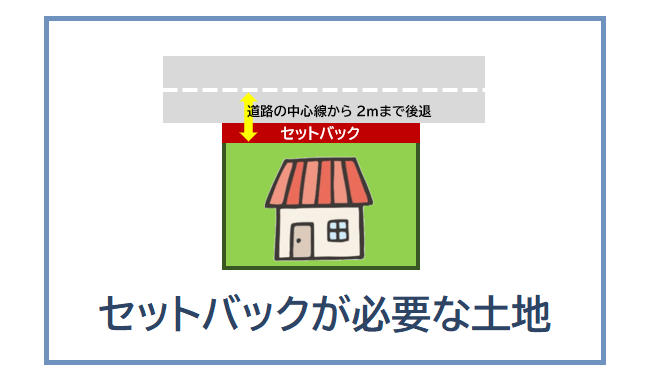

建築基準法第42条2項 道路に面し幅員が4mに満たない土地

都市計画道路予定地として、セットバック(敷地や建物の後退)が必要とされている土地のことです。

建築基準法では、建物の敷地は幅4m以上の道路に接することが義務づけられていますが、築年数が古い建物は、この条件を満たしていない場合があります。

このようなケースは、将来建て替える際に敷地と道路の境界線を道路の中心から2mの位置までセットバック(後退)させなければなりません。

また、道路の向かいが川や崖、線路などに面している場合は、敷地と道路の境界線を反対側の道路の境界から4mとなるように後退させる必要があります。

相続税の評価では、セットバック部分については通常の評価額から70%相当額を控除して評価することができます。

セットバックについて詳しく知りたい方は、以下の記事もご覧ください。

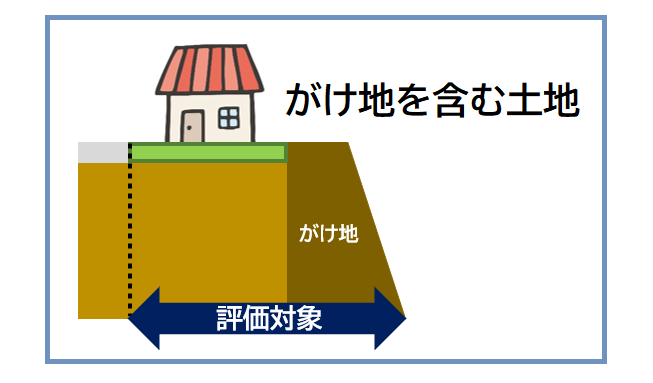

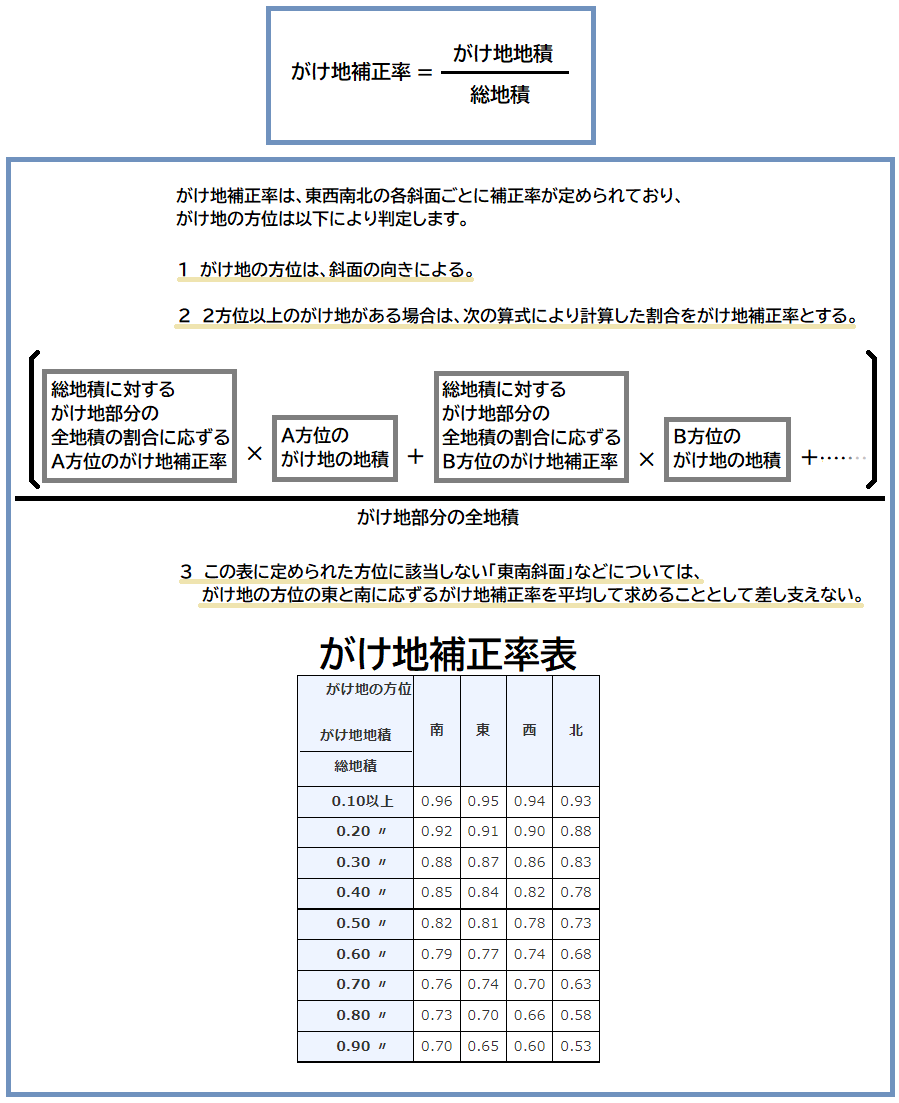

がけ地を含む土地

がけ地を含む土地とは、宅地内にがけ地といわれる急傾斜な部分が含まれている土地のことです。

がけ地を含む土地の評価額は、【路線価×奥行価格補正率(がけ地含む)×不整形地等の各種画地補正率×がけ地補正率×土地の面積(がけ地含む)=評価額】といった計算式で求めます。

がけ地補正率は以下のような計算式で求めます。

その他、また、都市計画道路予定地の区域内にある土地、高圧線の下にある土地や土壌が汚染されている土地、地下鉄の上にある土地、埋蔵文化財がある土地なども評価が減額されやすい土地といえます。

土地の評価額が下がれば、その分相続税の負担が少なくなるため節税につながります。

これまで解説したように、土地にはさまざまな形状や立地環境があり、土地評価における減額ポイントはたくさんあることが分かりました。

つまり、減額ポイントを見逃すことなく適切な評価ができれば、大きな節税効果を得られる可能性があるということです。

細かな減額ポイントを見逃さないためにも、土地の評価の際には土地評価に慣れている税理士などの専門家に相談するといいでしょう。

気をつけたい点は、税理士の多くは土地の評価の減額ポイントを十分に考慮しないまま相続税の申告を行っているため、相続税の負担額が大きくなっているケースがあります。

そのようなことを避けるためにも、土地の評価は「土地の評価に慣れている税理士」に相談・依頼することをおすすめしています。

土地の評価に慣れている税理士に依頼することで、相続税の払い過ぎや申告後の税務調査の心配もなく安心です。(万一、税務調査が入った場合でも、税理士が対応するため心配ありません)

土地の売却価格が相続税の評価額に!?

これまで土地の評価は国税庁が定める「財産評価基本通達」に基づき、路線価方式・倍率方式のいずれかを使用して評価額を算出すると解説してきましたが、例外として売却価格が土地の評価額として認められるケースがあります。

売却価格が土地の評価額として認められたケースは、土地の相続税評価額よりも売却価格の方か下回っていたケースです。

ただし、売却価格が土地の評価額として認められるには、次のような相応の条件を満たしていることが必要です。

- 相続開始時期から売却期間が大きく開いていない

- 売却する相手がまったくの他人である(利害関係者ではない)

- 早急な売却を目的に基準価格を下げたという事情がない

ちなみに、土地の価格は「一物五価(いちぶつごか)」といわれており、実勢価格・公示地価(公示価格)・路線価・固定資産税評価額・基準地価の5つの価格があります。

公示価格は国土交通省が発表するもので土地売買において目安とされ、一般的に公示価格の100~110%が実勢価格となっています。

路線価と固定資産税評価額は相続税評価の際に使用しますが、路線価は公示価格の80%、固定資産税評価額は公示価格の70%ほどであり、土地の相続税評価額は時価の70%~80%と少し低めにおさえられています。

一物五価について詳しく知りたい方は、以下の記事もご覧ください。

土地の評価額と土地の売却価格は別物です。

したがって、土地の評価額が低いからといって土地の売却価格が下がってしまうわけではありません。

相続税上の土地の評価は、公的な徴税などが目的とされているため、その土地そのものを評価します。

一方、土地の売却価格は建物の築年数や設備、スーパーや学校が近くにあるかどうか、交通便はよいか悪いかなどさまざまな視点で観察して価格が決定します。

そのため、固定資産税価格は高いのに売却価格は低いというケースも少なくありません。

相続税の土地評価が下がると売却時に影響が出るのではないのかという心配をされる方もいますが、相続税の土地の評価額そのものが売却価格に反映されるわけではないのでご安心ください。

土地の相続税評価でよくある質問

Q.貸駐車場にしている土地の評価はどうなりますか?

A.青空駐車場として貸している場合、通常は相続税評価の際、雑種地として評価します。

青空駐車場のほか資材置き場として使用されている土地も、雑種地と評価されることが多いです。

雑種地の評価方法は、倍率地域の場合は該当の雑種地と似た近隣の土地の1㎡あたりの価格を基として、その土地と該当の雑種地との位置や形状等の条件の差を考慮して評定した価格に、該当の雑種地の面積を掛けて評価額を算出します。

路線価地域の場合は、宅地の評価と同様に、路線価を1㎡あたりの評価額とし、各種補正率を使って算出します。

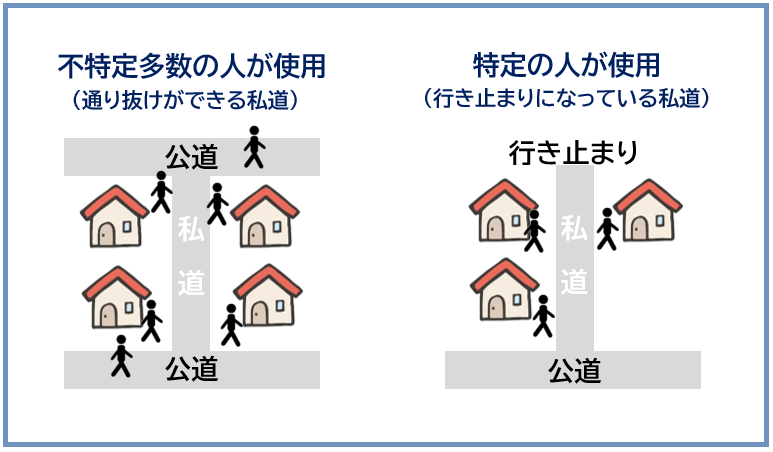

Q.私道の評価はどうなりますか?

A.私道の評価は、私道の用途によって変わってきます。

| 私道の用途 | 評価方法 |

|---|---|

| 不特定多数の者が使用している場合 | 評価しない |

| 特定の者が使用している場合 | この宅地が私道でないものとして路線価方式または倍率方式で評価し、その評価額の30%相当額で評価する |

私道評価の詳細は国税庁ホームページ「私道の評価」でご確認ください。

Q.小規模宅地等の特例を活用するとどのくらい減額できますか?

A.小規模宅地等の特例は、自宅や事業用の宅地については一定の要件を満たしていれば、相続税の評価額を最大で80%減額することができる特例です。

| 宅地の種類 | 限度面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地 | 330㎡ | 80% |

| 特定事業用宅地 | 400㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

| 特定同族会社事業用宅地 | 400㎡ | 80% |

ただし、この特例を利用するには細かい要件が設定されており、「誰が相続するか」によって要件が異なるので注意が必要です。

小規模宅地の特例について詳しく知りたい方は、以下の記事もご覧ください。

相続税額を最大限に抑える得策とは

相続税額を最大限に抑える得策は「相続税を専門としている税理士」に相談や依頼をすることです。

土地の評価は相続税申告の中でも専門性の高い分野とされています。

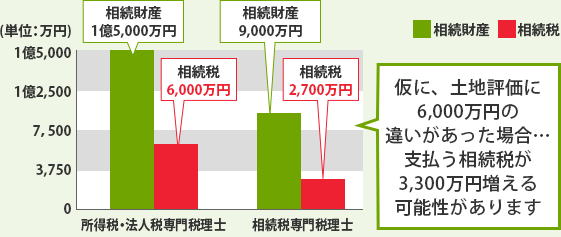

これまで解説してきたように土地は個別性が強いため、評価方法もさまざまで非常に複雑です。そのため、すべての税理士が同じ評価額になるというのは難しいことであり、10人の税理士がいれば10通りの評価額が出るといっても過言ではありません。

さらに、税理士にも専門分野があり、多くの税理士は所得税や法人税を専門としているため、相続税の申告に慣れていない税理士や、中には相続税の申告を一度も扱ったことがないという税理士も少なくありません。

実際、岡野相続税理士法人では過去1,000件以上の相続税の申告書を見直してきましたが、その70%~80%の申告書で土地の評価に誤りを見つけ、適正に見直すことで累計192億円の納めすぎた相続税を取り戻してきました。

つまり、土地の評価について知識と経験が豊富な税理士とそうでない税理士とでは、申告内容(相続税額)に大きな差が出てしまうというのが実情なのです。

相続税の申告は、税理士に依頼する方がほとんどですが、相続税を専門としている税理士であれば、土地の評価についての知識と経験が豊富なことから、土地評価の減額ポイントを見逃すことなく、最大限に相続税を抑えることができます。

相続税申告の依頼は岡野相続税理士法人がおすすめ

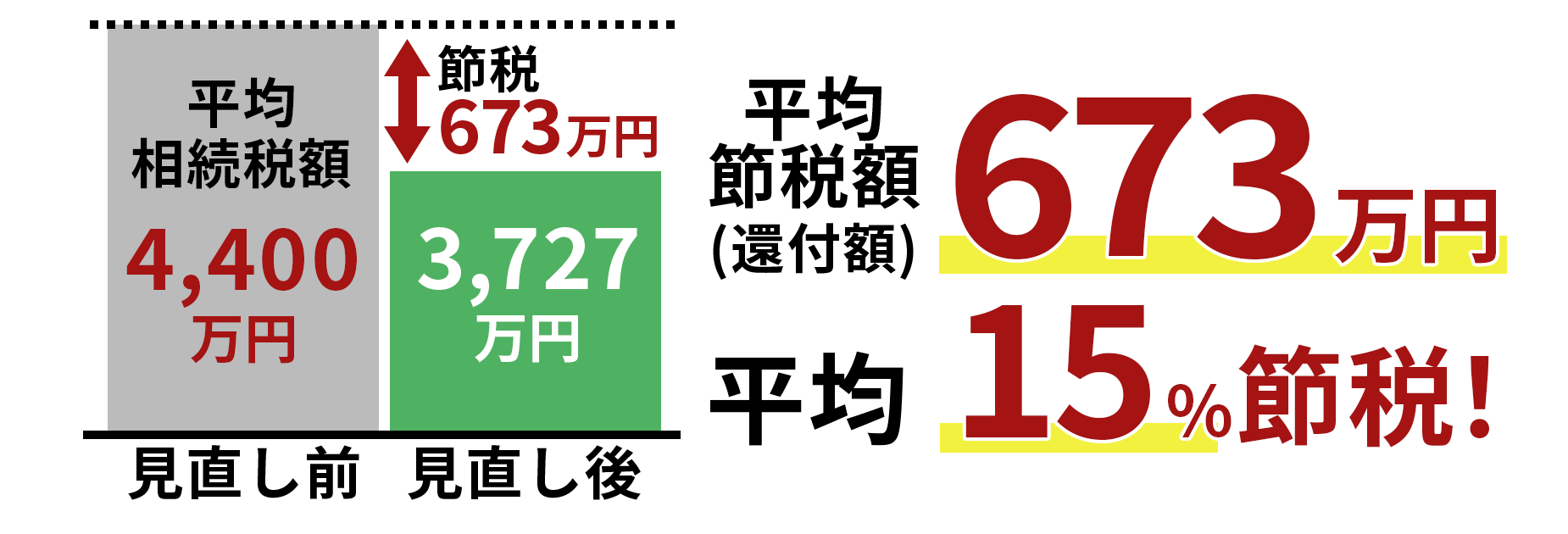

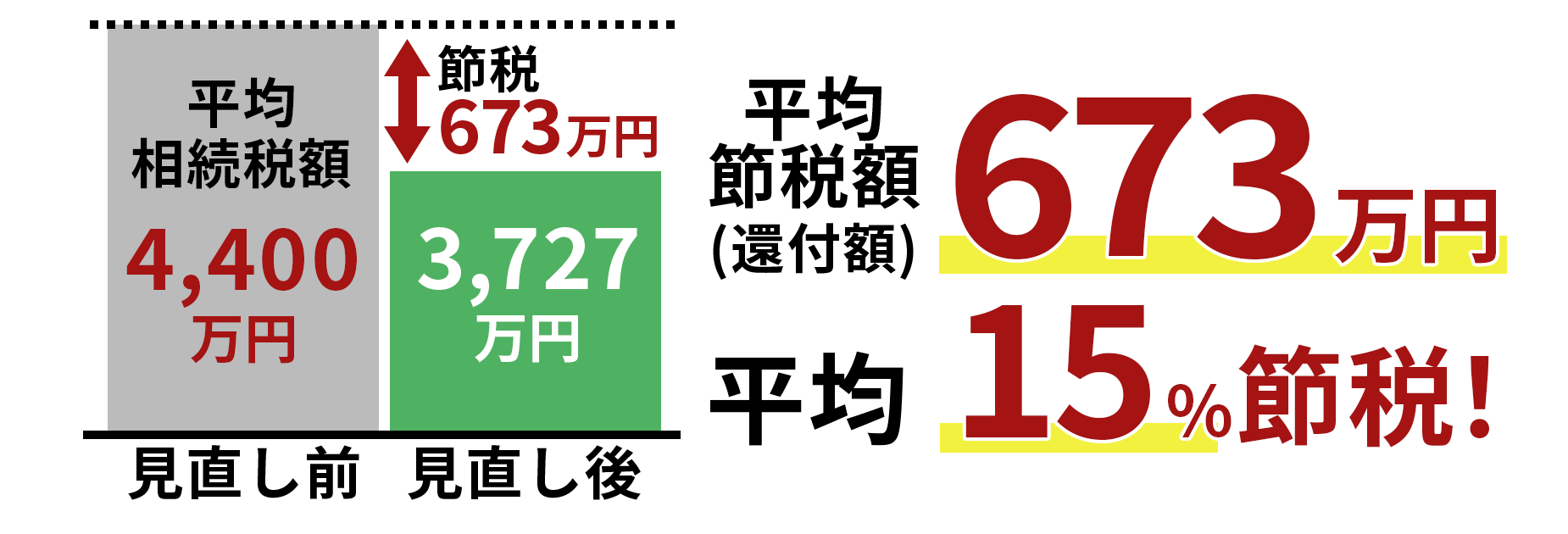

(1)相続税平均節税額(還付額)673万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計194億円/2,882件(2025年2月末時点)。 相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は673万円で、平均して15%の節税を実現しています。

※還付額194億円÷相続税還付成功件数2,882件=平均節税額(還付額)673万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。 なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。 その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続 税額が2億円超の減額に繋がった事例もあります。 岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。 これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,882件)

岡野相続税理士法人の相続税還付成功件数は、累計2,882件(2025年2月末時点累計)にも及びます。 つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。 これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

まとめ

この記事では、土地の相続税評価額の計算方法や減額要件について詳しく解説しました。

土地の評価は「路線価方式」と「倍率方式」に基づいて行われますが、自分で正確に算出するのは難しい作業です。

その点、専門知識を持つ税理士に依頼することで、適切な評価と相続税額の減額が期待できます。

特に土地評価に強い税理士に相談することで、節税対策がしっかりとでき、納税額を抑えることができるでしょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ