【令和5年税制改正】空き家を相続した人へ|リスクや処分方法について解説

「空き家を相続したけど、使う予定がない。今後どうすれば良いだろう。」

「遠方の空き家を相続したが、処分すべきか悩んでいる。」

「もう誰も住んでいない実家の空き家を相続したが、節税しながら売却できる方法はないだろうか。」

過疎化が進んでいる日本では、「空き家の相続」について悩んでいる方が増加しています。かつて住んでいた地方の実家を、相続時にどうするべきか頭を抱えている方も少なくありません。そこで、この記事では空き家の相続について知っておきたい相続リスクや、処分方法について詳しく解説します。ぜひご一読ください。

この記事でわかること

・空き家を相続するリスク・空き家の管理を放置するリスク

・空き家特例の概要と法改正の内容

・相続土地国庫帰属制度の概要と注意点

目次

空き家を相続するリスクとは

相続する財産の中に空き家がある場合には、どのようなリスクがあるでしょうか。この章では空き家の相続リスクについて、2つの視点から解説します。

1.固定資産税を支払い続ける必要がある

たとえ誰も住んでいない空き家であっても、不動産である以上は「固定資産税」が発生します。また、場所によっては都市計画税についても支払う必要があり、重い税金が相続人にのしかかってきます。固定資産税と都市計画税は以下のように算出されています。

| 固定資産税 | 都市計画税 | |

|---|---|---|

| 税率 | 1.4% | 0.3% |

| 納税対象者 | 1月1日時点での所有者 | 1月1日時点での所有者 |

| 課税の対象となる不動産 | 日本国内の土地・建物 | 都市計画区域内にある土地・家屋 |

| 課税を算出するための課税標準価格 | 固定資産税評価額 | 固定資産税評価額 |

| 住宅が建てられている土地への課税 | 固定資産税評価額から

・小規模住宅用地6分の1 ・一般住宅用地 3分の1 |

固定資産税評価額から

・小規模住宅用地3分の1 ・一般住宅用地 3分の2 |

2.管理コストが発生する

空き家は誰も住んでいない状態であっても、管理コストが発生します。害虫や不審者を招かないようにするためにも、定期的に草刈りを行ったり、住居内の確認を怠らないようにしたりする必要があります。空き家はトラブルの温床となりやすく、実際に2023年に神奈川県三浦市内では空き家への連続窃盗が発生しています。雪が多いエリアの空き家は積雪による倒壊も発生しており、解体・撤去費用の発生に頭を抱えている相続人も少なくありません。

こうしたトラブルを防ぐためには、民間の空き家管理サービスへの依頼や空き家の近隣住民との連携を行うなどの対策を講じる必要があります。長期的に空き家を管理していく場合は、税金以外にも管理コストを捻出する必要があるのです。

空き家を放置するとどうなる?

税金・管理の2つの面から、相続人にとって重い負担となる空き家ですが、もしも管理を放置してしまうと、一体どのようなトラブルが予想されるでしょうか。

1.資産価値の低下

誰も住んでいない住まいは、想像を絶する速さでダメージが進行していきます。屋根が朽ちる、雑草に覆われ外壁が傷むことも多く、不動産としての価値がどんどん低下していきます。資産価値が低下してしまうと、元々売却しにくかった空き家がさらに売りにくくなってしまうため、空き家の放置はデメリットが大きいのです。

2.固定資産税が上がる可能性

空き家は全国的な問題となっていることから、2015年5月に「空家等対策特別措置法」が施行されました。空き家に管理放置を続けていると重い税負担が科せられるおそれがあります。長きにわたって空き家を放置し、周辺環境の著しい悪影響を及ぼすと自治体によって判断されると、「特定空家」に認定されてしまいます。さらに、2023年には本法律は改正され、特定空家予備軍を見つけるために「管理不全空き家」が新設されました。

1.固定資産税における住宅用地の特例措置がなくなり、

最大6倍の固定資産税が発生

2.自治体からの勧告や命令を無視していると、最大50万円以下の過料

3.周辺住民とトラブルになることも

空き家の状態のまま放置していると、空き家の周辺住民との間でトラブルになることも予想されます。管理がなされていないままの空き家は、ゴミの不法投棄の原因となることも。害虫の発生や手入れの無い雑草・樹木の繁殖などで、隣家から損害賠償を求められる可能性もあります。

資産価値がある場合早めに売却するのがおすすめ!空き家特例とは

空き家は放置期間が長ければ長いほど、大きなトラブルにつながることが予想されます。では、空き家問題を解消するためには、一体どのような対策が考えられるでしょうか。そこで、検討しておきたいのが「早期の売却」です。

不動産は管理がなされていない状態で放置されると資産価値が落ちてしまうため、早めの売却を目指しましょう。この章では、空き家売却時に知っておきたい「空き家特例」について紹介します。

空き家特例の概要

空き家を売却する際には、「空き家特例」が活用できる可能性があります。相続もしくは遺贈によって空き家を取得した場合に最高で課税所得から3,000万円の控除が受けられる、という特例です。

空き家を売却する際に効果的な節税方法として知られていますが、適用を受けるためには、一定の要件をクリアしている必要があります。

空き家特例の適用要件

| 対象となる空き家 | ・相続の開始直前まで、被相続人が空き家に居住していた

・1981年(昭和56年)5月31日以前の建築/マンション(区分所有建物登記があるものは不可) ・建物は譲渡の時において一定の耐震基準を満たすものであること。又は建物を取り壊し、譲渡すること。 ・同じ被相続人において別の空き家特例の利用が無いこと ・相続開始から売却までの間、事業に使ったり賃貸化や相続人自身の入居が無い ・買主は親族以外の第三者であること |

| 取得における要件 | 相続又は遺贈による取得

家屋と土地を同時に相続 |

| 期限 | 相続開始から3年を経過した年の適用期限の日まで |

| 売却代金における要件 | 売却代金1億円以下 |

令和5年税制改正による変更内容とは

空き家特例は令和5年に税制改正がありました。詳細は以下です。

①期限の延長

空き家特例は令和5年12月31日までとされていましたが、令和9年12月31日まで延長されました。

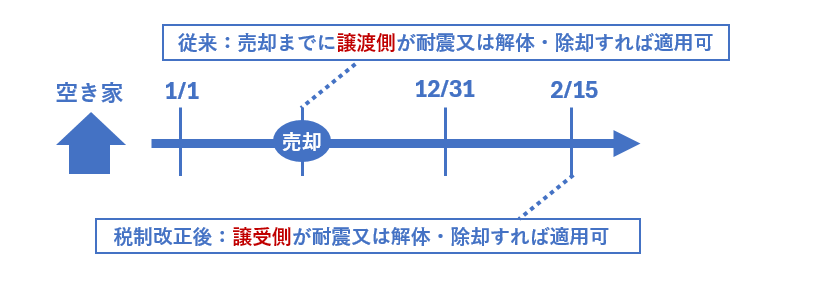

②耐震リフォームなどに関する要件の変更

改正前は家屋がある場合の譲渡なら、譲渡人側が「譲渡前に決められた耐震基準」を満たしている必要がありました。また、敷地等の譲渡の場合は家屋を解体・除却してから売却する必要がありました。

改正後は、この要件は緩和され「譲渡日の属する年の翌年2月15日」までに、譲受人側が耐震リフォームなどの要件を満たせば良くなりました。

③空き家の3,000万円特別控除

相続時に取得した、被相続人が生前に一人で暮らしていた空き家を譲渡した際に得られる課税所得への特別控除は、従来は3,000万円控除できました。(相続日から起算して3年を経過する日の属する12月31日まで以内)

しかし、改正により令和6年1月1日以降は、相続人の数が3人以上の場合は、特別控除額は1人2,000万円までとなります。

特別控除額に注意

法改正により譲渡所得の特別控除額が減ることで、譲渡所得の申告が必要になるケースが増えることが予想されます。

このように、法改正により控除額が変わってしまうことは今後も起こりうるため、空き家問題に悩んでいる方は早期に売却の活動を開始することがおすすめです。

売却が困難な場合はどうする?令和5年4月からスタートした相続土地国庫帰属制度ってどんな制度?

空き家がトラブル化する前に売りたい、と思っても、売却が理想どおりに進まないことも考えられます。では、売却が困難な場合には、どのような対策が考えられるでしょうか。この章では令和5年4月から始まった、「相続土地国庫帰属制度」について、詳しく解説します。

相続土地国庫帰属制度の概要

相続土地国庫帰属制度とは、令和5年4月よりスタートした新しい制度であり、相続または遺贈によって取得した土地(共有持分含む)を国に帰属させる、つまり管理責任や所有権を国に渡すものです。

国庫への帰属が認められると、一定の負担金を納付した後に国庫に帰属されるため、固定資産税も納付しなくてよくなり、重い管理責任からも解放されます。

しかし、すべての相続した土地が国庫に帰属できるわけではありません。次に制度利用のための要件を解説します。

相続土地国庫帰属制度の利用要件

本制度は、相続又は相続人に対する遺贈があった方のみが申請できます。相続等に関係しない方法で困っている土地は対象になりません。本制度の開始よりも前に発生した相続・遺贈は対象となり、数十年前にさかのぼることも認められています。なお、審査・国庫への帰属に関しては以下の費用が必要です。

①審査料 土地一筆あたり14,000円②帰属への負担金 国有地の種目ごとに管理に要する10年分の標準的な費用

※算出方法は下記リンクをご参考ください。

参考URL 法務省 相続土地国庫帰属制度尾の負担金

申請ができない土地は多い

本制度は不要で、管理に困る土地を国に渡せるため便利に見えますが、そもそも申請ができない土地も多いため注意が必要です。詳しくは以下です。(法第2条第3項)

| 申請前の土地の状態 | 引き取りできない理由 |

| 建物がある土地 | 建物の管理・解体が国に負担となるため |

| 担保権や仕様収益権が設定されている土地 | 担保権の実行などを避けるため |

| 他人に利用が予定されている | 利用予定者と協議が必要となり、国に負担となるため |

| 土壌汚染されている | 土壌汚染の管理や処分が国に負担となるため |

| 境界が明らかではない(所有権含む)

所有権の存否・帰属などに争いがある

|

隣接する土地の所有者等とトラブルになりやすいため |

審査を行っても承認ができない土地もある

申請はできても、現在の土地の状態によっては不承認となるケースもあります。詳しくは以下です。

| 申請前の土地の状態 | 承認できない理由 |

| 一定の勾配・高さの崖があり、管理に費用や労力がかかる | 土砂災害などのトラブルを引き起こす可能性があるため |

| 管理・処分に手間がかかる有体物が地上にある | 車両の放置や樹木などがある土地は撤去のコストがかかるため |

| 管理・処分に手間がかかる有体物が地下にある | がれきなどが地下に埋められている場合土地の管理が難しいため |

| 隣接する土地の所有者等と争訴によらなければ管理・処分ができない | トラブルが予想されるため |

| その他 | 通常の土地の管理処分よりもコストがかかる場合は承認できない |

参考URL 相続土地国庫帰属制度の概要 4 引き取ることができない土地

相続土地国庫帰属制度は活用が難しい

相続土地国庫帰属制度は一見すると魅力的な制度に見えますが、建物がある土地は申請すらできないため、空き家問題の解決には向かないと言えます。解体した上で申請することは可能ですが、解体費用は決して安いものではありません。活用が難しい制度であるため、できれば生前の段階から相続を見据えて、不要になることが予想される土地や住まいは売却を検討する方が良いでしょう。

まとめ

近年頭を悩ませる方が増えている空き家ですが、放置をしてしまうとトラブルを起こす可能性があるため、できれば早期に売却を目指すことがおすすめです。空き家はリノベーションを行ってワ―ケーションや移住向けに活用し、地域活性化に生かす地方も増えてもおり、意外と売却が成功する可能性もあります。また、隣接する土地やご近所の方に交渉すると、「この値段なら買っても良い」とする方もいます。まずはダメージが進み、空き家の資産価値が落ちる前に、売却を目指してはいかがでしょうか。相続開始後なら、空き家特例も活用できます。

今後の相続に備えたい方や相続が発生した方は、相続税に強い岡野相続税理士法人にご相談ください。特に不動産のある相続については年間約8,880箇所の土地評価の実績があり、豊富な知見からアドバイスが可能です。初回の面談相談(約1時間)を無料にて実施しておりますので、お気軽にご相談ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ