自分で相続税申告「相続人関係図で法定相続人を特定しよう」

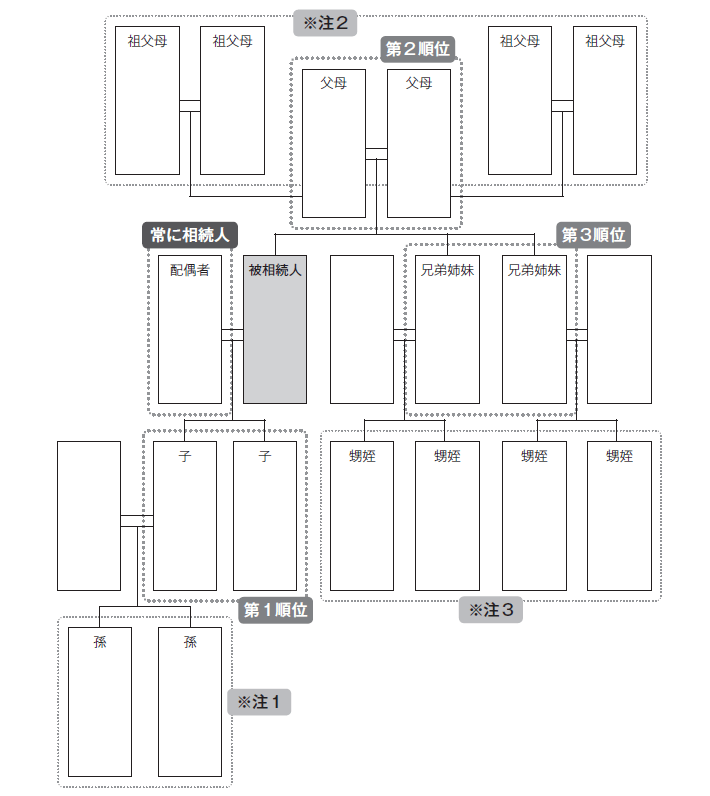

相続人関係図を作ってみよう

被相続人の部分に亡くなった方をあてはめ、法定相続人を確認します。

亡くなった方に配偶者がいる場合、配偶者は常に法定相続人となります。

次に、第一順位、第二順位、第三順位を確認します。

- 第一順位の人がいれば、第一順位の人が法定相続人となります。第二順位第三順位の人は、法定相続人となりません。

- 第一順位の人がおらず、第二順位の人がいる場合は、第二順位の人が法定相続人となります。第三順位の人は法定相続人となりません。

- 第一順位、第二順位にあてはまる人がいなかった場合、第三順位の人が法定相続人となります。

法定相続人を確認してみよう

相続人関係図を作成したら、次に誰が法定相続人に当たるのかを確認しましょう。法定相続人とは、民法で定められた相続人のことをいいます。どういった順位で法定相続人になるのかは上記の図で確認してください。法定相続人の数は、基礎控除や死亡保険金、死亡退職金の非課税枠の計算で利用します。

| 相続順位 | 法定相続人 | 備考 |

|---|---|---|

| 第1順位 | 直系卑属 (子・孫) |

※注1. 子が先に亡くなっている場合、 その子である孫が相続人になる |

| 第2順位 | 直系尊属 (父母・祖父母) |

※注2. 父母が先に亡くなっている場合 でも、どちらかが存命であれば祖父母は 相続人にならない |

| 第3順位 | 直系尊属 (父母・祖父母) |

※注3. 兄弟姉妹が先に亡くなっている 場合、その子である甥姪が相続人になる |

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

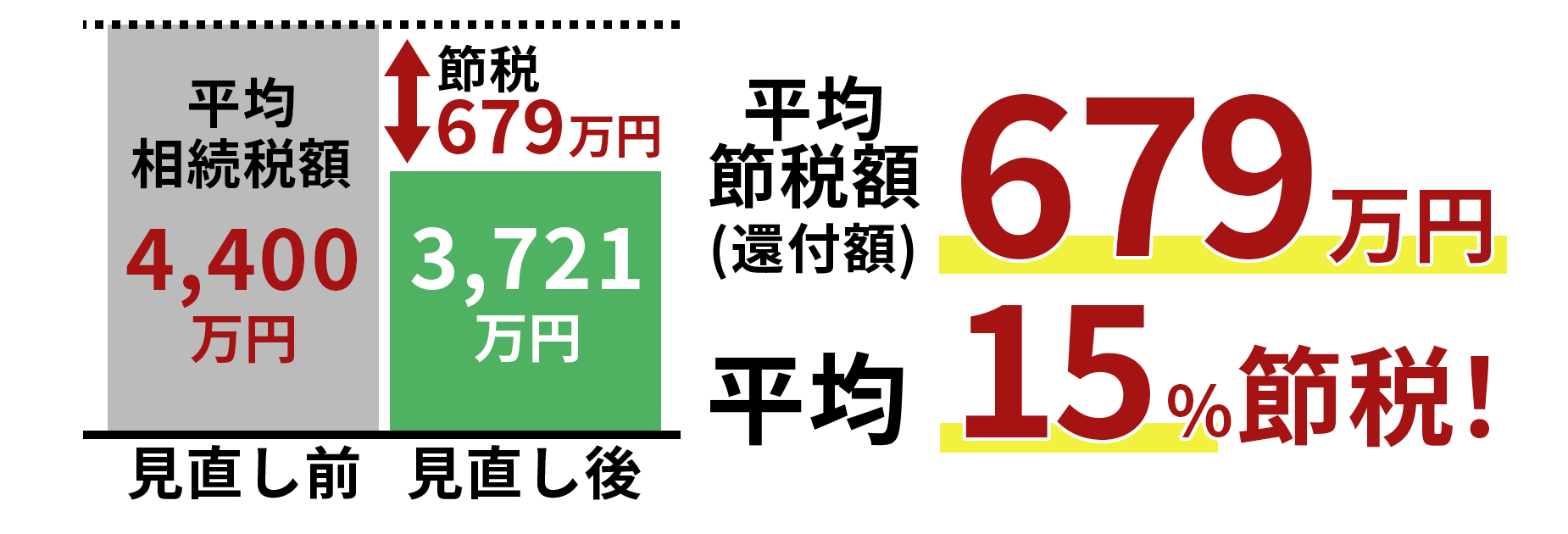

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。