自分で相続税申告「そもそも相続税って?相続税申告が必要な人とは?」

自分で相続税申告。まずは相続税の基礎知識を確認しましょう。

そもそも相続税って?

相続税とは、亡くなった人(被相続人)が遺した財産の総額が一定額を超えた場合、それを引き継ぐ際に課せられる税金のことです。

引き継ぐ財産の額に応じて、民法によって定められた相続人(法定相続人)や、遺言によって引き継ぐことになった人(受遺者)に課せられます。

相続税の申告が必要かどうかについては、税務署から連絡がくるとは限りませんので、しっかりと自分自身で判断しなければなりません。

また、贈与税は、個人が贈与により財産を取得した際に、その取得した財産に課される税金です。この贈与税ですが、相続税を補完する役割を果たしています。生前に贈与することで相続税の課税を逃れようとする行為を防いでいるのです。よって、贈与税の税率は相続税よりも高めに設定されています。

相続税の申告が必要な人とは?

■財産総額が基礎控除額以上の場合

相続税の申告が必要かどうかを知るためにはまず、基礎控除額を計算しましょう。

相続税の基礎控除額= 3,000万円+ 600 万円×法定相続人の数

例えば、法定相続人が2 人の場合、相続税の基礎控除額は4,200 万円となります。この場合、被相続人の財産総額が4,200 万円を超えていたら、相続税の申告が必要となります。

ただし、死亡保険金や死亡退職金の非課税枠や障害者控除などを、上記の基礎控除額に上乗せして納税額から引くことができます。それらの特例や控除を使い、相続税額が0円になる場合には、申告も納税も必要ありません。

一方、配偶者の税額の軽減や小規模宅地等の特例など、特例を用いることにより相続税がかからずにすむという場合は、申告が必要です。

| 法定相続人の数 | 1人 | 2人 | 3人 | 4人 | 5人 |

|---|---|---|---|---|---|

| 基礎控除額 (単位:万円) |

3,600万円 | 4,200万円 | 4,800万円 | 5,400万円 | 6,000万円 |

■財産の総額の出し方(財産評価の方法)

財産には現金・預貯金などのほかに、不動産や貴金属など価値がひと目で分からないものも含まれます。その価値を評価する際には、基本的に、被相続人が亡くなった日の時価を基準にします。

国税庁が評価方法を記載した財産評価基本通達を発表していますので、それに従って算出していきましょう。

■申告が必要な人はどれくらいいるのか

平成29年に全国で亡くなった人は約134万人です。そのうち申告が必要な人は、特例などの適用により相続税が課税されずにすんだ人も含め、全国で約14万4,000人(10.7%)でした。相続税はとても身近な税ということがいえます。

相続税申告の流れ・期限

相続税の申告は、相続人が、被相続人の住所を管轄している税務署で行います。

納付の際は、現金での一括払いが原則で、申告と納付の期限は、被相続人が亡くなった日の翌日から10 カ月以内となっています。

【相続税を納める人】

- (1)財産を引き継いだ相続人

- (2)遺言により財産を引き継いだ受遺者

- (3)相続を放棄したが、保険金を受け取った相続人

- (4)被相続人から生前3年以内に贈与を受けた相続人

相続税調査って?

相続税調査(税務調査)とは、相続税、法人税、所得税などについて提出した申告書の内容が正しいかどうか、税務署の調査官が実際に確認しにくることです。万が一、

虚偽の申告や内容の漏れなどが見つかれば、加算税というペナルティを科せられます。

■どれくらいの割合で入るのか

平成29 年(2017 年)の税務調査の実施割合をみると、法人税3.4%、所得税0.33%(簡易な接触を除く)、相続税9.5%となっています。相続税は、非常に高い確率で税務調査が行われていることが分かります。

また、相続税は法人税や所得税に比べ、1 件当たりの追徴税額が高額になりやすいのも特徴です。平成29 年の平均追徴税額は、623 万円です。相続は人生で何度も経験することではないため、慣れない申告で漏れ等が発生しやすいのです。

【税務調査が入りやすい人】

- (1)現金、預貯金の流れに不明瞭な点がある人

- (2)申告書のレベルが低い人(手書きで作成した申告書など)

- (3)納税額が高い富裕層

- (4)金融資産を多く相続した人

- (5)税理士をつけず、自分で相続税を申告した人

- (6)相続人間でもめて、それぞれ別々に申告書を提出した人

- (7)相続税がかかるのに無申告の人

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

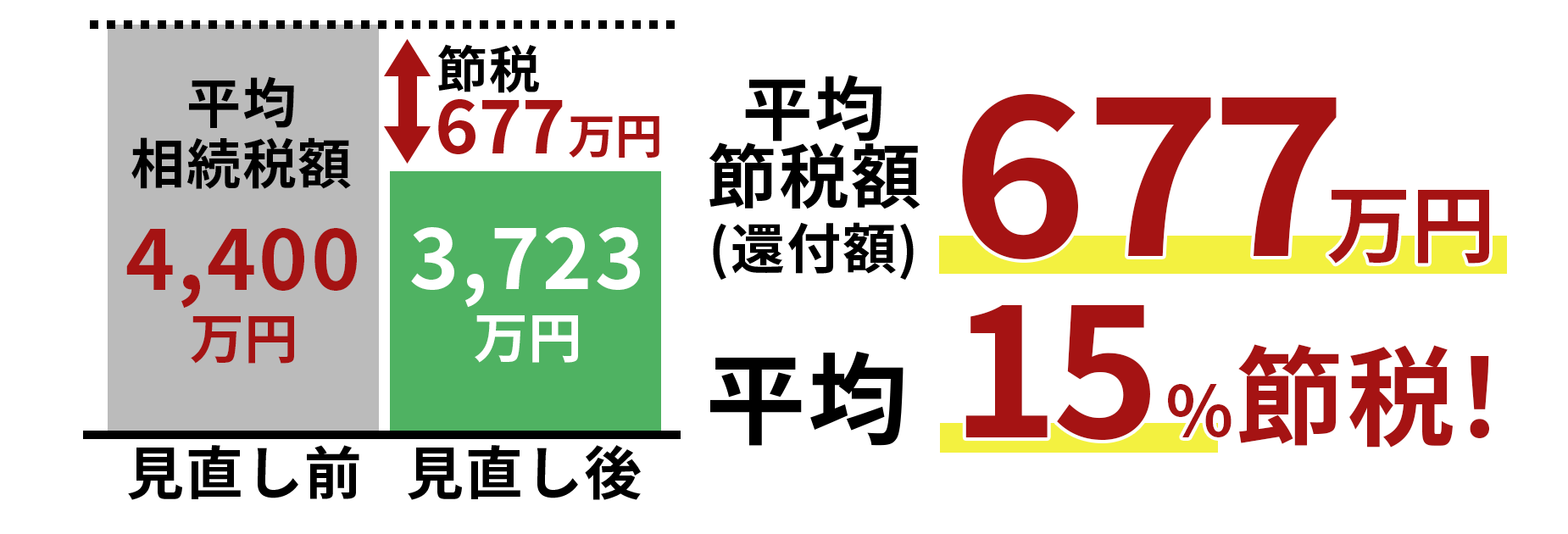

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,430件(2024年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。