【相続の相談は誰に?】相談できる士業や公的機関を解説

「相続について専門家に相談したいけど、誰に相談するべき?」

「相続手続きの疑問を誰かに話をしたい。」

「家族が亡くなった。相続税の悩みを誰かに聞いて欲しい。」

相続は誰もが経験する可能性のあるものです。いざという時に備えて、誰に相談をするべきか知っておきたい、もしくはすでに相続が開始されており、専門家に相談したいと考えている方は多いでしょう。そこで、本記事では相続の相談について、誰に相談するべきか、詳しく解説します。

この記事を読めばわかること

- 1.相続の相談を誰にするべきか

- 2.各士業に相続時に相談できること

- 3.自治体や国税庁、税務署が実施する無料相談の使い方

- 4.相続税に強い税理士の選び方

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

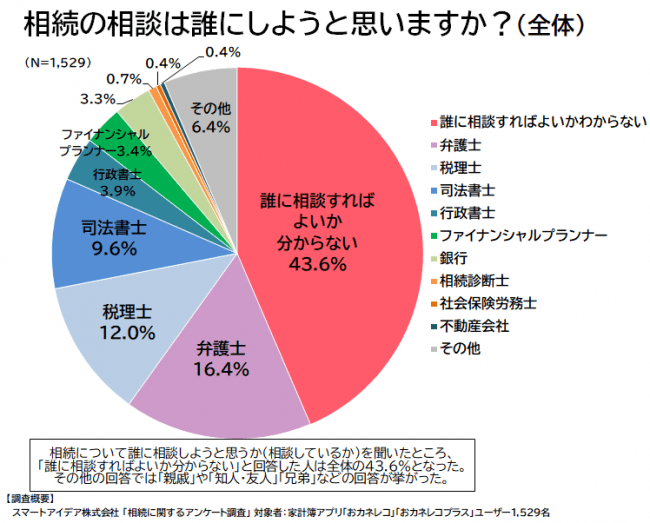

相続の相談先はわからない人が半数

家族が亡くなると相続が開始されますが、いざ相続に向き合ってみると誰に相談をするべきか迷う人が多いことをご存じでしょうか。人気の家計簿アプリ『おカネレコ』を運営するスマートアイデア株式会社では、同社アプリユーザーを対象に「相続に関する意識調査」を実施しました。半数近くの43.6%が「誰に相談すればよいか分からない」と回答したそうです。

出典:PR TIMES 家計簿アプリユーザー1529人に聞く<相続に関する意識調査>回答者の7割が「相続について家族で話し合ったことがない」、4割超が「誰に相談すればよいか分からない」

相続の相談は、法律の専門知識が無ければ上手に進められないことも多く、いざご自身が相続人となり問題に向き合ってみると、「どうしたらよいかわからない」と感じる方も多いようです。

相続の相談先|国家資格の専門家が適任

相続の相談は、相続に関しての専門知識を持つ「国家資格の専門家」が適任です。以下の5つの士業を覚えておきましょう。

- 1.税理士

- 2.弁護士

- 3.司法書士

- 4.行政書士

- 5.不動産鑑定士

国家資格を持つ専門家がおすすめな理由

この5つの専門家は、それぞれ相続分野において得意なフィールドを持っています。近年相続分野ではこうした士業以外にも「相続コンサルタント」や「相続アドバイザー」といった職業の人たちが、相続に関する業務を引き受けつつあり、広告数も増加しています。

しかし、国家資格を有していないと、法律で定められた「独占業務」に携わることはできません。民間資格しかない者が「独占業務」を行うと法律違反になります。せっかく高額の費用を支払い、相続コンサルタントなどの民間資格の方に依頼をしても、手続きを進める中で国家有資格者への依頼が必要となります。

つまり、民間資格の方に依頼してもコンサルタント料やアドバイス料などが追加でかかるため、直接専門家に相談するよりも高額の費用が発生するのです。相談先に迷ったら、まずは国家資格を持つ専門家が安心です。

相続の相談ができる専門家5つ|業務一覧表あり

| 資格名 | 管轄省庁 | 相続に関して可能な業務 |

|---|---|---|

| 税理士 | 財務省 |

|

| 弁護士 | 法務省 |

|

| 司法書士 | 法務省 |

|

| 行政書士 | 総務省 |

|

| 不動産鑑定士 | 国土交通省 |

|

上記のとおり、士業によって相続に関する業務でできることは異なります。ご自身の悩みに沿って相談先を選びましょう。

また、士業の多くは「初回無料面談」を実施しています。誰に相談していいかわからない場合、無料相談の機会を生かして相談先を選定してみると良いでしょう。また、専門家にも色々な事務所があります。ご自身に合った事務所に依頼するためにも、複数の専門家や事務所に会ってみることもおすすめです。

(1)税理士

税理士は、相続税の申告や節税対策の専門家であり、相続税に関する下記業務に対応することができます。

● 財産目録作成

● 相続税申告

正確な相続税の試算ができるのは税理士だけであり、遺産評価や基礎控除の適用を考慮した適切な計算を行ってくれます。

しかし、税理士にも得意分野があるので注意が必要です。相続を専門としてない税理士に依頼をすると相続税を払いすぎてしまったり、後々税務調査が行われる可能性があります。

反対に、相続を専門とした税理士に相談し、相続税の申告を行ってもらうことで、納税額を節税できる可能性があることを忘れないでおきましょう。

相続税の申告が必要な場合や節税対策を考える際には、相続を専門とした税理士に相談するのがおすすめです。

相続税の申告について詳しく知りたい方は、下記記事もご覧ください。

(2)弁護士

弁護士は、相続に関するほぼ全ての業務を行える専門家です。

遺産分割協議や遺言書の作成、相続放棄手続きなど相続に関する幅広い業務に対応することができます。

加えて、相続トラブルは弁護士にしか解決することができません。

相続トラブルが発生した場合、弁護士は調停や訴訟で依頼者の代理人として、法的に解決するためのサポートをしてくれるでしょう。

(3)司法書士

司法書士は、相続に関する下記業務を行うことができますが、登記手続きを専門としています。

● 相続人調査

● 不動産登記

● 相続放棄の一部手続き

● 名義変更

● 遺言書作成

● 遺産分割協議書作成

● 公正証書作成

しかし、全ての司法書士が相続手続き全般に詳しいわけではありません。

また、司法書士は幅広い業務に対応することができますが、相続税の申告をサポートすることはできないので、自分に必要なサポートを考えたうえで相談すると良いでしょう。

(4)行政書士

行政書士は、相続手続きに必要な書類作成の専門家であり、相続税に関する下記業務に対応することができます。

● 相続人調査

● 名義変更

● 遺言書作成

● 遺産分割協議書作成

行政書士は、司法書士には劣るものの、幅広い業務に対応することができます。

しかし、不動産の相続登記や相続税申告、裁判所への書類作成はできないので注意しましょう。

(5)不動産鑑定士

不動産鑑定士は、不動産評価を行うことができます。

日本の持ち家住宅率は約60%であるため、相続した財産に不動産が含まれていることは少なくありません。

このように、不動産鑑定士は不動産を評価することを強みとしているため、不動産の相続が決まっている際に相談すると良いでしょう。

ただし、相続税申告等の依頼はできないため、あらかじめ不動産評価に強い税理士に相談することをおすすめします。

相続税の相談ができるその他の機関4つ

相続税の相談は、下記4つの機関でも無料で行うことができます。

● 税務署

● 銀行

● 自治体

しかし、書類作成の代行を依頼や、相続税申告を代行してもらうことはできません。また、新型コロナウィルスの時のように、社会情勢の変動により急遽面談が制限される場合もあるため、税務職員に節税相談はできないこともデメリットと言えるでしょう。

(1)国税庁

国税庁のホームページにある『税に関する相談窓口』に電話をすると、相続税に関する無料電話相談が可能です。

国税庁に相談する手順は以下の通りです。

2.音声案内に従って「1」を選択し、さらに相談する内容の番号を選択します

3.すると、国税局電話相談センターにつながります。

4.無料相談をします

※聴覚障害者等電子メール相談窓口、聴覚障害者用ファクシミリ相談窓口もあり。

また、悩みに関するキーワードを調べたい場合には、国税庁ホームページの『タックスアンサー(よくある税の質問)』がおすすめです。

下記3つの検索方法があり、相続税に関する一般的な疑問を解決することができます。

- キーワードによる検索

- タックスアンサーコード一覧による検索

- 科目別による検索

※相談に乗るだけで書類の作成や相続税申告を代行することはできません。

(2)税務署

税務署の職員に直接相談したい場合は、相続税申告予定の税務署で職員による面接相談もできます。

相談するのに充分な時間も取ってもらえますし、具体的な申告方法などもアドバイスしてもらえます。ただし、管轄の税務署へ電話による事前予約が必要になるので計画的に進めることをおすすめします。

税務署に相談する手順は以下の通りです。

2.音声案内に従って「2」を選択します。

3.税務署の受付担当につながった後、要件に応じて担当職員を呼び出してもらいます。

4.無料相談をします。

※相談に乗るだけで書類の作成や相続税申告を代行することはできません。

国税庁の『税に関する相談窓口』に電話をすると、相続税に関する無料電話相談が可能です。申告予定先の各都道府県にある国税局に電話します。音声案内に従って「1」を選択し、さらに相談する内容の番号を選択すると、国税局電話相談センターにつながります。

※聴覚障害者等電子メール相談窓口、聴覚障害者用ファクシミリ相談窓口もあり。

(3)銀行

一部の銀行では、相続に関する無料相談を受け付けている場合があります。銀行は全国各地にあるため相談できる可能性が高いですが、相続財産の口座開設や運用を勧誘されることがあるので気をつけましょう。

銀行への遺産整理業務依頼は注意|報酬が高額

近年、遺産整理業務に関しては積極的に銀行が相談に対応するようになっています。預貯金管理の関係などで銀行に行くと、声を掛けられる方もいらっしゃるでしょう。

特に信託銀行は、「銀行業務」だけではなく、財産を管理・運用する「信託業務」、遺言の保管や執行、証券代行業務、不動産の売買の仲介業務などの「併営業務」も行っています。しかし、相続税申告や不動産登記などができるわけではありません。いざ専門家の力が必要なシーンが来たら、結局専門家に依頼せざるを得ないのです。

また、信託銀行に「遺産整理業務」を依頼すると、100万円前後の基本手数料のほかに、遺産の種類や評価額に応じて0.3~2%前後の手数料が掛かります。専門家に相談するよりも高額の報酬も発生するため、依頼は慎重に検討されることが大切です。

(4)自治体

多くの市区町村役場では、相続に関する無料相談を実施しています。具体的には弁護士、司法書士、税理士など、各専門家と相続に関しての無料面談会を開催しています。

20分や15分など制限時間がかなり短く設けているケースが多いですが、まずは気軽に聞いてみたい方は、この機会を活用しましょう。

たとえば、横浜市では市民相談室(市庁舎3階)にて法律相談を実施しています。無料で弁護士や司法書士に相談できますが、専門分野を指定することはできないためご注意ください。また、相談日などは急遽変更されることもあるため、直接ご確認ください。

■ 名古屋や札幌にお住まいの方へ

当法人の拠点がある名古屋市や札幌市にも、各自治体の無料相談会は実施されています。

・名古屋市 法律相談(予約制、面接のみ)

相続などの民事上の法律問題について、弁護士が、事案の解決方法等についての簡潔な説明を行う無料法律相談を実施しています。

・札幌市

札幌市では相続についての法律相談や、相続税相談もできる税相談が開催されています。

無料相談を賢く生かすポイント

無料相談は制限時間があり、相談の途中で打ち切られることがあります。また、相談回数は上限が設けられていることがほとんどのため、何度も足を運ぶことができません。

無料相談を有効に生かす場合は、相談内容や、持参物を事前に確認しましょう。たとえば、遺産分割協議書の中身を見てほしい場合は、作ってある書類を持参されることがおすすめです。

相続税の無料相談は相続専門の税理士事務所がおすすめ

相続税に関する相談を希望する場合は、「税理士」がおすすめです。

なぜなら、冒頭でも述べたように正確な相続税の試算ができるのは税理士だけであり、遺産評価や基礎控除の適用を考慮した適切な計算を行ってくれるからです。その中でも相続を専門とする税理士に依頼することで、節税を踏まえた相続税申告を行うことができるでしょう。

税理士報酬の相場

税理士の報酬相場は、遺産総額の0.5~1%とされていますが、報酬額は税理士によって、また専門性や業務内容によっても違います。明朗会計の税理士を選ぶことで、相談の段階から必要な費用が把握できます。

各地域の税理士会では無料相談会を行っており、無料で税理士と出会う機会が用意されています。もちろん、岡野相続税理士法人もご相談・お見積は無料です。相続税に関することはどうぞお気軽にご相談ください。

相続に関する税理士報酬(費用)について詳しく知りたい方は以下の記事もご覧ください。

相続に強い税理士の選び方

相続税相談を求める場合に、相続税に強い税理士を見極めるためのポイントをお伝えします。

「相続税」のノウハウと実績があるかどうか

税理士にも得意分野・不得意分野があります。「相続税」の相談をするなら「相続税」を得意とする税理士を選びましょう。

実は、国家資格である税理士試験は、会計科目2科目と税法科目9科目で構成されています。このうち、会計科目の簿記論と財務諸表論は両方とも合格しなければならない必須科目で、税法科目の法人税法と所得税法はどちらか一方に必ず合格しなければならない選択必須科目です。

では、選択科目はというと、相続税法、消費税法は又は酒税法、固定資産税、事業税又は住民税、国税徴収法となっています。つまり、選択科目ということは、すべての税理士が相続税法について学び、合格しているとは限らないということです。

税理士試験の結果は、毎年、国税庁のホームページでも発表されます。令和元年度(第69回)税理士試験の結果は以下の通りでした。

<令和元年度(第69回)税理士試験結果表(科目別)>

| 区分 | 受験者数 | 合格者数 | 元年度合格率 | (参考) 30年度合格率 |

|---|---|---|---|---|

| 科目 | ||||

| 簿記論 | 11,784 | 2,052 | 17.4 | 14.8 |

| 財務諸表論 | 9,268 | 1,753 | 18.9 | 13.4 |

| 所得税法 | 1,659 | 212 | 12.8 | 12.3 |

| 法人税法 | 4,260 | 627 | 14.7 | 11.6 |

| 相続税法 | 2,897 | 338 | 11.7 | 11.8 |

| 消費税法 | 7,451 | 884 | 11.9 | 10.6 |

| 酒税法 | 492 | 61 | 12.4 | 12.8 |

| 国税徴収法 | 1,677 | 213 | 12.7 | 10.7 |

| 住民税 | 410 | 78 | 19.0 | 13.5 |

| 事業税 | 392 | 58 | 14.8 | 11.0 |

| 固定資産税 | 868 | 119 | 13.7 | 14.9 |

| 合計 (延人員) |

41,158 | 6,395 | 15.5 | 12.8 |

出典:令和元年度(第69回)税理士試験結果|国税庁

上記の通り、選択科目の中でも合格率は最も低くなっています。また、相続税法の平均勉強時間は、選択科目の中でも最も多い500時間と言われています。税理士試験の中でも、相続税法はいかに難易度が高いかということです。

当税理士法人は、ご相談やご契約の99%以上が相続税分野を占める、国内でも有数の相続税を専門とする実績ある税理士事務所です。

相続税の基礎控除や配偶者控除の基礎知識に関して

相続税には基礎控除や配偶者控除など控除になる対象がいくつか存在します。

特に、遺産総額が、基礎控除額内の場合、相続税申告の必要はありません。

また、配偶者のための配偶者控除もありますので、税理士に相談して使用できる控除を確認することをおすすめします。

相続税の基礎控除について詳しく知りたい方は以下の記事もご覧ください。

相続税に強い税理士をお探しなら岡野相続税理士法人へ

岡野相続税理士法人は相続専門の税理士として19年間お客様のサポートをしてきました。

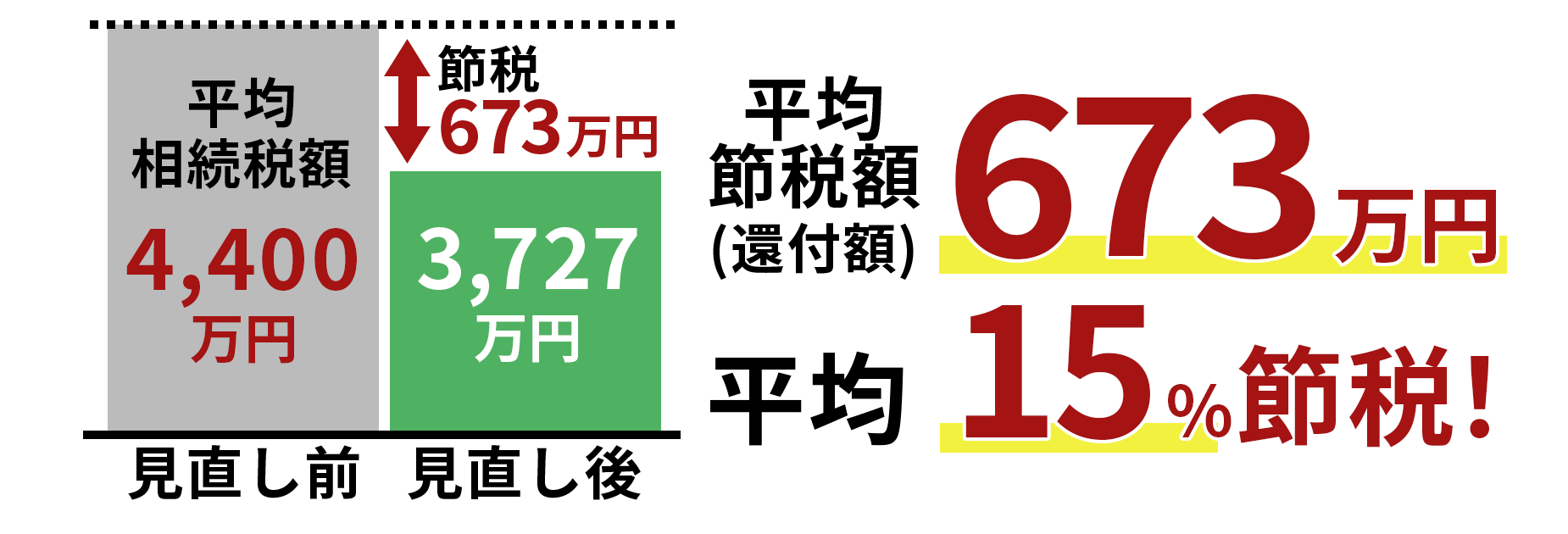

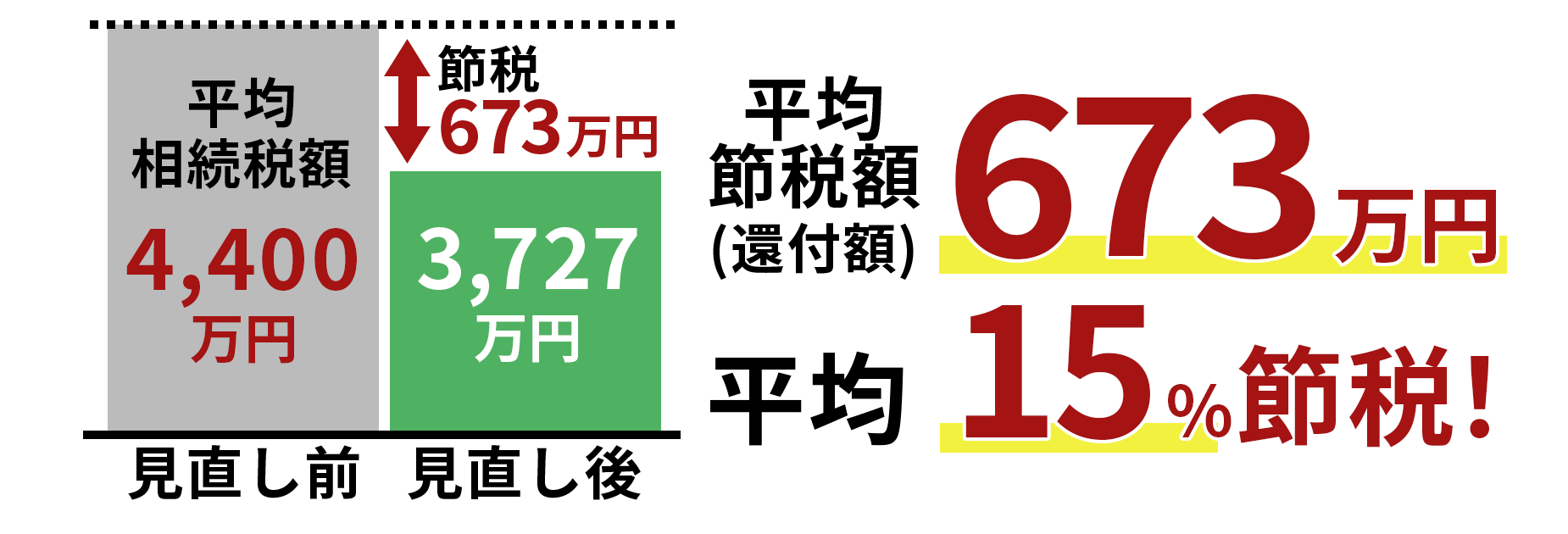

相続税における平均節税額は685万円(累計還付額185億円÷2,699件)にも及び、平均して15%の節税に成功しております。

また、相続税の納税金額は不動産の評価額で大きく変わります。

相続財産のうちの約40%を占める不動産の評価に強みを持ち合わせています。

なぜなら相続財産の中で最も大きな割合を占めるのは不動産だからです。

まとめ

今回の記事では「相続の相談先」について、手続きや税金、登記などの相談先を中心に詳しく解説しました。相続税を相談する際の、税理士選びについても紹介しましたので、ぜひお役立てください。

岡野相続税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験があります。また、不動産評価に強く1つひとつの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながり、多くのお客さまからの声もいただいています。

初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国・海外からでもご相談、ご依頼いただけます。まずはお気軽にお問い合わせください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ