【相続税申告が不要になる3つのケース】判断方法や控除についても解説

「親が亡くなったけれど、遺産が少なくても相続税の申告は必要なのか?」

「相続税を計算したところ0円になりそうだけど、相続税の申告は不要?」

「相続税の申告が必要なケースと不要なケースの判断方法を具体的に知りたい」

相続が発生しても、遺産総額が一定の金額を超えなければ相続税はかからず、申告も不要です。しかし、中には相続税が0円でも申告が必要なケースもあります。相続税の申告が必要なケースでは、相続開始から10ヶ月以内に申告と納税をしなけれ、延滞税などのペナルティーを課せられることに注意が必要です。

この記事では、相続税の申告が不要になる3つのケースをご紹介するとともに、申告の要否に影響を及ぼす「控除」や「特例」についても解説します。

この記事でわかること

・相続税の申告が不要になる3つのケース

・遺産総額が基礎控除額を超えても相続税の申告が不要になるケース

・相続税が0円でも相続税の申告が必要なケース

・相続税の申告が必要なケースと不要なケースの判断方法

相続税申告について知りたい方は下記記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税申告が不要になる3つのケース

相続税の申告が不要になるのは、次の3つのケースです。

・相続財産が3,000万円以下になるケース

・相続財産が基礎控除以下になるケース

・基礎控除以外の各種控除を適用して税額が0円になるケース

相続が発生しても9割以上は、この3つのケースのどれかに当てはまります。以下で、それぞれのケースについて具体的にみていきましょう。

(1)相続財産が3,000万円以下になるケース

相続財産が3,000万円以下であれば相続税がかからないため、相続税の申告は不要です。他の要素を考慮する必要はありません。

そのため、相続税の申告の要否を判断する際には、まず、相続財産の総額が3,000万円を超えるか超えないかを確認しましょう。

ただし、相続財産の総額は正確に把握する必要があります。

相続財産には下記のように多岐にわたります。

- 現金や預貯金

- 不動産

- 車

- 貴金属

- 株式

- 有価証券

- 貸金などの債権

借地権などまた、次のものは相続の対象にならなくても、税法上は相続税の課税対象とされていることに注意が必要です。

・生命保険金や死亡退職金(みなし相続財産)

・相続開始前3年間に生前贈与された財産

・相続時精算課税制度を利用して生前贈与された財産

その一方では、借金や滞納している税金などの負債も相続されます。プラスの財産からマイナスの財産を差し引き、残った財産の総額が相続税の課税対象となるのです。

したがって、身内の方が亡くなったら相続財産の調査を十分に行い、相続財産の総額が3,000万円を超えるか超えないかを確認することが重要です。

(2)相続財産が基礎控除以下になるケース

相続財産の総額が3,000万円を超える場合でも基礎控除額以下であれば相続税はかからず、相続税の申告も不要です。

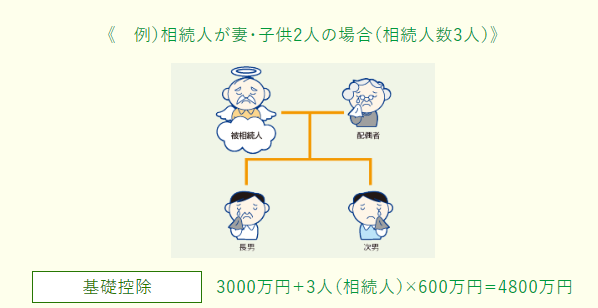

基礎控除とは、税金を計算する際に課税対象となる財産から無条件で差し引くことができる一定の金額のことです。相続税の基礎控除額は、次の計算式で算出されます。

例えば、父親が亡くなり、母親と子ども2人が相続する場合は、法定相続人の数が3人なので、基礎控除額は4,800万円です(3,000万円+600万円×3)。この場合、相続財産の総額が4,800万円以下であれば相続税の申告は不要です。

このように、基礎控除額は法定相続人の数によって変わりますので、身内の方が亡くなったら相続人の調査を正確に行いましょう。具体的には、被相続人の出生から死亡までの連続した戸籍謄本(除籍謄本や改正原戸籍謄本も含みます。)を収集することが最低限、必要です。

なお、法定相続人とは、民法の規定に従って当然に相続人となる人のことです。民法では、次の順位に従って相続人となることが定められています。

・常に相続人となる人:配偶者

・第1順位の相続人:子

・第2順位の相続人:直系尊属(父母や祖父母など)

・第3順位の相続人:兄弟姉妹

被相続人の養子や、前妻との間の子、認知した子も第1順位の相続人となります。

また、法定相続人となるはずだった人が既に死亡している場合には、孫(先に亡くなった子を代襲)や甥・姪(先に亡くなった兄弟姉妹を代襲)などが代襲して相続人となることもあります。

代襲相続について詳しく知りたい方は以下の記事もご覧ください。

(3)基礎控除以外の各種控除を適用して税額が0円になるケース

相続財産の総額が基礎控除額を超える場合でも、その他の控除を適用して税額0円になるケースでは、相続税の申告が不要になることがあります。

相続税には基礎控除以外にもさまざまな控除がありますが、次の4つの控除は、相続税の申告をしなくても当然に適用されます。

・障害者控除

・外国税額控除

・相次相続控除

・未成年者控除

これらの控除を適用することで税額0円となる場合は、相続税の申告をする必要はありません。次章では、各控除の内容について、それぞれご説明します。

相続税申告が不要な4つの控除

ここでは、相続税の申告が不要になる4つの控除について、適用条件や控除できる金額などを解説します。

(1)障害者控除

障害者控除とは、相続人が85歳未満の障害者である場合に、相続税の額から一定の金額が差し引かれる制度のことです。

障害者控除の適用を受けるためには、相続や遺贈で財産を取得した人が次の3つの条件をすべて満たす必要があります。

・相続や遺贈で財産を取得したときに障害者であること

・相続や遺贈で財産を取得したときに日本国内に住所があること

・法定相続人であること(相続放棄した人を含む)

ここでいう「障害者」とは、知的障害者と判断された方や、精神障害者保険福祉手帳または身体障害者手帳の交付を受けている方、寝たきりで介護を要する方などのうち、一定の基準を満たす方のことを指します。

障害の程度に応じて、「一般障害者」と、より重い「特別障害者」に分けられます。相続税の額から控除される金額は、次のように一般障害者と特別障害者とで異なっています。

・一般障害者の場合:(85歳-相続発生時の年齢)×10万円

・特別障害者の場合:(85歳-相続発生時の年齢)×20万円

例えば、一般障害者に該当する相続人が相続発生時に50歳だとすれば、350万円(35歳×10万円)が控除されます。したがって、控除前の相続税の税額が350万円以内であれば、障害者控除の適用により税額が0円となり、相続税の申告が不要となります。

なお、障害者に該当する相続人の税額から障害者控除の控除額を差し引ききれない場合には、余った金額を扶養義務者に当たる相続人の税額から差し引けます。

(2)外国税額控除

外国税額控除とは、国外にある財産を相続してその国の相続税に相当する税金を課せられた場合に、二重課税を避けるため、日本の相続税から一定額が控除される制度のことです。

外国税額控除の適用を受けるためには、次の2つの条件を両方満たす必要があります。

・国外にある財産を相続や遺贈で取得したこと

・国外の財産について、その国で相続税に相当する税金を課税されたこと

外国税額控除として控除される金額は、次のうち、どちらか少ない方です。

・外国で相続税に相当する税金として納めた税額

・日本での相続税額×国外にある財産の額÷相続人が取得した財産の額

実際に控除額を計算する際には、財産がある国における税金の計算方法を調べなければなりませんし、その国における税額を日本円に換算する必要もあります。非常に複雑な計算を要しますので、外国にある財産を相続した場合には、相続税に詳しい税理士にご相談の上で、相続税の申告の要否を判断した方がよいでしょう。

(3)相次相続控除

相次相続控除とは、相続が立て続けに発生した場合に、同一の財産に対する課税の繰り返しを避ける見地から、今回の税額の軽減を図る制度のことです。

相次相続控除の適用を受けるためには、次の3つの条件をすべて満たす必要があります。

・相続人であること(相続放棄をした人は除く)

・前回の相続開始から10年以内に今回の相続が発生したこと

・今回の相続における被相続人が前回の相続で相続税を課されたこと

相次相続控除で控除される仕組みを簡単にいうと、前回の相続で課税された税額を100として、1年が経過するごとに10ずつ減らした金額が、今回の相続における税額から控除されることになります。

相続人ごとの控除額の計算方法は非常に複雑ですが、次の計算式によって産出します。

A×C÷(B-A)×D÷C×(10-E)÷10

(B-A)が100/100を超える場合は、100/100として計算します。

A~Eの意味は、以下のとおりです。

A:今回の被相続人が前の相続の際に課せられた相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、その被相続人が納税猶予の適用を受けていた場合の免除された相続税額ならびに延滞税、利子税および加算税の額は含まれません。

B:今回の被相続人が前の相続の際に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額)

C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

D:今回のその相続人の純資産価額

E:前の相続から今回の相続までの期間(1年未満の期間は切り捨てます。)

なお、被相続人から相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人のうちに農業相続人がいる場合は、一部の計算が異なります。

引用元:国税庁|相次相続控除

(4)未成年者控除

未成年者控除とは、相続人が未成年者である場合に、相続税の額から一定の金額が差し引かれる制度のことです。

未成年者控除の適用を受けるためには、相続や遺贈で財産を取得した人が次の3つの条件をすべて満たす必要があります。

・相続や遺贈で財産を取得したときに18歳未満(2022年3月31日以前に相続が発生した場合は20歳未満)であること

・相続や遺贈で財産を取得したときに日本国内に住所があること

・法定相続人であること(相続放棄した人を含む)

相続税の額から控除される金額は、次の計算式で算出されます。

(18歳-相続したときの年齢)×10万円

例えば、10歳の子どもが相続した場合は、80万円(8歳×10万円)が控除されます。したがって、控除前の相続税の税額が80万円以内であれば、未成年者控除の適用により税額が0円となり、相続税の申告が不要となります。

なお、未成年者の税額から控除額を差し引ききれない場合には、余った金額を扶養義務者に当たる相続人の税額から差し引けます。

特例の適用を受ける場合は特例を受けるための申告が必要

前章でご紹介した4つの控除以外にも、特例の適用を受けることで相続税が0円となるケースがあります。ただし、以下の特例は相続税の申告をしなければ適用されません。

・配偶者の税額軽減

・小規模宅地等の特例

・寄付金控除

・農地の納税猶予の特例

したがって、これらの特例の適用を受けることで相続税が0円となるケースでは、相続税の申告が必要です。

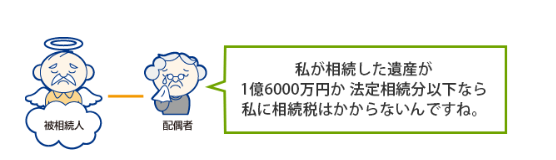

配偶者の税額軽減とは、被相続人の配偶者については、次の金額のどちらか多い金額までを非課税とする制度のことです。

・1億6,000万円

・配偶者の法定相続分に相当する額

配偶者の税額軽減について詳しく知りたい方は以下の記事もご覧ください。

小規模宅地等の特例とは、被相続人が自宅や事業に使用していた宅地等を相続した場合に、一定の要件を満たす宅地等の評価額を最大80%減額することにより、相続税の負担を軽減できる制度のことです。

小規模宅地等の特例について詳しく知りたい方は以下の記事もご覧ください。

寄付金控除とは、相続した財産を国や地方公共団体、特定の公益財団法人等へ贈与により寄付した場合に、寄付した財産の額を相続財産の総額から差し引いて相続税を計算できる制度のことです。

農地の納税猶予の特例とは、農業を営んでいた被相続人の農地を相続や遺贈で取得したなどの場合に、一定の要件の下に、所定の計算方法で算出した相続税額の納付が猶予される制度のことです。相続人がその農地を使用して終身、農業を営んだ場合など、一定の要件を満たせば最終的に納税が免除されます。

以上でご紹介した4つの制度のうち、特に配偶者の税額軽減と小規模宅地等の特例は節税効果が高く、要件を満たすケースも多いので、実際に多くの方が活用しています。ただし、申告・納税の期限(相続開始から10ヶ月以内)までに相続税の申告を正しく行わないと、適用されないことに注意しましょう。

まとめ

相続が発生したケースのうち9割以上は、相続財産の総額が基礎控除額以下なので、相続税の申告が不要です。

しかし、相続財産の総額が基礎控除額を超える場合には、意外に高額の相続税が発生し、納税に困窮してしまうケースも少なくありません。相続税の負担を軽減できる控除や特例には、さまざまなものがありますので、要件を満たすものは積極的に活用するとよいでしょう。その際には、相続税の申告が必要な制度もありますので、税額を正確に計算した上で申告の要否を判断し、必要な場合には期限内に正確な申告をしなければなりません。相続税額の計算方法や申告手続きは複雑な場合も多いので、相続税に詳しい税理士にご相談の上、的確に手続きを勧めることをおすすめします。

岡野相続税理士法人では、相続税申告の代行だけでなく、相続手続きから節税対策まで相続税に関することなら、どのようなお悩みに対してもアドバイスが可能です。相続税申告の要否でお悩みの方は、お気軽にお問い合わせください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ