【相続税申告等についてのご案内】が税務署から届いたらすること

「相続税についてのお知らせ」は、相続税申告が必要な可能性がある人に送付されます。

また、「相続税の申告等についてのご案内」は、相続税申告が必要な可能性が高い人に送付されます。

被相続人が亡くなっておよそ半年が経過したころ、税務署は相続税申告義務がある可能性の高い人には「相続税の申告等についてのご案内」を、

相続税申告が必要な可能性のある人には「相続税についてのお知らせ」を送付します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

「相続税についてのお知らせ」が届いたら

「相続税についてのお知らせ」はどういった人に送られてくるのか

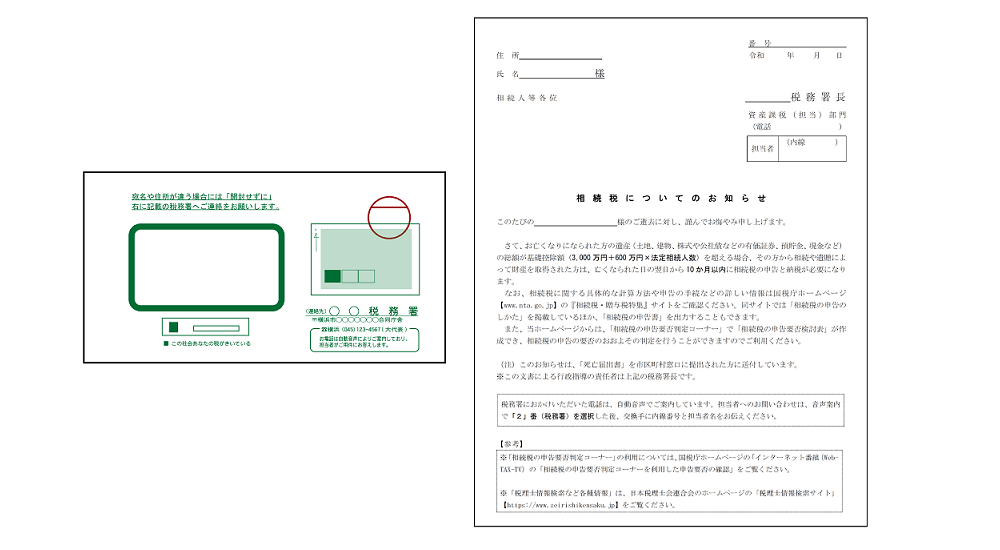

「相続税についてのお知らせ」は、故人が亡くなってから半年ほどすると税務署から送られてくる書類で、「相続税はどういう税金か」や「相続税の必要性」などを記したものです。

相続税についてのお知らせ」はどんな人に届くのか

「相続税についてのお知らせ」は相続税の申告が必要な人すべてに届くわけではなく、故人との関係から相続人である可能性が高い人を対象に送付しています。

したがって、法定相続人になる可能性が高い、配偶者や家族に届けられます。

相続税申告義務がない人にも「相続税とは何か、相続税を支払う意義」などを伝えることを目的に送られてくることもありますし、相続税申告義務があるのにお知らせが届かない人もいるので注意が必要です。

「相続税についてのお知らせ」が届いた後の流れは?

相続税についてのお知らせが届いた場合、相続税の支払い義務があるか確認をします。

相続税は、相続財産額が一定額(基礎控除額)を超えない限り、支払い義務がない税金です。

相続した財産(現金や土地、不動産、株等)の合計額が、基礎控除額以下だった場合は相続税支払い義務はないので、相続税申告の必要はありません。

基礎控除額は、3,000万円+600万円×法定相続人の人数です。

つまり、相続財産額が3,000万円以下だった場合は、相続税を支払う必要はありません。

しかし、3,000万円を超える場合は相続税の支払い義務がある可能性があります。

相続財産額が3,000万円を超える人は、自身の法定相続人の人数を把握し、基礎控除額がいくらになるか確認をしましょう。

相続税の基礎控除額計算方法、相続税申告は必要?不要?

「相続税の申告等についてのご案内」が届いたら

「相続税の申告等についてのご案内」はどういった人に送られてくるのか

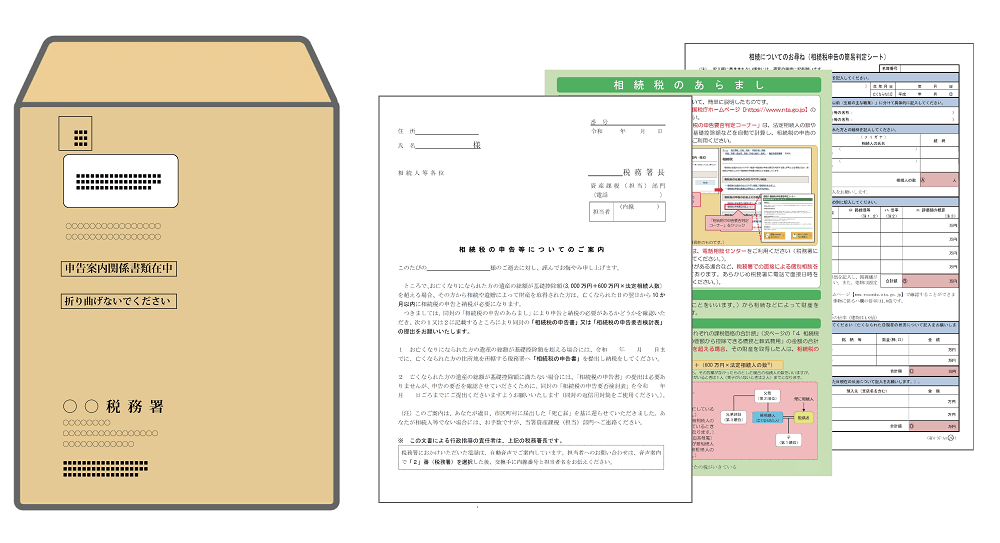

「相続税の申告等についてのご案内」は、税務署が「相続税がかかりそうだ」と判断した人を対象に送付される書類です。

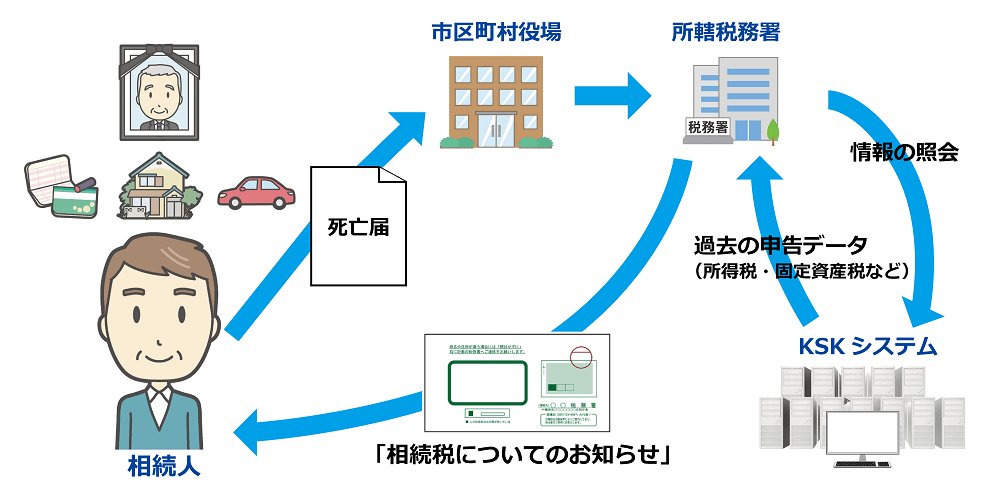

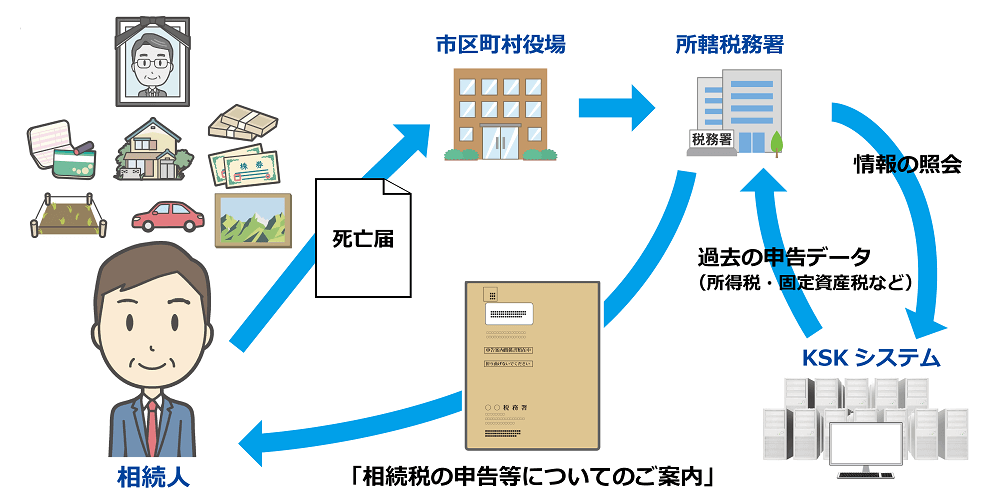

KSKシステムを活用し、市町村から提供される固定資産の情報や保険会社から送付される支払調書、金融機関からの情報、過去の確定申告をもとに、被相続人の財産を把握し、相続税がかかりそうか、税額がどれくらいになりそうかをざっくりと把握します。

その上で税金がかかりそうだと判断した人を対象に、適正な相続税申告を促す意味で「相続税の申告等についてのご案内」を送付します。

「相続税申告等についてのご案内」は納税対象者のフラグ

税務署としてはできるだけ効率よく相続税の納税をしてもらいたいので、KSKシステムを活用し、所得税額から見て納税対象者を絞りこみ、まずは「ご案内」ベースで納税の周知徹底を図ることができるというメリットがあります。

なぜ送付対象と判断された?対象者を洗い出すKSKシステムとは

どうして相続税の納税対象者だとみなされたのでしょうか。それには国税庁のKSKシステムが大きく関係しています。

KSKシステムとは

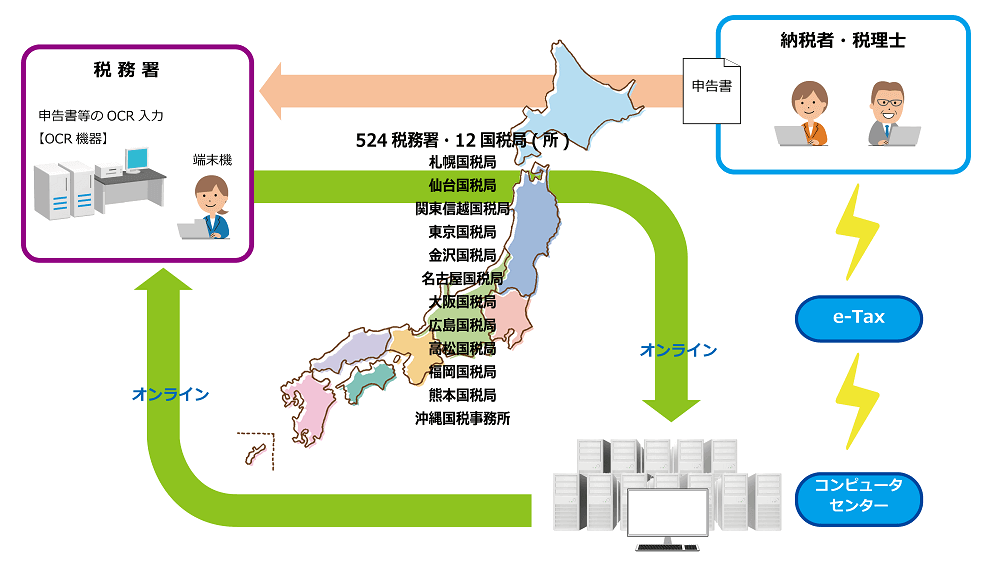

KSKシステムとはKOKUZEISOUGOUKANRI(国税総合管理)システムの略称で、全国の国税局や税務署をネットワークで結び、納税者の申告に関する全情報を一元管理するコンピュータシステムのことです。2001年に全国に導入され、すでに20年の運用実績があります。

KSKシステムを相続税情報に活用

過去の税申告関連のデータがすべてこのシステムに蓄積されているので、税務署は税務調査対象となる納税記録を参照するとき利用します。

人が亡くなると、市町村に提出された死亡届のデータは、自動的に税務署へ送られます。そこで、税務署はKSKシステムを使って過去の申告データ(所得税、固定資産税など)に照合します。

また、税務署は納税者の不動産情報や所得情報を把握しています。

故人のうち収入が多かった人や不動産所得のあった人などの相続人へ相続税の申告案内を出します。そのうちのひとつが「相続税についてのお願い」です。

このシステムは税務調査でも活用されています。

例えば相続人からの相続税申告を査定するとき、被相続人の収入や資産と比較して明らかに相続税額が低い場合は、税務調査の対象となるからです。

KSKシステム活用のメリットは?

税務署にとっては

- 相続税に関する情報照会が早い

- 相続税納税対象者を絞り込むことができる

などのメリットがありますが、納税者にももちろん、

- 「相続税についてのお願い」が把握していない財産を認識する一助になる

- 過去の納税記録への照会、証明書の発行などがスムーズに行われる

のメリットがあります。

「相続税についてのお知らせ」と「相続税の申告等についてのご案内」は何が違うの?

「相続税についてのお知らせ」も「相続税の申告等についてのご案内」も、いずれも相続税がかかりそうな人を対象にしてはいるものの、「相続税についてのお知らせ」は緊迫度が低く、相続税の意義などを周知する程度の意味であるのに対し、「相続税の申告等についてのご案内」は相続税がかかる可能性がより高いと判断された人に送付されます。

「相続税の申告等についてのご案内」は、大きいサイズの封筒に「相続税のあらまし」「申告要否検討表」「チェックシート」などの書類が入っており、相続税がかかるかどうかを確認して提出するよう求める内容となっています。

「相続税申告等についてのご案内」が届いた後の流れ

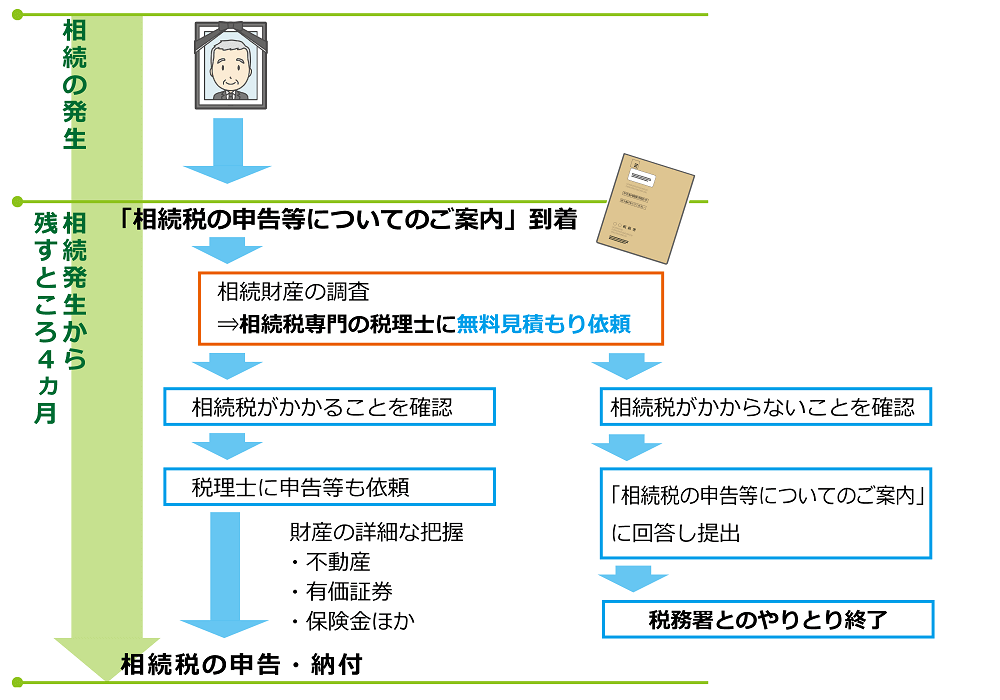

「相続税の申告等についてのご案内」が届いたら、相続税がかかる可能性が高いことは明らかです。この時点で相続の開始から6ヵ月ほどが経っています。

相続税の申告・納付まで残すところ4ヵ月しかありませんので、落ち着いて次の手順で相続税申告義務の有無の確認、納税を進めましょう。

「相続税の申告等についてのご案内」は、必ず回答しないといけない?

税務署は、「相続税の申告等についてのご案内」を送付する時点では正確な財産状況や財産額を把握していません。

そのため相続税の申告が必要かどうかは、相続財産額を計算してみて判断することになります。

ここで言う相続財産とは、相続した現預金をはじめ、不動産(土地建物等)、有価証券(上場株式や投資信託等)に加え、保険金や退職金も含まれることになります。

「相続税の申告等についてのご案内」は、回答しなければならないという法的な義務はありません。

しかし税務署からすれば、送付した書類について回答がないと、「脱税しているのでは?」と疑うことになりかねません。

したがって、無回答や無反応は脱税を想起させるきっかけにもなるため、速やかに回答することをおすすめします。

回答を無視し、そのまま相続税申告も行わなければ、のちのち税務調査が入る可能性があります。税務調査は脱税を決して見逃しません。

その結果、相続税本税に加え、ペナルティとして無申告加算税や延滞税、重加算税がかかる可能性があります。

まとめ

「相続税についてのお知らせ」と「相続税の申告等についてのご案内」は、相続が開始してから半年ほど経った頃、相続が発生する可能性の高い相続人に対し、税務署が送付します。

相続税の申告期限は相続開始から10ヵ月以内であるため、申告期限まで残り3〜4ヵ月の時期です。

相続税の申告書の作成は相続人の確定作業や資料集め、相続財産の洗い出し、財産の評価など、多くの手順があります。申告書を完成させるためには、残りの4ヵ月で効率よく手続きを進めないと間に合わなくなる可能性も出てきます。

税理士事務所の多くは相続税申告の依頼が申告期限の3ヵ月前から特急料金等がかかる仕組みをとっています。

まだ税理士に依頼していないのであれば、できるだけ早く見積もりをとったほうが良いと言えます。

早めに税理士に依頼すれば、費用を抑えられる可能性も高くなります。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ