【生計を一にするとは?】 小規模宅地等の特例に適用されるには

被相続人(財産を残して亡くなった方)が自宅や事業用建物の敷地として使っていた土地を相続した場合、評価額が最大で80%減額できる「小規模宅地等の特例」。その要件のひとつに、「被相続人と生計を一にしていた被相続人の親族が使用していた宅地」があります。「生計を一にする」とは、どういう意味でしょう。

相続税節税のプロ集団による

最大限節税できる相続税申告を

「小規模宅地等の特例」における「生計一」とは

国税庁ホームページには、「生計を一にする」について、以下のような説明があります。

日常の生活の資を共にすることをいいます。

会社員、公務員などが勤務の都合により家族と別居している又は親族が修学、療養などのために別居している場合でも、1生活費、学資金又は療養費などを常に送金しているときや、2日常の起居を共にしていない親族が、勤務、修学等の余暇には他の親族のもとで起居を共にしているときは、「生計を一にする」ものとして取り扱われます。

※出典:国税庁『◆生計を一にする』

「日常の生活の資を共にすること」とは、平たく言えば「財布が一緒」、つまり「家計が一緒」の意味と考えられます。「家計が一緒」であれば、所得税の「扶養控除」などの適用は可能です。「扶養控除」が適用できることから、「扶養している親族」と勘違いされやすいのですが、必ずしも扶養している必要はありません。

国税庁ホームページには、「所得税基本通達2-47《生計を一にするの意義》」として、以下のような文言があります。

なお、「生計を一にしている」とは、必ずしも同一の家屋に起居していることをその要件とするものではなく、次のような場合には、それぞれ次によることとなる。

(1) 勤務、修学、療養等の都合上他の親族と日常の起居を共にしていない親族がいる場合であっても、次に掲げる場合に該当するときは、これらの親族は生計を一にするものとされる。

イ 当該他の親族と日常の起居を共にしていない親族が、勤務、修学等の余暇には当該他の親族のもとで起居を共にすることを常例としている場合

ロ これらの親族間において、常に生活費、学資金、療養費等の送金が行われている場合

(2) 親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、これらの親族は生計を一にするものとされる。

※出典:国税庁『(「生計を一にしているもの」の意義)』

例えば、医療費や水道光熱費が親族の預貯金口座から引き落とされていたという事実があれば、被相続人と「生計を一にしていた」と認められます。また、「小規模宅地等の特例」の適用対象となる相続宅地等は、以下4種類となります。

| 対象となる宅地等 | 適用面積 | 減額割合 |

| 特定居住用宅地等(被相続人の自宅) | 330㎡以下 | 80% |

| 特定事業用宅地等(被相続人の工場、店舗など) | 400㎡以下 | 80% |

| 貸付事業用宅地等(被相続人による不動産貸付地、駐車場、駐輪場など) | 200㎡以下 | 50% |

| 特定同族会社事業用宅地等(被相続人と親族の持株会社による事業運営地 ※不動産業を除く) | 400㎡以下 | 80% |

同居していれば「生計一」と認められる訳ではない

前章の国税庁ホームページの文言にもあるように、「生計を一にする」=「生活を一にする」ということではありません。亡くなった親と同居の子だからと言って、必ずしも「小規模宅地等の特例」が適用される訳ではないのです。逆に、被相続人である親と別居中の子でも、要件に当てはまれば「家なき子特例」によって「小規模宅地等の特例」適用が認められるケースもあります。

「小規模宅地等の特例」と「家なき子特例」については、

小規模宅地等の特例とは?適用される要件や必要書類を解説!

2年続いた「小規模宅地等の特例」の見直しの内容を解説します

のコラムをご参照ください。

「同居」が必ずしも「生計一」とは認められないことを示した判例として、その概要を以下にご紹介しましょう。

●独立した二世帯住宅で「生計一」が否認された判例

1階部分には被相続人である母と弟が同居し、2階部分に兄が暮らす区分登記がされた二世帯住宅に、「小規模宅地等の特例」が適用できるかどうかが争われた判例です。兄弟は相続税の申告期限までに未分割のまま法定相続分で申告・納税したのち、遺産分割協議が整ったとして「小規模宅地等の特例」を適用し、更正の請求を行いました。

遺産分割協議、更正の請求については、

【遺産相続】いつもらえる?受取完了までの期間、手続き方法

「相続税還付の成功術」税法改正や還付ビジネスにも留意を!

「相続税還付」とは?申請期限や、19個の成功事例をご紹介

のコラムをご参照ください。

ところが、国税局は「被相続人と生計を一にしていた親族には該当しない」と、兄が申請した2階部分の「小規模宅地等の特例」適用不可の更正処分を申し渡してきました。これを不服とする相続人が全処分の取消しを求め、国税不服審判所に審査を請求。

兄は、宅地全体が被相続人の居住の用に供されており、同居親族であること、また1階部分に居住していた被相続人である母と弟の世話をしてきたため、「生計一」でもあることを主張しました。しかし、1階部分と2階部分は構造上、独立した居宅となっており、母が居住していた1階の光熱費や通信費などの生活費は母自身の預貯金口座から支払われていることなどから、「被相続人の居住の用に供されている宅地に同居する親族」とも、「生計を一にする親族」とも認められませんでした。

裁決は、「小規模宅地等の特例」にいう「生計を一にしていた」とは、「同一の生活単位に属し、相助けて共同の生活を営み、ないしは日常生活の資を共通にしている場合をいい、『生計』とは、暮らしを立てるための手立てであって、通常、日常生活の経済的側面を指すものと解される」との見解を述べています。

「小規模宅地特例」適用をチェックシートで確認

日本国内の相続財産に占める金額の構成比は、年々、現金・預貯金等の割合が増え、土地は減少しつつあります。しかし、それでも土地の割合が相続財産の30%強を占め、依然トップです。

いずれ相続する可能性のある土地が、「小規模宅地等の特例」を適用できるものかどうか、予め確かめておくといざという時に慌てずに済みます。事例として最もよくある「特定居住用宅地等」の適用要件をチェックシートにしましたので、目安としてお役立てください。

●「特定居住用宅地等」適用判断のためのチェックシート

| 要件 | チェック | |

| 1. 被相続人が亡くなる直前まで居住用としていた宅地等である(既定の老人ホームまたは高齢者向け住宅に入所中を含む)。 | ○ | × |

| 2. 1の宅地を相続したのは被相続人の配偶者、または以下の要件に当てはまる同居の親族である。

相続開始の直前から相続税の申告期限まで引き続きその建物に居住し、かつ、その宅地等を相続開始時から相続税の申告期限まで有していること。 |

○ | × |

| 3. 1の宅地を相続したのは上記1・2以外の親族で以下の要件すべてに当てはまる。

(1) 居住制限納税義務者または非居住制限納税義務者(注5)のうち日本国籍を有しない者ではないこと。 (2) 被相続人に配偶者がいないこと。 (3) 相続開始の直前において被相続人の居住の用に供されていた家屋に居住していた被相続人の相続人(相続の放棄があった場合には、その放棄がなかったものとした場合の相続人)がいないこと。 (4) 相続開始前3年以内に日本国内にある取得者、取得者の配偶者、取得者の三親等内の親族または取得者と特別の関係がある一定の法人(注6)が所有する家屋(相続開始の直前において被相続人の居住の用に供されていた家屋を除きます。)に居住したことがないこと。 (5) 相続開始時に、取得者が居住している家屋を相続開始前のいずれの時においても所有していたことがないこと。 (6) その宅地等を相続開始時から相続税の申告期限まで有していること。 |

○ | × |

| 4. 被相続人と「生計を一にする」配偶者、または以下の要件に当てはまる被相続人と「生計を一にする」親族が居住用としていた被相続人が所有する宅地である。

相続開始前から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで有していること。 |

○ | × |

⇒ 1および2または3が○、4が○なら適用可能。相続宅地等の評価額が最大で80%減額できる可能性があります。

「小規模宅地等の特例」に限らず、相続税課税額を減額できる特例や控除を適用できるかどうかは、被相続人と相続人の関係、相続人の数、財産額、不動産の状況、ライフスタイル……など、ケース・バイ・ケースです。判断に迷う場合、不明な点がある場合は、不安を抱え続けるよりも、相続税に詳しい税理士にご相談されることをおすすめいたします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

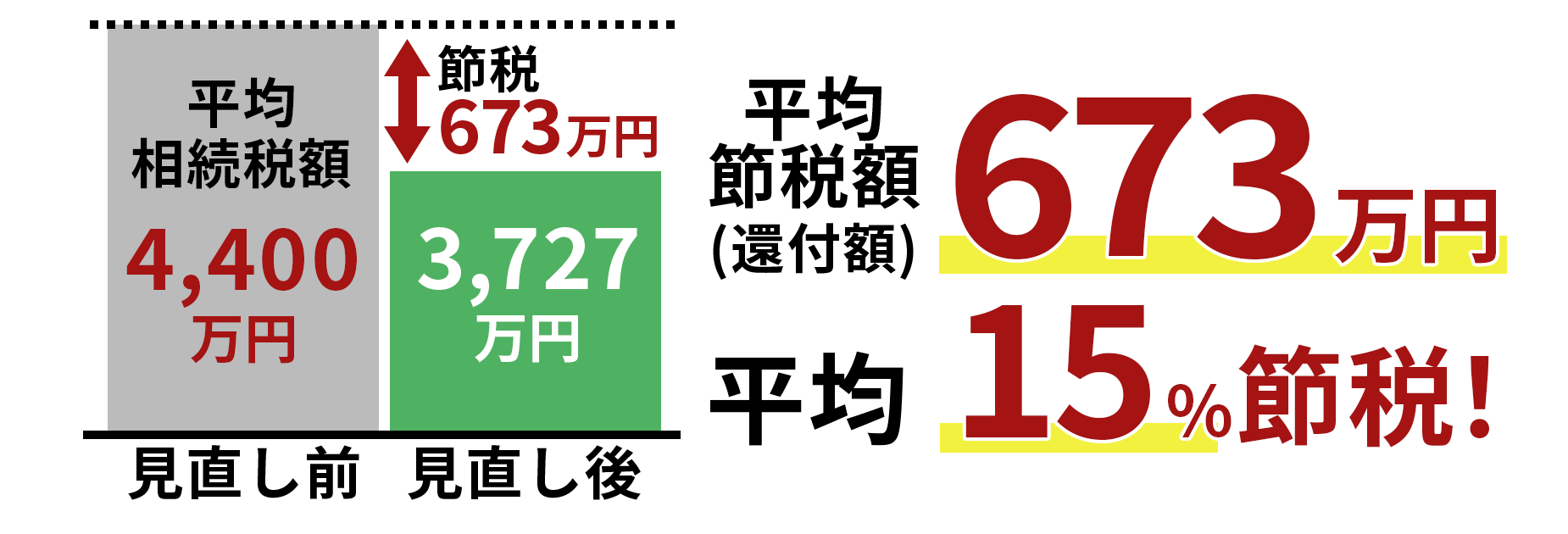

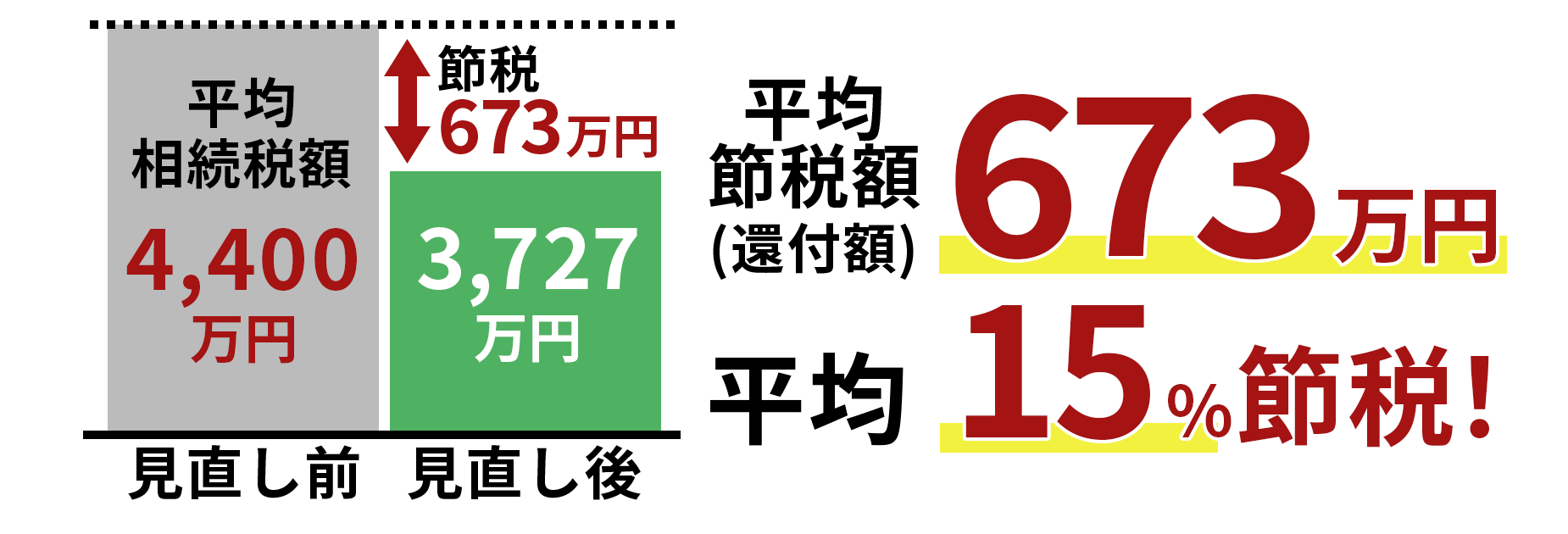

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ