【相続税の計算方法】税額の求め方や控除、税率に関して解説

相続税の計算方法は簡単なものではありませんが、しくみを把握して落ち着いて計算すればご自身で行うことも可能です。

以前まで相続税の申告は「相続財産が多い人が行うもの」というイメージでしたが、2015年の基礎控除改正により、相続税の申告が必要とされるケースは増加しています。

今回は、初めての方でもわかりやすく、計算例を交えながら相続税の計算方法を解説します。

また、相続税の計算や申告手続きを的確に行うためにはどこに相談すればよいのかご案内していますので、ぜひ最後までご確認ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税の計算方法

相続税の計算方法は、以下の流れで進めます。

- 各相続人の課税価格を出す

- 課税対象となる遺産の総額を出す

- 相続税の総額を出す

- 各相続人の相続税額を出す

- 必要に応じた加算や各税額控除を行う

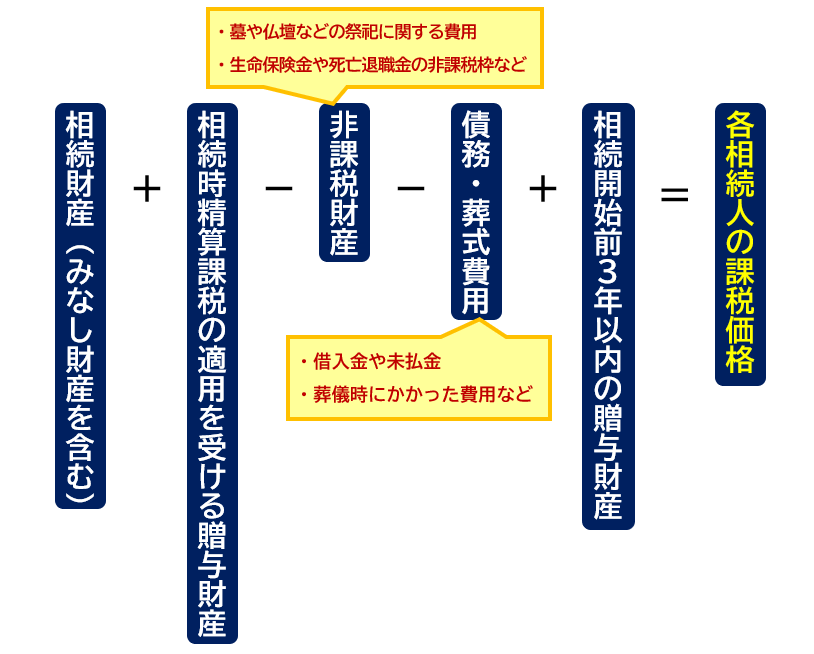

ステップ1:各相続人の課税価格を出す

各種相続財産の評価を終え、相続により取得した財産(プラスの財産)から債務(マイナスの財産)と非課税財産や葬儀費用を引いて、各相続人の課税価格を出します。

相続する財産には、プラスの財産とマイナスの財産があります。

プラスの財産:現金・預貯金・不動産・有価証券など

マイナスの財産:借入金

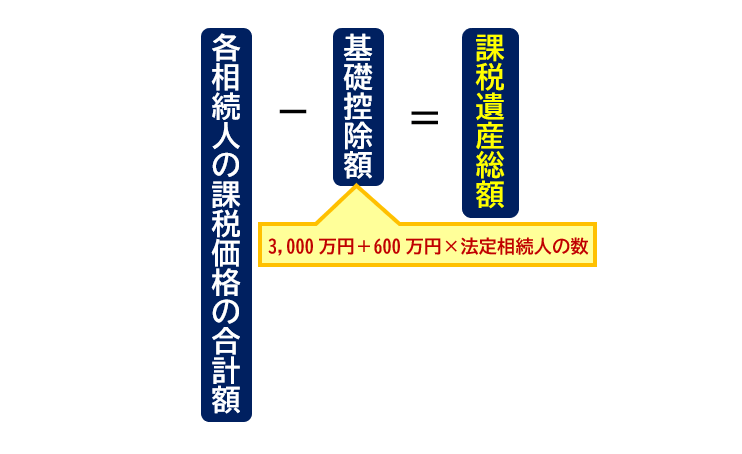

ステップ2:課税対象となる遺産の総額を出す

ステップ1で出した各人の課税価格を合計し、そこから基礎控除額を引いて課税遺産総額を出します。

法定相続人の数は、故人に配偶者と子供がいれば、1(配偶者の人数)+子供の人数です。

配偶者はいないが子供がいるという場合は、子供の人数が法定相続人の数となります。

故人に子供がいないケースなどは、法定相続人の数は?独身の場合や放棄した場合はどうなる?わかりやすく画像で解説!で詳しく解説しております。

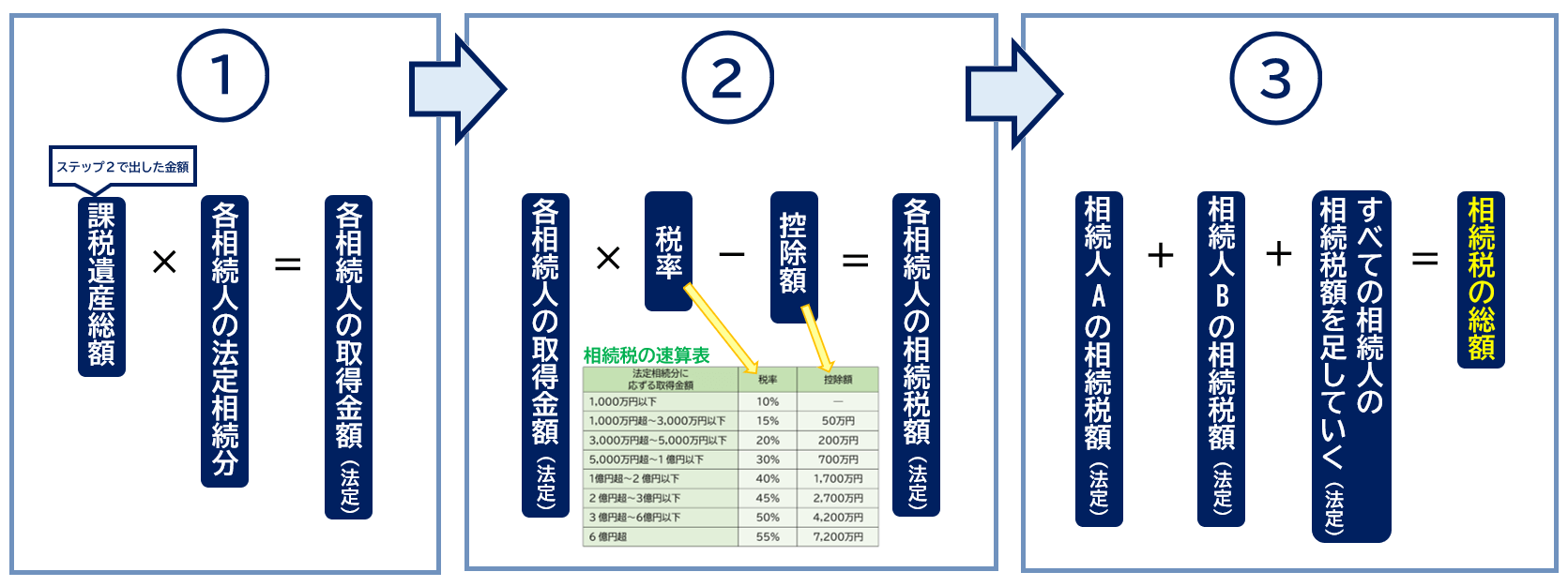

ステップ3:相続税の総額を出す

- ①実際に取得した財産は考えず、各相続人が法定相続分で分割したものとして、法定相続分に応ずる取得金額を出し、その取得金額に合った税率をかけて各相続人の仮の相続税額を出します。

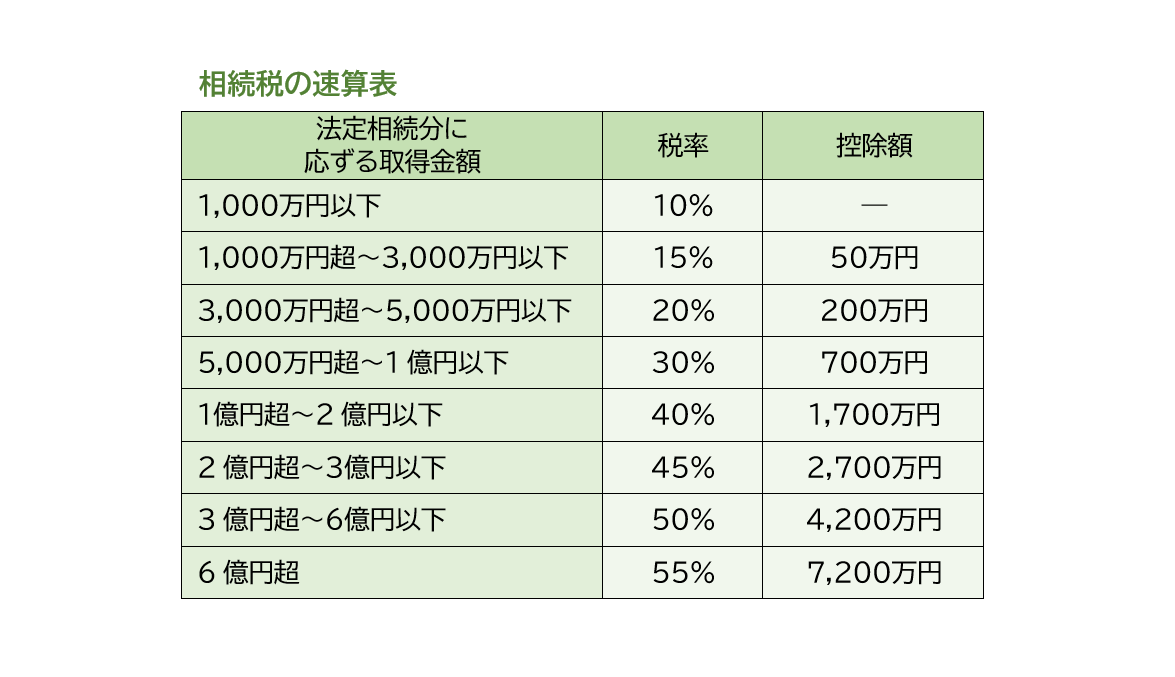

- ②各相続人の仮の相続税額を合計して相続税の総額を出します。(税率=相続税の速算表を利用)

ステップ4:各相続人の相続税額を出す

ステップ3で出した相続税の総額を財産を取得した人の課税価格応じて割り振って按分して、財産を取得した人ごとの相続税額を出します。

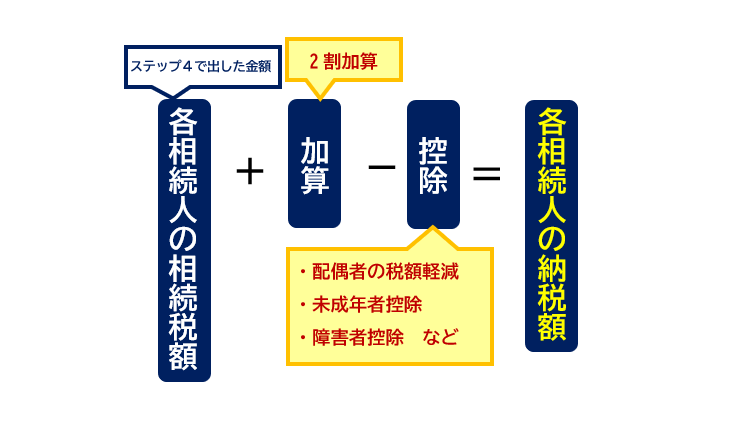

ステップ5:必要に応じた加算や各税額控除を行う

ステップ4で出した各相続人の相続税額に必要に応じて加算を行い、適用する控除があれば利用して最終的な各相続人の納税額を算出します。

相続財産には相続税の対象となるものとならないものがあります。

基本的に、金銭に換えられる財産はすべて課税の対象(課税財産)となり、具体的には土地や建物、貴金属や預金、貸付金などがあげられます。

また、相続開始前3年以内に被相続人から贈与された財産や相続時精算課税の適用を受けて贈与された財産も相続税の課税対象となります。

反対に、相続税のかからない財産(非課税財産)とされるものは、祭祀に関わる財産や死亡保険金の非課税枠などがあります。

また、相続や遺贈などとは別で、被相続人の死亡をきっかけとしてもらった生命保険金や死亡退職金などは、財産をもらったとみなされる「みなし財産」として課税対象として扱われます。

※死亡保険金や死亡退職金にはそれぞれ“500万円×法定相続人の数”といった非課税枠があります。

相続税の計算の際には、相続税の対象となる財産ならない財産を見極めて、もれのないようにしましょう。

相続税の無料シミュレーションで概算を知る

当社が用意している無料の相続税の計算シミュレーションでは、財産・債務(マイナスの財産)・配偶者の有無・子の数を入力することで、30秒で簡単に相続税の概算を確認することができます。

30秒で簡単!相続税の計算シミュレーション

相続税を詳しく計算してみる

ステップ1:各相続人の相続税額の求め方

現金や預貯金などの財産を合計したプラスの財産から、借入金などのマイナスの財産と葬式費用等を引きます。

このとき、みなし財産や相続開始前3年以内に贈与された財産、相続時精算課税を利用して贈与された財産があればその贈与額を加算し、非課税財産があれば非課税とされる価格を差し引いて計算しましょう。

※受遺者も含む

相続税の計算例(法定相続人3人 受遺者1人)

| 例) | 相続財産 ※みなし財産含む |

非課税財産 | 債務・葬儀費用 |

|---|---|---|---|

| 妻 | 8,700万円 | 1,500万円 | 200万円 |

| 長男 | 1,300万円 | – | – |

| 長女 | 1,000万円 | – | – |

| 受遺者 (被相続人の妹)700万円 |

– | – | – |

【各相続人の課税価格を求める】

課税価格とは、相続税がかかってくる財産の価格のことを言います。

| 相続人 | 課税価格 |

|---|---|

| 妻 | 8,700万円-1,500万円-200万円=7,000万円 |

| 長男 | 1,300万円 |

| 長女 | 1,000万円 |

| 受遺者 | 700万円 |

ステップ2:課税対象となる遺産総額の求め方

- ステップ1で出した各相続人の課税価格を合計します。

- ①の合計額から基礎控除額を差し引いて課税遺産総額を算出します。

基礎控除額の求め方

計算例

【課税遺産総額を求める】

- 7,000万円(妻)+1,300万円(長男)+1,000万円(長女)+700万円(受遺者)=1億円

- 1億円-4,800万円(基礎控除額)=5,200万円

※基礎控除額計算式:3,000万円+600万円×3人=4,800万円

ステップ3:相続税の総額の求め方

- ①:各相続人が法定相続分で相続したと仮定して、法定相続分に応ずる取得金額を出します。

- ②:①で出した取得金額に応じた税率をかけて、各法定相続人の仮の相続税額を出します。(税率は下記図「相続税の速算表」を利用します。)

- ③:各法定相続人の税額を合計して相続税の総額を出します。

相続税の総額を求める計算例

①:各相続人が法定相続分で相続したと仮定して、法定相続分に応ずる取得金額を出します

| 相続人 | 取得金額 |

|---|---|

| 妻 | 5,200万円×1/2=2,600万円 |

| 長男 | 5,200万円×1/4=1,300万円 |

| 長女 | 5,200万円×1/4=1,300万円 |

②:①で出した取得金額に応じた税率をかけて、各法定相続人の仮の相続税額を出します。

| 相続人 | 各相続人の相続税額(仮) |

|---|---|

| 妻 | 2,600万円×15%-50万円=340万円 |

| 長男 | 1,300万円×15%=145万円 |

| 長女 | 1,300万円×15%=145万円 |

③:各法定相続人の税額を合計して相続税の総額を出します。

ステップ4:各相続人の相続税額の求め方

ステップ3で求めた相続税の総額に按分割合をかけます。

按分割合は、課税財産全体に対するその人が受け取った課税財産の割合のことであり、【各相続人の課税価格÷課税価格の合計額】といった式で求めます。

各相続人の相続税額を求める計算例

| 相続人 | 各相続人の相続税額 |

|---|---|

| 妻 | 630万円×7/10=441万円 |

| 長男 | 630万円×13/100=81.9万円 |

| 長女 | 630万円×1/10=63万円 |

| 受遺者 | 630万円×7/100=44.1万円 |

ステップ5:必要に応じた加算や各税額控除を行う

各相続人の相続税額が分かったら、そこから必要に応じて税額加算や控除を行います。

税額加算が必要となる人は、被相続人の孫養子、兄弟姉妹、相続権のない受遺者、相続人以外の生命保険の受取人で、その人の相続税額に2割に当たる価格を加えて計算します。(2割加算)

なお、被相続人の孫養子が代襲相続人だった場合は2割加算の除外となります。

計算例

- 妻は配偶者の税額軽減を利用(相続財産は法定相続分を超えているが、1億6,000万円以下のため相続税はかからない)

- 受遺者は2割加算を行う▶44.1万円+(44.1万円×0.2)=52.92万円

税額控除一覧

| 税額控除名 | 概要 |

|---|---|

| 暦年課税分の贈与額控除 | 相続開始前3年以内に受けた財産は、相続財産に加えられることになっているが、そのときの贈与税額は控除される。 |

| 配偶者の税額軽減 | 配偶者が相続する財産が以下のいずれか多い金額までは相続税がかからない。 ・配偶者の財産が1億6,000万円 ・配偶者の法定相続分相当額 |

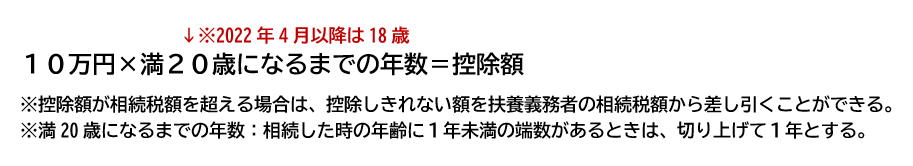

| 未成年者控除 | 法定相続人が未成年者の場合は、その年齢に応じて控除を受けることができる。 |

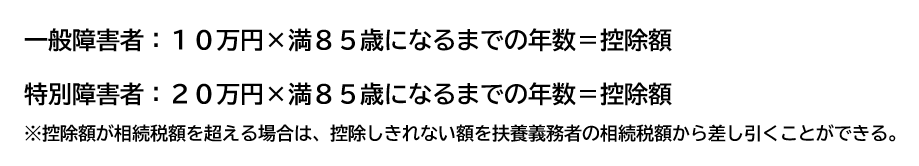

| 障害者控除 | 法定相続人が85歳未満の障害者の場合、その年齢に応じて控除を受けることができる。 |

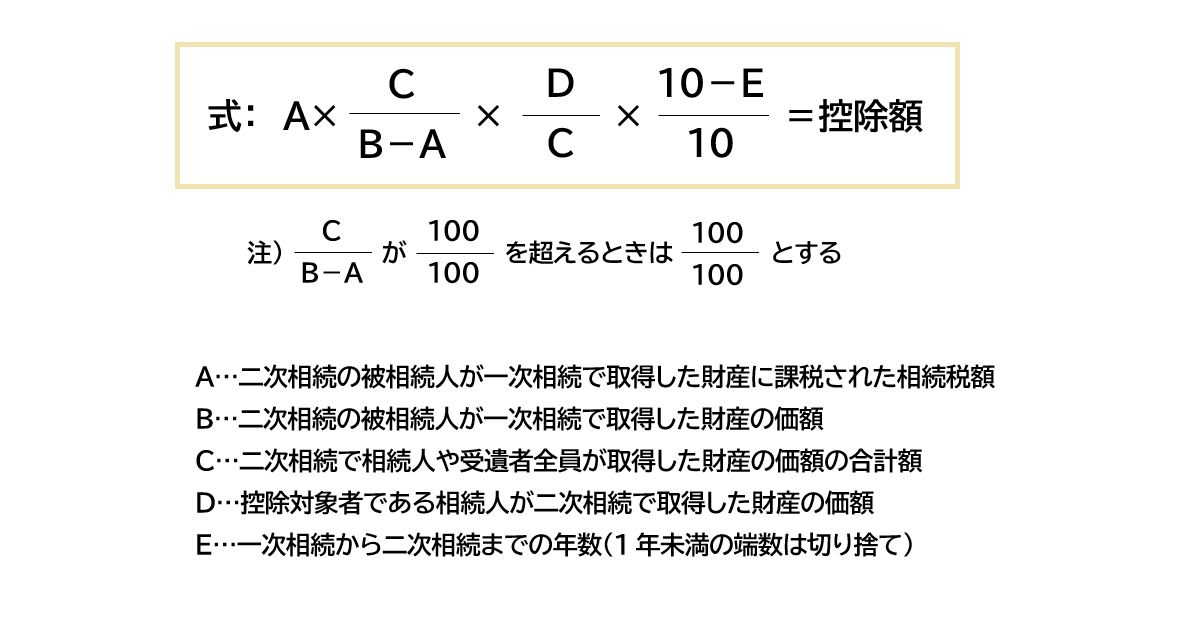

| 相次相続控除 | 短期間に続けて相続があった場合には同じ財産に相続税を2重に払わなくてもよい制度。 今回の相続開始前から10年以内に被相続人が相続で財産を受け取っていた場合に対象となる。  |

| 外国税額控除 | 外国にある財産に対して、外国の法令によって日本の相続税に当たる税金を支払っていた場合、その金額分を相続税額から控除することができる。 |

相続税の申告はいつまでに完了させる?

相続税の申告と納税の期限はいつ?

相続税の申告期限は相続開始から10カ月以内です。納税も同じく相続開始から10カ月以内とされ、原則現金一括払いです。

ただし、事情により一括納税が難しい場合は、延納や物納などの方法があります。

期限までに申告・納税しなかった場合は無申告加算税が課せられ、申告期限までに税金を納めなかった場合は延滞税が課せられることになります。

法定相続分に応じて財産分割を行ったものと考えて相続税額を計算し、申告期限内に申告と納税を済ませます。

(申告後に遺産分割が決定した際には修正申告もしくは更生の請求を行います)※相続税の申告期限までに遺産分割が終了していない場合は、配偶者の税額軽減を利用することはできません。

修正申告とは、申告した税額に過少があることが分かったときに自ら進んで訂正して申告を行うことです。

税務署からの指摘によって修正する場合は、過少申告加算税が発生します。

また、追加で納税する税金に対しては延滞税がかかります。

更正の請求申告した税額が過大であった場合に払いすぎた税金を返還してもらう手続きのことです。

いずれにせよ、申告期限は相続開始から10カ月以内とされているため、期限を意識して手続きを進めることが重要です。

期限に間に合いそうにないというときは、すみやかに相続税のプロ(税務署や相続税専門の税理士)に相談することをおすすめします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ