相続税申告の期限は10ヶ月!|期限内に終わらせるコツと、過ぎてしまった場合の対処法をパターン別に解説

「相続税の申告を、期限内に終わらせるためにはどうしたらいい?」

「相続税の納付は期限があると聞いた。誰に相談すればいい?」

「もしも相続税の納付期限を過ぎてしまったら、一体どうなるの?」

相続税を納める必要がある方は、相続税の申告と納付を行う必要がありますが、この作業には「期限」が設けられています。相続税申告と納付の期限は「10か月」であり、期限内に終わらせなければペナルティが発生します。そこで、今回の記事では相続税申告の期限に焦点を当てて、詳しく解説します。

期限内に終わらせるコツや、期限を過ぎてしまった場合の対処法についても、パターン別に詳しく解説しますので、ぜひご一読ください。

この記事でわかること

・相続税申告・納付期限の延長が認められるケース

・相続税の申告・納付が遅れたら起きるペナルティやデメリット

・相続税の申告・納付に遅れないコツ

・相続税申告・納付に遅れてしまった場合の対処法

相続税の申告期限について知りたい方は下記記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税の期限とは|10か月以内に何をする?

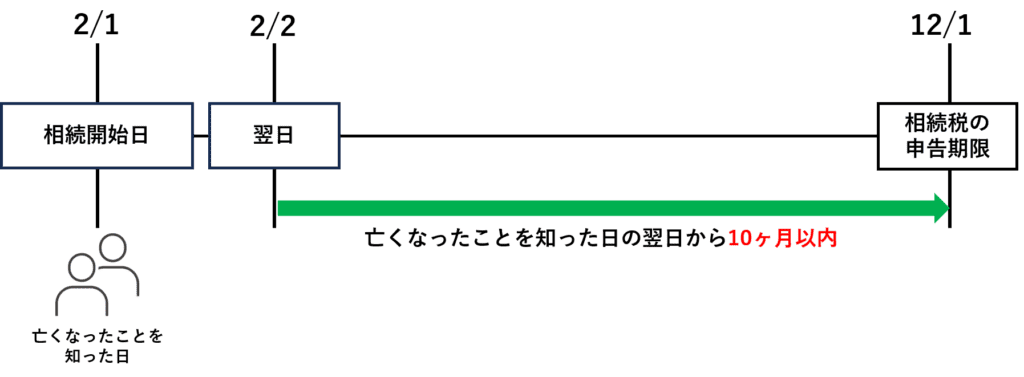

相続税を納める必要がある方は、「亡くなったことを知った日の翌日から10か月以内」に納付する必要があります。この章では相続税の期限について詳しく解説します。

「亡くなったことを知った日」の意味とは

相続税の申告・納付は被相続人が亡くなったことを知った日の翌日から起算し、10か月以内に行う必要があります。では、「亡くなったことを知った日」とは何を意味するのでしょうか。同居しているご家族や、被相続人と生前から交流がある方は、亡くなったその日に死亡の事実を知ることになります。

しかし、没交渉の方や海外に在住している方などは、被相続人の死亡の事実を死亡日当日ではなく、後日知ることもあります。この場合、死亡の事実を知った日の翌日から起算して10か月以内に納付を行います。つまり、相続人全員が死亡日の翌日から起算して10か月以内、とは限らないのです。

被相続人の死亡日がはっきりしないケースはどう対応する?

孤独死や、災害による事故など、被相続人の死亡日が定かではないケースはどのように対応するのでしょうか。死亡日がはっきり特定できないようなケースでは、「認定死亡制度」と呼ばれる制度を活用します。

孤独死の場合

孤独死の場合は発見された時にすでに亡くなられており、死亡日が分かりません。この場合、警察からご遺体の連絡を受けた日が「相続の開始があったことを知った日」に該当します。

事故や災害に巻き込まれた場合

事故や災害に巻き込まれ、ご遺体が見つからないようなケースでは、官公庁が死亡を認定し、各市区町村から死亡の連絡を受けた日が、「相続の開始があったことを知った日」となります。

失踪の場合

失踪には2つのケースがあり、それぞれ死亡日とする日が異なります。

1.普通失踪

相続の開始があったことを知った日は、行方が分からなくなってから7年が経過した日

2.特別失踪

相続の開始があったことを知った日は、災害などによる危難が去った日

相続税の期限が平日以外だったらどうする?

相続税の申告・納付の期限が平日以外のケースではどのように対応すれば良いでしょうか。

期限が土日祝に該当する場合は、「その翌日」が期限です。

|

相続開始の日 |

相続税期限 |

|

| 期限日が平日の場合 | 令和〇年2月1日 | 令和〇年12月1日 |

| 期限日が日曜日の場合 | 令和〇年2月1日 | 令和〇年12月2日 |

相続税申告・納付の期限は延長できる?

原則として相続税は期限内に申告と納付を終える必要がありますが、やむを得ない事情がある場合は期間の延長が認められています。では、どのような場合には認められるでしょうか。

詳しくは以下です。

|

認められる一例 |

期間延長が認められる理由 |

| みなし相続人だった胎児が無事に生まれた | 法定代理人の選出などの時間を要するため |

| 相続人の異動があった | 失踪宣告や相続人の廃除などがあると、相続権が移動することがあるため |

| 二次相続があった | 一次相続で相続税を納付すべきだった故人分のみ、手続き負担が重くなるため延長できる |

| 遺贈による遺言書や放棄 | 遺言書が発見されたり、遺贈の放棄があると、申告内容が変わるため |

| 震災や新型コロナウィルスなど | 自然災害などは申告準備が遅れる可能性があるため |

相続税申告・納付の期限内にやるべきこととは

相続税申告・納付は一部の例外を除き、期限内に終える必要があります。手続きに要する期間は、大体半年以上であり、期限ぎりぎりに始めても遅れてしまう可能性が高くなります。相続開始後は、速やかに相続税申告・納付に向けて活動を開始しましょう。

相続税申告に向けた準備の流れ

では、相続税申告に向けた準備とはどのような流れで行われるのでしょうか。詳しくは以下です。

① 手続きの内容や、やることをリスト化する

相続が開始されると、やるべきことがたくさんあります。まずは早急に必要な手続きの内容や、やるべきことをリスト化し、洗い出しましょう。必要な手続きに沿って、早めに書類を揃えることも大切です。

こちらの記事もご一読ください

【親が亡くなったら】必要な相続手続きと期限、届け出先を解説

② 財産の洗い出し、相続人の特定を迅速に行う

相続税申告に臨むためには、被相続人が遺した財産の総額を確定する必要があります。預貯金口座、不動産、有価証券はもちろんのこと、債務も確定しましょう。

また、被相続人が生まれてから亡くなるまでの戸籍謄本を収集し、相続人の特定を行う必要があります。戸籍謄本は相続税申告にも必要です。

③ 相続に強い税理士へ相談する

相続財産の調査段階から、相続に強い税理士を探しましょう。相続に強い税理士に相談すると、相続税に関する手続きや申告をまとめて依頼できます。

相続税の申告・納付期限を過ぎてしまったら|ペナルティやデメリットとは

相続税の申告・納付の期限をもしも過ぎてしまったら、どのようなペナルティがあるのでしょうか。また、遅れることで被るデメリットはあるでしょうか。

ペナルティとは

もしも期限までに申告・納付が間に合わなかったら、以下に挙げるペナルティが発生します。

①無申告加算税

期限から1か月以内に支払った場合は、非課税ですが、その後に自主的に相続税を申告した場合は無申告加算税が税額の5%加算されます。また、税務調査を経た後に相続税申告を行う場合は、「追加納付した税金の額の15%」が加算されます。

さらに、追加納付税額が50万円を超える場合は、超える部分に対して20%にも及ぶ無申告加算税が求められています。

②過少申告加算税

申告した金額が過少だと発覚したら、ご自身で修正し支払った場合には過少申告加算税は加算されませんが、税務署に指摘を受けて追加で支払う場合は、「追加納付金額の10%」にも及ぶ過少申告加算税が求められます。

③重加算税

相続財産を意図的に過少申告するなどの行為が発覚したら、追加納付する税額の35%にも及ぶ重加算税が課税されます。しかし、意図せずに後から財産が発覚した場合のケースでは、②の過少申告加算税が請求されます。

④延滞税

よくあるペナルティが、延滞税です。延滞税は期限後に納付した場合の利息として課税されます。納付期限の翌日から納付した日までの日数に応じて、利息が計算され延滞税として請求されます。

デメリットとは

相続税申告に遅れてしまったら、どのようなデメリットがあるでしょうか。相続税申告に遅れると、以下に挙げるデメリットが発生します。

相続税は生活に大きな影響を及ぼすことが多いため、納付の負担を軽減するような特例が用意されています。たとえば、小規模宅地等の特例や配偶者控除はもちろんのこと、農地の納税猶予、事業承継税制に関しても、期限内の申告が条件となっているため、間に合わないと損をしてしまうのです。

期限内に終わらせるコツや、過ぎてしまった場合の対処法とは

相続税の期限を過ぎてしまいそうな場合は、無申告の状態で放置をするのではなく、事前に対処することが重要です。この章では3つのパターンを紹介します。

何から手を付けようか迷っていたら期限が近くなった!

相続は相続税申告以外にもさまざまな手続きを行う必要があります。そのため相続税のことを後回しにして、何から手を付けたら良いのか迷っているうちに、期限が到来することがあります。相続税申告が予想される場合は、相続の開始後速やかに、相続税を得意とする税理士へ相談することをおすすめします。また、以下の相談先も活用できます。

・税理士の無料相談会

・自治体などが実施している税の無料相談会など

遺産分割協議がなかなかまとまらない!

遺産分割協議で揉めている、相続人の特定などが遅れ、協議開始が遅れてしまった場合などは、無申告ではなく「法定相続分で申告」を行うようにしましょう。いたずらに時間が過ぎるのを待つのではなく、一旦申告を行って乗り越えることが重要です。遺産分割協議がまとまった段階で、修正申告できます。

相続税の申告期限までに遺産分割協議がまとまらない場合は、期限後「3年以内」に遺産分割協議がまとまる見込みである、という「申告後3年以内の分割見込書」を提出することが大切です。この書類を出しておくことで、実際に3年以内に協議がまとまったら小規模宅地等の特例などが受けられます。

手続きの書類が難しくてどうしたらいいかわからない!

相続税申告に必要な書類などが分からず手間取っている場合には、相続税の専門家にご相談ください。相続税に強い岡野相続税理士法人では、相続税申告の手続きをサポートしています。間に合わなかった場合は、一刻も早く申告に臨むために、まずはご相談ください。

岡野相続税理士法人では、相続税申告・納付の早期相談をおすすめしています。無料相談も実施していますので、相続開始後に少しでも不安がある場合は、お気軽にご相談ください。

まとめ

今回の記事では、相続税申告の期限について詳しく解説を行いました。期限内に終わらせるコツや、遅れてしまう場合の対処法を紹介しました。

相続税に関する悩みは、相続税に強い税理士を選ぶことが大切です。「税理士をどのように選んでいいかわからない」と悩んだら、岡野相続税理士法人にご相談ください。当法人は、ご相談やご契約の「99%以上」が相続税の、国内でも数少ない相続税を専門とする税理士法人です。相続税申告に関する豊富な経験とノウハウがあります。

ご相談お待ちしております。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ