【相続税の修正申告とは?】必要な時や延滞税、期限について解説

相続税の申告後に新たに相続財産が見つかったときや、相続税額に誤りがあったときなど相続税額に変更が生じたときは「修正申告」を行う必要があります。

そこで今回は、相続税の修正申告にスポットを当て、

- 修正申告が必要となるのはどのようなとき?

- 修正申告の際にペナルティーは発生する?

- 修正申告の期限は?手続き方法は?

- 修正申告を税理士に依頼したときにかかる税理士報酬の相場は?

- 相続税に関する税理士選びの注意点 など

修正申告にまつわる疑問に対して分かりやすく解説していきます。

また、税額を訂正するという点では似たような意味のある「更正の請求」についても解説していますので、ぜひご参考ください。

相続税申告について知りたい方は下記記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税修正申告が必要になるときはどんなとき?

修正申告が必要とされるのは主に以下のような場面です。

- 相続税申告後に新たに相続財産が見つかったとき

- 財産評価や税額計算に誤りがあったとき

- 未完だった遺産分割協議が完了し、当初の申告内容よりも相続財産が増えたとき

- 特例の活用等に誤りがあったとき

- 遺言書が出てきたとき など

申告後の誤りや修正しなければならない箇所に気づいたときは、すみやかに間違いを是正し、修正申告を行う必要があります。

〇修正申告と更正の請求の違いってなに?

修正申告と更正の請求の違いは、納めた税額が正しい税額よりも多いか少ないかです。

修正申告は、納めた税額が少ないため、申告内容を修正して不足分の税金を追加で納めます。つまり、税額を少なく申告したときに、修正申告が必要となります。

更正の請求は、納めた税額が多いため、申告内容を更正して納め過ぎた税金を取り戻します。つまり、税額を多く申告したときに、更正の請求が必要となります。

相続税申告を税理士に依頼した場合、「信頼している税理士の先生にお願いしたから大丈夫」

と、安心されている方がほとんどです。

しかし、それには大きな誤解があるので要注意です。

なぜなら、税理士には医師と同じように得意とする分野があり、税理士の多くは需要の多い法人税や所得税・消費税を専門にあつかっています。

では、相続税はどのくらいの需要があるのでしょうか。

相続税申告は年間120,372件(令和2年)に対し、税理士の登録者数はおおよそ8万人です。

すなわち、相続税案件は平均すると税理士1人あたり年に1.5件ほどです。

税制改正により、平成27年以降相続税申告者数は増加傾向にあるといわれているにも関わらず1.5件という件数は申告件数が非常に少ない税金といえるでしょう。

つまり、税理士の中には相続税に携わったことのない税理士もいるといっても過言ではなく、相続税を扱ったことがある税理士であっても、相続税を専門にあつかっていなければ、豊富な知識を持ち合わせているとはいえないでしょう。

相続税申告は非常に複雑であり、依頼した税理士の知識や経験によって相続税額に大きく差が出ます。

特に、土地の評価ではその差額は顕著に表れ、土地の評価に慣れていない税理士が相続税を算出した場合には、相続税を多く払い過ぎている可能性が大いにあります。

実際、当税理士法人には「確定申告でお世話になっている税理士の先生にお願いした相続税申告書を見直してほしい」といった相続人の方からのご相談が多く寄せられています。

そして、当初の申告内容を見直すと、その70~80%で土地の評価に誤りを確認し、更正の請求を行うことによって払い過ぎていた税金を取り戻しています。

(更正の請求は相続税申告期限から5年以内とされています。一度提出した相続税申告内容にご不安のある方は、できるだけ早めに相続税を専門にあつかっている税理士にご相談ください)

このように、相続税は払い過ぎていることが多いということが実情です。

ちなみに、相続税の払い過ぎに関しては、税務署から「払い過ぎていますよ」といった連絡がくることはありません。

そういった背景も、相続税の払い過ぎに気づかないひとつの原因でしょう。

払い過ぎを防ぐためには、ご自身の税理士選びが大きなポイントとなってきます。いつもお世話になっている税理士がいる場合は、少々気がひけるかもしれませんが、大切な財産を守るために相続税申告は相続税を専門としている税理士に依頼することが得策です。

【相続税還付】当初申告でお世話になった税理士の先生に知られてしまいますか?

相続税の修正申告にはペナルティーがある!?延滞税・加算税について

修正申告の期限は特に設けられていませんが、税務調査で指摘を受けてから修正をした場合は、延滞税や過少申告加算税が発生します。

税務署の指摘を受ける前に自主的に修正申告を行ったときは、過少申告加算税は発生しません。

相続税修正申告の必要書類・期限・申告方法

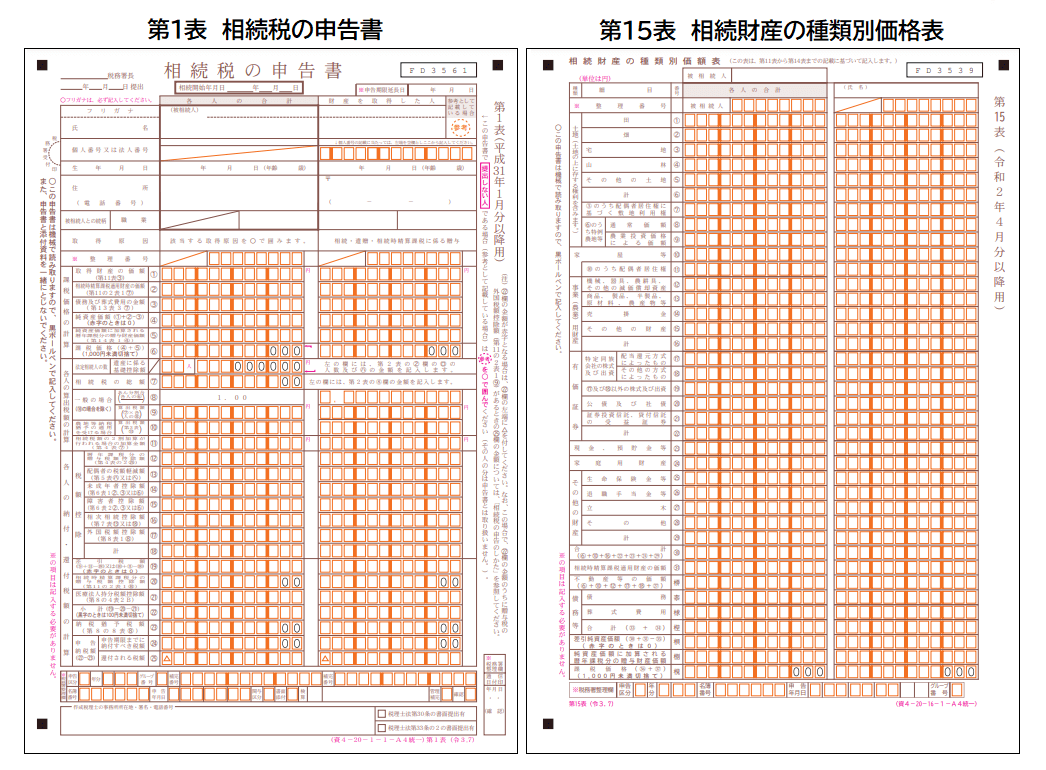

相続税の修正申告で必ず必要とされる書類は、第1表「相続税の修正申告書」と第15表(修正申告用)「相続財産の種類別価額表」です。

その他申告書は、該当する場合に提出します。

申告書の入手先は、最寄りの税務署または国税庁ホームページ内でダウンロードできます。

相続税の修正申告時に絶対に必要な書類

- 第1表「相続税の修正申告書」 平成31年1月分以降用

- 第15表(修正申告用)「相続財産の種類別価額表」 令和2年4月分以降用

相続税の修正申告時、該当する場合に必要な書類

- 第1表(続)相続税の修正申告書(続) 平成31年1月分以降用

- 第3表・第8表2(修正申告用)財産を取得した人のうちに農業相続人がいる場合の各人の算出税額及び農地等納税猶予税額の計算書 平成31年1月分以降用

- 第3表(続)・第8表2(続)(修正申告用)財産を取得した人のうちに農業相続人がいる場合の各人の算出税額及び農地等納税猶予税額の計算書(続) 平成31年1月分以降用

- 第5表の付表 配偶者の税額軽減額の計算書(付表) 平成21年4月分以降用

- 第8の2表(修正申告用)株式等納税猶予税額の計算書(一般措置用) 平成31年1月分以降用

- 第8の2の2表(修正申告用)特例株式等納税猶予税額の計算書(特別措置用) 平成31年1月分以降用

- 第8の3表(修正申告用)山林納税猶予税額の計算書 平成31年1月分以降用

- 第8の4表(修正申告用)医療法人持分納税猶予税額・税額控除額の計算書 平成31年1月分以降用

- 第8の5表(修正申告用)美術品納税猶予税額の計算書 平成31年4月分以降用

- 第8の6表(修正申告用)事業用資産納税猶予税額の計算書 平成31年1月分以降用

- 第8の7表(修正申告用)納税猶予税額等の調整計算書 平成31年1月分以降用

- 第8の8表(修正申告用)納税猶予税額の内訳書 平成31年1月分以降用

- 第11・11の2表の付表1(修正申告用)小規模宅地等についての課税価格の計算明細 平成27年分以降用

相続税の修正申告期限

相続税の修正申告には特に期限はありません。

しかし、前述の通り、税務調査などで税務署から指摘された後に修正申告を行った場合は、ペナルティーが発生するので注意が必要です。

また、修正申告は当初の申告に比べ、申告期限後3年以内の分割見込書が未提出の場合は、小規模宅地等の特例や配偶者控除が受けられないケースがあります。

相続税の修正申告書提出方法

相続税の修正申告書の提出方法は、以下の3つから選択できます。

- 管轄の税務署窓口に申告書類等を持参して提出

- 管轄の税務署に申告書類等を郵送して提出

- e-Taxでの電子申告

どの方法を選択しても、納税額は変わりません。

また、e-Taxについては、2019年1月1日以降に相続等により財産を取得した人の申告(令和元年分の申告)からが対象となります。

相続税の修正申告納付期限

修正申告の納付期限は修正申告書の提出日です。

納付する税額には、法定納期限の翌日から完納する日までの期間について延滞税がかかりますので、併せて納付しましょう。

相続税の修正申告が発生したらまずは税理士に相談

修正申告が発生したら、まずは税理士に相談しましょう。税理士に相談することで、可能な限り税額を抑え、適確な修正申告を行うことができます。

また、場合によっては、当初の申告内容を見直すことで更正の請求が発生し、逆に還付金が戻ってくるといったケースもあるため、まずは税理士に相談することをおすすめします。

さらにいうと、一口に税理士といっても税理士にも得意とする分野があるため、相続税の修正申告は相続税を専門にあつかっている税理士に相談した方が確実です。

相続税の修正申告の相場

修正申告の税理士報酬は「5万円~」というのが相場のようです

ただし、これはあくまで基本料金です。実際には、税務調査の立会い料や相続人の数、財産の総額、財産の評価額、調査日数によって金額が異なってくるでしょう。

税理士報酬が当初の金額よりも膨らんでしまったなどといったトラブルを防ぐためにも、修正申告について相談する際には、必ず税理士報酬についても見積もりをとるなど事前に確認をしておきましょう。

修正申告や相続税還付の無料相談をご活用ください

岡野相続税理士法人は、創業以来1,877件(令和5年2月16日現在)の相続税案件に携わってくる中で、累計170億円もの相続税還付に成功した実績をもちます。

一度提出した相続税申告書も、徹底して見直すことで払い過ぎた税金が戻ってくる可能性は大いにあります。

相続税申告で修正すべき箇所が見つかった際に、同時に当初の申告内容を見直すことで節税できるポイントが見つかり、還付金が発生する可能性があります。

- 修正申告が発生したが、そもそも当初の申告内容が適切であったのかを徹底的に見直したい

- 自分で相続税を申告した

- どの税理士に頼んでも相続税額は同じだと思っている

- 相続税申告を依頼した税理士が不動産に詳しくなかった

- 特徴がある土地を相続した

- 土地について、現地調査または役所調査が行われていなかった

- 申告書に公図、路線価図、住宅地図などの付属書類がついていなかった

相続税が還付される可能性がある方は、完全無料で全国どこでも直接ご自宅までお伺いし、相続税還付の可能性の査定と還付額および報酬額を算出させていただきます。

なお、契約に至らなかった場合であっても、概算にかかる費用は交通費を含め一切いただきません。

まずはいくら戻ってくるのかを知っていただき、還付手続きをするかどうかをお決めください。

相続税還付サービス/料金はこちら

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ