【相続税申告にマイナンバーは必要?】拒否権や必要な人を解説

相続税申告の際には、相続税申告書にマイナンバーの記載をすることが法律によって義務づけられています。

- 相続税申告書にはなぜマイナンバーを記載しなければならないのか

- 誰のマイナンバーが必要で、どこに記載するのか

- 本人確認書類は、どの書類を提出すればよいのか

など、相続税申告時におけるマイナンバーの取り扱いについてわかりやすく解説していきます。

相続税申告書の必要書類について知りたい方は下記記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税申告書にはマイナンバーを必ず記載しましょう

相続税申告の際に提出する相続税申告書にもマイナンバーを記載することが義務づけられています。

マイナンバーが導入されてから数年しか経っていない背景もあり、個人の重要な情報を記載することをためらう方もいます。しかし、相続税申告時におけるマイナンバーの記載は法律によって定められているため、相続税申告書の個人番号記載欄には必ず相続人のマイナンバーを記載しましょう。

マイナンバーとは?

マイナンバーとは日本において「行政手続きにおける特定の個人を識別するための番号の利用等に関する法律」に基づき、地方自治体から住民に識別した12桁の番号のことです。これは、日本に住民票を置くすべての国民に個人番号として通知されています。

この個人番号を一般的に「マイナンバー」と呼び、2016年から行政手続きにおける個人番号の利用がはじまりました。

マイナンバー制度は、【公平・公正な社会の実現】【国民の利便性の向上】【行政の効率化】を目的として導入され、給付金などの不正受給を防止し、各種行政手続きが手軽でスムーズに行えるようになりました。

そして、このマイナンバーの情報をプラスチック製のカードに搭載したものが「マイナンバーカード」と呼ばれています。

マイナンバーカードは個人で申請しますが、今日の日本ではカードの申請は強制的ではないので未だ多くの人が申請していないのが現状です。

マイナンバーカードのメリット

各種行政手続きで本人確認を行う際、従来では多くの書類の提出が必要とされていましたが、マイナンバーカードがあれば取得する必要書類が減り、手軽に本人確認を行うことができます。

また、マイナンバーカードがあればコンビニエンスストアの交付機を利用して各種証明書を取得することもできます。

こういったことから、マイナンバーカードを備えておくと、行政手続きの際に必要書類を集める手間が省けるなどのメリットが得られます。

相続税申告の際、マイナンバーの記載は拒否できる?できない?

「自分の個人情報を出すことに抵抗を感じる、マイナンバーの記載は拒否したい」などといった意見もあります。

現状では、申告書にマイナンバーの記載がなくても税務署は受理してくれますが、国税庁のサイトでは下記のようにアナウンスしています。

税務署等では、社会保障・税番号<マイナンバー>制度に対する国民の理解の浸透には一定の時間を要する点などを考慮し、申告書等にマイナンバー(個人番号)・法人番号の記載がない場合でも受理することとしていますが、マイナンバー(個人番号)・法人番号の記載は、法律(国税通則法、所得税法等)で定められた義務ですので、正確に記載した上で提出してください。

番号制度概要に関するFAQ|国税庁

以上のことから、マイナンバーの記載がなくても受理されるのは、あくまでもマイナンバー制度が周知されるまでの一定期間であるということです。

マイナンバーの記載は義務とされている以上、正確に記載するようにしましょう。

マイナンバーを記載した書類の取り扱いには十分に気をつけましょう

相続税申告の際、複数の相続人がいる場合は一つの書類にすべての相続人のマイナンバーを記載することになります。

原則として、他の相続人のマイナンバーが記載されている書類の控えを保管することは禁止されているため(番号法20条)、控えを作成する際にはマイナンバーが記載されることのないよう注意しなければなりません。

マイナンバーの記載が必要な人は誰?

相続税申告書にマイナンバーの記載をしなくてはならない人は、相続財産を取得したすべての相続人が記載しなくてはなりません。

※相続人が日本の住民票を返納して海外移住している場合、マイナンバーは附与されていないため、個人番号の記載は必要ありません。

相続税申告の際、被相続人(故人)のマイナンバーの記載は必要ある?

相続税申告書に、被相続人(故人)のマイナンバーの記載は、「故人の個人番号情報を得ることが困難」という理由から、不要となりました。(平成28年10月以降に提出される相続税申告書より適用)

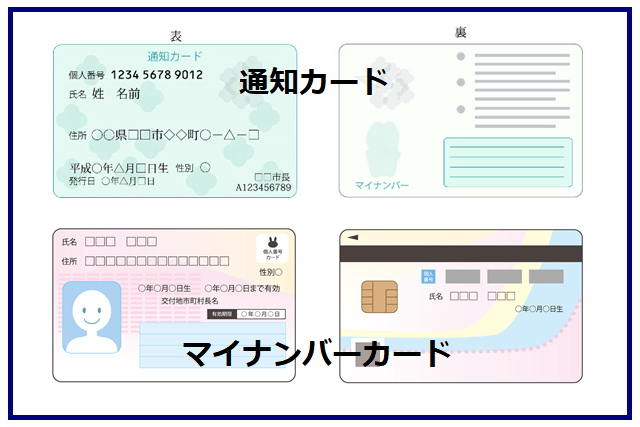

マイナンバーはどこで確認できる?

マイナンバーの確認方法は以下の3つです。

- マイナンバーカードで確認する

- 通知カードで確認する

- 住民票の写しを取得して確認する

マイナンバーカードで確認する

マイナンバーカードの裏面に記載されている12桁の番号。

マイナンバーカードは個人で申請し、発行されたカードです。

通知カードで確認する

通知カードの上部に記載されている12桁の番号。

通知カードは平成27年10月以降、各自治体より簡易書留封筒で送付されています。

住民票の写しを取得して確認する

自治体窓口でマイナンバーが記載されている住民票を取得します。

この方法は、通知カードやマイナンバーカードが一時的に見当たらない場合や、通知カードを紛失した場合など、手元に通知カードもマイナンバーカードもないときに一番手早く確認できる方法です。

通知カードを紛失してしまった

通知カードの再発行はできません。

マイナンバー通知カード紛失時の番号確認方法

- マイナンバーカードを申請する(申請してカードが手元に届くまで2カ月ほどかかる)

- マイナンバーが記載されている住民票を取得する(窓口にて即日発行できる)

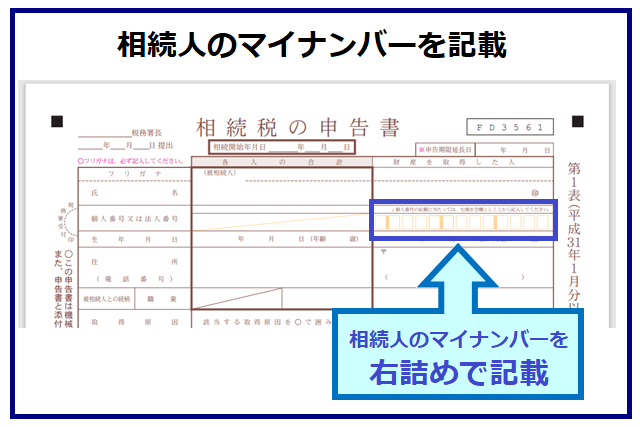

申告書のどの欄に相続人のマイナンバーを記載するの?

相続人のマイナンバーを記載する場所は、相続税の申告書[第一表]の相続人欄に個人番号を記載する枠があります。(画像青太枠部分)

四角い空欄が13マスありますが、右詰めで記載し、左端のひとマスは空欄にしましょう。

(法人は13桁のマイナンバーを記載)

先に述べたように、被相続人(故人)のマイナンバーは記載の必要がありません。

マイナンバーを記載した申告書を提出する際には本人確認書類も一緒に提出

マイナンバーを記載した申告書を提出した場合、偽装などのトラブルを防止するために、必ず本人確認を行います。

本人確認の方法は以下の2つのパターンで変わってきます。

-

- マイナンバーカードを持っているパターン

- マイナンバーカードを持っていないパターン

マイナンバーカードを持っているパターン

マイナンバーカードを持っている場合は、マイナンバーカード1枚で本人確認が可能です。

カードの両面をコピーして提出しましょう。

マイナンバーカードを持っていないパターン

マイナンバーカードを持っていない場合は、マイナンバーが確認できる書類(下記いずれか1点)と身元を確認できる書類(下記いずれか1点)を併せて提出します。

マイナンバーが確認できる書類

- 通知カード

- マイナンバーが記載された住民票の写し

- マイナンバーが記載されたマイナンバー住民票記載事項証明書

身元が確認できる書類

- 運転免許証

- パスポート

- 在留カード

- 公的医療保険の被保険者証

- 身体障害者手帳

また、相続人が直接窓口で提出する場合は、申告書に添える本人確認書類の代わりに、その場で本人確認書類を提示しても構いません。

e-TAXで提出する場合は、マイナンバーカードに搭載されている電子証明書などで本人確認ができます。そのため本人確認書類の添付は必要ありません。

税理士など代理人が提出するパターン

税理士など代理人に申告を依頼している場合は、以下の書類が必要です。

税理士に依頼している

- 税務代理権限証書

- 依頼人のマイナンバーカードまたは通知カードの写し

- 身分が確認できる書類

その他代理人に依頼している

- 法定代理人→戸籍謄本

- 任意代理人→委任状

- 代理人のマイナンバーカードもしくは通知カードの写し

- 代理人の運転免許証など身元が確認できるものの写し

- 依頼人のマイナンバーカードもしくは通知カードの写し

- 身分が確認できる書類

相続税申告に記載するマイナンバーのまとめ

今回は相続税申告書に記載するマイナンバーについて解説してきました。

マイナンバーの記載は、提出する側と受理する側の信頼関係につながるといっても過言ではないでしょう。

マイナンバーはとても重要な個人情報ですから、記載の際には十分に注意を払うなどして取り扱いましょう。

- 相続税申告書にマイナンバーを記載することは、法律で義務づけられている(現状、記載がなくても受理されるが後日税務署から連絡がくることがある)

- 申告書にマイナンバーを記載する人は、相続財産を取得したすべての相続人である

- 申告書と一緒に提出する本人確認書類は、マイナンバーカードの有無や、誰が申請するかによって異なる。

- マイナンバーが記載された申告書の取り扱いは十分な注意が必要である

押さえておきたい相続税の知識

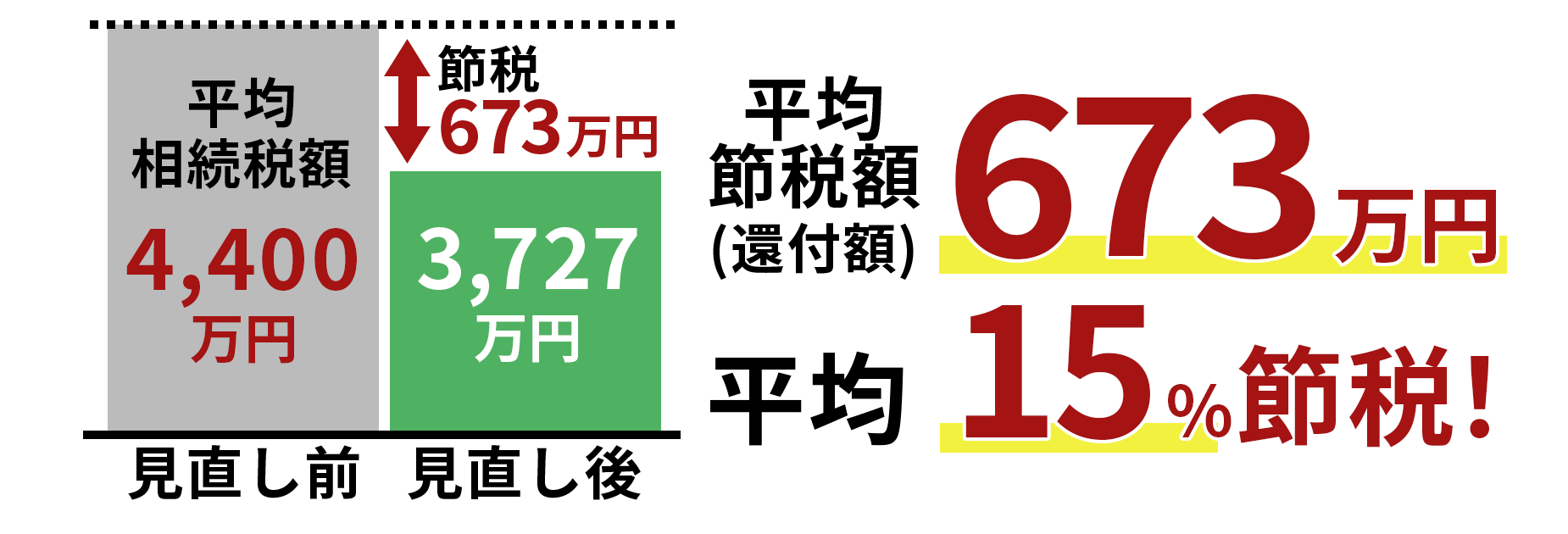

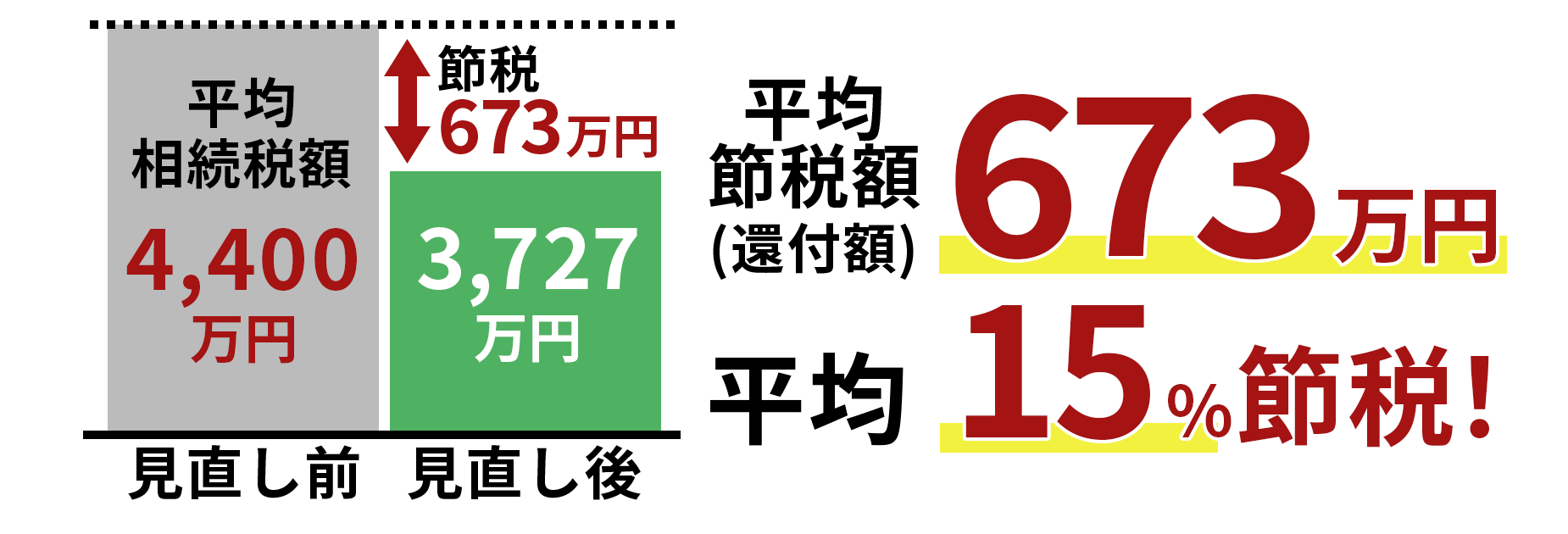

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ