【相続税申告とは?】申告が不要なケースや手続きの流れを徹底解説!

相続税申告を怠ると、税務調査の対象となり、遅延税金やペナルティが課される可能性があります。これは、財政的な負担を増やすだけでなく、法的な問題にも発展する恐れがあるので注意が必要です。

一方、適切に相続税申告を行うことで、税務上の不安を解消し、将来にわたって安心して資産を管理できるようになります。

また、専門家のアドバイスを受けることで、節税対策や遺産分割の最適な方法を見つけることができます。

この記事を通して、相続税申告の詳細を知り、計画的かつ安全に資産を管理しましょう。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税申告とは

相続税とは、亡くなった人の財産を相続・遺贈によって取得するときにかかる税金です。そのため、相続税申告とは、相続税を申告することを指します。

相続税がかかるのは、100人中4~5人といわれています。

相続税の申告手続きは必ずしもすべての相続人(財産を受け継ぐ権利を有した人)が対象ではなく、被相続人から相続などによって財産を取得した人それぞれの課税価格の合計額(相続財産等の合計額)が、遺産に係る基礎控除額を超える場合、その財産を取得した人は、相続税の申告をする必要があります。

相続税の目的は、財産の公平な分配を促し、大きな財産の集中を防ぐことにあります。

税率は相続財産の総額に応じて異なり、財産の種類や相続人の数、相続人と故人との関係によっても影響を受けます。相続税の申告をしなかった場合、重いペナルティが課されるので注意しましょう。

相続税申告が不要なケースと必要なケース

相続税申告の必要性は、相続財産の状況によって異なります。

以下のテーブルは、相続税申告が不要となる具体的なケースを示しています。

これらの条件に一つでも該当する場合、相続税の申告は不要です。

しかし、これらの条件に該当しない場合は、相続税申告を行う必要があるので注意しましょう。

〈申告が不要な場合〉

| ケース | 詳細 |

|---|---|

| 相続財産が3,000万円以下 | 相続財産の総額が3,000万円以下の場合、相続税の申告義務はありません。 |

| 基礎控除額以下 | 相続財産が基礎控除額[3,000万円+(600万円×法定相続人数)]以下の場合、申告は不要です。 |

| 各種控除適用で税額0円 | 特定の控除を適用後、相続税の税額が0円になる場合、申告は不要です。 |

| ケース | 詳細 |

|---|---|

| 相続財産が3,000万円以下 | 相続財産の総額が3,000万円以下の場合、相続税の申告義務はありません。 |

| 基礎控除額以下 | 相続財産が基礎控除額(3,000万円+(600万円×法定相続人数))以下の場合、申告は不要です。 |

| 各種控除適用で税額0円 | 特定の控除を適用後、相続税の税額が0円になる場合、申告は不要です。 |

相続税の申告では、亡くなった方から引き継ぐ財産をどれだけ正しく評価できるか、そしてどんな控除が使えるのかをしっかり理解することが大切です。

詳しい情報を得たい方は、国税庁のサイトをご覧ください。

(1)必要な場合は相続人と法定相続人を決める

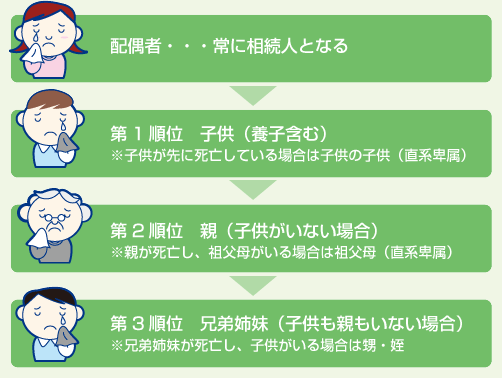

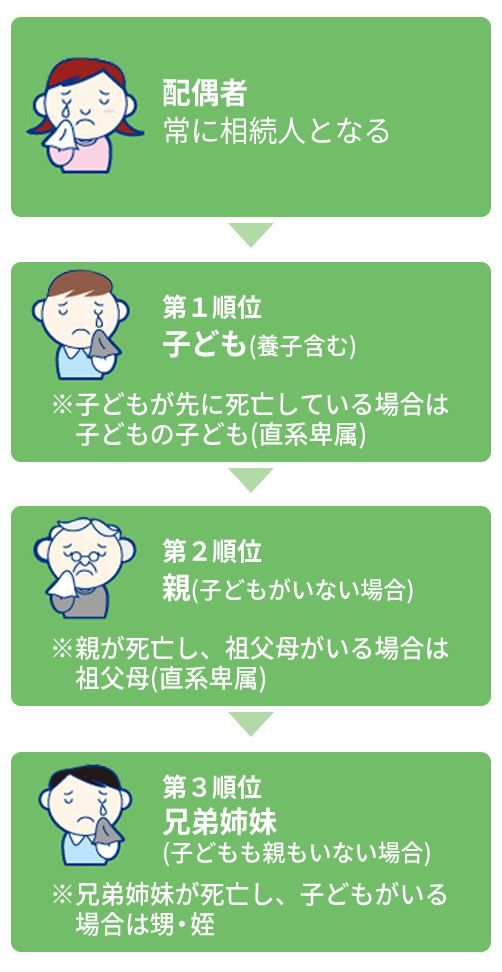

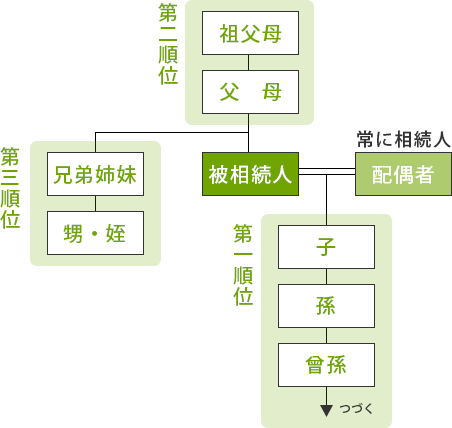

民法では、相続できる人の範囲とその順位を定めています。民法で定める相続人とその順位や法定相続分について解説します。

相続人

《 相続人の相続順位 》

図にまとめると次のようになります。

【養子がいる場合】

法廷相続人として認められる養子の数は次のように制限されます。

- ・被相続人に子供がいる場合:養子は1人まで

- ・被相続人に子供がいない場合:養子は2人まで

【配偶者・子・父母以外が財産を取得した場合】

配偶者・子・父母以外の相続税額に20%相当額を加算します。

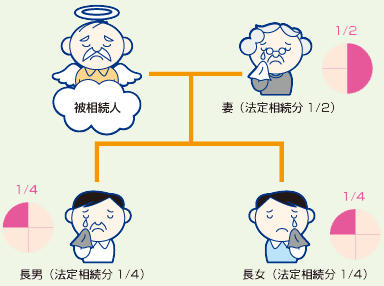

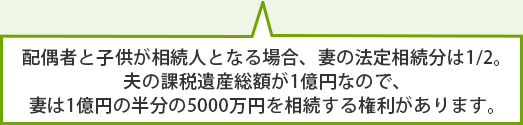

法定相続分

民法では、「被相続人による遺産分与の指定がない場合、どの人がどれだけ財産をとるか」を定めています。

相続人全員での遺産分割協議で合意が得られれば、必ず法定相続分で分ける必要はありません。

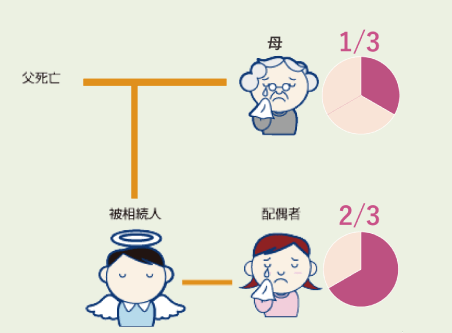

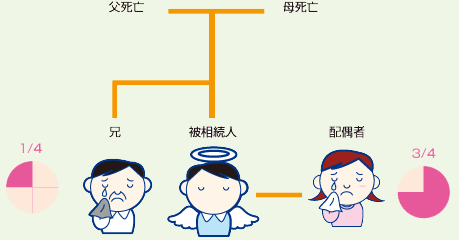

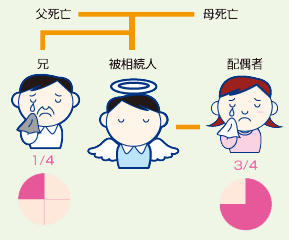

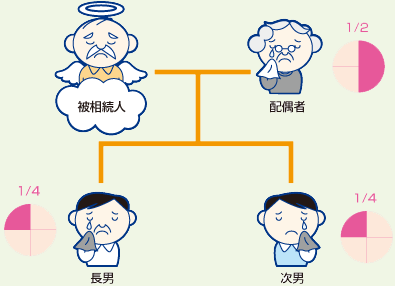

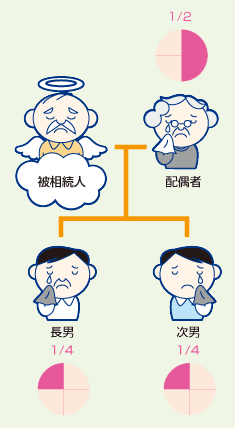

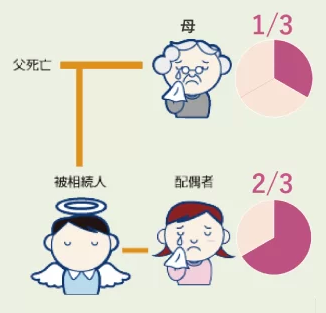

代表的な3つのケースをご紹介します。

- (例)死亡した人の配偶者(1/2)・子供たち(1/2×1/子供の数)

- (例)死亡した人の配偶者(2/3)・父母(1/3×1/人数)

- (例)死亡した人の配偶者(3/4)・兄弟(1/4×1/人数)

相続税申告が必要か否かの判定方法

相続税の申告の必要かどうかの要否判定は国税のホームページや税務署でも無料で相談できます。税理士事務所も無料相談を実施していることろがあるので(当税理士法人は実施しています)上手く活用して、相続税を払い過ぎたり、不備や漏れがないようにしましょう。

(1)国税庁のホームページで相続税申告が必要か否かの要否判定

国税庁のホームページでは、相続税申告の必要性をオンラインで簡単に判定できるサービスを提供しています。

このサービスは、相続財産の額や相続人の数など基本情報を入力することで、相続税申告が必要かどうかを即座に確認できます。

相続税申告の要否について不明な点がある方や、申告準備の前段階で自身の状況を把握したい方は、以下のページをご覧ください。

(2)計算シミュレーションツールで必要か否かの判定

計算シミュレーションツールは、相続税申告の必要性を手軽に判定できるサービスです。

このツールを使用することで、相続財産の概算額や相続人の数など、基本的な情報を入力するだけで、自分のケースで相続税申告が必要かどうかを迅速に確認することが可能です。

実際に以下の項目を入力するだけでおおよその相続税額を知ることができます。

●債務

●配偶者の有無

●子の数

相続税をシミュレーションしたい方は、以下のツールをご利用ください。

(3)税理士事務所に依頼し必要か否かの判定

相続税申告の要否を判定する際に、税理士事務所に依頼することで正確性と信頼性を高めることができます。

税理士は、相続税法の専門家として、相続財産の詳細な評価や適用可能な控除を正確に把握し、個々のケースに最適なアドバイスを提供してくれるでしょう。

税理士に相談したい方は、以下のページをご覧ください。

相続税申告が必要か否かを判定するために必要なもの

相続税は相続の財産に応じて課税されるので、まずは相続財産の額や評価の原則、評価の方法などを把握する必要があります。

<評価の原則>

土地・家屋・有価証券などの相続財産は、相続や遺贈を受けた時点での時価で評価します。しかし、個々の財産の時価を見積もる事は難しいものです。そこで、相続財産をどう評価すべきか定めた「財産評価基本通達」に従って相続財産の評価を行っていきます。

<代表的な相続財産と評価方法>

| 相続財産 | 評価方法 | |

|---|---|---|

| 土地 | 純農地・中間農地 | 倍率方式(固定資産税評価額×倍率) |

| 市街地周辺農地 | その農地を市街地農地とした額×80% | |

| 市街地農地 | 倍率方式もしくは宅地比準方式 (その農地を宅地とした価格-宅地造成費) |

|

| 宅地 (路線価地域) |

路線価方式 (「路線価」×地積」を土地の形状に応じて補正) |

|

| 宅地(倍率地域) | 倍率方式(固定資産税評価額×倍率) | |

| 純山林・中間山林 | 倍率方式(固定資産税評価額×倍率) | |

| 市街地山林 | 宅地比準方式 (その山林を宅地とした価格-宅地造成費) |

|

| 私道 (特定の者が利用) |

その私道を宅地した額×30% | |

| 私道(不特定多数の人が利用) | 0円として評価 | |

| 土地の権利 | 耕作権 | その農地の価格×(1-耕作権割合) |

| 地上権 | 自用地の評価額×権利の残存期間に応じた割合 | |

| 借地権 | 自用地としての価格×借地権割合 | |

| 家 | 家屋 | 固定資産税評価額×倍率(1.0) |

| 貸家 | 固定資産税評価額×(1-借家権割合) | |

| 借地権 | 固定資産税評価額×借家権割合 | |

| 有価証券 | 上場株式 | 1株の評価額は、

の中で最も低い価額 |

| 気配相場がある | 上場株式に準じて評価 | |

| 取引相場が無い | 大会社(類似業種比準方式)、小会社(純資産評価方式) 中会社(類似業種比準方式と純資産評価方式を併用) 配当還元方式 |

|

| 預貯金 | 普通預金 | 相続開始日の残高 |

| 定期預金 | 相続開始日の残高+相続開始日に解約した場合の利子 | |

| 死亡退職金 | 受取金額-非課税枠(500万円×法定相続人の数) | |

| 生命保険金 | 受取金額-非課税枠(500万円×法定相続人の数) | |

| 利付公社債 | 上場(最終価格+既経過利息-源泉所得税額) 売買参考値公表銘柄(平均値+既経過利息-源泉所得税額) その他(発行価格+既経過利息-源泉所得税額) |

|

| 割引公社債 | 上場(最終価格)、売買参考値公表銘柄(平均値)、 その他(発行価格+既経過償還差益の額) |

|

| 一般動産 | 新品小売価額-減価償却費 | |

| 書画・骨董品 | 鑑定価格 | |

| 貸付信託 | 元金+既経過収益額-減価所得税-買取割引料 | |

| 自動車 | 自動車買取店での見積価格 | |

| ゴルフ会員権 | 取引相場×70% | |

| 相続財産 | 評価方法 | |

|---|---|---|

| 土地 | 純農地・中間農地 | 倍率方式(固定資産税評価額×倍率) |

| 市街地周辺農地 | その農地を市街地農地とした額×80% | |

| 市街地農地 | 倍率方式もしくは宅地比準方式 (その農地を宅地とした価格-宅地造成費) |

|

| 宅地 (路線価地域) |

路線価方式 (「路線価」×地積」を土地の形状に応じて補正) |

|

| 宅地(倍率地域) | 倍率方式(固定資産税評価額×倍率) | |

| 純山林・中間山林 | 倍率方式(固定資産税評価額×倍率) | |

| 市街地山林 | 宅地比準方式 (その山林を宅地とした価格-宅地造成費) |

|

| 私道 (特定の者が利用) |

その私道を宅地した額×30% | |

| 私道(不特定多数の人が利用) | 0円として評価 | |

| 土地の権利 | 耕作権 | その農地の価格×(1-耕作権割合) |

| 地上権 | 自用地の評価額×権利の残存期間に応じた割合 | |

| 借地権 | 自用地としての価格×借地権割合 | |

| 家 | 家屋 | 固定資産税評価額×倍率(1.0) |

| 貸家 | 固定資産税評価額×(1-借家権割合) | |

| 借地権 | 固定資産税評価額×借家権割合 | |

| 有価証券 | 上場株式 | 1株の評価額は、

の中で最も低い価額 |

| 気配相場がある | 上場株式に準じて評価 | |

| 取引相場が無い | 大会社(類似業種比準方式)、小会社(純資産評価方式) 中会社(類似業種比準方式と純資産評価方式を併用) 配当還元方式 |

|

| 預貯金 | 普通預金 | 相続開始日の残高 |

| 定期預金 | 相続開始日の残高+相続開始日に解約した場合の利子 | |

| 死亡退職金 | 受取金額-非課税枠(500万円×法定相続人の数) | |

| 生命保険金 | 受取金額-非課税枠(500万円×法定相続人の数) | |

| 利付公社債 | 上場(最終価格+既経過利息-源泉所得税額) 売買参考値公表銘柄(平均値+既経過利息-源泉所得税額) その他(発行価格+既経過利息-源泉所得税額) |

|

| 割引公社債 | 上場(最終価格)、売買参考値公表銘柄(平均値)、 その他(発行価格+既経過償還差益の額) |

|

| 一般動産 | 新品小売価額-減価償却費 | |

| 書画・骨董品 | 鑑定価格 | |

| 貸付信託 | 元金+既経過収益額-減価所得税-買取割引料 | |

| 自動車 | 自動車買取店での見積価格 | |

| ゴルフ会員権 | 取引相場×70% | |

(1)遺産の分け方を決める

相続人が2人以上いる場合、遺産を分ける必要があります。遺言がある場合、遺言がない場合、遺産の分け方、法定相続分などについて分かりやすく説明します。

①遺産遺産分割の対象

- 遺言がある場合:法律上有効な遺言に従って分けます。

- 遺言がない場合:相続人全員で協議し、合意による分割を行います。

協議が決裂した場合は、調停・審判などによって分割を行います。

②遺産分割の対象外

- 生命保険金契約時に受取人が決まっているので、遺産分割の対象になりません。

- 金銭債務債務は各相続人に法定相続分で承継されたとみなされますので、遺産分割の対象になりません。たとえば、相続人同士の合意の上で一人が債務を全部引き継ぐと決めたとしても、債権者である銀行などから承諾を得ない限り無効となりますので、注意が必要です。

③遺産の分け方いろいろ

遺産の中には、不動産など金額が大きいにもかかわらず、均等に分けにくい財産も含まれます。相続人全員の合意によって、下記方法を選択できます。

- (1)現物分割・・・遺産そのものを現物で分ける方法です。現預金など、分けやすい財産が多い場合によく使われます。

(例)長男がA土地と家屋を、二男がB土地・○○銀行の預金を相続する。

- (2)代償分割・・・遺産を多く取得した相続人から、少なく取得した相続人へ金銭を払う方法です。土地・建物など分けにくい財産が多い場合によく使われます。

(例)長男が土地を相続し、代わりに二男に代償金として1億円を支払う。

- (3)換価分割・・・遺産を売った代金を相続人で分ける方法です。換価代金には譲渡所得税がかかります。

(例)金銭以外の遺産を売却し、売却代金を長男と二男で均等に分ける。

- (4)共有分割・・・各相続人の持分を決めて、共有で持つ方法です。共有不動産の処分には、共有者全員の同意が必要ですので、後々トラブルにならないよう注意しましょう。

(例)A土地を長男、二男の共有とし、持分はそれぞれ1/2とする。

遺産分割についての当税理士法人のスタンス

基本的に、相続人の皆様の話し合いによって、どの財産を誰が取得するか決めて頂きます。合意された内容で、相続税の申告を行います。

ただ、多くの財産を相続すると、その分相続税を払わなくてはいけません。

どの財産を相続すると、どれくらい相続税がかかるのか?

様々なパターンでの試算を行うことも可能です。お気軽にご相談下さい。

相続税申告の期限

相続税申告の期限は、被相続人の死亡を知った日から数えて10ヶ月以内です。被相続人の死亡を遅れて知った場合は、その事実を知った翌日から10ヶ月が新たな申告期限になります。

期限を過ぎると加算税や延滞税が課される可能性があるため、注意が必要です。期限日が土日や祝日の場合は、翌営業日が最終の申告期限となります。

相続税の申告と納税は複雑なため、早めに専門家に相談し、手続きを進めることが推奨されます。

相続税申告の期限について詳しく知りたい方は、以下の記事もご覧ください。

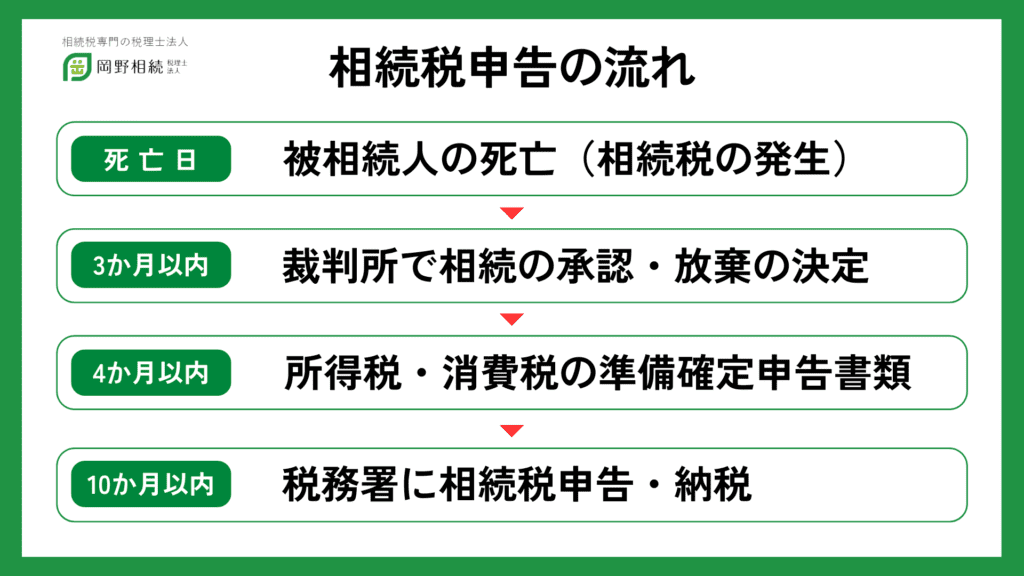

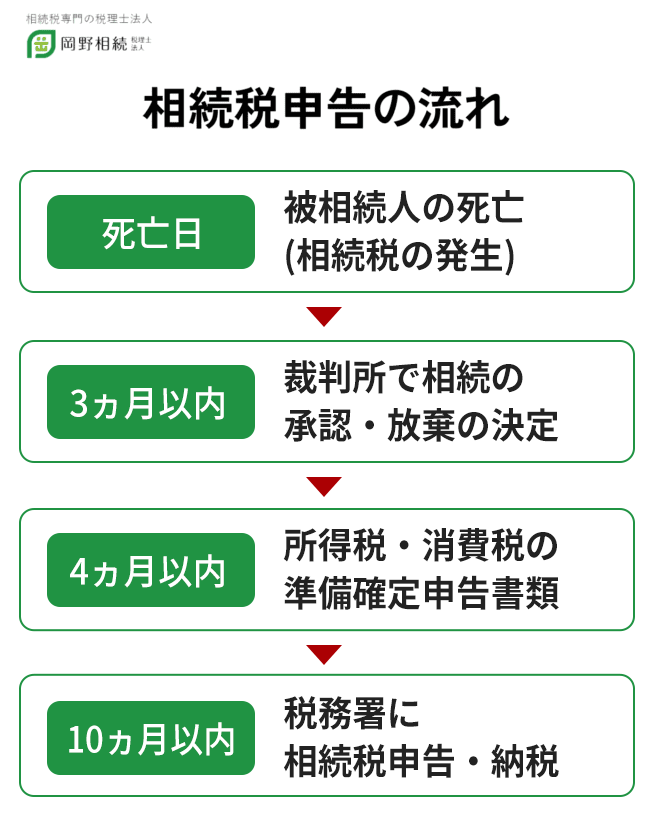

相続税申告の流れ

相続税の申告は、故人から遺された財産を相続または遺贈によって受け取る際に必要な手続きです。

しかし、相続税を申告する際の流れを知っておかなければ、相続税の申告をすることは困難です。

ここでは、相続税の流れについて解説します。

相続税申告の流れは以下のステップで構成されます。

(1)相続税の発生

相続税は、被相続人の死亡によりその財産を相続または遺贈によって取得した場合に発生します。

相続が発生したら、まずは相続財産の全体像を把握することが重要です。

そのとき、以下のような財産が評価されます。

●預貯金

●株式などの有価証券

●保険金

●家庭用財産 など

(2)相続の承認・放棄

相続人は、相続財産を承認するか放棄するかを選択できます。この選択は、家庭裁判所への申請によって正式に行われます。

相続を放棄する場合、相続人は財産だけでなく負債からも解放されますが、一度放棄を選択すると撤回はできないので注意が必要です。

(3)所得税・消費税の準備確定申告書類

被相続人の所得税や消費税に関する確定申告も必要になる場合があります。

これは、被相続人が亡くなった年の所得に対して行われ、相続人が代わって申告・納税の手続きを行います。

また、相続によって取得した財産があれば、その財産に関する所得税の申告も必要になることがあります。

(4)相続税申告・納税

相続税の申告は、被相続人の死亡を知った日から10ヶ月以内に行わなければなりません。

相続税の計算には、相続財産の評価額から各種控除を差し引いた後、法定相続人の数や相続分に応じて税額を算出する必要があります。

相続税申告の流れについて詳しく知りたい方は以下の記事もご覧ください。

相続税申告に必要な書類

相続税申告には、相続人として認められるための書類と、申告自体に必要な書類があります。

これらの書類は、相続税の申告書(第1表から第15表まで)と多岐にわたり、それに付随する様々な添付書類に分けられています。

相続税申告に必要な書類は以下の通りです。

| 相続人として認められるための書類 | 相続税申告に必要な書類 |

|---|---|

|

|

相続税申告に必要な書類について詳しく知りたい方は、以下の記事もご覧ください。

相続税申告書の書き方

相続税申告書の作成は複雑であり、正確な計算と詳細な記載が求められます。

申告書の作成に不安がある場合は、専門家に相談することをお勧めします。専門家のサポートを受けることで、適切な申告と納税が可能になります。

相続税申告書作成手順は以下の通りです。

1. 相続税にかかる財産の記載

2. 債務及び葬式費用の記載

3. 相続開始前3年以内の贈与財産の記載

4. 相続財産の種類別価額表の記載

5. 課税価格の計算

6. 相続税の総額の計算

7. 各人の算出税額の計算

8. 配偶者の在学軽減の計算

9. 各人の納付税額の計算出典:国税庁『相続税申告の記載例』

相続税申告書の書き方について詳しく知りたい方は、以下の記事もご覧ください。

相続税申告を自分でするには

「納税額が少ないため申告にかかる費用を抑えたい方」、「税理士に依頼する前にためしに相続税申告を自分でやってみたい」など自分で相続税申告をしたいと考えている方はこちらを確認しましょう。

(1)自分で相続税の申告をしても大丈夫かチェックをする

(1)自分で相続税の申告をしても

大丈夫かチェックをする

土地を複数持っていたり、外国に資産があったり、相続案件の内容によって自分で相続税申告をしない方がいい場合があります。

以下のチャートを使って相続税申告の難易度をチェックしましょう。

相続税申告難易度チャート

| 質問 | YES | NO | コメント |

|---|---|---|---|

|

|

A | B | 遺言があったり、また遺言がなくても相続人内で遺産分割協議が済んでいれば問題ありません。遺産分割が済んでいない場合は、まず相続人内で遺産の分け方を話し合いましょう。 |

| 2主な相続財産は自宅と現金ですか? | A | B | 相続税の申告で最も難しいのは不動産の評価です。不動産は少なければ少ないほど難易度が下がります。 |

| 3各財産の評価額は自分で分かりますか? | A | B | まずは相続する各財産について、それぞれの評価額を知る必要がります。土地以外の財産の評価はそれほど難しくないので、まずは各財産の評価を算出してみましょう。 |

| 4不動産の評価額は自分で分かりますか? | A | B | 正方形の整った土地であれば比較的簡単に土地の価額が算出できます。 |

| 5特例を使えば相続税額は0円で済みますか? | A | B | 「配偶者の税額軽減」や「小規模宅地の特例」を利用すれば相続税額が0円で済む場合、申告は必要ですが納税の必要はないので、リスクもなく、挑戦しやすいでしょう。 |

| 6生前贈与はありましたか? | B | A | 亡くなる直前に贈与された財産には相続税がかかります。記入する帳票が増えるので少々やっかいです。 |

| 7相続時精算課税制度を利用した生前贈与はありましたか? | B | A | 相続時精算課税制度を利用して贈与された財産には相続税がかかります。記入する帳票が増えるので少々やっかいです。 |

| 8過去10年間に他の方の相続はありましたか? | B | A | 10年の間に相次いで相続が発生した場合は、相続税の控除制度があります。帳票の数が増えるので少々複雑になります。 |

| 9賃貸物件のオーナーですか? | B | A | 貸家の評価は少々難しいので要注意です。 |

| 10農地の相続はありますか? | C | A | 農地等納税猶予の制度を利用したい方は税理士にご相談ください。 |

| 11外国財産の相続はありますか? | C | A | 外国税額控除の制度を利用したい方は税理士にご相談ください。 |

| 12小規模宅地を共有で相続しますか? | C | A | 小規模宅地を共有して相続したい方は税理士にご相談ください。 |

<相続税申告の難易度判定結果>

| カテゴリ | 説明 |

|---|---|

| Aのみの人 | 比較的難易度が低いです。自分で申告にチャレンジしてみましょう。 |

| Bが0~3の人 | 難しい内容もありますが、自分で申告をできるレベルです。分からない事は調べつつ進めていきましょう。 |

| Bが4以上の人 | 自分で申告も可能ですが、難しい内容も含まれています。迷ったら税理士に相談しましょう。 |

| Cが1以上の人 | 税理士に相談することをお勧めします。 |

自分で相続税の申告をしても大丈夫かチェックしたい方は、以下のリンクをご覧ください。

<相続税申告を自分で手続きしたい場合の手順>

相続税の申告を自分で行う場合、計画的に進めることが重要です。

自分で相続税申告を行う際は、以下の流れで進めることができます。

- 1.法廷相続人を確定する。

- 2.相続財産を確定する。

- 3.事前に相続人や被相続人、相続する財産の提出資料を集める。

- 4.遺産の分割割合を決めて遺産分割協議書を作成する。

- 5.相続税の申告書を作成する。

- 6.相続税の申告書類一式を所轄税務署に持参又は送付により提出する。

相続税の申告を自分で行うことについて詳しく知りたい方は、以下の記事もご覧ください。

(1)自分で相続税申告を行うメリット

相続税申告を自分で行うことのメリットは税理士報酬がかからないことです。

一般的に、税理士に相続税申告を依頼すると、遺産総額の0.5%から1%の報酬が発生し、数十万円以上になることが多いです。しかし、自分で申告を行うことでこの高額な費用を節約することができます。

相続税申告を税理士に依頼するときの費用について詳しく知りたい方は以下の記事もご覧ください。

(2)自分で相続税申告を行うデメリット

自分で相続税申告を行うことには、いくつかのデメリットが存在します。

相続税申告の手続きは非常に複雑であり、専門知識が必要とされるので注意が必要です。

ここでは、下記内容に従って自分で相続税申告を行うデメリットについて解説します。

②過少申告でペナルティがかかる可能性がある

③税務調査が入る可能性が高くなる

④時間と手間がかかる

①相続税を払いすぎてしまう可能性がある

相続税を自分で申告する際の大きなデメリットの一つは、相続税を払いすぎてしまう可能性があることです。

専門家の知識や経験がないと、税額の計算ミスや控除の見落としが発生することがあります。

例えば、適用できる控除や特例を把握していない場合、本来なら支払う必要のない税金を余分に支払ってしまうことが考えられます。

また、複雑な財産評価を正確に行うことができず、過大評価してしまうこともリスクの一つです。

結果として、税理士にお願いするよりも、手元に残る金額が低くなるケースがよくあります。

②過少申告でペナルティがかかる可能性がある

相続税を自分で申告する際の大きなデメリットの一つに、過少申告をしてしまう可能性が挙げられます。

過少申告とは、実際に支払うべき相続税額よりも少ない額を申告してしまうことです。過少申告は法律に抵触してしまうため、厳しいペナルティが課されてしまいます。

具体的には、追徴課税が課されるだけでなく、過少申告加算税や重加算税といった追加の罰金も発生します。

これにより、当初想定していたよりも大幅に高額な支払いが求められることになり、家計に大きな負担をもたらしてしまうでしょう。

また、故意でなくても過少申告とみなされる場合があるため、相続税申告には細心の注意が必要です。

③税務調査が入る可能性が高くなる

相続税を自分で申告する場合、税務調査が入る可能性が高くなることも大きなデメリットの一つです。

専門的な知識が不足しているため、申告内容に不備や誤りが生じやすく、税務当局からの目が厳しくなることがあります。

税務調査は、申告内容が正確かどうかを確認するために行われますが、その過程で追加の書類提出や説明を求められることが多く、精神的な負担が増します。

また、税務調査の結果として、過少に申告していたり脱税の疑いがある悪質な申告であると判断された場合、過少申告加算税や重加算税が課されるリスクもあるので注意が必要です。

このようなリスクを避けるためにも、専門的な知識を持つ相続専門の税理士に相談することをおすすめします。

相続税の税務調査について詳しく知りたい方は以下の記事もご覧ください。

④時間と手間がかかる

相続税の申告を自分でする際の大きなデメリットの一つは、時間と手間が非常にかかることです。

相続税申告は専門的な知識を必要とする複雑な手続きであり、必要な書類の収集や作成、申告書の作成には多くの時間を要します。

特に相続税申告書に関しては、相続税専門の税理士でさえ、3ヶ月ほどの時間を必要とします。収集する書類も多く、1回の相続税申告で提出する書類は100枚を超えるケースが多いです。

また、財産の評価や控除の適用、税額の計算など、細かな作業が数多くあり、それぞれに注意を払わなければなりません。

これらの作業を、忙しい日常生活の中でこなすことは大きな負担となり、他の重要な業務や家族との時間に支障をきたす可能性があります。

さらに、申告内容に誤りがあった場合には、修正申告や追加の手続きが必要となるため、さらなる時間と労力を要します。

(3)相続税専門の税理士へ依頼するメリット

相続税の申告に関する相談を相続税専門の税理士に依頼することで多くのメリットが生まれます。

具体的なメリットは以下の通りです。

| メリット | 詳細 |

|---|---|

| 正確に相続税の申告をしてくれる | 相続税法や最新の税制改正の知識を活かして、正確に相続税の申告を行うことができます。 |

| 節税の対策をしてくれる | 適切な財産評価や控除・特例を適用することで、納税額を最小限に抑えることができます。 |

| 時間と手間を省いてくれる | 必要書類の収集や作成、申告書の作成を漏れなく代行することができます。 |

| 税務調査の対応をしてくれる | 税務調査が入ったときに税理士が対応することができます。 |

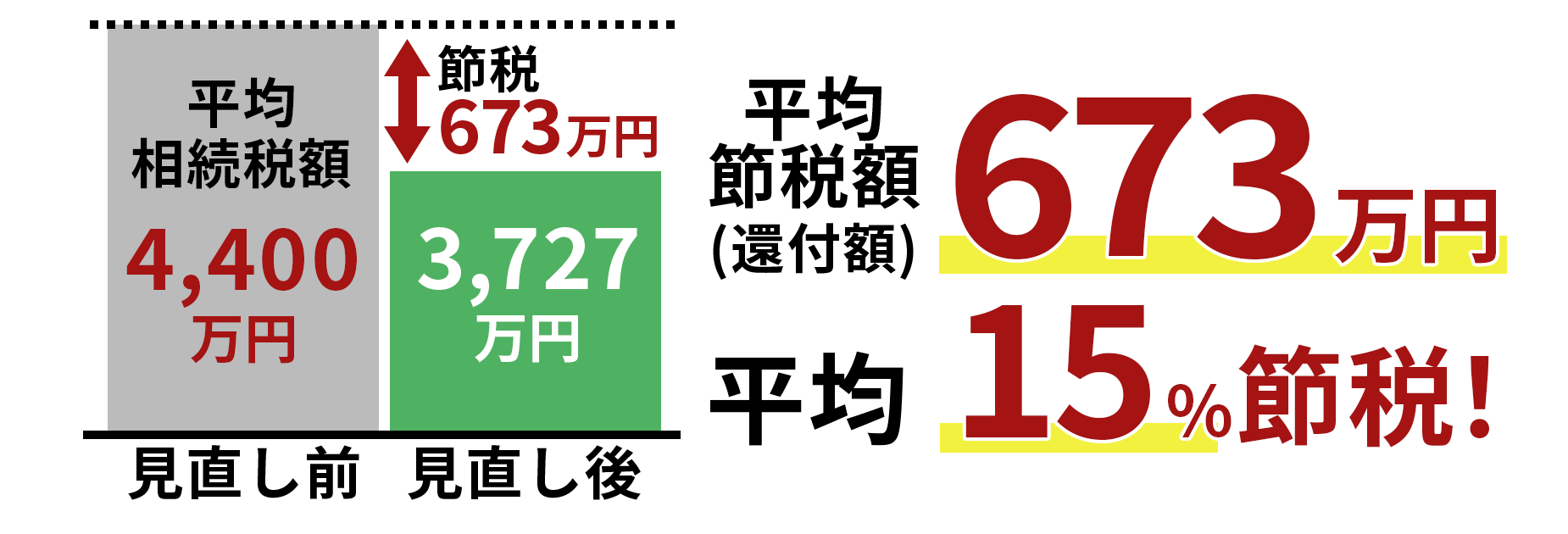

また、下記の実例を見ると、相続税専門の税理士に依頼することで、正確な相続税の申告と効果的な節税が可能であることがわかります。

<実例>

ある依頼者は初めての相続税申告を知り合いの税理士に依頼し、相続税1,200万円を支払いました。ただ、その税理士は所得税・法人税を専門としており、打ち合わせの段階から「本当に相続税を任せていいのか?」と不安を感じていたそうです。

納税後、依頼者は「もっと節税できたのでは?」と考え、相続専門の税理士に依頼したところ、土地評価が適切に行われていないことがわかりました。実際に都内に500㎡以上の貸地が2箇所ありましたが、この2箇所の土地評価だけで8,000万円の減額が見込まれたのです。

その後、税務署と交渉を進めた結果、納めた相続税の1,200万円全額が戻ってきました。

相続税額の計算方法

相続財産を評価し、遺産分割が決まれば、相続税のかかる範囲の特定と、実際の各相続人の取得財産に応じて相続税の総額を按分します。相続税のかかる範囲とその計算方法や相続税の総額を按分する方法を解説します。

(1)相続税のかかる範囲の特定

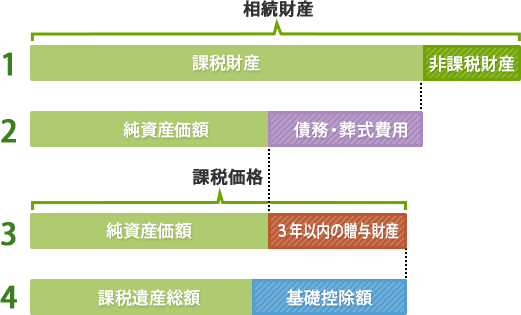

-

- 1. 相続財産-非課税財産=課税財産非課税財産とは:仏壇・仏具・墓地など、国・地方公共団体への寄付、生命保険金や退職手当金のうち一定額

- 2. 課税財産-(債務+葬式費用)=純資産価額

- 3. 純資産価額+相続開始前3年以内の贈与財産=課税価格

- 4. 課税価格-基礎控除額=課税遺産総額

- 5. 課税遺産総額×各相続人の法定相続分×税率-控除額=各相続人の相続税額

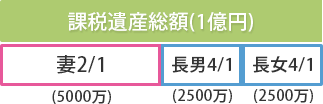

《 具体例 》

基礎控除3000万+600万円×法定相続人の数

《 相続税の計算方法 》

《 各相続人の相続税額 》

妻の税額5,000万円×税率20%-控除額200万円=800万円

長男の税額2,500万円×税率15%-控除額50万円=325万円

長女の税額2,500万円×税率15%-控除額50万円=325万円

相続税の総額 800万円 + 325万円 + 325万円=1450万

(2)相続税の速算表

平成27年1月1日以降に相続があった場合の税額表は以下の通りです。

| 法定相続分に応ずる 取得金額 |

税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

相続税の計算をシミュレーションしたい場合は、以下のツールをご利用ください。

相続税申告の税理士費用について

相続税申告を税理士に依頼する際の費用は、相続財産の規模や申告の複雑さによって大きく異なります。一般的に、相続税申告の税理士費用は、相続財産の総額に応じたパーセンテージや、実際にかかった作業時間に基づく時間単価で計算されることが多いです。

相続財産が多岐にわたる場合や、特殊な計算が必要な場合など、申告が複雑になるほど、税理士費用は高額になる傾向があります。また、相続税申告にあたっては、財産評価額の算出や適用可能な控除の計算など、専門的な知識が必要となるため、税理士の専門性を考慮して費用を判断することが重要です。

相続税申告の税理士費用には、事前に見積もりを取得することが推奨されます。見積もりを複数の税理士事務所から取得することで、サービス内容と費用のバランスを比較し、自身の状況に最適な税理士を選択することが可能です。相続税申告は一生に一度の重要な手続きであるため、費用だけでなく、税理士との相性や信頼関係も考慮して選ぶことが大切です。

相続税申告の税理士費用について詳しく知りたい方は、以下の記事もご覧ください。

相続税申告の控除の種類

相続税に設けられている控除は以下の通りです。

- (1) 贈与税額控除

- (2) 配偶者控除(配偶者の税額軽減)

- (3) 未成年者控除

- (4) 障害者控除

- (5) 相次相続控除

- (6) 外国税額控除

(1) 贈与税額控除

相続開始前3年以内の贈与財産は、相続税の課税対象となります。

しかし、贈与を受けた際に贈与税が課税されている場合は、税金が二重にかからないようにするため、既に支払った贈与税を相続税から控除します。

(2) 配偶者控除(配偶者の税額軽減)

配偶者が遺産を取得した場合、財産額が法定相続分、または1億6000万円以下であれば、相続税はかかりません。

<注意点>

配偶者が多額の財産を相続すると、次に配偶者が死亡し、相続が発生したとき、残された子供たちの払う相続税が多額になります。

賃貸マンションなど家賃収益により時の経過と共に蓄積が見込まれる財産よりも、預金など生活費として消耗される財産を相続するとよいでしょう。

(3) 未成年者控除

法定相続人に未成年者がいる場合、20歳に達するまでの年数1年につき、10万円が控除されます。

(4) 障害者控除

法定相続人に次の障害者がいる場合、控除を受けられます。

一般障害者の場合

85才に達するまでの年数1年につき10万円控除

特別障害者の場合※

85才に達するまでの年数1年につき20万円控除

※特別障害者には、精神障害者保健福祉手帳において障害等級が1級、身体障害者手帳において障害等級が1級または2級と記載されている等、精神または身体に重度の障害を持つ人があてはまります。

(5) 相次相続控除

10年以内に相次いで相続があった場合、2回目以降の相続では税金の一部が免除されます。

(6) 外国税額控除

国外財産について外国の相続税を支払った場合、その金額を日本の相続税から一定額を控除できます。

相続税申告は税務調査のターゲットになりやすい

相続税の税務調査件数等は国税庁より公表されています。相続税は他の税金と比べても税務調査されやすく、5件中1件が税務調査され、9割近い確率で追徴課税が発生していることが統計情報から分かります。自分で申告する場合はリスクがあることを理解して進めましょう。

税務調査のターゲットになりやすい3つのパターンを紹介します。

1. 申告書に不備がある

申告書の内容にもれがあったり、おかしな部分があると税務調査が入る可能性があります。

税務署は、申告書を機械でスキャンして簡単な計算間違いなどをチェックします。そこで申告書に不備があると調査対象としてチェックされてしまいます。

相続税申告の期間は相続の開始を知った日から10ヶ月以内と短いため、ぎりぎりになって申告の手続きを始めると計算ミスをしてしまうかもしれません。あらかじめ余裕を持ったスケジュールを立てておくと良いでしょう。

2. 自分で申告書を作成した

税理士をつけずに自分だけで相続税の申告をした人も税務調査の注意が必要です。税理士のついていない素人が作った申告書のために、どこかにミスがあるかもしれないと税務調査員に思われてしまう可能性があります。税理士をたよって申告したかどうかは申告書の税理士名記入欄でわかります。

相続税の申告の必要はあるものの、納税額がそれほど高くないといって自分で済ませようと思っている人こそ注意したい点です。

3. 相続税がかかるのに申告をしていない

相続税を払ったけれども納税すべき金額よりも少ない人に対して相続税の税務調査が入ります。しかし、相続税の申告の必要があるにもかかわらず申告をしていない人も税務調査の対象になります。

税務署は、所得税の申告書などから賃貸物件や不動産を持っていることを把握しています。それらがあるにもかかわらず、相続税の申告をしていない場合は税務調査の対象としてチェックされます。

賃貸物件や不動産を持っているような相続税の申告が必要だと思われる相続人に対しては、税務署から相続税申告の案内が届きます。そのため、申告を忘れていたり、申告の必要があることに気付かないケースはまれでしょう。

【R6.4.1施行】相続登記が義務化されました

相続税申告と直接の関係はありませんが、相続手続きをする皆様に知って頂きたいのが「相続登記の義務化」です。

相続登記とは不動産の所有者が亡くなった後、相続人が新たな所有者として登記名義を変更することを指します。これまで相続登記は任意でしたが、令和6年4月1日から義務化されることとなりました。

義務化に伴い、土地の相続を知った日から3年以内に相続登記をする必要があります。この期間を過ぎても相続登記をしない場合、最大10万円の過料が課される可能性があります。

注意していただきたいのは、R6.4.1以前に相続した土地についても遡及して義務化の対象となるということです。

ペナルティ回避の為にも相続した財産の中に相続登記していない不動産がないか今一度確認しましょう。

相続登記の義務化について詳しく知りたい方は下記記事もご覧ください。

相続税申告は8割の方が税理士に依頼している

相続税申告書の作成は専門的な判断や評価が必要になるため、「払い過ぎ」や「追徴課税」といったペナルティを受けないように8割を超える人が税理士に相続税申告の依頼をしています。※令和2年度の財務省データより

(1)相続人の8割が税理士に依頼している理由

相続税の申告はひとりでもできます。ただし、必要な情報、必要な書類を揃え、時間と手間をかけて自分で手続きを進めなければなりません。その場合税務調査が入る可能性も高くなります。

また、税理士に依頼したとしても「相続税専門」の税理士でない場合は申告手続きは完了しても、難しい判断を避けて、高めの相続税額で申告を行うことがほとんどです。

税理士選びに失敗すると、相続税を納め過ぎる可能性が高くなります。

一生に一度あるかないかの相続税申告。相続税の専門知識があり、相続税分野の経験が豊富な「相続税専門」の税理士に依頼して最大限の節税をすることをおすすめします。

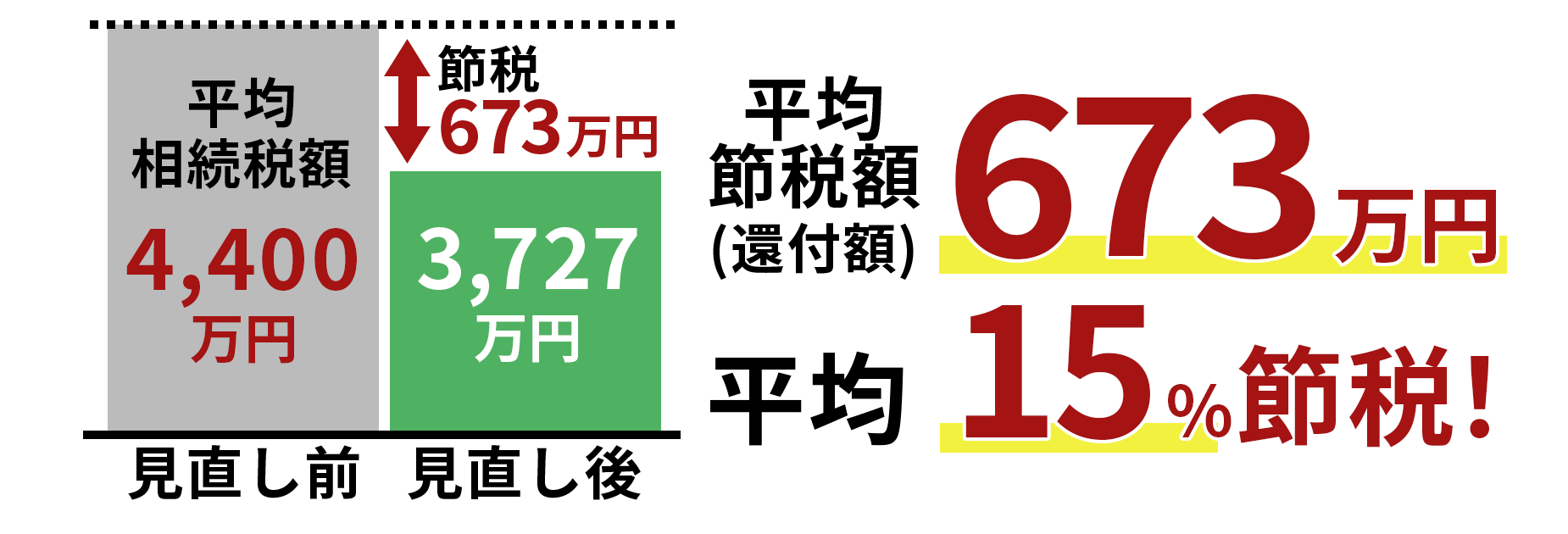

相続税の申告は約8割の方が税理士に相談していますが、税理士に相談しても相続税を払い過ぎているケースが約7割もあります。税理士選びに失敗して相続税を払い過ぎないようにしましょう。

(2)税理士によって算出する相続税額は何倍も違います

相続税申告を税理士に依頼をすれば申告手続きは終えることができます。

しかし、土地や不動産など現金以外の遺産がある場合、多くの税理士は、税務調査のリスクを回避するため難しい判断を避けて高めの相続税額で申告を行います。

実際に当税理士法人に相続税申告のセカンドオピニオンのご相談をいただいたお客様のうち、約7割の方が相続税を払い過ぎていました。

(3)税理士によって相続税額に何倍もの差が出る理由

同じ相続財産の評価をしても、税理士によって評価額に大きな差が出て相続税を多く払い過ぎてしまうことがあります。その理由を解説します。

①土地の評価が相続税節税になる

相続税の土地評価は、不動産に関する知識や経験が必要とされる、難しいものです。

しかし、ふだん所得税や法人税を扱っている税理士は、税法には詳しくても、不動産に関する十分な知識や経験がありません。そのため、同じ土地の評価をしても、税理士によって評価額に大きな差が出てしまうことがあります。

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、土地を含む相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

![]() 税理士による相続税額の違い

税理士による相続税額の違い

当税理士法人は、相続税に関する業務の中でも、特に土地評価を得意としています。相続税専門の事務所としての知識と経験から、1つ1つの土地に適した評価を行います。こうした適正な土地評価が、大きな相続税の節税につながるのです。これまで、既に行われている相続税申告を土地の評価を中心に見直し、相続税の払い過ぎを発見することで、2,882件以上の相続税還付に成功してきました。(2025年2月末時点累計)

相続税の土地評価額を減額した事例はこちら↓

相続税申告をするなら岡野相続税理士法人がおすすめ

岡野相続税理士法人は、相続に関する総合的なアドバイスから、具体的な申告書の作成、税務署への提出サポートまで、相続に伴う様々なニーズに対応しています。その中でも、特に不動産相続に関する専門性が高く評価されています。

相続税は払い過ぎの多い税金とも言われています。特に不動産の相続をする場合は、土地の適正な評価が非常に重要です。

その点、岡野相続税理士法人は不動産相続において優れた実績を持っています。

他の税理士事務所からの依頼も含め、年間7,399箇所の土地評価を実施し、累計194億円(2,882件)もの相続税還付を成功させてきました。(2025年2月末時点累計)

この実績は、不動産相続における土地評価の分野で岡野相続税理士法人が持つ専門的な知識と経験の深さを示しています。

岡野相続税理士法人は不動産相続に限らず、相続税申告全般にわたりサポートすることができます。特に不動産を含む複雑な相続が予定されている場合、その専門性を活かした適正な土地評価により、相続税の過払いを防ぎ、相続人の負担を軽減することが可能になります。相続税申告を控えている方は、岡野相続税理士法人の総合的なサポートを検討する価値があります。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ