【相続税はいくらからかかる?】かからない場合や計算方法について解説

相続税はいくらからかかるの?

課税価額の合計額が3,000万円を超えると相続税がかかる可能性があります。

逆に、

課税価額の合計額が3,000万円以下であれば、相続税がかかることはありません。

課税遺産総額とは、相続した「預貯金や現金」「土地や家屋(不動産)の評価額」「株式の評価額」「相続時精算課税の適用を受ける贈与財産額」「相続開始前7年以内の暦年課税に係る贈与財産額」(令和6年1月1日以後に贈与があり、令和13年1月1日以後に相続が開始する場合は7年以内。令和8年12月31日までに相続開始した場合は3年以内で、そこから令和12年12月31日までは令和6年1月1日から死亡の日までの間が加算対象となる)」「死亡保険金・死亡退職金」や個人年金保険などに関する権利などの相続または遺贈により取得した財産の価額やみなし相続等により取得財産の価額を合計し、「債務」「葬式費用」「非課税財産」「死亡保険金・死亡退職金の非課税限度額」を差し引いた額のことを指します。

相続税がかかるかかからないかの線引きの額は、法定相続人の人数によって変動があります。

そこで今回は、相続税がかかる場合と相続税がかからない場合、相続した遺産に対して相続税はどのくらいかかるのかを分かりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税はいくらから発生するもの?

相続税は遺産総額が基礎控除額を超えた場合に発生します。

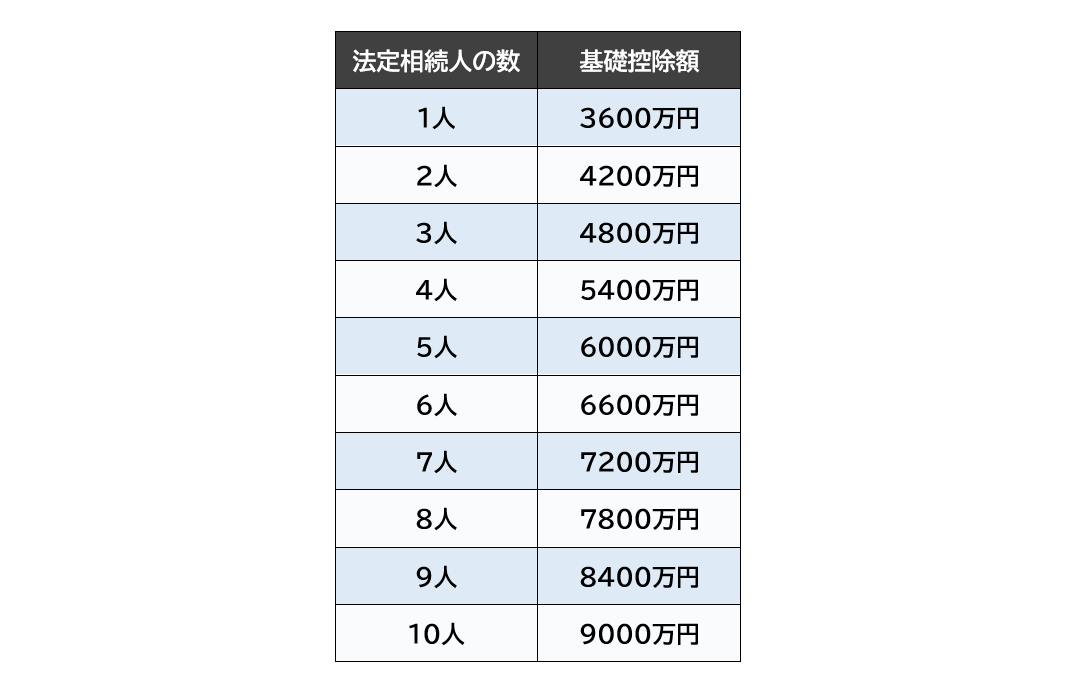

基礎控除額は、【3,000万円+600万円×法定相続人の人数】という計算で求めます。

【3,000万円+600万円×2人=4,200万円】という計算式で、基礎控除額は4,200万円になります。

したがって、この場合、遺産の総額が4,200万円を超えると相続税が発生することになるのです。

基礎控除額の最低金額

基礎控除額とは簡単にいうと「ここまでは相続税がかからないという金額」のことです。

基礎控除額は3,000万円という定額+法定相続人ひとりあたり600万円が控除されます。したがって、基礎控除の金額は法定相続人の数が多いほど大きくなり、発生する相続税が少なくなるしくみです。

基礎控除額のポイントになる法定相続人とはどんな人のこと?

これまでの解説により、基礎控除額は法定相続人の人数によって決まることが分かりました。

では法定相続人とはどのような人のことをいうのでしょうか。

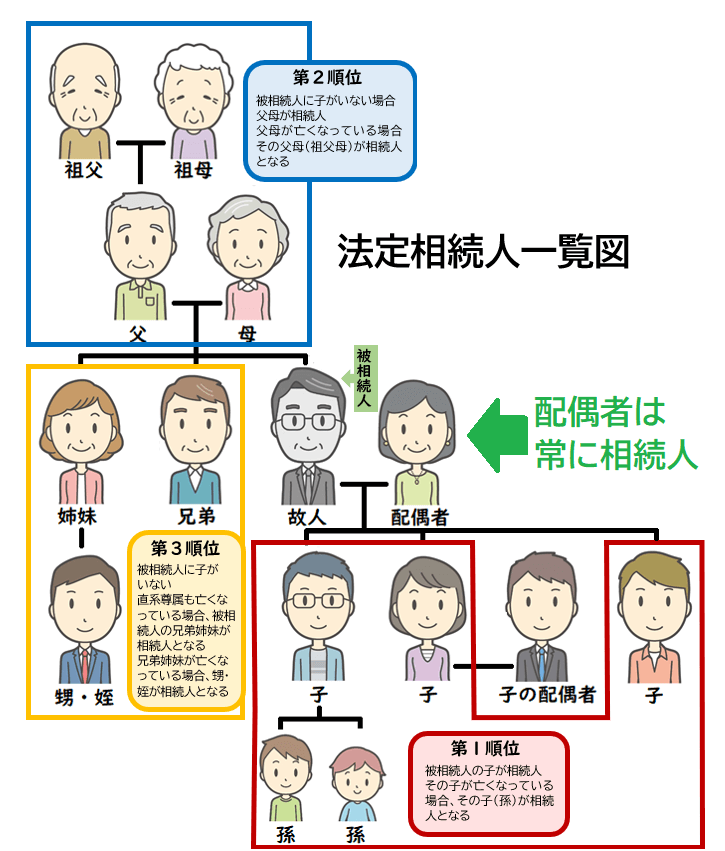

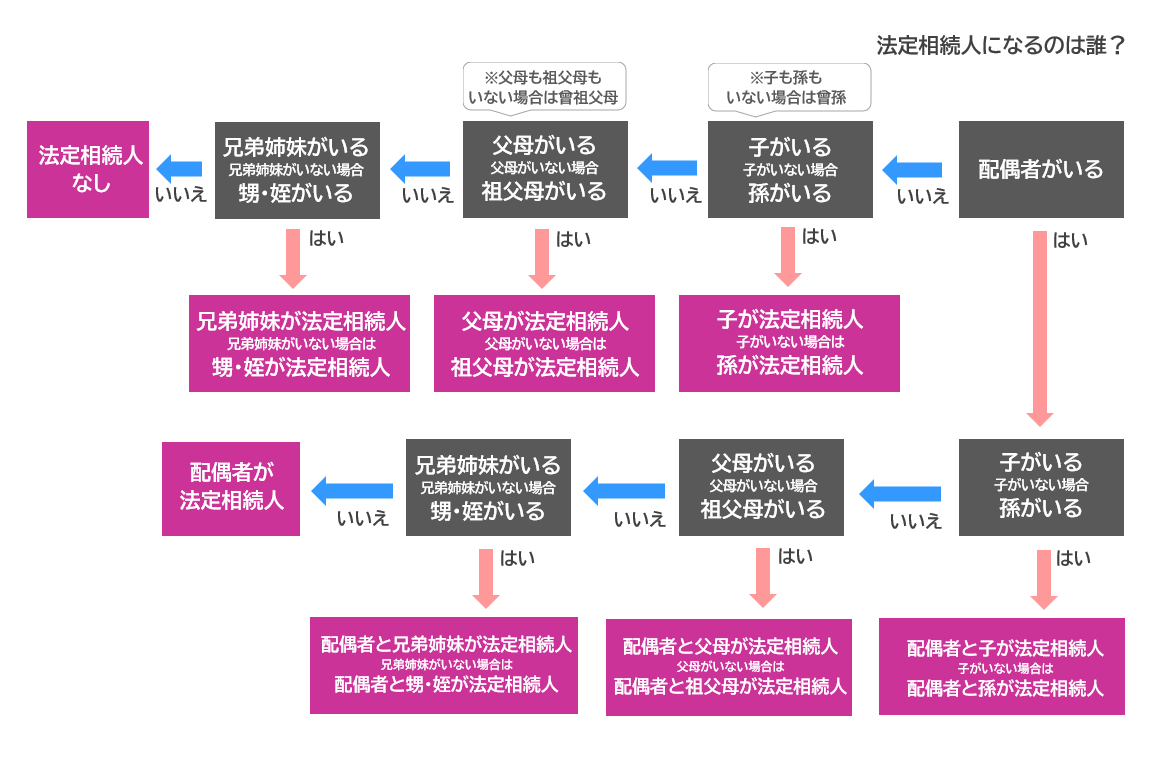

法定相続人は民法で定められている相続人のことをいいます。

法定相続人は相続権をもつ順位が決められており、順位が上の相続人がいれば下の位の人は法定相続人になれません。

相続放棄をした法定相続人はどういう扱いになる?

法定相続人には相続を放棄する権利があります。

相続放棄をすると相続する権利は一切なくなり、当然遺産分割協議に参加できません。

ただし、基礎控除額の計算の際には相続放棄する前の法定相続人の人数を基に計算することになります。

相続放棄をしたのだから基礎控除額の法定相続人の人数には含まれないと思われがちですが、基礎控除の計算における法定相続人の人数とは、相続放棄をした法定相続人も含まれるので間違いのないようにしましょう。

基礎控除額を超えていても相続税がかからないケース

遺産の総額が基礎控除額を超えていても、配偶者控除(配偶者の税額軽減)や小規模宅地等の特例などを利用すると相続税額が0円になるケースもあります。

なお、上記2つの特例を利用して相続税がかからなかった場合、相続税の納付はありませんが、相続税の申告を行うことが適用条件とされているため、相続開始から10カ月以内に申告をする必要があります。

このように、特例によっては利用したことにより相続税が0円になったとしても、特例適用前の評価額が基礎控除額を超えていた場合は相続税の申告が必要とされることもあるので注意が必要です。

相続税申告の義務について

相続税は遺産の総額が基礎控除額を超えた場合に発生し、超えた場合、相続税を税務署に申告する義務があります。また相続税の申告には期限が設けられており、相続開始から10カ月以内に申告書を提出しなければなりません。

先に述べたように、特例によっては利用したことにより相続税額が0円になった場合でも、申告書の提出が必要とされているものもあります。利用する特例の適用条件に注意し、相続税の申告は期限内に完了できるようにしましょう。

相続税を軽減させる方法は?

相続税は遺産の総額が基礎控除額を超えた場合に発生しますが、残された遺族にとっては今後の生計を考慮すると、そのままの相続税額を納付することは大きな負担になります。

そこで国では相続人の生計資金を守るために様々な特例を設けています。中でも「配偶者控除(配偶者の税額軽減)」や「小規模宅地等の特例」は相続税の控除額が大きいため、積極的に活用したい特例です。

相続税の配偶者控除「配偶者の税額軽減」

この特例は名前のとおり、配偶者にかかった相続税の額を軽減させるものであるため、適用条件として被相続人の配偶者であることが条件です。

なお、相続における配偶者とは法律上婚姻関係にある配偶者のことであり、内縁の妻や離婚した元妻は配偶者にはなれません。

【配偶者の税額軽減の適用条件】

- 被相続人の配偶者であること

- 相続税の申告をすること

- 遺産分割が確定していること

【配偶者の税額軽減の控除額(非課税)の範囲】

- 課税価格の合計額×配偶者の法定相続分

- 1億6,000万円

上記のいずれか多い額が控除(非課税)の範囲となります。

【配偶者の税額軽減の控除額の計算方法】

配偶者控除「配偶者の税額軽減」を利用したら申告が必要!

「配偶者の税額軽減」の適用条件は、相続税を税務署に申告することです。したがって、この特例を利用したことにより相続税がかからなかったとしても相続税の申告は必要です。

故意な財産隠しは適用外!

取得した財産の一部を故意的に相続財産に含めずに申告した場合、脱税行為とみなされこの特例を適用することができなくなります。何かのときのために、ある程度のお金を家の中に置いておくなどタンス預金として保管することは悪いことではありませんが、そのお金も含めて申告することが重要です。申告の漏れがないようにしましょう。

土地の相続税を軽減させる「小規模宅地等の特例」

小規模宅地等の特例は土地の評価額を下げることによって相続税額を大幅に軽減することができる特例です。

この特例の対象となる宅地は「居住用宅地」と「事業用宅地」です。適用条件が満たされていれば居住用宅地は80%の減額ができます。

【小規模宅地等の特例の控除額(非課税額)の範囲】

| 宅地の種類 | 面積 | 減額できる割合 |

|---|---|---|

| 特定事業用宅地 | 400㎡ | 80% |

| 特定居住用宅地 | 330㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

| 特定同族会社事業用宅地 | 400㎡ | 80% |

【小規模宅地等の特例の適用条件】

この特例は「対象の宅地を誰が相続するか」が適用条件のポイントになります。

特定居住用宅地の適用条件

被相続人の居住用にされていた宅地(亡くなった人が住んでいた土地等) には、以下のような適用条件があります。

| 相続する人 | 条件 |

|---|---|

| 配偶者 | 無条件で減額が適用される。 |

| 同居の親族 | 相続税の申告期限までその宅地を所有し、居住を継続すること。 |

| 持ち家のない親族(家なき子)※ | 相続税の申告期限までその宅地を所有すること。 |

※相続前3年以内に、本人または本人の配偶者、3親等内の親族または特別な関係のある法人が所有する家に居住したことがない。かつ、本人が居住していた家を過去に所有したことがない。被相続人に配偶者および同居する法定相続人がいない。

被相続人と生計を一にしていた被相続人の親族の居住用にされていた宅地(生計一親族が住んでいた土地等) には、以下のような適用条件があります。

| 相続する人 | 条件 |

|---|---|

| 配偶者 | 「取得者ごとの要件」はなし。 |

| 生計一親族 | 相続開始前から相続税の申告期限まで引き続きその家屋に居住し、かつ、その宅地等を相続税の申告期限まで所有していること。 |

他条件や、他宅地の条件の詳細は、国税庁「No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」をご参照ください。

小規模宅地等の特例を利用したら申告が必要!

この特例も配偶者控除「配偶者の税額軽減」同様、特例を利用したことで相続税がかからなかったとしても相続税の申告をすることが適用条件とされているので、相続税申告の期限内(相続開始から10カ月以内)に提出しましょう。

土地の評価はとても複雑

相続財産の中で多いとされている土地は、預貯金などの財産とは違って価値がわかりにくい財産です。

相続税を算出するには相続財産の評価額を出さなければなりませんが、土地は評価の仕方次第で大きく評価が異なる可能性があります。

税理士によっては土地の評価に慣れていない税理士もいるため、土地の評価額がいくらになるのか正確に知りたい場合や、少しでも土地の評価額を抑えたいとお考えであれば、土地の評価に慣れている相続税専門の税理士に相談することをおすすめしています。

相続税はどうやって計算する?

相続税額はいくつかの過程を経て算出されます。

今回、ここでは相続税の計算過程を4つのステップに分けてご紹介します。

- 各相続人の課税価格を出す

- 課税遺産の総額を出す

- 相続税の総額を出す

- 各相続人の納税額を出す

それぞれのステップについては順を追って解説していきますので、ご自身の情報を当てはめてぜひ一緒に計算してみてください。

相続税の計算をする前に知っておきたい3つのこと

① 相続の対象となる財産を調査しましょう

相続財産にはプラスの財産とマイナスの財産があります。また、相続の対象とならない財産もあります。相続財産を調査する際にはわかりやすく目録化するといいでしょう。

※死亡退職金・生命保険はみなし財産として扱われる

※遺族年金は加入している年金の種類や遺族の条件によって異なるが、一定の条件を満たした遺族年金は受取人固有の財産となる。

| プラスの財産 | 不動産(借地権等も含む)・現金・預貯金・有価証券・死亡退職金・生命保険金・売掛金・貸付金など |

|---|---|

| マイナスの財産 | 住宅ローンや事業の運転資金、未払い金など |

| 相続税の対象にならないもの | 通夜葬儀で喪主に贈られる香典・遺族年金※・墓地・祭具(仏壇や位牌、神棚など)・死亡退職金や生命保険金の非課税枠 |

② 税務上の財産評価額を出しましょう

財産評価の方法は財産の種類によって異なり、相続税法では原則として被相続人が亡くなった日の「時価」で評価します。相続の対象とされる財産はさまざまであり、預貯金のように評価額が分かりやすい財産もあれば、土地など分かりにくい財産もあります。

そのため、国税庁では「財産評価基本通達」で財産の種類別にそれぞれの財産の特性に応じて評価基準を定めています。

相続税や贈与税の申告をする際にはこの財産評価基本通達に基づいて財産の評価を行います。

主な相続財産別評価方法

| 財産の種類 | 評価方法 |

|---|---|

| 宅地 | 利用単位となっている一区画の宅地ごとに行う 〇路線価が付されている宅地 路線価に面積をかけて評価する(路線価方式) 〇路線価が付されていない宅地 固定資産税評価額に倍率をかけて評価する(倍率方式) |

| 預貯金 | 〇普通預金 相続開始日時の預貯金残高がそのまま評価額になる 〇定期預金 相続開始日の残高とその日までの経過利子の合計額が評価額になる ※経過利子とは、預貯金を解約した際に支払われる利息のこと |

| 株式 | a 相続開始日(被相続人の死亡日)の最終価格 b 相続開始の月の毎日の最終価格の月平均額 c 相続開始日の前月の毎日の最終価格の月平均額 d 相続開始日の前々月の毎日の最終価格の月平均額 a~dのうちいずれか最低価格で評価する |

| 公社債 | 〇利付公社債 〇割引公社債 それぞれの銘柄によって評価方法が異なる。 評価詳細:国税庁「利付公社債・割引発行の公社債の評価」参照 |

| 貸付金 | 元本と相続開始日までの経過利子を加えた額が評価額になる |

| 死亡退職金 | (みなし財産) 支給額が評価額になる ※非課税限度額あり(500万円×法定相続人の数) |

| 生命保険金 | (みなし財産) 支払われた額が評価額になる ※非課税限度額あり(500万円×法定相続人の数) |

| 家屋 | 家屋ごとの固定資産税評価額に一定の倍数(1.0)をかけて評価する(建築中の家屋は費用原価額に70%をかけて評価する) |

③ 法定相続人の数を確認しましょう

先に解説したとおり、相続税は遺産の総額が基礎控除額を超えた場合に発生します。

基礎控除額は【3,000万円+600万円×法定相続人の数】という計算式で算出するため、法定相続人の数が分からないと算出できません。

また、相続税にはさまざまな特例や制度によって非課税枠が設けられています。非課税額を算出する際にも法定相続人の数を利用することがあるため、法定相続人の数はあらかじめ確認しておかなければなりません。

相続税を計算してみよう

【相続税の計算ステップ1】 各相続人の課税価格を出す

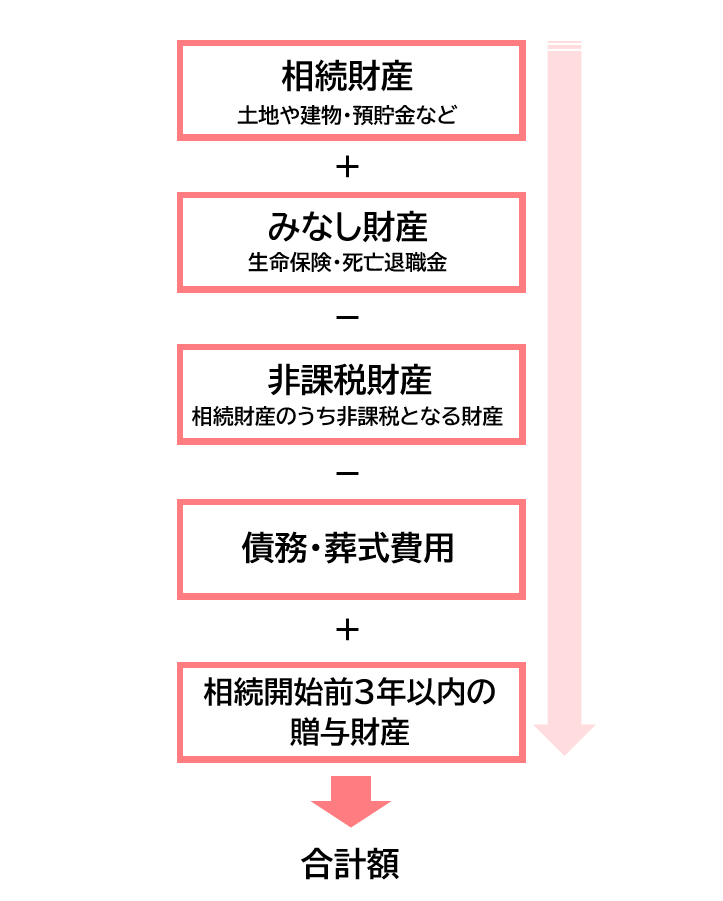

ステップ1では各相続人の課税価格を出します。

計算の際には、相続や遺贈だけではなく、みなし財産や相続開始前7年以内の贈与財産も含めて計算します。生前贈与加算の期間は段階的に延長され、完全移行は令和13年1月1日以降となります。

① 相続財産とみなし財産を足す。

相続時精算課税を利用して受け取った財産がある場合はこの段階でその価格も加えておきましょう。

② ①で計算した価格から非課税財産と債務・葬式にかかった費用を引きます。

このとき、債務分を引くことができるのは、債務を相続(引き継ぐ)することになった相続人に限られます。

債務は、被相続人の借金の他、税金の未払い分、医療費(亡くなる前の入院費など)の未払い分などがあげられます。

財産の合計額を算出する手順は以下のとおりです。

【相続税の計算ステップ2】 課税遺産の総額を出す

ステップ2では、ステップ1で出した各相続人の課税価格の合計額を出し、そこから基礎控除額を差し引いて課税遺産総額を求めます。

基礎控除額は【3,000万円+600万円×法定相続人の数】で求めることができます。

このとき、法定相続人の中に相続放棄をした相続人がいた場合は、その相続人も法定相続人の数に含めて計算をします。

また、養子においては実子がいる場合は1人まで、実子がいない場合は2人まで法定相続人になれます。

【相続税の計算ステップ3】 課税遺産総額から相続税の総額を出す

① 課税される遺産の総額を、法定相続人が法定相続分で相続したものとみなして、法定相続分に応ずる取得金額を出します。

【課税遺産の総額×法定相続分=各相続人の法定相続分に応ずる取得金額】

② ①に応じた税率をかけて各法定相続人の仮の相続税額を出します。

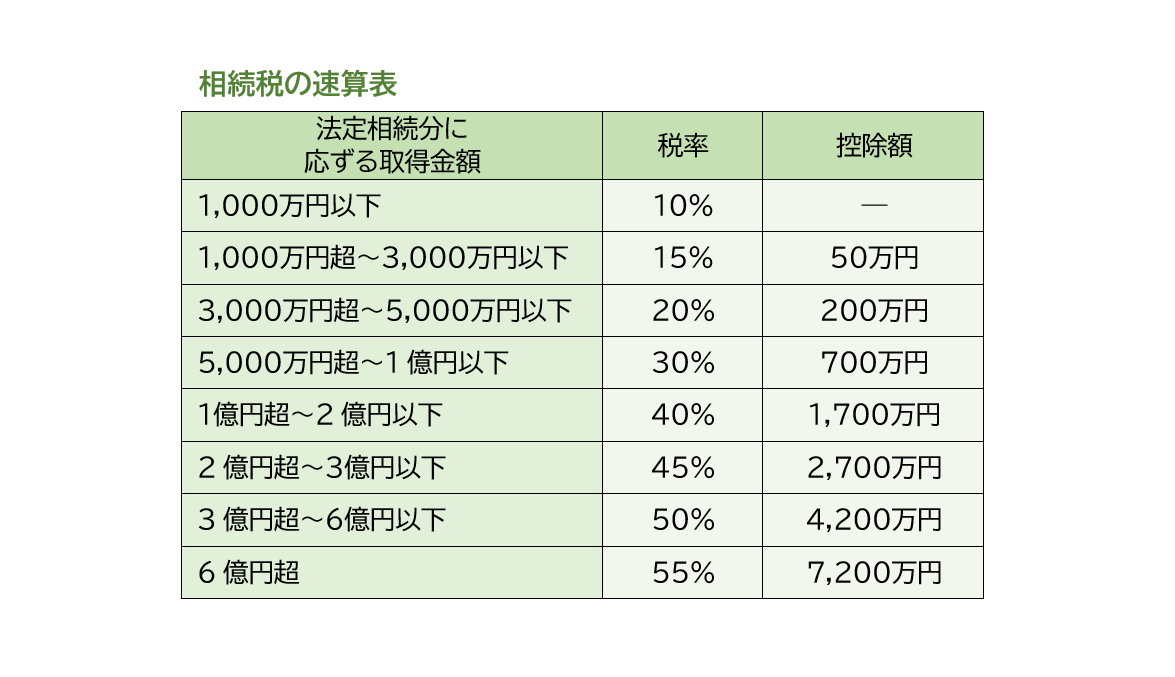

※税率と控除額は、以下相続税の速算表参照。

③ ②で出した各法定相続人の税額を合計して相続税の総額を出します。

【相続税の計算ステップ4】 各相続人の納税額を出す

ステップ4では、相続税の総額を按分して各相続人の相続税額を計算します。

このとき、条件が満たされている場合は税額の加算や控除を行いましょう。

① 相続税の総額を実際にもらった遺産の額に合わせて分配します。

計算方法は、各相続人の課税価格に応じた按分割合を相続税の総額にかけて行います。

② 必要に応じて税額の加算や控除を行う。

各相続人の相続税額がわかったところで、必要に応じて税額の加算や控除を適用させます。

| 税額の加算 | 「相続税の2割加算」 | 対象者 被相続人の配偶者、1親等の血族(父母・子・代襲相続人になっている孫)以外の者には算出した相続税額の2割に相当する金額が加算される。 ※孫に関しての補足 遺贈によって財産を取得した場合と孫養子の場合は2割加算の対象。 代襲相続人として相続した孫は2割加算の対象外。 |

|---|---|---|

| 税額の控除 | ||

| 暦年課税分の 贈与税額控除 |

相続開始前3年以内の贈与は相続財産の対象であるが、そのときの贈与税額が控除される。 | |

| 配偶者の税額控除 | ① 1億6,000万円 ② 配偶者の法定相続分 いずれか大きい金額まで相続税がかからない。 ※相続税申告期限までに遺産分割していないとこの特例は使えません。 |

|

| 未成年者の税額控除 | 法定相続人が18歳未満の場合(令和4年3月31日以前の相続または遺贈については20歳未満) 、その年齢に応じて控除を受けることができる。 |

|

| 障害者の税額控除 | 法定相続人が85歳未満の障害者の場合、その年齢に応じて控除を受けることができる。 | |

| 相次相続控除 | 今回の相続開始前から10年以内に被相続人が相続・遺贈や相続時精算課税に係る贈与により財産を取得して課税されていた場合、その被相続人から相続・遺贈や相続時精算課税に係る贈与により財産を取得した人の相続税額から一定の額を控除できる。 | |

| 外国税額控除 | 外国にある財産を受け取ったとき、外国の法令に基づいて日本の相続税に当たる税金を課税されると、日本と外国の税金を2重に支払うことになります。そういったときは、外国で課税された税額と同じ金額を日本の相続税から差し引くことができます。(ただし控除には限度があり) |

③ 各相続人にかかる相続税額が決まりました。

相続税の申告と納付を完了させましょう。

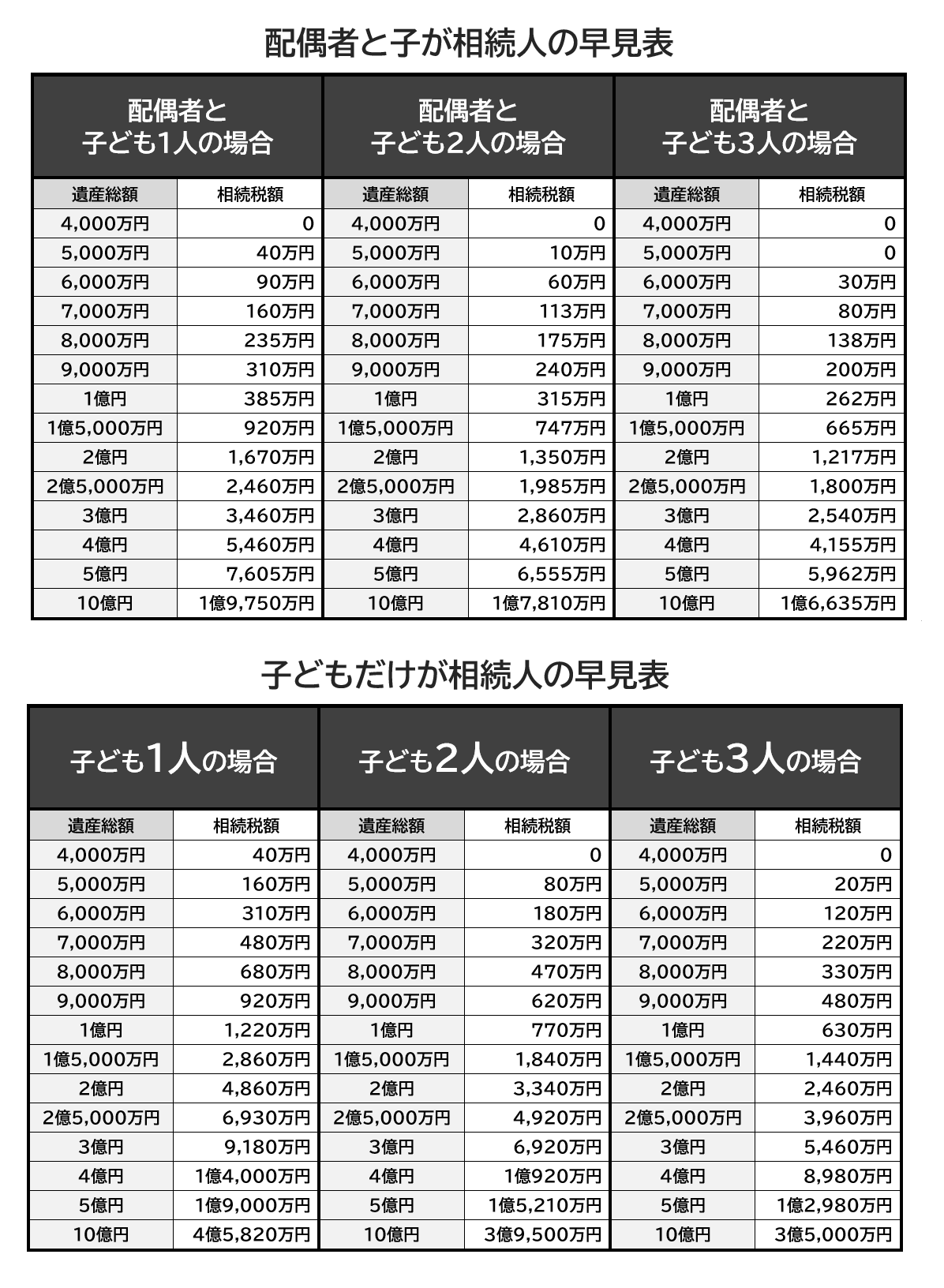

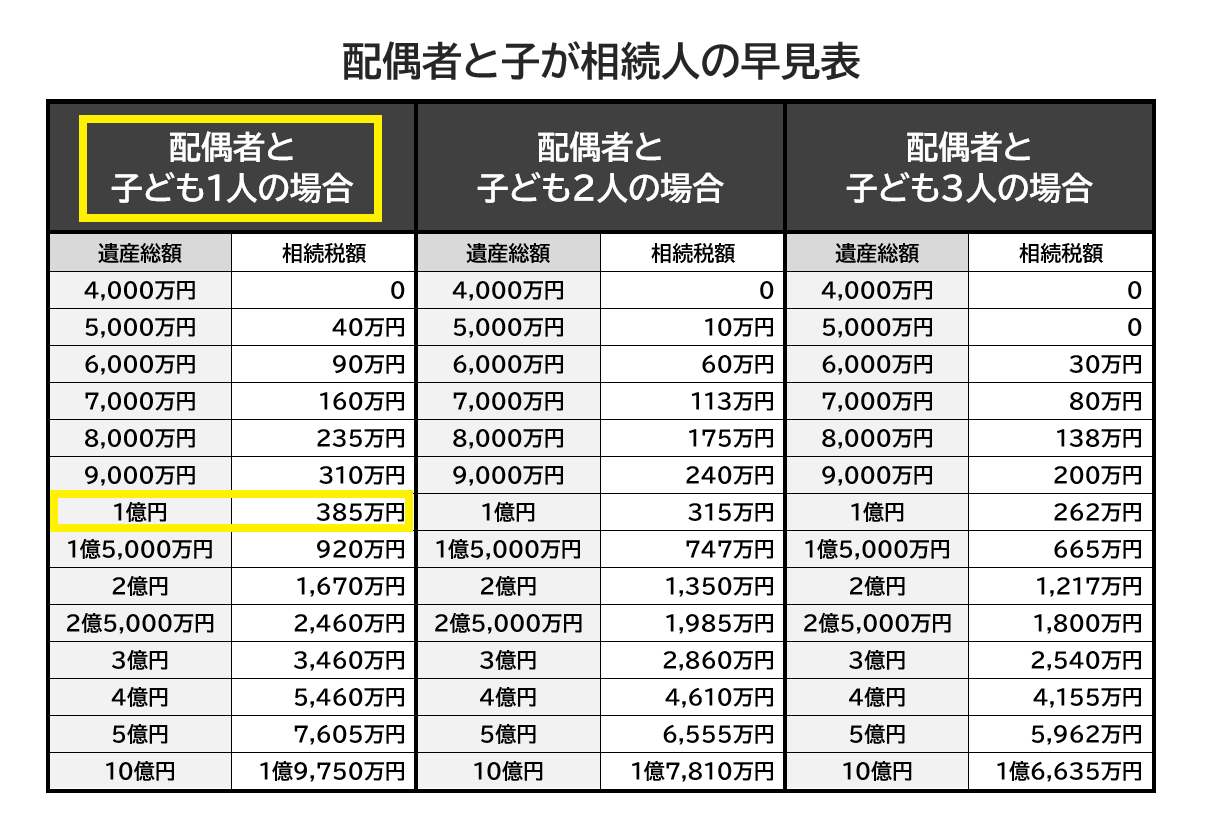

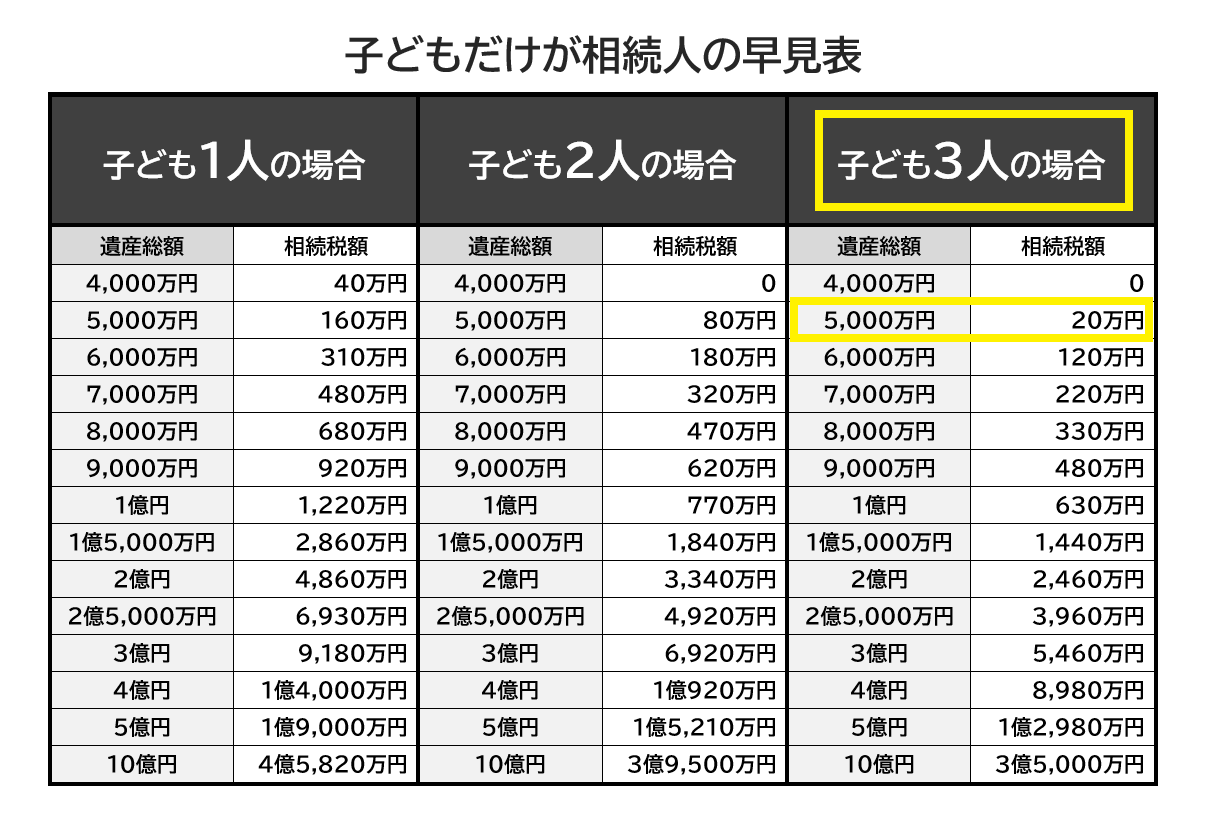

相続税の早見表ってなに?

これまで相続税がかかるのは基礎控除額を超えた場合であること、基礎控除額は法定相続人の数で決まること、誰にどのような特例があるのかなどを解説してきました。

例えば、家族が法定相続人となる場合、配偶者がいれば配偶者控除が利用できるので、税額の負担が軽くなり、さらに子どもの数が多いほど税額の負担が軽くなることが分かりましたが、このような成り立ちをすぐに確認できるようにまとめられたものが相続税の早見表です。

早見表を利用することで、自分がどこに当てはまるかすぐにわかり、相続税のシミュレーションがしやすくなります。

今回作成した早見表は、相続税額は法定相続分で相続し、配偶者の税額軽減を適用したと仮定したものです。

また、この早見表はおおまかな相続税額(総額) を示したものであり、実際の相続税額とは異なる場合があります。

自分に当てはまる家族構成や相続財産から、だいたいの相続税負担額を確認する際に利用するといいでしょう。

早見表の見方

相続人が配偶者と子ども1人で遺産総額が1億円だった場合はどのくらいの相続税がかかるのでしょうか。

早見表を見ると、配偶者と子ども1人が1億円の財産を相続した場合は、385万円の相続税額が発生します。

次に、相続人が子ども3人で遺産総額が5,000万円だった場合はどのくらいの相続税がかかるのでしょうか。

早見表を見ると、子ども3人が5,000万円の財産を相続した場合は、20万円の相続税額が発生します。

このように「遺産総額」と「誰が法定相続人か」が分かっていれば早見表でおおまかな相続税額を知ることができます。

正確な相続税額を知りたいときは

今回、「相続税はいくらからかかるの?」という疑問にスポットを当てて、相続税の控除や課税対象の財産、相続税の算出の仕方やおおまかな相続税額が分かる早見表をご紹介してきました。

相続税額はさまざまな過程を経て算出されていくものですが、相続税の算出の際に一番重要とされる過程は「相続財産の評価」です。

この評価によって、相続税額が左右されるためこの過程は慎重に進めなければなりません。

また、自分に適した特例が複数ある場合、特例の併用はできるのか、どのような順番で利用すればいいのかなど不安を感じる方も少なくないでしょう。

正確な相続税を知りたい、相続税の申告を間違いのないように完了させたいとお考えであれば、相続税専門の税理士に相続することをおすすめします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ