【葬儀費用で相続税を減らす】控除対象や申告方法を解説

葬儀費用(葬式費用)を相続財産から差し引くことで、相続税を抑えることが可能です

しかし、一口に葬儀費用といっても、葬儀費用ではないとみなされるものもあります。

そこで今回は、相続税における葬儀費用の控除範囲(差し引くことができる範囲)や申告書の書き方、申告の際の注意点などをわかりやすく解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

葬儀費用で相続税を減らせる理由

葬儀費用は被相続人の債務※ではありませんが、亡くなった人に対して必要となる費用です。そのため、葬儀費用は債務控除の対象とされ、相続財産から差し引くことができます。

相続人はプラスの財産だけではなく、マイナスの財産も相続することになっています。

そこで、借金や未払金等を差し引くことが認められています。これを債務控除といいます。

※債務…特定の人に対し、金銭や物を渡すべき法律上の義務

葬儀費用とは?

一口に葬儀費用といっても、地域の風習や信仰している宗教などによってさまざまです。

そこで、相続税法基本通達では葬儀費用(葬式費用)となるもの、ならないものを次のように分けています。

葬儀費用となるもの

相続財産から差し引ける、葬儀費用(葬式費用)は以下の通りです。

- 葬儀や葬送に際し、またはこれらの前において火葬や埋葬、納骨をするためにかかった費用(仮葬式と本葬式を行ったときはその両方にかかった費用)

- 遺体や遺骨の回送にかかった費用

- 葬式の前後に生じた費用で通常葬式にかかせない費用(例:お通夜などにかかった費用)

- 葬式にあたりお寺などに対して読経料などのお礼をした費用(戒名料も含む)

- 死体の捜索または死体や遺骨の運搬にかかった費用

葬儀費用とならないもの

- 香典返しのためにかかった費用

- 墓石や墓地の買い入れのためにかかった費用や墓地を借りるためにかかった費用

- 初七日や法事などのためにかかった費用

以上のことからわかるように、葬儀費用とされるものは葬儀の前後で一般的(常識的)に必要となる費用というのが条件になります。

しかし、一般的(常識的)というのも抽象的であるため、次の項では葬儀費用とされるもの、されないものを細かくご紹介します。

葬儀費用として相続財産から差し引くことができるもの・できないもの

葬儀費用として、相続財産から差し引けるものは、通夜葬式費用や通夜告別式の食事代(飲食代)等が含まれます。

相続財産として差し引けるかの可否の詳細は以下の通りです。

| 葬儀費用 | 相続財産 控除の可否 |

|---|---|

| 通夜・葬式費用(火葬代を含む) | 〇 |

| 通夜・告別式にかかった食事代(精進落としなど) | 〇 |

| 生花代 | 相続する人が支払った生花代は〇 |

| 白木位牌(葬儀で使うもの) | 〇 |

| 本位牌(仏壇で使うもの) | ✕ |

| 初七日法要 | ✕(通夜葬儀の際、同時に行われる場合は葬儀費用に含めてよい) |

| 香典返し | ✕(下記で解説) |

| 四十九日法要 | ✕ |

| 納骨費用 | 〇 |

| 墓石の彫刻費 | ✕ |

| お寺へのお布施(お車代、手土産代を含む) | 〇 |

| 戒名料 | 〇 |

| 読経料 | 〇 |

| 葬儀に際し、お手伝いを頂いた方への心づけ | 〇(相場の範囲内であること) 相場:2,000円~5,000円位 |

| 会葬御礼費 | 〇 |

| 親族の交通費・宿泊費 | ✕ |

| 親族の喪服支度代 | ✕ |

通夜葬儀の際に参列者からもらう香典は、喪主に贈られたものとされるため、相続財産に含める必要はありません。

反対に、香典返しは、喪主から参列者に送られたものとされるため、相続財産から差し引くことはできません。

また、香典は喪主に贈られたものではありますが、喪主に対し所得税も贈与税も課されることはありません。

相続財産から葬儀費用を差し引くためには葬儀にかかった費用の記録が必要です。

したがって、葬儀でかかった費用の領収書は大切に保管し、領収書が発行されない場合はメモをとるなど、日時や支払先、支払い金額など細かく記録しておくことが重要です。

葬儀費用はどのタイミングで差し引けばいい?

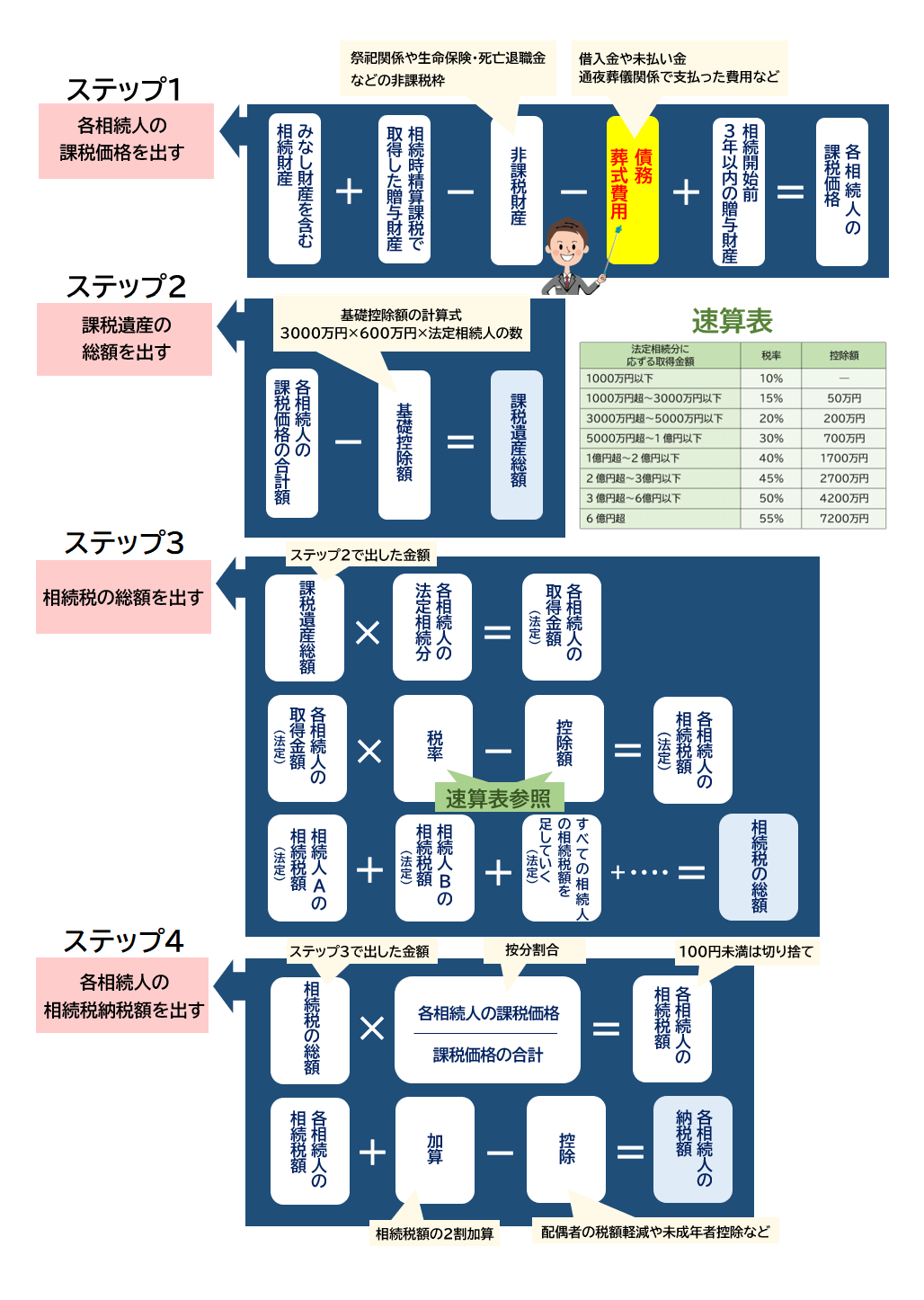

葬儀費用は、相続税を計算する過程のうち最初の段階である「各相続人の課税価格」を算出する際の、【みなし財産を含む相続財産+相続時精算課税で取得した贈与財産-非課税財産-債務・葬儀費用=各相続人の課税価格】というタイミングで差し引きます。

葬儀にかかった費用は分かりやすく目録にまとめるなど、漏れなく計上できるようにしておきましょう。

葬儀費用:相続税申告書の書き方

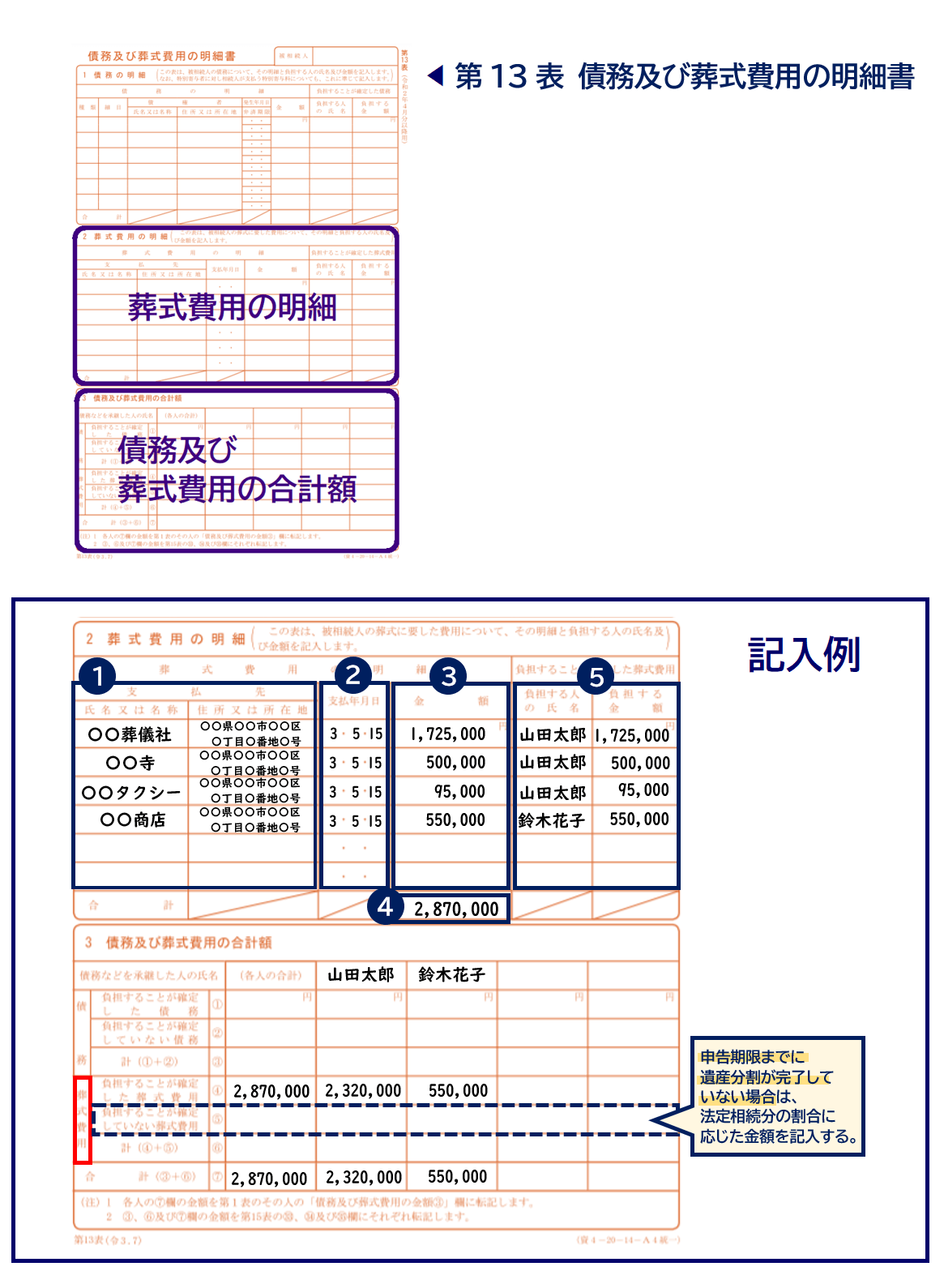

葬儀費用は、相続税申告書の「第13表 債務及び葬式費用の明細書」の【2.葬式費用の明細】と【3.債務及び葬式費用の合計額】に記入して申告します。

葬式費用の明細に記入する内容は、葬式費用の支払い先、支払い年月日、金額、負担する人の氏名と金額、葬式費用の合計額です。

債務及び葬式費用の合計額に記入する内容は、各人の氏名や負担が確定した金額などです。

記入を終えたら、葬式費用の申告書に葬式にかかった費用の領収書やメモを添付して提出しましょう。

葬式費用の明細の記入内容は以下の通りです。(番号は、画像内の番号のことを指しています。)

| 番号 | 記載概要 | 詳細 |

|---|---|---|

| ① | 〇氏名又は名称 〇住所又は所在地 |

〇葬儀費用の支払先の氏名・名称を記入しましょう。 〇葬儀費用の支払先の住所・所在地を記入しましょう。 ※葬儀社やお店の名称は略した名称などではなく、正しい名称を記入します。 |

| ② | 支払年月日 | 葬儀費用を支払った日を記入しましょう。 |

| ③ | 金額 | 葬儀費用の金額を記入しましょう。 ※注意 数字の「0と6」や「1と7」など、見間違いが起こらないよう丁寧に記入しましょう。 |

| ④ | 合計金額 | ③の合計額を記入しましょう。 |

| ⑤ | 負担する人の氏名・金額 | 葬儀費用を支払った人・支払額を記入しましょう。 |

債務及び葬式費用の合計額の留意点は以下の通りです。

| 負担することが確定していない葬式費用 | 相続税申告期限までに遺産分割が完了せず、負担する葬式費用が確定していない場合は、各人の法定相続分の割合に応じた金額を記入します。 |

|---|

遺産の総額はプラスの財産からマイナスの財産(非課税財産・債務・葬儀費用)を差し引いて算出します。

したがってマイナスの財産が多くなるほど遺産の総額が減り、その分相続税の負担が軽くなります。ゆえに、マイナスの財産の見落としがないか確認するのは節税対策として効果がありますが、実際は支払っていない費用を支払ったとして申告をすることは脱税行為になります。

脱税とみなされた場合は、重加算税が課されるなど重いペナルティが発生します。

葬儀費用の申告は、実際に支払った正しい費用を申告しましょう。

財産を相続する前に被相続人の財産から葬儀費用を支払いたい

財産を相続する前に、葬儀で支払うお金が必要な場合は「仮払い制度」を利用することで一定の金額を被相続人の預貯金から引き出すことができます。

金融機関は、被相続人が死亡すると被相続人名義の口座を凍結させます。

当然、凍結されてしまえば、相続手続きが完了するまで預貯金の引き出しはできません。

「どうしても葬儀費用は相続財産から支払いたい」

「預貯金が凍結されてしまって生計をたてるのが困難になってきた」など

このような状況を救済するために、2019年7月より施行されたのが仮払い制度です。

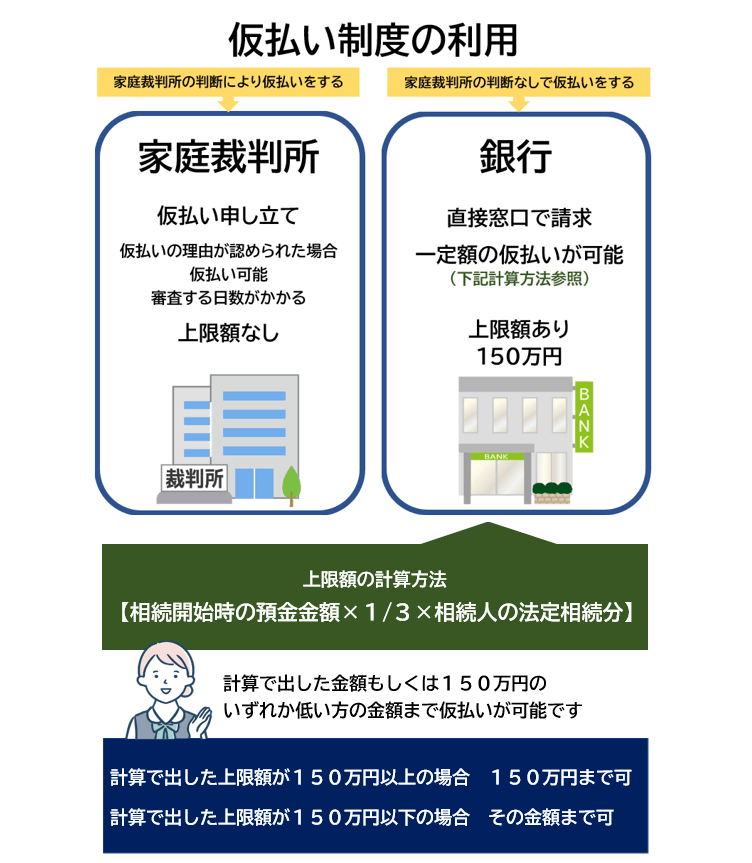

仮払い制度の利用方法は次の2つから選びます。

- 家庭裁判所の判断によって仮払いをする方法

- 金融機関に一定額の預貯金を請求して仮払いをする方法

それぞれ長所と短所があるため、よく考慮した上で利用しましょう。

| 仮払い方法 | 長所 | 短所 |

|---|---|---|

| 家庭裁判所で仮払いする | 預貯金から引き出せる金額に上限がない。 | 家庭裁判所に申し立ててから審査の日数がかかる。 |

| 金融機関で仮払いする | 直接窓口にて請求ができる。 | 預貯金から引き出せる金額は、金融機関ごとに150万円という上限がある。 |

金融機関で仮払いができる金額の求め方

計算式【相続開始時の預貯金額×1/3×相続人の法定相続分=仮払いが可能な金額】

- 計算で出た上限額が150万円よりも高い場合…150万円まで仮払いが可能。

- 計算で出た上限額が150万円よりも低い場合…低い方の金額まで仮払いが可能。

相続財産から葬儀費用を支払うと、単純承認とみなされて相続放棄ができなくなる?

結論から申しますと、相続財産から葬儀費用を支払った場合、単純承認とみなされる判断基準は不明確ではありますが、「最低限(許容の範囲内)の費用であれば単純承認とみなされない」と考えられます。

単純承認とは、すべての財産を無条件に引き受けるという相続方法のため、被相続人に借金があればその借金も含めて相続することになります。

単純承認は個人の意思で選択することも可能ですが、

- ① 相続を知った日から3カ月以内に限定承認もしくは相続放棄の申述をしなかったとき

- ② 限定承認や相続放棄をする前に、財産を処分したとき

- ③ 限定承認や相続放棄をした後に、故意的に財産を隠したり消費していたことが分かったとき

このような場合も「単純承認した」とみなされます。

相続財産から葬儀費用を支払った場合、②の「限定承認や相続放棄をする前に、財産を処分したとき」に該当するのか、しないのか、という判断が難しいところですが、過去に次のような判決が出ています。

「被相続人に相当の財産がある場合は、それをもって被相続人の葬儀費用に充当しても社会的見地から不当なものとはいえない」とし、単純承認にはあたらないという判決を下した。この判決を参考にすると、先で述べたように「最低限(許容の範囲内)の費用であれば単純承認とみなされない」と考えられますが、相続財産から葬儀費用を支払った場合の相続放棄についての判例が少なく、単純承認とみなされる判断基準は曖昧です。

したがって、過去には上記のような判決例がありますが、すべてのケースがあてはまるとは限りません。相続放棄を考えているのであれば、相続財産から支払う葬儀費用の取り扱いについては慎重になるべきでしょう。

これまでの解説でお分かりいただけたように、相続税の申告はかなり複雑なものとされています。十分注意をして計算したつもりでもミスが発生するケースも少なくありません。

- 相続税を少しでも減らせるようなアドバイスがほしい

- 相続税の計算や申告書の作成を依頼したい

- 相続税のことで相談したいことがある

相続税にまつわるご相談は、相続税専門の税理士やスタッフがそろう岡野相続税理士法人にお任せください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ