【相続税の障害者控除とは?】適用要件や計算方法について解説

相続税申告では、相続人が障害者である場合、「障害者控除」という相続税負担を軽減できる制度を利用することができます。

今回の記事ではこの障害者控除について、適用要件や計算方法などについて解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税の障害者控除とは?

障害者控除は、障害者の方を対象とした税金に関する控除制度の1つで、相続税申告においても控除枠が設けられています。

相続税申告における障害者控除の場合、相続人が85歳未満の障害者であること、次のすべての要件にあてはまるかが控除適用の要件となります。

なお、対象となるのはあくまで相続人であるため、被相続人(故人)が障害者であった場合には適用されません。

相続税申告における障害者控除の適用要件

- 相続財産を取得した人が法定相続人であること

- 相続や遺贈によって財産を取得していること

- 相続財産を取得した時点で住所が日本国内にあること

- 相続財産を取得した時点で障害者であること

障害者控除の適用要件ではありませんが、85歳以上の人は、障害者控除の控除額を計算すると0円となるため、控除はされません。

障害者控除額の計算

障害者控除の金額は、対象となる相続人の年齢や、障害の程度によって異なります。

障害者控除額は、85歳から相続開始日の年齢を引いた数字に、一般障害者の方なら×10万、特別障害者の方なら×20万で求めます。

例えば、相続発生時、相続人(障害者控除の対象者)が60歳5ヵ月の一般障害者のケースで考えてみます。

この場合、85歳から相続開始日の年齢(60歳5ヵ月)を引いた数字は24年7ヵ月となりますが、1年未満の期間は切り上げるため25年として計算します。

そのため控除額は次のようになります。

一般障害者・特別障害者の区分けは?

一般障害者と特別障害者は、障害の程度によって次のように区分けされています。

一般障害者

- 身体障害者3~6級

- 精神障害者保健福祉手帳2・3級

- 療養(愛護)手帳3・4度

- 戦傷者手帳第4~第6項症該当者…等

特別障害者

- 身体障害者1・2級、精神障害者保健福祉手帳1級

- 療養(愛護)手帳1・2度

- 戦傷者手帳第1~第3項症該当者

- 原爆症認定を受けている方

- 成年被後見人の方

- 6ヵ月以上寝たきりで介護が必要な方…等

障害者控除額の計算例

ここでは障害者控除を適用した際の具体的な計算例を見ていきましょう。

例えば、50歳の一般障害者の方が1人で遺産を相続し、相続税額が500万円だったとします。この場合、350万円が控除されるので相続税納付額は150万円となります。

次のケースは50歳の特別障害者の方が1人で遺産を相続し、相続税額が500万円だったとします。この場合、控除額が700万円となり相続税額を上回るため相続税は0円となり、相続税申告の必要もありません。

上回った差額分は扶養義務者と分け合える

障害者控除額が相続税額を上回った場合、他の相続人に扶養義務者がいれば、上回った差額分を扶養義務者と分け合うことができます。

扶養義務者は原則として直系血族(父母、祖父母、曾祖父母、子、孫、ひ孫など)や兄弟・姉妹が含まれます。(裁判所から審判を受けていたり、相続開始時に生計を一にしている場合、叔父叔母甥姪等の三親等以内の親族が含まれる場合があります。)

そこで、親の遺産を兄弟(兄:50歳・特別障害者、弟:47歳・扶養義務者)で相続、相続税額がそれぞれ400万円ずつのケースを例に見てみましょう。

この場合、兄が障害者控除を適用すると、控除額が700万となり400万円の相続税額を300万円上回るため兄の相続税額は0円。さらに、300万円の差額を扶養義務者である弟と分け合えるため、弟の相続税納付額は100万円となります。

弟の相続税納付額:相続税額400万円-差額300万円=100万円

障害者控除を2回目に受ける場合

1回目の相続で障害者控除額をすべて使い切っている場合、2回目に障害者控除の適用を受けることができません。1回目の相続で障害者控除額が残っている場合、残っている控除額と、今の年齢で控除額を計算して、金額が少ないほうが障害者控除額となります。

例えば、特別障害者の方が50歳のときに1回目の相続があり、障害者控除額が700万円で、相続税額が500万円で控除額が200万円残ったとします。

障害者控除額:(85歳-50歳)×20万円=700万円

相続税額:500万円

残っている控除額:200万円

その後、55歳のときに2回目の相続が発生した場合、障害者控除額は600万円ですが、この場合、残っている控除額(200万円)のほうが金額が少ないので、200万円が控除額として適用されます。

障害者控除額:(85歳-55歳)×20万円=600万円

200万円<600万円

申告が不要となるケースについて

相続が発生した場合、遺産総額に対して基礎控除を差し引くことができます。この際、遺産総額から控除額を差し引き0円以下になれば、相続税申告は不要となります。

いっぽう遺産総額から控除額を差し引き残額が残った場合、この残額が課税対象額となり、相続税申告が必要になります。

障害者控除は、基礎控除を差し引いた後に、算出された相続税額から一定の金額を差し引ける制度で、障害者控除を適用して控除額が相続税額を上回った場合、相続税額は0円として扱われます。

配偶者の税額軽減や小規模宅地などの特例のように、相続税額が0円でも申告が必要とされることがありますが、障害者控除の適用によって相続税額が0円になる場合、相続税申告の必要はありません。

また、障害者控除の適用を受けることで、すべての相続人について相続税が発生しない場合があります。これは、障害者控除の適用要件に「相続税申告の提出」が含まれないことから、申告不要とされています。

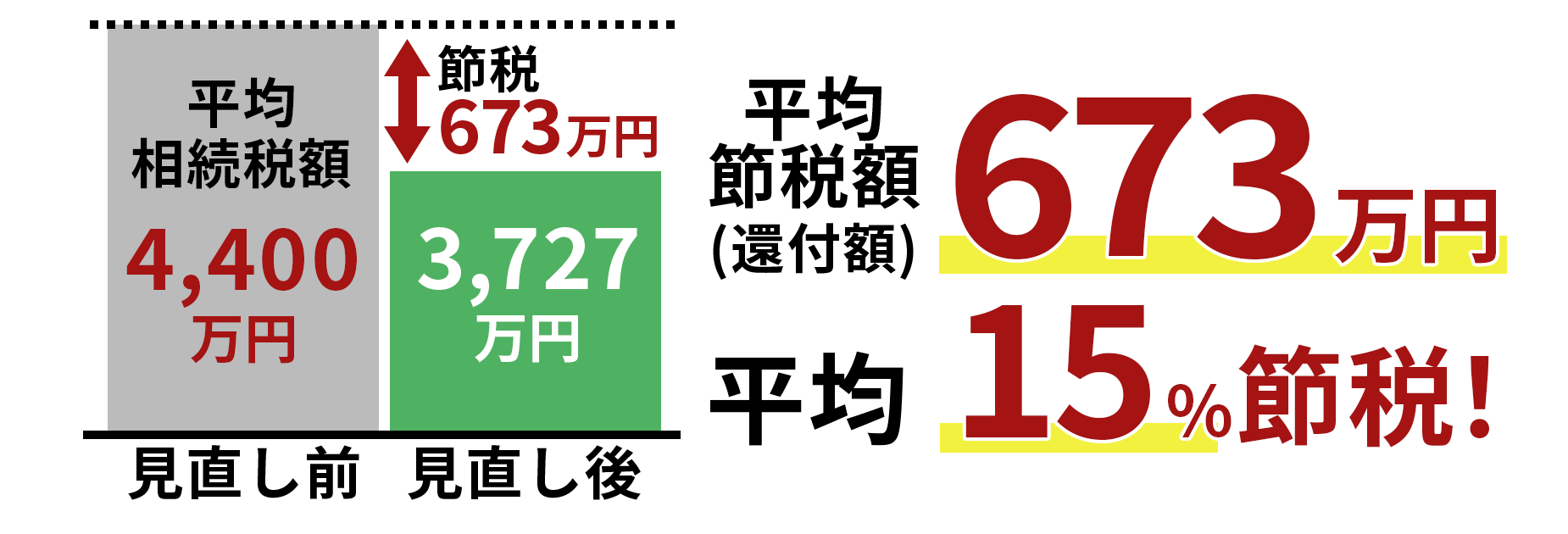

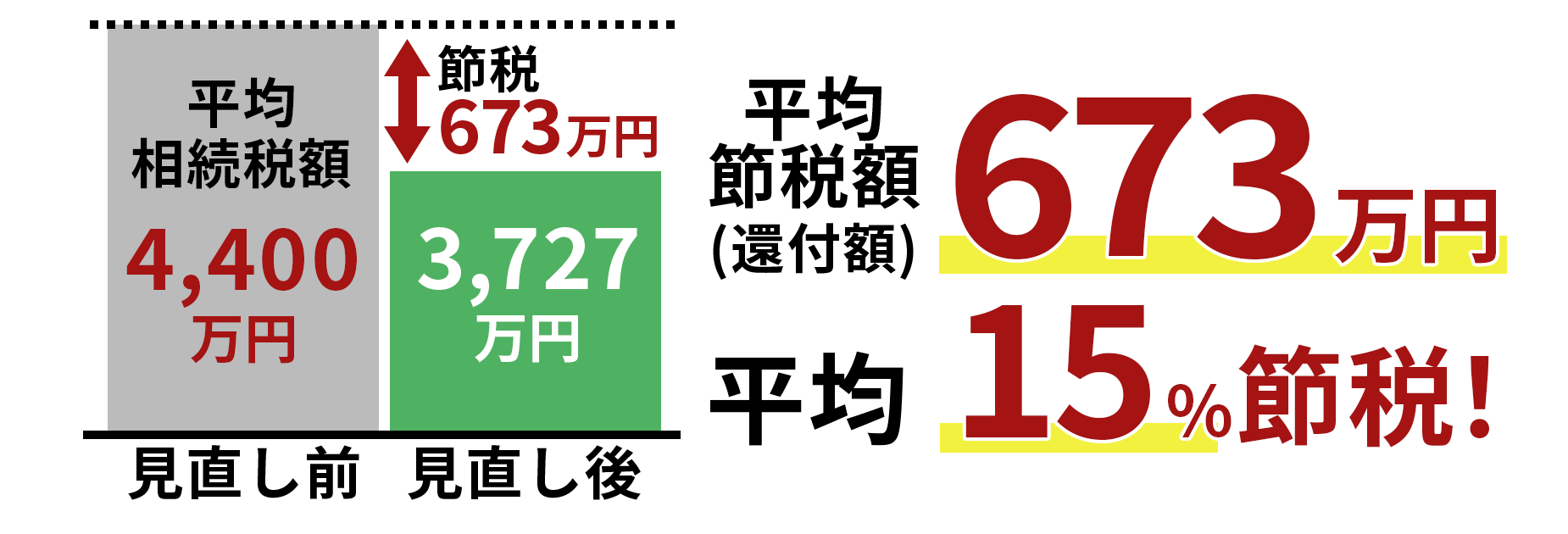

なかには障害者控除を受けられるのに、受けずに申告・納付してしまったというケースがあります。この場合、更正の手続き(有効期限は申告期限から5年以内)を行うことで、払い過ぎた相続税を取り戻すことができます。

相続税の障害者控除まとめ

- 障害者控除を受けられるのは85歳未満の要件を満たした障害者の方

- 被相続人が障害者であっても障害者控除は適用されない

- 相続開始日の年齢を85歳から引いた際、1年未満の期間は切り上げる(49年5ヵ月→50年)

- 控除額が相続税額上回り、残った差額分は扶養義務者と分け合える

- 1回目の相続で控除額を使い切った場合、2回目の障害者控除は受けられない

- 障害者控除の適用によって相続税額が0円になる場合、相続税申告は不要

- 申告期限から5年以内であれば更正の手続きが可能(払い過ぎた相続税を取り戻すことができる)

相続税における障害者の定義は、基本的には所得税における定義と同じですが一部異なる部分があります(参考:国税庁の障害者控除)。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ