【相続税の非課税枠とは?】11種類の節税パターンと対象の財産

相続や遺贈によって取得した財産には相続税がかかりますが、相続税がかからない非課税財産があることをご存知ですか?

さらに、条件が満たされていれば特例の非課税枠が適用され、税額を大幅に抑えることができます。

そこで今回は、「相続税における非課税枠」についてわかりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税の非課税枠を上手に利用して税額を軽減させましょう

相続税には相続人の生活を守るためにさまざまな税額控除(非課税枠)が存在します。

控除の種類によっては相続財産にかかる税金を大幅に抑えることができるものもあり、相続税の算出の際にはできる限り非課税枠を利用して節税につなげるといいでしょう。

また、特例の利用は誰でもできるわけではありません。それぞれ条件を満たしていなければ適用されないので、特例を利用する前には必ず適用条件を確認することが大切です。

相続税非課税の限度額(基礎控除額)はいくら?

相続税は課税価格の一定額を超えた時点で発生します。

一定額とは基礎控除額のことをいい、基礎控除額を超える場合に限って相続税が発生します。

また、相続税が発生した際には、相続開始から10カ月以内に相続税の申告をしなければなりません。

基礎控除額の計算方法は以下のとおりです。

基礎控除額は法定相続人の人数で決まります。

たとえば、相続人が配偶者(妻)と子2人だった場合は、法定相続人となる数は3人なので、

【3,000万円+600万円×3人=4800万円】という計算で、課税総価格が4800万円以上になると相続税が発生し、相続税の申告と納付が必要になります。

逆に、4800万円以下だった場合は相続税の申告と納付は必要ありません。

ただし、特例によっては適用条件として、たとえ相続税が発生しない(0円になった)場合であっても相続税の申告が必要とされている特例もあるため注意しなければなりません。

みなし相続財産の非課税枠

相続で直接受け取った財産ではなく、被相続人の死亡を機に受け取った財産を「みなし相続財産」といいます。

みなし相続財産は主に、生命(死亡)保険金や死亡退職金(功労金)などがあげられます。

生命(死亡)保険金や死亡退職金(功労金)などは被相続人の死後に受け取るお金であり、残された遺族にとっては大切な生活資金となることが多く、その生計資金を守るために非課税枠が設けられています。

生命保険金(死亡保険金)

被相続人の死亡をもって支給されるもので、被相続人が保険料を負担していた部分がみなし相続財産とされます。

死亡退職金(功労金)

死亡退職金や功労金は支給されたお金そのものがみなし相続財産とされます。

生命保険金(死亡保険金)、死亡退職金(功労金)ともに、非課税枠の計算式は以下のとおりです。

【500万円×法定相続人の数】

この場合も基礎控除額の計算式と同じように法定相続人の数で決まります。

たとえば、相続人が配偶者(妻)と子ども2人だった場合は法定相続人となる数は3人なので、

【500万円×3人=1500万円】という計算になり、支給額が1500万円以上になると相続税が発生し、相続税の申告と納付が必要になります。

また、生命(死亡)保険金と死亡退職金(功労金)が同時に支払われた場合は、各々非課税枠の計算をして課税価格の算出をします。

相続放棄している相続人がいても、法定相続人の数に含めて計算をします。

適用条件に当てはまる相続人が利用できる非課税枠

相続税の非課税枠は相続人の状況に応じてさまざまな特例の利用ができます。

自分に当てはまる特例があれば積極的に利用して相続税の節税につなげるといいでしょう。

ここではよく利用される特例4つをご紹介します。

配偶者の税額軽減(配偶者控除)

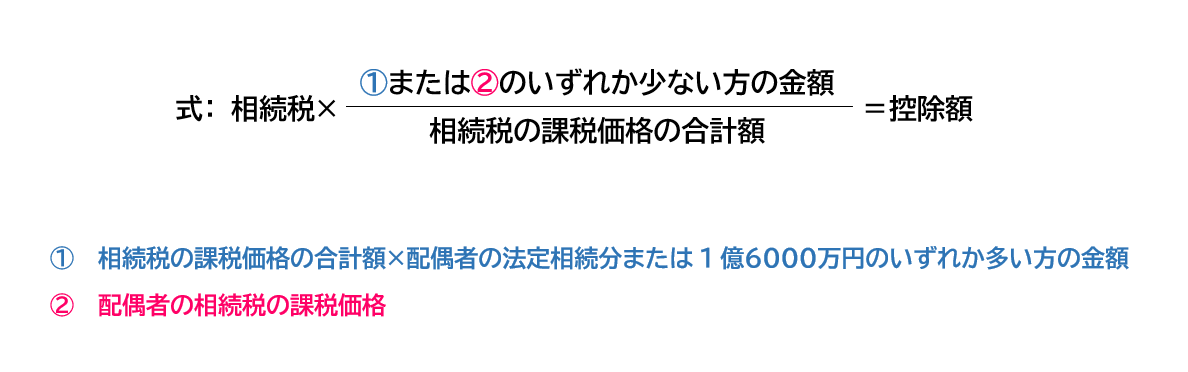

配偶者の税額軽減とはいわゆる配偶者控除とよばれているものです。

配偶者の税額軽減の、非課税額の範囲

- 配偶者が相続した課税対象の遺産の総額が1億6,000万円

- 配偶者が相続した課税対象の遺産の総額が配偶者の法定相続分

上記いずれか多い方の金額まで非課税となります。

配偶者の税額軽減の適用条件

- 法律上婚姻関係にある配偶者であること

- 相続税の申告を税務署に提出すること

【計算式】

配偶者の税額軽減の大切なポイント

- 法律上の配偶者とは、婚姻関係にある夫婦でなければなりません。内縁の妻や元妻は配偶者にはなりません。

- この特例は非課税額が大きいため積極的に活用したいですが、配偶者が多額の相続をした場合、次世代の相続(二次相続)の際に相続税の負担が大きくなってしまう場合もあります。配偶者控除(配偶者の税額軽減)を活用するときは二次相続まで考慮した分割をするといいでしょう。

- 配偶者控除(配偶者の税額軽減)の適用条件は相続税の申告をすることです。したがって配偶者控除(配偶者の税額軽減)を利用して相続税が0円になったとしても必ず相続税の申告をしましょう。

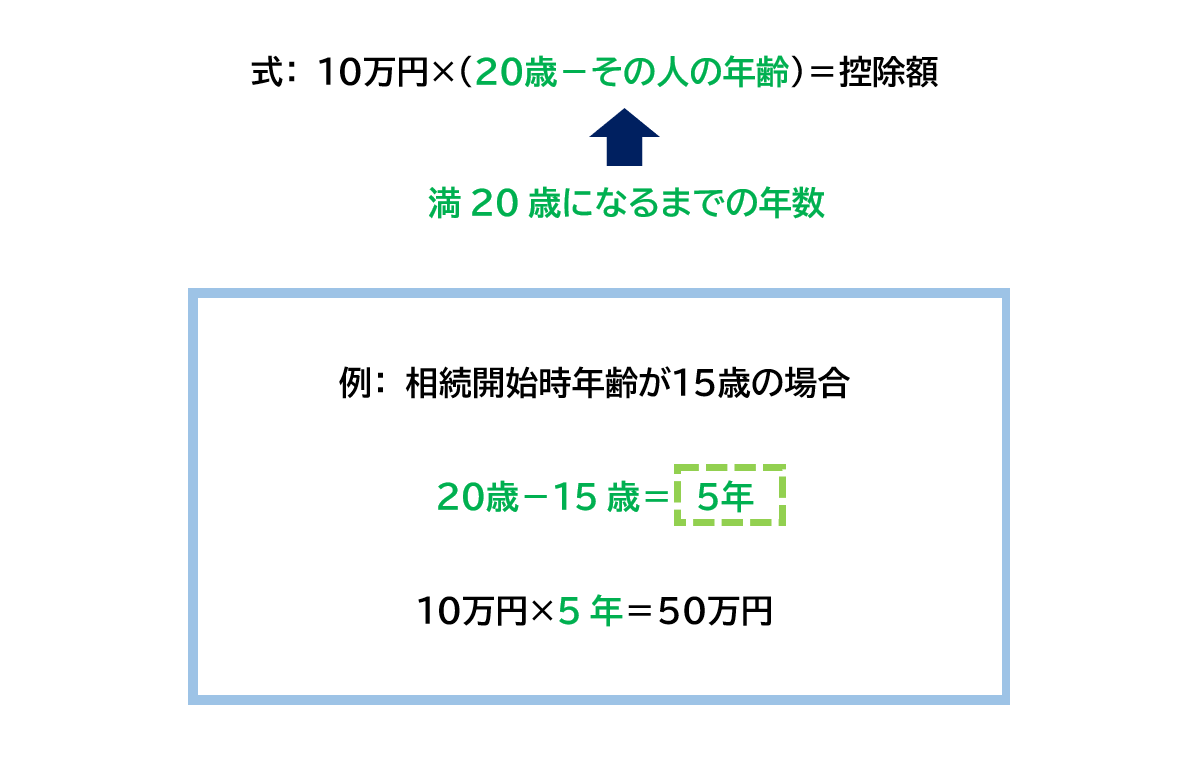

未成年者控除

法定相続人が未成年者(20歳未満)の場合に利用できる特例です。

【未成年者控除の非課税額の範囲】

10万円にその未成年者である法定相続人が20歳に達するまでの年数をかけた額が非課税になります。

【未成年者控除の適用条件】

- 法定相続人であること

- 法定相続人が20歳未満であること

- 財産取得時に日本国内に住所があること

【未成年者控除の計算式】

【未成年者控除の大切なポイント】

- 未成年者控除額が相続税額を超えた場合、控除しきれなかった金額を扶養義務者の相続税額から差し引くこともできます。

- 未成年者(20歳未満)である法定相続人が相続放棄をしている場合でも生命保険金は受け取れるため、その受け取った生命保険金に対して未成年者控除を利用することができます。

- 2022年4月から未成年の年齢が18歳未満に引き下げられるため、現在よりも控除額が減少することになります。

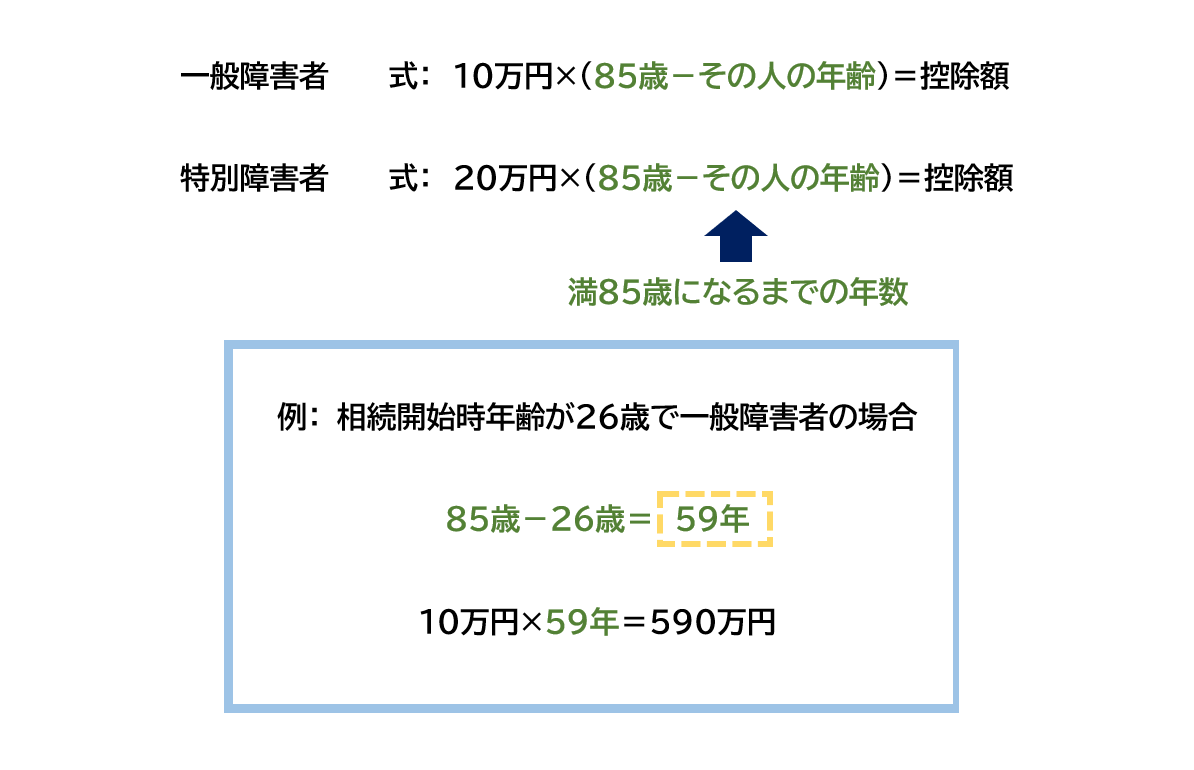

障害者控除

法定相続人が障害者の場合に利用できる特例です。

【障害者控除の非課税額の範囲】

障害者控除の計算は一般障害者と特別障害者の2種類があり、それぞれで控除される金額が異なります。

一般障害者の場合は10万円、特別障害者の場合は20万円にその障害者である法定相続人が85歳に達するまでの年数をかけた額が非課税になります。

【障害者控除の適用条件】

- 法定相続人であること

- 法定相続人が障害者で85歳未満であること

- 財産取得時に日本国内に住所があること

【障害者控除の計算式】

【障害者控除の大切なポイント】

- 障害者控除額が相続税額を超えた場合、控除しきれなかった金額を扶養義務者の相続税額から差し引くこともできます。

- 障害者(85歳未満)である法定相続人が相続放棄をしている場合でも生命保険金は受け取れるため、その受け取った生命保険金に対して障害者控除を利用することができます。

配偶者居住権は二次相続の際に非課税になる

配偶者居住権は建物を居住権と所有権に分けられており、配偶者は居住権を取得することで、被相続人が亡くなった後も今まで住んでいた家に住み続けることができます。

所有権は子などの相続人が取得します。

【配偶者居住権、二次相続時の非課税額の範囲】

一次相続の際は配偶者の居住権は課税対象となりますが、二次相続のときは配偶者の死亡をもって居住権は消滅したことになるため、居住権に対して課税されることなく非課税となります。

【配偶者居住権、二次相続時の非課税額の適用条件】

- 被相続人の遺言によって配偶者居住権を遺贈された

- 遺産分割協議によって配偶者居住権を取得すること

【配偶者居住権、二次相続時の非課税額の大切なポイント】

この制度を利用した場合は、所有者は原則、建物を第三者に貸したり売却したりすることはできません。

メモ:養子が相続する際の注意点

相続税は相続人が増えるほど控除額が大きくなるしくみです。そのため養子縁組をして法定相続人を増やそうと考える方もいます。しかし相続税法では養子縁組の適用人数が定められているため、養子縁組を考えているのであれば以下の適用人数を把握しておくことが重要です。

【養子縁組の適用人数】

実子がいる場合は法定相続人にできる養子は1人まで、実子がいない場合は法定相続人にできる養子は2人までです。

生前贈与の非課税枠

節税対策の一環として生前贈与を利用して相続財産を減らす方法があります。

生前贈与の際は贈与を受けた金額が基礎控除である110万円を超えた場合、その贈与に対し10%~55%の税率で贈与税が発生します。

贈与税にも非課税枠が設けられているため、生前から相続時の節税対策として上手に活用するといいでしょう。

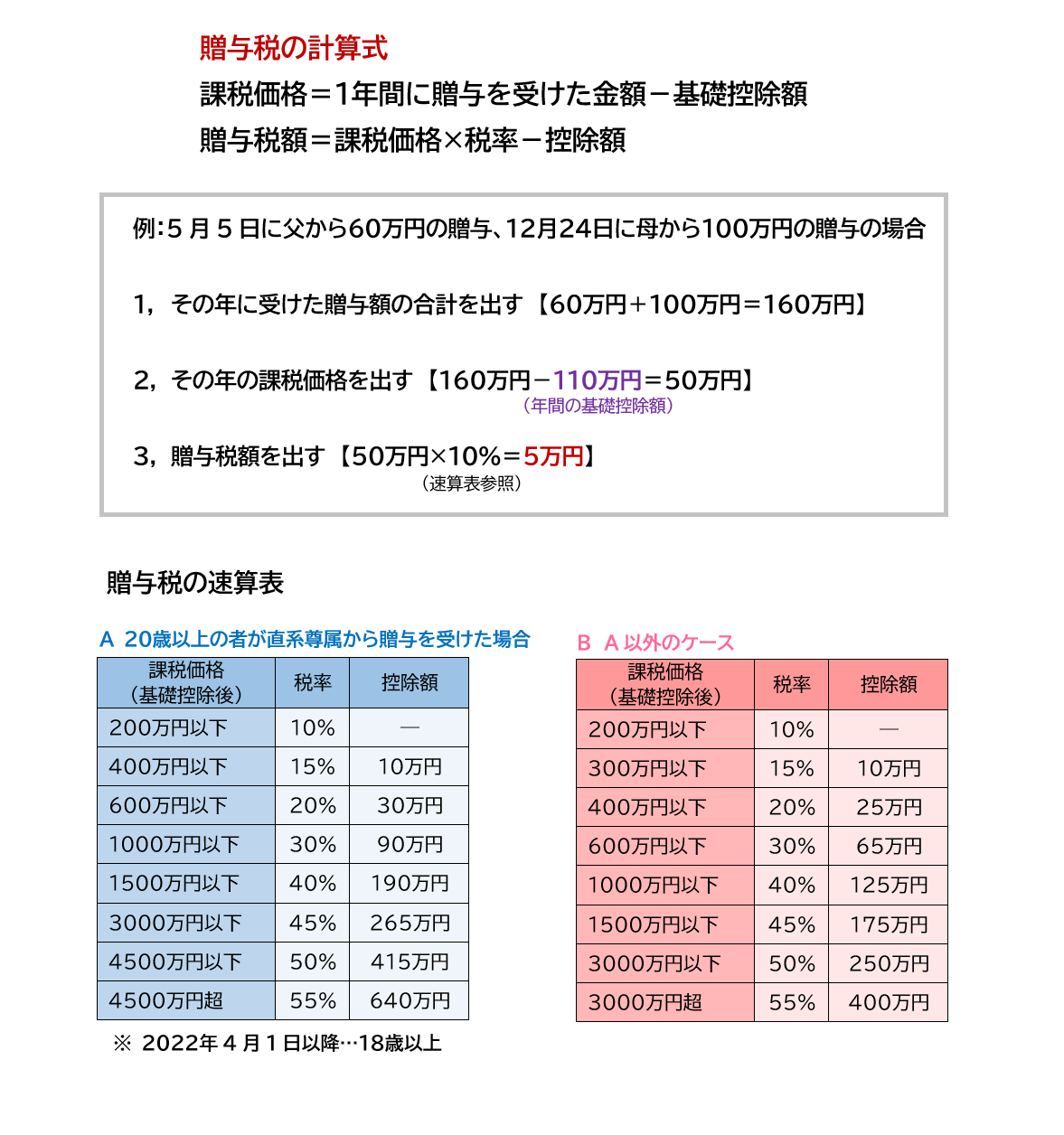

暦年課税の贈与税額控除

暦年課税贈与の非課税額の範囲

年間110万円までの贈与分に対しては非課税

ただし、被相続人が亡くなる前3年以内に相続人が受け取った財産は相続財産になり、相続税の課税対象とされます。

相続財産が多い場合は早い段階から暦年贈与を利用して相続の際の節税対策につなげるといいでしょう。

【暦年課税制度の贈与税額を算出する計算式】

なお、20歳以上の子や孫が直系尊属である親や祖父母から贈与を受けた場合は、贈与された財産は「特例贈与財産」とされ、財産に適用される税率が有利になります。

【暦年課税制度の大切なポイント】

- 暦年課税の贈与税額控除の「年間」とは、1月1日から12月31日のことをいいます。贈与を受け取った日から1年ではないので注意しましょう。

- 毎年一定額の金額を同じ時期などに贈与していると定期金とみなされて、一括して高額な贈与税が発生してしまう可能性があります。そうならないためには毎年贈与する金額は同じ金額にはせず、前年が110万円だとすれば今年は105万円、前年が5月に贈与したとすれば今年は8月に贈与するなど対策が必要です。

- 贈与は贈与する側と受取る側がお互いに認識していることで成立します。

たとえば、贈与する側が勝手に孫名義の口座に毎年振込みをしているのは「名義預金」としてみなされてしまいます。「生前贈与のつもりだった」というのは贈与と認められないので注意が必要です。 - 暦年課税はどのような財産でも利用できます。(有価証券・不動産・預貯金など)

住宅資金贈与の非課税

子や孫が住宅を取得する際に、父母や祖父母から住宅購入資金として援助を受けるケースがあります。この特例は住宅購入資金の援助額が最大で3,000万円まで非課税になります。

非課税額は契約日・住宅の種類・住宅に対する消費税率によって異なります。

【住宅取得資金贈与の非課税の非課税限度額】

A住宅用家屋に対する消費税率が10%の場合

| 契約締結日 | 省エネ等住宅 | 左記以外の住宅 |

|---|---|---|

| 平成31年4月1日~ 令和2年3月31日 |

3000万円 | 2500万円 |

| 令和2年4月1日~ 令和3年3月31日 |

1500万円 | 1000万円 |

A以外の場合

| 契約締結日 | 省エネ等住宅 | 左記以外の住宅 |

| 平成27年12月31日 | 1500万円 | 1000万円 |

| 平成28年1月1日~ 令和年3月31日 |

1200万円 | 700万円 |

| 平成28年1月1日~ 令和年3月31日 |

1000万円 | 500万円 |

【住宅取得資金贈与の適用条件】

この特例は人と住宅それぞれに適用条件が設定されています。

詳細は国税庁「直系尊属から住宅取得等資金の贈与を受けた場合の非課税」にてご確認ください。

【住宅取得資金贈与の大切なポイント】

- この特例を利用した場合、たとえ税額が0円になったとしても贈与税の申告が必要です。

- この特例は暦年課税の非課税枠との併用が可能です。

教育資金一括贈与

この制度は直系尊属である父母や祖父母から30歳未満である子や孫に教育資金を一括贈与した場合に利用できます。

【教育資金一括贈与の非課税額の範囲】

贈与した金額について最大で1500万円まで非課税です。

【教育資金一括贈与の適用条件】

- 父母や祖父母から30歳未満の子や孫への贈与であること。

- 受取人ひとりにつき教育資金贈与用の専用口座を開設すること。

- 贈与資金は教育のために使用すること。

- 非課税限度額は受取人ひとり1500万円まで。

ただし学校以外(塾・習い事等)のことで使用する場合は500万円まで。

この制度は平成25年4月1日から令和3年3月31日までの間の贈与であることとされていましたが、改正により一部適用要件などが見直されるとともに2年の延長が決まりました。

(詳細:国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」参照)

【教育資金一括贈与の大切なポイント】

- この特例を受けた者は教育資金のために使ったお金の領収書を、契約している金融機関に提出することが必要です。(使用した翌年の3月15日までに金融機関窓口に提出)

- この特例は子や孫が30歳に達した日に終了することになります。したがって、その時点で残額があれば残額に対する贈与税が発生します。ただし、その時点で受取人が在学中の場合は対象外です。

- 期日までに領収書を提出しなかった場合は贈与税の課税対象になるため期日は厳守しましょう。

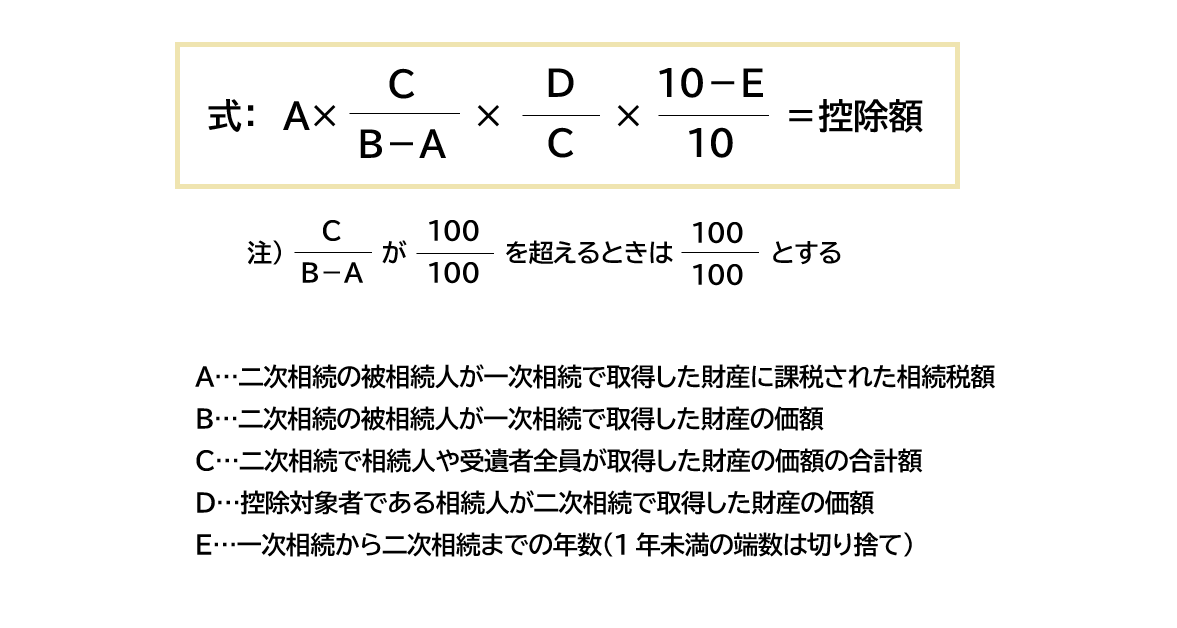

相次相続控除

祖父母から父母、父母から子、というように10年以内に続けて相続があった場合に利用する特例です。

【相次相続控除の非課税額の範囲】

二次相続開始前10年以内に被相続人が相続・遺贈で財産を受け取っていて、その財産に相続税が課税されていた場合は、その被相続人から相続・遺贈で財産を取得した人の相続税額から一定の金額を控除できます。

【相次相続控除の適用条件】

- この特例が利用できるのは二次相続の相続人が対象です。

- 一次相続から10年以内に二次相続があること。

【相次相続控除の計算式】

土地の非課税枠

相続財産の中で最も多いのは被相続人が住んでいた家屋や所有している土地などです。

土地を相続する場合、非課税枠がかなり優遇されている特例があるので上手に活用して相続税の負担を抑えましょう。

小規模宅地等の特例

この特例は被相続人の居住用の宅地または事業用の宅地のうち一定の面積まで、最大80%まで減額されるものです。

【小規模宅地等の特例の非課税額の範囲】

| 宅地の種類 | 面積 | 減額できる割合 |

|---|---|---|

| 特定事業用宅地 | 400㎡ | 80% |

| 特定居住用宅地 | 330㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

| 特定同族会社事業用宅地 | 400㎡ | 80% |

【小規模宅地等の特例の適用条件】

この特例は対象となる土地を誰が相続したのかがポイントになります。

適用条件はそれぞれ複雑になっているので、詳細は国税庁ホームページ「小規模宅地等の特例」にてご確認ください。

【小規模宅地等の特例の大切なポイント】

- 特定居住用宅地(400㎡)と特定事業用宅地(330㎡)はそれぞれ上限まで併用ができます(730㎡まで)。

- 貸付事業用宅地と及びそれ以外の宅地等との併用は適用面積の調整が必要になります。

- この特例を利用するには相続税の申告が必要です。したがって、遺産分割協議などで意見がまとまらないまま申告期限がきてしまった場合はこの特例を利用することができません。

小規模宅地等の特例は、利用するかしないかで税額に大きく影響するため、申告期限を意識して遺産分割協議などを進めるといいでしょう。

特例の判断は要件が厳しく、複雑になっていますので、注意してください。

非課税になる財産をまとめて紹介

相続財産には相続税の対象とされないものもあります。

非課税となる財産は以下のとおりです。

| 祭祀財産 | 主に墓地墓石・仏壇仏具・祭具など ※趣味や投資による仏像などは対象外 |

|---|---|

| 公益事業用財産 | 主に宗教・慈善・学術など公益目的の事業を行う者が取得した財産で、公益を目的とする事業に使うことが確実な財産(社会福祉事業など) |

| 国や地方公共団体等に寄付した財産 | 国・地方公共団体・認定NPO法人・特定の公益法人などに対し、相続税の申告期限までに寄付した財産 |

| 心身障害者受給金 | 心身障害者扶養共済制度に基づく給付金の受給権 |

| 生命保険(みなし財産) | 相続人が取得した生命保険金のうち 「500万円×法定相続人の人数」までの金額 |

| 死亡退職金(みなし財産) | 相続人が取得した死亡保険金のうち 「500万円×法定相続人の人数」までの金額 |

相続が開始されて一番大変とされる部分は相続税の申告です。

相続税の申告には10カ月という期限がある他、課税される財産の評価や利用できる控除など様々な部分において複雑な手続きとなります。

今回、相続税における非課税枠について解説してきましたが、適用条件や非課税額の範囲は特例によって様々です。

自分に適した特例を利用するにあたり、間違いのないようにするためにもまずは相続税専門の税理士に相談することをおすすめしています。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

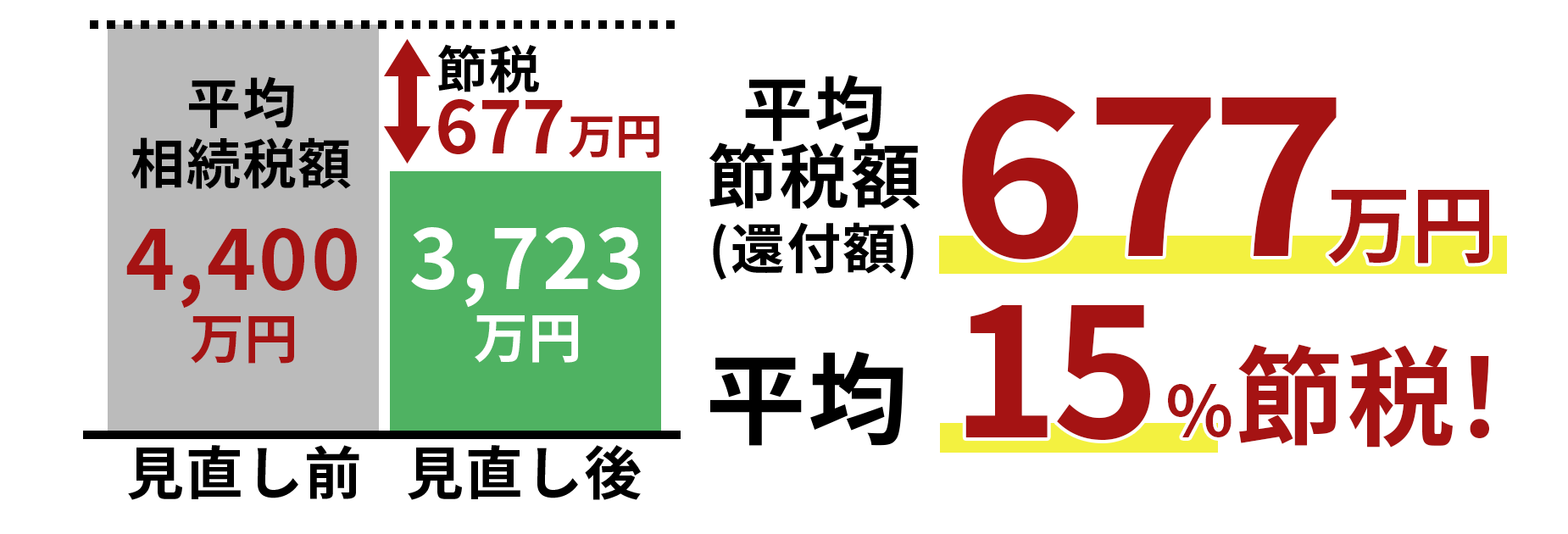

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

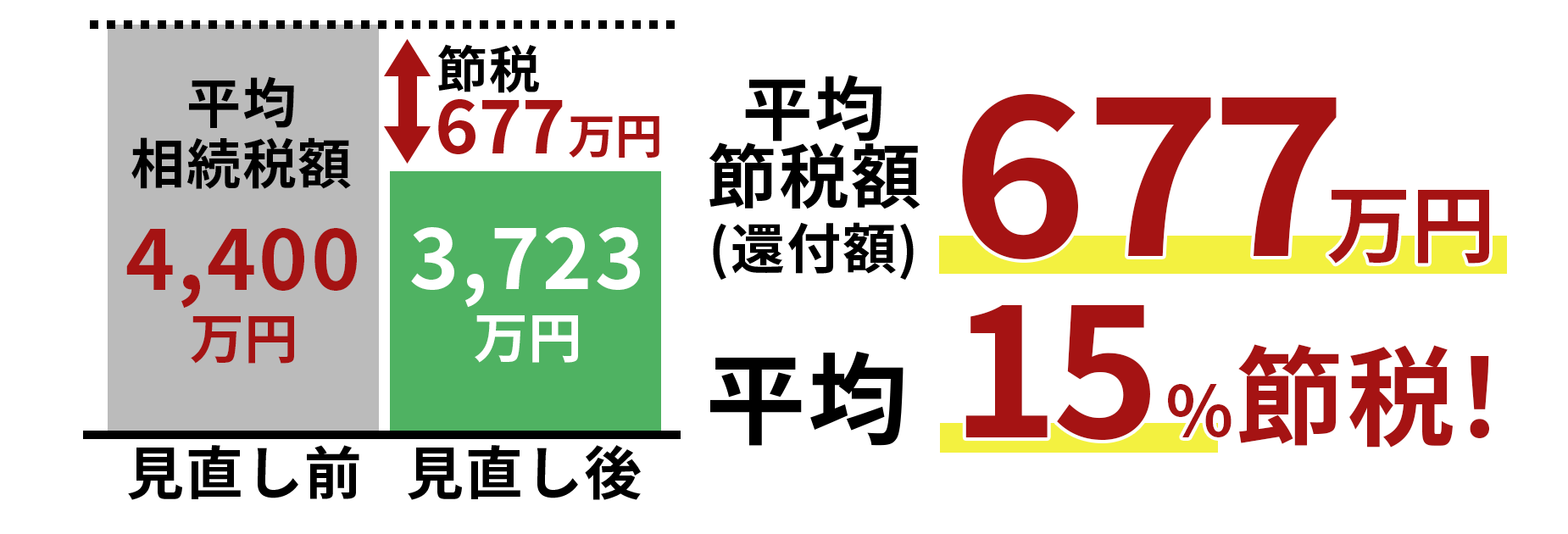

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,430件(2024年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。