【相続税の税率は何%?】税率のしくみ、計算方法、控除を解説

相続税の税率は10%~55%までと幅広く設定されています。実際の相続税額は、遺産の金額にこの税率を直接乗じるという単純計算では算出できません。

この記事では、下記内容を紹介しています。

・相続税の計算のしかた

・控除を活用して税率をできるだけ抑える節税方法など

相続税は基礎控除額を越えた分に対して税金がかかる、超過累進課税制を採用しています。

(超過累進課税の「累進課税」とは、受け継ぐ相続財産が多くなるほど負担が増える課税方式のことです。)

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税の税率

相続税の税率は、遺産総額でなく、法定相続分に対して掛けられます。

また、遺産総額が基礎控除額以下だった場合は、相続税はかかりません。

遺産総額が、基礎控除額を超えた時には、以下の税率で相続税額を計算します。

法定相続分に対する、相続税の税率は以下の通りです。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参考:No.4155 相続税の税率|国税庁

上記の税率は、令和6年1月1日以後の場合の税率です。

なお、平成26年12月31日以前に相続が開始した場合の相続税の税率は上記の表とは異なります。

前述した通り、相続税の税率は、法定相続分に対して掛けられます。

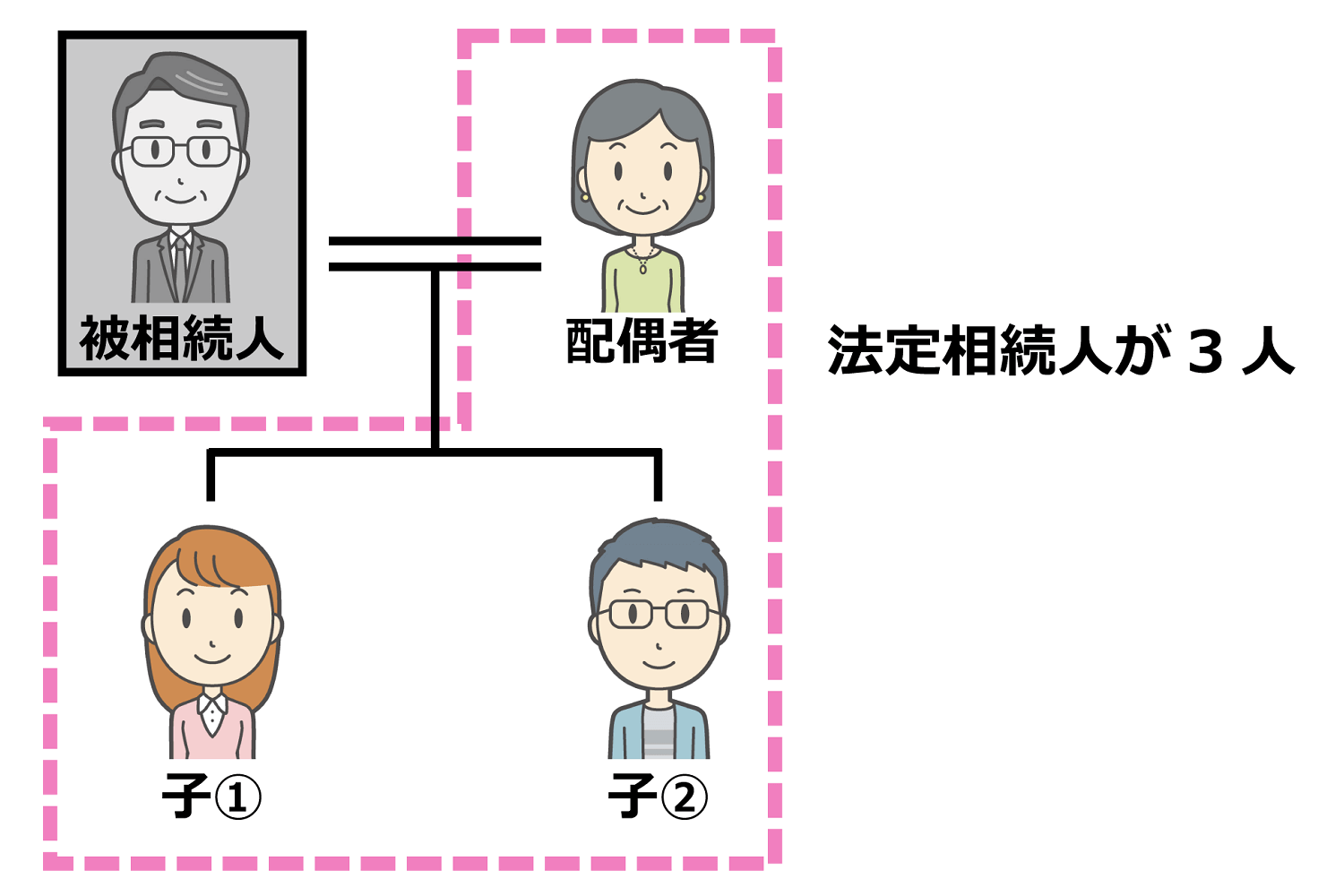

例えば、遺産総額が5,000万円で、法定相続人が母と子2人(計3人)だったとします。

まず、5,000万円から、基礎控除額の4,800万円を引きます。(基礎控除額=3,000万円+600×法定相続人人数)

課税財産額(相続税がかけられる財産額)は200万円となります。

この200万円を、法定相続分で分割します。

配偶者と子供の法定相続分は、配偶者が1/2、子供全体で1/2と定められています。

配偶者の法定相続分は100万円で、子供1人当たりの法定相続分は50万円(200×1/2÷子供の人数)となります。

上記の法定相続分がでたら、各法定相続分に相続税の税率をかけ、相続税額を計算していきます。

相続税が超過累進課税な理由

相続税はなぜ超過累進課税制度を採用しているのか、その理由は、

- 富の過度の集中を抑え、社会に再分配または還元するため

- 労せずして得た不労所得に税金をかけるため

の2つだと考えられています。

富が一点に集中し、金持ちの子どもは生来の金持ちで、貧しい家に生まれた者はずっと貧しいという不公平さを解消しようとする取り組みが、日本の制度にも反映されつつあります。

その結果、財産を受け継いだ者は、その一部を税金で納めることで社会に還元するよう義務づけたのがこの税の意味なのです。

相続税額の計算方法

相続税額は遺産の金額に税率を乗じるという単純計算では算出できません。以下のステップに従って算出します。

- 基礎控除額を計算

- 正味の遺産額を計算

- 課税遺産総額を計算

- 相続税の総額を計算

各ステップを見出しで伝える前に箇条書きで記載することで、ユーザーは流れをつかみやすくなるので記載しました

ステップ1 基礎控除額を計算する。

基礎控除額の計算式:基礎控除額=3,000万円+600万円×法定相続人の数

例:法定相続人が妻と子ども2人の場合の基礎控除額

3,000万+600万×3人=4,800万円

相続税の基礎控除について詳しく知りたい方は以下の記事もご覧ください。

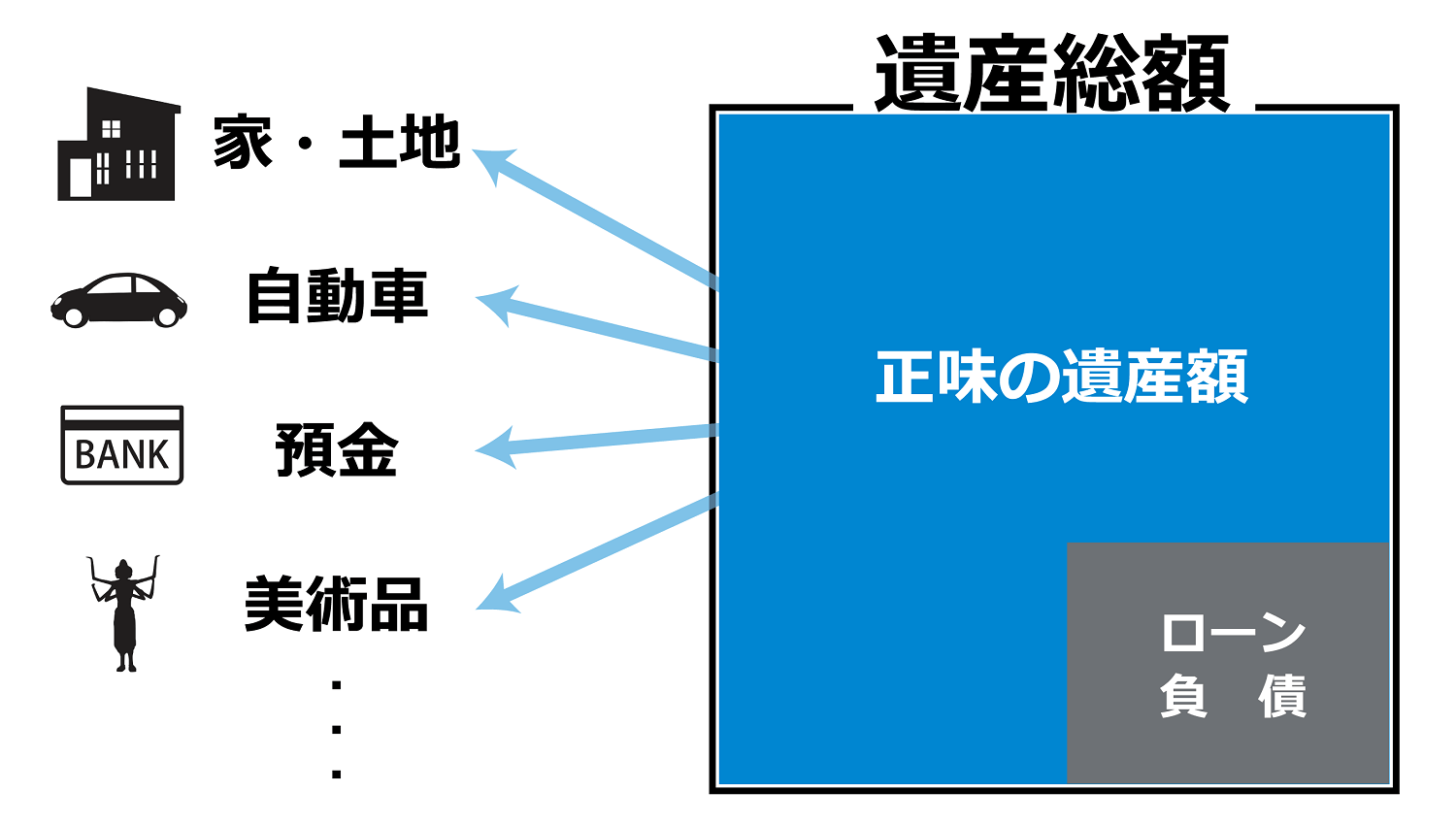

ステップ2 正味の遺産額を計算する。

正味の遺産額は土地・建物や自動車、預金などのプラスの財産から借入金や未払金などの債務(マイナスの財産)を差し引いたものです。

土地は相続税評価額で、建物は固定資産税評価額で計上します。土地には特例の適用があり、特例適用後の金額で計上します。

生命保険金や死亡退職金はそれぞれ非課税限度額を超えた分が正味の遺産額として計上されます。

計算式:生命保険金・死亡退職金の非課税限度額=(500万円×法定相続人の数)

例:法定相続人が妻と子ども2人の場合の正味の遺産額

土地(路線価方式評価額から小規模宅地等の特例適用後) 1,400万円

建物(建物の固定資産税評価額) 1,000万円

自動車(査定額) 200万円

生命保険金(入金額5,000万円−500万円×3) 3,500万円

死亡退職金(入金額2,800万円-500万円×3) 1,300万円

総遺産額 1億5,800万円

借入金 △ 700万円

葬儀費用 △ 300万円

正味の遺産額 1億4,800万円

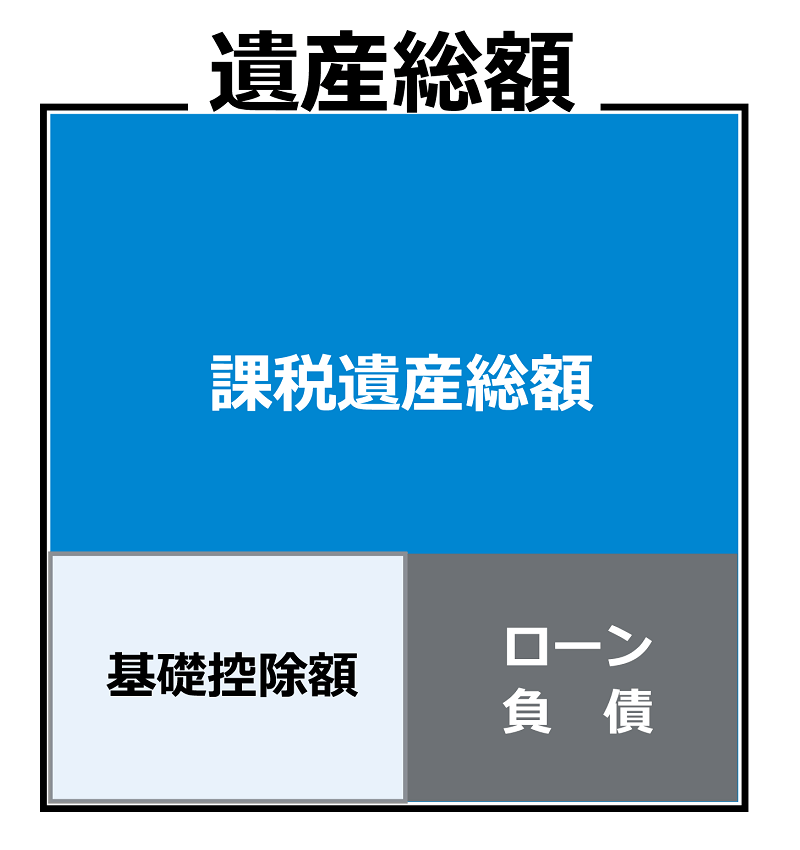

ステップ3 課税遺産総額を計算する。

課税遺産総額は正味の遺産額から基礎控除額を引いたものです。

計算式:課税遺産総額=正味の遺産額-基礎控除額

例:法定相続人が妻と子ども2人の場合の課税遺産総額

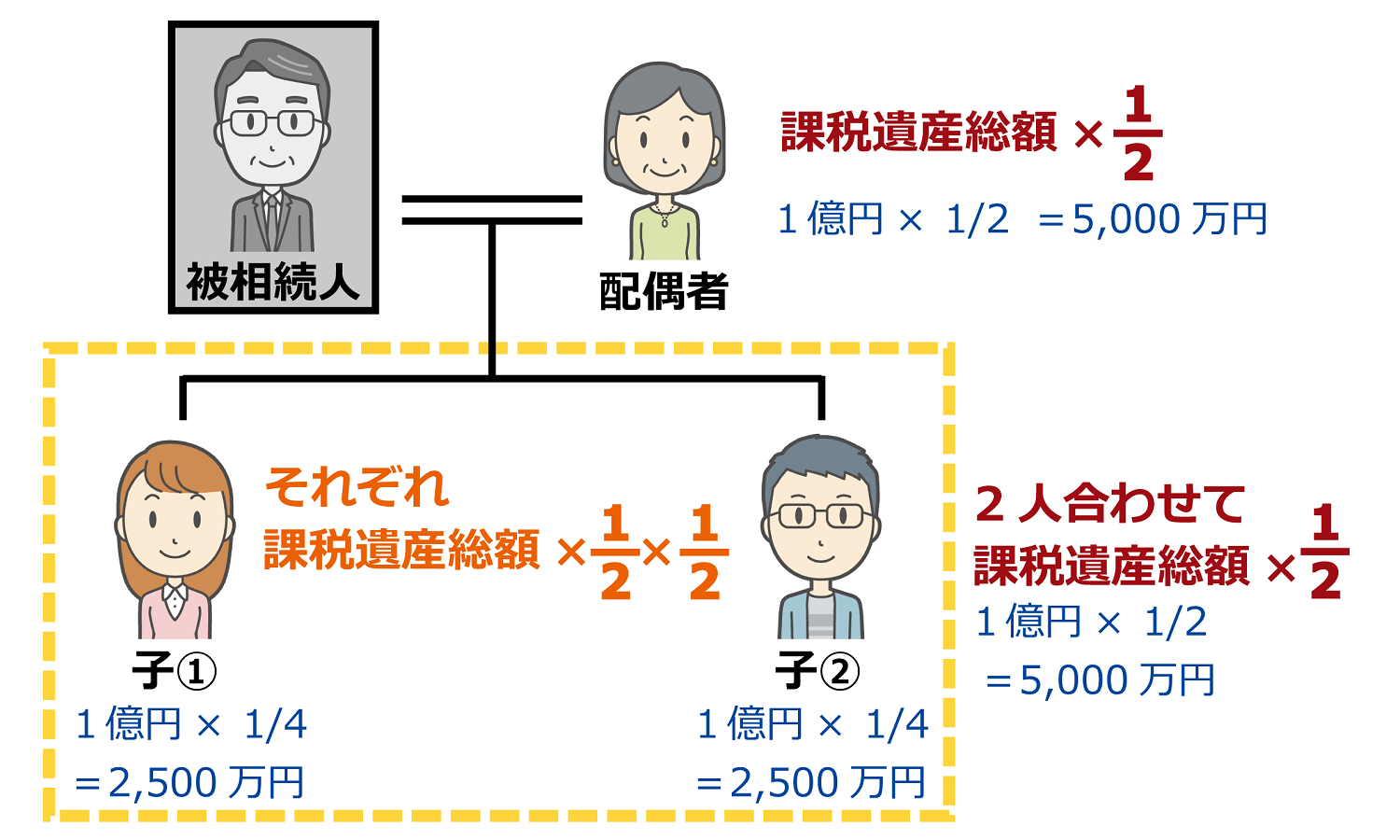

ステップ4 相続税の総額を計算する。

相続税の総額は、まず課税遺産総額を仮に法定相続分で分割したとみなして計算し、それに相続税の税率をかけ、さらに控除額を減額します。

個別の相続税額が出たところで、こちらをさらに合算して相続税の総額を算出します。

計算式:

相続税額=正味の遺産額の法定相続分×相続税の税率-相続税の控除額

相続税総額=個々の相続税額を合算

例①:法定相続人が妻と子ども2人の場合のそれぞれの相続額

配偶者 1億円 × 法定相続分1/2 = 5,000万円

子① 1億円 × 法定相続分1/4 = 2,500万円

子② 1億円 × 法定相続分1/4 = 2,500万円

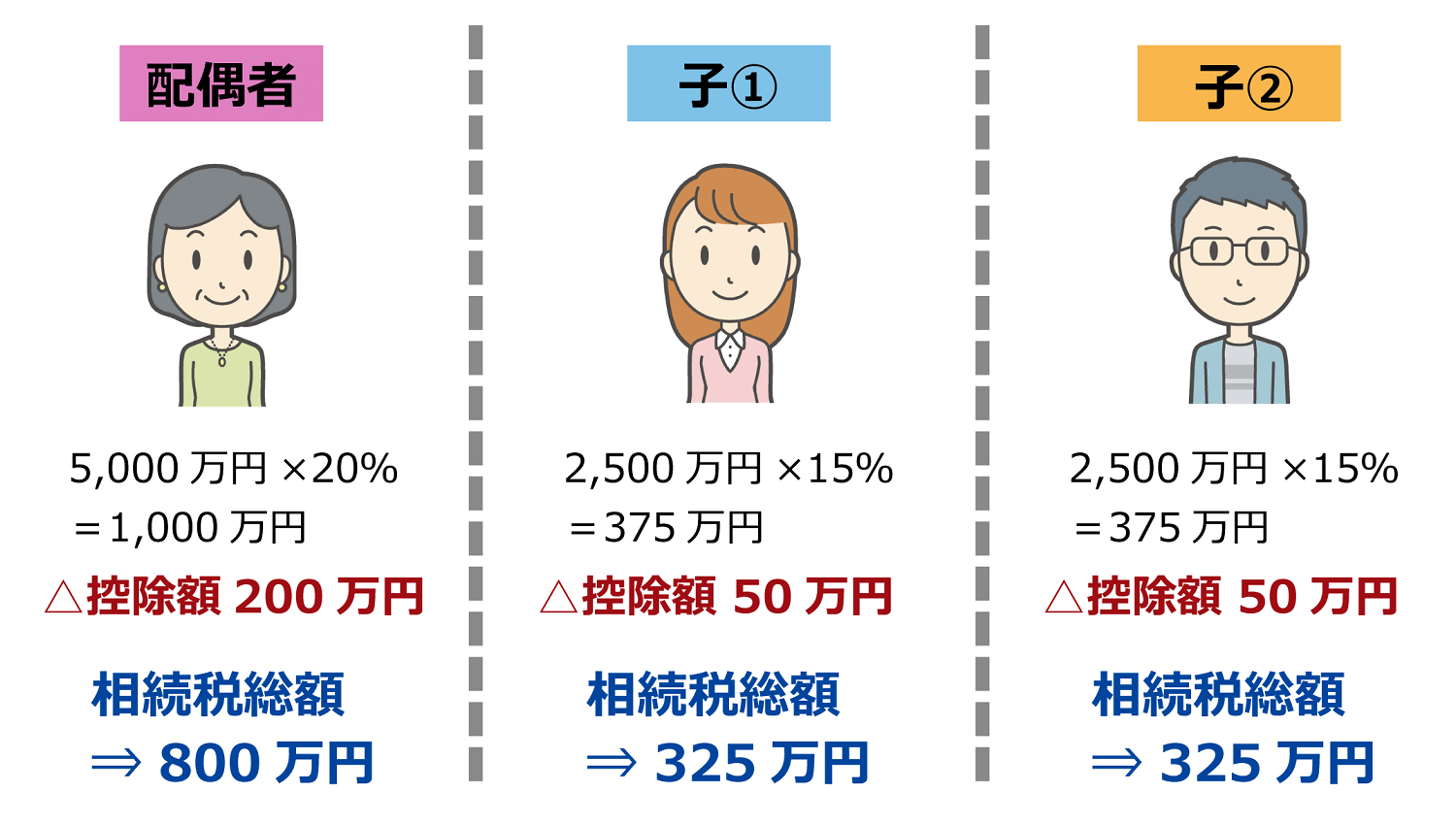

例②:法定相続人が配偶者と子ども2人の場合のそれぞれの相続税と相続税の総額

配偶者 1億円 ×法定相続分1/2 ×相続税率20%-控除額200万= 800万円

子① 1億円 ×法定相続分1/4×相続税率15%-控除額50万=325万円

子② 1億円 ×法定相続分1/4 ×相続税率15%-控除額50万=325万円

800万+325万+325万=1,450万円…相続税の総額

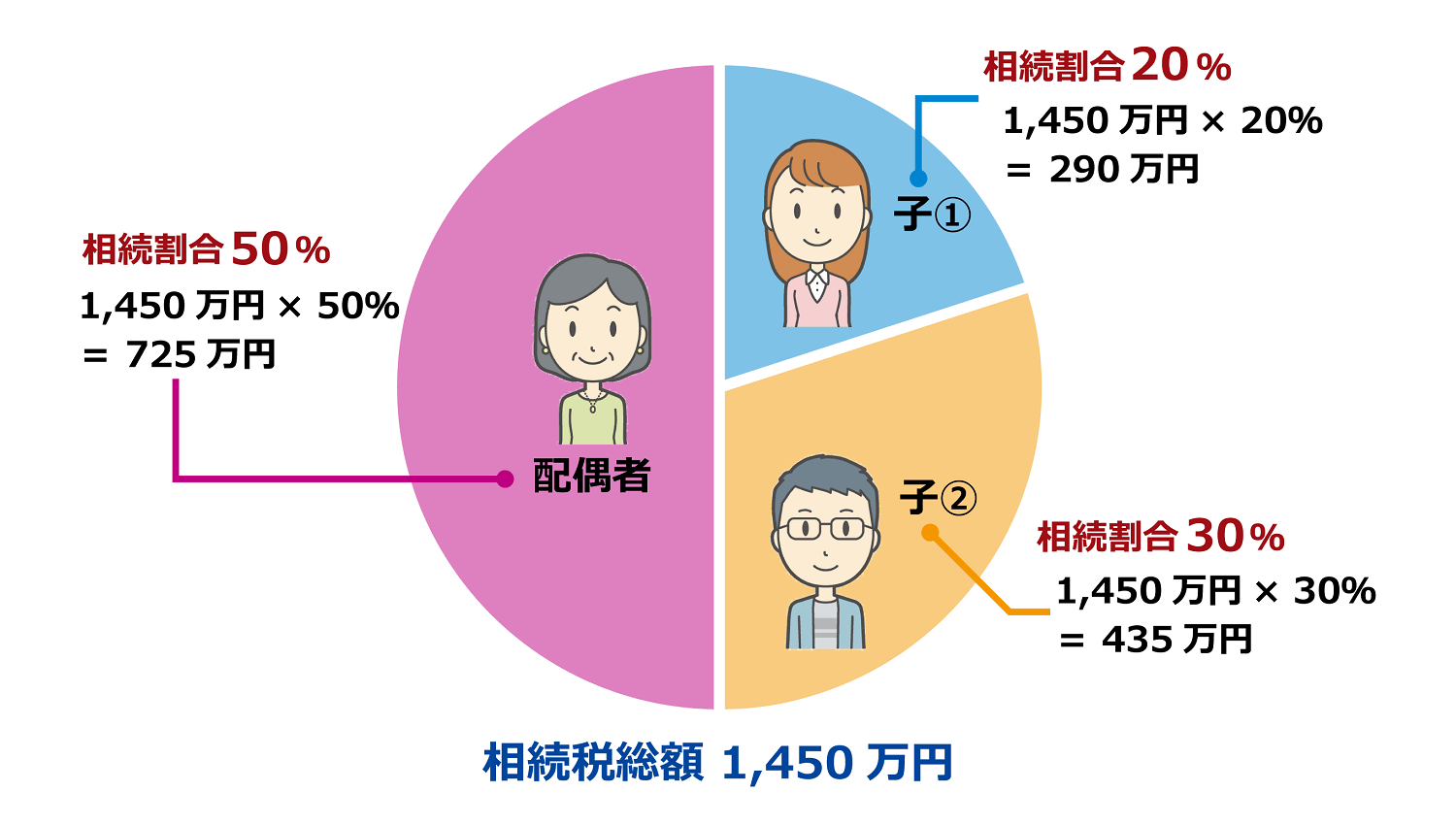

ステップ5 各法定相続人の納税額を計算する。

相続税の総額をもとに、各法定相続人の実際の相続割合に従って各人の相続税額を計算します。

計算式:各人の相続税額=相続税の総額×実際の相続割合

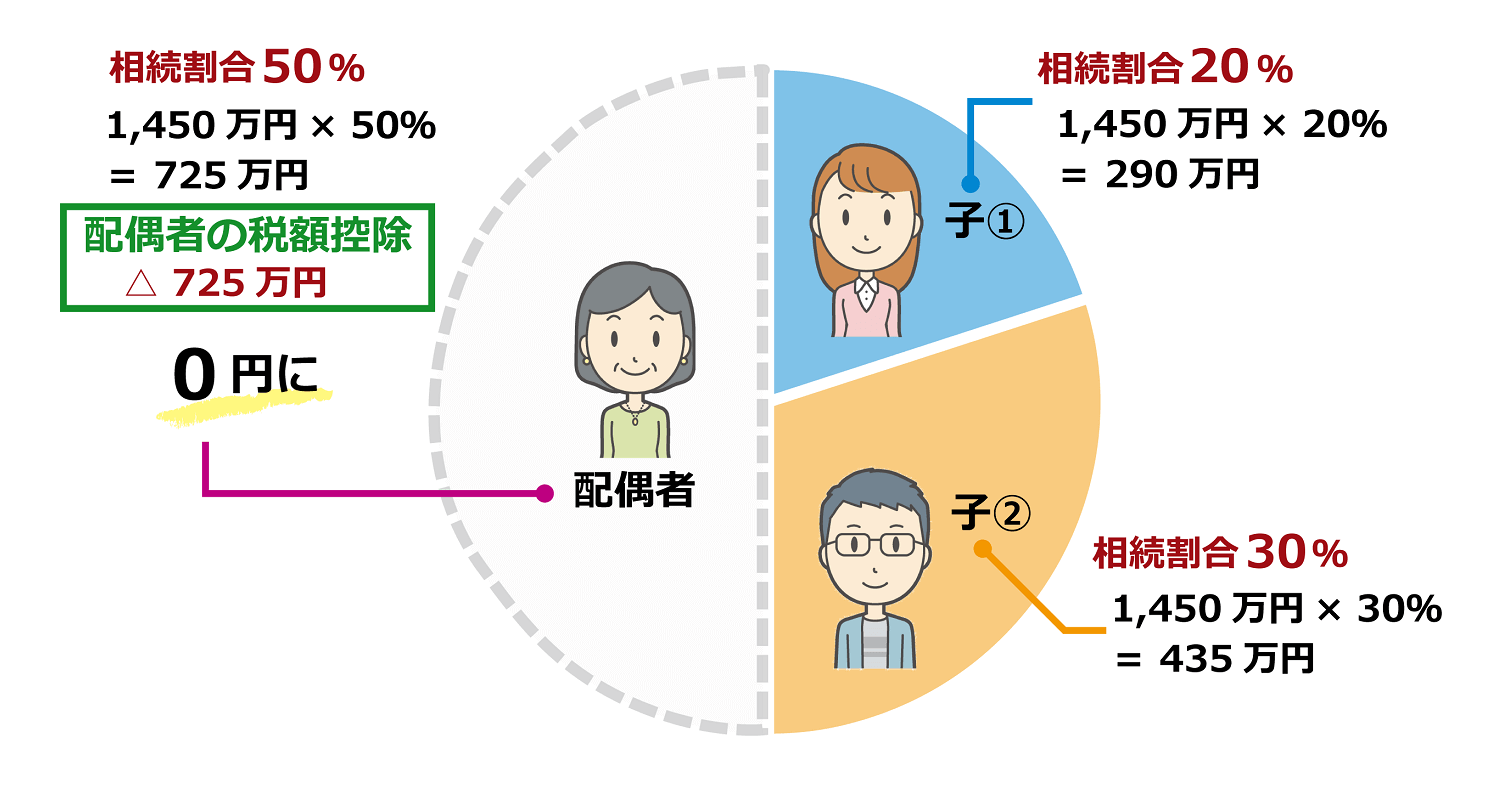

例:法定相続人が配偶者と子ども2人の場合の各人が負担する相続税額

相続税の総額は1,450万円ですが、各人の負担する相続税額が変わります。

配偶者 1,450万円 × 50% = 725万円

子① 1,450万円 × 20% = 290万円

子② 1,450万円 × 30% = 435万円

相続税の割合について詳しく知りたい方は以下の記事もご覧ください。

相続税の控除

相続税には、基礎控除以外にも様々な控除が存在します。

控除の対象になるかは条件に該当するかどうかで決まりますが、控除の対象者になった場合は、納税額を大きく減らすことができます。

ここでは、下記内容に沿って各控除について解説します。

● 相続税の障害者控除

● 相続税の贈与税控除

● 相続税の未成年者控除

相続税の配偶者控除

配偶者が相続した遺産のうち、課税対象となるものの額が1億6,000万円まで、もしくは配偶者の法定相続分までであれば、配偶者に相続税が課税されない制度のことをいいます。

例:法定相続人が配偶者と子ども2人で配偶者控除を利用した場合の負担する相続税額

配偶者 1,450万円 × 50% = 725万円※→相続税の配偶者控除を利用し税額は0円に

子① 1,450万円 × 20% = 290万円

子② 1,450万円 × 30% = 435万円

※配偶者控除を利用すると、配偶者の課税対象額が725万円<1億6,000万円、または配偶者が遺産をすべて取得しても1億円<1億6,000万円なので非課税となる。

配偶者控除について詳しく知りたい方は以下の記事もご覧ください。

相続税の障害者控除

法定相続人に次の障害者がいる場合、控除を受けることができます。

| 一般障害者の場合 | 85才に達するまでの年数1年につき10万円控除 |

| 特別障害者の場合 | 85才に達するまでの年数1年につき20万円控除 |

相続税の障害者控除について詳しく知りたい方は以下の記事もご覧ください。

相続税の贈与税控除

相続開始前3年以内の贈与財産は、相続税の課税対象となります。しかし、贈与を受けた際に贈与税が課税されている場合は、税金が二重にかからないようにするため、既に支払った贈与税を相続税から控除することができます。

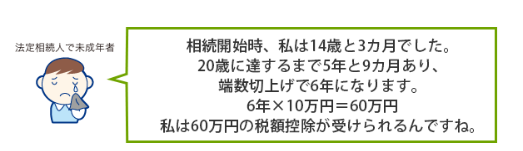

相続税の未成年者控除

未成年者が法定相続人になっている場合、18歳に達するまでの年数1年につき、10万円が控除されます。

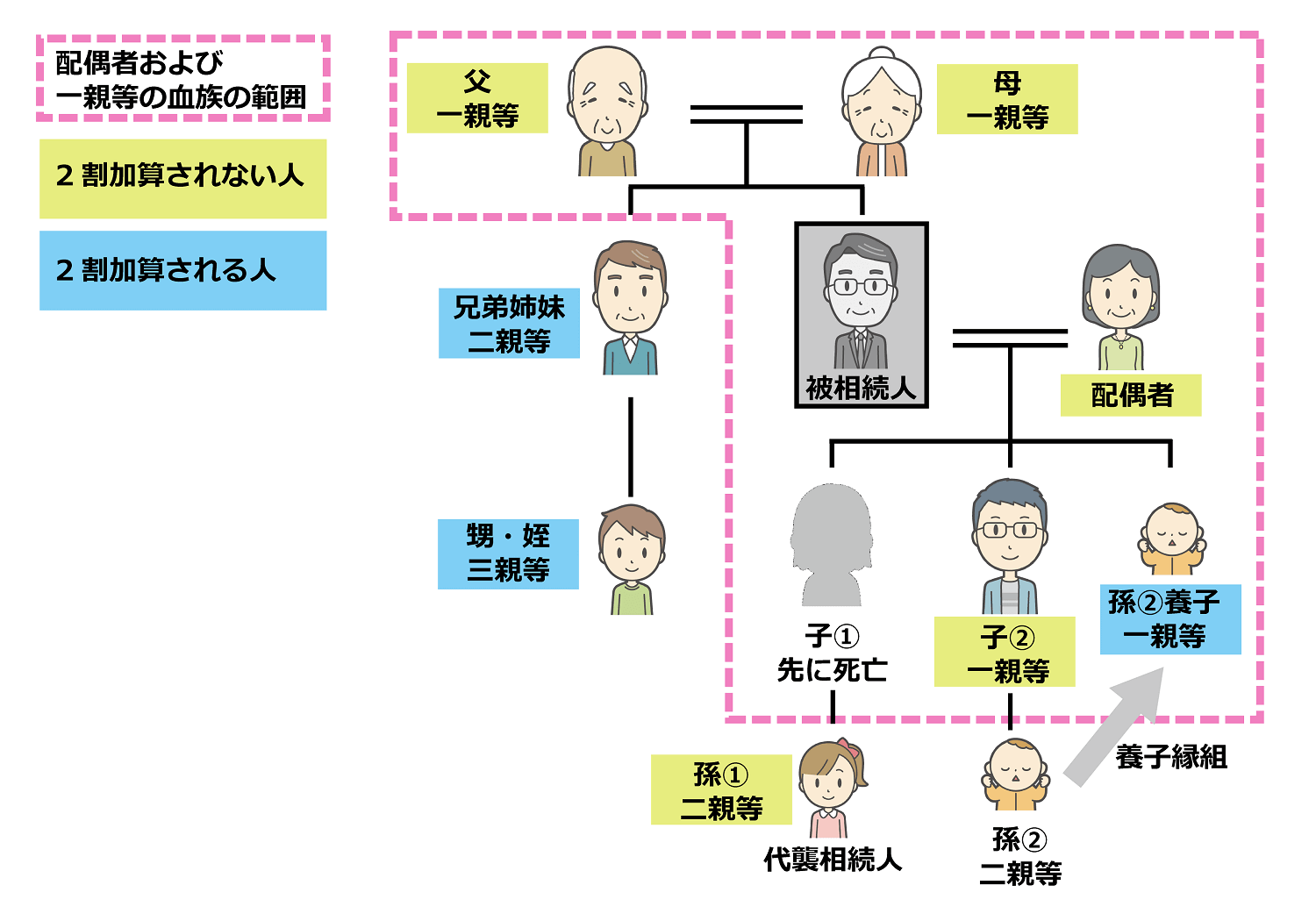

相続税の2割加算

相続税の2割加算とは、相続人のうち特定の人の相続税額が2割増になることをいいます。

相続税の2割加算の対象となる相続人

2割加算の対象となる人は次の「一親等の血族」と「配偶者」以外の人です。

- 祖父母(二親等)

- 兄弟姉妹(二親等)

- 孫(二親等、ただし代襲相続の場合を除く)

- おい、めい(三親等)

- 内縁関係の配偶者(血族関係以外)

- 友人知人などの第三者(血族関係以外)

- 養子縁組した孫(名目上は一親等だが、2割加算の対象)

一定の相続人が2割加算される理由

二割加算される理由は以下2点が考えられます。

- 一親等の血族と配偶者以外の人が相続財産を受け取るのは偶然であることが多いから

- 被相続人の孫が財産を相続すると、被相続人の子世代での相続税を1回免れることになるから

この2つの理由から、相続税負担の公平性を保つ目的で相続税が加算されると考えられています。

相続税額シミュレーションで計算してみよう

当税理士法人では財産、債務、配偶者の有無、子の数を入力すればわずか30秒でおおよその相続税の納税額を計算する「相続税額シミュレーション」をご用意しています。あくまでも概算ですが、申告・納税の目安になりますので是非ご活用ください。

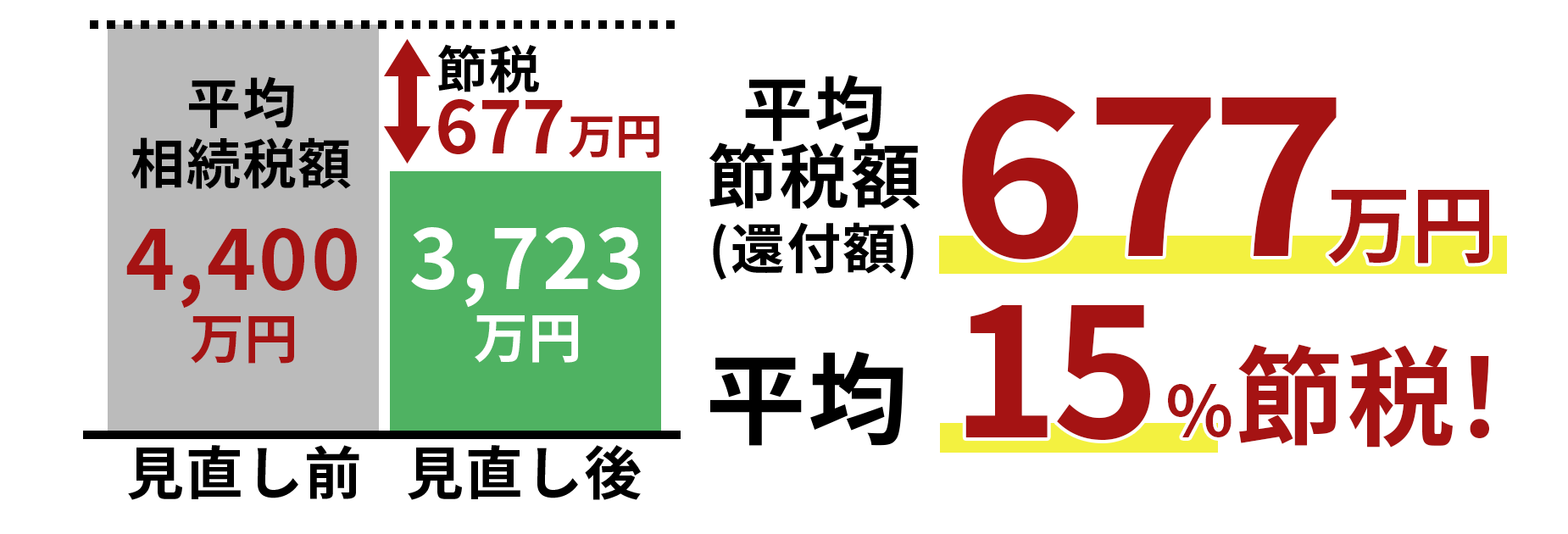

不動産の評価額次第で相続税額が大幅に下がる可能性がある

相続財産の中で、不動産は非常に重要な位置を占めています。実際に、相続財産の約40%が不動産となっているケースが多く見受けられます。そのため、不動産の評価額が相続税に与える影響は非常に大きいのです。

税理士による土地評価の違い

不動産の中でも特に土地の評価額は、税理士によって大きな差が出ることがよくあります。実際に、同じ土地でも税理士によって評価額に4,000万円もの違いが生じることがあるのです。この評価額の違いが、納める相続税額にどのように影響するかを考えてみましょう。

例えば、評価額が4,000万円異なる場合、税率が30%とすると、納める相続税額にはなんと1,200万円もの差が生じます。これは大きな金額差であり、相続財産を適切に評価してもらうことの重要性がよくわかります。

不動産評価に強い税理士の選び方

では、不動産の評価額を適切に見積もるためにはどうすれば良いのでしょうか。その答えは、不動産評価に強い税理士を選ぶことにあります。経験豊富な税理士は、土地の特性や市場の動向を正確に捉え、適切な評価を行うことができます。

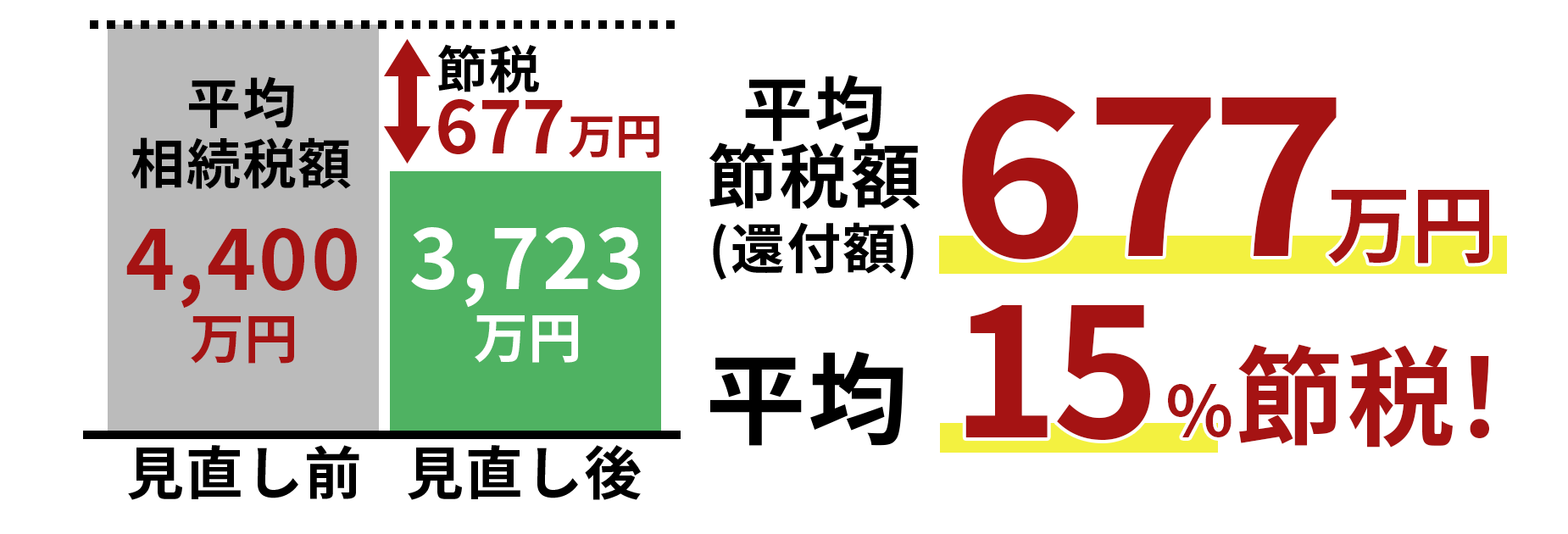

相続税申告の依頼は不動産評価に強い岡野相続税理士法人がおすすめ

相続税申告では不動産評価が重要になります。

なぜなら、相続財産の約40%は不動産で構成されており、適切な評価をすることで大幅な節税が可能だからです。

岡野相続税理士法人は年間7,399箇所の不動産を評価しており、土地の評価額を見直したことで2,500万円の納税減額を達成しています。

不動産評価に強い岡野相続税理士法人に依頼することで、相続税申告の節税効果を最大限に引き出すことができます。

相続税の税率まとめ

相続税の税率と相続税の計算過程について触れてきましたが、相続税算出の基礎となる正確な財産額の把握は意外と時間がかかるものであることがわかります。不動産の鑑定などは専門家でないとなかなか難しく、さらに法定相続人の特定に時間がかかったりするケースもあります。

相続税の控除には配偶者控除のほかにも未成年者控除などがあり、これらも気を付けないと計算から抜けてしまいがちです。

ある日突然訪れる相続にスマートに対応するには、まずは正確な財産の把握をお勧めします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,430件(2024年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。