相続税の基礎控除とは?控除額の計算方法、申告要否を解説

相続税を納めなければならないのは、遺産の総額が基礎控除額という一定の額を上回ったときです。

基礎控除額を求める計算式は【3,000万円+600万円×法定相続人の数】です。

基礎控除額は法定相続人の人数で決まるため、法定相続人となる人の区別をしっかりと理解して計算することが重要です。

そこで今回は、「法定相続人の数え方」にスポットをあてて、相続税の基礎控除額について分かりやすく解説していきます。

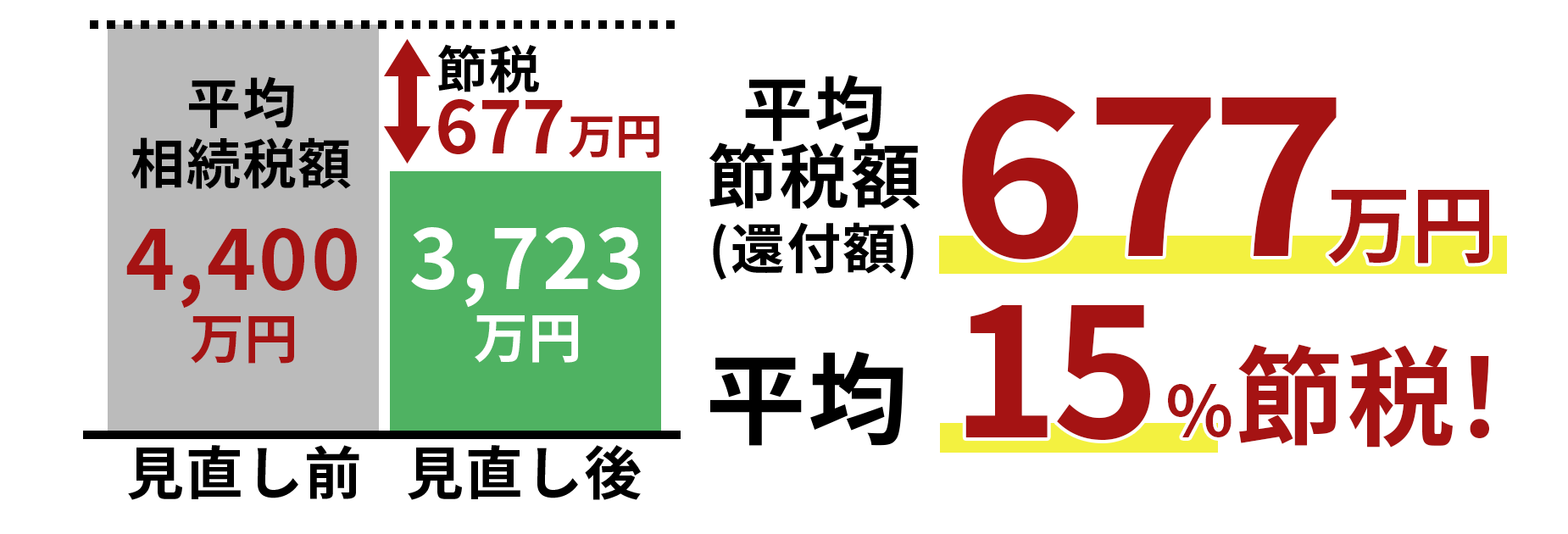

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

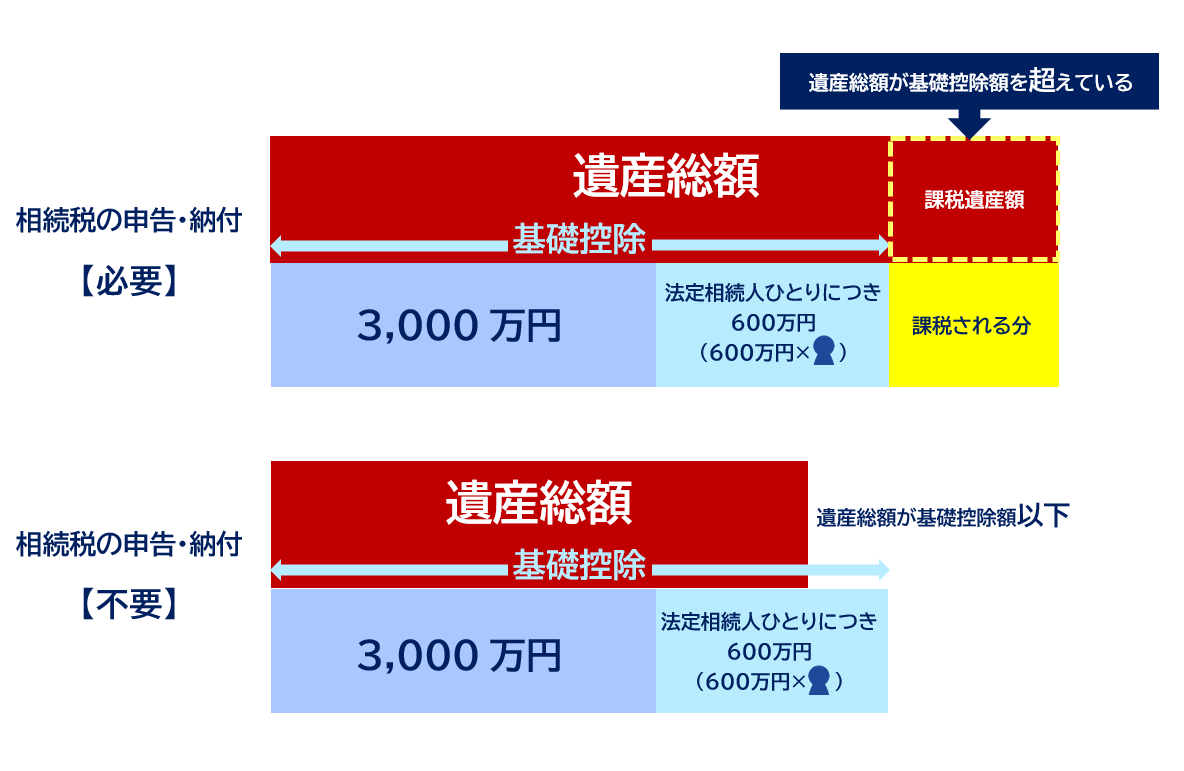

遺産の総額が基礎控除額を下回っていたら相続税はかかりません

相続税の基礎控除額とは、相続税が課税される最低限の金額のことです。

相続税がかかるか、かからないかの「目安」になるのがこの基礎控除額です。

遺産総額が基礎控除額を下回った場合、相続税はかからず申告も不要ということになります。

逆に、遺産総額が基礎控除額を上回った場合は、相続税の申告と納付の義務が発生します。

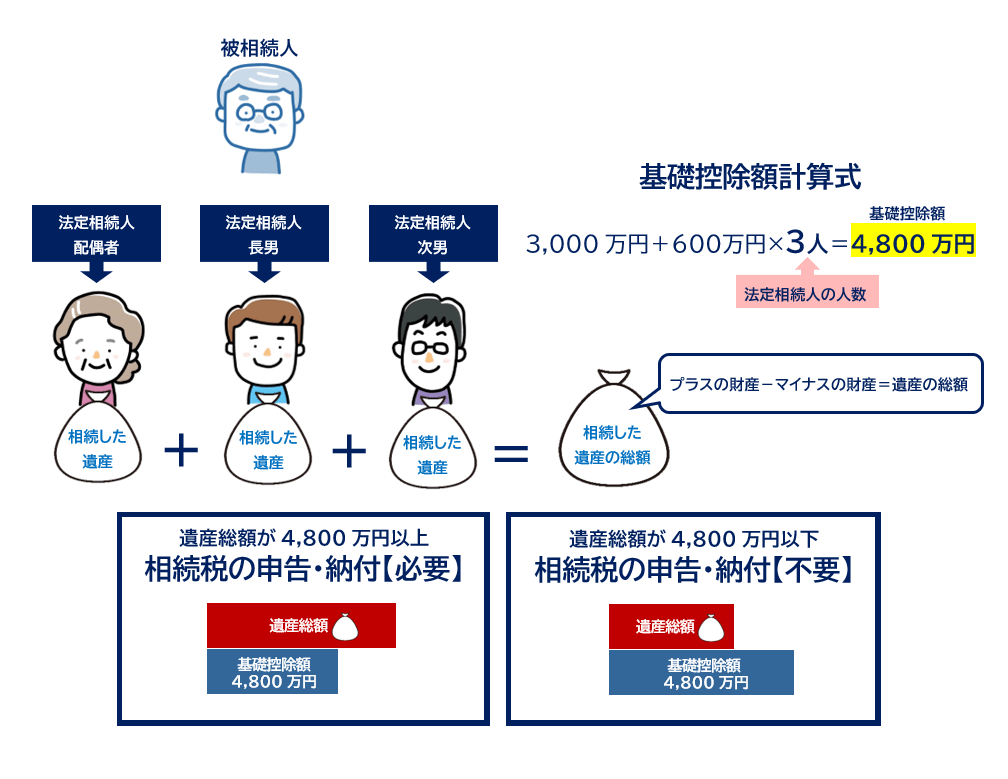

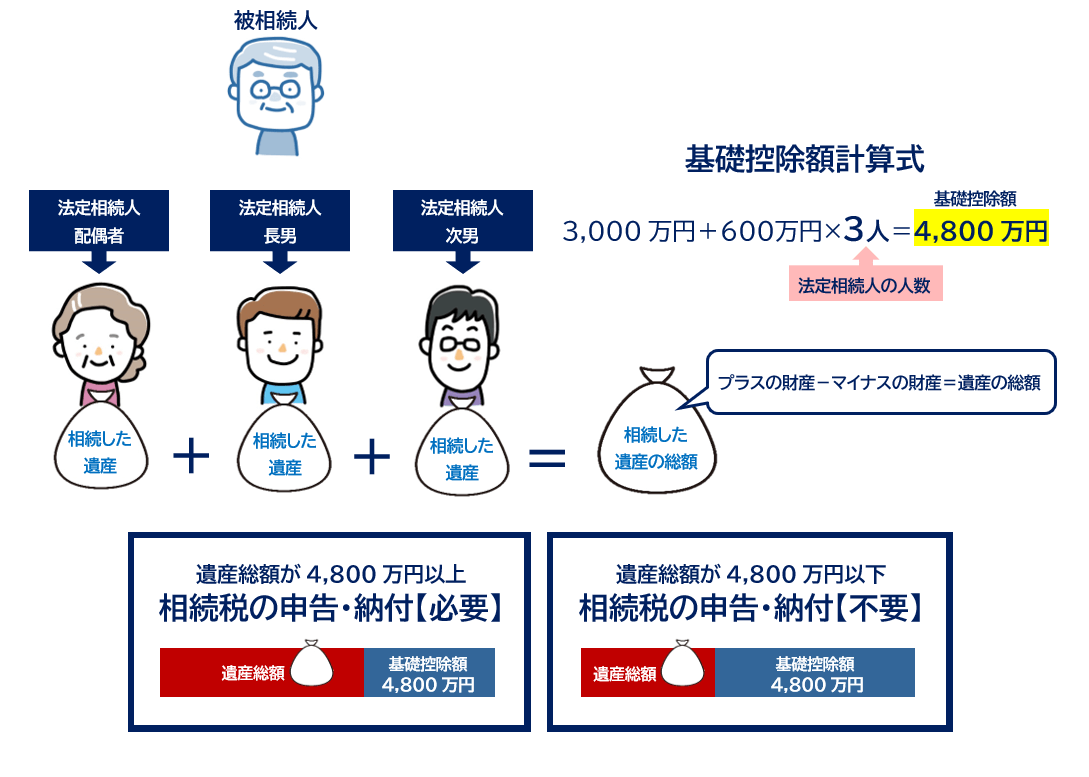

基礎控除額の計算方法

〇基礎控除額は【法定相続人の数】がポイント

基礎控除額は【3,000万円+600万円×法定相続人の数】という計算式で求めます。

基礎控除額は「3,000万円」と「法定相続人ひとりあたり600万円」の合計額なので、法定相続人の数が増えるほど基礎控除額が増すしくみになっています。

したがって基礎控除額を求める式は【3,000万円+600万円×3人=4,800万円】になり、

・遺産総額が4,800万円以下→相続税の申告と納付は不要

・遺産総額が4,800万円以上→相続税の申告と納付が必要(申告は相続開始10カ月以内に完了させること)

このようになります。

参考:【国税OB・税理士監修】相続税は遺産総額3,000万円以上から発生は間違い?!基礎控除から簡単に計算【他の控除もしっかり使おう】

法定相続人とはどんな人のこと?

ここまで、基礎控除額は法定相続人の数が重要なポイントになることを解説してきましたが、そもそも法定相続人とはどのような人のことをいうのでしょうか。

法定相続人は、民法で定められた相続人のことです。

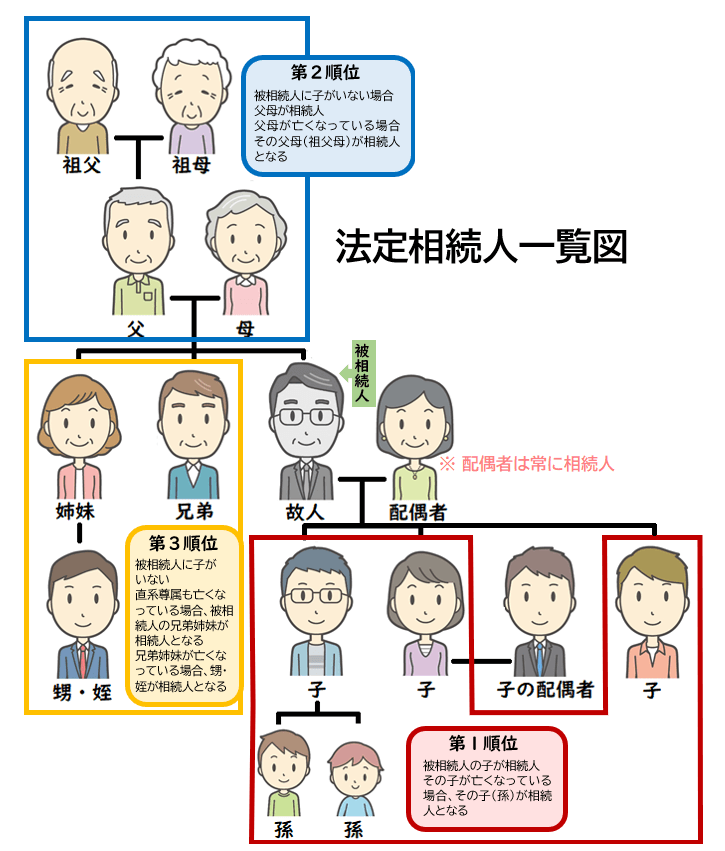

上の図を見てわかるように、法定相続人は被相続人の配偶者と被相続人の血族で成り立っています。

さらに、法定相続人は相続権をもつ順位が定められています。

【第1順位】…被相続人の子・孫・曾孫

【第2順位】…被相続人の父母・祖父母・曾祖母

【第3順位】…被相続人の兄弟姉妹・甥姪

このように順位が分けられており、上の位から順番に相続権をもつことになります。、

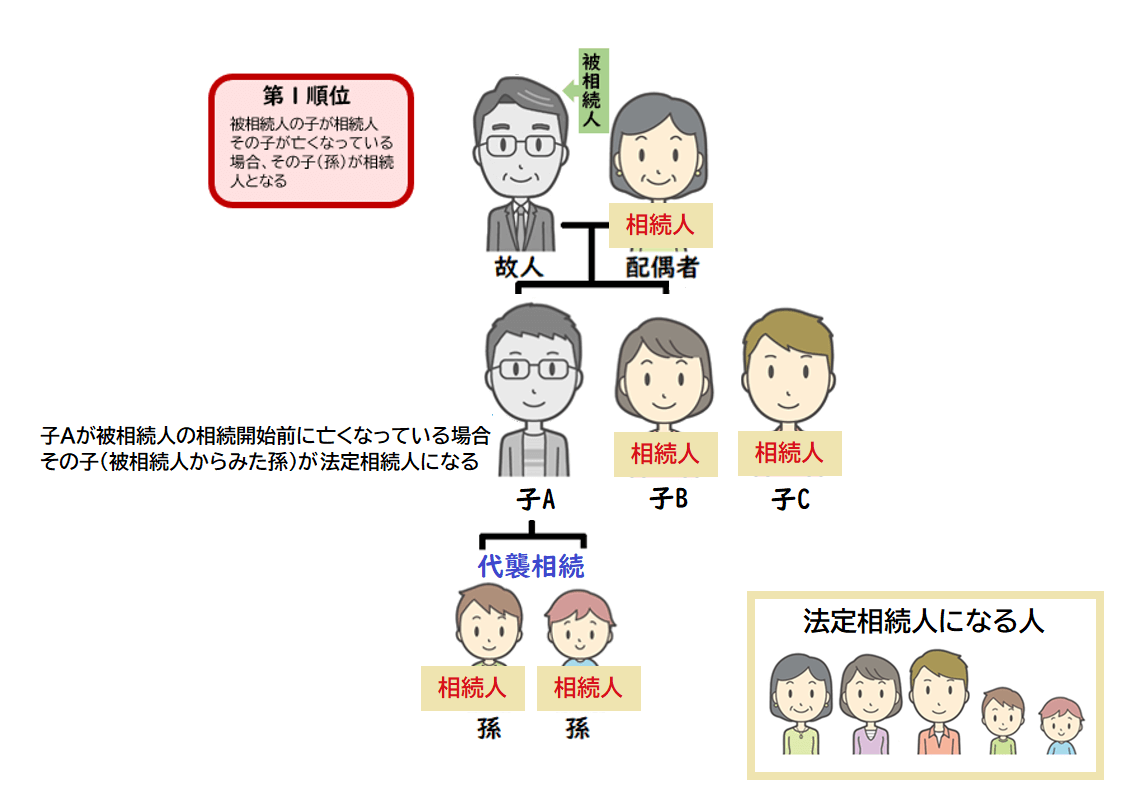

たとえば、第1順位である子が被相続人の相続開始前に死亡している場合は、その子(被相続人からみた孫)に相続権がまわってきます。

これを代襲相続といいます。

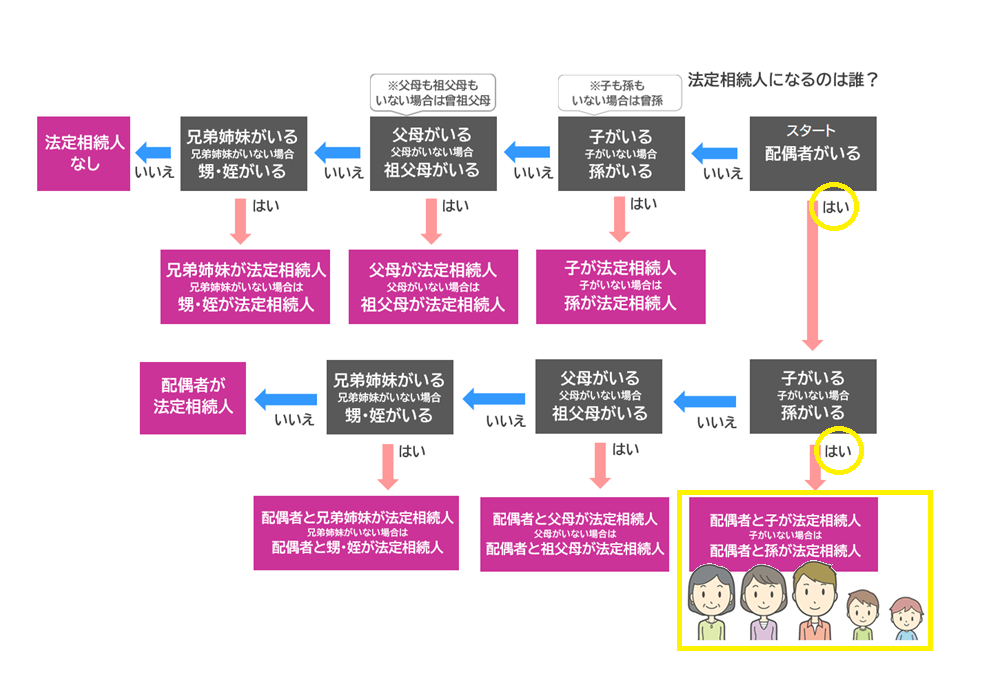

法定相続人になる人を確認してみましょう

さきほどの代襲相続のケースをチャートに当てはめると

配偶者と子が法定相続人(子がいない場合は孫が法定相続人)に当てはまります。

ちなみに、この場合の基礎控除額の計算式は、法定相続人が5人なので【3,000万円+600万円×5人=6,000万円】になります。

基礎控除と法定相続人の関係

基礎控除の計算式で使われる「法定相続人の数」はさまざまなパターンが考えられます。

養子の法定相続人

これまで、基礎控除額は法定相続人の数が多いほど控除額が増えていくしくみと解説しました。

しかし、養子縁組をして法定相続人の数を好きなだけ増やせるわけではありません。

法定相続人になれる養子は次の人数だけです。

- 被相続人の実子がいる場合、法定相続人になれる養子は1人まで

- 被相続人に実子がいない場合、法定相続人になれる養子は2人まで

このように、法定相続人になれる養子の人数には制限があるため注意が必要です。

相続放棄した法定相続人

法定相続人は相続放棄をする権利があり、相続放棄をした場合は財産を相続することができなくなります。

しかし、基礎控除における法定相続人の数は、相続放棄をする前の法定相続人の人数をもとに計算することになっています。

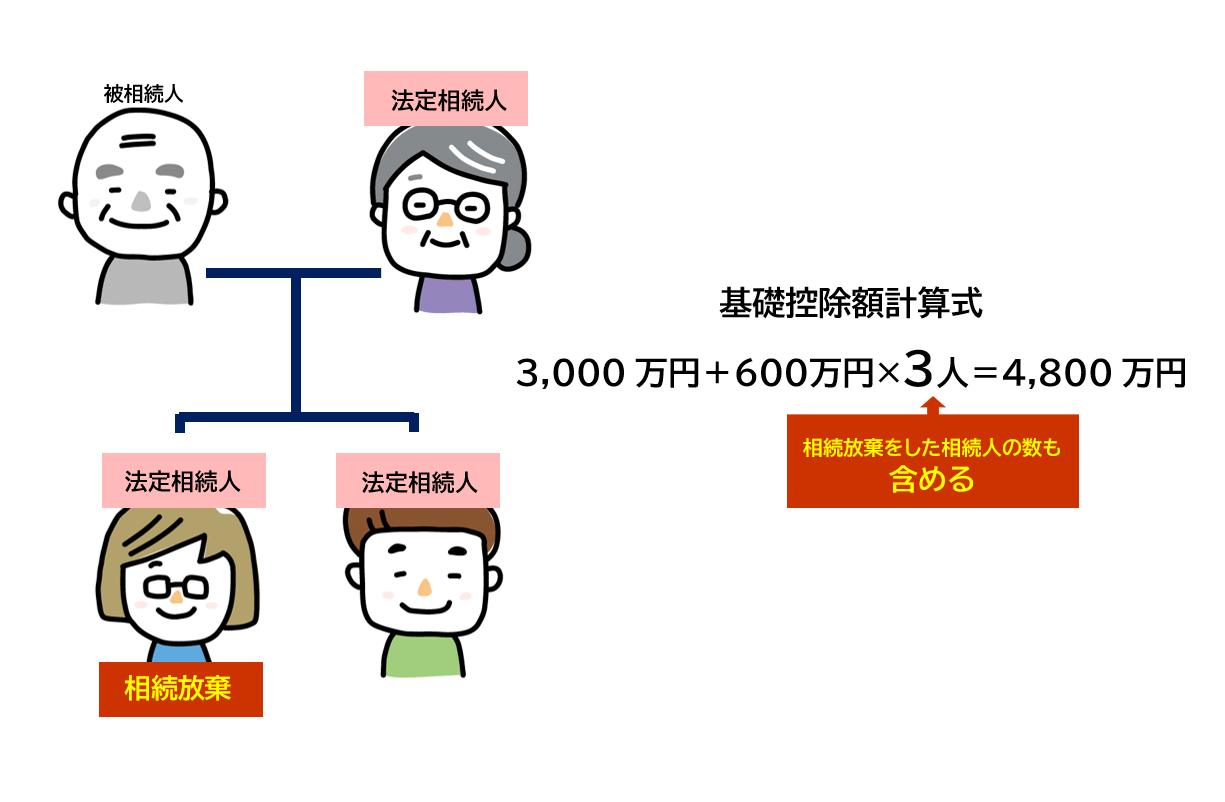

たとえば以下のようなケースの場合は、相続放棄をした法定相続人がひとりいますが、基礎控除額を求める際の計算式は【3,000万円+600万円×3人=4,800万円】といった式になります。

(※相続放棄をした法定相続人の子に代襲相続権はありません)

相続欠格・相続廃除された法定相続人

法定相続人であっても「相続欠格」や「相続廃除」された法定相続人は基礎控除額計算式の法定相続人の数に含まれません。

ただし、相続欠格や相続廃除をされた法定相続人が被相続人の相続開始前に死亡していて代襲相続が発生した場合、この代襲相続人は基礎控除額計算式の法定相続人の数に含まれます。

(※相続欠格・相続廃除された法定相続人の子は代襲相続権があります)

法定相続人以外の相続人(受遺者)

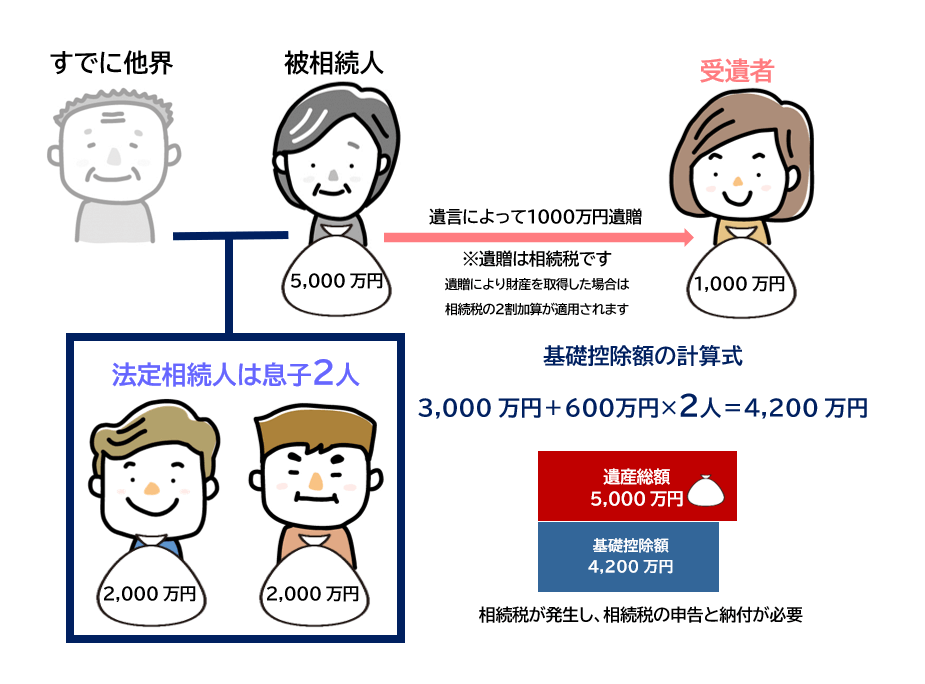

遺言などにより、法定相続人以外の者に相続財産を遺贈する場合、その受遺者は法定相続人ではないため、基礎控除額を求めるときは法定相続人の数に含めずに計算します。

上の図のケースでは、法定相続人となる相続人は被相続人の息子2人です。したがって、基礎控除額計算式は【3,000万円+600万円×2人=4,200万円】になり、遺産総額(5,000万円)が基礎控除額を上回っているため相続税が発生します。

また、遺贈は相続税という扱いになるので、この受遺者にも相続税は発生します。

(※遺贈により財産を取得した場合は相続税の2割加算が適用されます)

「法定相続人と基礎控除」いろいろな家族構成のパターンで例をみてみよう

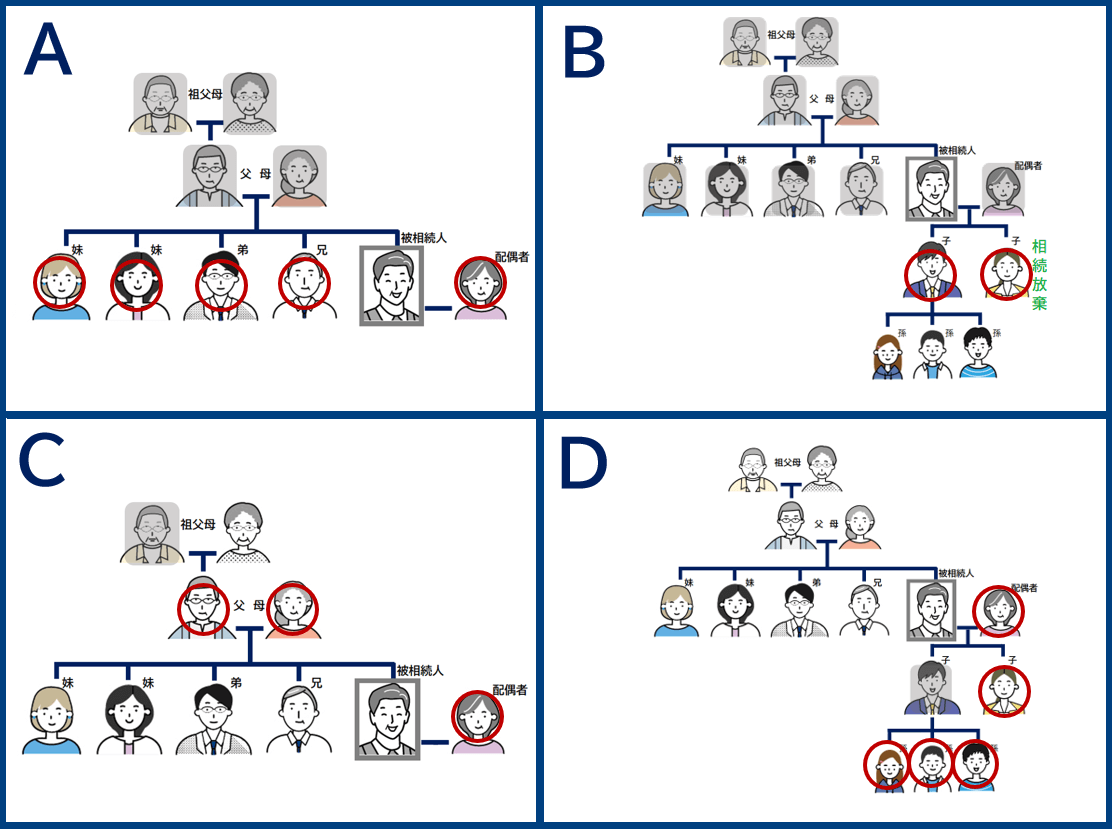

A法定相続人が配偶者と兄が1人、弟が1人、妹2人のケース

このケースは、被相続人の配偶者はいるが子・孫・父母・祖父母がいないため、法定相続人が配偶者と第3順位の兄弟姉妹になったケースです。

基礎控除額計算式【3,000万円+600万円×5人=6,000万円】

したがって、このケースの基礎控除額は6,000万円になります。

B法定相続人が子ども2人のみのケース

このケースは被相続人の配偶者がいないため、法定相続人が子ども2人のみになったケースです。また子のうちひとりは相続放棄をしています。

基礎控除額計算式【3,000万円+600万円×2人(相続放棄している法定相続人も含む)=4,200万円】

したがって、このケースの基礎控除額は4,200万円になります。

C法定相続人が配偶者と父・母のケース

このケースは被相続人の配偶者はいるが子・孫がいないため、法定相続人が配偶者と第2順位の父母になったケースです。

基礎控除額計算式【3,000万円+600万円×3人=4,800万円】

したがって、このケースの基礎控除額は4,800万円になります。

D法定相続人が配偶者と子ども1人と孫3人のケース

このケースは被相続人の配偶者と子が2人いて、うち1人の子は被相続人の相続発生時に亡くなっているため代襲相続が発生してその子(被相続人からみた孫)3人が法定相続人になったケースです。

基礎控除額計算式【3,000万円+600万円×5人=6,000万円】

したがって、このケースの基礎控除額は6,000万円になります。

このように、どの順位であっても法定相続人である以上、基礎控除額計算式の「法定相続人の数」に含まれます。(※相続欠格・相続廃除された法定相続人は除く)

遺産総額はどうすれば分かる?

相続税は、遺産総額が基礎控除額を上回った場合に発生し、その上回った部分に対して課税されるしくみです。

つまり、相続税の発生の有無は遺産総額が分からないと確認できません。

では、遺産総額はどのようにして算出するのでしょうか。

遺産総額算出手順は以下の流れで求めます。

- 相続するプラスの財産・マイナスの財産を調査する

- 相続税の対象となる財産の評価額を出す

- プラスの財産にみなし財産を加え、さらに相続開始前3年以内に贈与された財産や、相続時精算課税制度で受け取った財産がある場合はそれも加える。そこからマイナスの財産である債務や非課税財産、葬儀費用を差し引いたものが遺産総額となる。

相続財産(遺産)を知る

相続財産にはプラスの財産とマイナスの財産があります。

相続財産を把握する際は、ついプラスの財産ばかりに目がいきがちになりますが、マイナスの財産もしっかり把握しておかないと、後に借金の存在が明らかになるなど不利益が発生する可能性があります。

相続財産を調査するときは慎重に進めましょう。

プラスの財産・マイナスの財産

| プラスの財産 | 不動産・現金・預貯金・有価証券・借地権・死亡退職金・生命保険金 |

| マイナスの財産 | 貸付金・買掛金(住宅ローンや事業の運転資金、未払い金など) |

| 相続の対象にならないもの | 通夜葬儀で喪主に贈られる香典・墓地・祭具(仏壇や位牌、神棚など)・遺族年金※・死亡退職金生命保険の非課税枠 ※遺族年金は加入している年金の種類や遺族の条件によって異なるが、一定の条件を満たした遺族年金は受取人固有の財産となる。 |

相続財産の評価額を出す

財産の評価は相続税法と国税庁の財産評価基本通達に基づいて行い、評価方法は財産の種類によって異なります。

預貯金のように金額そのものが評価額になる財産もあれば、土地などはその形状や条件によって個別に評価が必要であり、評価額の算出方法が複雑とされている財産もあります。

財産の評価額が相続税の額を左右することになるので、間違いを防ぐためにも相続財産の評価は、相続税に精通した税理士に相談することをおすすめしています。

相続税に強い税理士の選び方

また、相続財産には相続税の課税対象となるものとならないものがあります。

課税財産と非課税財産を見極めて、漏れのないようにしましょう。

相続税の課税の対象となる財産

本来の相続財産

土地や家屋、株式、預貯金、現金、借地権、貸付金、特許権や著作権、車、ゴルフ会員権など

贈与財産

- 相続開始前3年以内の贈与財産(2024年1月1日以降の贈与については、持ち戻し期間が7年に改正されています)

- 相続時精算課税制度適用の贈与財産

生前贈与の際に贈与税を支払っていた場合、支払った贈与税額は「贈与税額控除」として相続税額から差し引くことになっています。

贈与税の持ち戻しについて詳しく知りたい方は、以下の記事もご覧ください。

【生前贈与の持ち戻し期間が7年に?】新制度を税理士が詳しく解説

みなし財産

生命保険金や死亡退職金(功労金)など

被相続人が保険料を負担していた生命保険金や死亡退職金(功労金)は相続や遺贈によって直接受け取るものではありませんが、被相続人の死亡を機にもらったとみなされ「みなし財産」とされています。

生命保険金と死亡退職金にはそれぞれ非課税枠「500万円×法定相続人の数」が設けられています。

相続税の課税対象にならない財産(非課税財産)

墓地や仏壇など

墓地・墓石・仏壇・仏具・神棚などの祭祀財産

公益事業用財産

宗教や学術を目的とする事業を行う人が取得し、その公益事業に使うことが確実とされている財産

国や地方公共団体などへ寄付した財産

相続税の申告期限までに国や地方自治体、特定の公益法人などに寄付した場合など

心身に障害のある人や障害者扶養共済制度に基づく給付金の受給権

※生命保険金・死亡退職金(功労金)の非課税枠は、「500万円×法定相続人の数」で計算できます。

遺産総額を算出する

遺産総額は、プラスの財産にみなし財産を加え、さらに相続開始前3年以内に贈与された財産(2024年1月1日以降の生前贈与は7年以内)や、相続時精算課税制度で受け取った財産がある場合はそれも加えます。

そこから、マイナスの財産である債務や非課税財産、葬儀費用を差し引いて求めます。

相続税には税額を軽減することができる控除や特例があります

相続税を算出していく際に、各相続人に配分された相続税額から各相続人の状況に応じて、税額を軽減することができる控除や特例があります。

特に、「配偶者の税額軽減」や「小規模宅地等の特例」は適用をうけることで相続税を大幅に減額することができます。

それぞれの適用条件や内容をよく理解し、上手に活用すれば節税につながります。

| 税額の控除 | 概要 |

|---|---|

| 暦年課税分の贈与税控除 | 相続開始前3年以内(または7年以内)の贈与は相続財産の対象であるが、そのときの贈与税額が控除される。 |

| 配偶者の税額控除 | ①1億6,000万円 ②配偶者の法定相続分 いずれか大きい金額まで相続税がかからない。 ※相続税申告期限までに遺産分割していないとこの特例は使えません。 |

| 未成年者控除 | 法定相続人が20歳未満の場合、その年齢に応じて控除を受けることができる。 |

| 障害者控除 | 法定相続人が85歳未満の障害者の場合、その年齢に応じて控除を受けることができる。 |

| 相次相続控除 | 今回の(二次相続)開始前から10年以内に被相続人が相続・遺贈により財産を取得して課税されていた場合、その被相続人から相続・遺贈により財産を取得した人の相続税額から一定の額を控除できる。 |

| 外国税額控除 | 外国にある財産を受け取ったとき、外国の法令に基づいて日本の相続税に当たる税金を課税されると、日本と外国の税金を2重に支払うことになります。そういったときは、外国で課税された税額と同じ金額を日本の相続税から差し引くことができます。(ただし控除には限度があり) |

| 特例 | 概要 |

|---|---|

| 小規模宅地等の特例 | 被相続人の居住用の宅地または事業用の宅地のうち一定の面積まで、最大80%まで減額されるものです。 【特定居住用宅地】 面積上限:330㎡ 減額割合:80% 【特定事業用宅地】 面積上限:400㎡ 減額割合:80% 【貸付事業用宅地】 面積上限:200㎡ 減額割合:50% 【同族会社事業用宅地】 面積上限:400㎡ 減額割合:80% |

相続税申告前にもう一度確認したい6つのこと

みなし財産はありませんか?

生命保険金、死亡退職金(功労金)を取得していることを忘れていませんか?

一度生命保険金や死亡退職金の有無を確認しましょう。

生命保険に加入しているかわからない場合、「被相続人の持ち物の中に保険証券がないか」「貯金口座より、毎月一定額の保険料の引き落としがないか」「年末調整や確定申告で生命保険の控除が無いか」「給与明細から生命保険料が天引きされていないか」等を確認し、生命保険加入の有無を確認します。

名義預金はありませんか?

たとえば、口座名義は孫名義になっているものの、実質、被相続人が印鑑や通帳を所有していた場合や孫がその口座の存在を知らない場合は、その名義預金は相続財産として扱われます。

タンス預金としている現金はありませんか?

何かのときのために置いてある現金も、被相続人が所有していた現金であれば相続財産の対象になります。脱税とみなされないよう、漏れのないようにしましょう。

家族の知らない財産(債務や遠方に所有している土地など)はありませんか?

相続財産の調査の際には、被相続人が所有していた様々な書類に目を通してみましょう。

家族が知らなかった財産が見つかるケースもあります。

万が一、税務調査によりあとから相続財産が見つかった場合、追徴課税が発生する可能性があります。今一度、相続財産に漏れがないか確認してみましょう。

相続時精算課税制度を利用していませんか?

この制度は、生前贈与の贈与税を相続時に相続税として精算するものです。被相続人の生前に、この制度を利用して贈与をうけたことがないか確認しましょう。

相続開始前3年以内(もしくは7年以内)の贈与はありませんか?

被相続人が亡くなる前3年以内に贈与された財産(2024年1月1以降の生前贈与は持ち戻し期間が7年となっています)は、相続税を算出する際に贈与された価額をその人の課税財産に加えることになります。

相続開始前にさかのぼって、贈与されたことがないか確認しましょう。

贈与税の持ち戻しについて詳しく知りたい方は、以下の記事もご覧ください。

【生前贈与の持ち戻し期間が7年に?】新制度を税理士が詳しく解説

注意!こんなときは相続税が0円になっても相続税の申告が必要です!

これまで、遺産の総額が基礎控除以下であれば相続税の申告は不要、と解説してきました。

しかし、利用した控除や特例によっては適用条件が「相続税の申告をすること」と定められているものがあるので注意してください。

〇配偶者の税額軽減

〇小規模宅地等の特例

〇特定計画山林の特例

〇農地の納税猶予の特例

上記を利用した場合は、たとえ相続税が0円になったとしても必ず相続税の申告をしましょう。

相続税発生の有無は遺産総額と基礎控除額が分かればすぐに判断ができます。

ただし、算出した数字に間違いがないことが重要です。「遺産総額」は様々な過程を経て算出されるものであり、「法定相続人の数」は相続や遺贈される人の状況によって判断が複雑になることもあります。そのため、相続税の計算に慣れていない人が算出すると間違いが発生しがちです。

相続税の発生の有無を確実に判断したいときは、相続税専門の税理士に相談するといいでしょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

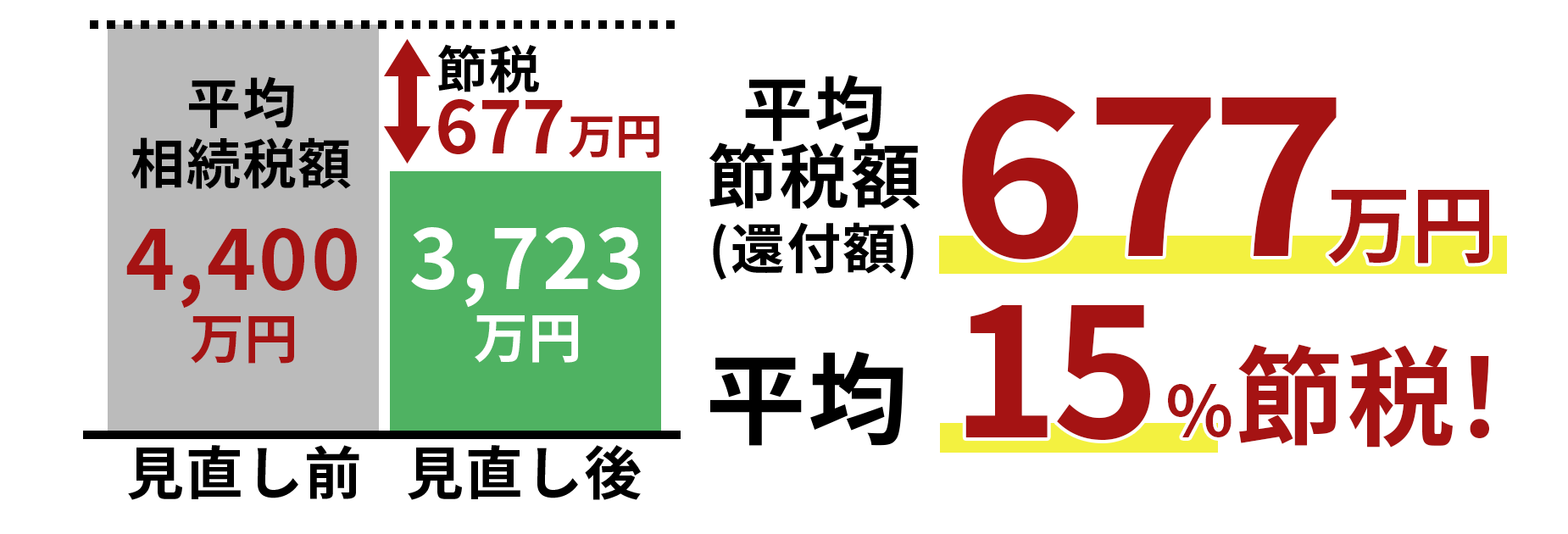

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,430件(2024年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。