「不動産の相続」現金で相続税を払えない場合の対策方法

相続税は、相続発生から10ヵ月以内に現金による納付が原則です。しかし、日本の相続財産は土地・家屋が4割近くを占めます。手元に豊富な資金があればよいのですが、相続したのが不動産のみで納税できない場合、どうしたらよいか。遺言書によって姉には実家、弟には現金を遺産配分したために揉めてしまった事例と、その解決方法をご紹介します。

「金持ち喧嘩せず」、資産家は相続で揉めない?

映画やドラマでは、亡くなった当主の遺産を巡って資産家一族が愛憎劇を繰り広げるというのは、よくあるパターンです。サスペンスの場合、時には殺人事件にまで発展し、犯人探しや主人公へ迫りくる危機に目が離せなくなります。

しかし、現実世界ではそうそう殺人事件が起きても困るので、相続に関する法律が定められています。法定相続人には「遺留分」という最低限の遺産取得分が保障されています。一定の相続人に偏った遺言書が残されたとしても、ほかの相続人はこの「遺留分」を主張できるのです。

また、相続税専門の税理士という経験からすると、むしろ資産家ほど相続で揉めることは滅多にありません。特に預貯金や有価証券など、現金化しやすい財産が潤沢に遺された場合、法定相続人がスムーズに遺産分配できるので、「争族」に発展する可能性は低いと言えるでしょう。

ところが、遺産が不動産のみの場合はどうでしょう?納税は基本的に現金払いです。不動産を売却して現金化する方法もありますが、すぐに売れるとは限りません。相続税の納税期限は、相続発生から10ヵ月後です。

しかも、相続した不動産が相続人自身も暮らす自宅だとしたら、そう簡単に手放す訳にはいかないというケースもあるでしょう。現在、お子さんと同居されている親御さんも、相続となったら、同居の子に自宅、離れて暮らす子には現金をと考える方も多いのではないでしょうか。

Eさんも、そんなお一人でした。

仲良し姉弟の相続が争族になった原因は

Eさんの娘さんは、離婚後、実家で両親と暮らすようになりました。やがてEさんの奥様が、のちにEさんが、それぞれ娘さんに看取られながら亡くなりました。娘さんは20年近くにわたって両親の看護や介護に追われ、仕事に就くこともできませんでした。もっとも、Eさんには充分な蓄えがありましたので、生活費や医療費に困ることはありませんでした。

Eさんには、もう一人、娘さんの下に息子さんがいらっしゃいました。ご自身でローンを組み購入した都心のマンションで、奥様と小学生になる二人のお子さんと暮らしていました。Eさんは、この息子さんには金融機関の預貯金や有価証券などを相続させるつもりでした。

そして、娘さんには自宅を、息子さんには現金や有価証券をという公正証書遺言を記されて他界されたのです。

ところが、ここで一つ問題が発生しました。娘さんにはほとんど預貯金がなく、相続税の現金納付ができなかったのです。娘さんは弟さんに対して、現金の配分を頼みましたが、ローンと家族を抱えている弟さんも譲れません。

それどころか、「姉さんは、派手な結婚式を挙げて、その費用やヨーロッパ一周のハネムーン費用まで父さんに出してもらっていたじゃないか」と、過去のことまで持ち出してきました。

通常の学費や一般的な結婚祝い、生活費などは贈与に当たりませんが、豪華な婚礼や海外への旅行費用を亡父が出していたとなると、「特別受益」にあたる可能性があります。「特別受益」は贈与額として法定相続分から差し引かねばならず、娘さんの遺産配分は減ってしまいます。

これに対して、娘さんは「寄与分」を主張しました。「寄与分」とは、被相続人(亡くなった方)の財産形成に貢献したり、被相続人の療養看護に努めたりしてきた相続人に対して、法定相続分に寄与分の額が上乗せされる制度です。

かくして、かつては仲の良かった姉と弟が、父親の相続発生をきっかけとして揉めに揉め、「争族」へと突入していってしまったのです。

借金して相続税納付!?相続貧乏に陥らない対策は

遺言書がある場合、被相続人(このケースではEさん)のご遺志が優先され、遺言内容に従って遺産分割されます。しかし、法定相続人が遺言書の内容に不服を感じた場合、家庭裁判所にその遺言書が有効か無効かの調停を申し立てることができます。

こういう場合は、いったん遺言書通りの遺産配分で申告し、相続人それぞれが相続税を納税することになります。では、Eさんの娘さんのように現金納付できない場合は、どうしたらよいでしょう?

相続税が払えない場合の選択肢には、以下の5つがあります。

- (1)延納

5年~20年の期間内に分割払いで納税する方法で、利子税の支払いを伴います。また、「相続税課税額が10万円超であること」「現金納付が困難であること」「延納税額が100万円超で延納期間が3年超の場合、担保を提供できること」「担保提供書類を添付・提出すること」などの要件があります。

- (2)物納

延納しても金銭納付が不可能な場合に限り許可される、不動産や有価証券などをそのまま納付する方法。ただし、遺産分割が決定しておらず、権利帰属が明確化していない財産を物納することは不可能です。

- (3)不動産を売却して現金化

期限内に売却できれば、現金で相続税を納付するという方法。ただし、Eさんの娘さんの場合、住み替え先も見つけなければいけません。

- (4)財産放棄(遺産放棄)

遺産配分に対して「相続しない」と意思表示する方法。相続税は支払わなくて済みますが、Eさんの娘さんは住む場所も失うことになってしまいます。

- (5)金融機関から借金

銀行などから融資を受けて、現金で納税する方法(担保の提供が必要)。Eさんの娘さんの場合、返済の目途が立てられないため、有効とは言えません。

娘さんは「(1)延納」を選択され、家庭裁判所の調停が成立したのち、結果的には「(3)不動産を売却して現金化」を選択されました。住み慣れた実家を手放すのは断腸の思いであったろうと想像しますが、無事、住み替え先も見つけられたようです。

また、当税理士法人で相続不動産の評価額を見直し、相続税を1,000万円程減額することができました。無事、娘さんは納税も行うことができ、税理士としても安堵しています。あとは、こじれてしまった弟さんとの関係が元通りになることを願うばかりです。

当記事は、幻冬舎ゴールドオンラインでも取り上げられています。

土地を相続する手続き、相続した家に住むための手続きについて知りたい方は、こちらのコラムもご一読ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

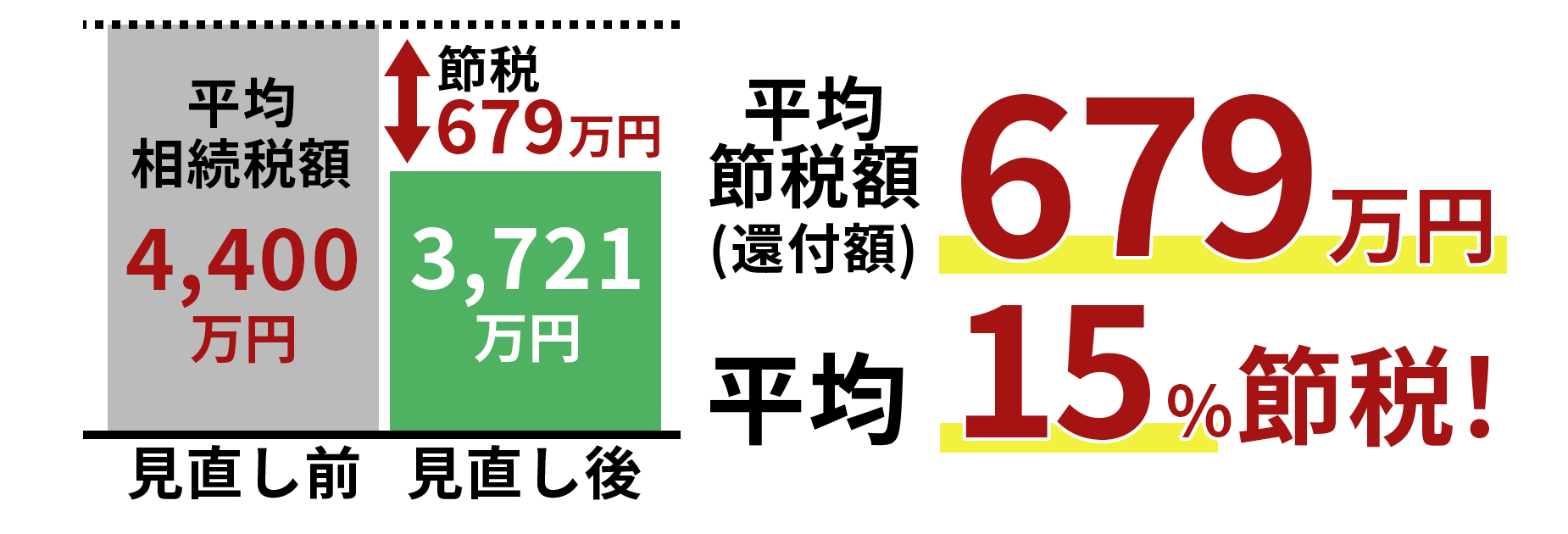

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。