【相続税申告をe-Taxで電子申告】メリット、手順や注意点を解説

令和元年10月1日から、相続税の申告もe-Taxでできるようになりました。これによって何が変わるのでしょうか。

ここでは、e-taxで相続税の申告の手順とメリット、従来の手書きの申請と何が変わるのかを解説します。

目次

相続税申告が電子申請できるようになるのはいつから?

令和元年10月1日(火)より、「相続税の申告書」や「配偶者の税額軽減額の計算書」などの帳票類が、e-tax(国税電子申告・納税システム)を利用して提出できるようになりました。

相続税申告でe-Taxができることは次の3つです。

- 相続税申告書の作成

- 相続税申告書、添付書類のデータ送信

- 電子納税(ダイレクト納付)

相続税申告でe-taxを利用するメリットとは?

相続税申告でe-taxを利用するメリットは大きく言うと、以下の2つです。

- 24時間電子申告が可能

- 提出書類のデータ管理が容易

- 相続税の納税も簡単

24時間電子申告が可能

e-taxは、税務署に行く手間や、郵送の手間を省けるのが大きなメリットと言えます。

電子申告以外で相続税申告をする場合、相続税申告書を税務署の開庁時間(平日8時半~17時)に持っていくか、税務署に郵送する必要があります。

提出書類のデータ管理が容易

e-taxは、送信したデータもアカウント上で管理されます。

そのため、アカウントのIDとパスワードさえあれば内容確認が可能な上、アカウントを共有すれば相続人同士で内容を把握することもできます。

相続税の納税も簡単

相続税の納税もe-tax上でできるため、申告と一連の流れで納税することが可能です。

所得税の確定申告は約8割の人が税理士に頼らず申告しているのに対し、税理士に頼らず相続税申告をしている人はたった1割4分しかいません。令和5事務年度国税庁実績評価書|参考指標 2:税理士関与割合(所得税・相続税・法人税

(参考)

相続税申告は確定申告とは違い、紙にすると5~30cmの厚み相当の申告書を作ることとなる他、複雑な相続税法の知識が必要となります。

中でも、相続財産に土地が含まれていた場合、依頼する税理士によって相続税の納税額が1,000万円差がでることもあるほど、節税を考慮しながら申告することが難しくなります。

土地などを相続した方、10年間に他の方の相続があった方、小規模宅地を共有で相続する方は、相続税専門の税理士に申告依頼をすることをおすすめします。

相続税に強い税理士の選び方

相続税の土地評価額を減額する方法を解説

e-Taxで申請するときの注意点

e-Taxを用いて相続税を申告するときは、次の5つに注意が必要です。

相続税申告書の提出先が決まっている

提出先税務署を選択する画面では、相続税申告書の提出先として、被相続人(故人)の死亡時における住所地を管轄する税務署になります。

相続人の住所を管轄する税務署ではないので注意が必要です。

管轄する税務署は、税務署の所在地検索で、被相続人の死亡時の住所を入力することで調べることが可能です。

相続人本人の利用者識別番号(マイナンバー)が必要

e-Taxを用いた申告では相続人本人の利用者識別番号を使用するため、複数の相続人が存在するときは申告を行う相続人全員の利用者識別番号が必要です。

相続税申告書の作成・送信に対応しているソフトを使用する

確定申告用のe-TaxソフトWeb版や確定申告書作成コーナーでは、相続税の申告書は作成できません。相続税の申告書の作成と送信には、相続税申告用のe-Taxソフト(e-Tax ホームページからダウンロード可能)または相続税申告に対応している税務会計ソフトを使用する必要があります。

送信できるデータサイズに上限がある

申告書に添付する戸籍謄本や遺産分割協議書などデータで提出することができる一方で、一度に送信できるイメージデータ(ただし申告書は含まない)は、最大136ファイル、合計で最大14.0MBまでとなっています。

e-Taxソフトとe-TaxソフトWEB版の違い

e-Taxが公式に配布する申告書作成用のソフトウェアをe-Taxソフトと言います。

フォーマットに沿って必要事項を入力していくと、申告に必要な書類を作成できます。ただし自動計算機能はないため、税額などは利用者自身が別途実際に計算・記入を行う必要があります。

一方、e-Taxソフト(WEB版)は、e-Taxソフトの基本的な機能をWebブラウザ上で使用できるようにしたもので、機能には一部制限があります。

e-Taxを利用手順

ここでは実際にe-Taxで相続税を申告するための手順を説明します。

- e-Taxを利用するための前準備

- e-Taxソフトをダウンロードする

- e-Taxソフトをインストールする

- 「追加インストール」をクリックする

- 「マイナンバーカードの登録」または「利用者識別番号」を入力する

- 相続税の申告書データを作成する

- 申告書作成データの種類を選択する

- e-Taxで使用する帳票を選択する

- 相続税申告書の初期設定を行う

- 相続税の申告書の基本情報を複写する

- 相続税申告書を作成する

e-Taxを利用するための前準備【ステップ1】

1.利用環境の確認をします。

相続税申告はe-Taxソフトのみに対応しています。現在、e-Taxソフトの利用においてはWindows 10とWindows11が推奨環境とされています。これら以外は推奨環境外となるため、使用できない恐れがあります。

2.電子証明書を取得します。

e-Taxでは申請等データの作成・送信が利用者本人かどうかを確認するため、申告・納税の時電子証明書の取得と登録が必要です。電子証明書は国税庁が定める発行機関で交付を受ける必要があります。

マイナンバーカードなど、ICチップが組み込まれた電子証明書を利用するときは、別途ICカードリード&ライターも必要になります。

3.e-Taxの開始届出書を提出します。

関係する税務署へ「電子申告・納税等開始届出書」を提出し、利用者識別番号を取得する必要があります。税務署に書類を直接送付するほかに、e-TaxのHP上からオンラインでの提出も可能です。

4.利用者識別番号を取得します。

開始届出書を提出すると利用者識別番号が交付されます。

オンラインでは、登録完了時に書面で提出した場合、税務署から「利用者識別番号等の通知書」が送付されます。

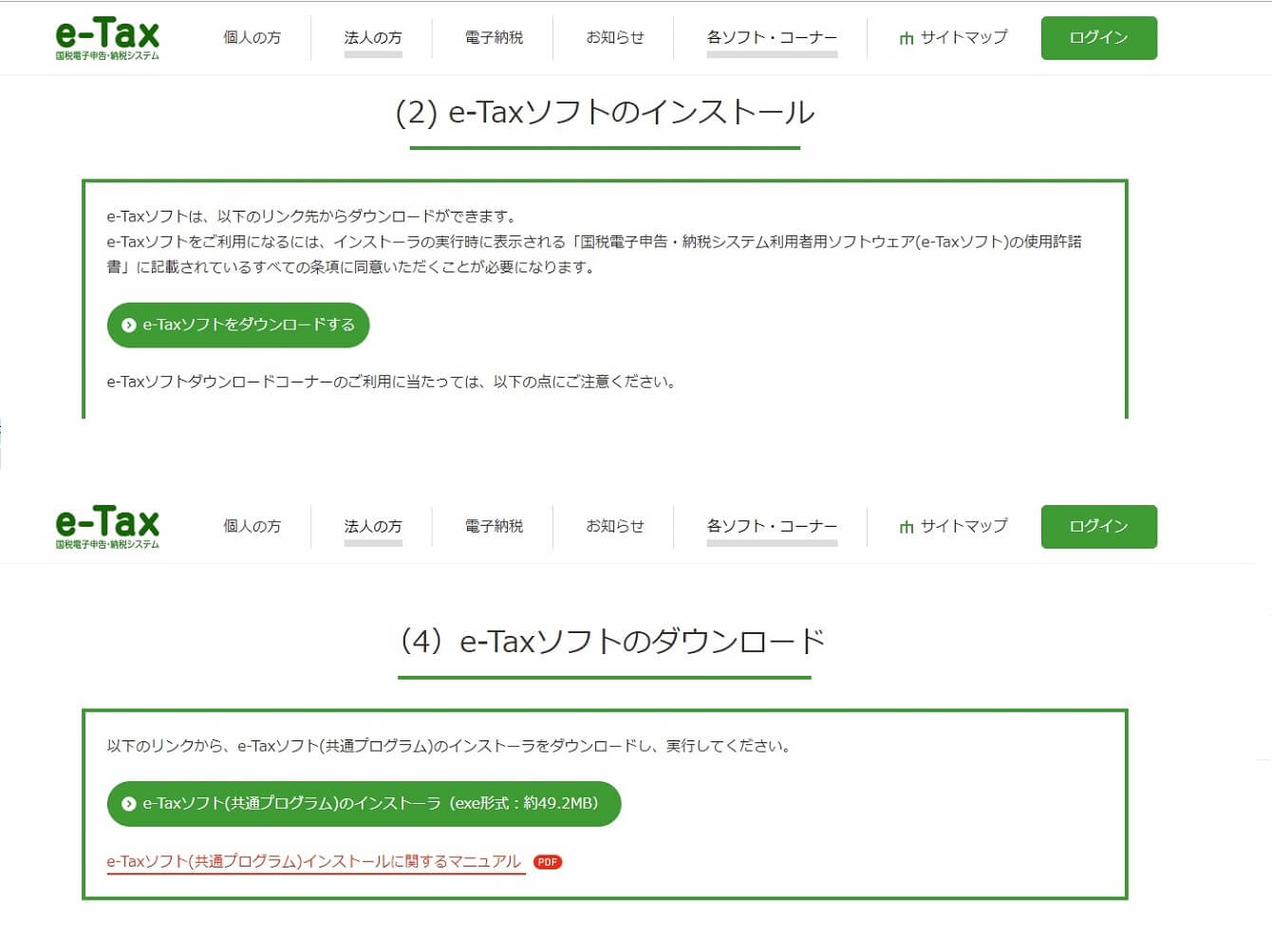

e-Taxソフトをダウンロードする【ステップ2】

事前準備がおわったら、国税庁ホームページからe-Taxソフトをダウンロードします。相続税申告のe-Taxソフトをダウンロードします。

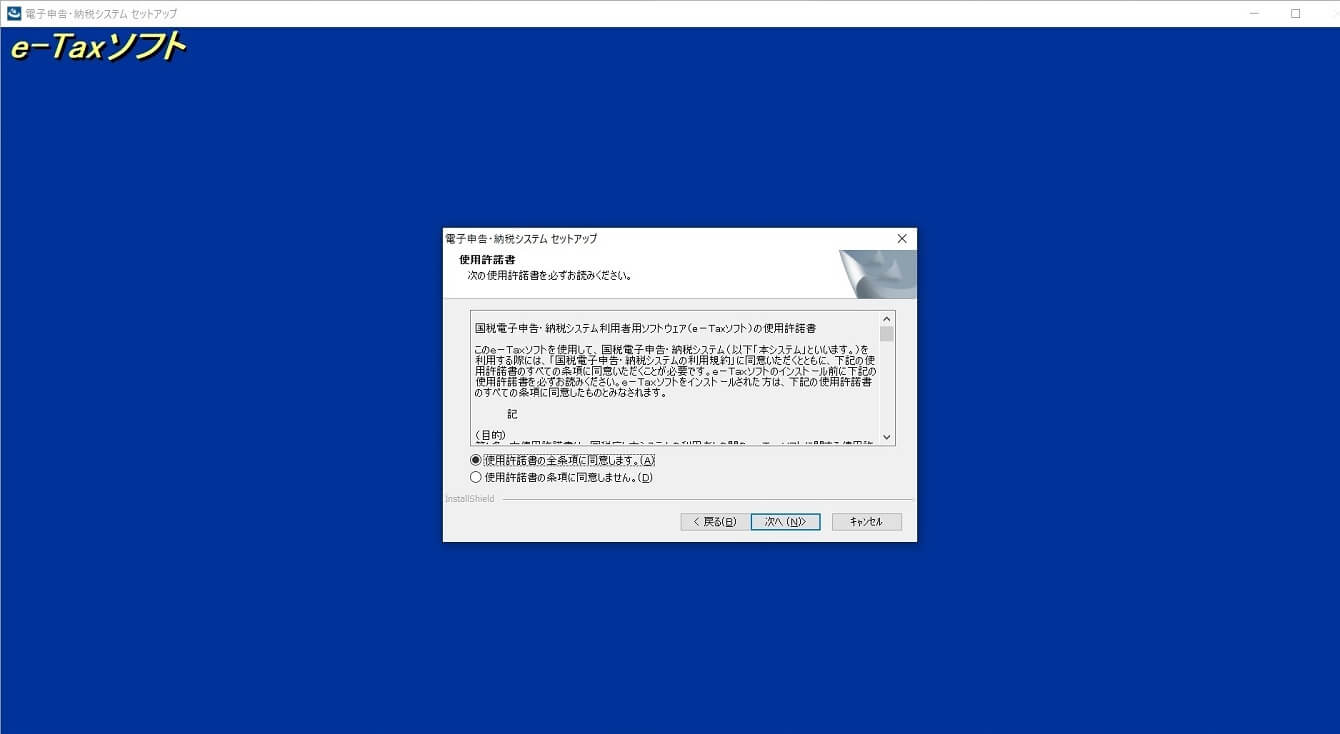

e-Taxソフトをインストールする【ステップ3】

インストールするには「使用承諾書の全条項に同意します」を選び、「次へ」をクリックします。

「追加インストール」をクリックする【ステップ4】

ダウンロード終了後、「税目の追加インストール」画面で「追加インストール」をクリックします。「相続税」を選択し、「平成31年4月1日以後終了事業年度分」のチェックを入れ、「インストール」をクリックします。

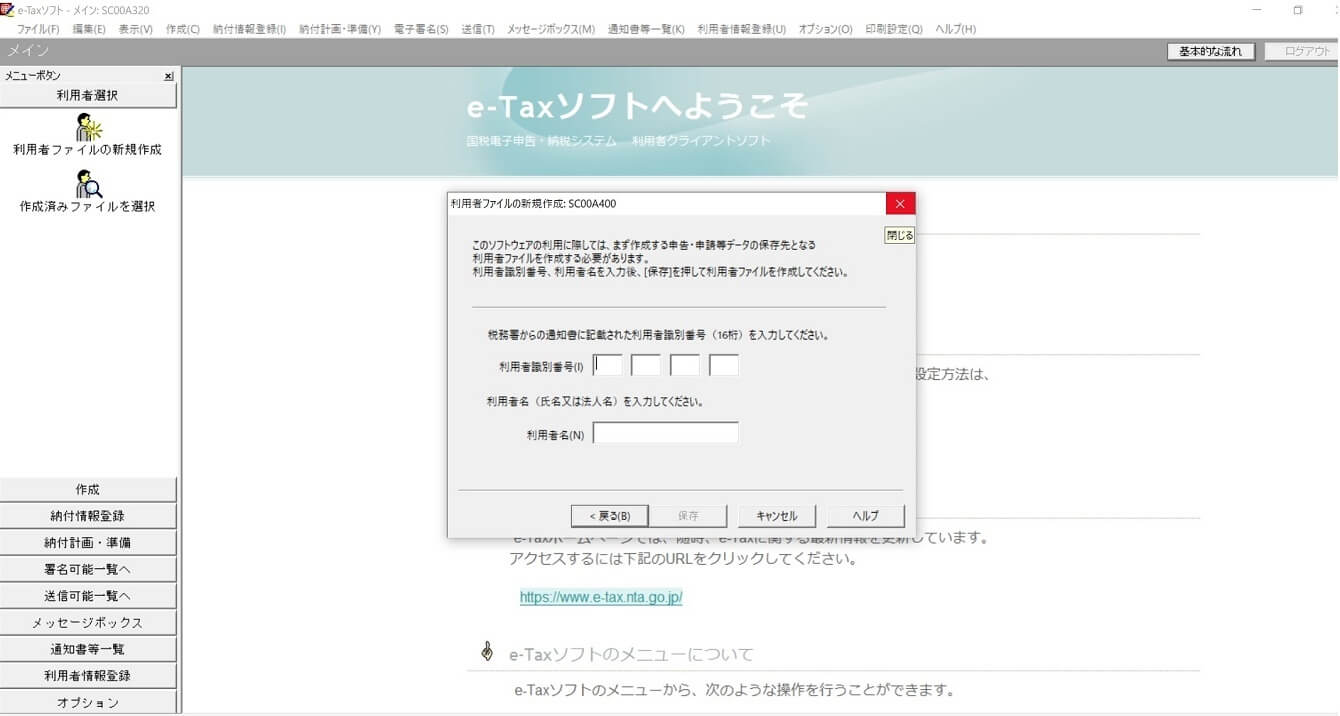

「マイナンバーカードの登録」または「利用者識別番号」を入力する【ステップ5】

インストール終了後、「マイナンバーカードの登録」または「利用者識別番号」を入力するように要求されます。

「利用者識別番号」は、事前準備で「e-Taxの開始(変更等)届出書」を税務署に提出することで発行された番号です。

相続税の申告書データを作成する【ステップ6】

「作成」⇒「申告・申請等」⇒「新規作成」の順でクリックします。

申告書作成データの種類を選択する【ステップ7】

「申告」⇒「相続税」⇒「申告する年度」の順で選択し、「次へ」をクリックします。

e-Taxで使用する帳票を選択する【ステップ8】

どの帳票が必要なのかよくわからない場合は、すべての帳票を選択します。選択後、「次へ」をクリックします。

相続税申告書の初期設定を行う【ステップ9】

被相続人と相続人(財産取得者)の情報入力画面で必要事項を入力します。

この画面で「マイナンバーの読み取り」を選択し、カードリーダーで相続人のマイナンバーカードを読み込ませると氏名、住所、生年月日が自動入力できます。自動入力された情報に誤りがないかを確認します。

相続税の申告書の基本情報を複写する【ステップ10】

相続税申告書の帳票を選び、必要事項に入力します。初期設定では「財産を取得した人」の欄などは空白になっているので「複写」をクリックします。これで設定時に入力した相続人を選択できるので、相続人の情報を複写します。

相続税申告書を作成する【ステップ11】

実際に相続税の申告書の入力を開始します。

実際に相続税申告書をe-Taxで作成するには

相続税申告書をe-taxで初めて作成する場合、第1表から順番に作成できません。以下の手順で作成していきます。

- 第9表から第15表を作成する

- 相続税額を計算する

- 電子署名し、送信する

- 「参照作成機能」でほかの相続人も作成しやすくする

1.第9表から第15表を作成する。

相続税の申告は、第一歩が財産の把握・評価額の計算になります。そこでまずは財産の一覧・評価額が記載される相続税申告書の第9表~第15表を完成させます。

帳票の意味と作成のしかた

帳票の意味と作成の順番を表にしました。作表の手順はほぼ、手書きの場合と同じです(出典:相続税申告書の記載例」|国税庁)。

| 手順 | 帳票番号 | 作業内容 |

|---|---|---|

| 1 | 【第9表】 生命保険金などの明細書 |

●死亡保険金がある場合、その受取金額を記載したうえで、どの相続人がいくら相続したかを記載する。 ●生命保険金の非課税枠は相続人1人あたり500万円なので、生命保険の非課税限度額の計算も行う。 |

| 2 | 【第10表】 退職手当金などの明細書 |

●死亡によって被相続人に退職金が支給される、あるいは功労金などがある場合に記載する。 ●退職手当金の非課税枠は相続人1人あたり500万円なので、退職手当金の非課税限度枠の計算も行う。 |

| 3 | 【第11表の付表】 小規模宅地等、特定計画山林または特定事業用資産についての課税価格の計算明細書 |

●本表は特例を行う帳票で、「小規模宅地等の特例」などを適用し、土地の相続税評価額が大きく減少するときに記載する。 |

| 4 | 【第11表の2表】 相続時精算課税適用財産の明細書、相続時精算課税分の贈与税額控除額の計算書 |

●生前に相続時精算課税を選択している場合に記載する。 |

| 5 | 【第11表】 相続税がかかる財産の明細書 |

●被相続人の財産で相続税が課税されるものをすべて記載する。 ●各相続人の相続額も記載する。 ●財産の中に有価証券、土地、借地権、営業権などが含まれる場合、相続税評価額の計算を行う評価明細書が必要。 |

| 6 | 【第13表】 債務および葬式費用の明細書 |

●被相続人の債務と葬式費用を計算する。 ●債務や葬式費用は、相続税の計算時、財産から控除される。 |

| 7 | 【第15表】 相続財産の種類別価額表 |

●各人ごとに取得した財産、債務の合計を計算する。 |

2.相続税額を計算する

第1表と第2表で相続税を計算します。相続税申告書第15表で計算した各相続人が取得する財産、債務がベースになります。

帳票の意味と作成のしかた

帳票の意味と作成の順番を表にしました。

| 手 順 | 帳票番号 | 作業内容 |

|---|---|---|

| 1 | 【第1表】 相続税の納付額 |

●各人の相続税の納付額を記載する。 |

| 2 | 【第2表】 相続税の総額 |

●相続税計算のもととなる「相続税の総額」を記載する。 |

| 3 | 【第4表】~【第8表】 | ●それぞれの「税額控除額」を算出する。 |

帳票類の書き方について詳しくは、【相続税申告書の書き方】記載項目や入手方法、必要なもの等を解説 をご覧ください。

3.電子署名し、送信する

相続税申告書が完成したら、提出する帳票をすべて「作成完了」にして、電子署名を行います。

「署名可能一覧」⇒「電子署名」を選択する。

作成が完了したデータが出てくるので、提出する帳票を選択し、「署名」をクリックします。

電子証明書を読み込むための機器を選択する。

ICカードライターを利用してマイナンバーカードを読み込む場合は「ICカードを利用」を選択し、「次へ」をクリックします。

→ここで、ICカードライターをパソコンにつなぎ、電子証明書をICカードライターに挿入します。

電子証明書の種類を選択する。

マイナンバーカードで電子署名を行う場合は「公的個人認証サービス(マイナンバーカード)」を選択します。

マイナンバーカード作成時に設定した暗証番号を入力すると、自動的に電子署名が完了します。

相続税申告書を送信する。

「送信可能一覧」⇒「送信する申告書」を選択し、「送信」をクリックします(出典:「e-Taxソフト操作マニュアル」|国税庁)。

4.「参照作成機能」でほかの相続人も作成しやすくする

相続税申告書は各相続人がそれぞれ作成し、申告しなければなりません(税理士が代理で作成する場合を除き)。

そのためe-Taxソフトには、1人の相続人が作成した相続税申告書データをほかの相続人が取り込める「参照作成機能」があります。

取り込んだデータの一部を変更するだけで、ほかの相続人の相続税申告書を簡単に作成することができます。

相続税申告書の「参照作成機能」の手順

1.相続税申告書を作成した相続人がデータの切り出し作業を行う。

相続税申告書作成画面で「作成」⇒「申告・申請等」⇒対象申告データを選択⇒「切り出し」をクリックします。

→データが切り出され、参照作成の準備ができました。

2.「作成」⇒「申告・申請等」⇒「相続税申告書の参照作成」をクリックする。

切り出したデータを選択し、取り込みを行います。

取り込んだデータの一部をほかの相続人用に修正し、電子署名・送信を行います。

税務申告書の手書きとe-Tax、何が変わった?

手書きとe-Taxの申請は一体どこが違っているのでしょうか。表にして比較してみましょう。

| e-Tax | 手書き | |

|---|---|---|

| 申告先 | 自宅にいながら24時間申告ができる | 税務署の窓口に直接赴く、または郵送する |

| 提出方法 | PDFで添付書類を送信 | 大量の紙の添付書類を提出 |

| 納税方法 | 自宅から納税ができる | 税務署か金融機関の窓口で行う |

| 書類の保管 | 電子データとして保存(管理や共有が容易になる) | 紙で保管(紛失や破棄のおそれがある) |

デジタルトランスフォーメーションがさまざまな分野で行われている現在、PCなどを使いこなしている世代にとってはe-Taxのほうがより利便性が高く感じられるようです。

e-Taxで相続税申告する場合のデメリット

一見便利にも思える相続税の電子申告ですが、次のような注意点があるのも事実です。

デメリット1.計算機能がついていない

e-Taxソフトには財産評価の自動計算機能や自動転記機能がないため、手計算や一般的な税理士事務所で利用されている相続税ソフトで課税価格や税額を計算してからe-Taxに書き移すことになります。

所得税の確定申告の感覚で相続税の申告書を作成することはできないので注意が必要です。

デメリット2.相続税の修正申告ができるのは令和元年分の申告から

相続税の申告を行った後、「申告すべき課税価格や税額が本当はもっと多かった」などの理由で修正申告を行うとき、2019年1月1日以降に相続等により財産を取得した人の申告以外は電子申告では対応できません。修正申告は紙の申告書を税務署の窓口に提出することになります。

デメリット3.複数の相続人がいる場合、手間と時間がかかる

複数の相続人がいる場合、相続税の電子申告に必要な事前準備がより煩雑になります。相続人全員が電子申告のしくみを理解していないと活用できない可能性があります。

デメリット4.オンラインで添付書類を送信できないときがある

電子申告では送付できるデータの容量が決まっています。これを超えると電子申告できないため、紙で提出することになります。

相続税申告の依頼は岡野相続税理士法人がおすすめ

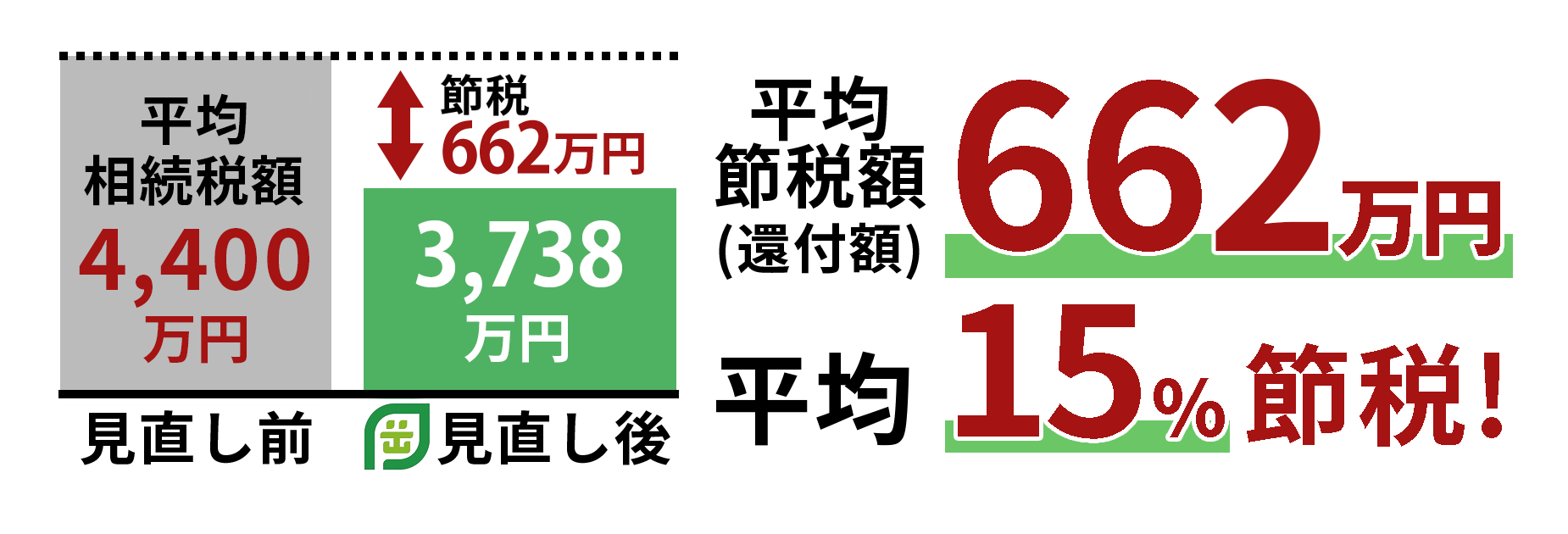

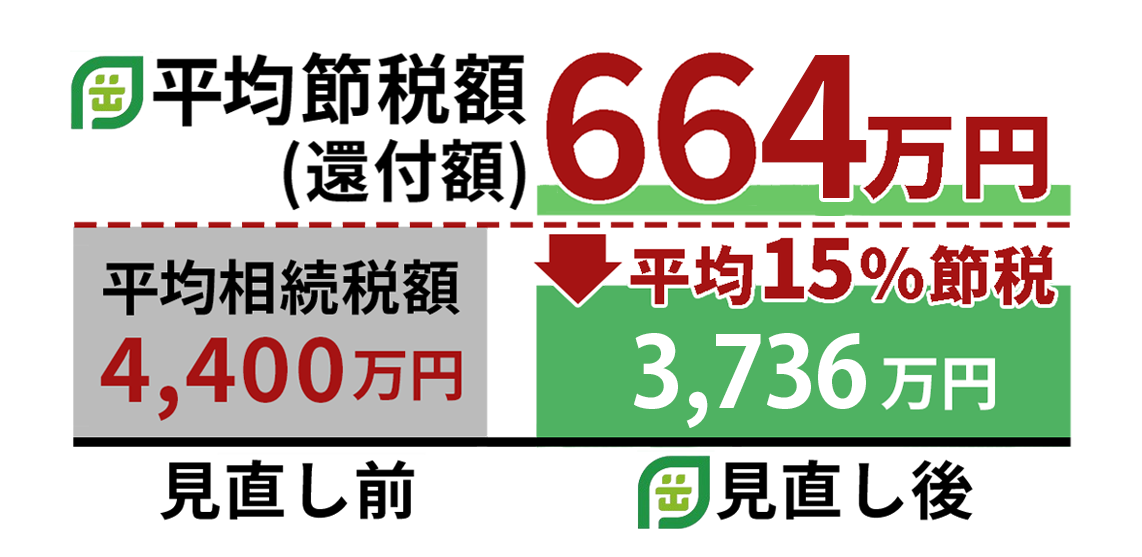

(1)相続税平均節税額(還付額)662万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計198億円/2,989件(2025年11月末時点)。

相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は662万円で、平均して15%の節税を実現しています。

※還付額198億円÷相続税還付成功件数2,989件=平均節税額(還付額)662万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。

その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続税額が2億円超の減額に繋がった事例もあります。

岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。

これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,989件)

岡野相続税理士法人の相続税還付成功件数は、累計2,989件(2025年11月末時点累計)にも及びます。

つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。

これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

相続税申告をe-Taxで電子申告のまとめ

e-Taxソフトには評価の自動計算や自動転記機能も搭載されていません。自分で相続税申告書を作成したい方は、税理士事務所などが紹介している無料の一般向けのソフトを利用して相続税申告書を作成してみてから、e-Taxソフトで作成することをおすすめします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。

払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。

そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。

こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。

初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,829件(2025年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

0120-716-476

0120-716-476