【相続税の節税対策】土地評価、特例、控除を解説

相続税の節税対策は、被相続人が亡くなった後からでも遅くありません。

相続財産を正確に評価すること、条件に合った特例や控除を利用することで相続税が軽減されることがあります。

「納付する相続税をなるべく減らしたい」これは誰でも思うことではないでしょうか。

そこで今回は、被相続人が亡くなった後からでもできる相続税節税対策をご紹介します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

被相続人の死後からでもできる相続税節税対策

相続税の節税対策は、「財産を減らすこと」「特例や控除を利用すること」「財産の評価を下げること」この3つが基本です。

「財産を減らすこと」に関しては生前に行う節税対策になりますが、「特例や控除を利用すること」「財産の評価を下げること」は被相続人の死後、つまり相続が発生した後からでもできる節税対策です。

亡くなられた方が残してくれた財産を少しでも手元に残せるよう、できることを取り入れて節税につなげましょう。

土地の相続税を節税

節税対策1「財産の評価額を正確に算出する」

土地の相続税の節税ポイントは「土地の評価額を下げること」です。

なぜなら、土地の評価額が下がれば当然、課税される相続税が少なくなるからです。

ではどうすれば評価額を下げることができるのでしょうか。

土地の評価は相続財産の中で最も複雑であるとされています。

土地の形状や状況に応じた計算方法を選び、土地の評価額を算出していくのですが、この土地の形状や状況を把握する段階で細かいポイントを逃してしまうと節税につなげることができません。

税金の専門家である税理士でさえ、土地の評価に慣れている税理士と慣れていない税理士とでは評価額が大きく異なるケースもあります。

評価する土地が

- どのような場所にあるのか

- どのような形状なのか

細かいポイントを把握することによって、土地の評価額の減額につなげることができるため、土地の節税対策をするなら「土地の状況を正確に判断すること」が重要です。

正確な判断をするためには、土地の評価方法を知ることです。

土地の評価方法には、路線価方式と倍率方式があります。路線価方式は路線価が設定されている場合に用いる評価方法ですが、路線価方式には様々な計算式があります。

減額の対象となる土地には減額の補正をして算出していきます。

- 不整形地

- 間口が狭い宅地

- 奥行が長い宅地など

このような土地は減額の対象になり、評価額が下がります。

それだけではなく、

- 土壌が汚染されている場合

- 線路沿いで騒音がある場合など

土地がおかれている環境にも目を向けて判断することも重要です。

土地の正確な評価額を出すことは節税につながります。

確実な判断をしたいとお考えであれば、土地の評価に精通している相続税につよい税理士に相談するといいでしょう。

節税対策2「小規模宅地等の特例」

小規模宅地等の特例は、相続税を納付するために自宅や事業用の土地を売却しなければならないような状況を防ぐために設けられた特例です。

したがって、この特例を利用することで自宅である宅地や事業用の土地が大幅に減額されるため、節税としての利用価値が大きいと考えられます。

小規模宅地等の特例の適用条件は細かく設定されています。

小規模宅地等の特例が適用される土地の種類は、

- 特定居住用宅地

- 特定事業用宅地

- 特定同族会社事業用宅地

- 貸付事業用宅地

上記4つの宅地が対象になります。

土地の上限面積と減額の割合は以下のとおりです。

| 土地の種類 | 上限面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地 | 330㎡ | 80% |

| 特定事業用宅地 | 400㎡ | 80% |

| 特定同族会社事業用宅地 | 400㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

小規模宅地等の特例の適用条件は、誰が相続するかによって変わってきます。

一番利用されるパターンでは、被相続人所有の自宅に一緒に住んでいた配偶者・子どもが、被相続人の自宅を相続するケースです。

この場合、特定居住用宅地等の適用条件に当てはまれば評価額が330㎡まで80%減額されることになります。

小規模宅地等の特例は基本的に、相続が開始される直前に被相続人がその自宅などに居住していることが必要ですが、被相続人が介護認定を受けて施設に入居した場合や障害区分の認定を受けて障害者施設に入居した場合など、例外として扱われるケースがあります。

このように、適用条件の設定は細かく厳しいため、適用条件の詳細は国税庁ホームページ「小規模宅地等の特例」でご確認ください。

自分がどこに当てはまるか確実な判断が知りたいとお考えであれば、相続税に特化している税理士に相談するといいでしょう。

【適用条件を確認する⇒国税庁HP相続税「小規模宅地等の特例」】

この制度を利用した場合は、たとえ相続税額が0円になったとしても税務署に相続税の申告をしなければなりません。

節税対策3「土地の分筆」

遺産分割協議の際に、ひとつの土地(1区画)を複数の相続人で分筆することにより、土地の評価額を下げる方法です。

土地の分筆とは、今までひとつの土地として登記されていた土地を、2つ以上に分けてそれぞれを登記することをいいます。

土地の相続の際、分割されている土地であってもその土地が一体として利用されていたものであれば、1つの土地として評価されることになります。

しかし、分筆の場合は相続人ひとりひとりに行き渡った相続財産(土地)ごとに評価をするため、全体の評価額を抑えることができる可能性があります。

たとえば、角地の宅地で考えてみましょう。

一般的に角地は評価が高いものとされています。その角地を分筆することにより、ひとつは角地ではなくなり、ひとつは角地であっても面積が減る分、分筆前より評価額を抑えることができます。

このように、分筆することによって評価額を抑える方法もありますが、場合によっては分筆が認められないこともあるので、注意してください。

土地の分筆に関しても、慎重に判断しなければならないことなので、土地の評価に精通している税理士に相談してみることをおすすめします。

相続税の非課税枠で節税

節税対策4「非課税枠を利用して節税対策」

生命保険金や死亡退職金には「500万円×法定相続人の数」という非課税枠が設けられています。

計算式を見てわかるように、生命保険金と死亡退職金は法定相続人ひとりにつき500万円が非課税になります。

ここで疑問とされるのは、生命保険金や死亡退職金が相続税!?ということです。

生命保険金や死亡退職金は相続や遺贈によって直接受け取るものではありませんが、被相続人の死亡を機にもらったとみなされるため「みなし財産」として相続税の課税対象になります。

相続税の算出時には生命保険金・死亡退職金の非課税枠を利用することを忘れずに、しっかり節税につなげましょう。

相続税の控除で節税

節税対策5「配偶者の税額軽減」

相続税の控除の種類は全部で6種類あります。その中でも最も節税の効果が大きいとされているのが配偶者の税額軽減です。

この制度は名前の通り、配偶者の相続税負担を軽くするもので、「配偶者控除」などと呼ばれたりもしています。

配偶者の税額軽減が利用できる対象者

被相続人の配偶者であること

※配偶者…法律上婚姻関係があること

控除額の範囲

- 被相続人の配偶者が取得した財産の課税価格の合計額×配偶者の法定相続分

- 1億6,000万円

上記のいずれか多い方の金額です。

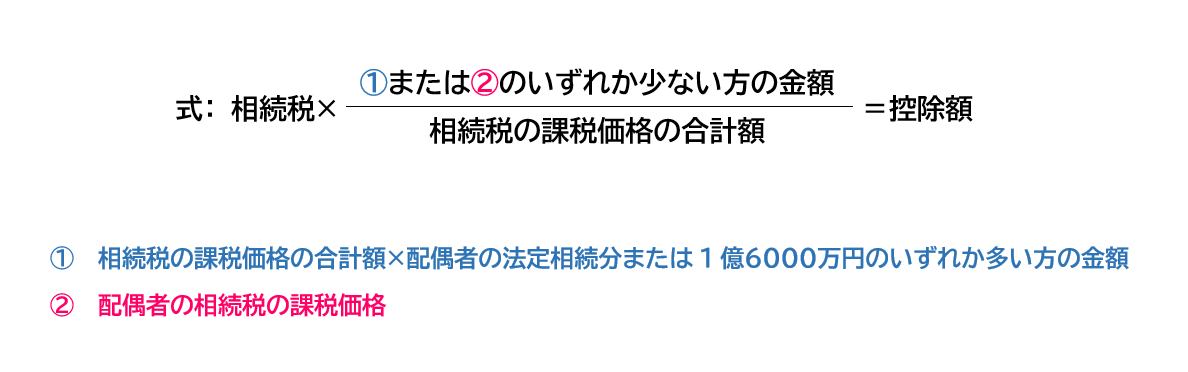

配偶者の税額軽減計算式

配偶者の税額軽減を利用することで配偶者の負担が大幅に軽くなります。しかし、一次相続で配偶者が取得した財産は、二次相続が発生すると課税の対象になります。

二次相続時には、配偶者の税額軽減のような大幅に税額を抑えることができる制度はありません。

したがって、一次相続で配偶者が多額の財産を取得していれば、二次相続で多額の相続税が課される可能性があります。

配偶者の税額軽減を利用する前に、一次相続と二次相続の相続税額をトータルで試算して、より良い分割方法を選択しましょう。

たとえば、一次相続から二次相続の発生まで期間があると想定した場合、配偶者が配偶者の税額軽減を最大減に利用して、その後二次相続に備えて生前対策を取り入れる方法もひとつの案です。

また、近いうちに二次相続が発生すると想定される場合は、一次相続での財産分割の際に、配偶者は少なめの財産を取得するようにし、その他の財産を子どもが取得するという方法もあります。

配偶者の税額軽減を利用するときは、二次相続まで考慮した財産分割をして節税効果を高めましょう。

この制度を利用した場合は、たとえ相続税額が0円になったとしても税務署に相続税の申告をしなければなりません。

節税対策6「未成年者控除」

未成年者控除は、18歳に達するまでの年数1年につき10万円控除されるしくみです。(2022年3月31日以前の相続または遺贈については「20歳」)

年齢は満年齢で数えます。

未成年控除が利用できる対象者

- 相続時に18歳未満である

- 法定相続人である

- 日本国内に住所がある

細かい条件を確認した場合は、国税庁HP「未成年者の税額控除」をご覧ください。

未成年者控除計算式

【10万円×(18歳-その人の年齢)=未成年者控除額】

未成年者控除額が相続税額を超える場合は、控除しきれない額をその未成年者の扶養義務者の相続税額から差し引くことができます。

相続権のない孫に財産を遺贈した場合、法定相続人にあたいしないため、その孫がたとえ未成年者であっても未成年者控除を利用することはできません。

節税対策7「障害者控除」

障害者控除は、85歳に達するまでの年数1年につき一般障害者は10万円、特別障害者は20万円控除されるしくみです。

年齢は満年齢で数えます。

障害者控除が利用できる対象者

- 一般障害者または特別障害者である

- 85歳未満である

- 日本国内に住所がある

細かい条件を確認した場合は、国税庁HP「障害者の税額控除」をご覧ください。

【10万円×(85歳-その人の年齢)=一般障害者控除額】

特別障害者控除計算式

【20万円×(85万円-その人の年齢)=特別障害者控除額】

障害者控除額が相続税額を超える場合は、控除しきれない額をその障害者の扶養義務者の相続税額から差し引くことができます。

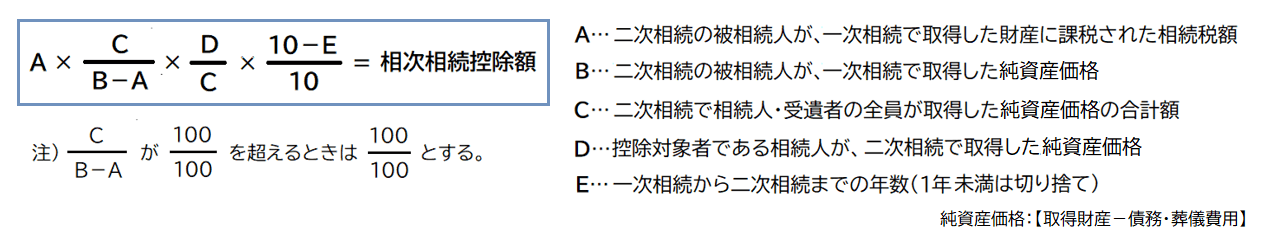

節税対策8「相次相続控除」

相次相続とは、10年間に2回以上相続が続くことをいいます。

相次相続控除は、10年という短い期間の中で続けて相続が発生した時の相続税の負担を考えてできた制度です。

つまり、この控除を利用できる相続人は一次相続のあとの二次相続の法定相続人ということになります。

相次相続控除が利用できる対象者

- 二次相続の法定相続人であること

- 一次相続の際に被相続人が財産を取得していること

- 一次相続の際に被相続人に対して相続税が課税されていること

相次相続控除計算式

相続放棄をした人・相続権を失った者はたとえ遺贈により財産を取得していたとしても、この制度を利用することはできません。

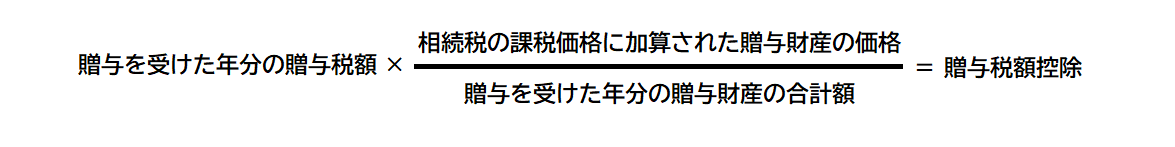

節税対策9「贈与税額控除」

被相続人から相続開始前3年以内に贈与を受けた場合は、その贈与財産の価格は相続税の課税価格に加算されることになっています。

しかし、贈与時に贈与税を支払っているにもかかわらず、相続時にも贈与財産が課税対象になってしまうのは、二重に税金がかかることになってしまいます。

そこで、この制度を利用して、すでに贈与時に支払った贈与税額を相続税額から差し引いて調整をします。

贈与税額控除が利用できる対象者

被相続人から相続開始前3年以内に贈与があり、課税された者であること

贈与税額控除計算式

贈与税額控除なポイント

生前贈与には暦年贈与と相続時精算課税制度がありますが、贈与税額控除とは暦年贈与の贈与税に対して利用できる控除です。

マイナスの財産の見直しで節税

節税対策10「債務や葬儀費用による節税対策」

いわゆるマイナスの財産といわれる財産については、相続税の課税対象とされていません。

遺産の総額は、プラスの財産からマイナスの財産を差し引いて算出します。

したがって、マイナスの財産が多いほど遺産の総額を減らすことになり、節税につながります。

また、葬儀にかかった費用に関してもマイナスの財産と同じく、相続財産の中から差し引くことができます。

相続財産を調査する際は、財産の見落としがないようにしましょう。

マイナスの財産

借入金・買掛金(住宅ローンや事業の運転資金、未払い金など)

葬儀費用として許容される目安範囲

- 通夜、告別式費用

- 通夜、告別式のときの飲食代

- お寺へ支払った費用(お布施・戒名代・読経料など)

- 亡くなられた方の運搬費用

- 会葬御礼にかかった費用など

- 納骨費用(埋葬料のみ)

葬儀費用としての許容範囲外とされるもの

- 香典返し

- お墓や仏具などの購入代

- 法要費用など

養子縁組は被相続人の死亡後に増やすことはできません

相続税は法定相続人の数が多いほど控除額が増えていくしくみです。

したがって、節税対策として養子縁組を考えるケースもありますが、養子縁組は被相続人の死亡後はできません。

養子縁組は被相続人の生前に行うものなので、死後からできる節税対策として利用することはできません。

節税対策のキーポイントは相続税を理解すること

節税対策を考える際のキーポイントは、相続税というものはどういうものなのかを理解することです。

相続税はどのような財産に課税されるのか、相続財産はどのような評価方法で算出するものなのか、誰に対して課税されるのかなどを知ることにより、利用できそうな制度や減額できそうな評価方法が見えてきます。

節税につなげるためには、相続税のあらましを理解することが大切です。

相続税の節税対策を相談したいときは

今回は相続が開始されてからでもできる相続税の節税対策について解説してきました。

亡くなられた方が残してくれた財産ですから、節税につながることはフルに活用して少しでも財産が残るようにしたいものですよね。

- 土地の評価額を下げることができるのか知りたい

- 土地のより良い分筆方法を相談したい

- 控除の併用について相談したい

- 自分だけの判断では不安

- 間違った節税対策をしているかもしれない

など、相続税の節税対策についてご不安な点がございましたら、当税理士法人の相続税に特化した税理士にご相談ください。

当税理士法人では、遠方の方でも安心してご利用いただけるWEB面談も実施しておりますので、どうぞお気軽にお問合せください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ