【相続税申告の流れ】10か月の期限の中でいつ何をすべきか解説

親や兄弟、姉妹など身近な方が亡くなり、その方の財産を受け継ぐ相続人になった場合、相続の手続きや相続税の申告などを行わなければなりません。しかし、相続税申告について予備知識をお持ちの方は少なく、相続人になられた方は「何をどうすればいいの?」という状況になるケースがほとんどです。

そこで今回の記事では、相続税申告では「何を、いつまでに、どうすればいいか」その概要をつかんでいただけるように、相続税申告の手続きや方法、おさえておきたい重要なポイントについて解説します。

相続税申告について知りたい方は下記記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税申告は必要?

相続した遺産の総額が相続税の非課税枠である「基礎控除」の範囲を超えている場合、相続税申告必要となります。相続した遺産の総額が基礎控除の範囲内なら、相続税申告は不要です。

「基礎控除」の計算方法

基礎控除の額は3,000万円を基本とし、相続人が増えるごとに600万円ずつ増えていきます。

つまり、相続人が1人の場合は3,000万円+600万円=3,600万円。2人の場合は3,000万円+1,200万円=4,200万円。3人の場合は3,000万円+1,800万円=4,800万円となります。

相続した遺産の総額が基礎控除の範囲を超えている場合は相続税申告が必要となるので、申告期限までに相続税を申告・納付しなくてはなりません。

相続税申告の流れ

相続税申告までの期限は10ヵ月

相続税の申告期限日は、被相続人が亡くなったことを知った日から10ヵ月。相続人は相続税を申告・納付するまでにやるべきことがたくさんあります。

相続発生の翌日から1週間以内にする手続きの流れ

身近な人(被相続人)が亡くなると、通夜や葬式など立て続けにセレモニーの手配に負われますが、役所や金融機関への届け出や連絡も必要となります。

- 通夜や葬式

- 市町村など役所へ死亡届を提出

- 被相続人が取引していた金融機関へ連絡

相続発生の翌日から2ヵ月以内にする手続きの流れ

四十九日の法要が終わらないうちは相続税申告の手続きになかなか手がつけられないものですが、四十九日の法要を待たずして準備しておきたいことがあります。

- 四十九日の法要

- 遺言の有無の確認

- 遺産や債務の概要把握

- 相続人の確認

相続発生の翌日から3ヵ月以内にする手続きの流れ

被相続人が遺言を残しているか、それにより相続人は誰がなるのか、相続財産はいくらか、あるいは債務(借金)があるか、などは相続税申告の手続きにおいてとても重要なポイントになります。プラスの財産よりもマイナスの財産が上回った場合に、3ヵ月以内であれば次の申述を行うことができます。

- 相続人の相続放棄・限定承認の申述

相続発生の翌日から4ヵ月以内にする手続きの流れ

確定申告が必要な被相続人が確定申告をしないまま年の途中で亡くなった場合、相続人は「準確定申告」を行います。準確定申告は相続人が代わりにその年の所得税や消費税を申告することをいいます。

- 準確定申告

相続発生の翌日から10ヵ月以内にする手続きの流れ

上記の手続きに加え下記の手続きを行います。

- 相続税の申告書を作成

- 遺産分割協議書の作成

- 遺産の評価

- 鑑定

- 遺産や債務の調査

- 相続税の申告と納付

相続税申告手続きの重要なポイント

相続税の申告・納税までのおおまかな流れの次に、申告の手続きを進めるうえで確認しておきたい重要なポイントについて解説します。

誰が相続人なのか?(相続人の確認)

相続の手続きにあたっては、まず「誰が相続人なのか?」を確認する必要があります。相続人を確定させるために必要なのが、被相続人の出生から死亡までを記した戸籍謄本です。この戸籍謄本で被相続人の家族関係を調べ、誰が相続人であるか確認することができます。

相続人とは相続の権利がある人のこと(正式には法定相続人といいます)をいい、一般的には、被相続人の配偶者や子ども、父母や祖母、兄弟や姉妹にその権利が与えられます。なお、戸籍の収集は数ヵ月かかることもあるので早めに手配するようにしましょう。

どんな財産がどれくらいあるのか?(相続財産の確認)

被相続人がどんな財産をどれくらい持っていたのかも、手続きを進めるにあたって確認しておかなければならないポイントです。被相続人の預貯金をはじめ有価証券や生命保険、土地や建物の評価額を算出し、相続人が複数いる場合、それぞれがどの財産をどれだけ相続するかといった相続分を決めなければなりません。

「財産目録」で相続財産の内容を把握

どんな財産がどれくらいあるのか、それを把握するためにも、相続財産の内容についてまとめた財産目録を作成しておくと便利です。

財産目録を作成しておくことで、相続人全員で財産をどう分配するかを決める話し合い(遺産分割協議)をスムーズに進められるほか、借金などマイナスの財産なども把握できるため、相続放棄や限定承認といった相続方法を素早く判断できます。

遺言書がある場合・ない場合

被相続人が残した遺言状がある場合は、遺言書に基づいて財産が分割されるため「遺産分割協議」を行う必要はありません。(遺言に記載のない財産がある場合には、別途「遺産分割協議」を行うことが必要です。)

相続人は相続の方法を選べる?

相続人が被相続人の財産を相続する場合、プラスの財産より借金などのマイナスの財産が上回ることもあり、なかには「相続したくない」というケースも出てきます。

そこで相続人は相続の方法を、

- 「単純承認」

- 「限定承認」

- 「相続放棄」

の3つから選ぶことができます。

単純承認とは

単純承認とは、特別な手続きなしに、被相続人の財産を無条件で相続することです。被相続人が亡くなったことを知った翌日から3ヵ月の間に、限定承認や相続放棄の手続きを行わなかった場合は自動的に財産を相続することになります。

限定承認とは

限定承認とは、相続した財産の中に借金などマイナスの財産がある場合、プラスの財産で支払える分だけ支払う制度です。

例えば、相続財産に1,000万円の借金とプラスの財産として自宅の持ち分が300万円あり、自宅を手放したくない場合には、限定承認の申述を行い、自宅の持ち分相当の借金(300万円)を債務者に支払うことで、それ以上の借金を相続しなくて済みます。

限定承認は、このように特定の財産のみを相続したいときや、被相続人の借金の額がわからない場合に有効な方法ですが、限定承認を行う場合、手続きまでの期限が短いこと(相続発生から3ヵ月以内に家庭裁判所に申述)、相続人全員の合意が必要なこと、手続きが複雑といった面もあります。

相続放棄とは

相続放棄とは、被相続人が多額の債務を抱え、相続した財産において明らかにマイナスの財産が多い場合に、相続を放棄するという方法です。

相続放棄は1人で決断でき、行う場合は相続発生から3ヵ月以内に家庭裁判所に申述します。一度放棄すると撤回できないので慎重に決断しましょう。

相続税申告の必要書類

相続税申告時に必要となる書類は、大きく「相続税申告書」「評価明細書」「添付書類」の3つに分けられます。ここではそれぞれの書類の入手方法などについて紹介します。

相続税申告書について

相続税申告書とは、相続税の申告のために国税庁が用意している「第1~15表からなる用紙」のことです。最寄りの税務署窓口や、郵送依頼(切手を貼付した返信用封筒同封)、国税庁のホームページからも入手することが可能です。

評価明細書について

相続税申告書とは、相続税の申告のために国税庁が用意している「各財産や権利の税額を評価するために用いる用紙」のことです。申告書と同様に、最寄りの税務署窓口や、郵送依頼(切手を貼付した返信用封筒同封)、国税庁のホームページからも入手することが可能です。

相続税申告の添付書類

添付書類とは、「申告書や、評価明細書に記載した数字の理由を明確にするために、申告書に添付して提出する書類」のことです。相続税申告書を提出する際に必要となる添付書類は次の9つの内容に分けられます。

- 遺産分割関係の必要書類

- 身分関係の必要書類

- 財産関係の必要書類(土地・建物)

- 財産関係の必要書類(現金・貯金)

- 財産関係の必要書類(株式)

- 財産関係の必要書類(生命保険)

- 贈与関係の必要書類

- 債務葬式費用関係の必要書類

- その他の必要書類

続いて、9つの内容に沿った提出書類と、必要書類の入手先を紹介します。

遺産分割関係の必要書類と取得場所

| 必要書類名 | 取得場所 | 条件/備考 |

|---|---|---|

| 遺言書 | 手元、公証役場、法務局 | 遺言書がある場合に必要。 保管制度を利用していない自筆証書遺言、秘密証書遺言は、検認済証明書も必要。 |

| 遺産分割協議書 | 手元 | 遺言書がない場合や、遺言通りに遺産分割しない場合必要。 相続人が一人の場合は不必要。 |

| 相続放棄の申述受理の証明書 | 家庭裁判所 | 相続放棄した場合に必要。 |

| 申告後3年以内の分割見込書 | 税務署、ネット | 遺産分割が間に合わない場合に必要。 |

| 特別代理人の選任に関する書類 | 家庭裁判所 | 相続人が未成年である場合に必要。 |

| 成年後見登記事項証明書 | 法務局 | 相続人の判断能力が不十分な場合に必要。 |

身分関係の必要書類と取得場所

相続税法により、戸籍謄本等、身分関係の書類は、「相続の開始日(被相続人が亡くなった日)から10日を経過した日以降に作成されたもの」を提出しなければなりません。

| 必要書類名 | 取得場所 | 備考 |

|---|---|---|

| 被相続人の戸籍謄本 | 市町村の役所 | 被相続人の出生から死亡までの連続したもの。 法定相続情報一覧図を提出する場合等、戸籍謄本が不必要なケースあり。 |

| 被相続人の改正原戸籍謄本 | 過去、本籍のあった 市町村の役所 |

|

| 被相続人の戸籍附票の写し | 市町村の役所 | 相続時精算課税適用者がいる場合必要/td> |

| 相続人の住民票 | 市町村の役所 | 相続人全員分必要。本籍地の記載。マイナンバーがあれば代用可。 |

| 被相続人住民票の除票謄本 | 市町村の役所 | 本籍地を省略していないもの |

| 相続人の印鑑証明書 | 市町村の役所 | 遺産分割協議書を作成する場合 |

| 相続人の身分証明書 | 手元 | 免許証、保険証、マイナンバーカードの写真面 |

| 障がい者手帳 | 手元 | 相続人に障がい者がいる場合 |

| 被相続人と相続人の相続説明関係図 | 自分で作成。または資格者代理人(弁護士、税理士…等)に作成を依頼。(なくても良い) | もしくは法定相続情報一覧図(法務局で入手)は、戸籍住民票の代用になります。 |

このほかにも、現金・預貯金、土地・建物、有価証券、生命保険金・退職手当金など、各手続きで必要となる書類を挙げれば、まだまだキリがありません。

なかには、オンラインで手続きできるものもありますが、直接窓口に行かなければ取得できないものもあるため、申告期限までに余裕をもって入手するようにしましょう。

詳しくは、相続税申告に必要な書類の入手場所をご参照ください。

必要書類を揃えたら相続税の申告書を作成

相続人たちの遺産の分割が決まり、必要な書類を揃えたら相続税の申告書を作成します。記入の仕方については申告書に説明がありますが、申告書の作成は複雑なうえボリュームもあるため、慣れていないと苦労されることも多いと思います。

相続税申告の流れまとめ

- 相続税申告は基礎控除の範囲内なら行う必要がない

- 申告期限(10ヵ月)までの手続きの流れをおさえて計画的に行動を

- まずは相続人と相続財産、遺言書の有無などを確認

- 遺産分割協議書をスムーズに行うためにも財産目録を作成する

- 遺言書がある場合は遺産分割協議を行う必要がない

- 相続人は「単純承認」「限定承認」「相続放棄」が選べる

- 申告に必要な書類のほかにも、各手続きで必要となる書類が

- 遺産分割が済み、必要書類が揃ったら申告書を作成

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

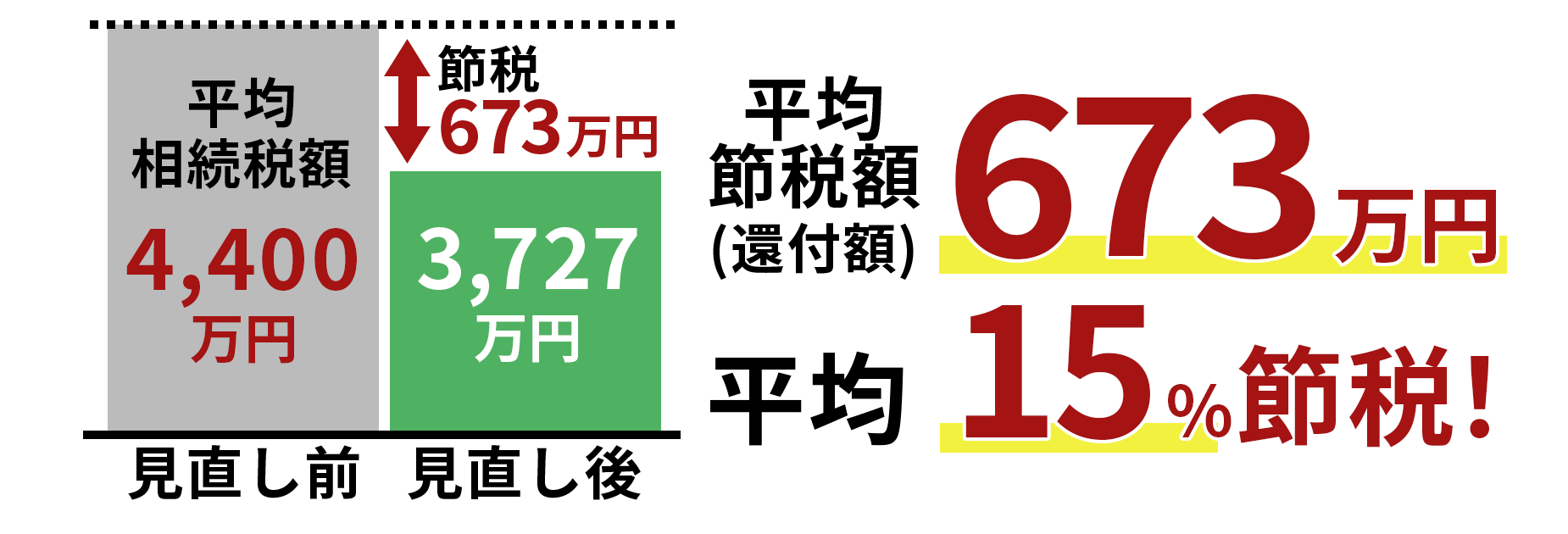

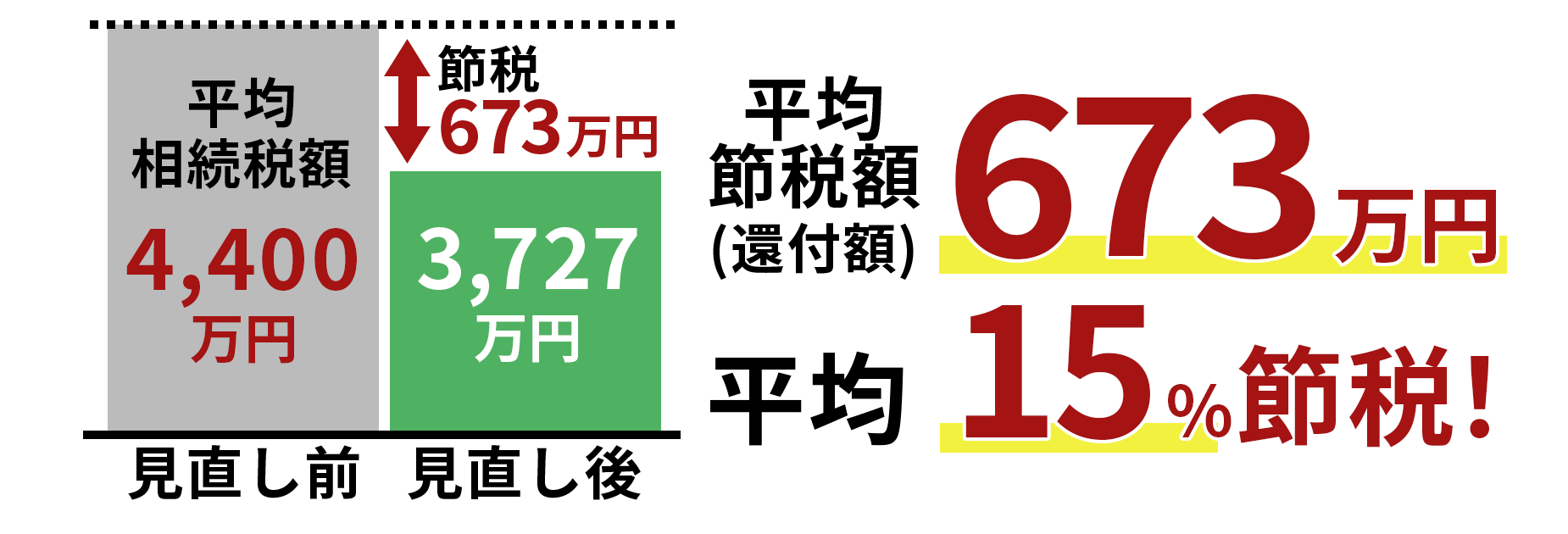

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,538件(2025年2月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ