【相続税申告の期限延長とは?】新型コロナ理由での手続き方法

国税庁は、新型コロナウィルス感染症蔓延を考慮して、相続税申告期限の延長を認めてきました。

令和2年(2020年)は全国において緊急事態宣言が発令されるなど、多くの人に影響があったため、特例的に申告書の右上余白部に、「新型コロナウイルスによる申告・納付期限延長申請」という文言を記入する簡易な方法だけで、新型コロナウィルスによる期限延長が可能でした。

しかし、令和3年(2021年)4月16日(金)以降に期限延長を行う場合、別途「災害による申告、納付等の期限延長申請書」の作成・提出が必要となりました。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

新型コロナ関連で相続税申告期限延長の申請手続きする方法

特例期間に当てはまらず、相続税申告期限を延長する場合は、「災害による申告、納付等の期限延長申請書」の提出が必要となります。「災害による申告、納付等の期限延長申請書」の紙は、国税庁の公開資料を印刷するか、税務署で取得することが可能です。

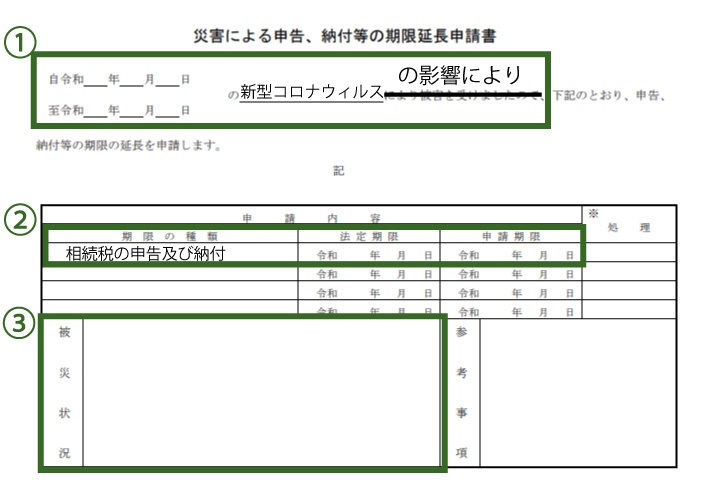

新型コロナで「災害による申告、納付等の期限延長申請書」を書く場合の記載例

国税庁の公開資料で、新型コロナウィルスで「災害による申告、納付等の期限延長申請書」を提出する際の記載例が載っています。

(災害による申告、納付等の期限延長申請書を加工して作成。)

(災害による申告、納付等の期限延長申請書を加工して作成。)

画像①「相続税申告書」と「災害による申告、納付等の期限延長申請書」を同時に提出する際は、「至年月日」のところに、相続税申告書を提出する日を記載します。月日後の、理由欄を書く空白部分には、新型コロナウィルスと記入し、「により被害を受けましたので」という部分には取り消し線を引き、「の影響により」と書き換えます。(e-taxの場合は取り消し線、書き換え不要)

画像②「申請内容」の「期限の種類」の箇所には、「相続税の申告及び納付」と記載します。「法定期限」とは、法定の相続税申告の期限を指します。法定申告期限は、相続開始日(死亡日や、死亡とみなされた日)の翌日から10ヶ月を指します。相続税の申告書と同時に申請書を提出する際は、「申請期限」のところに相続税の申告書の提出日を書き、申請書のみの場合は、期限の延長の指定を受ける予定の日を記載します。

画像③の被災状況の欄は、記載例として、以下が挙げられています。

○月○日に医師から、〇〇病を患っており、新型コロナウイルス感染症に感染すると重症化するおそれが高いため外出は控えるよう指示があった。申告に当たっては、必要書類である〇〇を取得する必要があったが、医師の指示に基づき外出を自粛していたため入手に時間を要し、期限までに申告・納付を行うことができなかった。

相続税の申告・納付期限に係る個別指定による期限延長手続の具体的な方法

上記の例の通り、申告期限延長に至った具体的な理由を記載します。

相続税申告期限延長が認められる、やむを得ない理由とは?

相続税申告期限に間に合わないやむを得ない理由があった場合、相続税申告期限延長が認められます。

相続税申告期限延長が認められる具体的な理由は、以下のような内容が考えられます。

- 納税者(相続人)や相続税申告を担当する税理士が新型コロナウィルスに感染した、又は感染症の患者に濃厚接触した事実がある

- 納税者(相続人)や相続税申告を担当する税理士が、「感染症患者に濃厚接触した疑い」「発熱の症状があるなど、感染症に感染した疑い」「基礎疾患があるなど、感染症に感染すると重症化する恐れがある」等の事情により、保健所・医療機関・自治体等から外出自粛の要請をうけている

- 生活の維持に必要な場合を除きみだりに自宅等から外出しないことが要請されている

(国税庁|申告納付等の期限の個別延長関係の文章を一部編集して作成。)

「新型コロナ感染の可能性がある事実」や、「外出自粛要請を受けている」等、外出自粛要因となる客観的事実があるものが、やむを得ない理由として認められる傾向にあります。

しかし、コロナ禍の状況に進展がない限り、「相続人が集まると密になってしまうので、遺産分割が進まなかった」等の自己判断で外出自粛していたケースでも、従来通り、期限延長理由として認められる可能性はあります。新型コロナの影響で、どうしても申告期限に間に合わなかった場合は、「災害による申告、納付等の期限延長申請書」を提出しましょう。

相続税申告期限延長の注意点は

相続税申告期限の延長をする場合は、以下の二点に注意が必要です。

- 期限延長を申請する相続人全員が「災害による申告、納付等の期限延長申請書」を作成する必要がある

- 相続税申告書の提出日が、相続税納付期限日となる

相続人1人が「災害による申告、納付等の期限延長申請書」を提出しても、その他の相続人には、期限延長が認められません。全員分記入し提出します。

また、相続税申告書の提出日が、相続税納付期限日となるため、提出後に納税すると、期限後の納税となり、延滞税がかかります。必ず申告書提出前に納税を済ませましょう。

相続税申告にかかる日数はどれくらい?

相続税申告を税理士に依頼した場合、準備から相続税申告書の提出までにかかる日数は、半年以上を見積もっておいた方が良いです。相続税申告にかかる日数は人それぞれで、「四十九日の前から、相続税申告の準備をしていたのに、期限日(相続開始日翌日から10ヶ月)ギリギリになった」という例もあれば、「3ヶ月で済んだ」という例もあります。

特に、被相続人の転籍が多かった人は、相続税申告時に提出する出生から死亡までの戸籍謄本の取得に多くの時間が割かれることになるため、注意が必要です。また、戸籍謄本の取得は、役所から郵送で取り寄せする事も可能です。

相続税専門の税理士事務所の多くは、相続税申告期限の3か月以内に迫ったご依頼には、加算報酬が発生します。費用を抑えるためにも、早めに、相続税申告を依頼する税理士を探しておきましょう。

相続税の納税額は、相続税申告を依頼する税理士によって違う場合があります。

特に、土地を相続した場合は要注意です。

当税理士法人は、他の税理士が作成した相続税申告書を見直し、170億円もの相続税を取り戻してきました。

会計専門の税理士に依頼すると、控除が考慮しきれていないあまり、相続税の過払いの危険性があります。

外出せずに相続税申告できるサービスも登場

相続税の申告は、土地評価等の素人では計算が難しい部分があるため、国税庁に提出されている約9割の相続税申告書の作成には、税理士が関与しています。しかし、コロナ禍で、何度も税理士事務所に赴くのは難しいというお客様も多く、「WEB面談」で相続税申告を完結できるサービスを導入する税理士事務所が出てきました。

相談税専門17年の岡野相続税理士法人も、「WEB/電話」面談サービスを導入しており、「1度も来所しなくても、電話面談やWEB面談、郵送のやり取りだけ」で相続税申告を完結させることが可能です。ご来所できない不安がある方も安心して相続税申告をお任せいただけるよう、メールや、電話での質問は何回でもご対応いたします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ