【暦年贈与とは】やり方や注意点、廃止の可能性など徹底解説

暦年贈与(れきねんぞうよ)は、相続税対策として有効な手段の一つです。しかし、運用の仕方を間違えると単なる贈与とみなされてしまうこともあります。ここではそのやり方や注意点を記載するとともに、暦年贈与が廃止される動きがあることも紹介しています。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

暦年贈与とは?

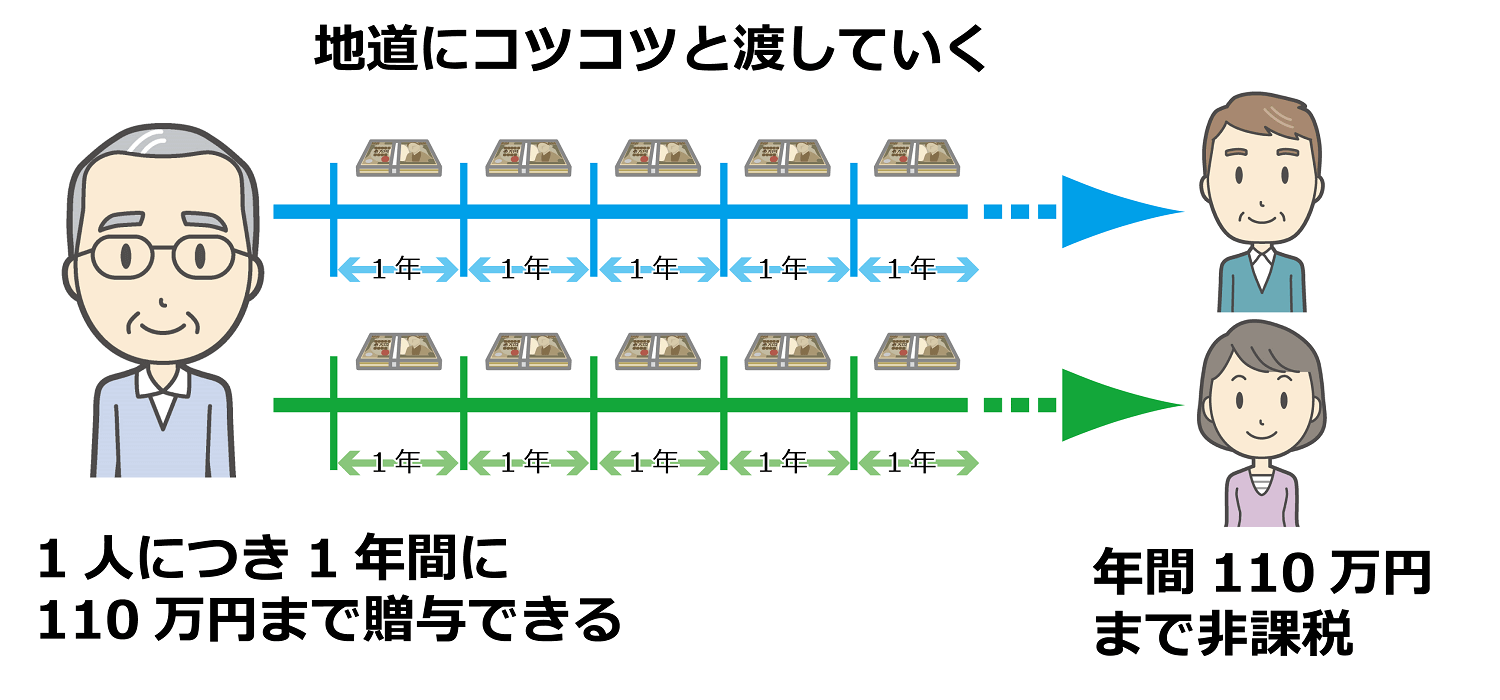

暦年贈与とは、1月1日から12月31日までの1年間(暦年)で、贈与額が110万円以下ならば贈与税がかからないという仕組みを用いた贈与方法のことです。

非課税で毎年110万円を移せることから、相続税対策として有効で、対象は110万円以下ならばお金だけでなく、土地や建物も含まれます。ただ土地や建物は登記手続きなど手間や費用がかかることから、不動産を対象とした暦年贈与はあまり行われていません。

非課税枠110万円について

110万円という非課税枠は、贈与を受ける者を基準として計算します。

例えば、子どもが同じ年度に父から50万円、母から60万円を贈与されたとします。この場合、両親からそれぞれ贈与された金額を合計して、「110万円の非課税枠に収まっている」という見方をします。

それでは子どもが同じ年度に父から100万円、母から110万円を贈与されたとしたら、どうなるでしょうか。

この場合、両親はそれぞれ110万円の非課税枠に収まっていると考えたとしても、子どもは210万円の贈与を受けたことになり、110万円を控除した後の金額100万円に対して贈与税がかかります。

非課税枠110万円を超えると

贈与税は贈与を受けた側が支払う義務のある税金です。110万円を控除した後の金額が200万円以下であれば10%、3,000万円を超えると55%となり、贈与税は贈与額が大きくなればなるほど税率も高くなります。

贈与税の税額表

| 基礎控除後の課税価格 | 税 率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | ‐ |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,500万円以下 | 45% | 175万円 |

| 3,000万円以下 | 50% | 250万円 |

| 3,000万円超 | 55% | 400万円 |

暦年贈与の活用に向いているのは?

暦年贈与での節税対策に向いているのは、

- 相続開始までに時間に余裕がある人

- 贈与する相手が多い人

です。

110万円ずつとはいえ、10年、20年など時間をかければ相続財産総額をかなり圧縮することができます。その点から見れば、贈与を受ける人が多い場合も向いていると言えます。

暦年贈与と併用できる贈与税の非課税制度

節税方法として暦年贈与と併用できる相続税の他の非課税制度は以下の4つがあります。

- 贈与税の配偶者控除

- 住宅取得等資金の非課税制度

- 教育資金の一括贈与

- 結婚・子育て資金の一括贈与

例えば、教育資金の一括贈与では1,500万円まで非課税で贈与することができ、暦年贈与との併用が可能なので、その年の控除額は最大1,610万円となります。

暦年贈与と併用できない相続時精算課税制度

相続時精算課税制度とは、父母または祖父母から18歳以上の子や孫に贈与された財産の2,500万円までは、贈与税が非課税になるという制度です。

相続時精算課税制度を使って贈与した財産は、その名の通り、相続時には精算し相続財産として加算することになります。しかも贈与時の時価を相続財産に加算することになるため、時価で変動する可能性がある不動産を相続した場合、注意が必要です。

この相続時精算課税と暦年贈与は併用ができません。相続時精算課税制度を選ぶと、以降その人からの贈与についてはずっと相続時精算課税制度で、暦年贈与に戻すことはできないため、どちらを選ぶのかしっかりと判断する必要があります。一方で、ほかの人からの贈与なら暦年贈与を選択することが可能です。

相続開始前7年以内の贈与は、相続税がかかります

暦年贈与は、110万円以内が非課税ですが、相続開始前7年以内の推定相続人(相続人になるであろうと推定される人)に対する贈与分は、相続税の対象です。

つまり、亡くなる1年前に110万円を贈与していたとしても、相続税の計算をするとき、その110万円は被相続人(故人)の相続財産として計上されてしまうので、110万円にも相続税がかかることとなります。

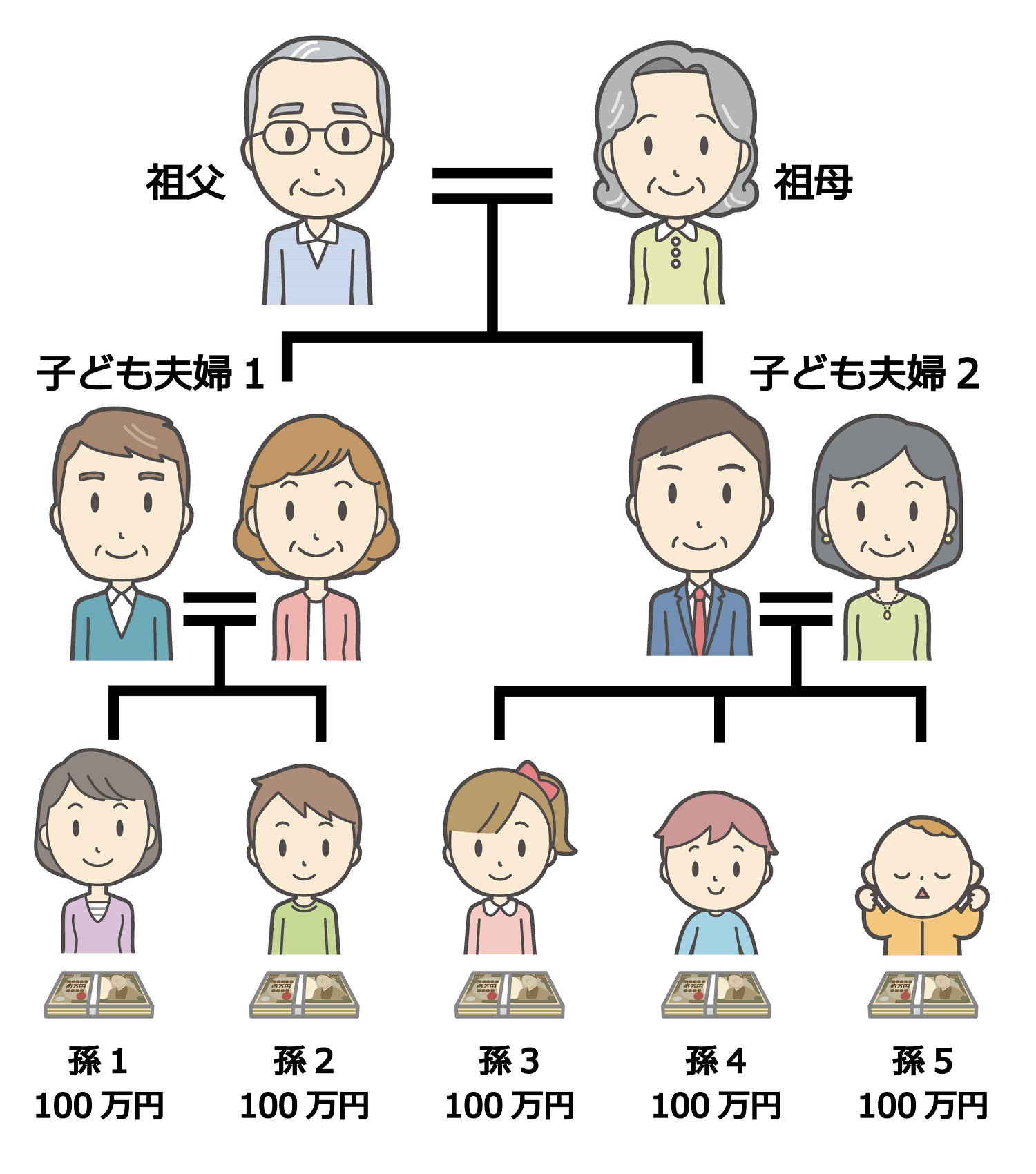

相続税の対象となるのは、推定相続人への贈与となります。

推定相続人以外の人への贈与には、相続開始前7年以内の贈与だとしても相続税はかかりません。

たとえば、祖父母が亡くなった際の、推定相続人は祖父母自身の子となります。祖父母の孫は、推定相続人となりません。

そのため、孫に対する暦年贈与は、相続税の計算の際に計上されません。

しかし以下の場合は、孫に対する暦年贈与であっても、相続開始前7年以内の贈与分は、相続税の対象になるため注意が必要です。

- 代襲相続があり孫が法定相続人になった場合(祖父母の子が亡くなり、孫が相続する)

- 孫が祖父母の養子になった場合

- 遺言によって財産が孫に遺贈された場合

- 孫が生命保険金の受取人の場合

暦年贈与の上手な使い方をご紹介

暦年贈与をスムーズに行うために、手順を知っておきましょう。

- 贈与契約書を作成する

- 資金の受け渡しを行う

- 贈与金が110万円以上の場合は贈与税の申告を行う

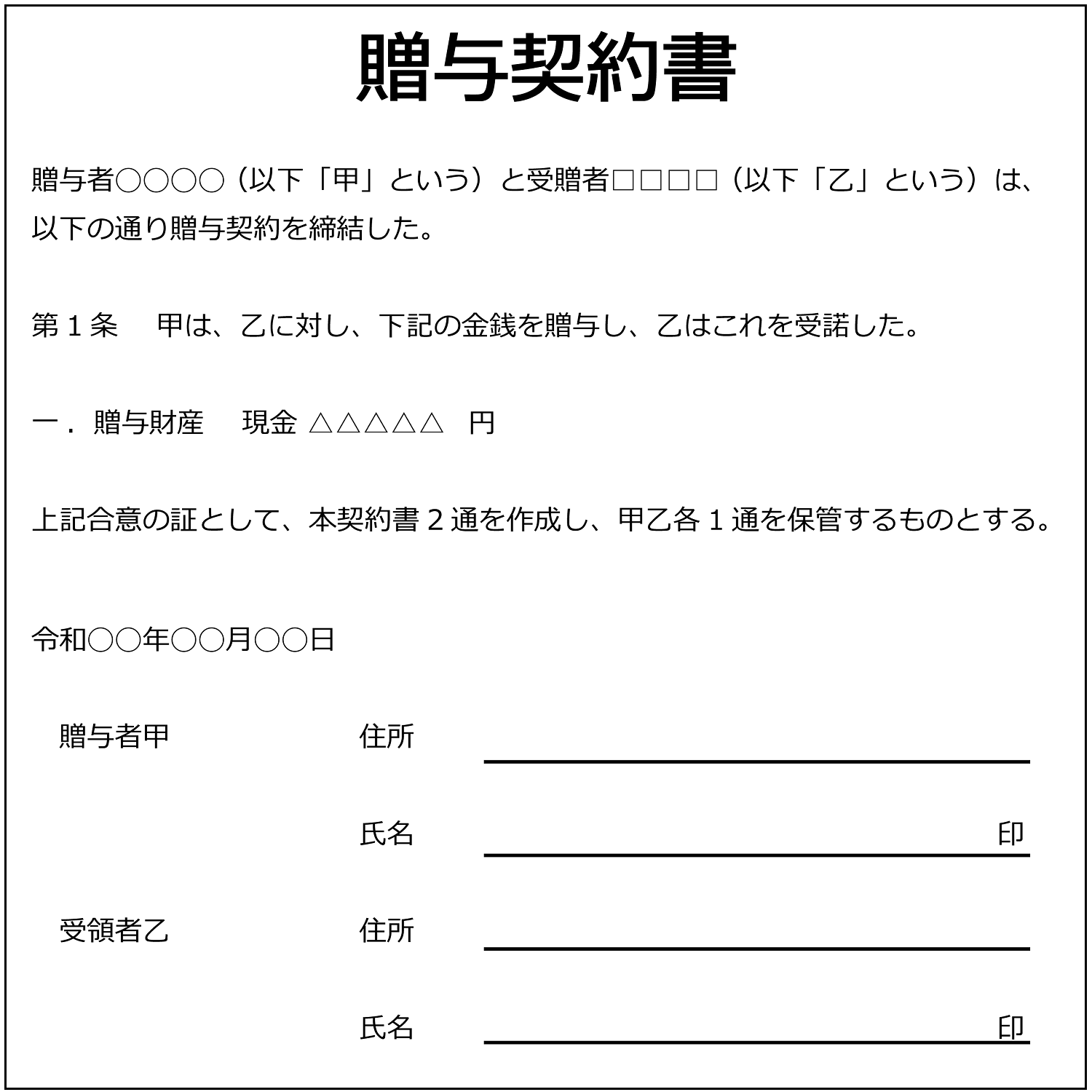

ステップ1:贈与契約書を作成する

贈与契約書は、「いつ」「だれから」「誰に」「いくら」贈与したのかという客観的事実を、誰が見ても分かるように証拠として残しておく目的があります。

贈与契約書を作成するときの注意点

①贈与契約書は自署し、実印で押印する

贈与者(あげる側)と受贈者(もらう側)の両者が贈与契約書にそれぞれ自署で署名し、さらに実印で押印しましょう。贈与契約書に住所も記載し、両者が署名した日付も記載します。

自署や実印を使わなくても無効にはなりませんが、本人が自らの意志で行ったということを証明するために非常に有効です。

②公証人役場で確定日付を取得する

最寄りの公証人役場へ作成した贈与契約書を持参すれば、「確定日付」のスタンプを押し公正証書化することが可能です。1部700円の手数料はかかるものの、その場で簡単に押印してもらえます。

確定日付が必要な理由

「確定日付」とは“その日にその文章が存在した”ことを証明するものです。

確定日付の押印があることによって、「契約書を後付けで作成したものではない」ということを証明できるので、税務署からの疑いの目を晴らすことができます。

「確定日付」では、その文章の内容や契約の有効性自体を証明するものではないため、公証人は文章の内容を特に見ることはなく、当事者以外が文書を公証人役場に持参することもできます。このとき、身分証明書の提示も必要ありません。

あくまでも、贈与契約書を結んだことを対外的に明らかにすることが目的なので、確定日付が贈与契約書の贈与日と同じでなくても問題はありません。

ステップ2:資金の受け渡しを行う

資金の受け渡しは通帳に記録が残るように行います。また、資金の送金日と、贈与契約書の日付を一緒にしておくとよいでしょう。

贈与者(あげる側)の名義の銀行口座から、受贈者(もらう側)の名義の銀行口座へ直接振り込みます。振込手数料は贈与者の負担で問題ありません。

ステップ3:贈与金が110万円以上の場合は贈与税の申告を行う

贈与する金額が年間110万円を超える場合には、贈与税の申告と納税の手続きを行います。

受贈者が贈与税申告書に

- いつ

- 誰から

- いくらもらったのか

- 税額はいくらか

を記載し、税務署に提出し、贈与税を納付します。

贈与税の申贈与税の申告をすることで、税務署に贈与があったことを証明することができ、名義預金を疑われるリスクを避けることができます。あえて110万円を少しだけ超える金額を贈与して、少額の贈与税を申告するという方法をとると、税務署に贈与の記録が残り、名義預金ではないことを証明することができます。

ただし、この方法が万全というわけではないので、やはり税理士に相談して贈与のやり方を決めるのが安全だといえます。

贈与税の申告手続きについて詳しくは、国税庁の贈与税申告書作成コーナーで確認するか、最寄りの税務署に直接相談して作成することもできます。

暦年贈与を行うときの注意点とは

暦年贈与を行う場合は、税務署から連年贈与・定期贈与や名義預金とみなされないようにすることが必要です。さもないと税務署から疑いの目を向けられる可能性があります。

暦年贈与・連年贈与・定期贈与の違い

3つの贈与の性質の違いを表にまとめました。

| 贈与の種類 | 暦年贈与 | 連年贈与 | 定期贈与 |

|---|---|---|---|

| 定義 | 一般的な贈与をその年ごとに行うこと | 計画的に毎年贈与を行うこと | 契約書を作成して一定期間、一定の財産を贈与すること |

| 贈与額 | 毎年異なる | 毎年同じ | 毎年同じ |

| 贈与時期 | 毎年異なる | 毎年同じ | 毎年同じ |

| 契約書の有無 | あり | なし | あり |

| 贈与税の課税 | 110万円以下なら課税なし | 110万円以下なら課税なしだが、贈与者との間で約束されていて、当初からまとまった金額を贈与しようという意思が認定されると課税対象になる可能性あり。 | 契約書に示した金額が課税対象となる |

名義預金とは

口座の名義人とその口座の資金源となる人が異なる預金のことです。

よくあるケースとして

- 親が子ども名義で通帳を作り、子どものために預金している

- 収入がない専業主婦の妻が、夫の給料を妻名義の口座で管理している

- 子や孫の名義で祖父母が預金している

名義預金は税務調査の対象となりやすい項目ですので注意が必要です。

名義預金の判定基準

名義預金であるかどうかの判定基準を表にまとめました。

| 判定項目 | 見極めポイント | |

|---|---|---|

| 財産の資金源 | 資金源が預金者本人でなく、ほかにいるかどうか | →資金源となる人の名義預金となる |

| 贈与が有効か | 預金の名義人と資金源の提供者との間に贈与契約が成立しているかどうか | →贈与契約書がない場合名義預金とみなされることがある |

| 贈与税が納付されているか | 預金の名義人が贈与税を納付しているかどうか | →預金の名義人に贈与という認識がない場合、贈与税の申告漏れとみなされることがある |

| 預金の名義人が資産管理をしているか | 預金の名義人が管理を行っているかどうか、または預金を自由に使えるかどうか | →預金の名義人が自由に使えない場合は名義預金とみなされる |

暦年贈与を正しく行うポイント

連年贈与や定期贈与、名義預金とみなされると何年にもさかのぼって財産を調べられ、贈与税の対象となります。

暦年贈与を正しく行うには、以下6つに留意する必要があります。

- 贈与ごとに契約書を作成する

- 贈与の時期を変える(毎回同じ日にしない)

- 贈与の金額を変える(毎回同じ金額にしない)

- しっかりと贈与の証拠を残している

- 贈与税が納付されている

- 預金の名義人が資産を管理している

重要なのは客観的に見て、単年で110万円以下の贈与であったと認定されることにあります。以上の6つを踏まえ、暦年で110万円の基礎控除以内の金額で贈与を行いましょう。

暦年贈与信託とは?

暦年贈与は正しく行わないと、贈与税や相続税が多くかかってしまう可能性があります。

暦年贈与信託とは、贈与税や相続税が多くかかってしまうリスクを避け、贈与や記録のすべてを金融機関に信託することを指します。

暦年贈与信託を利用するには

暦年贈与信託を利用するには、以下の手順で行います。

- 贈与したい金額を、あらかじめ信託銀行などの金融機関に預金する

- 受贈(贈与を受ける人)候補者を3親等以内の親族から指定する

- 年1回、贈与依頼書※に「誰にどれだけ贈与するか」を記入して返送する

- 受贈の確認書※に受贈者は受贈するかどうかを含めた必要事項を記入・返送

※いずれも金融機関から送付

これらの手続きを経て、贈与が行われます。

暦年贈与信託のメリット

暦年贈与信託のメリットは以下2点です。

- 贈与をしたという契約や記録をすべて銀行が行ってくれる。

- 実行し忘れなど、人的ミスを減らことができる。

暦年贈与信託で行われた贈与の記録はすべて金融機関で保存されているので、税務調査を受けることになっても安心です。

暦年贈与が廃止される可能性も

生前贈与の最適な策といえる暦年贈与ですが、現在、廃止に向けて動きつつあります。令和3年度税制改正大綱にある「相続税・贈与在り方」の項で、「資産移転の時期の選択に中立的な相続税・贈与税に向けた検討」というタイトルで見直しに向け、協議中にあるのです。

どうして廃止に?

そもそもは相続税と贈与税の課せられる税金が大きく異なるため、これを見直そうとする動きから派生してきました。もっと公平に贈与税・相続税を課税したいという趣旨です。

背景には何が?

高齢世代に資産が集中しているうえ、贈与を受ける世代も高齢化している日本では、若い世代に資産が渡らないことが問題となっています。経済活動を支える若い世代に、より早い段階で資産を譲ることができれば、経済活動も活発化するのではないかとの予測があります。

これらを踏まえ、若い世代に資産を移転する時期を選択できるよう、税制の改正が検討されているのです。

主な変更点は?

現在、変更されると見られているのは次の2点です。

①暦年課税制度を廃止し、すべての贈与額は相続時に相続財産に含めて課税する

⇒相続税と贈与税を一本化する動きが加速する可能性あり

②生前贈与加算の年数を引き延ばす

故人の亡くなる7年前としていた年数を10年・15年と延長し、暦年贈与に利用制限をかける。

⇒110万円の非課税枠がなくなる、または制限される可能性あり

今後の見通しは?

この件に関しては与野党がいずれも検討対象としている論点です。現在検討中ということもあり、暦年贈与の廃止などがいつから開始されるかは未定です。しかし、令和6年から生前贈与加算の年数が3年から7年に引き伸ばされたことから、徐々に生前贈与の内容が変更されていくことが考えられます。

財産をいかに後継に渡すかを検討していらっしゃるなら、できるだけ早いうちに専門家に対策を立ててもらうことも一計です。

暦年贈与のまとめ

暦年贈与をうまく活用すれば、相続税対策になります。暦年贈与と相続時精算課税制度のどちらがより節税になるのかなど詳しい内容については、専門家である税理士にご相談することをおすすめします。

相続税対策を立てるには、まず正確に財産を把握することにあります。相続に強い税理士を活用して財産の正確な把握から始めましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ