【生前贈与の持ち戻し期間が7年に?】新制度を税理士が詳しく解説

「生前贈与してくれた父が、贈与から5年後に亡くなった。知っておくべきことはある?」

「生前贈与を検討しているが、注意点はあるか」

「生前贈与の持ち戻し期間が変わったとニュースで見た。詳しく教えて欲しい。」

生前贈与とは、家族が元気なうちから財産を贈与していくことを意味します。相続税対策の一環として検討している方、すでに実施されている方も多いですが、「持ち戻し期間」に変更があったことをご存じでしょうか。そこで、この記事では「生前贈与の持ち戻し期間」に焦点を当てて、新制度を税理士が詳しく解説します。

この記事でわかること

・暦年贈与とは

・生前贈与の期間の延長の理由

・加算対象の延長による注意点

・これからの相続税対策

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

生前贈与の持ち戻しとは(生前贈与加算)

相続が発生すると、被相続人が相続開始直前に行った贈与については「生前贈与の持ち戻し」(生前贈与加算)を行い、相続財産として計算を行う必要があります。せっかく相続税対策として生前贈与を行ったのに、結局相続財産になってしまい、相続税計算の対象となってしまうケースがあるのです。

また、2024年には暦年贈与の生前贈与の持ち戻しについて、新たなルール変更があったことも知っておく必要があります。以下でわかりやすく解説します。

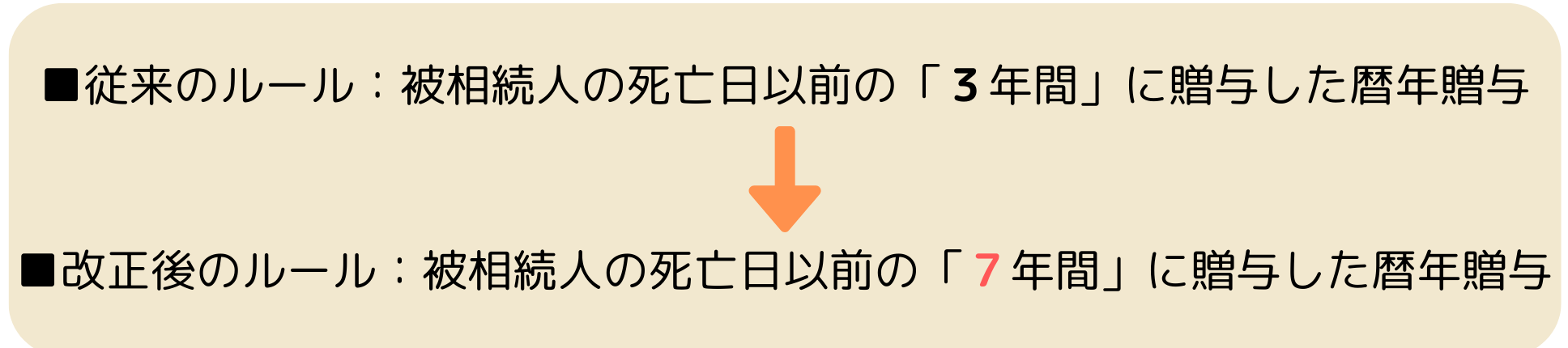

持ち戻しの対象期間が変更され、3年から7年に延長

暦年贈与の生前贈与の持ち戻し期間は、対象期間が以下のように変更されました。

改正後の7年ルールが適用されるのは2024年1月1日以降の贈与となるため、事実上、ルール改正の影響を真に受けるのは、2027年以降に発生する相続からとなります。

暦年贈与とは?

持ち戻し期間の延長が対象となる贈与は、「暦年贈与」です。暦年贈与とは、1月1日から12月31日までの1年間(暦年)において、贈与額が110万円以下ならば贈与税がかからないという贈与方法のことです。 非課税で毎年110万円を移せることや、簡単にできる贈与方法であることから、一般的に広く利用されています。

贈与できるのは現金や預貯金だけではなく、不動産も可能であり、コツコツと相続税対策を進めたい方や、多くの家族に贈与したい方にもおすすめです。

詳しくはこちらもご一読ください。

【暦年贈与とは?】活用方法と注意点、廃止の可能性について徹底解説

なぜ暦年贈与は生前贈与の持ち戻し対象となるのか

広く利用されている暦年贈与は、なぜ生前贈与の持ち戻しの対象となるのでしょうか。

結論から言うと、「相続税逃れ」を防ぐためです。

病気などが理由で相続税対策を急ぎたい場合、亡くなる直前に駆け込みでの生前贈与を行うことがあります。こうした相続税の回避を防止するために、暦年贈与の持ち戻しの仕組みがあるのです。

生前贈与の持ち戻しでは、贈与された財産は「贈与時の時価」で持ち戻されます。

また、相続税と贈与税の二重課税を防ぐため、生前贈与で納めた贈与税がある場合、相続税からは控除されています。

加算対象の延長による注意点とは

暦年贈与の生前贈与の加算対象が延長される上で、知っておきたい注意点があります。詳しくは以下の通りです。

段階的な延長がなされる

法改正自体はすでにスタートしており、2024年1月1日以降の生前贈与の持ち戻し期間は「7年」に変更されています。しかし、期間は段階的に延長していくため、まだ慌てる必要はありません。

2024年1月1日以降に行った生前贈与が対象

法改正が行われたものの、2023年12月31日までに行われていた生前贈与については、今までの「3年ルール」が適用されています。過去に遡って突然7年に変更されるものではありません。

改正後の「7年ルール」が適用されるのは2024年1月1日以降の生前贈与であり、2027年以降に亡くなられた場合に、生前贈与の持ち戻し対象となりますのでご注意ください。

延長された4年間の贈与は100万円まで加算されない

対象期間が3年間→7年間へと4年延長となりましたが、延長された4年分の贈与については「総額100万円」まで、相続財産には加算されません。

相続時精算課税制度にも変更点がある

暦年贈与の法改正により、別の相続税対策を検討する方もいらっしゃるでしょう。暦年贈与と比較されることが多い「相続時精算課税制度」に関心を持つ方も多いのではないでしょうか。

今回の法改正では、相続時精算課税制度にも変更点があり、年間2,500万円の特別控除枠とは別に年間110万円までの基礎控除枠が新設されることになりました。なお、基礎控除分内の贈与であれば、相続時の相続財産加算は行われません。

実際の加算時期をイメージしてみよう

ここからは、生前贈与の持ち戻しについて、実際の加算時期をイメージしてみましょう。以下の例では、法改正前・以後をシミュレーションしています。

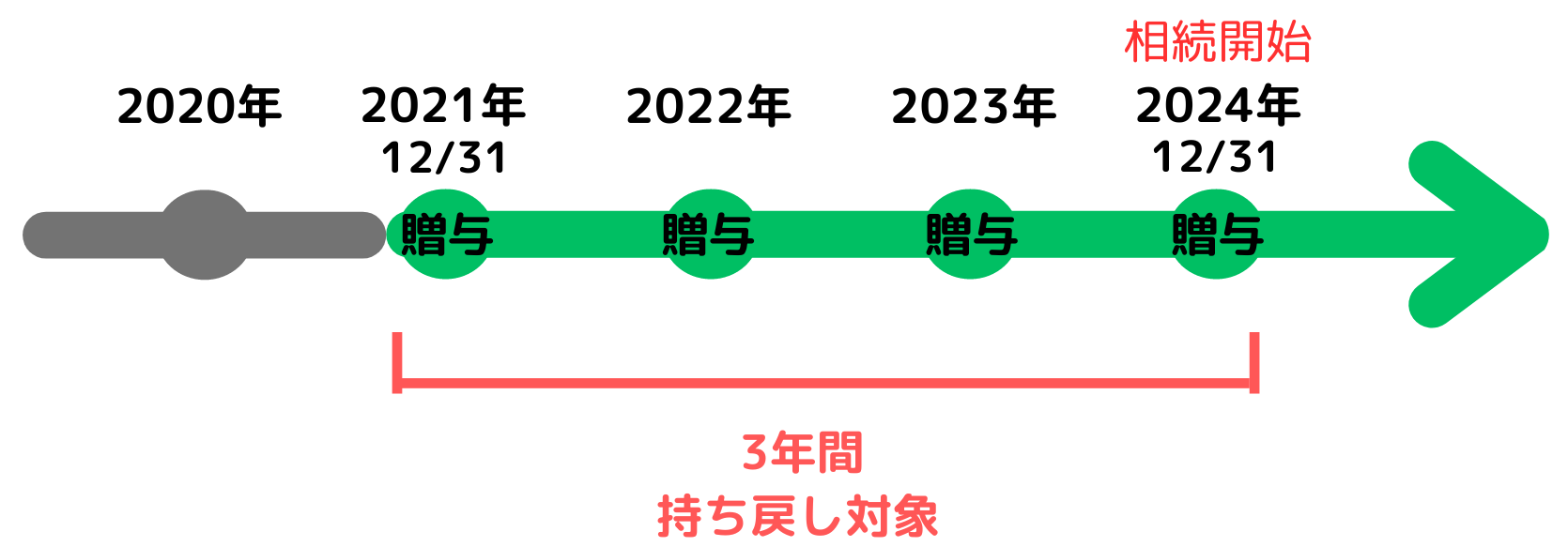

2023年12月31日までの生前贈与(死亡日:2024年12月31日)

2023年12月31日までに行われた生前贈与は「3年ルール」が適用されます。

【例】生前贈与があった日:2023年12月31日、相続開始日:2024年12月31日

この場合、生前贈与の持ち戻し対象期間は「2021年12月31日~2024年12月31日まで」となります。

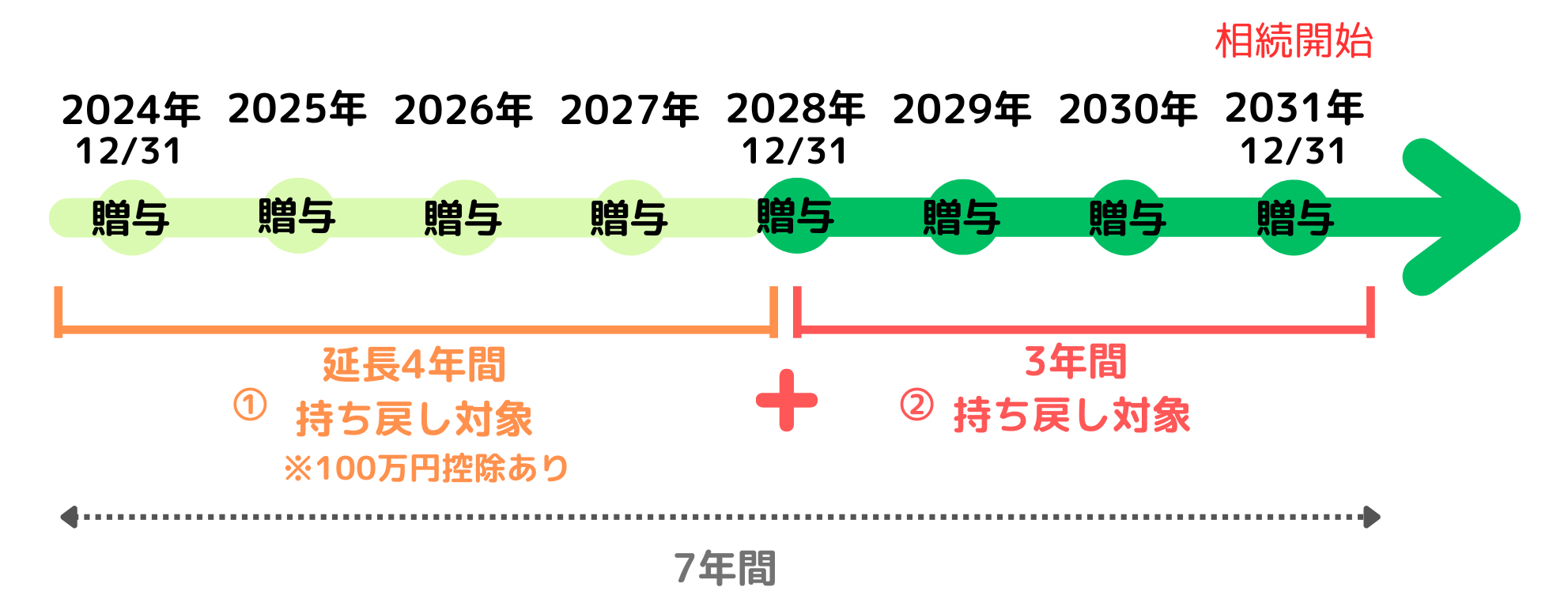

2024年1月1日以降の生前贈与(死亡日:2031年12月31日)

2024年1月1日以降に行われた生前贈与は「7年ルール」が適用されます。

【例】生前贈与があった日:2024年12月31日、相続開始日:2031年12月31日

①2024年12月31日~2028年12月30日(延長された4年分)

延長された4年分については、贈与財産から100万円を控除して、相続財産に加算します。

②2028年12月31日~死亡日の2031年12月31日

亡くなる前3年間については、100万円の控除枠はありません。そのまま生前贈与の持ち戻しを行います。

これからどうする?生前の相続税対策

法改正により、生前贈与のしくみが変化した今、これからの生前対策はどのように行っていくと良いでしょうか。

孫への生前贈与を検討しよう

生前贈与の持ち戻しは相続人が対象となる以上、次の相続時に相続人に該当しない可能性がある「孫への贈与」を検討することがおすすめです。代襲相続が発生する可能性は否定できませんが、祖父母から孫への贈り物として、贈与をコツコツと行っておくことがおすすめです。

教育資金の贈与の特例を活用しよう

贈与の制度の1つとして、教育資金の贈与の特例(2026年3月31日まで)があります。この特例は親から子へまたは祖父母から孫へ教育のため一括で贈与した資金について限度を設け非課税とするものです。

贈与者は受贈者の父母や祖父母などの直系尊属に限られ、受贈者は30歳未満かつ前年所得が1,000万円以下であることが条件です。

受贈者一人当たりの非課税限度額は最高1,500万円です。1,500万円以内であれば複数回に分けての贈与も可能です。

この贈与は信託か預金で行う必要がありますが、生前贈与による相続税対策の1つとして知っておくとよいでしょう。

参考URL 国税庁 祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし

早期に生前贈与を開始しよう

相続時の持ち戻しについては新たに7年ルールが適用される暦年贈与ですが、これまでと同様に年間110万円の非課税枠は用意されています。早くから家族に贈与を開始していけば、7年より前の贈与は持ち戻しの対象になりません。

法改正をきっかけに、家族が贈与についてしっかり話し合い、制度を積極的に活用していくことも解決方法の1つでしょう。

相続税申告の依頼は岡野相続税理士法人がおすすめ

(1)相続税平均節税額(還付額)671万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計194億円/2,898件(2025年3月末時点)。 相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は671万円で、平均して15%の節税を実現しています。

※還付額194億円÷相続税還付成功件数2,898件=平均節税額(還付額)671万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。 なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。 その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続 税額が2億円超の減額に繋がった事例もあります。 岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。 これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,898件)

岡野相続税理士法人の相続税還付成功件数は、累計2,898件(2025年3月末時点累計)にも及びます。 つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。 これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

まとめ

今回の記事では、法改正が行われた「生前贈与の持ち戻し」について、税理士がわかりやすく解説しました。今年以降に行われる生前贈与は、3年から7年への期間延長の対象となりますが、過去に遡及して対象となるわけではないので、落ち着いて対応しましょう。

生前から行える贈与には、暦年贈与と相続時精算課税制度があり、どちらの仕組みにも一長一短があります。まずはじっくりと検討されることがおすすめです。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,582件(2025年3月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ