【遺産相続でトラブルに発展!?】よくあるトラブルとその予防策とは

遺産相続のトラブルは実は珍しいことではありません。遺産相続は複雑な上に、金銭や土地の承継に関わることなのでトラブルになりやすい手続きでもあります。

今まで良好な関係だった人と、被相続人(故人)の死をきっかけに不仲になってしまうのはできるだけ避けたいですよね。

遺産相続時には「こんなことになるのなら、生前にみんなで話し合っておくべきだった…」「口頭だけの約束ではなく、遺言書を作成してもらうべきだった…」「兄弟は二人だと思っていたのに前妻との間に子どもがいた」など、さまざまな事案が発生しやすいのが現実です。

そこで今回は、遺産相続のトラブルが起こりやすい主な要因と、遺産相続トラブルを未然に防ぐための予防策をわかりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

遺産相続トラブルは誰にでも起こりうる

遺産相続とは?

遺産相続とは、被相続人(故人)の死亡をもって開始される法的手続きで、これまでに被相続人が有していた財産(預貯金や現金、不動産や有価証券、家庭用財産など)を相続人が承継することをいいます。

上記を読んで「うちは多額の財産があるわけではないから、遺産相続問題なんて関係のない話…」なんて思われていませんか?

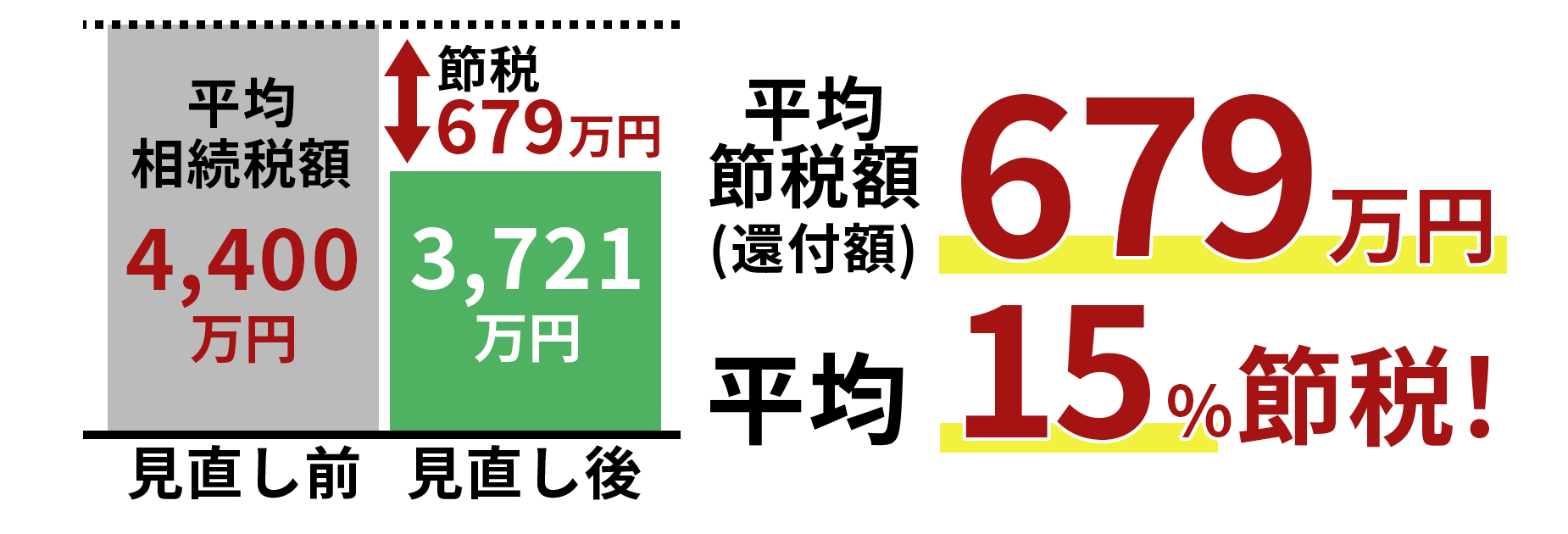

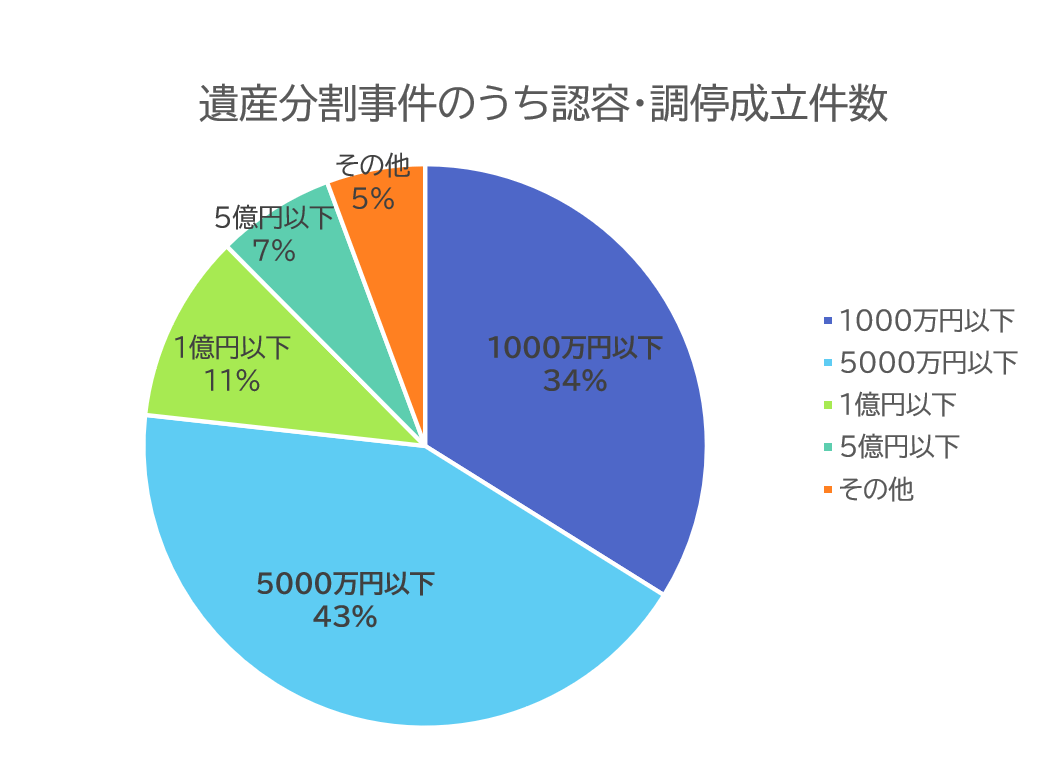

では、下記の円グラフをご覧ください。

これは令和元年度の司法統計年報を元に作成したものです。

ご覧のとおり、家庭裁判所にもちこまれたトラブルの遺産額は1000万円が34%、そして5500万円以下が43%といった統計が出ており、割りかた少額な遺産額でもトラブルが起きていることが分かります。

預貯金に加え、相続の対象となる不動産があれば5500万円という遺産額に到達することはさほどむずかしいことではありません。

そういったことから、遺産相続に関する問題は他人事ではなく、誰にでも起こりうる身近な問題ととらえるといいでしょう。

遺産相続について理解を深めておくことがトラブル対策の最初のステップ

まずは、相続する人(法定相続人)を知ること

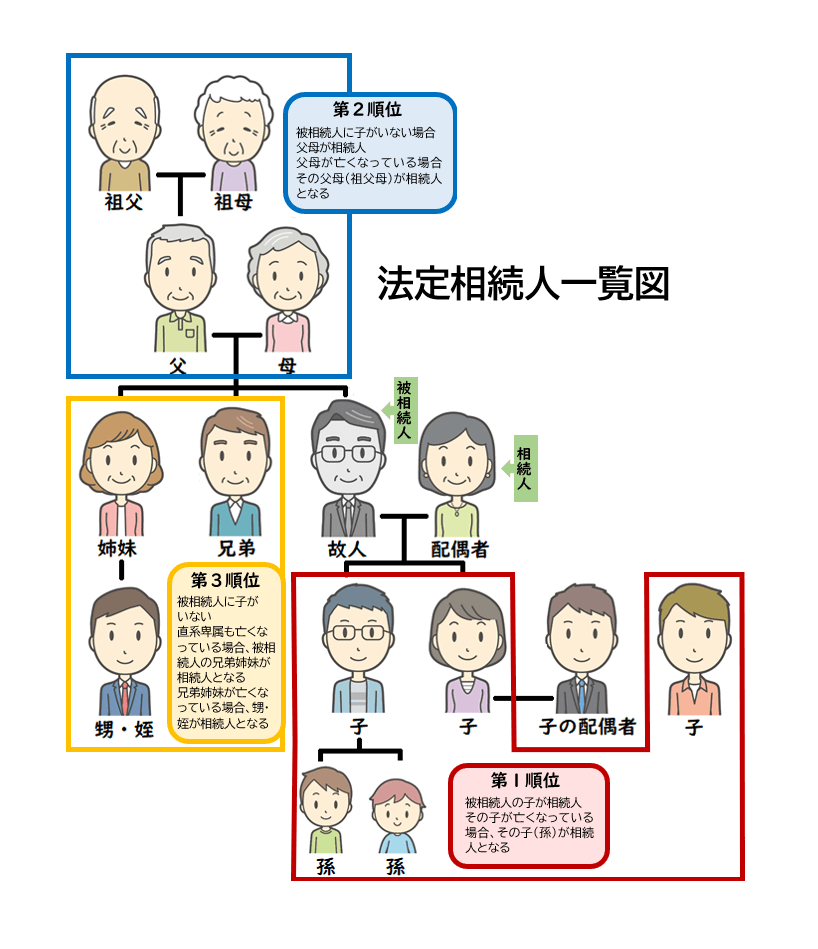

遺産が発生したら、誰がその遺産を相続するのかを確認しましょう。

相続する人を法定相続人といいますが、法定相続人となる対象の人は下記のとおりです。

法定相続人とは、民法により定められた相続人のことをいいます。

相続順位が第三順位まであり、遺言書がない場合、原則としてこの順位に基づき相続の手続きを進めることになります。

そういったことから、相続人同士疎遠な場合や元々不仲な場合など、遺産相続をめぐるトラブルに発展してしまう事案も少なくありません。

また、被相続人に離婚歴があった場合、前妻との間に子がいればその子も法定相続人に確定します。

戸籍謄本を取り寄せた際には被相続人の出生まで丁寧にさかのぼって、法定相続人の落としがないように慎重に調べることが大切です。

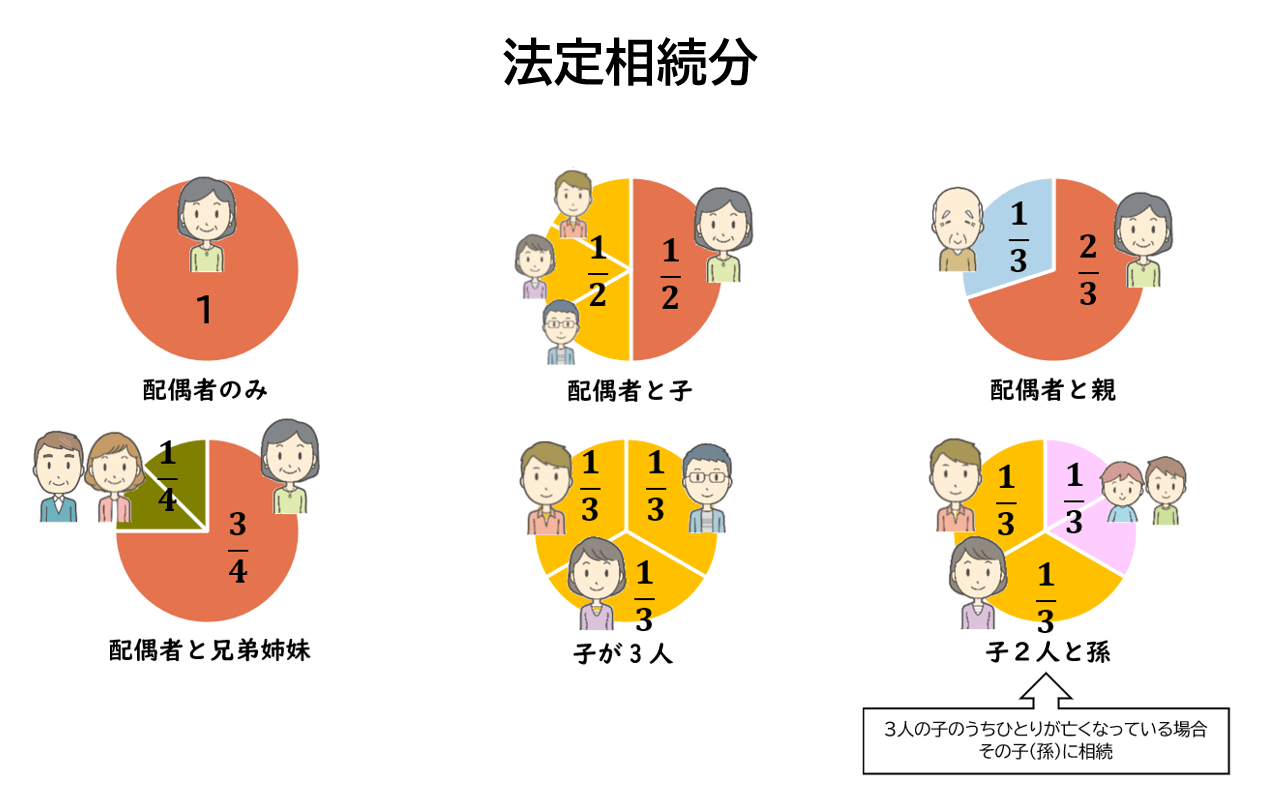

法定相続人を理解したら、次は法定相続分を知ること

法定相続分とは、法律によって定められた法定相続人の遺産の取り分のことです。

法定相続分の比率は以下の通りです。

遺言書がある場合は、原則遺言書の内容に沿って遺産の分割をします。

しかし、遺言書があっても内容が大きく偏っていたり、本来相続できるはずの相続人がぬけていたりすればトラブルに発展しかねません。

法定相続人の確認や遺言書の作成は慎重に進めることが大切です。

遺産相続トラブルの主な要因9選

さまざまな家庭環境があるとおり、遺産相続の内容もその家庭の数だけあり、まったく同じ内容ということはほぼないでしょう。

ここでは、「遺産相続のトラブルの主な要因となっている事案9選」をご紹介し、あわせて「未然に防げる予防策」について解説していきます。

自分の家族構成や親族関係に置き換えてみると、案外身近な問題に感じることがあるかもしれません。

今回は、以下、9つのトラブルの要因と、予防策をご紹介します。

- 1.想定外の相続人がいた

- 2.遺言書の内容がおおきく偏っている

- 3.夫婦の間に子どもがいない

- 4.遺産を独り占めしようとする相続人がいる

- 5.被相続人の介護や事業拡大に貢献してきた寄与分の主張

- 6.分割が難しい不動産がある

- 7.生前贈与を受けていた相続人がいる

- 8.被相続人の財産を使い込んでいた相続人がいる

- 9.被相続人に多額の借金があることが発覚

遺産相続トラブル1「想定外の相続人がいた」

- 被相続人に離婚歴があり、前妻との間に子がいた

- 節税対策のために、孫を養子にしていた

- 隠し子を認知していた

上記はいずれも被相続人の子であることから、法定相続人に確定します。

被相続人が亡くなった後に離婚歴が分かり、子がいることを知るケースも少なくありません。

遺言書がない場合は、法定相続分による分割となり、トラブルに発展しがちです。

予防策

生前から離婚歴や子の存在、孫と養子縁組をした経緯などの情報を相続人と共有しておく。

特定の相続人に財産を相続させたい場合は、その他相続人の遺留分を考慮した遺言書を作成するとトラブルの軽減につながります。このとき、被相続人は相続人への思いなどを付言として遺言書に残すことで、相続人の理解が深まりやすくなるでしょう。

【遺留分・遺留分侵害額請求】

遺言書の内容が特定の相続人を指定している場合、その他相続人に利益が残らないことがあります。そういった場合、遺産の最低限の額を相続できる権利(遺留分)が設けられています。遺産を一切相続できない可能性があるならば、遺留分侵害額請求を申し立てて最低限の相続を取得することができます。

遺産相続トラブル2「遺言書の内容がおおきく偏っている」

遺言書は被相続人の財産分与の意思が込められた文書です。有効に作成された遺言書であれば、原則遺言書に沿った相続で進められます。

しかし、その内容が特定の相続人にだけ大きく利益がでるようなものであれば、その他相続人が納得いかずにトラブルに発展する可能性が考えられます。

例えば、「財産のすべてを愛人に相続する」など記載されていれば、その他の相続人が納得いかなくなるのも当然としてトラブルに発展してしまいます。

予防策

この場合、その他の相続人から遺留分侵害額請求を申し立てられる可能性があります。

遺言書は被相続人の自由な意思で作成するのは構いませんが、作成時にはあらかじめ遺留分を考慮した内容にすることで、トラブルを軽減させることができます。

遺産相続トラブル3「夫婦の間に子どもがいない」

夫が亡くなり、子がいないため法定相続人が妻と夫の兄弟姉妹で相続することになった。

法定相続分で分割することとなり、妻が4分の3、兄弟姉妹は全員で4分の1の相続となった。

こういったケースでは普段疎遠であればあるほどトラブルにつながりやすいです。

また、兄弟姉妹が亡くなっている場合、兄弟姉妹に子があれば代襲相続※の権利があるため、甥や姪に相続されます。

【代襲相続】

被相続人が亡くなる前に、相続人が死亡している場合は直系卑属であるその子が代わって相続をすること。

注)代襲相続に関して、養子縁組をしたあとに生まれた子は直系卑属となり、養子縁組する以前の子は直系卑属にあたいしません。

予防策

妻に全財産を相続させる旨を遺言書に残しておく。

遺言書があれば、兄弟姉妹への遺留分はないため妻が全財産相続できます。

注)遺留分侵害額請求ができるのは、配偶者・子・親のみです。

遺産相続トラブル4「遺産を独り占めしようとする相続人がいる」

遺産分割協議に参加してくれない相続人がいる

「長男なのだから全財産を相続するのはあたりまえ」「遠方に住んでいるから勝手に進めてくれればいい」など、身勝手と思われる主張をする相続人もいます。

予防策

どちらもまずは話し合いの場をもちましょう。

話し合いをする中で、独り占めしようとしている相続人の背景(長年介護をしてきたなど)や、参加してくれない事情(持病により遠出がむずかしいなど)が分かった場合は、その背景を考慮した分割方法や協議方法を選択することでトラブルが大きくならずに済むでしょう。

それでもまとまらない場合や協議が進まない場合は、遺産分割調停を申し立てることになります。

こうならないためにも、普段から相続人との間でコミュニケーションをはかり、お互いの生活の背景を理解しておくことも円満解決への道となります。

遺産相続トラブル5「被相続人の介護や事業拡大に貢献してきた寄与分の主張」

被相続人と長年同居していた相続人は生前24時間体制で被相続人の体調管理をしつつ、介護費用を捻出してきたこと、また被相続人の事業に大きく貢献してきたことを主張(寄与分※の主張)。

【寄与分】

被相続人の事業の補助や資金の提供、被相続人の介護などに寄与してきた経緯がある場合、その寄与の主張を寄与分といいます。

予防策

この場合、相続人が介護費用を捻出していた事実があれば、その相続人には寄与分が認められる可能性が高くなります。

しかし、「介護をしていた」というだけの情報では介護の範囲が曖昧であることで寄与分を認めてもらうにはハードルが上がってしまうのが現状です。

こうならないためにも、被相続人は自分の世話をしてくれた相続人に対し、寄与分を考慮した遺言書を作成しておくといいでしょう。

また、介護にあたっていた相続人は、普段から介護に関わる費用の記録や領収書を整理しておくことが大切です。

遺産相続トラブル6「分割が難しい不動産がある」

不動産の分割はどの財産よりも困難なものです。

預貯金などの現金が少なく、財産の大半が不動産であるケースもトラブルに発展しやすいです。

また、「住まいである家のみ」の場合も分割が困難です。

同居していた相続人がいれば、そのまま住み続けたいという意思もあるでしょうし、売却して現金に換えてほしいと主張する相続人もいるでしょう。

予防策

不動産の分割方法は、

- 現物分割…土地そのものを分ける方法

- 換価分割…土地を売却して現金に換える方法

- 代償分割…土地を相続した人が、その他の相続人に対しそれなりの代償金を支払う方法

- 共有分割…土地を複数の相続人で共有し所有していく方法

いずれの方法も善し悪しがあるので、意見の相違が出てしまうことがあります。

例えば、共有にした場合、売却したくても全員の合意がないと実行できないなどのリクスが考えられます。これも後にトラブルに発展しかねません。

こうならないためにも、生前から所有している不動産の情報を相続人と共有し、どの相続人にも平等な利益になるような遺言書を残すことが大切です。

また、同居していた相続人がこのまま自宅に住みつづけられるような配慮をしたい場合は、「同居相続人に自宅を相続する旨とあわせて、その他の相続人には預貯金などの現金を相続する内容」を残しておけば平等性がありトラブルに発展しにくくなります。

遺産相続トラブル7「生前贈与を受けていた相続人がいる」

相続人の中に生前贈与を受けていた人がいる事実があれば、他の相続人は心許なくトラブルに発展しがちです。

予防策

このケースも話し合いがまとまらず調停や審判まで発展しやすい事例です。

こうならないように、被相続人は生前贈与をした詳細記録を残し、遺産分割の際には生前贈与分を考慮した遺言書を作成することが最大の予防策になります。

遺産相続トラブル8「被相続人の財産を使い込んでいた相続人がいる」

被相続人は生前認知症を発症しており、同居していた相続人が被相続人の合意なく財産を使い込んでいた。

予防策

被相続人が認知症である場合、生計の管理を同居している相続人に任せていることが多く、財産の管理が曖昧になりがちです。

「相続人が勝手な使い込み」をしていた事実があるならば、遺産分割協議で話し合いを進め、それでもまとまらない場合は調停に進むことになります。

こうならないためにも、成年後見制度を活用して被相続人の財産管理がクリアになるようにすることもひとつの予防策になるでしょう。

遺産相続トラブル9「被相続人に多額の借金があることが発覚」

遺産相続は、預貯金や不動産、有価証券などだけではなく、被相続人の生前の借金も相続に含まれます。

借金の額が少額であっても高額であってもそのままの額を相続することになります。

予防策

借金を相続することが難しいと判断した場合は、相続放棄をしましょう。

相続放棄した場合は、その他の財産も放棄することになるのでよく考えて判断を決定しましょう。

また、生前に財産目録や遺言書を作成するときには、借金の詳細も記載しておくといいでしょう。

相続放棄は、相続開始時から3カ月以内に決定しなければなりません。

財産目録や遺言書に記載しておけば、後から借金の事実を知るよりも落ち着いて判断することができます。

いかがでしたか?

予測ができるトラブルもありますが、予測想定外なトラブルも少なくありません。

生前からトラブルの予測をするのはとても困難なことではありますが、万が一のことを考えて予測をし、対策をしておくことがトラブルの軽減につながります。

生前に対策をしておけばほとんどのトラブルは解決します!

遺産相続トラブルは生前に十分な対策をしておくことでトラブルに発展する可能性が低くなることが分かりました。そこで、この項では生前にできる対策を大きく6つにまとめました。

今一度、生前にできる対策を確認してみましょう。

〇財産目録を作成する

財産目録は生前から作成しておくことをおすすめします。

相続人がすべての財産を把握しているとは限らず、相続が発生してからすべてを調査することは簡単なことではありません。また、それが原因でトラブルに発展してしまうことも考えられます。

生前から財産目録を作成し、年に一回ほどは目録の見直しをするなどして正確な目録を作成しましょう。

また、財産目録には預貯金や不動産、有価証券の内容だけではなく、ローンなどの借金内容も含め細かく記載することが大切です。

借金内容を記載しておくことは、相続放棄をするかしないかの重要な判断材料になります。

〇遺言書を作成する

遺言書の存在は、遺産相続トラブルの最大予防策といってもいいでしょう。

遺言書は、有効な内容であること、大きく偏った内容にならないことがポイントです。

〇普段から家族間や親族間でコミュニケーションをとっておく

普段からコミュニケーションをとることで、お互いの背景を知り、理解を深めることにつながります。

トラブルは人の心の部分が大きく影響しているので、普段からのコミュニケーションは重要な役割といえます。

〇不動産は分割しやすいよう整理しておく

不動産は大変分割しにくい財産です。

生前に相続人を交えて話し合いをし、それにともなって生前相続をするか、遺言書を作成することが一番望ましいです。

相続人の住まいから遠い場所に不動産がある場合や、誰もが受け継ぎたくないと思うような不動産がある場合など、管理が難しいと判断された不動産を所有しているときは、あらかじめ売却するなどして現金化しておくとよいでしょう。

〇財産の使い込みをしていたのでは?という疑惑をもたれないようにする

介護や親の生計の世話をしている経緯で使用した場合は、「使い込み」という疑惑をもたれないよう、領収書や記録を残しておきましょう。

実際に使い込んでしまった事実がある場合は、その事実を認め自ら相続の減額を申し出ることもひとつの方法です。

〇生前贈与の記録を残す

生前贈与は時間の経過とともに、記憶が薄れてしまう恐れもあるため、何も記録がない場合トラブルの原因となることがあります。

いつ、誰に、どのくらい贈与したのか、記録に残しておきましょう。

〇信託を利用する

夫婦の間に子がいないケースは、法定相続人が複雑になることがあります。

本来相続を受け継いでほしいと思っている人に託したいときは、「信託」という方法があります。

信託を活用する際には、自分の希望に沿った信託ができるかよく考慮した上で利用しましょう。

これまでさまざまなトラブル事案とその予防策をご紹介してきましたが、遺産相続トラブルが発生すると、円満な解決に向かうことが難しいのが現実です。

話し合いがまとまらない場合は、遺産分割調停を申し立てる、それでもまとまらない場合は裁判所での審判に任せることになります。

生前より一生懸命守ってきた財産なのですから、相続後も気持ちよく承継できるよう十分に考慮した対策をしておきましょう。

さいごに

遺産相続はトラブルが発生すると非常に気力も労力も失われることになります。

そうならないためにも、生前からできる対策についてはできる限り対応しておくことが大切です。

また、遺産相続はとても複雑な手続きですので、作業が困難なときには相続税専門の税理士に相談するといいでしょう。

場合によっては、相続税専門の税理士に依頼することで、相続人との間のクッションとなりトラブルが軽減されるということもあります。

遺産相続は円満解決がベストです。スムーズに進められるよう理解を深めておきましょう。

【遺産相続とは】税金・手続き・相続順位に関してわかりやすく解説!

遺産相続の数ある手続き、何をいつまでに、全体の流れを把握!

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

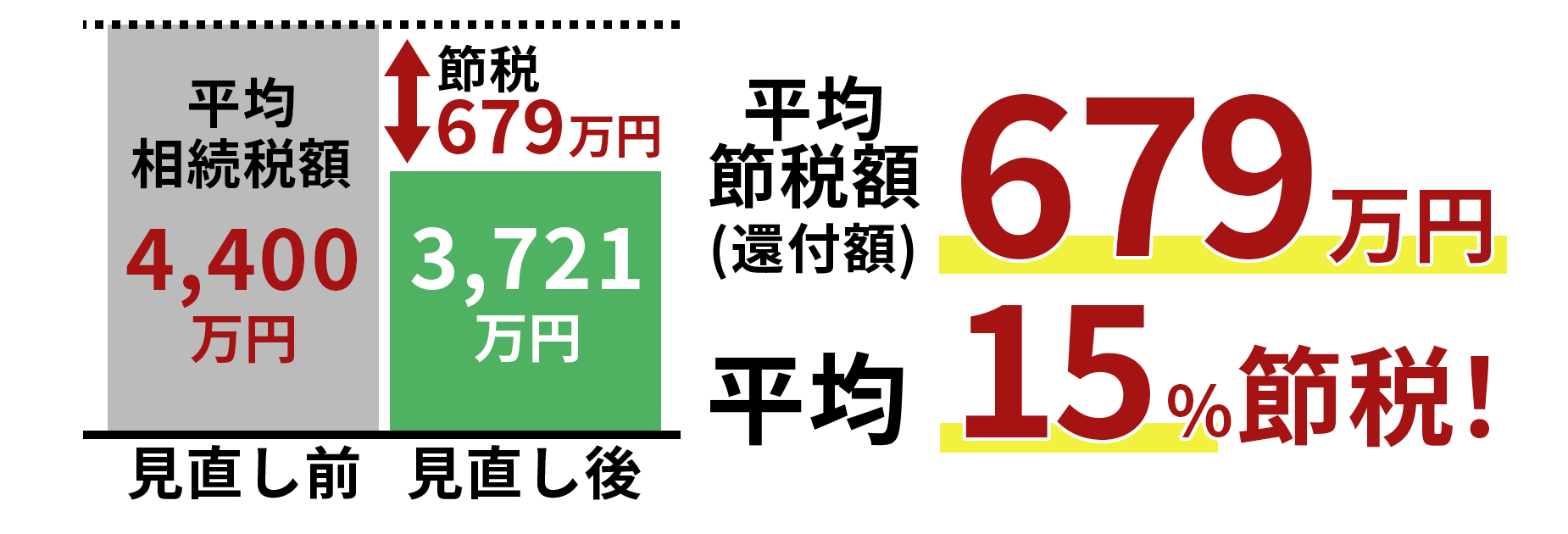

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,392件(2024年10月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。