【相続税の生前対策とは?】特例を活用した7つの対策を解説

「相続税の生前対策とは」。相続財産にかかる相続税を1円でも低く抑えたい方向けに相続税の生前対策を解説しています。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税の生前対策とは

相続税を減らして財産を残す「相続税の生前対策」。亡くなった後ではできない節税対策があります。

生前にできる対策の中には、手続きに時間がかかるものあります。そのため健康なうちからしっかり対策をしておくと、相続税をより節約することができます。

相続税について詳しく知りたい方はこちらをご覧ください。

相続税の仕組みの分かりやすい解説(国税庁ホームページ)

特例を活用して生前対策をする7つの方法

以下にご紹介する特例を上手に活用することで相続税を節税することが可能です。

配偶者の税額軽減の活用

配偶者の相続額が法定相続分、もしくは1億6,000万円以下の場合、相続税がかかりません。

ただ、多額の遺産を相続した配偶者が死亡した場合、遺された子供たちの相続税負担が重くなるので、後々まで考えた相続をしなければいけません。

最初の相続で、配偶者の税額軽減を満額(1億6,000万円)利用して税金を抑えられたとしても、1億6,000万円を相続した配偶者が亡くなり2次相続が発生した時、最初の相続で1億6,000万円相続しなかったほうが、税金を抑えられたというケースがあります。

配偶者の税額軽減を利用する際は、2次相続を見越して、相続税申告を行う必要があります。

退職手当金の活用

被相続人に支給されるべきであった退職手当金を受け取る場合、被相続人の死亡後3年以内に支給が確定したものは、課税対象になります。

ただし、退職手当金には、一定額まで相続税がかからない控除枠があります。

■控除枠:500万円 × 法定相続人数

経営者であれば、老後も役員として会社に在籍することでこの控除枠を適用できるので有効的に活用しましょう。

生命保険の活用

死亡保険金を受け取った場合には、被保険者、保険料の負担者および保険金受取人が誰にあるかにより、所得税、相続税、贈与税のいずれかの課税対象になります。

生命保険では、死亡保険金受取人の指定や控除枠を上手に活用しましょう。

養子縁組の活用

養子をとると次の点で有利になります。

相続人の数を当てはめてシミュレーションをしておきましょう。

- (1)相続税の基礎控除額が増える

基礎控除:3000万円+相続人数×600万円 - (2)生命保険金の非課税枠が増える

非課税枠:500万円×相続人数 - (3)死亡退職金の非課税枠が増える

非課税枠:500万円×相続人数

そのため、相続人として認められる養子の数は制限されます。

- 被相続人に子供がいる場合 :養子は1人まで

- 被相続人に子供がいない場合:養子は2人まで

小規模宅地の特例の活用

遺産の中に居住用や事業用宅地などがある場合には、その宅地等の評価のうち決められた面積までを80%か50%減額できる特例があります。

また、この特例を適用するには誰が相続したかがポイントになるので、相続させる人を決めておきましょう。

| 宅地の種類 | 適用面積 | 減額割合 |

|---|---|---|

| 居住用(居住を継続) | 330㎡まで | 80% |

| 事業用(事業を継続する) | 400㎡まで | 80% |

| 不動産貸付、駐車場等に利用している | 200㎡まで | 50% |

【国税庁ホームページより抜粋】H27改正

広大地評価の活用

広大地評価に適用できれば、その土地の評価額が最大65%減額されます。

生前に土地を分割するなど対策をしておきましょう。

債務控除の活用

借入金などの負債はマイナスの財産として、税金のかかる相続財産から差し引けます。

借金で建物を建てて賃貸すると、評価額から債務の金額が控除される手法もあります。

相続人が申告をスムーズに行ために、債務状況の一覧を作成しておきましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

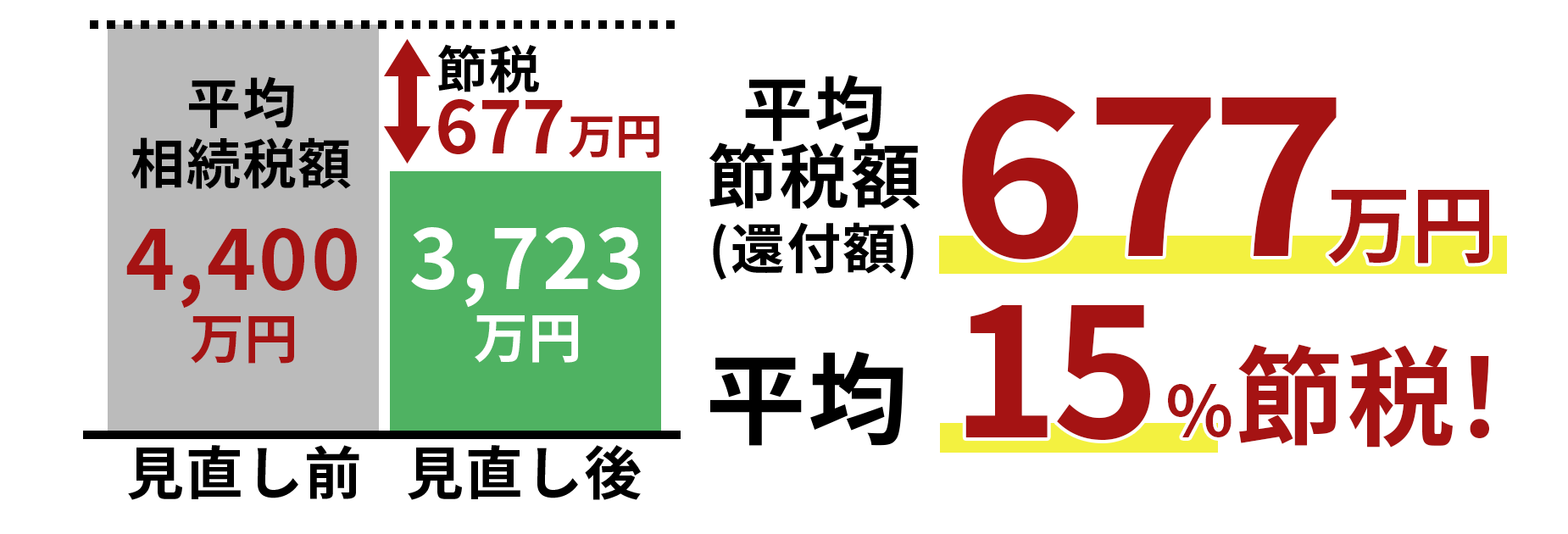

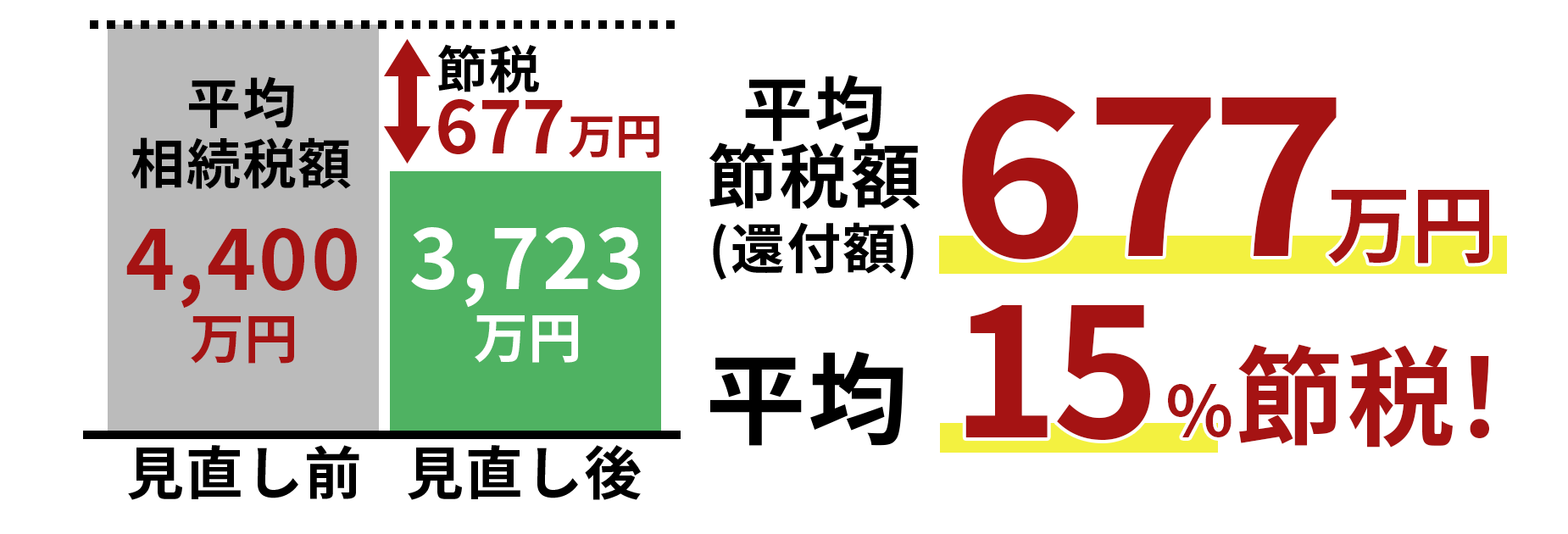

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,430件(2024年11月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。