【相続税還付とは?】申請期限や、見直しに成功した19の実例を解説

「相続税還付」とは、相続税申告時に過払いになった相続税を、税務署から返金してもらうことを指します。相続税の還付を受けるには、「相続税の更正の請求」という手続きを行う必要があります。更正の請求をした結果、税務署に「還付する税金がある」と認められると、減額更正が行われ、更正の請求者に相続税が還付されます。

この記事では、相続税が還付される仕組みから手続き方法、事例までを、国内屈指の相続税還付実績を持つ岡野相続税理士法人が解説いたします。納めた相続税に不満をお持ちの方、払い過ぎた相続税は取り戻せます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税の還付とは?

この記事では、更正の請求を行う人であれば知っておきたい、「更正の請求手続きの期限」「還付の対象になるか」「更正の請求手続きの流れ」の3つをご紹介いたします。

相続税還付を動画で解説

当社代表社員の岡野雄志が、相続税還付の仕組みを3分間で解説しています!ぜひご視聴ください。

更正の請求による相続税還付

相続税の申告を、相続が得意ではない税理士に任せたり、自己申告した場合、相続税を払い過ぎてしまうケースがあります。

ただし、一度納めてしまった相続税でも、定められた期限内に税務署に更正の請求をし、その更正が認められた場合、相続税を還付(納めた税金が戻ってくること)されるのです。

更正の請求手続きの期限(時効)

相続税の申告が必要な方は、相続日(通常の場合は被相続人が亡くなった日)の翌日から 10 ヶ月以内に、相続税の申告書を提出し納税する必要があります。この相続税の申告期限から5年間が更正の請求による相続税の還付が認められる期間となっています。従って、相続税還付の時効(期限)は相続日からは5年10ヶ月以内となります。

なぜ納税済みの相続税を取り戻せるの?

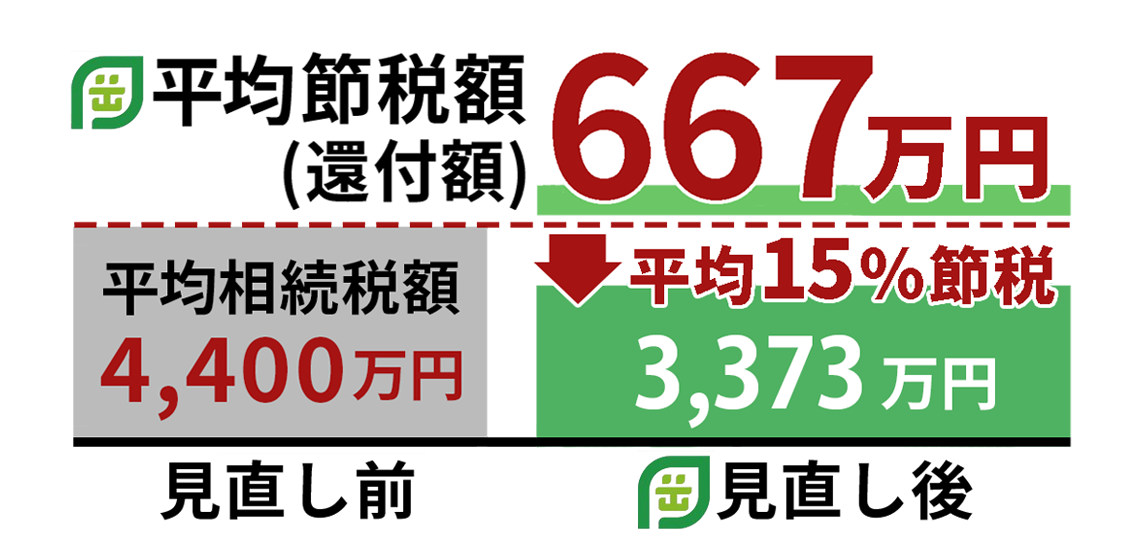

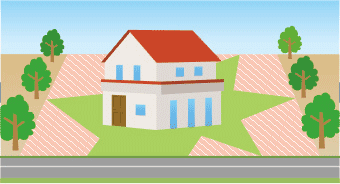

土地を相続した場合が代表的な例ですが、同じ土地でも、税理士によって評価額に差があるからです。

土地の評価は不動産関連法規の専門知識が要求されるほど難しく、不動産に詳しくない税理士の場合、過大評価してしまうことが多くあります。

相続税専門の税理士がもう一度チェックし、土地の評価を下げて、税務署に更正の請求をします。更正の請求が認められた場合、既に払った相続税が戻ってくる可能性があるのです。

相続税が戻ってくる可能性

以下の項目に心あたりはありませんか?あてはまるものがないかチェックしてみてください。

自分で相続税を申告した

自分で相続税を申告した 「相続税が高かった」「払い過ぎた」と感じている

「相続税が高かった」「払い過ぎた」と感じている どの税理士に頼んでも相続税額は同じだと思っている

どの税理士に頼んでも相続税額は同じだと思っている 地元の税理士に相続税申告を依頼した

地元の税理士に相続税申告を依頼した 相続税申告を依頼した税理士が、どちらかというと「会計」の専門である

相続税申告を依頼した税理士が、どちらかというと「会計」の専門である 相続税申告を依頼した税理士があまり不動産に詳しくなかった

相続税申告を依頼した税理士があまり不動産に詳しくなかった 特徴がある土地を相続した

特徴がある土地を相続した 土地について、現地調査または役所調査が行われていなかった

土地について、現地調査または役所調査が行われていなかった 相続税申告書が手書きだった

相続税申告書が手書きだった 申告書に公図、路線価図、住宅地図などの付属書類がついていなかった

申告書に公図、路線価図、住宅地図などの付属書類がついていなかった

1つでも当てはまった方は、相続税が戻ってくる可能性があります。特に土地を相続した方は、相続税申告時の土地の評価を見直すことで、相続税が戻ってくる可能性がより高くなります。

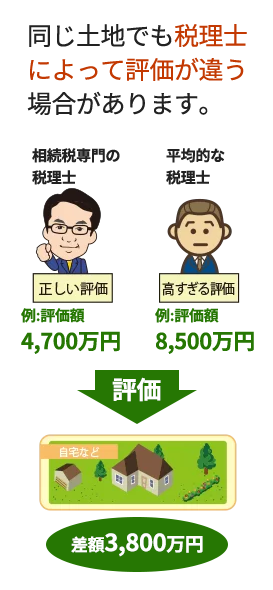

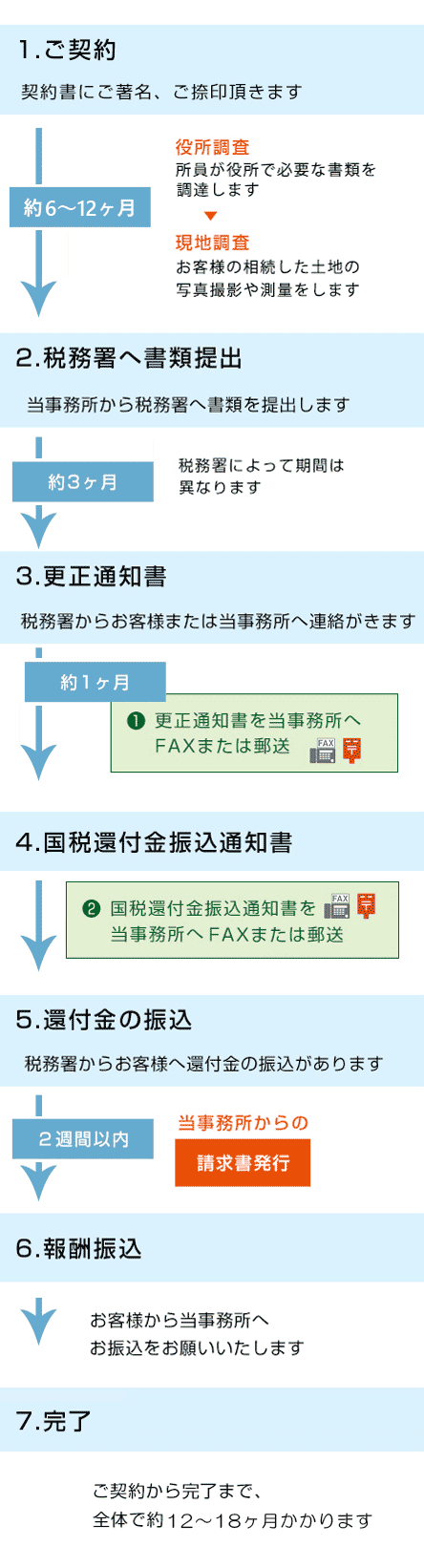

更正の請求手続きの流れ

更正の請求による相続税還付をされる方は、以下のような流れになります。

- 1.契約書にご署名、ご捺印頂き、契約を締結します。

- 2.当税理士法人から税務署へ書類を提出します。

- 3.税務署からお客様または当税理士法人へ更正通知書が届きます。

- 4.国税還付金振込通知書がお客様に届きます。

- 5.税務署からお客様へ還付金の振込があります。

- 6.お客様から当税理士法人へ報酬のお振込をお願いいたします。

- 7.完了です。ご契約から完了まで、全体で12から18ヶ月かかります。

詳しくは下の画像もご確認ください。

相続税還付の成功事例紹介

相続税の還付は、「申告時の相続財産の評価額」と「還付時の相続財産の評価額」の差によって可能になるので、決まった金額が返ってくる訳ではありません。過去の事例を見て、どのくらい評価額に差があったのか、どういったケースで還付が可能だったのか見てみましょう。

相続税は土地の評価でかわる!相続税評価額の実例

当税理士法人が実際に取り扱った相続税還付のなかから、広大地、線路や踏切に接している土地、日当たりの悪い土地など相続税を減額できた19事例を下記のページで解説しています。

相続税は土地の評価でかわる!相続税評価額の実例をすべて見る

ここでは、その内の4事例をご紹介します。

地積規模の大きな宅地

(周囲に比べて広い)

地積規模の大きな宅地

(周囲に比べて広い)

| 当初申告時の 相続税額 |

7,300万円 |

|---|---|

| 見直し後 | 6,700万円 |

| 還付額 | 600万円 |

| 当初申告時の 相続税額 |

7,300万円 |

|---|---|

| 見直し後 | 6,700万円 |

| 還付額 | 600万円 |

形のいびつな土地

(不整形)

形のいびつな土地

(不整形)

| 当初申告時の 相続税額 |

450万円 |

|---|---|

| 見直し後 | 420万円 |

| 還付額 | 30万円 |

| 当初申告時の 相続税額 |

450万円 |

|---|---|

| 見直し後 | 420万円 |

| 還付額 | 30万円 |

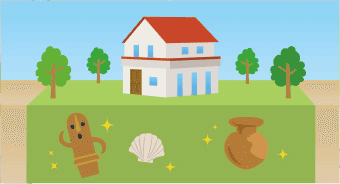

埋蔵文化財包蔵地

埋蔵文化財包蔵地

| 当初申告時の 相続税額 |

720万円 |

|---|---|

| 見直し後 | 600万円 |

| 還付額 | 120万円 |

| 当初申告時の 相続税額 |

720万円 |

|---|---|

| 見直し後 | 600万円 |

| 還付額 | 120万円 |

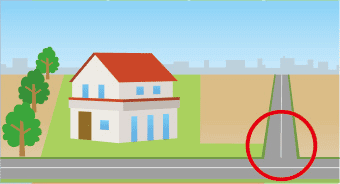

道路2本に面し

片方の接面が小さい

道路2本に面し

片方の接面が小さい

| 当初申告時の 相続税額 |

2,640万円 |

|---|---|

| 見直し後 | 2,580万円 |

| 還付額 | 60万円 |

| 当初申告時の 相続税額 |

2,640万円 |

|---|---|

| 見直し後 | 2,580万円 |

| 還付額 | 60万円 |

相続税還付なら国内屈指の実績と経験を持つ

当税理士法人へ

相続税還付の手続きは、相続税専門の税理士に依頼することをおすすめします。相続税専門の税理士を選ぶ際は「経験と実績」「完全成功報酬制度」「経費」の3つのポイントで見ていきましょう。また、自宅に近い税理士を選びがちですが、還付額は経験の差がでるので、「遠方でも無料で訪問してくれる」経験豊富な税理士を選びましょう。

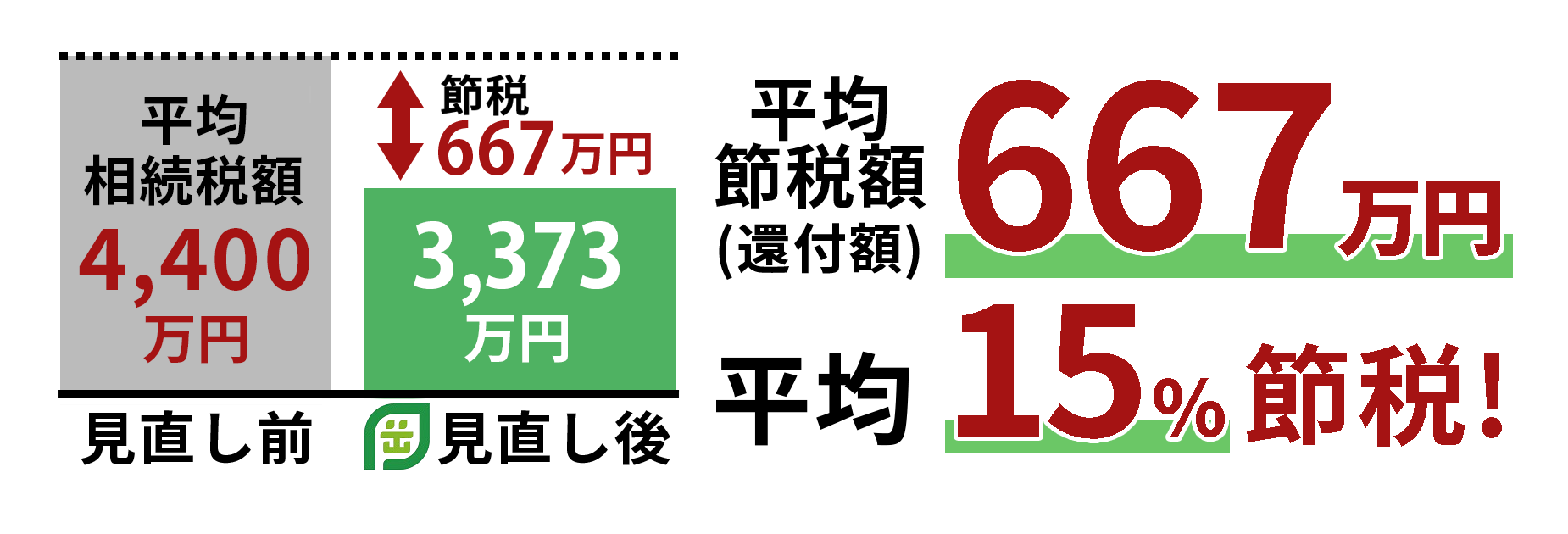

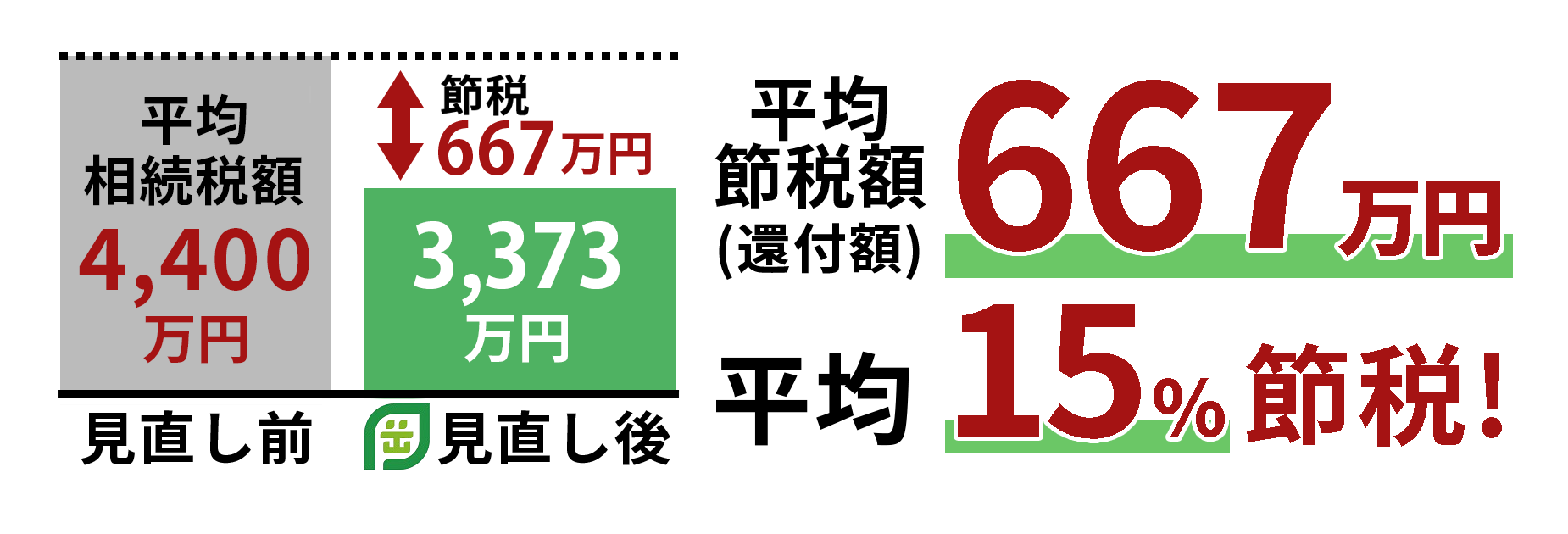

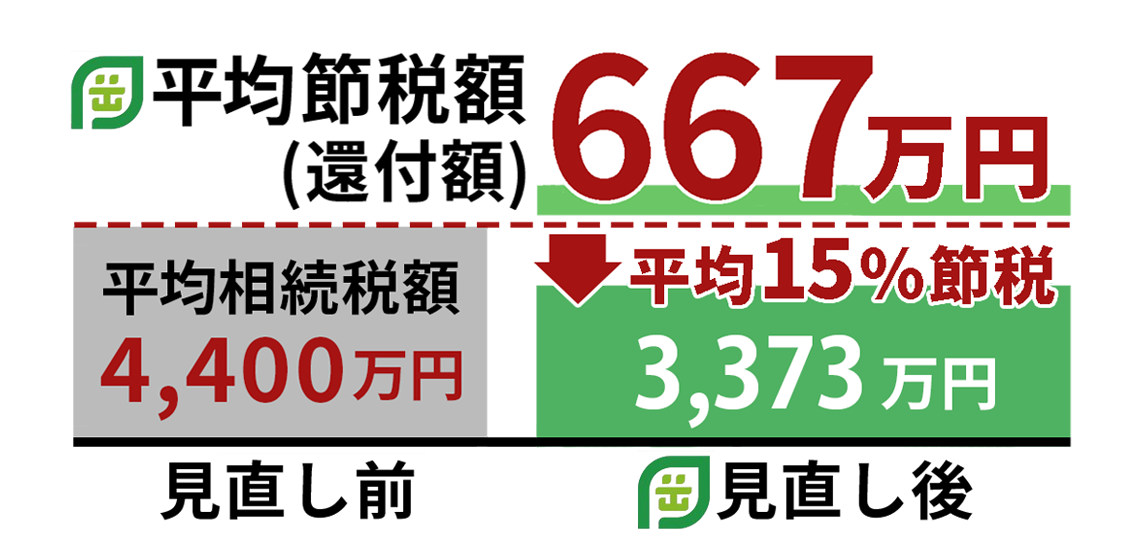

当税理士法人の相続税還付成功件数は、国内屈指の2,277件。累計170億円もの相続税を取り戻してまいりました。

相続税還付を依頼する(完全成功報酬制)

相続税の申告で、払い過ぎたと感じている方は一度ご相談ください。国内屈指の相続税還付成功実績を誇る、相続税専門の税理士が全面的にサポートします。

相続税還付の無料出張査定

交通費は基本弊所負担で全国のお客様のもとにお伺いいたします。北海道から沖縄まで全国のお客様を対象に、相続税の払い過ぎでお困りの方々をサポートします。

相続税に強い税理士の選び方

相続税の申告を税理士にお願いしたいと考えたとき、どのような税理士を選べばよいのでしょうか?相続において「失敗しない」税理士の選び方を解説していきます。

相続税還付のお客様の声

最初は半信半疑でしたが土地の評価をやり直していただいたところ当初の相続税額900万円が180万円に大幅減額となり720万円もの還付がありました。大変ありがとうございました。担当してもらったスタッフの全員が…

相続税還付のよくある質問

- 何故、相続税が戻ってくるのでしょうか?

-

税理士により土地の評価は違います。

土地の評価は不動産鑑定士という専門の職業があるくらい難しいのです。

土地評価に慣れていない税理士の相続税申告は、全ての減額要因を考慮できていないため、土地の評価額が高額になることが多いです。

相続税申告時の土地の評価を見直し、土地の評価額が減額できれば、相続税が還付されます。

当税理士法人では今までの経験とノウハウを生かし、土地を再評価し、税務署に相続税の還付請求することが可能です。 - だいぶ前に支払った相続税でも還付されるのでしょうか?

- 被相続人がお亡くなりになってから5年10ヶ月まで手続き可能です。

ただし、お亡くなりになってから1年10ヶ月までは更正の請求にあたり、還付額が大きくなる傾向があります。 - 当初申告でお世話になった税理士の先生に知られてしまいますか?

- いいえ。

還付申告をする際に必要な「税務代理権限証書」という委任状に当税理士法人の税理士の名前を記載することになります。

このため、税務署からの通知は当税理士法人に直接来ることになるので、当初申告時の税理士に知られることはほとんどありません。

ただし、相続税調査が行われた場合、当初申告の先生が立ち会えば知られてしまいますが、この立ち会いは断ることもできますのでご安心ください。 - 還付請求したら税務調査が心配です。

- 国税庁の税務調査率は8.5%(平成30年度)。対して、当税理士法人が還付請求した後の税務調査率は0.7%(平成29年~令和3年4月)とかなり低い数字です。

税務調査の指摘で一番多いのは、現金預貯金の申告漏れです。土地評価の見直しをしたことで、税務調査が入る可能性はほとんどありません。

また、お亡くなりになって3年10ヶ月を過ぎましたら、よほど悪質(財産を隠す等)でない限り追徴課税はありません。 - 税務調査が来ていません。税務調査が不安ですが還付請求は可能ですか?

- 可能です。税務調査の後など、しかるべき時期に還付請求をいたします。

- 税務調査後、還付請求は可能ですか?

- はい。税務調査後においても還付請求は可能です。

- 還付された相続税には所得税確定申告が必要ですか?

- 相続税が戻ってきただけですので必要ありません。

しかし、土地売却時に相続税取得費加算額を限度額いっぱいまで利用されている方は、相続税還付額の約15%の確定申告修正額が生じます。 - 他の相続人の同意も必要でしょうか?

- いいえ。

各人ごとに還付請求しますので、お1人様からできます。

他の相続人の同意は必要ありません。 - 還付申請にかかる料金はいくらでしょうか?

- 相続税申告書を拝見させていただければ、無料で相続税還付金額(概算額)を試算いたします。

また、当税理士法人では完全成功報酬となっておりますので、還付がなければ支払いは発生いたしません。

還付された場合は、その相続税還付額から報酬を支払っていただくので、相続人の方々が損をすることはありません。

また、交通費、書類作成費等の名目で頂くこともありません。 - 手続きは面倒ですか?

- いいえ。

相続税申告書をお預かりさせていただくだけです。

不動産や預金の名義変更のような面倒な手続きは一切ありません。 - 遺産分割協議書を新たに作成する必要はありますか?

- いいえ。資産の評価を変えるだけですので、必要ありません。

- うちは横浜(岡野相続税理士法人)から遠いけど取り扱ってもらえるのでしょうか?

- 北海道から沖縄まで日本全国対応しております。

ご連絡いただければご自宅までお伺いし、還付請求の説明をさせていただきます。

その際にご用意していただくのは当初の相続税申告書だけで結構です。

修正申告書を提出している場合は修正申告書もご用意ください。

面倒な手続きは一切ありません。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ